2016半年中發(fā)布的手機(jī)新品近80款(包含同一款產(chǎn)品多種版本)。其中國產(chǎn)品牌占比超過90%,幾乎以平均每月10款新機(jī)發(fā)布的速度在行業(yè)中刷存在感。

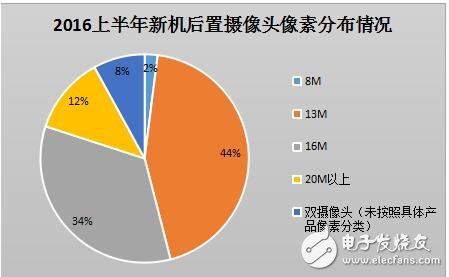

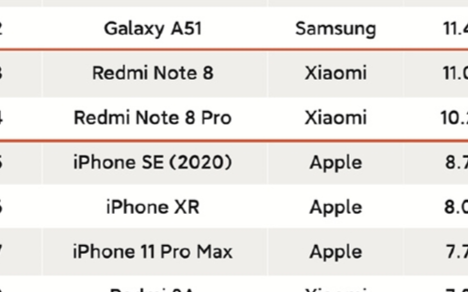

過去7個(gè)月里發(fā)布的智能手機(jī)攝像頭配置800、1300萬像素的攝像頭已幾乎經(jīng)成了品牌手機(jī)標(biāo)配。(具體產(chǎn)品分布情況如下圖)

在盤點(diǎn)到的14款千元以下的品牌機(jī)中,后置攝像頭像素均為1300萬,其中,榮耀5C的攝像頭像素達(dá)到1600萬。

國內(nèi)智能手機(jī)市場更新?lián)Q代速度飛快,隨著千位像素的手機(jī)攝像頭在百元機(jī)上普及,8M、13M的攝像頭產(chǎn)品的市場競爭力大幅度被削弱,廠商為尋求產(chǎn)品差異化不得不另尋出路。

雙攝市場引一線模組廠哄搶? 芯片產(chǎn)業(yè)或現(xiàn)新格局

既然終端市場有明確的走向出現(xiàn),那么攝像頭供應(yīng)鏈方面必然也有相關(guān)變化。其中最明顯的一點(diǎn),就是隨著雙攝像頭在國內(nèi)外一線終端品牌普及,市場開始有明顯增量,幾家具備雙攝量產(chǎn)能力的模組廠也開始對這一市場虎視眈眈。

另外值得關(guān)注的,就是今年上半年的攝像頭芯片行業(yè)。除了此前的產(chǎn)品調(diào)價(jià)事件,凸顯了國產(chǎn)芯片廠商之間的激烈競爭;前不久發(fā)生的一起企業(yè)重大資產(chǎn)重組事件,極有可能讓改寫目前的芯片產(chǎn)業(yè)格局,故此,該事件也引發(fā)行業(yè)熱議。

相比之下,鏡頭、馬達(dá)兩大產(chǎn)業(yè)行情相對來說較為穩(wěn)定。本文主要針對上半年中,出現(xiàn)明顯變化的攝像頭模組、芯片行業(yè)進(jìn)行簡要分析。

一線模組廠瓜分雙攝市場份額

由于雙攝受到終端的熱捧,國內(nèi)雙攝模組供應(yīng)鏈?zhǔn)袌隹臻g增大。眾所周知,目前最主流的雙攝可以歸為“大+小”、“大+大”兩類。

“大+小”主要是指一顆高像素主鏡頭+一顆景深鏡頭的組合,昨天發(fā)布的紅米Pro上正式采用了這樣的模式。“大+大”則是指時(shí)下最火的“RGB+MONO”組合,最為典型的例子就是360手機(jī)、華為P9;除此之外,還包括兩顆高像素平行雙攝的組合模式,如華為榮耀系列的榮耀6plus、榮耀V8。

基于“大+小”模式工藝已經(jīng)趨于成熟,國內(nèi)舜宇、光寶、歐菲、東聚、丘鈦幾家一線模組廠的生產(chǎn)直通率均能夠達(dá)到90%以上。話雖如此,但對于余下的模組廠商來說“大+小”或許仍有些難度,而目前主要難點(diǎn)在于,模組的精確度調(diào)校。

相比之下,“大+大”模式在生產(chǎn)難度、算法以及制造成本上的難度都更勝一籌。據(jù)悉,目前國內(nèi)(含***地區(qū))模組廠商生產(chǎn)這類雙攝的良率最高僅達(dá)80%。并且,這類具備雙攝模組量產(chǎn)能力的模組廠商,也是屈指可數(shù)。

得益于華為在長久以來一直堅(jiān)持雙攝像頭研發(fā),其主力模組供應(yīng)商光寶、舜宇在這一領(lǐng)域的生產(chǎn)經(jīng)驗(yàn)日益豐富;東聚除了供應(yīng)HTC的首款雙攝,還參與了高通、MTK兩大芯片平臺的雙攝參考設(shè)計(jì)的制造。而近日發(fā)布的紅米Pro雙攝模組則由丘鈦、歐菲光兩家供應(yīng)。

不可置否,光寶、舜宇兩大模組廠算是國內(nèi)雙攝模組制造業(yè)中的排頭兵。而今年行業(yè)中出現(xiàn)的上述情況,使得目前幾家具備雙攝量產(chǎn)能力的模組廠紛紛開始搶食國內(nèi)雙攝市場大蛋糕。

國內(nèi)(含***地區(qū))幾家行業(yè)巨頭除了面臨彼此之間的競爭,短期內(nèi)將再遇強(qiáng)敵——三星電機(jī)。據(jù)筆者了解:三星電機(jī)制造的雙攝模組將于今年8月份正式量產(chǎn);而雙攝模組也將作為其今年下半年最主要推行的產(chǎn)品之一。

據(jù)介紹,如今三星電子方面在三星電機(jī)模組出貨總量中占比60%,余下40%則是由三星電子自給自足,為發(fā)展更健全的客戶體系,三星電機(jī)對于國內(nèi)終端品牌客戶十分重視。毫無疑問,國產(chǎn)終端也將成為其雙攝模組產(chǎn)品的主要推廣對象。

不過讓對方有些擔(dān)憂的是,國內(nèi)模組市場常見的“低價(jià)策略”。隨著業(yè)內(nèi)的雙攝制造良率提高,這一狀況也逐漸顯現(xiàn)。

在此之前,雙攝模組的產(chǎn)品毛利一直不錯(cuò)。然而好景不長,根據(jù)筆者了解到的消息:隨著雙攝的普及,終端廠商已經(jīng)開始對產(chǎn)品單價(jià)進(jìn)行打壓,一顆“RGB+MONO”的雙攝模組由原來的30元美金/組,壓低至25元美金/組。

一顆“RGB+MONO”的雙攝模組,制造成本幾乎達(dá)到單攝模組的兩倍。如果生產(chǎn)良率理想,或許眼下幾家模組行業(yè)巨頭尚且還有利可圖。

隨著雙攝手機(jī)價(jià)格門檻被拉低、產(chǎn)品良率提高,供應(yīng)鏈毛利勢必受到影響,等到日后余下的模組廠商能夠分食到市場訂單時(shí),或許這一產(chǎn)品的利潤已經(jīng)日漸西山。

芯片產(chǎn)業(yè)風(fēng)云再起

比起模組行業(yè)來說,在上半年更引人關(guān)注的應(yīng)該是攝像頭芯片行業(yè)。

半年時(shí)間內(nèi)行業(yè)大小波瀾不斷,其中最引人關(guān)注的算是前段時(shí)間的芯片價(jià)格戰(zhàn)及昨日傳出的知名芯片廠商OV、思比科或?qū)⒈槐本┚召徱皇隆?/p>

今年5月,國產(chǎn)芯片廠商格科微對其旗下一款名為GC5005的5M1/5”圖像傳感器進(jìn)行大幅度調(diào)價(jià)。

據(jù)悉,為徹底打開國內(nèi)5M芯片市場大門,格科微決定將一款臺積電BSI工藝,且同時(shí)拿到展訊7731C,MTK35,高通8937三大平臺的正式認(rèn)證的5M1/5”芯片單價(jià)由0.82美金降低至0.73美金,此前其他廠商同規(guī)格芯片單價(jià)均在0.8美金以上。

在與原先形成0.09美金差價(jià)后,格科微方面還表示:“之后如果有必要,這款產(chǎn)品單價(jià)很有可能會(huì)再降低。

此事沒過多久,同為國產(chǎn)芯片廠商代表之一的思比科也發(fā)出產(chǎn)品降價(jià)的消息。據(jù)其官方微信公布的消息稱:“SP5506勁爆大降價(jià)直逼0.7美金”。該產(chǎn)品依舊是一款5M1/5”芯片。

此次思比科同規(guī)格的芯片降價(jià)幅度甚至比格科微再低0.03美金,其用意已經(jīng)顯而易見。

不僅國內(nèi)兩大芯片廠商在進(jìn)行價(jià)格上的較量,來自韓國的芯片廠商海力士也意圖加入中國攝像頭芯片市場的“戰(zhàn)爭”。

雖然攝像頭IC業(yè)務(wù)對海力士總業(yè)務(wù)量來說不過九牛一毛,但根據(jù)筆者了解到的消息,海力士一直沒有止步在中國攝像頭芯片中高端市場的耕耘。

據(jù)悉:海力士目前出貨的主要攝像頭芯片產(chǎn)品主要是2M、5M、8M三大類,其中2M約占總量20%,5M及8M各占40%左右。

目前在國內(nèi)的中高端市場,三星、OV兩家無疑對海力士形成了最大的阻礙,而5M、8M芯片生產(chǎn)制造已經(jīng)較為成熟,相比之下海力士并沒有非常明顯的技術(shù)優(yōu)勢。

有國內(nèi)同行表示:“眼下海力士想要搶到一杯羹,只有殺價(jià)格這一途徑。更有甚者,對方價(jià)格會(huì)低過一些國產(chǎn)芯片廠商”。

除了單價(jià)混戰(zhàn)外,業(yè)內(nèi)又傳出了一件讓人大跌眼鏡的事。

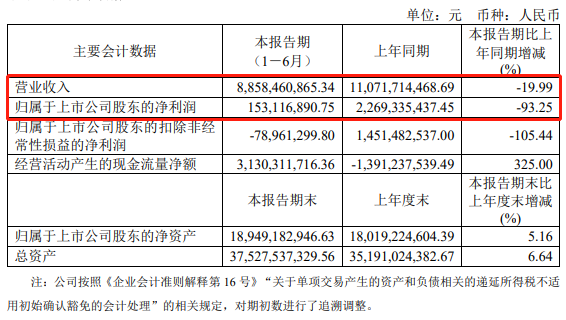

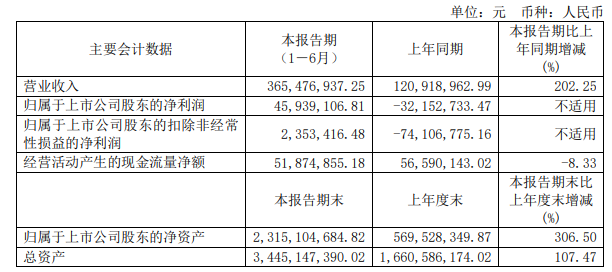

?

出貨量:手機(jī)鏡頭模組廠出貨陣營分立

2016年已過半,后置雙攝、前置高像素等關(guān)鍵詞成為攝像頭產(chǎn)業(yè)的高頻搜索之一。

不難解釋,隨著消費(fèi)者對拍照的要求逐步提升,雙攝通過黑白和彩色兩顆模組的不同搭配,實(shí)現(xiàn)了更大進(jìn)光量和景深效果。從年初至今,雙攝手機(jī)的出現(xiàn)在華為P9成為爆點(diǎn),在樂視與酷派將攜手發(fā)布一款雙攝像頭手機(jī)成為熱潮。

模組廠:出貨陣營分立 ?歐菲光強(qiáng)勢進(jìn)駐雙攝領(lǐng)域

在雙攝效應(yīng)的助推下,攝像頭模組廠出貨量也相應(yīng)增長。據(jù)筆者了解,華為P9的雙攝像頭模組供應(yīng)商是光寶和舜宇;紅米Pro雙攝像頭由丘鈦、歐菲光兩家模組廠供應(yīng)。

此前,攝像頭模組廠中,具備雙攝模組量產(chǎn)的是舜宇、丘鈦、信利、光寶等。隨著歐菲光的強(qiáng)勢入局,攝像頭模組廠的出貨格局出現(xiàn)振幅變化。

值得一提的是,從2015年年底開始,歐菲光加大在雙攝領(lǐng)域的投入。據(jù)筆者4月對歐菲光的訪問中了解,歐菲光已經(jīng)在AA設(shè)備上的投資比重高達(dá)千萬元,接洽算法公司和一線雙攝產(chǎn)品的客戶群,為搶奪雙攝市場紅利試圖實(shí)現(xiàn)“彎道超車”。

然而,從歐菲光供應(yīng)紅米Pro的雙攝模組來看,歐菲光已經(jīng)正式進(jìn)入雙攝市場。

自此,對于雙攝模組市場占有率穩(wěn)居全球第一的舜宇來說,終于出現(xiàn)一個(gè)勁敵。

眾所周知,華為P9的1200萬彩色+黑白雙鏡頭組合的雙攝像模組由舜宇獨(dú)家供應(yīng)。舜宇憑借研發(fā)速度、生產(chǎn)能力等優(yōu)勢,搶占了高端客戶等有利市場,奠定了舜宇目前在雙攝領(lǐng)域的龍頭地位。

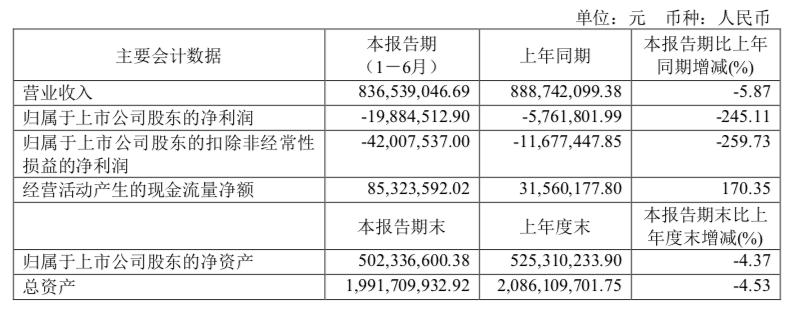

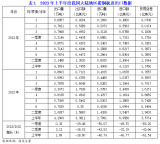

為了直觀分析2016年上半年攝像頭模組廠的出貨狀況,筆者整理模組廠前五個(gè)的出貨數(shù)據(jù),總出貨量排名如下表。

從上表的數(shù)據(jù)可以看出,2016年上半年模組廠出貨量差距表現(xiàn)主要在前三陣營。其中,歐菲光以123.03KK的出貨量始終居于一家獨(dú)大的霸主地位,舜宇以82.37KK居第二,丘鈦微則以55.85KK居第三。

除此之外,表中最明顯的是,前三甲之后,模組廠的出貨量呈現(xiàn)逐步遞減的趨勢,但總體出貨量低于50KK。

據(jù)悉,目前手機(jī)攝像頭行業(yè)的模組廠有近百家,但每月出貨量超10KK的廠商5家左右。相比于筆者此前盤點(diǎn)的2016年Q1模組廠出貨量總量排名,前三甲位置不變,信利反超光寶。

基于客戶群和模組廠商自身的技術(shù)、資金等實(shí)力差別,模組廠呈現(xiàn)以歐菲光、舜宇、丘鈦微、光寶、信利、東聚等第一陣營,其他模組廠為第二陣營。

據(jù)了解,在模組廠第一陣營中,目前***光寶的處境不太理想。據(jù)業(yè)內(nèi)人士爆料,因?yàn)楣竟芾淼纫恍┰颍鈱毮壳暗娜藛T流失較為嚴(yán)重,并且在雙攝領(lǐng)域有經(jīng)驗(yàn)的工程師和高管被大陸模組廠“挖腳”。

而對于第二陣營模組廠來說,雖然雙攝模組產(chǎn)品不成熟,也沒有出貨。但雙攝產(chǎn)品的紅利依然是二線模組廠追逐的方向,下半年的雙攝市場,也可能看到他們的身影。

芯片廠:出貨迭起 比亞迪持續(xù)增量明顯

2016年,對于攝像頭芯片廠商來說,降價(jià)基本成為關(guān)鍵詞。

在手機(jī)報(bào)推出的攝像頭芯片排行榜中,共有八家芯片廠上榜,其中,索尼、三星、OV三家以高端市場為主,而國產(chǎn)廠商幾乎都是以中低端市場作為主戰(zhàn)場。這一環(huán)境也造成國產(chǎn)芯片廠商之間,競爭愈演愈烈。

據(jù)了解,攝像頭芯片出貨量雄踞榜首的格科微,在低端攝像頭芯片市場長期以低價(jià)為競爭武器,追求薄利多銷以擴(kuò)大市占率。

此前,同為低端芯片廠商的思比科,跟隨格科微的降價(jià)步伐,然后在出貨量上,兩家并沒有占據(jù)很大的優(yōu)勢。

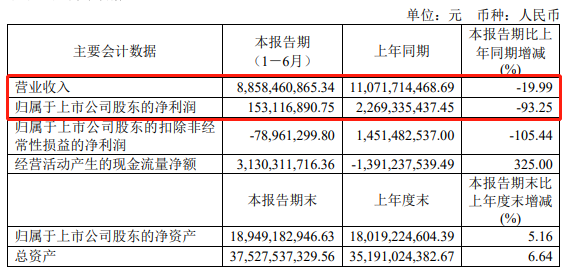

為了直觀分析攝像頭芯片場上半年的出貨情況,筆者將每個(gè)月的出貨量數(shù)據(jù)整理成如下表格。(如下圖)

由上圖可以看出,在上半年的芯片出貨量中,格科微、索尼的出貨量呈現(xiàn)小幅下降趨勢,三星、奇景以及海力士等呈現(xiàn)穩(wěn)定出貨狀態(tài),而思比科和比亞迪則出現(xiàn)小幅上漲趨勢。

特別是,比亞迪的增長幅度較為顯著。從圖中可以看出,4月開始,比亞迪的出貨量直線上升至30.13KK,這樣的勢頭在5月依舊不減,同比增長85.4%。

據(jù)了解,比亞迪芯片出貨量之所以在短期內(nèi)大幅增長,主要得益于提高產(chǎn)品性價(jià)比。與此同時(shí),加速產(chǎn)品更新?lián)Q代以響應(yīng)市場變化。

基于索尼、三星和OV在高端芯片市場的地位不容撼動(dòng),目前國產(chǎn)芯片廠商也在力圖進(jìn)軍中高端芯片市場。未來的芯片市場或?qū)⒃谥懈叨祟I(lǐng)域呈現(xiàn)集約化發(fā)展,其競爭也將經(jīng)久不息。

鏡頭廠:***大立一家獨(dú)大 ?國產(chǎn)鏡頭廠角逐蘋果訂單

在攝像頭鏡頭界,長期以來是***大立光的天下,作為蘋果iPhone的第一主力鏡頭供應(yīng)商,大立光的鏡頭品質(zhì)和市場占有率遙遙領(lǐng)先。

此前,筆者了解到,由于大立光不愿降價(jià)和蘋果新機(jī)銷售疲軟,導(dǎo)致蘋果訂單分流,影響了大立光的營收水平。

不過,業(yè)內(nèi)人士透露,iPhone7可能會(huì)全面搭載雙1200萬像素鏡頭,并預(yù)測大立光拿下高達(dá)八成訂單。

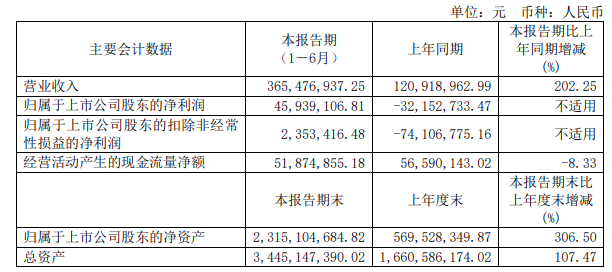

對于攝像頭鏡頭廠來說,大立光的壓制既是壓力也是動(dòng)力,為了詳盡分析2016年上半年的鏡頭出貨狀況,筆者特整理13家國內(nèi)外鏡頭廠商上半年的出貨數(shù)據(jù),如下表格。

由圖可知,大立光上半年鏡頭出貨,以267.61KK穩(wěn)居榜首。舜宇以116.13KK位居第二,卻與大立光之間出現(xiàn)近150KK的出貨差距,旭業(yè)以99.09KK排在第三。

作為***專業(yè)光學(xué)鏡頭設(shè)計(jì)及制造商,大立光生產(chǎn)手機(jī)、平板和筆記本電腦鏡頭。蘋果手機(jī)以及眾多國產(chǎn)終端高端品牌的鏡頭都由大立光獨(dú)攬。

而國產(chǎn)鏡頭廠商舜宇光學(xué)于2007年在香港聯(lián)交所主板上市(HK2382),專業(yè)供應(yīng)光學(xué)變焦、大廣角、雙攝、光學(xué)防抖等攝像模組。除此之外,舜宇在鏡頭領(lǐng)域的市場前景也被業(yè)內(nèi)人士所看好。

除此之外,其他鏡頭廠商的出貨較為穩(wěn)定,平均月均出貨超過10KK的廠商有***大立、舜宇、旭業(yè)、川禾田等。

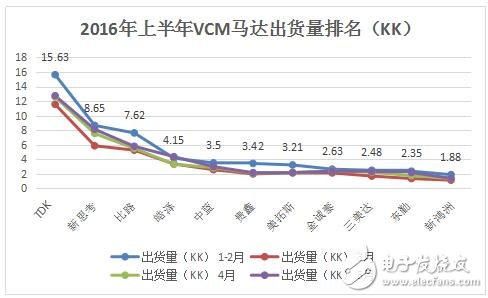

馬達(dá)廠:國內(nèi)馬達(dá)廠崛起 ?出貨穩(wěn)定增長

對于整個(gè)手機(jī)攝像頭產(chǎn)業(yè)而言,馬達(dá)行業(yè)是起步較晚的一個(gè)環(huán)節(jié),但漲勢突出。

幾年前,全球VCM馬達(dá)市場均由日韓廠商占據(jù),國產(chǎn)VCM馬達(dá)廠商幾乎看不見蹤影。即使有小批量供貨的廠商,也是在國產(chǎn)中低端市場游離。

然而,當(dāng)日本廠商TDK在中國拓展業(yè)務(wù)之后,一定程度上占據(jù)了中國VCM馬達(dá)市場的半壁江山。但是好景不長,隨著國內(nèi)市場對VCM馬達(dá)產(chǎn)品的需求量迅速擴(kuò)大,不僅日韓廠商進(jìn)入中國市場,國產(chǎn)VCM馬達(dá)廠商也迎來轉(zhuǎn)機(jī),目前國內(nèi)攝像頭馬達(dá)制造廠商已經(jīng)達(dá)約60余家。

由上表可以看出,整體出貨量排名呈現(xiàn)逐步遞減的趨勢。除了TDK以15.63KK始終獨(dú)占鰲頭,新思考、比路、皓澤等為代表的國產(chǎn)馬達(dá)廠商緊隨其后,并且三家的出貨量呈現(xiàn)逐月上漲的趨勢。

但是,不得不承認(rèn)的是,雖然新思考、比路兩家與余下的國產(chǎn)廠商相比出貨優(yōu)勢十分明顯,但比之在中國市場深耕細(xì)作已久的TDK來說仍有一段差距。

據(jù)了解,產(chǎn)品的性價(jià)比是國產(chǎn)馬達(dá)廠商目前占領(lǐng)的最大挑戰(zhàn)因素之一。

業(yè)內(nèi)人士透露,國產(chǎn)廠商中一款普通的13M攝像頭用的AF馬達(dá),售價(jià)約在0.7-0.9美金之間,而同樣規(guī)格的一款產(chǎn)品在日韓廠商售價(jià)則在1.1美金左右。

由此可見,基于日韓馬達(dá)廠商在價(jià)格和技術(shù)上的優(yōu)勢,國產(chǎn)馬達(dá)廠商的未來路長心遠(yuǎn)。

電子發(fā)燒友App

電子發(fā)燒友App

評論