自動駕駛逐步落地有望帶領激光雷達持續放量,未來國內將有更多搭載激光雷達的車型上市。激光雷達產業鏈上游壁壘較高,當前我國激光雷達上游核心器件仍以進口為主;中游競爭格局尚為定型,國產廠商仍有較多機遇。展望后續,固態補盲及芯片領域給予國產廠商較多成長空間,未來或是國產替代的重點領域。本文著重解析了Innoviz、Luminar、Velodyne&Ouster、Aeva等海外廠商近期產品進程和量產節點?。

?

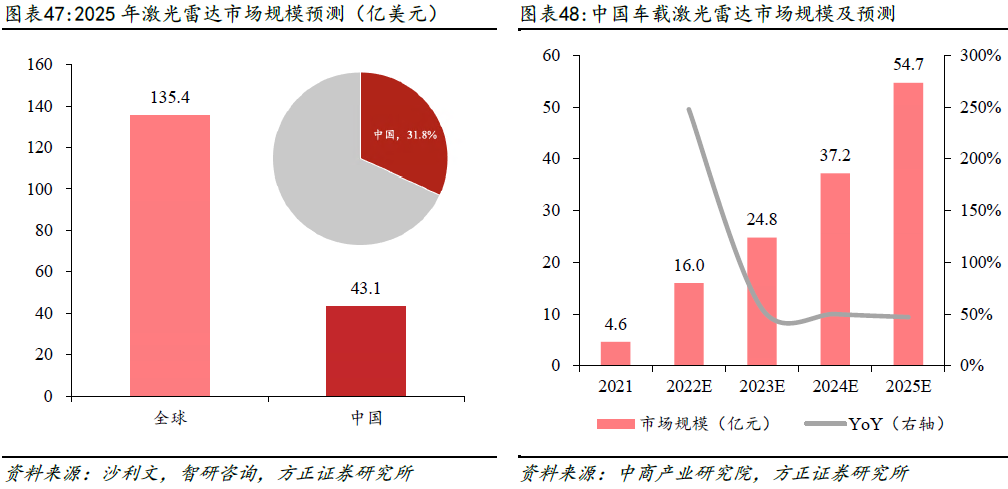

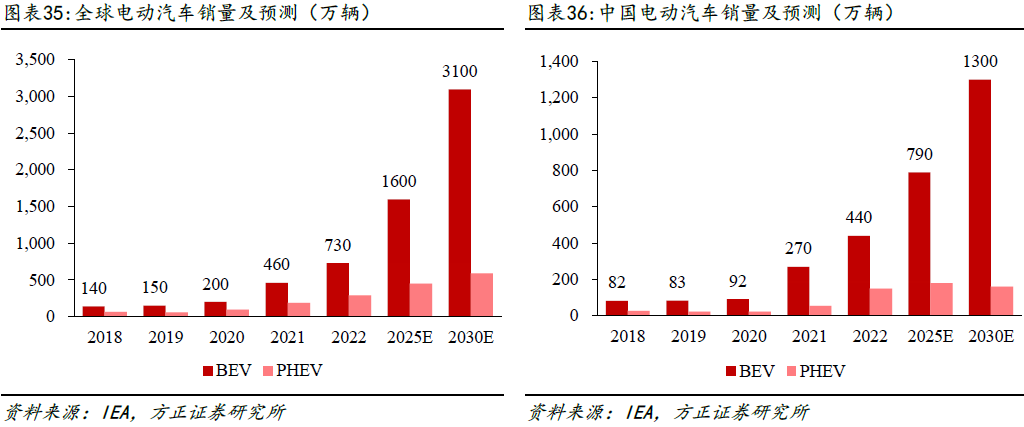

中國自動駕駛滲透率提升,車載激光雷達前景廣闊。根據沙利文預測,2025年全球激光雷達市場規模有望達到 135.4億美元,中國激光雷達市場規模預計達 43.1億美元,占比 31.8%。我們認為,隨著人工智能和自動駕駛技術的快速發展,中國將不斷擴大市場規模占比,成為全球主要的激光雷達銷售市場。隨著智能化技術的持續突破和升級,受無人駕駛車隊規模擴張、高級輔助駕駛中激光雷達應用滲透率提升等方面的推動,預計激光雷達市場規模將實現快速擴容。2021年我國車載激光雷達市場規模達到 4.6 億元,2025 年市場規模有望達到 54.7 億元,實現85.8%的年復合增長率。

01. 激光雷達上游激光器探測器壁壘高,中游系國內優先突破口?

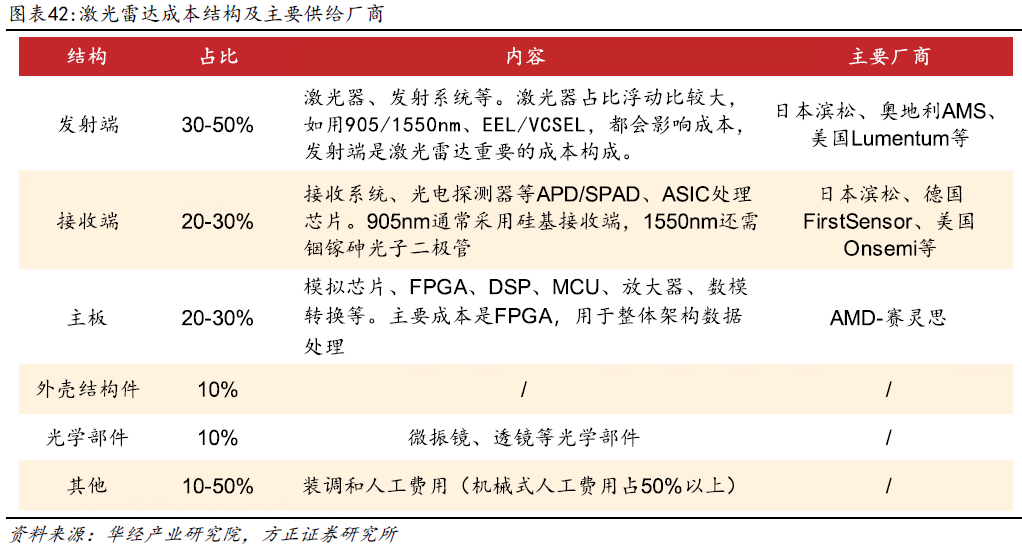

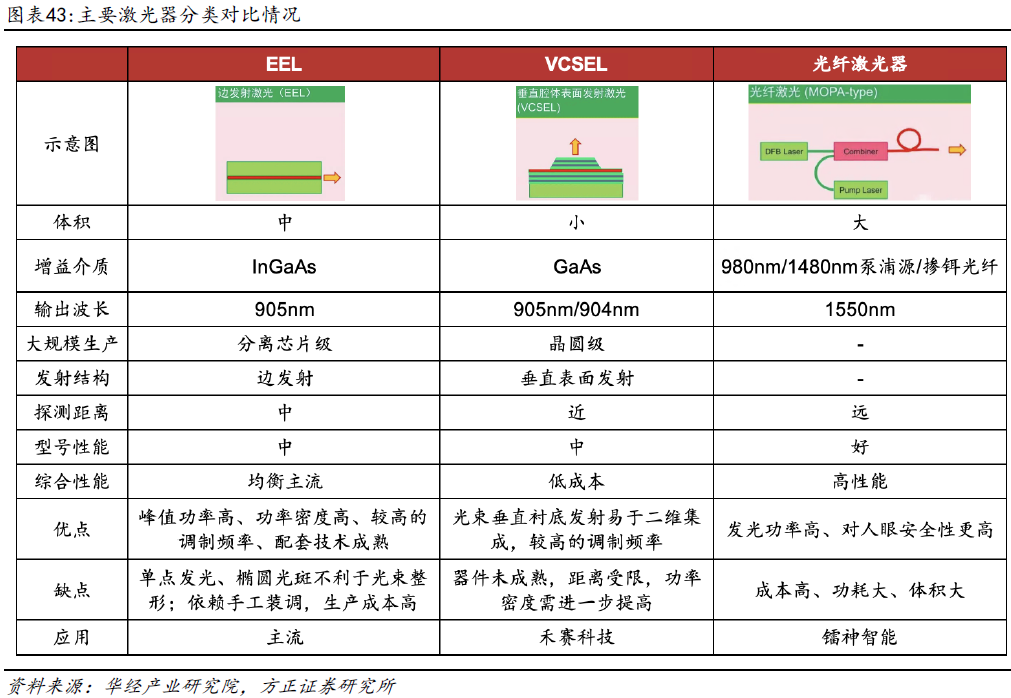

激光雷達上游主要包含發射、接收、信息處理和掃描等四大模塊。發射端的發射光學系統包括光束控制器、激勵源、激光器;不同光源成本差距較大,發射端是激光雷達重要成本構成,占 30%-50%。接收端將光信號轉換成電信號,主要有光電探測器以及處理芯片,最后放大信號并使用芯片進行處理。光束控制需要掃描系統,不同掃描方式會有不同結構設計。?

具體來看,產業鏈上游可分為四個部分,整體海外廠商占據市場主要份額,但近年國產替代以成本優勢快速占據市場:?

? 激光器和探測器:以海外為主,包括艾邁斯歐司朗、Lumentum、HAMAMATSU、II- VI等;國內的供應商有縱慧芯光、瑞波光電、華芯半導體、長江華芯等。而光纖激光器主要供應商有海外的 Luminar、Lumibird、IPG?光電、昂納、以及國內的鐳神智能等。探測器方面,海外供應商主要有艾邁斯歐司朗、安森美、Firstsensor、HAMAMATSU、索尼等;國內主要為量芯集成、靈明光子、芯視界微電子、光迅科技、阜時科技等。

? FPGA:FPGA 通常被用作激光雷達的主控芯片,海外主流的供應商有賽靈思(AMD 收購)、Altera(英特爾收購)、Lattice 等;國內主要的供應商有紫光同創、智多晶微電子、復旦微電子、安路科技、高云半導體等。從性能上來說,國內目前發展仍落后于海外,但國內產品的邏輯資源規模和高速接口性能,也能夠滿足激光雷達的需求。FPGA雖然是目前主流方案,但隨著對性能及整體系統需求的提升,集成度更高的SoC可能會在未來激光雷達上受到廣泛應用,比如集成了光電探測器、前端電路、波形數字化、波形算法處理、激光脈沖控制等功能模塊的SoC。

? 模擬芯片:主要是高精度ADC,在發光控制、光電信號轉換,以及電信號實時處理等關鍵子系統上都需要用到。海外主流的供應商有 TI、ADI等,國內矽力杰、圣邦微、芯海科技等都可以供應相關芯片,但與海外龍頭產品在性能上有一些差距。?

?光學部件:包括有 MEMS 振鏡、各種光學鏡片、OPA 硅光芯片等。MEMS 振鏡主要由海外廠商供應,HAMAMTSU、英飛凌、ST等;國內波弗光電、知微傳感、英唐智控、鐳神智能等都有相關產品布局或已經被應用。光學鏡片方面,國內主要廠商已有成熟技術,國內供應鏈在光學部件已經達到國際領先水平,且在成本方面具備競爭優勢,基本可替代國外供應鏈并滿足產品加工的需求。?

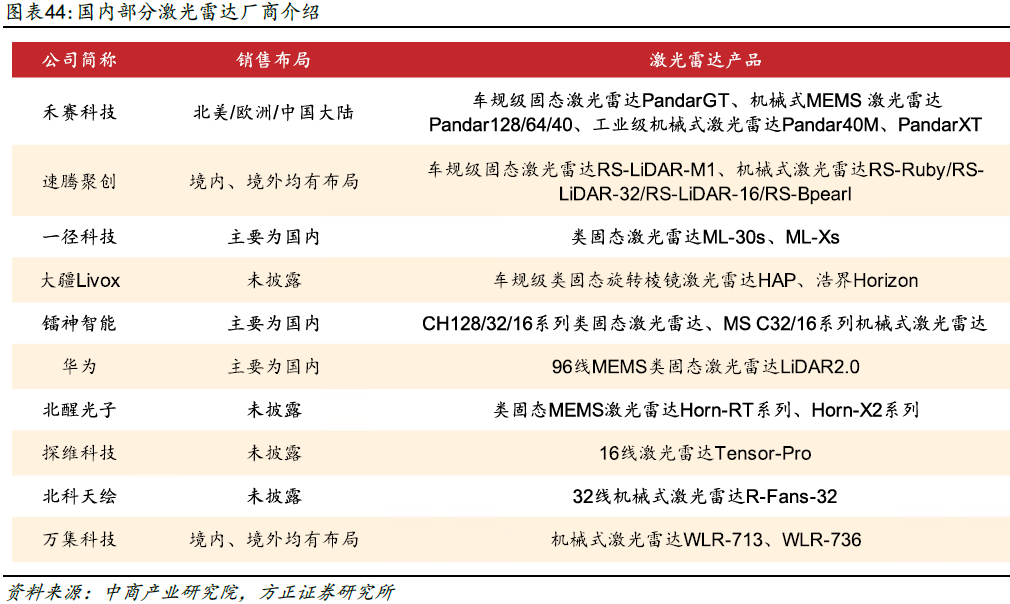

中游企業競爭充分,國內廠商實力出眾。產業鏈中游主要為激光雷達集成品制造商,參與者眾多,競爭較激烈。激光雷達目前尚處在量產初期,隨著技術路徑的發展性能和成本優勢在各家廠商存在轉移的可能性,整體競爭格局尚未成型,也是國產廠商能較好發展的切入點。當前激光雷達市場競爭力較強的廠商主要集中在中國、美國歐洲。國內來看,速騰聚創、禾賽科技、鐳神智能、華為等企業發展迅猛,相關產品市場份額占比較前,根據 Yole 數據,2021 年速騰聚創在全球激光雷達市場份額占比已達 10%,超過Luminar 排名第二。

02. 固態補盲——激光雷達新賽道 芯片國產化,激光雷達規模化可期?

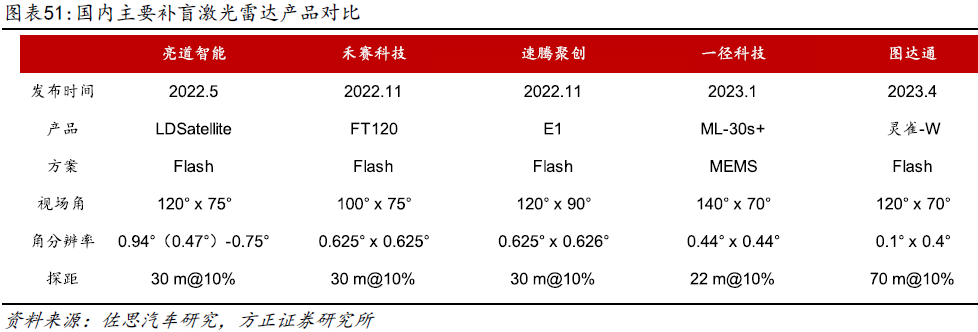

固態補盲——激光雷達新賽道。2022年5月,亮道智能推出首款純固態側向補盲激光雷達LDSatellite,面向前裝量產,擁有 120°×75°超大視場角。上海車展還展出了前向+側向補盲激光雷達的集成 DEMO實車。隨后,禾賽科技、速騰聚創、一徑科技、圖達通紛紛推出補盲激光雷達,上市時間均定在 2023年內。

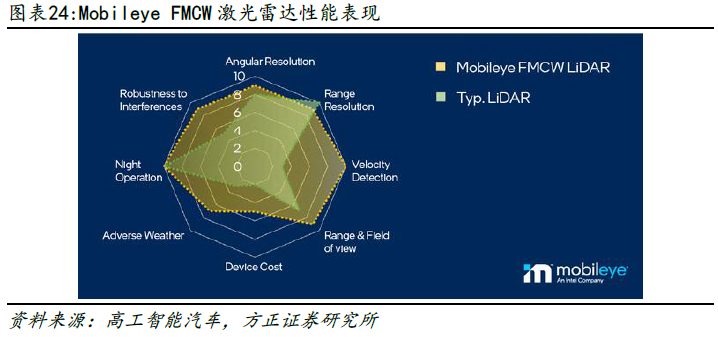

FMCW 激光雷達?

相比傳統的基于飛行時間(ToF)的脈沖激光雷達,FMCW 激光雷達基于相干探測方法,通過發出連續的激光束,并控制激光束的頻率隨著時間變化,形成一定的調頻曲線,可以響應目標運動引起的多普勒頻移,提供目標的瞬時視向速度,FMCW激光雷達具有更高的精度和分辨率,同時也具有更強的抗干擾能力。

FMCW激光雷達的接收和掃描中也需要用到硅光芯片,由于硅光芯片既能導電又能導光,因此它既具有光電探測器的功能,又具有調制解調的功能,從而使得整個系統集成化、小型化。由中國信息通信研究院技術與標準研究所編撰的《車載激光雷達技術與應用研究報告(2023年)》統計,截止到 2023年第三季度,已有36家中國車企宣布使用激光雷達,預計國內將有高達 106款搭載激光雷達的車型上市,占全球同期預計發布搭載激光雷達新車型總數量近 90%,中國車企在激光雷達領域將持續引領著行業的創新。?

芯片國產化,激光雷達規模化可期。從系統構成看,激光雷達芯片主要包括發射端芯片、接收端芯片、信息處理芯片等。經過多年發展,國內發射端 VCSEL芯片已進入成熟量產階段,但接收端 SPAD 芯片主要被索尼、安森美等企業壟斷。因此,國內 SPAD芯片企業,包括阜時科技、識光芯科、芯視界、靈明光子等,加速技術發展,已實現新的突破。2023 年 8 月,阜時科技發布全固態激光雷達面陣SPAD芯片FL6031,采用Stacked-BSI工藝,集成 360x150的SPAD 像素陣列,有效像素超過50k,并滿足上車要求。基于 FL6031芯片,蘇州光之矩與武漢萬集已完成全固態激光雷達的 Demo開發。?

信息處理芯片方面,以 FPGA為主,主要實現時序控制、波形算法處理、其他功能模塊控制等。主要廠商為 Xilinx 和 Altera。速騰聚創、圖達通、大疆等車載激光雷達產品的FPGA芯片均來自Xilinx。2023年9月,蔚來發布自研的激光雷達主控芯片“楊戩”(芯片型號為 NX6031)。芯片配備 8個9bit的AD 模數采樣,每通道采樣頻率高達 1GHz,能夠高效捕獲激光回波信號。?

03. 下游應用加速滲透,激光雷達出貨提升?

3.1 遠期展望百億美金市場,伴隨自動駕駛快速成長?

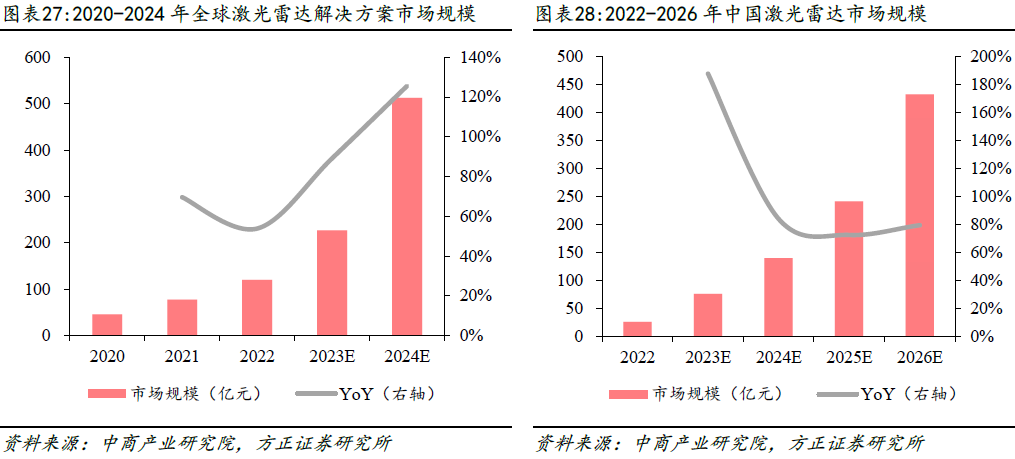

激光雷達是自動駕駛系統中一項關鍵技術,近年全球智能網聯汽車產業進入加速發展新階段,推動著激光雷達市場規模高速增長。2022年全球激光雷達解決方案市場規模為 120 億元,根據中商產業研究院預測,2023 年全球激光雷達解決方案市場規模將達到 227 億元,2024 增至 512 億元。國內方面,隨著智能化技術的持續突破和升級,受無人駕駛車隊規模擴張、高級輔助駕駛中激光雷達應用滲透率提升、以及機器人及智慧城市建設等領域需求的推動,國內激光雷達市場駛入快車道,2022年市場規模約26.4億元,預計2026年可增至139.6億元。?

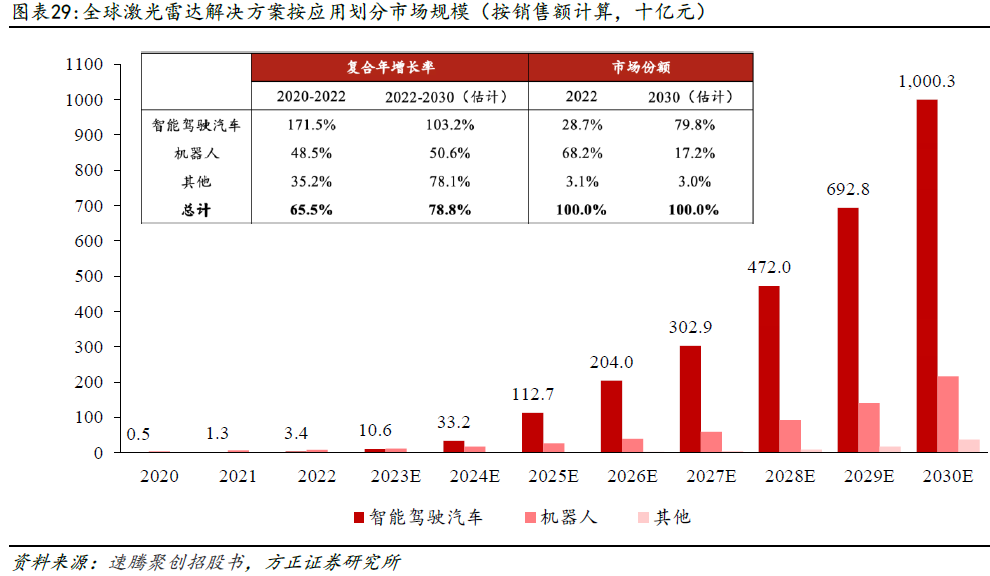

應用端智能駕駛迅速擴容,預計 24 年趕超機器人領域。據灼識咨詢,在激光雷達解決方案的諸多應用場景中,智能駕駛汽車有望從 2022年的34億元增至2030年破萬億人民幣,CAGR高達103%,隨之同期市場份額預計從28.7%提升至79.8%,超過機器人領域(22年占比68.2%)占據最大份額。我們認為,隨著汽車自動化水平的提升,單車激光雷達搭載數量將不斷增加,L3、L4 和 L5 級別自動駕駛或分別需要平均搭載 1顆、2-3顆和4-6顆激光雷達,市場空間較大。?

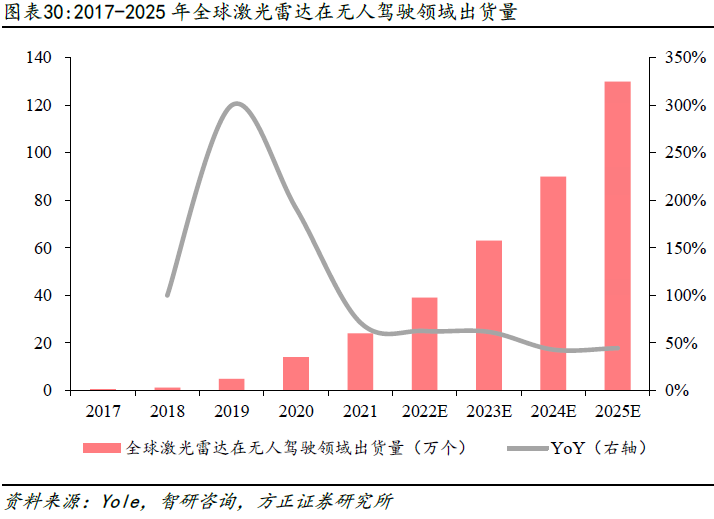

無人駕駛興起,市場需求與日俱增。近年來,無人駕駛行業發展迅速,激光雷達作為無人駕駛的重要傳感器規模增長較快,其在無人駕駛運用原理是通過 3D 建模進行環境感知,然后通過雷射掃描得到汽車周圍環境的 3D 模型,運用相關算法比對相鄰幀數環境的變化,從而探測出周圍的車輛和行人,做出相應的駕駛判斷。據 Yole 相關統計,2021 年,全球激光雷達無人駕駛領域的出貨量約 24 萬個,同比增長71.43%,預計2025年其出貨量將達130萬個,CAGR達56.2%。?

激光雷達被作為智能駕駛的重要賣點,逐漸布局上車。從 2021 年以來,小鵬、蔚來、理想、極狐、智己等國內車企開始逐步推出搭載了激光雷達的車型,單車搭載量在 1-4 顆不等,越來越多的廠商也在計劃布局上車,據 Yole 統計,截止2023年第三季度,已有 36家中國車企宣布使用激光雷達,預計國內將有高達 106款搭載激光雷達的車型上市,占全球同期預計發布搭載激光雷達新車型總數量近90%,國內激光雷達車企的數量和規模將在未來一段時間長期領跑。

智駕汽車滲透率穩定提升,L2向L3+過度正當時。近年來,全球智能駕駛汽車滲透率逐步提升,從 2020 年的 23.4%增至 2022 年 42.7%,同時帶動智能駕駛汽車出貨量的增加,2022 年全球智能駕駛汽車的出貨量達 3440 萬臺,根據中商產業研究院的預測,2023 年出貨量預計可達 4210 萬臺,滲透率增至51.0%,2025年出貨量攀升至5430萬臺,滲透率達63.5%。國內來看,我國量產乘用車自動駕駛等級正在由 L2 向 L3+過度,2022 年我國在售新車 L2 和 L3 滲透率分別為 35%和9%,預計 2023 年可達 51%和 20%。部分科技公司正逐步研發 L4 級自動駕駛,并在部分城市路段和特定場景下進行測試,但目前高級別自動駕駛仍存在政策法規、安全性、技術成熟度等眾多挑戰,根據慧博資訊數據,2022 年我國 L4 滲透率為2%,預計2023 年將達到11%。?

燃油車動力反饋和續航不足,電動汽車更適合自動駕駛。燃油車是否適合使用智能駕駛技術,可以從以下方面考慮:1)燃油車動力反饋較慢,其動力系統為一套非常復雜的機械結構,提速感相對遲鈍,疊加智駕系統本身判斷響應時間,在緊急情況下危險系數會增加;2)油車車內的鉛酸蓄電池在發動機運作時才會給其供電,駐車狀態下續航較短,無法很好的供應自動駕駛系統所需耗電量,勉強支持 L2 及以下智駕系統,不利于迭代發展;3)傳統燃油車的 LIN、CAN 總線網絡在自動駕駛上已經無法應付,需要升級到更快的 MOST 以及車載以太網總線,但由于燃油車平臺化、模塊化的重復利用,牽連眾多,很難在架構上推倒重來。?

高級輔助駕駛行業:該行業下游企業主要包括世界各地的整車廠、Tier 1公司及新勢力造車企業。激光雷達用于量產車項目,通常需要激光雷達公司與車廠或Tier 1公司達成長期合作,一般項目的周期較長。?

無人駕駛行業:國外無人駕駛技術研究起步較早,從車隊規模、技術水平以及落地速度來看,相比國內仍具有一定的領先優勢。國內無人駕駛技術研究發展迅速,不斷有應用試點和項目落地,與國外公司的差距在不斷縮小。

機器人行業:國內快遞和即時配送行業相比國外市場容量更大,服務機器人國內技術發展水平與國外相當,從機器人種類的豐富度和落地場景的多樣性而言,國內企業更具優勢。?

車聯網行業:該行業下游企業主要為車聯網方案提供商。通過這些公司將包括激光雷達在內的車聯網服務整合銷售給各地政府和科技園區,也存在激光雷達公司政府和科技園區直接對接的情況。得益于“新基建”等國家政策的大力推動,國內車聯網領域發展較國外更加迅速。?

04. 激光雷達海內外廠商梳理

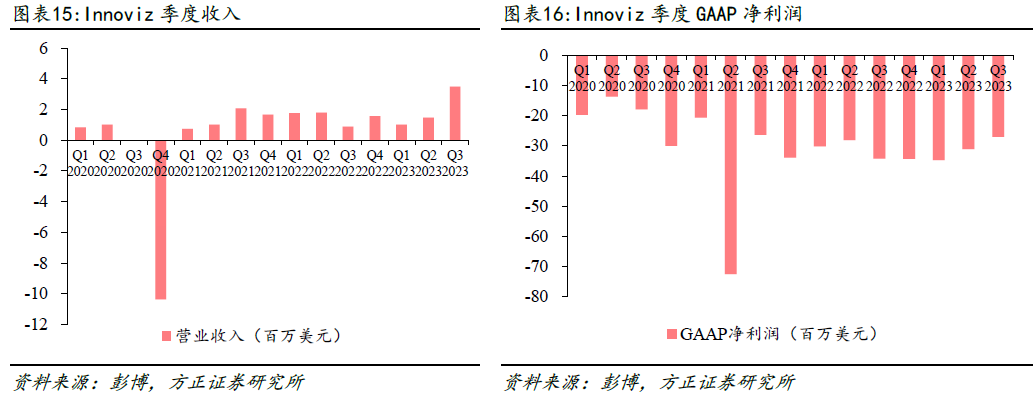

Innoviz:與寶馬深入合作,獲大眾40億美元訂單?

以色列激光雷達傳感器研發商 Innoviz 成立于 2016 年,由來自以色列國防軍情報部隊精英技術部門的四位聯合創始人創建。該公司專注于研發固態激光雷達(LiDAR)傳感器,致力于為自動駕駛和高級駕駛輔助系統(ADAS)市場提供創新的解決方案。?

Innoviz 的激光雷達傳感器在市場上具有較高的競爭力,已被多家知名汽車制造商和自動駕駛技術公司選用。2017 年宣布與全球第三大代工廠 Jabil(捷普)合作,2018年宣布與 Magna(麥格納)合作寶馬項目,并于為寶馬 2021年推出的 L3量產車提供激光雷達。2022 年 8 月以色列激光雷達公司 Innoviz 宣布,將向大眾汽車集團旗下的 CARIAD提供激光雷達硬件和配套軟件,交易總價達40億美元,預計2025年開始交付。?

Innoviz旗下共有三大產品線:1)InnovizOne:最遠探測距離250米,適用于L3-L5級汽車;2)InnovizTwo:成本較InnovizOne 降低了70%以上,同時性能顯著提升,主要針對L2+級市場,L3-L4亦適用,將應用于大眾等品牌;3)Innoviz360:性能、成本和耐用性都得到顯著提升,最遠探測距離 300m,主要針對 L4/5 級自動駕駛,計劃2024年量產。?

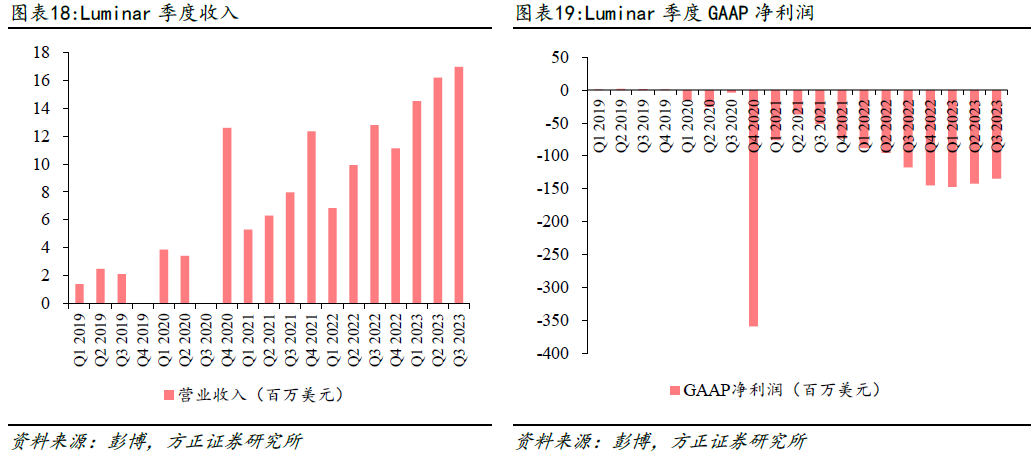

Luminar:加速全球化工廠布局?

Luminar是一家美國激光雷達公司,由Austin Russell在2012年創立,專注于MEMS混合固態激光雷達領域。該公司在1550nm波長持續深耕,主要產品為 Iris和Hydra。其中,Hydra 是上一代激光雷達產品,主要用于測試和開發;公司最新的車規級產品Iris于 2022年量產,與沃爾沃達成供應協議,用于 2022 年上市的自動駕駛系統。Luminar 已經與多家汽車制造商合作,包括奔馳、沃爾沃、奧迪、豐田研究院、英特爾的 Mobileye、空客以及上汽集團 和 AV 運營商小馬智行等重要客戶。

Luminar 今年三月在投資者日活動推出了新版本的 Iris 傳感器,公司稱其具有 300米(984英尺)的檢測范圍,Luminar正在與梅賽德斯合作,將 Iris Plus 激光雷達集成到其車輛中,預計將于 2025 年開始量產。同時 Luminar 計劃在亞洲開設一家制造工廠以支持生產。墨西哥工廠也于今年第二季度開始上線,Luminar 還與合同制造商 Fabrinet 一起擴建泰國的另一家工廠以生產光學組件。?

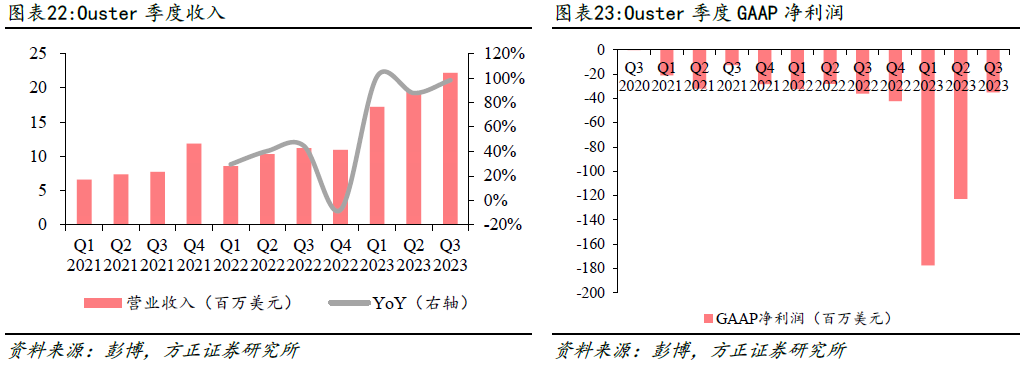

Velodyne&Ouster:合并經營,競爭格局快速洗牌?

美國Velodyne是一家位于加州硅谷的技術公司,以激光雷達傳感器技術為核心,提供自動駕駛解決方案。公司由David Hall于1983年創立,早期以音響業務起家,后來逐漸將業務拓展至激光雷達領域。2021 年全年,Velodyne 出貨量達到了 15000 多個,其中有 2400 多個是固態傳感器,大部分為機械激光雷達。根據2022年Velodyne 官網的合并公告,Ouster與Velodyne完成“對等合并”,新公司繼續使用 Ouster 的名字,合并后的公司將擁有 850 多家現有客戶、豐富的專利組合。但是后續隨著圖達通、法雷奧、禾賽科技、速騰、華為等廠商的快速崛起,曾占據全球激光雷達市場 80%以上份額的Velodyne市占率縮水。?

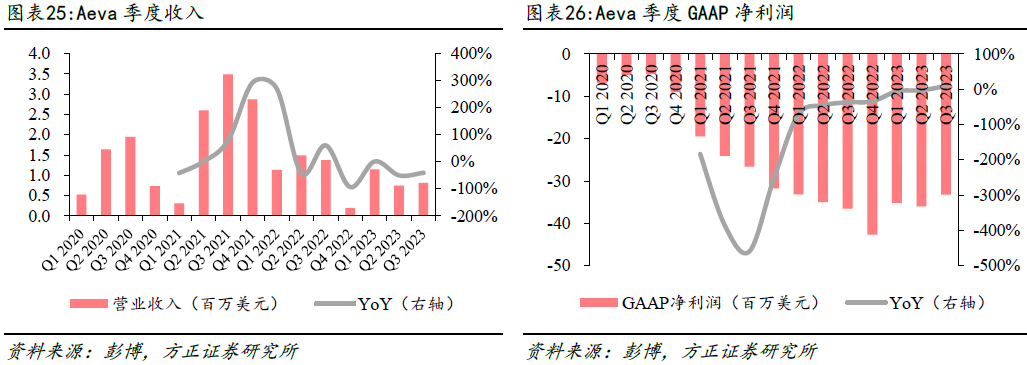

Aeva:FMCW技術領先者,產品有望后年投產?

Aeva的激光雷達傳感器采用先進的調頻連續波(FMCW)技術,可以實現高精度的距離和速度測量,以及高分辨率的點云成像。這使得傳感器能夠準確檢測和識別車輛周圍的所有物體,包括行人、車輛和障礙物,最遠可以探測到 500米外的物體。2021年1月,Avea與日本電裝宣布達成合作協議,雙方將共同推進 FMCW(調頻連續波)激光雷達的量產,目標是滿足大眾市場的需求。Aeva聯合創始人兼首席執行官表示,公司已拿到全球前十車企的定點,量產車型預計在2025 年投產。

審核編輯:黃飛

?

電子發燒友App

電子發燒友App

評論