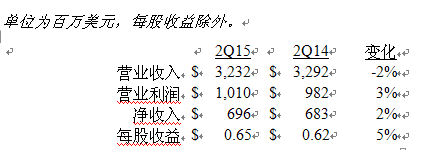

北京訊(2015年7月29日)- 德州儀器公司 (TI) (納斯達克代碼: TXN) 近日公布其第二季度營業收入為32.3億美元,凈收入6.96億美元,每股收益65美分。

關于公司業績及股東回報,TI董事長、總裁兼首席執行官Rich Templeton做以下說明:

· “總營業收入同比下降2%,反映出通信設備顯著地需求疲軟以及汽車市場持續的強勁需求。”

· “盡管如此,我們的核心業務模擬與嵌入式處理器仍然實現了同比的小幅增長,占第二季度營業收入的85%。此外,模擬產品的營業收入連續第八個季度實現同比增長。”

· “毛利率達到58.2%,比去年同期提高了將近1%,體現了我們產品組合的多樣性和長久的生命周期,以及我們高效的生產戰略。”

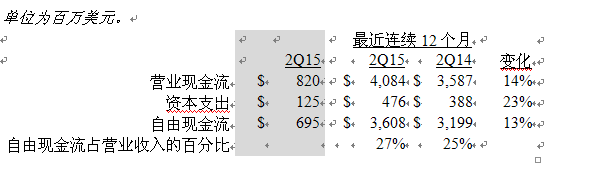

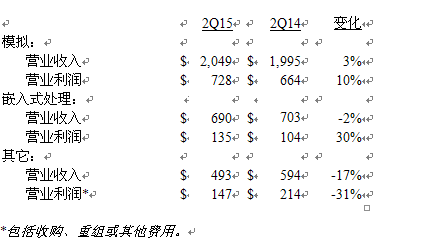

· “運營過程中產生的現金流再一次體現了我們商業模式的優勢所在。過去12個月的自由現金流達到36億美元,同比增長13%,占營業收入的27%。比去年同期提高2個百分點,同時與我們20%-30%的目標范圍一致。”

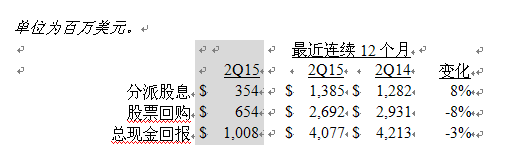

· “過去12個月中,通過股票回購和分派股息,我們給股東們的回報達到41億美元。”

· “我們的策略是將全部無需用來償還凈債務的現金流作為股東回報,并回報給他們權益計酬的收益,這反映了我們對業務模式實現長期可持續性發展的信心。”

· “我們的資產負債表依然強勁,本季度末賬面上有33億美元的現金和短期投資,其中82%歸我公司在美國的實體所擁有。到本季度末庫存周轉天數為126天。”

· “盡管各終端市場需求強度的不同,總體而言相較于第二季度我們在第三季度的市場預期將同比下降。基于以上情況,德州儀器在2015年第三季度的預期是:營業收入范圍在31.5億美元至34.1億美元之間,每股收益范圍在62美分至72美分之間。2015年,TI的年度實際稅率預計將達到30%,與此前的預期保持一致。”

自由現金流為非GAAP財務衡量指標。自由現金流指的是業務經營現金流減去資本支出后的所剩現金。

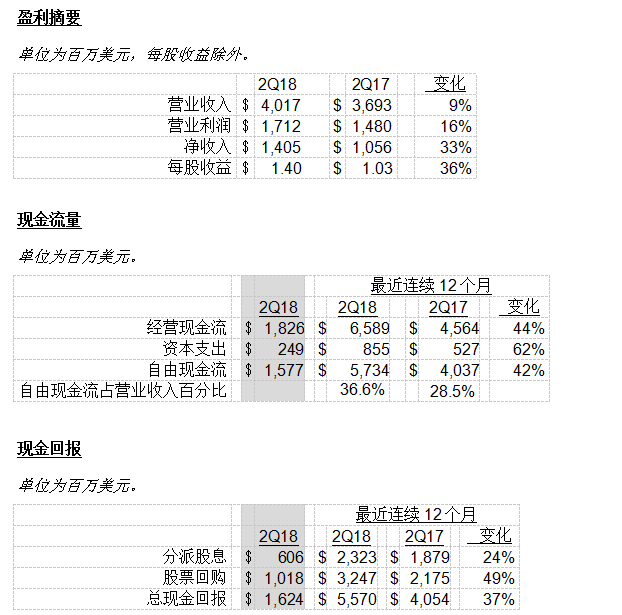

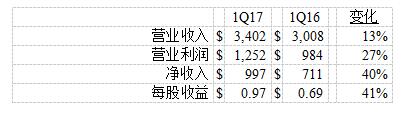

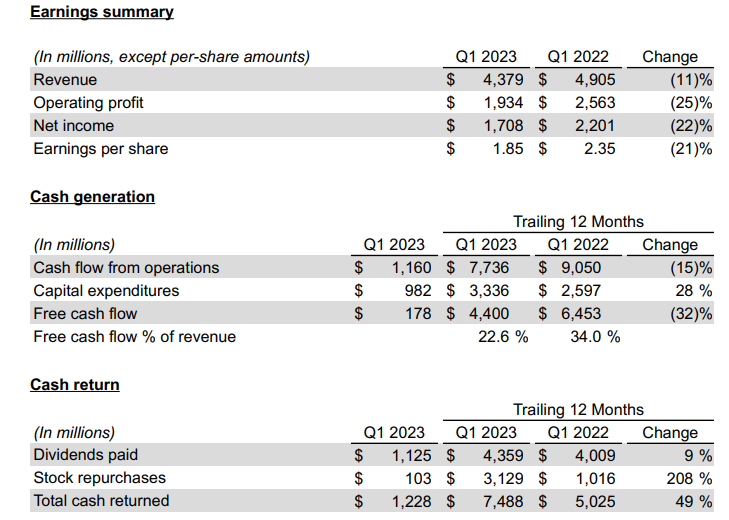

盈利摘要

現金流量

過去12個月中,資本支出占到營業收入的4%。我們的長期目標是4%左右。

現金回報

公司的目標現金回報模式為所有自由現金流加上權益計酬計劃的收益,再減去凈負債償還。

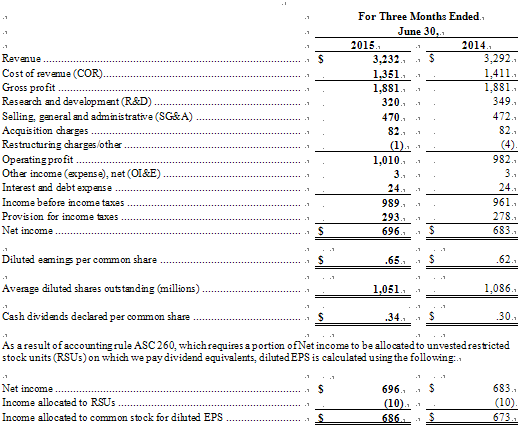

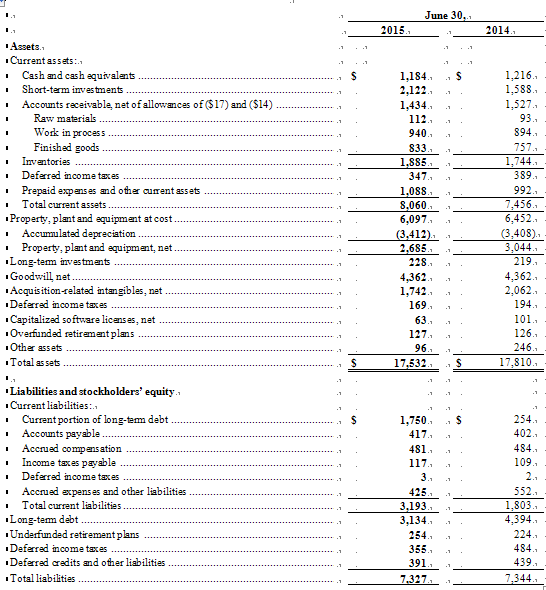

TEXAS INSTRUMENTS INCORPORATED AND SUBSIDIARIES

Consolidated Statements of Income

(Millions of dollars, except share and per-share amounts)

TEXAS INSTRUMENTS INCORPORATED AND SUBSIDIARIES

Consolidated Balance Sheets

(Millions of dollars, except share amounts)

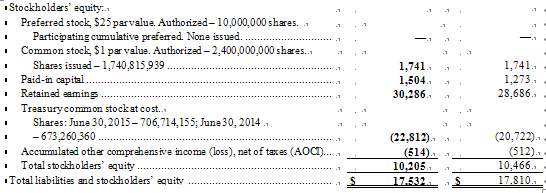

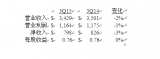

2015年第二季度各業務單元業績

與去年同期相比:

模擬:(包括大批量模擬與邏輯、電源管理、高性能模擬和硅谷模擬業務)

營業收入的增長主要得益于大批量模擬與邏輯產品營業收入的增長,電源管理業務也有所增長。硅谷模擬業務持平,高性能模擬業務有所下降。

營業利潤實現增長,這主要得益于較高的營業收入和相關毛利潤。

嵌入式處理:(包括處理器、微控制器和連接業務)

營業收入下降的主要原因是處理器業務的下降。連接與微控制器業務有所增長。

由于較低的營業費用,營業利潤實現增長。

其它:(包括DLP?產品、定制ASIC產品、計算器和版費)

營業收入下降,主要是由于定制ASIC產品的營業收入下降。DLP產品的營業收入也有所下降。此外計算器營業收入有所增長。

營業利潤下降,主要是由于較低的營收以及相關毛利潤。

非GAAP財務信息

自由現金流及相關比值

本新聞稿包括根據這一衡量標準計算的自由現金流及各種比值。這些財務衡量標準并不遵循美國一般公認會計原則(GAAP)。自由現金流的計算方法是依照最直接可比GAAP衡量標準,從經營活動所產生的現金流(也被稱為經營現金流)中減去資本支出。

本公司認為,自由現金流和相關的比值能夠深刻反映公司的流動資金、現金生成能力和潛在可回報投資者的現金金額,并幫助更好地了解公司財務業績。這些非GAAP衡量指標是可比GAAP衡量指標的補充。

下表中的數據是基于最直接可比GAAP的衡量標準經調整后所得出的數據。

安全港聲明

1995 年《私人證券訴訟改革法案》(Private Securities Litigation Reform Act of 1995)之免責聲明:

此新聞稿包含根據美國1995年《私人證券訴訟改革法案》之免責條款所擬定的前瞻性聲明。這些聲明一般以 TI及其管理層“相信”、“期望”、“預期”、“預見”、“估計”或其它具有相似含義的字詞呈現。同樣,文中對TI的業務戰略、前景、目的、計劃、意圖或目標之陳述亦屬前瞻性聲明。所有此等前瞻性聲明均具有一定風險及不確定性,可能導致實際結果與前瞻性聲明內容存在重大差異。

我們希望讀者能仔細考慮以下重要因素,它們可能導致實際結果與TI或其管理層的預期產生重大差異:

· 市場對半導體的需求,特別是在個人電子產品市場,尤其是手機領域和工業市場;

· TI維持或改善其利潤率的能力,包括在競爭激烈的周期性行業中如何充分利用其生產設施以覆蓋固定運營成本的能力;

· TI在瞬息萬變的技術環境里開發、生產和營銷創新產品的能力;

· TI在競爭激烈的行業里進行產品和價格競爭的能力;

· TI維護和落實強大的知識產權組合,并從第三方獲得必要的技術許可的能力;

· TI及其專利授權者之間許可協議到期,以及因市場因素所導致的TI特許權使用費減少的情況;

· 違反或全球運營須遵守的法律、法規和政策出現變更,TI及其客戶或供應商所在地區的經濟、社會和政治條件,包括安全隱患、衛生條件、交通運輸、通信和信息技術網絡可能發生中斷以及匯率波動等;

· TI及其客戶或供應商所在地區發生自然事件,如惡劣天氣和地震等;

· 原材料、公用事業、制造設備、第三方制造服務和制造技術的可用性和成本;

· 因TI應納稅利潤所在司法管轄區稅法變化而導致的適用于TI的稅率變化、稅務審計結果和實現資產遞延稅項的能力;

· 現適用于或將適用于TI或其供應商的法律法規的變化,如與環保排放或在生產工藝中使用特定原材料有關的征收費用或匯報制度或替代成本;

· 因主要客戶導致的損失或采購縮減,分銷商及其他客戶調整庫存所涉的時間和金額;

· 因分銷商導致的財政困難或他們對同類競爭產品線的推廣而導致TI損失

· 在寄售庫存方面,TI客戶或分銷商遭受的損失

· 客戶的需求有別于我們的預測;

· 因實際需求與預測不一致所導致的TI庫存不足或過剩而對財務結果產生的影響;

· 非金融資產的減值;

· 因疫情或發貨失誤或因含TI部件的產品從客戶處召回所產生的產品責任或保修索賠;

· TI招募和留住技術人才的能力;

· 及時實施新的生產技術和制造設備安裝的能力、獲得第三方代工和封裝/測試分包服務的能力;

· TI支付其債務本金及利息的義務;

· TI通過收購整合并實現業務增長機會的能力,以及實現重組的預期開支和時間以及相關成本節約的能力;

· TI信息技術系統缺口

有關這些因素的更詳細討論,請參閱截止于2013年12月31日的年度TI10-K表格1A項“風險因素”的討論。本新聞稿中包含的前瞻性陳述僅截至本新聞稿發布之日有效,TI不承擔任何對這些前瞻性陳述進行更新以反映后續事件或情況的義務。

關于德州儀器公司

德州儀器 (TI) 是一家全球性半導體設計制造公司,始終致力于模擬 IC 及嵌入式處理器開發。TI 擁有全球頂尖人才,銳意創新,引領技術前沿。今天,TI 正攜手超過10萬家客戶打造更美好未來。

電子發燒友App

電子發燒友App

評論