集成電路產業鏈情況

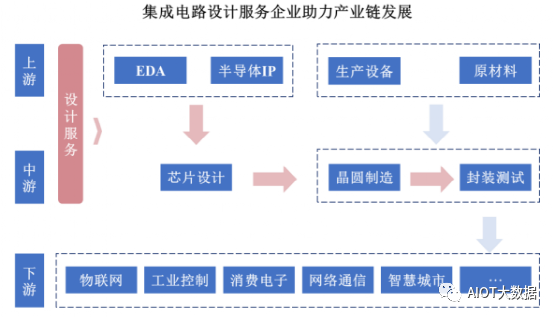

集成電路產業鏈由上、中、下游三部分組成。集成電路產業鏈的上游包括EDA、IP、材料和設備等供應商;產業鏈中游主要包括芯片設計、晶圓制造和封裝測試等企業;下游主要包括終端系統廠商。

集成電路產業鏈圖例如下:

? ? ? ? ?

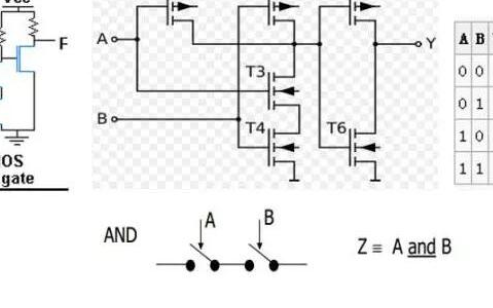

集成電路設計環節是根據芯片規格要求,通過架構設計、前端設計和驗證、模擬電路設計、物理設計、設計數據校驗、流片方案設計等一系列設計流程,最終將設計成果轉換為可交付的光罩數據。

晶圓制造環節是根據光罩數據內容進行光罩制造并將光罩上的電路圖形信息蝕刻至硅片上,以構建完整的半導體電路芯片的過程,包含光罩制作、光刻、刻蝕清洗、離子注入等多項工藝或流程。晶圓制造環節結束后進入芯片封裝測試環節。

芯片封裝環節是指將晶圓上的晶粒加工成可使用的成品芯片的過程,起著安放、密封、保護芯片和增強電熱性能的作用,包含晶圓切割、貼片、引線鍵合、包塑等多項工藝;芯片測試環節指的是對封裝后的芯片進行檢測,通過測試的芯片即為成品。

其中,集成電路設計產業是典型的技術密集型行業,是集成電路產業各環節中對科研水平、研發實力要求較高的部分。芯片設計水平及芯片設計轉化效率直接影響著產品最終上市時間及產品核心競爭力,因此芯片設計的能力是一個國家或地區在芯片領域能力、地位的集中體現之一。

? ? ? ? ?

全球集成電路行業的發展情況

集成電路自出現以來,促進了全球信息、電子等產業快速發展。近年來,伴隨著物聯網、可穿戴設備、人工智能、虛擬現實等新技術和新興應用領域的出現和發展,全球集成電路市場不斷擴大。根據世界半導體貿易統計機構(WSTS)發布的數據,2021年全球集成電路市場規模為4,630億美元,同比增長約28%。預計2023年全球集成電路市場將持續增長,市場規模將達到5,768億美元。

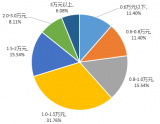

中國集成電路行業的發展情況

從全球范圍來看,歷史上集成電路產業從美國、歐洲等發達國家向中國大陸、東南亞等發展中國家和地區逐漸轉移。我國集成電路行業雖起步較晚在技術積累與產業鏈成熟度上與歐美發達國家存在一定差距,但受益于我國有利的產業政策環境、國內市場的強勁需求以及全球集成電路產能轉移等趨勢,中國集成電路產業實現了快速發展。根據中國半導體行業協會的統計,我國集成電路市場規模從2010年的1,440億元快速增長至2021年的10,458億元,年均復合增長率為19.8%,遠高于全球集成電路市場規模增速。

未來,隨著物聯網、人工智能、智能硬件、5G、汽車電子等領域的興起,高端芯片需求將持續增長,將進一步刺激我國集成電路產業的持續發展與全球集成電路產業鏈遷移。

對比行業巨大的市場需求,現階段我國集成電路產業自給率依舊較低,尤其在中高端芯片領域仍然存在依賴進口的現象。隨著我國半導體產業的持續發展,一大批在算法、架構設計具有核心技術優勢的芯片設計企業與擁有高工藝水平的本土晶圓代工廠商和封裝測試廠商也在逐漸崛起。根據ICCAD統計數據,2021年中國集成電路設計企業達到2,810家,較2015年的736家增長281.8%。同時,隨著我國晶圓代工廠產業和封測產業自給率的不斷提高,本土晶圓代工廠商和封裝測試廠商在技術、產能等方面的快速發展亦為我國集成電路行業的自主、可控發展提供了重要保障。

在龐大的市場需求與國產替代需求的牽引下,我國本土集成電路企業迎來了前所未有的發展機遇。同時,本土企業在芯片設計、晶圓制造、封裝測試等專業技術水平的不斷提高,更進一步推動了中國集成電路產業的發展。

集成電路設計產業概況

集成電路設計主要根據終端市場的需求設計開發各類集成電路芯片產品,其在很大程度上決定了終端芯片的功能、性能、成本和復用性等屬性。隨著集成電路行業的迅速發展,集成電路產品的加工面積成倍縮小,復雜程度與日俱增,集成電路設計的重要性愈發突出。

(1)全球集成電路設計產業的發展情況

近年來,隨著全球集成電路行業整體景氣度的提升,集成電路設計市場也呈增長趨勢。根據ICInsights統計,全球集成電路設計產業銷售額從2010年的635億美元增長至2021年的1,777億美元,年均復合增長率約為9.8%。

從全球地域分布分析,集成電路設計市場供應集中度非常高。根據ICInsights的報告顯示,2021年美國集成電路設計產業銷售額占全球集成電路設計業的68%,排名全球第一;中國臺灣、中國大陸的集成電路設計企業的銷售額占比分別為21%和9%,分列二、三位。

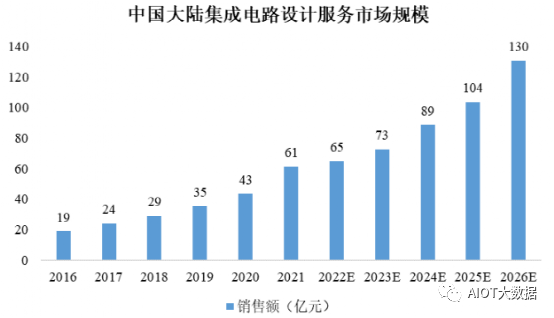

(2)中國大陸集成電路設計產業的發展情況

中國大陸集成電路設計產業發展起點較低,但隨著人們對智能化、低能耗的需求不斷催生了新的電子產品及功能應用,我國集成電路設計企業獲得了大量的市場機會。同時我國集成電路設計企業憑借有利的扶持政策與本地化服務優勢,能夠緊貼國內市場更快地響應客戶需求,品牌認可度及市場影響力不斷提升。

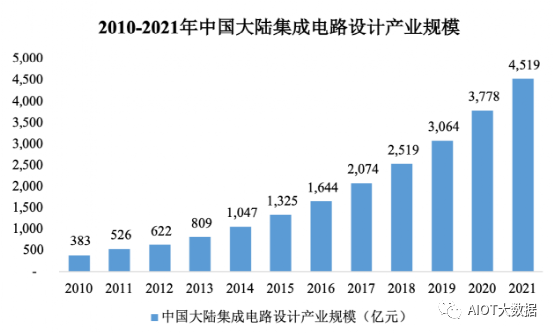

從產業規模來看,根據中國半導體行業協會統計,我國集成電路設計行業銷售規模從2010年的383億元增長至2021年的4,519億元,年均復合增長率約為25.2%,遠高于全球集成電路設計行業同期增速。

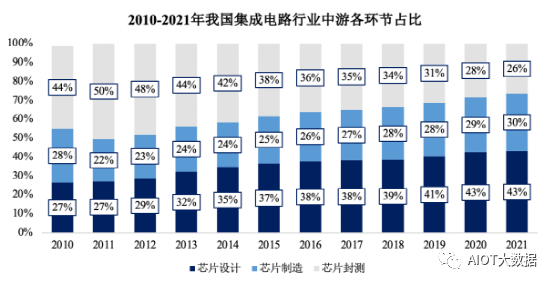

從產業鏈分工角度分析,隨著集成電路產業的不斷發展,芯片設計、制造和封測三個產業鏈中游環節的結構也在不斷變化。2015年以前,芯片封測環節一直是產業鏈中規模占比最高的子行業,從2016年起,我國集成電路設計環節規模占比超過芯片封測環節,成為三大環節中占比最高的子行業。

集成電路設計服務產業概況

隨著芯片產業在制程工藝方面的發展、芯片生命周期的縮短與設計企業數量的增加,芯片設計企業在市場競爭、開發成本、設計難度與流片風險等方面面臨的挑戰大幅加劇,芯片設計效率與一次流片成功率成為芯片設計公司在激烈的市場競爭中保持競爭優勢的關鍵因素。同時隨著芯片產業升級,產業鏈分工日益精細,Fabless模式下芯片設計產業中進一步催生了芯片設計服務產業的誕生。

對于芯片設計公司而言,一方面,主流芯片設計服務公司具有半導體IP設計開發與定制能力,能夠為其在設計之初提供生產工藝及半導體IP選型的完整方案;另一方面,隨著晶圓代工廠在先進工藝上的設計規則越來越復雜,其與晶圓代工廠之間的技術銜接與匹配也變得越來越困難,而芯片設計服務公司基于自身核心技術及對晶圓代工廠多工藝節點的豐富設計經驗,能夠幫助芯片設計公司提高設計效率及流片成功率,使其能夠專注于自身優勢領域的拓展。

對于系統廠商而言,其往往基于芯片設計公司提供的標準化芯片產品進行系統集成、制造與銷售。系統廠商雖然對于終端場景需求、產品功能有著較為深刻的理解,但由于其在芯片設計、驗證、測試等方面欠缺相關技術能力與設計經驗,往往無法獨立開發芯片。擁有完整芯片設計能力的芯片設計服務公司能夠依據其需求提供一站式芯片定制方案,助力其快速實現產品開發與迭代。

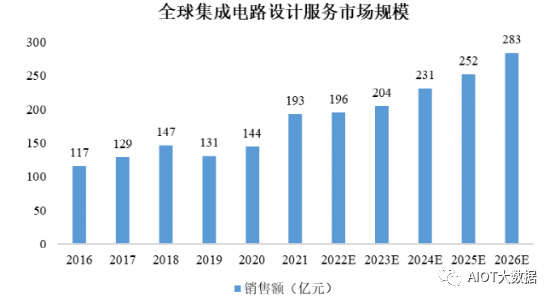

根據上海市集成電路行業協會研究顯示,隨著全球數據中心、智能物聯網設備等領域蓬勃發展的情況下,芯片設計公司、系統廠商等對設計服務的需求有望不斷上升。2021年全球集成電路設計服務市場規模約為193億元,自2016年以來的年均復合增長率約為10.6%。隨著設計服務的需求不斷增大,預計到2026年全球集成電路設計服務市場規模將達到283億元。

經過多年發展,中國大陸已是全球最大的電子設備生產基地,也是全球最大的集成電路市場。隨著5G、自動駕駛、數據中心、物聯網等下游市場需求的涌現與政府良好的產業政策,中國大陸集成電路設計服務產業發展迅速。2021年中國大陸集成電路設計服務市場規模約為61億元,自2016年以來的年均復合增長率約為26.8%,增速顯著高于全球市場。隨著本土芯片設計公司的快速發展與系統廠商芯片定制需求的增長,預計到2026年中國大陸集成電路設計服務市場規模將達到130億元。

未來發展趁勢

邏輯工藝與特色工藝推陳出新,集成電路器件線寬不斷縮小

隨著摩爾定律的不斷演進,制造工藝及器件微觀結構對芯片的速度、可靠性、功耗、面積等關鍵指標的影響越來越大。近年來,下游新興應用的不斷涌現及用戶對于產品性能要求的不斷提高,均對邏輯電路及其他集成電路和半導體器件類型都提出了更高的要求。在邏輯工藝方面,已由本世紀初的0.35微米的CMOS工藝發展至納米級FinFET工藝并應用于高性能計算、安全加密、消費電子等領域。在特色工藝方面,隨著更多的應用需求轉為通過半導體技術實現,出現了如BCD、EFlash、LCOS、SOI等特色工藝平臺,并被應用于電源管理、高速非易失性存儲、顯示器件等領域。

隨著集成電路工藝制程的不斷演進與特色工藝的不斷創新,集成電路設計服務企業在不同工藝、不同制程上的工藝分析能力、全流程設計能力及項目流片經驗將成為其重要競爭優勢。

下游需求的多樣性催生了SoC芯片技術的發展

隨著下游應用場景的增多及對芯片產品差異化需求的涌現,集成電路設計產業被要求在不斷提升產品性價比、縮短上市周期的同時快速滿足差異化需求,SoC芯片技術應運而生。

SoC芯片技術是從設計的角度出發,將系統所需的組件進行高度集成,將原本不同功能的集成電路以功能模塊的形式整合在一顆芯片中,以縮小芯片面積、提升芯片的計算速度并加快開發周期。相比傳統芯片產品對每個關鍵模塊從頭設計進而進行系統整合及驗證的開發方式,SoC芯片設計及驗證技術旨在提高模塊復用性,通過重復使用預先設計并驗證過的集成電路子模塊以降低設計風險、降低設計成本并提高設計質量。同時,大型SoC的設計開發對于產品架構設計技術、半導體IP庫標準化及完整性、大規模物理設計及驗證技術提出了極高的要求,部分行業領先企業已有相關技術布局。

集成電路產業技術難度的提高促進了行業分工的不斷細化

伴隨技術進步、行業競爭和市場需求的不斷變化,集成電路產業在經歷了多次結構調整后,已逐漸由集成電路設計、制造以及封裝測試只能在企業內部一體化完成的垂直整合元件制造模式演變為垂直分工的多個專業細分產業,并逐漸形成由EDA工具及半導體IP、設計服務、材料和設備提供廠商組成的產業鏈上游,由采用Fabless模式的芯片設計公司、從事晶圓制造、封裝測試的廠商組成的產業鏈中游與由系統廠商組成的產業鏈下游。

在芯片設計產業方面,隨著集成電路工藝種類的豐富與先進工藝的持續演進,芯片工藝及IP選型難度、設計難度及流片風險不斷提升,導致產品設計時間及開發成本顯著增加。同時隨著下游場景需求波動對芯片生命周期的影響,芯片設計效率與一次流片成功率成為企業在激烈的市場競爭中保持競爭優勢的關鍵因素。越來越多的芯片設計公司及系統廠商集中研發力量在自身核心優勢上,并選擇將前端設計、物理設計、流片、晶圓生產、封裝與測試等產品開發過程中的部分或全部環節交由設計服務公司完成,以求實現更短的設計周期、更少的流片迭代次數與更高的產品性能提升。

半導體IP產業不斷發展,國產化程度不斷提高

半導體IP授權的出現源自半導體設計行業的分工,即設計公司無需再對芯片每個細節進行設計,只需通過購買成熟可靠的半導體IP方案即可實現某個特定功能。當前國際上絕大部分SoC都是基于多種不同IP組合進行設計的,IP在集成電路設計與開發工作中已是不可或缺的要素。半導體IP行業的發展與成熟,有助于設計公司降低設計風險與開發成本,從而更專注于自身核心技術以促進行業技術迭代。未來,隨著工藝節點不斷升級并演進,單顆芯片可集成的IP數量亦將隨之不斷增多,從而進一步推動半導體IP市場的發展。現階段,我國集成電路設計企業在產品研發過程中大多采用的是國外芯片巨頭企業的IP。一方面,國外企業具有的優勢地位使得授權費用較高,增加了我國芯片設計企業的設計成本;另一方面,半導體核心技術和知識產權長期受制于人將對于我國***的自主和安全產生潛在的風險。因此,推進關鍵IP國產化是市場的選擇也是國家戰略的需求。

終端應用市場快速發展,芯片定制需求持續增長

集成電路行業是現代信息化社會的基礎行業之一,幾乎涉及國民經濟各大領域,而集成電路產業的發展方向、繁榮程度與其下游產業需求緊密相關。隨著新興應用場景的不斷涌現與場景需求的差異化、個性化發展趨勢,定制芯片因其高性能、低功耗、低成本等優勢逐漸受到市場青睞。

在上述趨勢下,標準化通用芯片產品難以滿足場景差異化需求,故越來越多的系統廠商開始通過自建芯片設計團隊或采購一站式芯片定制服務的方式以實現差異化競爭,這種趨勢為集成電路設計服務企業的發展擴展了市場空間。

芯片設計難度及流片風險不斷增大

隨著集成電路器件線寬不斷縮小、工藝推陳出新,超大規模集成電路設計復雜度與日俱增,設計難度與流片風險也成倍提高。根據新思科技發布的《2020中國創芯者圖鑒》調研結果顯示,目前中國芯片項目流片成功率超過90%以上的集成電路開發者僅約30%。

此外,隨著我國集成電路行業不斷發展,芯片產品競爭愈發激烈,設計周期、成本、質量都將成為芯片產品公司能否持續經營并發展的重要因素。而在多工藝節點擁有豐富設計經驗及技術儲備的設計服務公司,將成為芯片設計公司、系統廠商降低設計風險、加速產品上市時間的優先選擇。

國內芯片設計企業不斷增多,芯片設計服務需求進一步涌現

近年來,在下游需求維持高景氣度、產業政策大力支持、產業資本投入持續增加等因素的作用下,中國成為全球集成電路市場規模增速最快的地區之一。產業資金和政策的支持以及人才的回流,促使國內的芯片設計公司數量快速增加。

根據ICCAD公布的數據顯示,自2016年以來,我國芯片設計公司數量大幅提升,由2015年的736家增長至2021年的2,810家,年均復合增長率約為25.0%。芯片設計公司數量的增長及市場競爭的加劇使得市場對設計服務的需求不斷提升。

同時,隨著工藝制程的逐步演進,芯片設計難度加大、樣片流片費用上升、設計周期變長等因素導致芯片開發成本不斷提升,使得芯片設計公司的設計風險及成本大幅增加。在產品設計開發過程中,芯片設計公司需在保障產品功能完整性、交付時間、性能要求等條件下不斷提高產品流片成功率,這對其芯片設計能力、產品實現能力、系統評估及優化能力、設計與制造工藝協同能力等提出了更高的要求。由于具備上述完備能力的企業較少,為了應對激烈的市場競爭與較高的設計風險,越來越多的芯片設計公司尋求專業的一站式芯片定制服務。

系統廠商芯片定制需求明顯,為設計服務企業提供增量市場

隨著市場競爭的加劇,同時面對使用者個性化需求的興起,電子模組及設備廠商開始面對功能多樣化挑戰及成本壓力。標準化的芯片產品難以滿足上述系統廠商對產品差異化競爭與供應鏈安全的訴求,因此系統廠商對于芯片定制服務的需求日漸迫切。越來越多的系統廠商加入了定制芯片的行業,以應對產業升級、競爭加劇及核心技術國產化的挑戰,這種趨勢為集成電路設計服務產業的發展擴展了市場空間。

貿易摩擦背景下,對于“自主、安全、可控”芯片需求進一步涌現

國際貿易摩擦令境內市場對芯片的“自主、安全、可控”提出了迫切需求,系統廠商與芯片設計公司對于國產替代的需求愈發高漲,為行業實現進口替代提供了良好的市場機遇。在當前半導體相關產業國產化替代的大背景下,擁有針對境內主流晶圓代工廠不同工藝節點豐富設計服務經驗的本土設計服務公司,將在產業發展進程中脫穎而出并成為芯片自主化的堅強后盾,并對我國集成電路設計產業發展具有重要商業價值與戰略意義。

行業競爭格局

根據上海市集成電路行業協會的研究報告,全球集成電路設計服務市場集中度較高,前五大廠商占據了全球超50%的市場份額。同時,由于終端應用市場的定制需求較為多元,存在較大的長尾市場,因此市場中存在著較多規模較小的設計服務企業。隨著制程工藝的不斷發展,芯片設計難度及設計風險不斷提升,小型芯片設計服務企業技術能力難以滿足市場需求,頭部廠商市場份額有望進一步擴大。

行業內主要企業情況

(1)創意電子

創意電子成立于1998年,總部位于中國臺灣,系臺灣證券交易所上市公司(股票代碼:3443.TW),是全球領先的集成電路設計服務公司,其與全球領先晶圓代工廠臺積電建立了戰略合作伙伴關系,主要向客戶提供定制芯片設計服務及IP解決方案。

(2)智原科技

智原科技成立于1993年,總部位于中國臺灣,系臺灣證券交易所上市公司(股票代碼:3035.TW),其為客戶提供定制芯片設計服務與IP授權服務。

(3)世芯電子

世芯電子成立于2003年,總部位于中國臺灣,系臺灣證券交易所上市公司(股票代碼:3661.TW),專門提供高復雜度、高產量的ASIC與SoC設計及制造服務。

(4)芯原股份

芯原股份成立于2001年,系上海證券交易所科創板上市公司(股票代碼:688521),是一家依托自主半導體IP,為客戶提供平臺化、全方位、一站式芯片定制服務和半導體IP授權服務的企業。

(5)銳成芯微

銳成芯微成立于2011年,主營業務為提供集成電路產品所需的半導體IP設計、授權及相關服務。

(6)燦芯股份

擁有覆蓋主流邏輯工藝節點與包括BCD、EFLASH、HV、SOI、LCOS、EEPROM等特色工藝節點的完整芯片定制能力。多年來,公司結合不同工藝節點、IP特性與客戶差異化需求,為客戶挑選與其應用場景和特定需求更為契合的工藝及IP組合并為客戶提供一站式芯片定制服務。擁有完整的芯片定制能力,自研形成了由高清音視頻DSP平臺、物聯網微控制器平臺、高性能異構計算平臺等組成的可復用行業應用解決方案與一系列高性能半導體IP,以“標準化方案+差異化設計”的模式快速滿足客戶在物聯網、工業控制、高性能計算等眾多領域的芯片定制需求。公司新一代高速接口IP、模擬IP及系統級芯片方案已在先進工藝節點成功流片。

編輯:黃飛

電子發燒友App

電子發燒友App

評論