?

進入2023下半年,全球電子半導體業仍處于低迷狀態,絕大多數應用需求不振導致上游的芯片元器件市場表現不佳。不過,在整體低迷的大環境下,依然有少數幾個芯片細分領域呈現出供需兩旺的狀態,典型代表就是用于高性能計算的AI芯片,功率半導體和顯示面板驅動芯片(Display Driver IC,DDIC)。本文主要討論DDIC的市場情況。

DDIC是顯示面板的主要控制器件,它向顯示面板發送驅動信號和數據,實現對屏幕亮度和色彩的控制,使得字母、圖片等圖像信息能夠在屏幕上顯現。

目前,LCD和OLED是顯示技術的主流,Micro LED正在興起。按照顯示技術劃分,DDIC可以分為LCD DDIC、OLED DDIC、MiniLED DDIC和Micro LED DDIC等。

LCD DDIC集成了電阻、調節器、比較器和功率晶體管等部件,為LCD顯示屏提供穩定的電壓驅動信號,以控制每個像素的光線強度和色彩,從而在LCD顯示屏上呈現出不同顏色組合畫面,并保證顯示畫面的均勻性和穩定性,這也是區分芯片優劣和等級的關鍵。OLED DDIC通過向OLED單元背后的薄膜晶體管(TFT)發送指令,實現對OLED發光單元的開關控制,與LCD電壓驅動方式不同,OLED亮度是由通過的電流決定的,因此,在OLED像素驅動中,必須將電壓信號轉化為電流信號。

DDIC還可以按照集成功能劃分,可分為觸控+顯示(Touch + Display),TDDI(Touch and Display Driver Integration)等,TDDI將觸控與顯示驅動功能集成在同一個芯片內。

當然,除了以上兩種,DDIC種類還可以按照其它方式進行劃分,這里就不一一介紹了。

下面看一下DDIC所采用的制程工藝。

因為顯示面板產品種類很多,因此,DDIC所采用的制程工藝節點覆蓋范圍也比較廣,大概范圍在28nm~300nm之間。

一般情況下,大尺寸HD LCD顯示屏DDIC的制程為200nm~300nm,大尺寸 FHD LCD DDIC的為110nm~160nm,大尺寸UHD LCD DDIC的為55nm~90nm。小尺寸LCD TDDI的為55nm~90nm,小尺寸HD LCD TDDI的為55nm~110nm,小尺寸FHD LCD TDDI的為40nm~55nm。HD OLED DDIC的為28~40nm。

?01 DDIC成為芯片市場回暖的先鋒

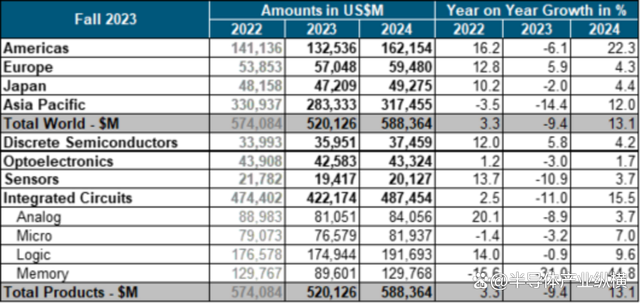

據JW Insight統計,2021年,全球DDIC市場規模約為135億美元,同比增長57.0%。由于2021年全球芯片業供不應求,當時,DDIC市場規模增長的主要動力是價格上漲。到了2022年,由于終端需求不足,導致全球DDIC市場規模下降約5.9%。預計2023年,全球DDIC市場規模將反彈4.7%,達到133億美元,從目前的情況來看,這一預測還是比較準確的,因為在整體市場低迷的當下,DDIC呈現出了旺盛的需求態勢。

據Omdia統計,2022年大尺寸顯示面板用DDIC約占市場總需求的69%,其中,LCD電視DDIC占38%,中小尺寸顯示面板用DDIC約占總需求的31%,其中,智能手機DDIC占18%。隨著高分辨率電視面板的滲透率不斷提升,以及OLED智能手機持續增長,Omdia預計2023年全球DDIC的需求量將恢復至79.8億個。

目前來看,有兩大新興應用在驅動DDIC市場增長,它們是車用和AR、VR顯示。

TrendForce(集邦咨詢)預測,2023年全球車用顯示面板出貨量將達到2.05億片,同比增長5.1%,帶動相關DDIC需求增長,特別是TDDI,在汽車中的應用快速增長。

車用TDDI優勢在于將觸控與驅動功能整合之后,IC用量減少了,整體成本得到優化,此外,搭載TDDI的面板轉為內嵌式觸控(In-Cell))設計,光學表現也比傳統的外掛式觸控模塊優異。目前,正在開發的新車所使用的中控臺顯示面板,大多數都采用TDDI,預計2023年出貨量可達3800萬個,同比增長54%。

除了汽車,以AR、VR為代表的新型顯示應用產品的增長也將為面板市場貢獻增量。據IDC預測,2023年,全球AR、VR出貨量將達到1010萬臺,同比增長14.8%。今年6月,蘋果發布了MR(混合現實)頭顯設備VisionPro,它搭載了超高分辨率顯示系統,兩個屏幕的顯示分辨率達到2300萬像素。隨著AR、VR等新應用的發展,相關超高分辨率顯示系統將推動DDIC市場繼續發展。

除了新興應用,OLED市場滲透率不斷提升也是DDIC市場規模增長的一大動力。

OLED面板憑借其亮度高、色域廣、響應速度快、節能等優點,在全球各種顯示面板出貨量占比持續提升。

小尺寸面板方面,AMOLED憑借輕薄、屏下指紋兼容性好等優勢,出貨量持續增長。2022年,在各家廠商持續投資AMOLED產線,產能持續擴充的背景下,2023年全球智能手機AMOLED顯示面板滲透率預計將達到46%。雖然眼下全球手機出貨量依然疲軟,但由于AMOLED市占率提升速度很快,使得相應顯示面板的市場需求量較為旺盛。

大尺寸面板方面,OLED電視的市場表現越來越好,市場對相應的DDIC需求量不斷攀升。

制程工藝方面,傳統LCD DDIC的制程工藝范圍為55nm~300nm,而OLED DDIC普遍采用28nm~40nm的制程工藝,因此,OLED DDIC對晶圓廠的工藝技術要求更高,這在一定程度上加快了晶圓廠將相應產能從8英寸晶圓轉到12英寸產線上,因為在量大的情況下,12英寸晶圓產線的成本效益更好。公開數據顯示,中芯國際2023年第二季度營收和產能利用率有所恢復,急單主要來自28nm、40nm的12英寸晶圓產線新品,其中很大一部分就是OLED DDIC。

除了OLED,大尺寸、高清分辨率LCD電視的市場需求也有明顯增長,據TrendForce統計,在剛剛過去的7月,LCD電視面板報價繼續上漲,單月漲幅約4~6%,32英寸、43英寸面板在7月份上漲2~3美元,55英寸面板上漲6美元,均價達到119美元,65英寸面板上漲7美元,均價為162美元。此外,IT顯示面板也跟進漲價,其中,監視器顯示面板7月小漲0.1~0.2美元,低端筆電顯示面板也上漲了0.1美元。

第三季度為傳統旺季,預計LCD電視面板采購數量將比第二季度增長7%~8%。

大尺寸LCD面板的漲價已經傳導至上游的DDIC。DDIC芯片設計大廠聯詠的財報數據顯示,該公司3月營收91.8億元新臺幣,4月營收99.6億元,5月營收102.3億元,比2022年11月~2023年2月的月度營收有顯著回升。另一家以DDIC為主營業務的大廠瑞鼎3月營收13.1億元新臺幣,4月營收14.7億元,5月營收16.2億元,同樣呈現出逐月環比上升的態勢。

從DDIC庫存角度看,聯詠2023年第一季度末存貨價值為105.9億元新臺幣,連續三個季度呈現下降趨勢,敦泰2023年第一季度末存貨43.9億元,同樣連續三個季度呈下降趨勢,瑞鼎存貨則連續兩個季度呈現下降趨勢。

除了用量增長之外,各種大尺寸顯示面板產品的升級,對DDIC提出了更高的要求。屏幕越大,分辨率越高,所需的DDIC數量越多,制程工藝也越先進。高清或2K電視需要4~6個DDIC,對應的制程工藝為110nm~300nm,4K電視需要10~12個DDIC,對應的制程工藝為55nm~90nm,8K電視需要20多個DDIC,制程工藝要求比4K電視更高。

目前來看,DDIC芯片設計公司都已看到行業回暖態勢,聯詠認為,在新品與AMOLED面板市占率提升的帶動下,下半年將延續第二季度的增長勢頭。筆電相關IC也在回暖,義隆電的TDDI出貨量已率先回升。

晶圓代工大廠聯電預計未來幾個月內28nm制程的產能利用率將回升到90%以上,其28nm產線主要生產OLEDDDIC、數字電視IC,以及Wi-Fi 6和6E等產品,其中,DDIC比重在提升。

總體來看,2023下半年,DDIC是少有的能夠明顯帶動全球芯片業回暖的細分品類,值得期待。

?02 中國市場有更多機會

雖然中國大陸顯示面板產能在全球已經有相當高的市占率,但DDIC的國產化率依然較低。據CINNO Research統計,2021年,中國大陸DDIC芯片的國產化率只有16%。而在所有類型的DDIC中,中國大陸企業在LCD DDIC領域已經取得了明顯進步,但是,在OLED DDIC方面,中國臺灣和韓國企業依然占據絕對的優勢地位。

韓國企業一直引領著OLED DDIC市場并擁有技術優勢,中國臺灣企業聯詠和瑞鼎仍然是中國大陸AMOLED面板廠商主要的DDIC供應商。近些年,中國大陸也涌現出了一批優秀企業,主要代表是集創北方、奕斯偉、華為海思、韋爾股份等,它們都在積極研發AMOLED DDIC產品并努力開拓市場。

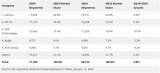

據Omida統計,2022年,在全球大尺寸顯示面板DDIC市場,來自中國臺灣和韓國的企業依然占據主導地位,不過,聯詠、奇景光電、LXSemicon、三星電子、天鈺科技、瑞鼎科技這幾家頭部企業的市場占有率總和下降至74.0%,而中國大陸的奕斯偉和集創北方的市場份額分別上升至6.7%和6.3%。

憑借對京東方、華星光電、惠科等顯示面板廠出貨的增加,奕斯偉和集創北方取得了長足進步。這一數據也反映出,中國大陸顯示面板廠商地位的提升也幫助本土DDIC企業提高了市場份額。

從DDIC芯片的主要技術指標來看,中國大陸龍頭企業已經可以在中大尺寸LCD DDIC、小尺寸LCD DDIC、手機AMOLED DDIC的應用尺寸、分辨率、刷新率等各項參數上對標中國臺灣龍頭企業。

目前,中國大陸和中國臺灣的DDIC廠商更多地布局LCD DDIC和OLED DDIC產品,傳統的LED驅動IC廠商則積極向MiniLED和Micro LED驅動IC拓展。集創北方、奕斯偉、聯詠、奇景光電、瑞鼎科技等都在廣泛布局更多種類、更先進的DDIC產品市場。

在芯片制造方面,中國大陸晶圓代工廠產能的增加也加速了全球DDIC供應鏈的結構調整。

韓國和中國臺灣憑借在顯示面板領域的先發優勢,在配套的DDIC晶圓代工領域也擁有深厚的技術積累,相對而言,中國大陸具有DDIC芯片代工能力的晶圓廠只有中芯國際和晶合集成。

中芯國際是全球五家能夠為28nm、40nm制程AMOLED驅動芯片提供成熟產能的晶圓代工廠商之一,中芯國際表示,其28nm/40nm產能利用率已恢復至100%,主要生產手機DDIC、監控DDIC等新產品。晶合集成則是以DDIC產品代工起家,2021年已經成長為中國大陸營收第三大的晶圓代工企業。

?03 結語

雖然2023全年電子半導體產業整體低迷、供過于求的局面難以改變,但在一些細分領域,人們還是看到了回暖和增長的表現,DDIC就是典型代表。

隨著新應用市場規模不斷擴大,以及傳統應用市場的復蘇,DDIC有望呈現出更加強勁的增長勢頭,而到了2024年,這一市場更值得期待。

對于中國大陸而言,DDIC的市場機會更多,在巨大市場需求的帶動下,相關芯片設計,以及晶圓代工廠將在2024年迎來更好、更多的增長機會。 ?

?

審核編輯:劉清

電子發燒友App

電子發燒友App

評論