2008年,一位匿名程序員在一個在線郵件列表中引入了“一個完全點對點、沒有可信第三方的新電子現金系統”,當時很少有人注意到這一點。十年后,盡管困難重重,這個新興的分散自治軟件為現代中央銀行提供了一個全球通用的替代品。

雖然比特幣是數字時代的一項新發明,但它所要解決的問題和人類社會本身一樣古老:跨越時間和空間傳遞價值。安默斯指出,人類最偉大的成就來自于享有健全貨幣制度好處的社會,這并非巧合;貨幣崩潰通常伴隨著文明崩潰,這也不是巧合。

比特幣是一種分散的、分布式的軟件,可以將電能和處理能力轉換成無可爭議的準確記錄。比特幣區塊鏈依然如此,即使黑客已經能夠竊取私鑰。因此,比特幣允許其用戶利用互聯網履行傳統的貨幣功能,而無需依賴或信任實體世界的任何權威機構,只要他們的私人密鑰是安全的即可。

比特幣還有一種自動的、完全可預測的貨幣政策,能夠在幾分鐘內在全球范圍內完成大筆款項的最終結算。

在本文中,我們將分析主權貨幣的不同功能,并審查比特幣是否顯示出實施跡象。

價值儲存

價值儲存是主要主權貨幣的三種功能之一(另外兩種是交換媒介和記賬單位)。“價值儲存”是指貨幣在一段時間內保持或增加其購買力的功能。

一般來說,要成為一種價值儲存手段,通貨膨脹率必須非常有限

比特幣的通貨膨脹率被定義為隨著時間的推移降低到零。下圖顯示了比特幣價格與比特幣總供應量的關系。隨著時間的推移,比特幣的供應量不斷下降,目前比特幣的供應量正以每年3.8%左右的速度膨脹。隨著下一個區塊獎勵時間減半(可能在2020年),比特幣將以每年不到2%的速度膨脹(或股票與流量之比超過50)。

圖:比特幣價格和供應隨著時間的變化

衡量價值儲存的一種方法是根據累積的采礦獎勵,這是由比特幣的通貨膨脹推動的(見這里)。通貨膨脹也可以與代幣的供應量掛鉤,這被稱為庫存與流通比率(見這里或賽費迪恩?安莫斯(Saifedean Ammous)的“比特幣標準”)。股票與流動比率是可用資產的數量除以每年生產的數量:

SF比率=代幣供應量/稀釋率/年= 1 /通貨膨脹率/年

下圖顯示了比特幣價格與股票流比率的不同。股票流動率從2008-2012年期間的約2,到2012-2016年期間的約8,到2016年以來的約25,可能一直到2020年,到2020年,股票流動率將下降一半,達到約60。央行的目標是2%的通貨膨脹率,因此股票與流動比率約為50。因此,在接下來的一半時間里,比特幣將實現這一指標。當然,不同之處在于,接下來的步驟是預先編程的,庫存與流量的比率將趨于無窮大。

圖:比特幣價格與股票流比率。

當然,我們沒有看到股票與流動比率有多少變化,但到目前為止,這些變化都與比特幣價格的逐步變化有關。假設此模式繼續,則可以用

比特幣價格= 0.209 * stock_to_flow_ratio^3.08

目前,這種回歸意味著比特幣價格會隨著時間而上漲。他們的論點是,采礦過程產生比特幣,而這些比特幣必須在市場上不斷出售,以支付電費。在下一輪減半之后,市場吸收這些比特幣的壓力將只有50%,因此可能會緩解比特幣的價格。PlanB在這里發布了一張圖表,展示了比特幣價格的潛在發展趨勢。

總體而言,盡管比特幣仍在偏離這些模型的預測,但它似乎正朝著價值儲存的方向發展。

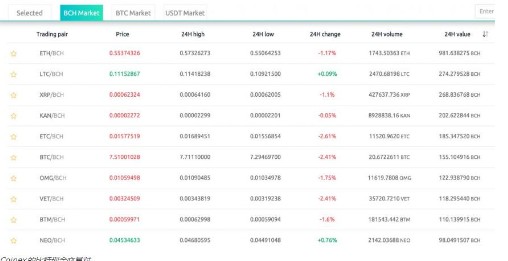

交換媒介

比特幣的另一個重要價值是作為交易媒介。尤其是比特幣是支付比特幣交易所必需的。目前,交易必須用非常少的比特幣支付,因為交易大多被比特幣的通貨膨脹所覆蓋。這種通脹為參與交易的礦商提供了豐厚的回報。礦工們必須使用能源來開動采礦機器,并贏得一個區塊來獲得區塊獎勵。

獎勵的數量由全球哈希率決定。本質上,單個礦商的哈希能力除以全局哈希率,這定義了隨著時間的推移生成的比特幣。確保采用全局哈希率中的更改的機制是全局塊的難點。難度是在給定目標下查找哈希值的困難程度的度量,有效塊的哈希率必須在該目標下。全局塊的難度隨著機器數量的增加而增加,因此全局哈希率也隨之增加,反之亦然。因此,全局塊的難度保證了生成的比特幣數量符合預先定義的通脹率。

下圖顯示了全球塊難度的持續增加,因此全球哈希率相對于比特幣價格的增長而增長。難度的不斷增加是由于更好的硬件和越來越多的機器參與采礦過程。如果這一趨勢繼續下去,比特幣的生產成本將變得非常昂貴,因此礦商可能會預計,比特幣價格的上漲將為此得到補償。然而,比特幣的價格在很大程度上徘徊在難度水平,難度水平也下降了好幾倍。

總的來說,似乎是比特幣的價格造成了困難。如果比特幣價格高,礦商就會有動力投入更多的機器;如果比特幣價格低,礦商就會失去動力。當然,因為有一個手工的過程,所以難度會隨著時間的推移而變化。例如,2018年比特幣價格暴跌時,難度繼續增加。由于比特幣的價格與難度高度相關,我們很可能會看到對沖產品為了規避難度變化的風險。

圖:比特幣價格與全球區塊難度隨時間變化。

比特幣的另一個內在價值可以從比特幣的交易量中得到,這里總結為NVT比率。NVT比值定義為

NVT比率=網絡值/交易量

=(代幣價格*代幣供應)/(代幣價格*交易代幣)

=代幣供應/交易代幣

= 1 /代幣速度

其邏輯是,以美元計算的交易量越大,比特幣的價值就越大。這種觀點與亞馬遜(Amazon)等SaaS公司類似,這些公司很少盈利,但其估值是基于推動平臺收入的營業額。

如下圖所示,交易量比很好地跟蹤了比特幣的價格,但也因為比特幣價格是交易量的一大驅動因素。

NVT比率的局限性在于,它假定加密貨幣的基本價值只來自于它作為交換媒介的功能,該媒介由代幣速度表示。在模型中,加密貨幣作為一種價值存儲手段的使用被忽略了,一些超級用戶可能會驅動網絡的價值(類似于社交平臺)。

簡要說明這一點:由于交易量減少而增加的NVT比率并不一定意味著代幣的估值過高。這也可能是由于越來越多的長期持有囤積更多代幣,從而導致交易量下降 (參見https://medium.com/coinmonks/cryptocurrency- valu-d9979074404)。

此外,當NVT比率低于正常范圍時,NVT比率也未能解釋2017年加密貨幣牛市,因此表明估值偏低。NVT比率也未能確定2018年加密貨幣熊市,當時市場明顯崩盤,而NVT比率仍處于正常范圍。

總的來說,比特幣最大的特點可能是交易能力。我們的結論是,比特幣可以被視為一種交換媒介。

價值儲存和交易媒介可以結合在一個標準中,并與比特幣的價格進行測試

劉玉林提出結合代幣速度(僅交易,不含價格)、押注率(代幣持有比例)和稀釋率來衡量比特幣的價值: 代幣效用=代幣速度*堆樁比率/稀釋率

該圖顯示了1天的代幣效用隨時間推移與比特幣價格的比率。

NVT比率和稀釋率可以作為價值儲存的指標,而代幣速度可以作為交換媒介的指標。劉玉林認為,PU比率(價格/代幣效用)在2013年底和2017年底發現了兩個巨大的比特幣泡沫時期,當時的市盈率遠遠超出了50至200倍的正常范圍。

記賬單位

但在我們結束分析之前,我們將考慮作為一種主權貨幣的最終功能。這個函數是計算單位,因此是價格的可比性。比特幣和其他加密貨幣的年化波動性通常超過100%。為了便于參考,我們在這里每天使用EWMA模型計算波動率。一般來說,作為一個記賬單位,波動性必須大幅降低。

事實上,比特幣的波動性已經從300%以上的水平下降到目前的100%。到2021年,波動率應該會下降到20%以下,這將使其與波動率約為8%、但波動率有規律地飆升至20%的法定貨幣相媲美。

波動性下降背后的驅動力,可能是對估值模型的更好理解,以及市場流動性的增強。市場的流動性已經從2014年的每天1000萬美元增加到今天的每天100多億美元。

我們在這里得出的結論是,比特幣不能僅僅因為波動性太高而充當記賬單位。我們的確同意波動性正在下降,但這似乎還有很長的路要走。

總結

比特幣可能會成為現代央行在全球范圍內的替代品。主要主權貨幣的功能是保值、流通和計價。比特幣提供了一種預先設定好的通脹和一種無國界的價值轉移手段,但與其他主權法定貨幣相比,比特幣的價格波動性也非常高。

綜上所述,我們建議比特幣的價格應該依賴于令牌速度(交易媒介)、押注率(價值儲存)、稀釋率(價值儲存)以及比特幣價格的波動性來實現單位賬戶等

公允價值=代幣速度*押注比率*波動性/稀釋率

這一比率包含了比特幣必須持有的所有三種主權貨幣。目前,比特幣尚未實現這一目標,但似乎正朝著這個方向發展。

電子發燒友App

電子發燒友App

評論