存款保障是交易所、監(jiān)管者和儲戶必須面對的問題。

該文首發(fā)在聚焦于開放金融的英文付費電子雜志「Bankless」。Bankless與鏈聞聯(lián)合發(fā)布該文章的中文版本,Bankless的訂閱地址為:bankless.substack.com

過去18個月,原來由傳統(tǒng)銀行所提供的一些功能,已在加密行業(yè)生根發(fā)芽。當這些功能與信任最小化相結(jié)合時,人們稱之為去中心化金融(DeFi),其中大部分都發(fā)生在以太坊上,當然,也有一些例外。

此前有很多文章詳細介紹過DeFi的要點和潛力,我不再贅述。我想說一個未被探索的話題:在吸儲機構(gòu)或加密銀行中,信任能否最小化。(我完全明白,在一份名為《Bankless!》的新聞通訊中談?wù)撱y行,聽起來相當諷刺!)

讓我們快速回顧一下商業(yè)銀行提供哪些服務(wù),下表按重要性從高到低排列:

· 接受個人存款(通常銀行不會保持全額儲備,只保有相對較少的一部分,并基于儲備發(fā)放貸款)。在許多司法管轄區(qū),這些存款獲得政府的保護,但只在一定額度下;

· 根據(jù)賬戶類型,為這些存款支付利息;

· 作為信用的一個來源,服務(wù)于需要信用卡、小企業(yè)貸款、透支和抵押貸款的消費者;

· 作為一個交易界面和代理,服務(wù)于想發(fā)送電匯、接收支票、支付賬單的用戶;

· 發(fā)行借記卡和信用卡;

· 讓消費者能以電子存款換取現(xiàn)鈔,或者通過分行或者通過自動柜員機。這項服務(wù)實際上是一種補貼(或者說虧本買賣),因為它通常(但不總是)對帳戶持有人是免費的;

· 為各種物品提供物理存儲空間,比如貴重品(甚至你的私鑰!)。

上述這些服務(wù),現(xiàn)在的加密貨幣交易所并不全都提供,但我還是經(jīng)常稱它們?yōu)椤搞y行」,因為它們確實覆蓋了吸收存款的用例,而且正涉及越來越多的其他功能。

在此我不再復述 Hasu 曾經(jīng)寫過的一篇文章,他講了關(guān)于交易所(「加密銀行」)提供的各種服務(wù),是對該行業(yè)發(fā)展方向的一個很好概括。我關(guān)心的問題是:如果加密銀行已是既定存在,而且用戶們還會繼續(xù)尋求這類機構(gòu)的服務(wù),那么,有沒有可能將所需的信任最小化呢?與法幣存款相比,加密貨幣存款是否更容易受到這種信任最小化的影響?

用戶為什么會選擇加密銀行?

在我看來,加密行業(yè)當前和未來的主要關(guān)注點,是如何讓用戶在一系列信任模型下獲得和交易各種金融資產(chǎn)。

比特幣的誕生催生了一種新的所有權(quán)模式:一種便攜式數(shù)字商品的強大所有權(quán)。對每一筆鏈上交易,其結(jié)算都是(概率上)最終的。這意味著,交易不會受到和數(shù)字傳輸相關(guān)的常規(guī)問題的影響,此前,這些問題來自付款和最終結(jié)算之間的延遲。但是,比特幣和所有后來的加密貨幣引入了一個新問題:要求用戶自行托管 他們的資產(chǎn)。

謹慎存儲信息,這對許多人來說相當困難,于是,加密貨幣的托管人 (custodian) 應運而生。由于人們主要是在交易所獲得加密貨幣,所以許多人也就選擇這些交易所作為托管人。隨著時間的推移,該行業(yè)發(fā)展出全額儲備銀行,一般稱之為交易所(盡管也存在一些非交易所的專門托管機構(gòu))。這些加密銀行已經(jīng)控制主流加密貨幣供應量的很大一部分,且比例還在不斷上升。隨著押注、借貸和計息工具的興起,許多用戶選擇了通過中心化的托管機構(gòu)來試水這些新產(chǎn)品。

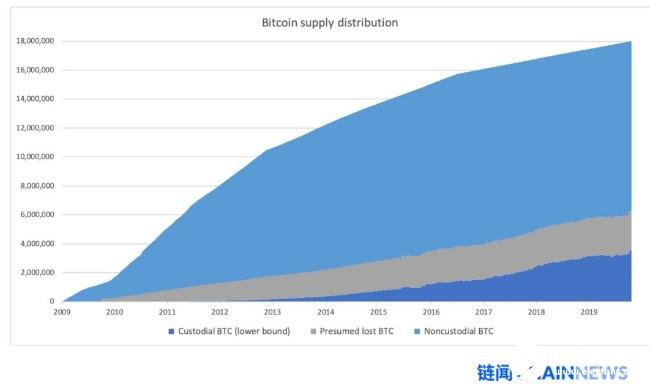

多虧了地址標記和一點偵探性的工作,我們可以估算出比特幣在托管和非托管之間的供應量分布。我的計算也納入了那些長期不活躍的供應量,許多早期幣多半已丟失。

Coin Metrics 估算的已丟失的 BTC,已托管的 BTC 數(shù)據(jù)來源見下文,數(shù)據(jù)最初出現(xiàn)在 Macro.WTF,此處有修正

如上圖所示,被托管的比特幣(圖中深藍色部分)的數(shù)字上漲迅速,至少占到已挖出的總供應量的 20%,如果排除假定已丟失的比特幣,這一比例還會更高。

下圖我對各托管機構(gòu)(交易所)持有的份額做了大致的細分(請注意,其中一些是粗略估算):

數(shù)據(jù)來源:Coin Metrics、Grayscale、XBT 供應商、Meltem Demirors/Coinshares、日本虛擬貨幣交易所協(xié)會

需要承認,上圖的歷史估計值包含了一些推論,因為我沒有像 Mt. Gox 這類交易所的高質(zhì)量數(shù)據(jù),也沒有 Coinbase、Xapo 等交易所的歷史數(shù)據(jù)。日本的交易所特別好,他們實現(xiàn)了自我監(jiān)管,并真實披露其持幣情況。

我承認,這只是對被托管的比特幣的一個下限估計,還有許多較小的交易所沒有被計算在內(nèi)。但我相信大體情況就是這樣。而趨勢相當驚人:被托管的比特幣的增長速度遠遠快于比特幣的供應速度。誰知道被托管的部分最終會達到多大份額呢?

借助 Coin Metrics 獲得的數(shù)據(jù),我能夠?qū)σ蕴贿M行類似的分析。

「來自創(chuàng)世區(qū)塊的惰性幣」(Inert from genesis)部分,指的是在眾籌階段分配的、無論出于何種原因從未離開過創(chuàng)世區(qū)塊的 ETH。這部分在供應量中所占比例之大,令人吃驚。你也可以看到,盡管 DeFi 的規(guī)模仍相對較小,但卻開始占據(jù)越來越大的份額。此外,我們還可以看到在交易所托管的 ETH 情況,盡管這個估算只是一個下限(lower bound)。

以下是按交易所分列的數(shù)據(jù):

我們要再次感謝日本交易所 SRO 提供的信息披露,這帶來很大的便利。除此之外,所有余額都是通過鏈上估算發(fā)現(xiàn)的。

與上面比特幣各交易所占比圖表不同,我對 ETH 的整個歷史情況信心更足,這得益于鏈上方法(盡管我還是得依賴 GBTC 的公開披露和其他比特幣相關(guān)的公開信息)。當然,還有許多較小的交易所沒有納入其中,所以我們只看了部分樣本。我們也遺漏了 Coinbase 的數(shù)據(jù)(它故意隱藏了自己的余額)。我認為 Coinbase 有幾百萬個 ETH 的存款。(鏈聞注:GBTC,即 Grayscale Bitcoin Trust,它是與比特幣 ETF 最接近的投資工具,使投資者能夠投資比特幣,而無需擔心存儲或保管的問題。)

比特幣和以太坊的總供應量有 20-25% 的比例以托管的方式持有,這一點可能會讓你鼓舞或者沮喪,這取決于你的視角。在一次隨機調(diào)查中,我詢問的大多數(shù)人其實都預測說,這兩個區(qū)塊鏈總供應量的很大一部分都被托管了。在我看來,無論是比特幣還是以太坊,對托管敞口的需求都是穩(wěn)定且不斷增長的。一旦這一比例接近某個閾值,是否會傷害兩個系統(tǒng)?這是一個很有意思的問題,但超出了本文的討論范圍。

傳統(tǒng)銀行和與其外表相似的交易所,到底又有什么區(qū)別呢?下面讓我們簡單回顧一下商業(yè)銀行的本質(zhì)。

今天的商業(yè)銀行業(yè)

商業(yè)銀行是一種有趣的機構(gòu),出于政治原因,它們不允許徹底倒閉。社會信任銀行,讓其持有家庭和個人存款,即便銀行從事本質(zhì)上有風險的行為(發(fā)放貸款),銀行徹底倒閉的后果對社會來說是難以接受的(所有人的存款都沒了)。因此,政府其實保證了存款的安全。

在美國,聯(lián)邦存款保險公司 (FDIC) 保證,如果其某個成員銀行破產(chǎn),每位儲戶仍可申領(lǐng)自己的存款,但上限為 25 萬美元。過去銀行是允許倒閉的,用戶存款也就一無所獲。但銀行倒閉往往具有傳染性:儲戶們會立即恐慌,一窩蜂想要提取自己的資產(chǎn)。這在美國曾經(jīng)發(fā)生過,這也是為什么美國聯(lián)邦存款保險公司在 1933 年成立,商業(yè)銀行也從此開始受到聯(lián)邦監(jiān)管。

因此,如今在商業(yè)銀行,你既有不受保護的利益相關(guān)者(銀行股東和債權(quán)人),也有明確受保護的利益相關(guān)者(儲戶)。如果銀行倒閉,投資者會掃除出局,但儲戶會(在一定額度內(nèi))得到保護。

在加密領(lǐng)域,這個已建立的模式并沒有被完全復制。從全球來看,交易所并未被視作銀行或吸收存款的機構(gòu)而接受監(jiān)管;實際上在美國,最近這段時間根本就沒有頒發(fā)新的銀行牌照。而且大部分交易所也不希望被當作銀行來監(jiān)管。許多人只是選擇了打補丁的方式:一個州一個洲的申請貨幣轉(zhuǎn)移許可證,在某些情況下注冊為紐約有限目的信托公司 (New York limited purpose trust company),或?qū)で螳@得紐約比特許可證(BitLicense)。許多非美國的交易所甚至根本不受監(jiān)管。這樣做的后果是,一旦出現(xiàn)問題,交易所的儲戶很難確切知道自己的處境。Gox 和 Quadriga 的債權(quán)人在這方面得到過很好的教訓。

業(yè)內(nèi)普遍認為,如果你自己不持有私鑰,那么你就并不擁有自己的幣。我支持這一觀點,而且我覺得當用戶是他們的幣的唯一主人時,加密貨幣才能最好的發(fā)揮作用。如果一切都以托管方式告終,那么托管機構(gòu)就可以主張對所有交易的控制權(quán),并讓整個系統(tǒng)再次進入許可模式,這會削弱我們所珍視的抗審查能力。

然而,我也認識到這樣一個事實:某些人總是傾向于將他們的加密貨幣存放在某個第三方。保管私鑰在技術(shù)上很麻煩,也會使持有者面臨勒索或偷盜風險。雖然我不認可將加密貨幣存入某個托管機構(gòu),但我承認,這是一種非常受歡迎的方式,尤其是當交易所推出各種質(zhì)押獎勵、借記卡功能、利息支付和其他輔助服務(wù)。

加密存款在交易所有保障嗎?如果有,如何保障?

加密行業(yè)有一個觀點:如果一個機構(gòu)不能被「機械化」,那么毫無希望的,也就不能向用戶提供保障。但我覺得,或許更值得采取一種中間立場。儲戶對加密銀行的信任,有可能降低嗎?一個關(guān)鍵領(lǐng)域是存款保證。由于交易所扮演著托管人的角色,在某些情況下甚至擴展到其他銀行業(yè)服務(wù),但它們又不被當作銀行受到監(jiān)管,那么,在破產(chǎn)或資不抵債的情況下,用戶存款該如何處置呢?

顯然,對待儲戶的方式會依各機構(gòu)所在的監(jiān)管地區(qū)的法律而有所不同。讓我們從部分或完全受監(jiān)管的加密交易所開始。我不是這方面的專家,所以咨詢了一些對吸儲加密機構(gòu)的合規(guī)部門有著直接的第一手經(jīng)驗的人士。

在美國,關(guān)于交易所的監(jiān)管沒什么統(tǒng)一的聯(lián)邦標準。大多數(shù)交易所必須注冊為 FinCEN 下的貨幣服務(wù)業(yè)務(wù) (MSB)。要求交易所做的,其實就是制定一個「反洗錢」計劃、報告大額現(xiàn)金交易、報告可疑活動,并盡力遵守《銀行保密法》。MSB 許可證其實并沒有覆蓋交易所在吸收存款方面的行為。

交易所也傾向于一個州一個州的登記為貨幣轉(zhuǎn)移者(money transmitters)。各州的要求各不相同,但通常都需要向州審計機構(gòu)證明,你有足夠的準備金可被視為有償付能力。經(jīng)多方咨詢,人們的共識似乎是,各州的監(jiān)管機構(gòu)對加密貨幣并不是特別在行(個別州除外),因此 MTL 許可制度并沒有對交易所的不當行為形成特別有力的約束。

一個更強的監(jiān)管框架是紐約有限目的信托許可證,有一些交易所和中介,如 Gemini、Paxos 和 ItBit,選擇了獲得這種許可證。信托許可證并不要求這些實體得到聯(lián)邦存款保險公司(FDIC)的保險,但它允許這些機構(gòu)以客戶的名義在獲得 FDIC 保險的銀行持有美元存款。這意味著,為換取 Paxos、Gemini Dollar 和幣安美元(Binance Dollar,由 Paxos 管理)之類穩(wěn)定幣而支付的存款,獲得了 FDIC 的保險。

還有一個問題我不知道答案。假設(shè)某個加密交易所被黑客攻擊,最后資不抵債,或者說儲戶的所有 BTC 和 ETH 只剩下一小部分。在黑客入侵之前,假設(shè)這家交易所發(fā)行了一大筆債券。在正常的資本結(jié)構(gòu)中,債權(quán)人被認為擁有「優(yōu)先」級——也就是說,在清算中他們獲得對公司資產(chǎn)的第一索取權(quán),然后才輪到其他利益相關(guān)人。在破產(chǎn)程序中會發(fā)生什么?債權(quán)人會先得到償付,而儲戶什么都沒有嗎?

拋開這種極端情況,一定程度上你應該相信,監(jiān)管者傾向于交易所做到全額儲備,尤其是當交易所要服從更繁復的州制度或要獲得紐約信托許可證時。在這次調(diào)查中我發(fā)現(xiàn),要獲得如下信息非常困難:哪些交易所為誰進行了何種審計;交易所是否有結(jié)構(gòu)上的限制,不能將客戶資金和營運資金混在一起;以及在清算過程中儲戶所處的位置。受監(jiān)管的交易所其實可以在這些前沿領(lǐng)域做更多的工作,讓用戶在這些問題上獲得保障。

對于未監(jiān)管的交易所來說,保障甚至更弱。當保險公司或投資者要求審計時,未受監(jiān)管的交易所從定義上并無壓力需要向第三方證明自己的償付能力,或需要將存款和營運資金分開。事實上,這些年來我們看到這樣的交易所很多都出現(xiàn)亂七八糟的行為。正是在這種背景下,我相信,儲備證明 (Proofs of Reserve) 尤為重要。這不是什么完美方案,但在缺乏監(jiān)管機構(gòu)看管交易所的情況下,向儲戶證明存款已被全額儲備是次優(yōu)選擇。比這更重要的是,定期證明儲備情況的過程將構(gòu)成良好的內(nèi)務(wù)管理,并能在問題變得致命之前,更早的提醒儲戶注意。

在進行這項調(diào)查時,我驚訝地發(fā)現(xiàn),我對加密交易所如何看待儲備知之甚少。這不是我個人關(guān)心的問題,因為我向來不使用第三方機構(gòu)托管我的加密貨幣。但這是業(yè)界的關(guān)切所在,而我很少看到相關(guān)討論。我詢問了幾位專業(yè)人士,美國有哪項監(jiān)管規(guī)定涵蓋了對加密交易所的儲備或?qū)徲嬕螅约皟粼谇逅阒杏袥]有優(yōu)先權(quán),結(jié)果我越問越暈。

關(guān)于信任最小化,我們有過很多討論,通常話題的背景是加密貨幣的協(xié)議。但在吸儲機構(gòu)這一背景中,信任最小化到底意味著什么?銀行監(jiān)管的存在是為了保障普通法幣儲戶的賬戶安全。但是,由于沒有聯(lián)邦的標準,大多數(shù)交易所也并不尋求像銀行那樣被監(jiān)管(事實上,那些走監(jiān)管道路的交易所,其實是為了尋求更寬松的監(jiān)管)。在許多情況下,我們只得到一個隱含的承諾,即用戶存款被區(qū)隔對待,并保留了全額儲備。

但是,交易所并不能完全控制這一切,尤其涉及加密貨幣時。在某些情況下,鏈上發(fā)生的某些事件會以某種方式影響儲備的質(zhì)量。2017 年,Coinbase 對 UTXO 集管理不善,這意味著他們有很多「被擱置」的 UTXO,這些 UTXO 若要花費,費用將超過它們的價值。這是否意味著它們在技術(shù)上資不抵債?也有一些漏洞或硬分叉以某種方式更改了財產(chǎn)的注冊關(guān)系。如果一家主流交易所正在質(zhì)押某代幣,遭到懲罰而幣被罰沒,那會發(fā)生什么?

這些都是交易所、監(jiān)管者和儲戶必須面對的問題。在我寫這篇文章,并與那些更深入研究這些問題的從業(yè)者交談后,我被加密領(lǐng)域固有的一個奇怪悖論所震撼:在考慮開放協(xié)議時,我們(正確地)將信任最小化放在首位,而一旦資產(chǎn)變成托管形態(tài),我們就會漠視這個問題,并假定資金的風險相當高(而且首先歸咎于用戶,認為他們不該信任交易所)。

當然,各交易所是不同質(zhì)的,他們遵循多樣的安全和監(jiān)管慣例。一定有灰色地帶,若要最小化我們對加密銀行的信任要求,也會有辦法。當然,要 Kraken 這樣的交易所提供一個儲備證明,要比簡單地在鏈上查看 Maker 的 CDP (抵押債倉)麻煩得多(也不那么可靠),但我認為,我們?nèi)詰ψ尳灰姿撈鹭熑危玫亓私鈨舻奶幘场T谝粋€充滿矛盾的行業(yè),這無疑是最有啟示意義的。

責任編輯;zl

電子發(fā)燒友App

電子發(fā)燒友App

評論