三個月前,我們見證了加密貨幣牛市的結束。上個月,我的HodlBot投資組合上漲了50%。這多么瘋狂。

雖然這種波動不會影響像我這樣的長期HODLers,但價格不穩定性是大規模采用加密貨幣的一大障礙。

當價格每天波動20%時,很難用加密來支付東西。

穩定幣 - 加密貨幣的圣杯

穩定幣 數據庫聲稱通過將自己的價格與美元等穩定資產掛鉤來實現價格穩定。

因為穩定幣的承諾,所以導致許多人將穩定幣 稱為“加密貨幣的圣杯”。

盡管有人稱贊,但歷史告訴我們一遍又一遍的貨幣掛鉤可能會崩潰,并在他們這樣做時造成廣泛的災難。

僅舉幾例:

1994年墨西哥比索危機

1997年亞洲金融危機

1998年俄羅斯金融危機

阿根廷大蕭條

使用加密貨幣是危險的。我們不認可穩定價格的穩定幣就像克雷蒂安·德·特羅耶的圣杯一樣難以捉摸。

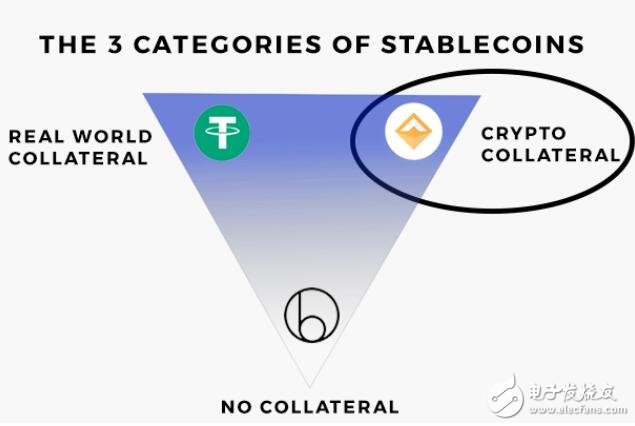

在這篇文章中,我將展示3種穩定貨幣的弱點和風險,同時提供一些真實的例子。

由顯示抵押品支持的穩定幣

由實體支撐的穩定貨幣只是法定貨幣或像黃金這樣有價值的商品的數字表示。

美元Tether(USDT)是以現實世界抵押品為后盾的穩定幣的一個例子。它由世界上最大的加密貨幣交易所之一Bitfinex擁有和運營。 USDT聲稱每美元Tether發行的單位保留1美元的儲備金。他們還聲稱,Tethers可以按1:1的比例兌換為美元。

主要弱點

雖然這似乎是實現價格穩定的好方法,但這種方法存在一些主要弱點。

我們需要相信發行人會誠實行事,并且不會對發行的數字資產造成不合理的抵押。

我們需要頻繁的專業審計來證明抵押品存在,因為現實世界資產在區塊鏈上不可見。

由于抵押品并不透明,因此穩定幣對投機和虛假傳聞很難做到,因為它們沒有得到足夠的支持。

在為真實世界資產轉換代幣時,有許多監管環節可以跳過。可兌換的障礙使得代幣的價值降低。

USDT爭議

USDT加元正在被加密貨幣社區指責,并非由美元支持,批評人士要求獨立審計來驗證USDT的完整性。

到目前為止,情況并不好。在弗雷德曼要求提供USDT不愿意提供的額外信息之后,USDT與其原審計師弗里德曼律師事務所的關系惡化。

最近,已經發布了有損音頻錄音,將USDT欺詐。目前,他們正在尋求另一位審計師來驗證他們的記錄,Bitfinex‘ed,一位嚴厲的USDT批評者,聲稱只是一種拖延的策略。

USDT欺詐對加密貨幣市場的影響

許多人認為USDT欺詐只會影響加密貨幣市場總額的一小部分。

但摩根大通估計,法幣流入與市值之間的比例為1:50。鑒于USDT兌換美元實際上是法幣流入,所以用于購買加密貨幣的每一美元匯率都會將整體市值上調50美元。

如果假USDT被發行,那么毫無價值的USDT被用于人為地支持整個加密貨幣市場的重要部分。一旦欺詐行為變得清晰,市場就會興旺起來。

以下是/ u / arsonbunny看待崩潰的看法:

1、隨著每個人都離開Tether,具有鏈接功能的交易所將看到比特幣和加密貨幣價格的大幅上漲。在這些交易所中,Noobs會認為他們現在是百萬富翁,直到他們意識到他們富有系繩但美元不足。

2、沒有整合Tether的交易所將經歷比特幣和altcoins的大幅下跌,因為有經驗的投資者將加密轉化為美元。

2、比特幣將從Tether集成交易所到非Tether交易所的飛行出口。運行小額儲備金的交易所將暴露,進一步增加了對更大儲備金要求的呼聲。

4、交易所可能會關閉提款窗口。

5、許多擁有Tether(特別是Bitfinex)大量余額的交易所可能會破產。

可怕的權利?

USDT就是一個例子,當投資者盲目地信任穩定的金幣來持有正確數量的抵押品時會發生什么。我們不要忘記加密貨幣的目的就是擺脫這種集中化。

由加密貨幣抵押品支持的穩定幣

所以現在我們已經看到了現實世界資產支撐下的穩定幣的信任缺失問題,接下來讓我們把注意力轉向使用加密貨幣作為抵押品的Stablecoins。

他們如何工作

這類穩定幣主張通過針對發行的代幣過度抵押加密貨幣來實現價格穩定。

例如,如果我們想創建一個由Ethereum支持的穩定幣,我們將發行1美元價值1美元的穩定幣,而這個穩定幣又被以2美元的以太坊(而不是1美元)抵押。如果ETH下降50%,我們的穩定幣會吸收沖擊,仍然會被價值1美元。

這些穩定幣沒有相同的信任問題,因為它們可以證明儲備資產被鎖定在區塊鏈上的智能合約中。

然而,它們比其法定商品的對手更容易受到價格沖擊的影響。如果支持的抵押品足夠難以崩潰,這在一個不穩定 加密貨幣市場中是非常可能的,價格穩定性將會粉碎。

主要弱點

1、不符合資本效率。要求抵押品與stablecoin的比例》 1:1

2、只有當加密貨幣價格向中性或正面方向移動時才是Stablecoins 脆弱的主要價格沖擊導致拋售和破產掛鉤

3、雖然所持有的資產是透明的,但它們是不透明的,它們實際上是如何工作的并受到市場的影響我們并不知道。

4、技術白皮書掩蓋了他們的缺點。他們是穿羊皮的狼。

BitUSD - 一個警示故事

BitUSD是2013年創建的穩定幣,體現了該模型中的弱點。

警告:這種模式非常復雜,其缺點被花哨的專業術語所掩蓋。如果我們想揭開羊皮里的狼,我們需要努力。而不是讓我自己去解釋BitUSD是如何運作的,而是讓克里斯多夫·喬治(Christopher Georgen)接受這個。他用英語說得很好:

1、假設Alice希望創建價值1.00美元的bitUSD(1 bitUSD)。

2、要做到這一點,她必須鎖定價值1美元的Bitshares(公司自己發行的加密貨幣)以及一些額外的抵押金額,以確保她擁有足夠的Bitshares,即使相對于美元的價格下跌。

2、一旦她鎖定了這一總額,她就會從BitShares網絡獲得1 bitUSD。

4、Alice現在以1.05美元的價格將Bitshares賣給Bob。 Alice堅持向Bob收取1.00美元以上的費用,因為如果bitUSD / Bitshares價格發生變化,她的抵押品將面臨風險。

5、Bob可以通過將此請求提交給BitShares網絡來兌換他持有的1 bitUSD。在這種情況下,具有最小抵押品的公開市場頭寸被迫接受Bob的bitUSD以換取由當前價格確定的Bitshares數量。

你看到明顯的問題嗎?

如果Bitshares的價格總是上漲,那么一切都很好。抵押品相對于已發行代幣的價值增加,因此它總是可以涵蓋所欠的。

但是當價格開始向下移動的速度足夠快時,由最小抵押品頭寸持有的多余但現在貶值的抵押品還不足以彌補欠款。

此后會發生什么:

抵押品蒸發速度快于汽

保持聯系是不可能的。它會中斷。

大量拋售被觸發,BTSX周圍的整個投機泡沫變得滔滔不絕。

克里斯托弗喬根解釋BitUSD做得非常好,我也讓他解釋DAI。

1、假設Alice希望創造價值1美元的DAI(1個DAI)。

2、要做到這一點,她必須鎖定價值1.00美元的以太幣,加上指定數量的超額抵押品,確定該頭寸的抵押品高于清算比率。

3、一旦她鎖住了她的抵押品,她就會收到DAI系統中的1個DAI。

Alice現在以1.05美元的價格將這1個DAI賣給鮑勃。

4、 Alice堅持要向Bob收取超過1美元的費用,因為她的抵押品有風險,她還必須支付強制性穩定費。

與BitUSD一樣,當價格上漲時,一切都是沒問題的。

但是,當ETH價格下跌時,MakerDAO開始預期清算ETH抵押品,因此Ether支持Dai的價值不會低于1:1。

在溫和的價格低迷時期,這很好。但黑天鵝事故發生得很快,他們沒有給你時間恢復。在市場崩潰時,出售ETH來清算戴實際上會促使價格更快下跌。

MakerDAO為此制定了應急計劃。 MakerDAO MKR代幣持有者社區將作為最后手段的買家救助DAI。

不要低估MakerDAO社區,但我真的懷疑任何這樣的社區都可以在市場崩潰時抵擋賣單。

在市場拋售時試圖保持聯系匯率。

既然我們已經檢查了兩類需要抵押品的穩定劑,也許你會想:“如果我們不需要任何抵押品來做一個穩定人呢?”

如果人們只是認為價格應該總是1美元,那么他們通過套利來解決市場上的差異?畢竟,法定貨幣不受任何東西的支持,它們是有效的。

好吧,我的朋友,我們已經進入了穩定幣最后一類,也許是最被誤解的:沒有抵押品的穩定。

它是如何工作的

我們發行只有一個授權的貨幣:它應該以1美元交易。

我們通過控制貨幣供應來確保1美元的交易價格。

如果價格降至2美元,我們通過減少新的代幣來降低價格回到1美元來增加貨幣供應量。

如果價格降至0.5美元,我們通過回購代幣來降低貨幣供應量,使價格回到1美元。

總是可以創造新的代幣并增加貨幣供應量。但是,我們可以回購多少代幣是有限制的,因為我們沒有無限的資金。

因為這個原因,當價格低于1美元時,無抵押穩定價格幣通常會發行可以為1個硬幣購買的債券。當硬幣的價格恢復時,該債券在未來可以兌換1美元。

雖然這聽起來像是一個公平的解決方案,但只有當參與者相信硬幣的價格將來會上漲時,他們才會被激勵購買這些債券。而要做到這一點,必須有新的進入者和凈新的流入來補貼債券持有者的獲利。就像我們之前看到的那樣,只有當市場朝著積極的方向發展時,Stablecoins 貨幣才會起作用,但它往往不是很穩定。

弱點

參與者只有在價格上漲時才能得到適當的激勵

需要 流入》流出,并持續涌入新買家以維持其掛鉤

非常容易崩潰 - 沒有抵押品支持任何事情

不透明的系統對猜測較弱,因為很難確定其真實穩定性

花哨的白皮書偽裝的缺點

Basecoin - 無抵押的穩定價格的建議解決方案

Basecoin試圖通過控制貨幣供應量來將其價格固定在1美元而不使用任何抵押品。

為了這樣做,他們發出兩種不同的代幣

基于債券

基于股份

Base股票發行給Basecoin的早期采用者。當Basecoin的價格高于1美元時,新的比特幣將作為股息支付給基本股東。新開的Basecoins然后在公開市場上出售,增加總貨幣供應量并將價格降回到1美元。

當價格低于1美元時,Base Bonds將在Basecoin市場上出售。這些債券每個都要花費1個基本硬幣,并且在Basecoin的價格回到掛鉤時帶著承諾償還債券持有者1美元。用于購買這些債券的Basecoins被取消流通并減少貨幣供應,使價格回升至1美元。

雖然這聽起來不錯,但基本股和基礎債券持有者只有在Basecoin的需求和價格上漲時才會獲得適當的激勵。畢竟誰會想要基礎股份,如果新的硬幣從未鑄造?誰會想要基礎債券,如果他們從未用1美元的代幣償還?

代幣持有者需要能夠獲利,或者至少相信他們可以。否則,他們沒有理由要求基本股和基礎債券。要做到這一點,他們需要能夠將資產出售給新進入者。新進入者需要找到更多的新手,并且繼續前進。

難怪批評人士認為Basecoin看起來像一個傳銷計劃。

就像DAI和Bitshares一樣,當市場上漲時一切都有效,但是下跌是一個不穩定的下降。

當價格低于1美元,并且購買的債券太少,新進入者不夠時,保持聯系的唯一方法是讓內部人員通過大量人工購買來模擬需求。

但是,在某種程度上,補貼Basecoin認為價格應該與市場認為價格應該是什么的區別變得過于昂貴。 結果,套牢了。

臨別思考 - 系統復雜的Antifragility

雖然我很欣賞建立價格Stablecoins 加密貨幣的情緒,但我只是想通過人為的努力來迫使波動的市場保持穩定。

市場是復雜的系統,隨波動而茁壯成長。 當我們試圖人為壓制自然運動時,我們誤認為一個復雜的系統對輸入沒有線性響應,對于一個簡單的系統來說,這個系統確實如此。

書中的貓和洗衣機說明了不同的復雜系統和簡單的人工系統

在短期內,只要市場參與者一起玩,我們就能夠實現一些人為的穩定。但Stablecoins 數字稱永遠是穩定的 。這是一個不能保持下去的承諾。市場的歷史告訴:價格總是市場決定的,而不是價格決定市場。

也許價格穩定幣答案是我們不想聽到的。這就是價格穩定只能隨著時間的推移才會出現,因為更多的現實生活使用出現在加密貨幣上。而不是穩定貨幣,也許這就是我們應該尋找的圣杯。

電子發燒友App

電子發燒友App

評論