2021年新冠疫情告一段落,半導體行業開始陷入衰退。

NHK新聞報道稱,豐田、電裝、索尼集團、NTT、NEC、軟銀、鎧俠、三菱日聯銀行等八家公司成立了一家新的半導體公司“Rapidus”。據報道, 2027年,將在2nm工藝節點量產先進邏輯半導體。

筆者聽到這個消息后退縮了,心想這已經不是什么令人憤慨的事了。因為這是一個“不可能完成的任務”。

第一,2nm邏輯半導體誰設計,誰開發工藝,誰量產?投資公司中有兩家半導體制造商。但是,生產 CMOS 圖像傳感器的索尼將要附加到傳感器的邏輯半導體的生產外包給臺積電。此外,生產NAND閃存的鎧俠將SSD存儲設備所必需的控制器的設計和生產外包。它仍然由臺積電生產。

也就是說,聚集在Rapidus的8家公司中,并不包括有能力設計、開發和生產邏輯半導體的半導體廠商。而在日本,九代以前只有40nm級別的工程師。Rapidus 打算在哪里以及如何聚集工程師來開發 2nm?

01、難以部署和處理 EUV

決定性的問題在于,2nm邏輯半導體量產所必需的尖端EUV(極紫外)曝光設備(以下簡稱EUV)無法立即獲得,即使獲得也非常困難。很難處理。EUV 只能由荷蘭的 ASML 生產,尖端半導體制造商的需求量很大,聽說目前有 100 臺的等待名單。Rapidus 還表示,EUV 將在兩年后,即 2024 年底上市。

此外,掌握EUV相當困難。目前領先的臺積電在2018年實踐了100萬張EUV曝光,2019年首次量產7nm+孔EUV。之后,2020年推出了將EUV應用于布線的5nm,但目前3nm的推出舉步維艱。

三星電子因為晶圓代工廠規模小,所以租下了龐大的DRAM廠的一部分來練習EUV曝光30萬到40萬張,但似乎還不夠,7nm和5nm的良率也很低。更糟糕的是,它傳聞3nm這邊的尖端已經無藥可救了,他們正在為2nm修煉。

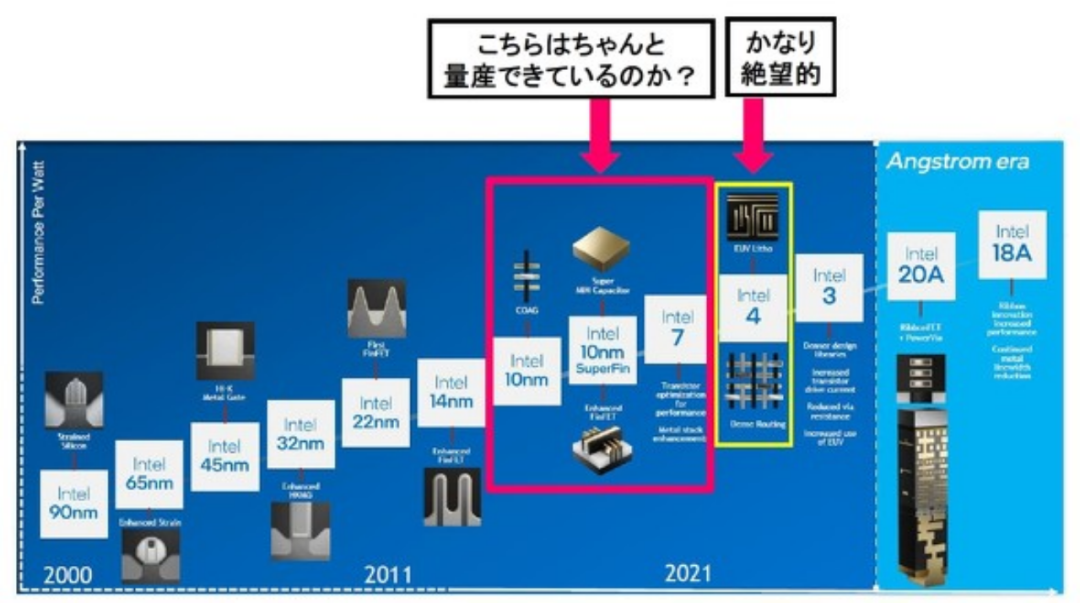

2021年推出EUV的Intel,聽說計劃在2022年首次應用EUV的技術節點“Intel 4”生產的處理器“Meteor Lake”開局不佳,出貨量2023年也比較可疑。(此事與本文主題直接相關。)

就這樣,領先的半導體制造商都在努力推出使用 EUV 的尖端半導體。在這種情況下,無論怎么想,對于只有40nm水平能力的日本來說,跨過32nm、28nm、22nm、16/14nm、10nm、7nm、5nm、3nm并開始大量研制都是不合適的。

02、雷曼沖擊相提并論的存儲器衰退

關于Rapidus筆者想說的很多(比如2nm是干什么用的?),但是這篇文章的主題不是Rapidus。這不是一個夢幻般的故事,而是要應對擺在面前迫在眉睫的半導體衰退。

事實上,筆者淡淡地想到了最近半導體需求的下降,說:“關于經濟衰退,經濟衰退有很多大驚小怪,但無論如何不會有什么大不了的,筆者相信它會很快恢復。” 然而,當筆者分析 2022 年 11 月上旬到達的世界半導體市場統計數據 (WSTS) 的數據時,筆者的臉色變得蒼白。當前的經濟衰退有可能與雷曼兄弟沖擊一樣嚴重,甚至更糟。在這篇文章中,筆者想討論細節。

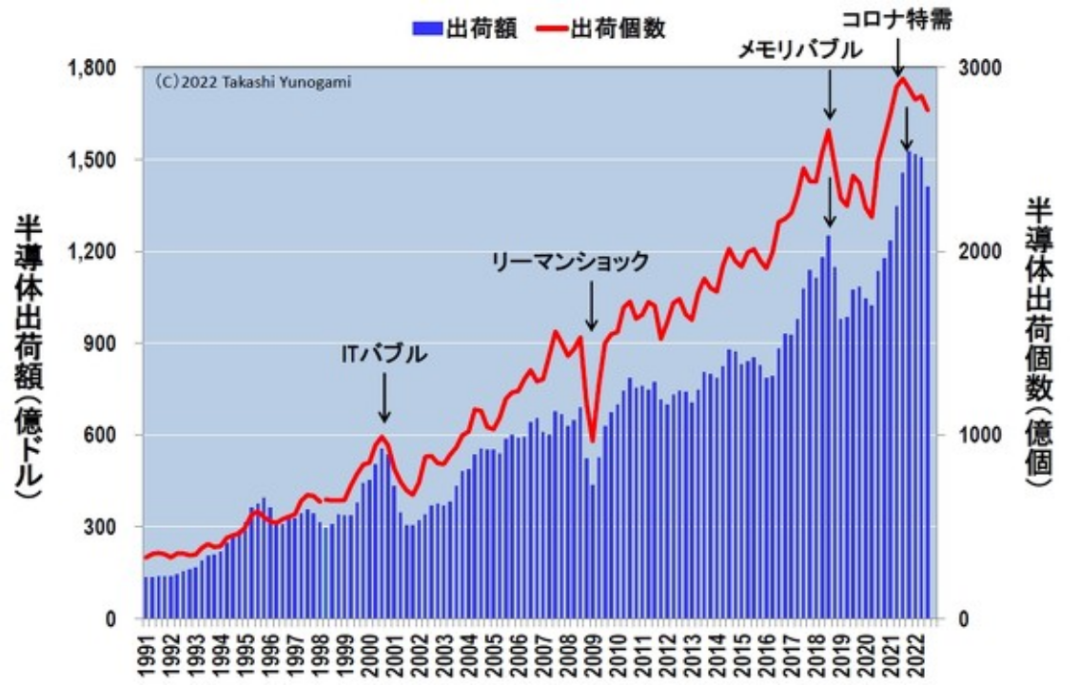

03、全球半導體出貨量和出貨量

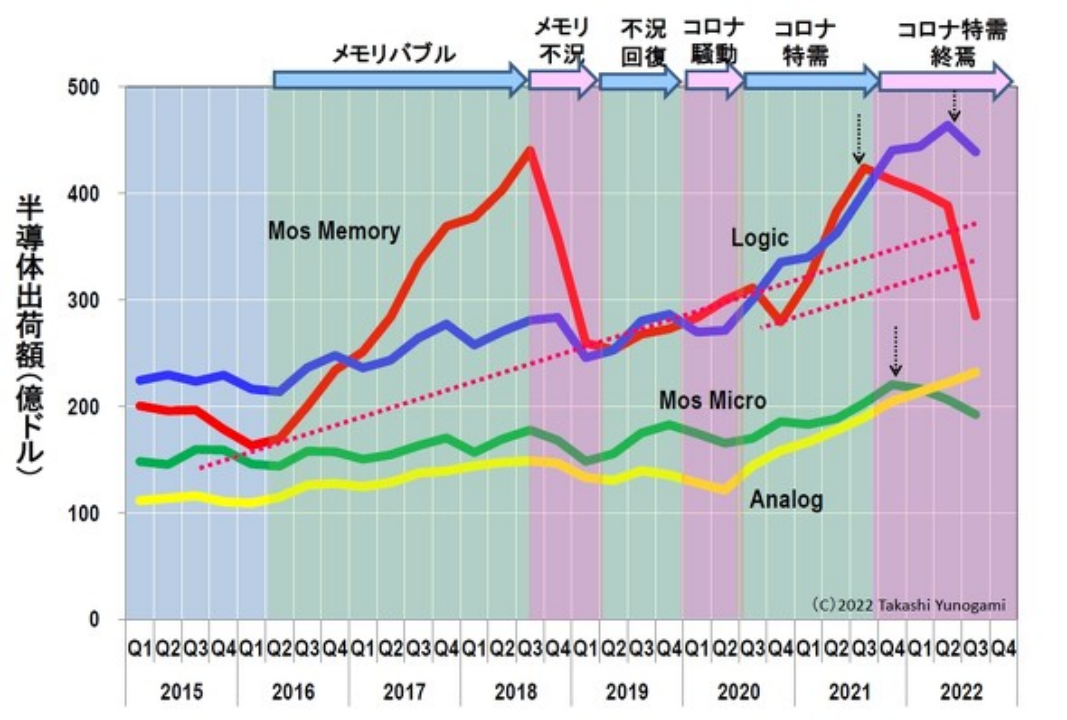

圖2顯示了世界半導體的季度出貨值和出貨數量,出貨金額和出貨數量將在2021年下半年達到峰值。

圖2:世界半導體季度出貨值和出貨量(至2022年Q3)?

來源:作者根據WSTS數據制作

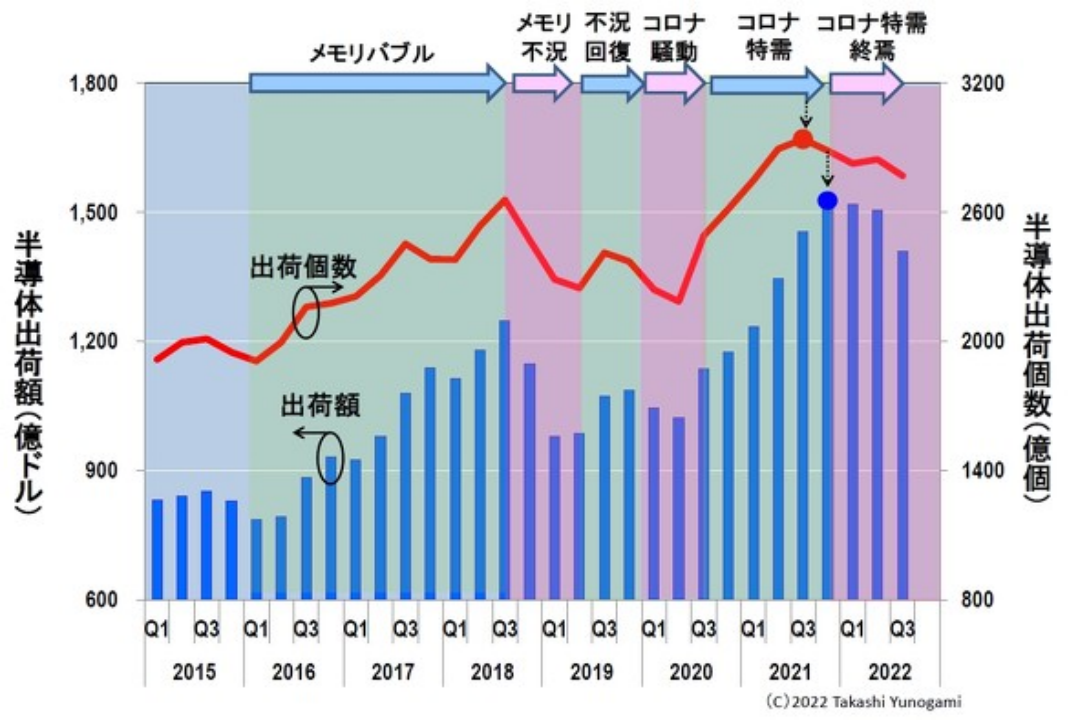

從2015年開始的擴張來看,可以看到出貨量將在2021年第三季度(Q3)達到峰值,出貨量將在同年第四季度達到峰值(圖3)。但此后的下跌似乎并沒有那么糟糕。

圖3:世界半導體季度出貨額和出貨量(2015-2022 Q3)

來源:作者根據WSTS數據制作

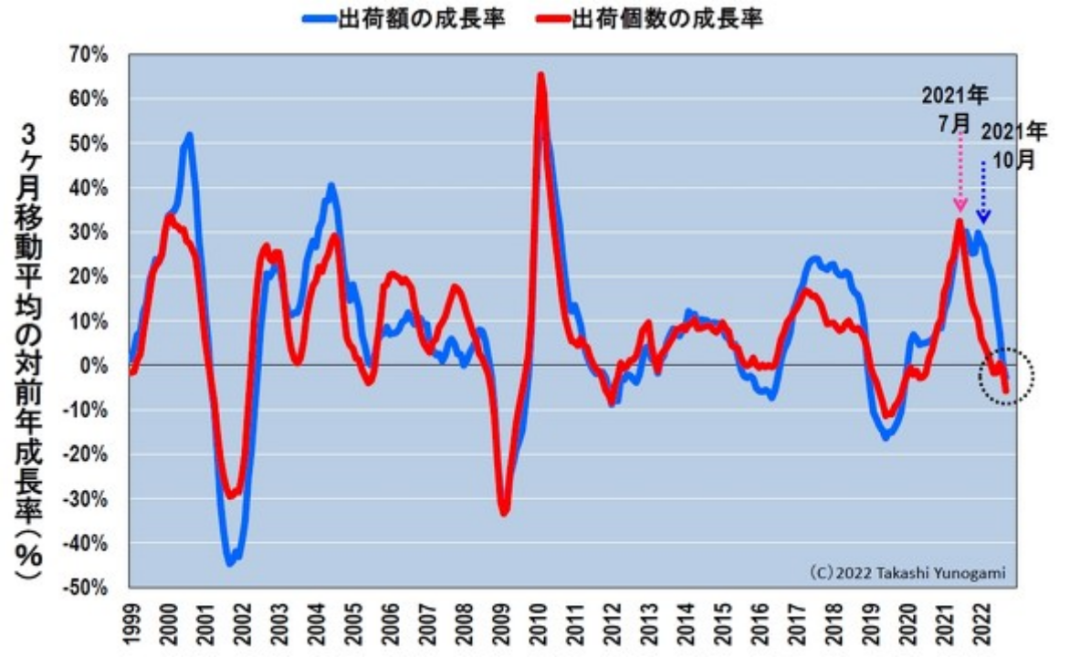

看圖4所示的3個月移動平均同比增長率,確實2022年9月的出貨數量為-5.8%,出貨金額為-2.8%,較之前有所下降年。它沒有像當時那樣下跌超過負 30%。筆者認為這沒什么大不了的。

圖4:全球半導體出貨金額及出貨量3個月移動平均值同比增幅?

來源:作者根據WSTS數據制作

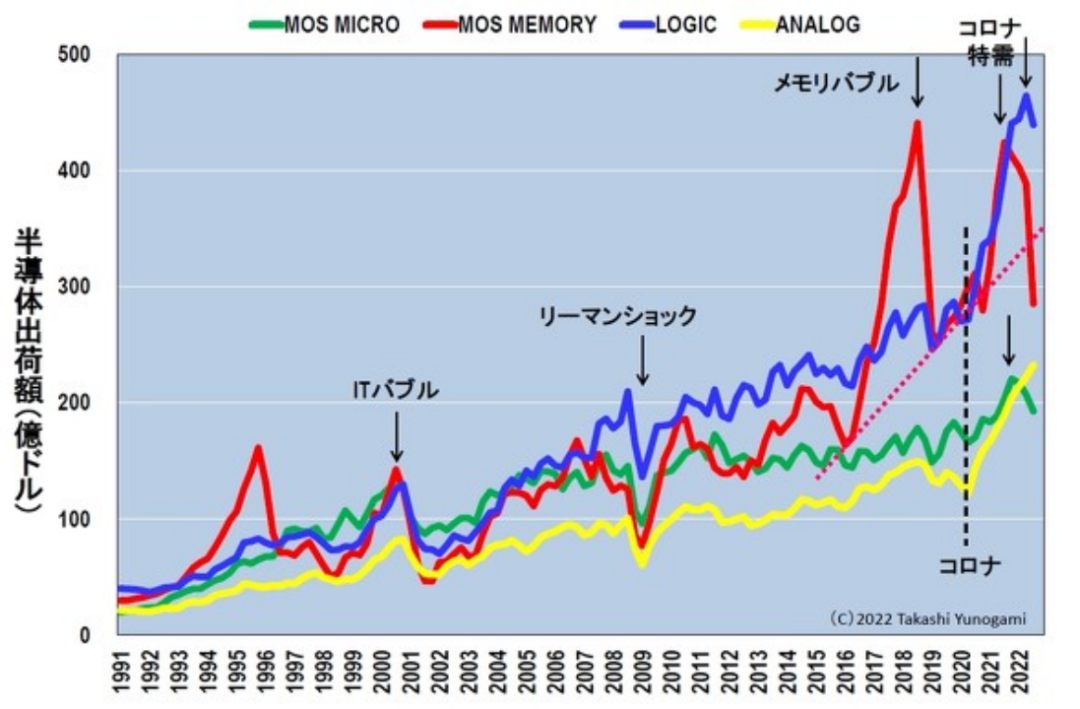

05、按類型分列的半導體季度出貨量

當筆者繪制按類型劃分的半導體季度出貨值圖表時,筆者感到非常驚訝(圖 5)。包括DRAM和NAND在內的Mos Memory大跌。就Mos Memory而言,跌幅比雷曼沖擊還要慘。也可能比存儲器泡沫破滅時更糟糕。

圖 5:按類型分列的半導體季度出貨量(截至 2022 年第三季度)

來源:作者根據 WSTS 數據創建

回顧2015年之后的這段時間,內存泡沫也被稱為“超級周期”,從2016年Q2開始,2018年Q3見頂,2019年Q1觸底(圖6)。不過,觸底的2019年Q1的Mos Memory出貨值并未跌至2016年Q2的水平。如紅色波浪線所示,Mos Memory有一定的增長潛力,恰好落在了增長潛力的延伸上。

圖 6:按類型分列的半導體季度出貨量(2015 年第一季度至 2022 年第三季度)

來源:作者根據 WSTS 數據創建

在需求崩潰的情況下并非如此。由于新冠特殊需求,增長從2020年Q4開始,2021年Q3見頂,2022年Q2-Q3急劇回落。2022 年第三季度的出貨量下降到與新冠特殊需求開始時的 2020 年第四季度幾乎相同的水平。就像內存泡沫破滅的時候,不是在某個增長率的延伸上,而是已經跌破那個了。而在 2022 年第四季度之后,它可能會進一步下降。

在 Mos Memory 之外,Mos Micro 分別在 2021 年第四季度和 Logic 在 2022 年第二季度達到頂峰。畢竟,在 2022 年第三季度,Analog 是唯一一家增長的公司。

06、按類型分列的半導體季度出貨量

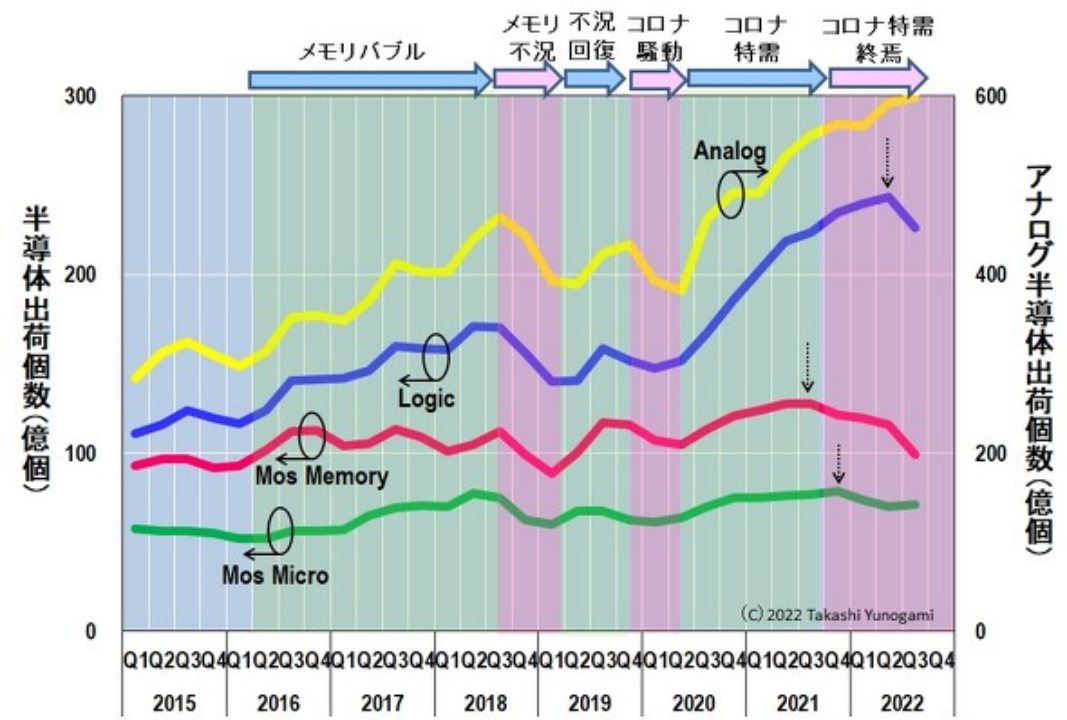

接下來,按類型查看半導體的季度出貨量(圖 7)。雖然沒有出貨量那么多,但Mos Memory的跌幅似乎是最嚴重的。另外,Logic和Mos Micro都已經見頂,和出貨量一樣,只有Analog在增長。

圖 7:按類型分列的半導體季度出貨量(截至 2022 年第三季度)

來源:作者根據 WSTS 數據創建

看2015年以后的擴張,Mos Memory在2021年Q3見頂,Mos Micro在同年Q4見頂,Logic在2022年Q2見頂,只有Analog在階梯式增長(圖8)。

圖 8:按類型分列的半導體季度出貨量(2015 年第一季度至 2022 年第三季度)

來源:作者根據 WSTS 數據制作

據報道,許多半導體的短缺問題已經得到解決,導致供過于求,但只有車載半導體的短缺問題沒有得到解決。缺失的車載半導體似乎是Analog,唯一繼續增長的。該模擬包括傳感器和功率半導體。這些仍然短缺,人們認為汽車的產量正在持續下降。

下面重點關注Mos Memory中的DRAM和NAND,出貨量和出貨數量都出現了暴跌。

07、DRAM 季度出貨量和出貨量

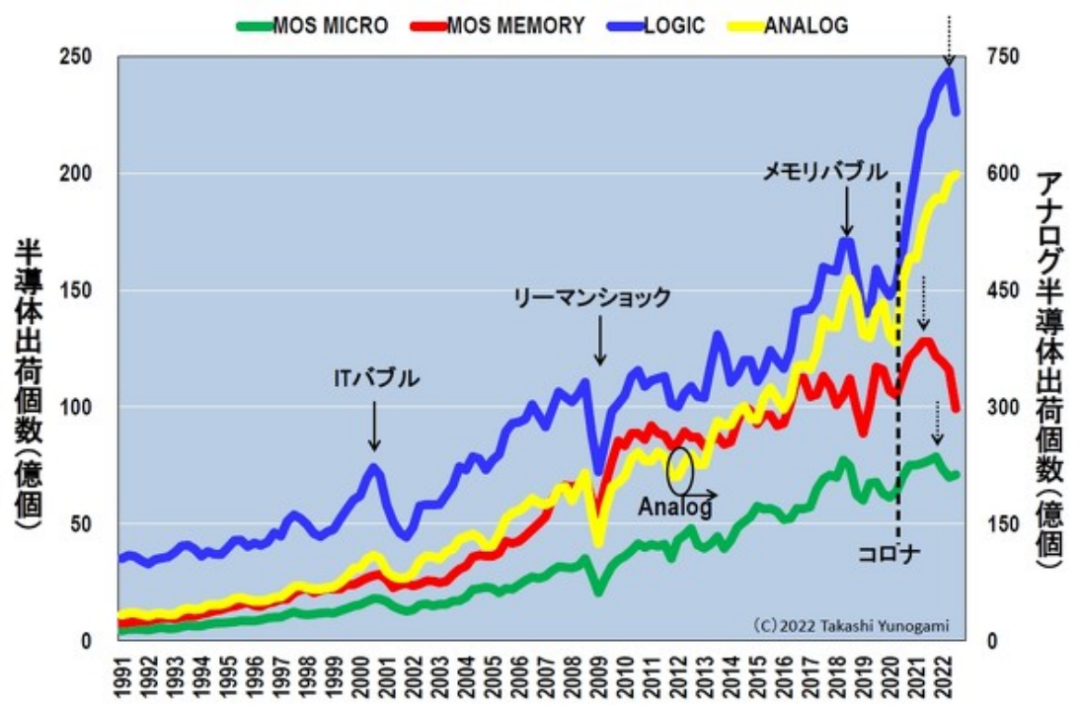

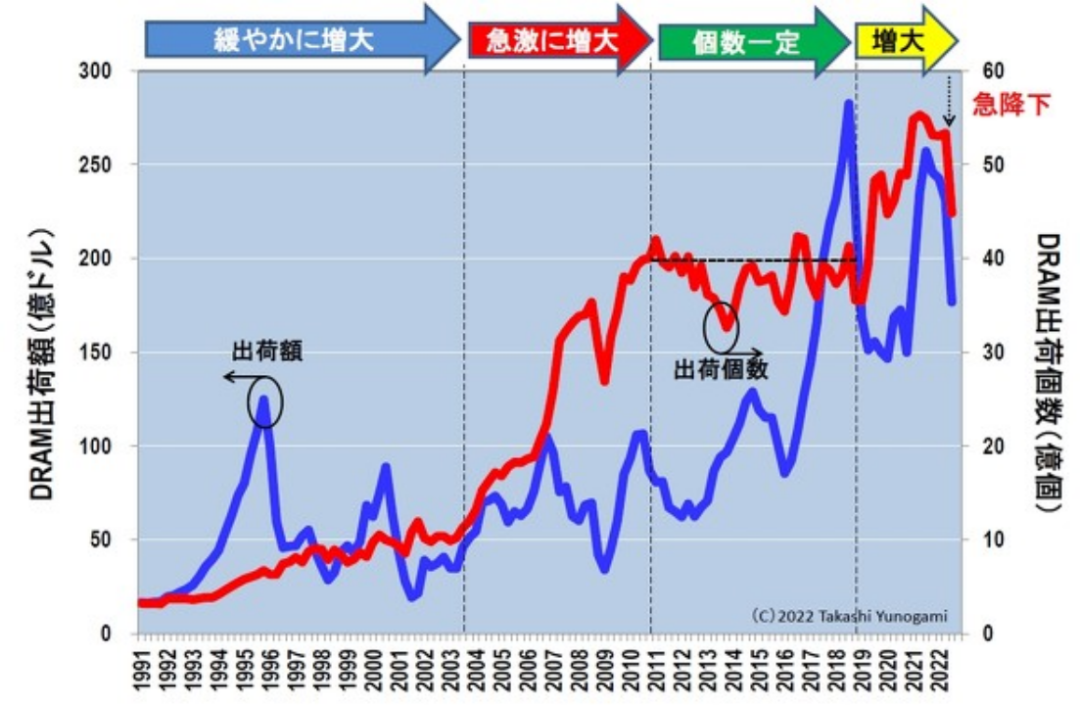

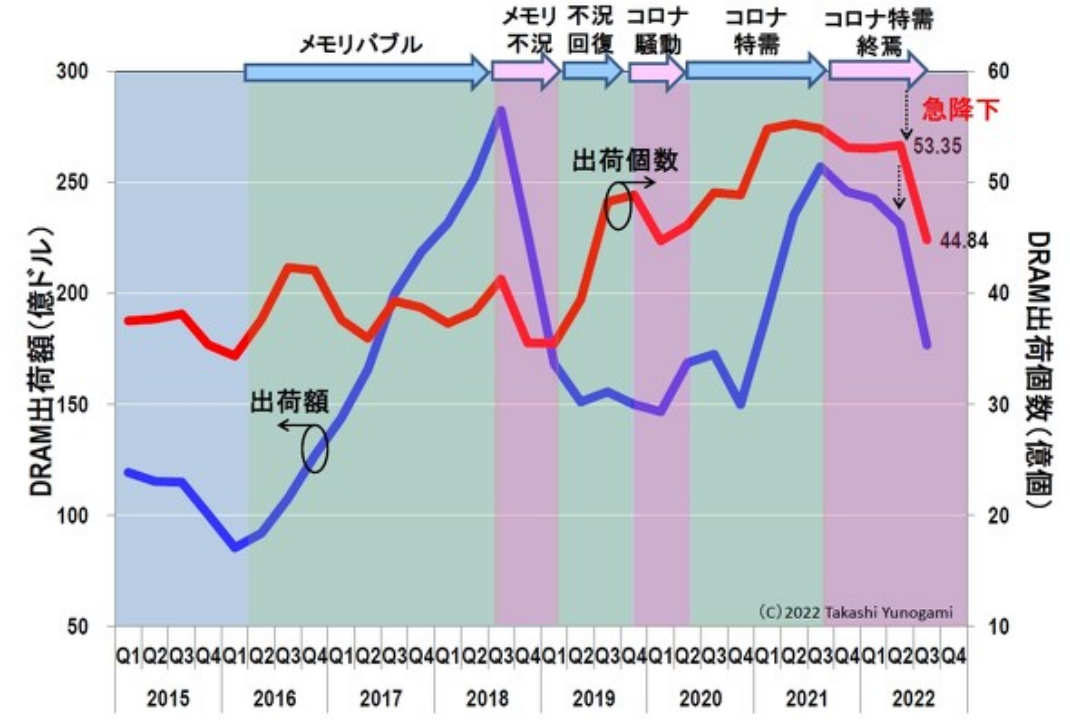

圖 9 顯示了 DRAM 出貨價值和出貨量的季度趨勢。這張圖讓筆者思考。2022 年第三季度出貨量的急劇下降是可以理解的。但是,沒想到連出貨量都降得這么厲害。

圖 9:各季度 DRAM 出貨價值和出貨量趨勢(截至 2022 年第三季度)

來源:作者根據 WSTS 數據制作

DRAM的出貨量有以下歷史背景。首先,它從 1991 年到 2003 年左右略有增加。然而,從2003年到2011年,出貨量增長迅速。這是因為中國等被稱為金磚四國的發展中國家實現了經濟發展,PC、手機和各種電子產品對DRAM的需求迅速擴大。

不過,從2011年到2018年,每季度DRAM出貨量穩定在40億顆左右。這是因為很多現有的DRAM廠商已經被淘汰,而自從爾必達內存在2012年破產被美國美光科技收購后,DRAM廠商基本上就是三星、SK海力士和美光了。相信這是由于合并公司。筆者推測,這3家公司在合并的基礎上進行了生產調整,導致DRAM出貨數量趨于平穩。

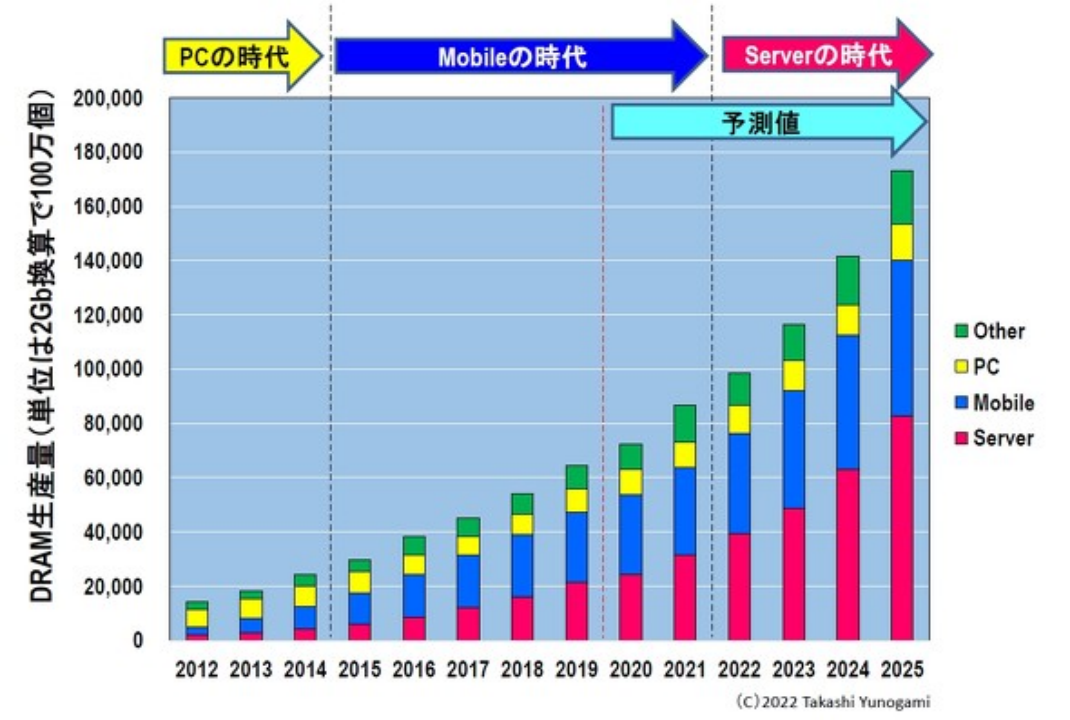

不過,自2019年以來,DRAM出貨量逐年上升,達到約55億顆。直到 2014 年左右,DRAM 的主要用途是用于 PC。2015年后,手機(即智能手機)成為DRAM的主角。預計2022年后,服務器用DRAM將取代移動設備,成為DRAM的主戰場(圖10)。

圖 10:DRAM 各應用產量(單位:100 萬片換算為 2Gb)

來源:TrendForce

事實上,根據 Business Korea 于 2022 年11 月 2 日發布的“服務器 DRAM 成為三星電子和 SK 海力士的搖錢樹”,到 2022 年服務器 DRAM將達到 684.86 億千兆比特,而移動 DRAM 將達到 662.72 億千兆比特。據報道,已超出使用范圍。

隨著DRAM的主戰場轉向服務器用,三星、SK海力士、美光放棄“暗中勾結”,開始爭奪服務器用量霸主地位。因此,人們認為2019年后DRAM的出貨量會有所增加。

作為這一點的證據,如圖 11所示,在內存衰退期間或新冠風暴期間,DRAM 出貨量并未顯著減少。但是,從2022年第二季度(53.35億件)到第三季度(44.84億件),在新冠特殊需求崩潰后,將減少8.51億件。這讓筆者很吃驚。正因為如此,筆者開始認為當前半導體行業的衰退可能與雷曼兄弟沖擊一樣嚴重,甚至更糟。

圖 11:DRAM 季度出貨值和出貨量(2015 Q1 至 2022 Q3)

來源:作者根據 WSTS 數據制作

08、NAND 季度出貨量和單位

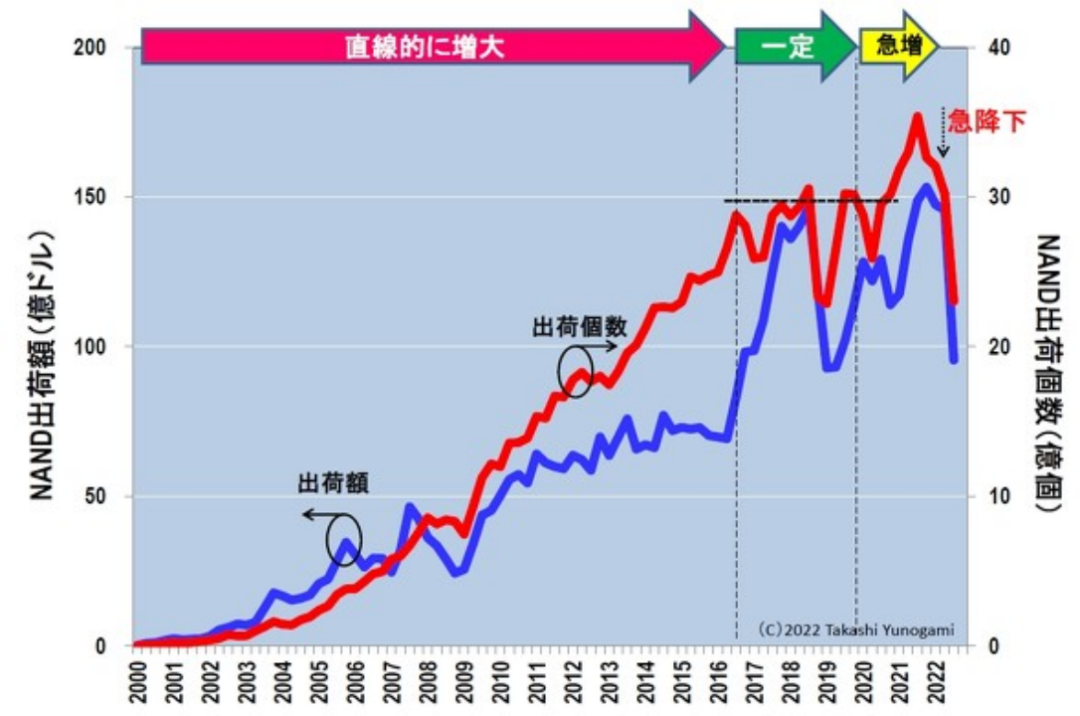

圖 12 顯示了季度 NAND 出貨價值和出貨量。與 DRAM 一樣,2022 年 Q2 到 Q3 出貨量和出貨量都將大幅下降。然而,與 DRAM 不同的是,NAND 出貨量在 2021 年第三季度見頂,目前已經開始大幅下滑。

圖 12:季度出貨價值和 NAND 出貨數量(截至 2022 年第三季度)

來源:作者根據 WSTS 數據制作

來看看從 1991 年第一季度到 2022 年第三季度的 NAND 出貨量。從 2003 年左右到 2016 年左右,NAND 出貨量幾乎呈線性增長。這是因為NAND這種非易失性存儲器相繼開辟了新的市場,如數碼相機、手機、音樂播放器“iPod”、PC用SSD等。

自2016年以來,NAND出貨量增長停滯在30億片左右。筆者認為這是因為 NAND 從這個時候開始就已經變成了 3D。2016年之前,二維微型化提高了存儲單元的集成度,縮小了NAND的芯片面積,增加了單晶圓可獲得的NAND數量。

不過,從2016年開始,提高存儲單元集成度的方法已經從二維小型化轉變為三維堆疊。NAND層數因此增加到48、64、96(92)、128(112)、176(162)層,但NAND芯片面積變化不大。因此,自 2016 年以來,NAND 的出貨量并沒有太大的增長。

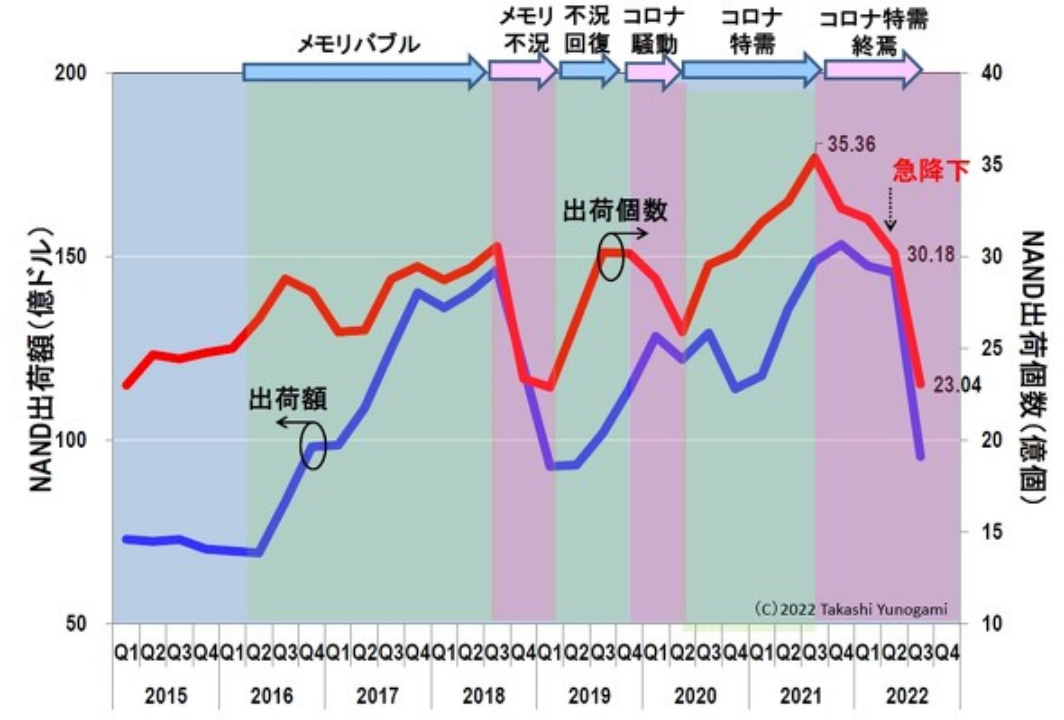

細看2015年Q1至2022年Q3期間,NAND出貨量在2016年Q2至2018年Q3波動中逐漸增加,隨著內存衰退的到來將大幅減少(圖13)。內存衰退恢復期間,有新冠動蕩,又會下降。這些下降的行為似乎比 DRAM 的波動幅度更大。

圖 13:NAND 季度出貨值和出貨量(2015 Q1 至 2022 Q3)

來源:作者根據 WSTS 數據制作

2021年Q3,新冠特殊需求結束,NAND出貨量將見頂,從2022年Q2(30.18億顆)到Q3(23.04億顆)減少7.14億顆。

到目前為止,已經分析了由于疫情導致的特殊需求結束后 DRAM 和 NAND 的行為,特別關注出貨量。對于這兩種內存,2022 年 Q2 到 Q3 的出貨價值和出貨數量都在直線下降。那么 DRAM 和 NAND 的價格如何變化?

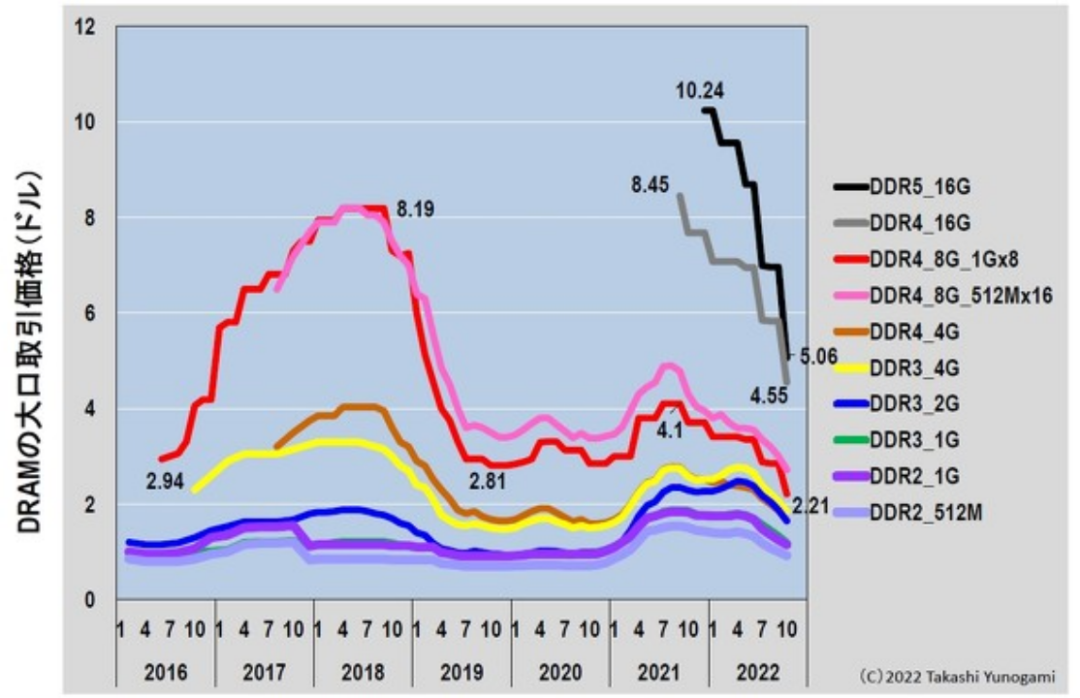

09、DRAM區塊交易價格

圖14顯示了各種類型DRAM的合同價格變化。DDR4_16G 的價格從 2021 年 9 月開始出現在 DRAM 大宗交易價格數據中,2022 年 10 月從 8.45 美元暴跌至 4.55 美元。另外,2021年12月開始貼牌的DDR5_16G價格從10.24美元暴跌至5.06美元,跌幅不到一半。

圖14:大規模DRAM交易價格(2016年-2022年10月)

來源:作者根據DRAMeXchange數據制作

DDR是Double-Data-Rate的縮寫,DDR4的傳輸速度是DDR3的兩倍,最新的DDR5的傳輸速度是DDR4的兩倍。

當存儲器泡沫破滅時,那肯定是可怕的。當時作為指標的DDR4_8G(1G x 8)合同價從2018年8月的8.19美元跌至2019年10月的2.81美元。當前新冠特殊需求結束時DRAM價格的下跌可能比內存泡沫破滅時“好”一些,但仍然很糟糕。

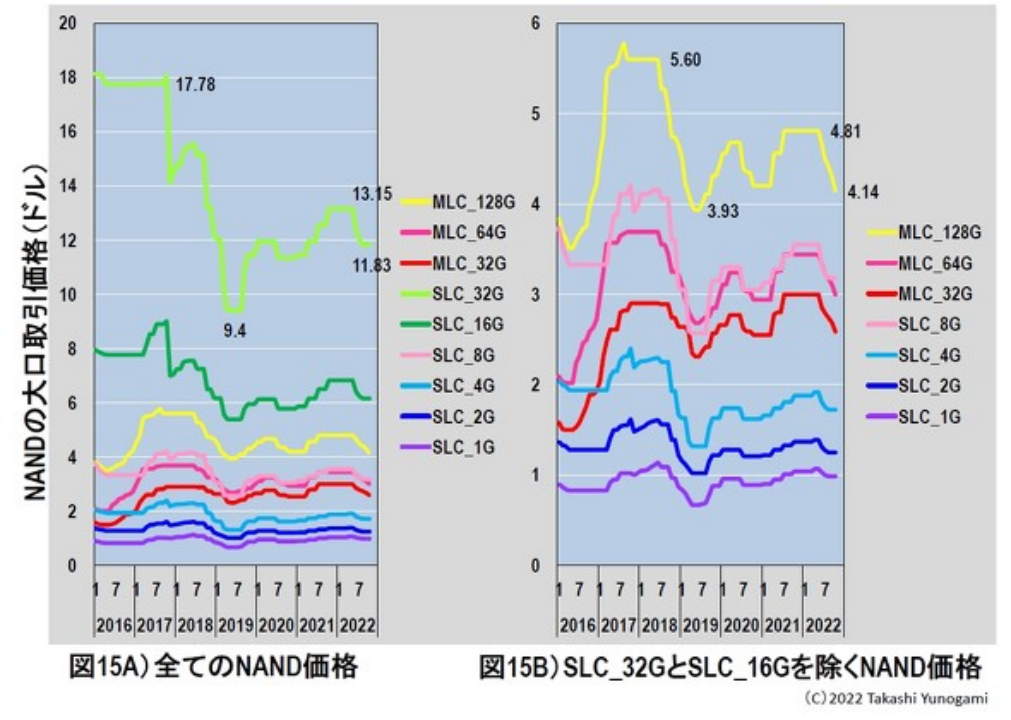

10、NAND價格

圖 15A顯示了筆者可用的所有 NAND 的合同價格。在NAND合約價中,SLC的32G、16G不知何故高于MLC(Multi Level Cell)的128G、64G、32G。當內存泡沫破滅時,其 SLC 從 2017 年 11 月的 17.78 美元跌至 2019 年 5 月的 9.4 美元。在這次新冠特殊需求結束時,它從 2022 年 5 月的 13.15 美元跌至 2022 年 10 月的 11.83 美元。如此看來,新冠特殊需求的下降似乎沒有存儲器泡沫那么嚴重。不過目前NAND的主流并不是SLC。

圖15:大尺寸NAND成交價格(2016年-2022年10月)

來源:作者根據DRAMeXchange數據制作

因此,在圖 15B 中,筆者們排除了合同價格較高的 SLC_32G 和 SLC_16G。其中,MLC_128G常用作NAND價格指標。當內存泡沫破滅時,MLC_128G 價格從 2018 年 5 月的 5.6 美元跌至 2019 年 6 月的 3.93 美元。另一方面,當新冠特殊需求結束時,它從 2022 年 5 月的 4.81 美元跌至 2022 年 10 月的 4.14 美元。合同價格肯定會下降,但不會像崩盤那么糟糕。

不過目前NAND的主流是3D NAND的TLC(Triple Level Cell),而不是MLC_128G。不幸的是,筆者不知道與 DRAMeXchange 有合同的白銀會員級別的 3D NAND 的 TLC 合同價格(每年仍然是 300,000 日元)。但是,以筆者的排名,筆者可以知道 3D NAND TLC (1 Terabit) 的 Spot 價格。

圖 16 顯示了 3D NAND 的 TLC (1Tb) 的現貨價格變化。結果發現,2022 年 6 月 23 日為 19.4 美元的現貨價格在 2022 年 9 月 13 日暴跌至 12.83 美元。或許3D NAND的TLC(1Tb)合約價也這么崩?

圖 16:3D NAND TLC (1Tb) 現貨價格

來源:作者根據 DRAMeXchange 數據制作

11、是什么導致存儲器需求下降?

迄今為止,Mos Memory的跌幅尤為嚴重,其主力內存DRAM和NAND的出貨金額和出貨數量都出現了暴跌,而且這兩種內存的價格也很可能出現暴跌。解釋說(雖然它可能不充分,因為沒有 3D NAND 的合同價格數據)。

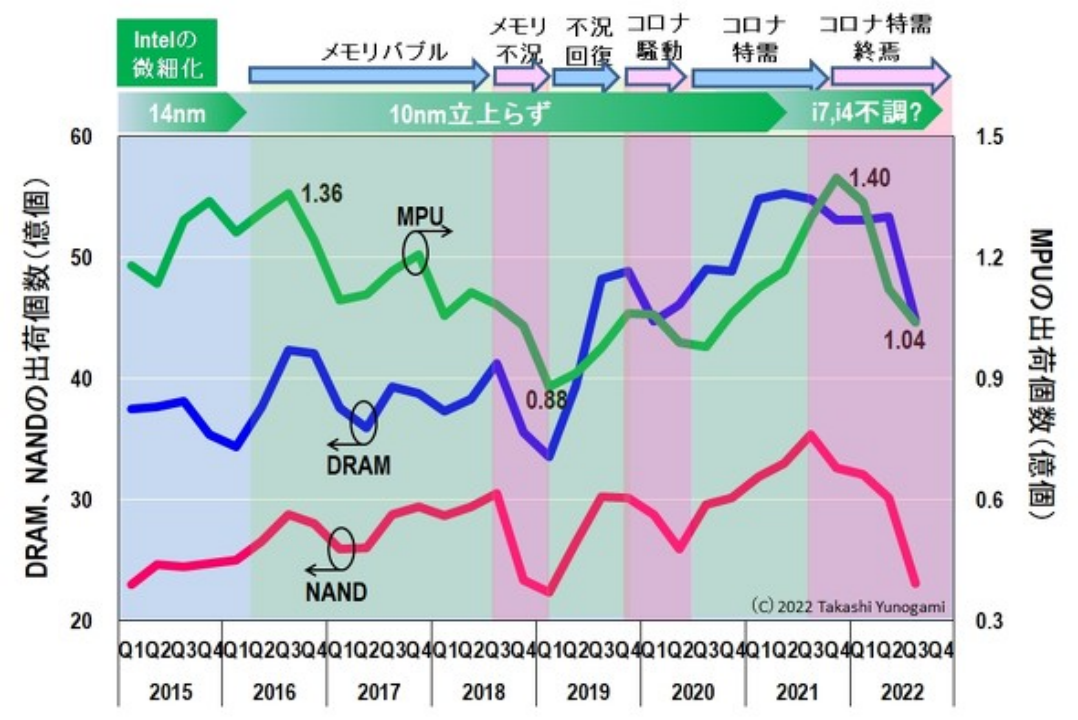

那么,為什么新冠特殊需求結束了,卻陷入了可怕的存儲器衰退?在世界范圍內,對個人電腦、智能手機、數字家電和游戲機等消費產品的需求迅速下降被認為是原因。但是,筆者相信還有其他原因。那就是英特爾的低迷,其主要業務是用于 PC 和服務器的 MPU。不禁覺得類似2019年內存衰退的現象還在發生。

12、英特爾的困境潛伏在陰影中

圖 17 顯示了MPU、DRAM 和 NAND 的季度出貨量。英特爾在 2016 年未能推出 10nm MPU。因此,決定延長14nm的壽命。另一家 MPU 廠商 AMD 從 2018 年開始將生產外包給臺積電,并開始使用臺積電的尖端工藝生產 MPU。為了解決這個問題,英特爾試圖通過增加處理器核心數量來提高性能,同時小型化保持在 14nm。但是,增加內核數量會增加芯片尺寸。隨著芯片尺寸的增大,良率必然下降,單片晶圓可獲得的MPU數量也會減少。

圖 17:MPU、DRAM 和 NAND 出貨量(2015 年第一季度至 2022 年第三季度)

來源:作者根據 WSTS 數據制作

受此影響,全球MPU出貨量在2016年Q3達到峰值1.36億片,隨后震蕩下降,2019年Q1達到8800萬片,比峰值減少4800萬片。這導致了全球 MPU 短缺。尤其是數據中心服務器用MPU嚴重短缺,市場上充斥著服務器用DRAM和NAND,導致價格暴跌。

這就是造成 2018-2019 年內存衰退的原因。換句話說,英特爾自2016年以來一直未能量產10nm MPU,導致了內存衰退。

新冠特需結束后,現在不是同樣的事情發生了嗎?事實上,MPU 出貨量在 2021 年第四季度創下 1.4 億個的歷史新高,到 2022 年第三季度將降至 1.04 億個。這僅僅是因為 PC 需求萎縮嗎?

筆者懷疑英特爾的低迷可能是其背后的原因,盡管目前還沒有顯現出來。那是因為云制造商仍然希望構建數據中心,這需要大量高性能服務器,而這需要英特爾的高級 MPU。供應不足難道不是當前內存衰退的原因之一嗎?

13、英特爾能夠量產10nm和Intel 7嗎?

去年 2021 年 1 月接任英特爾第八任首席執行官的 Pat Gelsinger 宣布了英特爾的新路線圖(圖 18)。近日聽說Intel首次量產EUV工藝節點“Intel 4”生產的MPU(如“Meteor Lake”),原計劃下半年出貨2022年,看來已經無望了,2023年出貨也變得可疑。或許Intel認為EUV還沒有掌握。

圖 18:英特爾的新工藝節點路線圖

來源:Ben Sell(英特爾)

“10nm”、“10nm SuperFin”和“Intel 4”之前的“Intel 7”是否可以量產?所有這些基本上都是之前英特爾路線圖中的“10nm”。如果說這三代“10nm”量產有問題,全球MPU出貨量下降也就情有可原了。

考慮到首次應用EUV的“Intel 4”出貨陷入絕境,全球MPU出貨量下滑,這可能是當前內存衰退的一個因素。

這次的存儲器衰退可能與雷曼兄弟沖擊一樣嚴重,甚至更糟。為了讓經濟衰退不那么嚴重,只能讓英特爾全力以赴。這是另一個 MPU 制造商 AMD 無法涵蓋的規模。如果沒有足夠的 MPU 出貨,內存價格將進一步暴跌。DRAM 和 NAND 內存制造商的情況可能會變得更糟。

筆者不得不說,“加油吧,英特爾。”

編輯:黃飛

?

電子發燒友App

電子發燒友App

評論