作為電子產品基礎元件的被動元件,曾一度走過十年的產業起伏,隨著日韓大廠主力移往車用產品,消費用MLCC引發一股缺貨漲價潮,2018年初到第3季,供需高度吃緊的態勢一發不可收拾,也使得臺系大廠國巨、華新科等趁勢進行了對于中小型包括電阻、電容、電感業者的整合。

而針對5G各類射頻(RF)元件、天線等無線通訊用基礎零組件的需求,以及車用電子正以十年為計的中長期發展趨勢前進中,更多的整合策略與結盟。

被動元件供需狀況突變力求合理庫存

隨著產業市況瞬息萬變,供需緊繃局勢丕變,在此當中,臺系業者雖然無法馬上搶進日韓龍頭如村田(Murata)、TDK、三星電機(SEMCO)把持的車規高容值MLCC產品,但暗自布局5G、車用電子商機的腳步,沒有停歇。

被動元件業者分析,2018年8月開始中美貿易摩擦一路加劇,到了2019年5月緊繃擴大,這段期間被動元件市場需求確實也減緩,對消費信心沖擊已經超越預期,在2019年第1季時臺系被動元件大廠稼動率,都僅有30%上下的水準。

當前致力于降低庫存、維持低稼動率成為被動元件業者普遍策略,并期待進入第3季旺季備貨力道,可望使得相對嚴峻的市況有些回暖。隨著貿易戰暫時休兵,供應鏈業者估計,被動元件廠商與通路業者持續協調,約4個月左右合理庫存時間可望浮現。

近期從通路端釋出說法觀察,消費用如PC/NB、行動裝置用中低容MLCC,從2019年初跌幅高達3成一路收斂,第2季約仍跌幅有15%左右,估計第3季可望縮減到1成,最快第4季可望讓價格保持在相對平穩的態勢。至于IDM大廠掌握的高容值MLCC產品,價格仍相對有撐。

展望后市,雖然被動元件業者與通路商對于需求成長不特別樂觀,但是估計一路下滑的MLCC合約價,有機會在2019年底暫時守穩,目前日韓系等龍頭業者也并未改變大舉進軍車用、工控等高階市場策略,對于主要布局在中低階消費電子產品的臺廠來說,暫時算是好消息。

中美貿易摩擦推動供應鏈質變搶攻5G成重點

事實上,中美貿易摩擦背后無疑就是科技大戰,5G更是重點戰場。面對「一個世界、兩套系統」的國際供應鏈重組趨勢,大廠如華為等,恐怕不得不做好「去美國化」多方確保關鍵零組件、甚至設備、軟件來源的準備,這也成為臺系業者的機會。

貿易戰的負面影響,最可能的就是造成科技發展進度的遞延,這已經是電子業產業共識,5G與自駕車、網通、IoT等各類應用息息相關,5G世代不可或缺的各類RF元件,多半為日、韓、歐、美IDM大廠把持,但貿易摩擦的沖擊令業界重新思考,供應鏈的質變更是持續發酵,未來5G產業鏈中臺系業者能夠占多少,端看此時的準備工夫。

臺系被動元件業者未曾停歇對于中高階產品的長線布局。國巨董事長陳泰銘日前曾指出,國巨一直到今天都保持審慎保守基調。國巨并購保護元件廠君耀、美系零組件廠普思電子,主要目的就是聚焦于5G、網通、車用電子等領域,特別是普思在技術與design-in上都是領先者,兩家公司可以互補。

供應鏈業者透露,其實普思電子客戶群囊括如諾基亞(Nokia)、愛立信(Ericsson)、思科(Cisco)等5G、網通龍頭大廠。5G對于高頻天線、射頻(RF)元件、異質整合封裝模組技術的要求提升,這也明確成為泛國巨體系的購併或是投資方向。

5G世代異質整合成關鍵

隨著陳泰銘正式接掌同欣電董事長,泛國巨體系也在同欣電9席董事席次中拿下4席,這也意味著同欣電雖保持獨立營運,但是經營權與方針已經大幅度向國巨體系靠攏。事實上,泛國巨體系正是針對RF模組、光通等5G、AIoT等領域的藍圖持續發展。

同欣電為因應未來業務需求,預計在***地區桃園八德購置5600坪的土地,交易總金額達14億元新臺幣,該擴產計劃將因應未來5年需求。這也被解讀為同欣電新廠完成后,總共在***地區八德、鶯歌、龍潭及菲律賓有4個廠區,將憑藉國巨集團在人脈、通路、規模等優勢,結合同欣電的產能、技術,與泛國巨體系一同來打5G。

觀察國巨與華新科兩大體系業者布局狀況,除了國巨并購普思電子,旗下電感廠新奇力新集團除了已經整合美磊、美桀外,將陸續設立「RF測試中心」,力求在5G射頻元件、天線、低溫共燒多層陶瓷(LTTC)技術等領域搶得先機,研發部分預定先在美磊平鎮廠區進行,一舉擴充5G射頻、通訊元件戰力,并且追求「模組化」發展策略。

奇力新作為泛國巨體系的一員,其并購策略也針對被動元件產業中長期發展趨勢布局,自然不脫離5G、車用電子等十年發展大勢,以今年發展來看,5G基地臺需求自然先行發酵,手機相關射頻元件可望在2020年下半以后爆發,而車用電子用被動元件需求也同步竄出,這些都是新奇力新集團策略布局要點。

奇力新也表示,低溫共燒陶瓷技術(LTCC)、天線這兩大領域將是今年具有潛力且重點發展領域,力求2019年中以后每個月增加新臺幣1億元營收。事實上,5G通信世代將是各類電子元件異質整合的世代,「模組化」更是國際一線大廠最有優勢的部分。

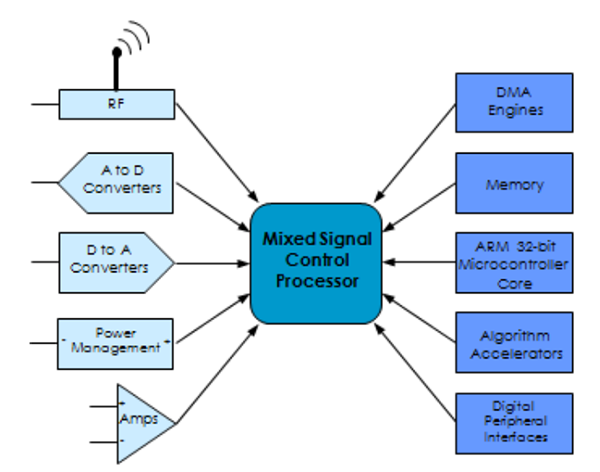

RF前端模組由包括RF開關、PA/LNA、RF濾波器、天線元件(調諧器和開關)等各類RF相關元件製成,而隨著5G世代頻段更多,也就需要更多的RF模組,把不同元件整合的系統級封裝(SiP)為村田、TDK等大廠強項。

針對5G RF元件與模組需整合,國巨深化與同欣電合作關系,無非也是在后段封裝領域更上一層樓。同欣電四大產品線包括高頻無線通訊模組(RF Module)、混合IC模組、陶瓷基板、以及影像相關產品。由于5G將進入異質整合世代,同欣電可望整合陶瓷基板與封裝技術,搶攻5G RF模組、高速光纖網路等應用。

同欣電在影像產品部分,行動裝置走向多鏡頭、3D感測、螢幕下指紋辨識等應用,估計影像感測器(CIS)市場成長可望大于手機市場。車用電子領域,先進駕駛輔助系統(ADAS)將帶動更多機器視覺感測器需求,后續如光達(LiDAR)、駕駛監控、變換車道監控等領域,將有更多車用影像感測器需求竄出,也將有更多利基型的生物辨識、3D測距用感測器構裝需求。這也將使得國巨體系往車用電子零組件發展的概念,更添上一塊重要拚圖。

國巨本身在***投資與產能布局狀況,目前大陸產能比重約佔國巨整體產能7成,3成高階技術仍在***,目前直接銷往美國市場零組件比重較低,***既有產能已可因應,國巨也配合系統代工廠部分轉移產線。高雄廠部分,目前已經有約165億元投資規模,估計新廠完工約要2~3年,目前持續依照進度進行。

臺系MLCC二哥華新科,中長期布局5G、AI、車用電子也勢在必行。華新科總經理顧立荊日前指出,車用晶片電阻目前全球產能開出相對有限,華新科是全球唯二在車用包括資通訊、動力系統「晶片電阻」較為深厚的被動元件業者。華新集團具有華新科、瀚宇博德、精成、華東等PCB、PCBA組裝等各事業群之垂直綜效,研發重點仍持續搶進5G、車用領域。

觀察華新科研發計劃新品,包括車載高功率、高壓、高精度抗硫化晶片電阻。薄膜晶片電阻也將結合MLCC,持續搶進5G低頻段sub-6GHz、高頻段毫米波(mmWave)、Wi-Fi 6濾波器、陣列天線等射頻(RF)元件領域。目前已與IC設計公司陸續展開天線開關、聲波濾波器等design-in,RF元件在5G世代逐步來到下,估計未來用量將大幅提升。

被動元件拼研發、搶整合靜待下一波商機

臺系被動元件業者坦言,近期被動元件市況確實不佳,且是整體市場需求的下滑,這其中當然也包括智慧手機市場趨于成熟、大陸車市2018年下半明顯趨淡等影響,也因此,除了部分利基型、新款高階產品還有擴產需求外,消費用中低階被動元件多數廠商都不敢輕舉妄動,就連殺價競爭力道強大的陸系業者,擴產速度也并未如想像中快速。

被動元件業者表示,供需狀況已經不再有去年高度吃緊態勢,甚至也有業界人士開玩笑地認為被動元件「可能要等下一個十年」的景氣循環,但事實上,這段時期正是眾集團積極布局迎接5G商機的時刻。

據調研機構Canalys預估,全球5G手機規模到2023年上看7.74億支,合計2019~2023年出貨量年復合成長率(CAGR)為179.9%。在貿易摩擦的推波助瀾下,更使得中國大陸幾乎提前1年釋出5G牌照,足見5G爭霸已經是全球兵家必爭之地。對于臺系業者來說,不管是企業整併、產品研發、產能擴建等,現今正是5G商機蓄勢待發之際,相關業者必須下足苦工的關鍵時刻。

-

MLCC

+關注

關注

46文章

695瀏覽量

45600 -

被動元件

+關注

關注

7文章

101瀏覽量

15652

原文標題:臺系被動元件廠整合十年大計未停歇

文章出處:【微信號:ameya360,微信公眾號:皇華電子元器件IC供應商】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

江波龍加大研發投入,轉型綜合型半導體存儲品牌

被動均衡技術的原理和優勢

上汽整合研發資源,智己、飛凡并入總院促技術降本

被動元件巨頭醞釀漲價潮,漲幅或達20%

今日看點丨傳日系被動元件大廠計劃漲價或達20%!;聯發科發布天璣 7350 芯片

主打高性能、高可靠性和創新引領,太陽誘電彰顯被動元件領軍者地位

被動元件供需狀況突變,拼研發、搶整合 靜待下一波商機

被動元件供需狀況突變,拼研發、搶整合 靜待下一波商機

評論