一、設(shè)備國(guó)產(chǎn)化,時(shí)不我待!

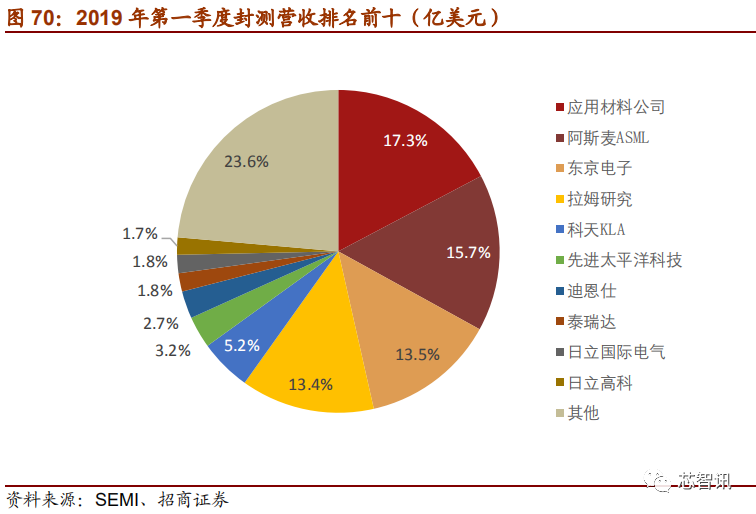

設(shè)備行業(yè)空間超 600 億美元。根據(jù) SIA 數(shù)據(jù),2018 年全球半導(dǎo)體行業(yè)銷售額 4690 億美元,半導(dǎo)體設(shè)備銷售額 616 億美元。即使 19 年行業(yè)資本開(kāi)支有所下降,根據(jù) SEMI預(yù)測(cè),設(shè)備銷售額也將達(dá) 530 億美元,半導(dǎo)體設(shè)備行業(yè)是不折不扣的大行業(yè),大行業(yè)誕生大公司,應(yīng)用材料、拉姆研究、阿斯麥(ASML)、東晶電子等設(shè)備巨頭年收入均超百億美元,而目前我國(guó)的半導(dǎo)體設(shè)備公司收入規(guī)模還非常小。

自 2017 年以來(lái),半導(dǎo)體相關(guān)產(chǎn)業(yè)鏈就成了投資熱點(diǎn),雖然受智能手機(jī)銷量低迷等因素影響,全球半導(dǎo)體景氣周期在 18 年后有所下行,但 5G 和人工智能或?qū)⑼苿?dòng)半導(dǎo)體景氣度再次上行。而國(guó)內(nèi)半導(dǎo)體設(shè)計(jì)、制造、設(shè)備公司則面臨更大的挑戰(zhàn)和機(jī)遇——“核芯”技術(shù)的“自主可控”已成為全局戰(zhàn)略的重中之重,中興、華為事件,乃至近期的日本隊(duì)韓國(guó)半導(dǎo)體材料及設(shè)備的出口限制事件,更是讓半導(dǎo)體領(lǐng)域的國(guó)產(chǎn)化迫在眉睫。

在產(chǎn)業(yè)鏈中,半導(dǎo)體相關(guān)設(shè)備難度最高,也是我國(guó)芯片國(guó)產(chǎn)化所面臨的的最大短板,它的自主可控直接決定了我國(guó)在未來(lái)在國(guó)際產(chǎn)業(yè)競(jìng)爭(zhēng)、協(xié)商中的話語(yǔ)權(quán)。未來(lái),貿(mào)易沖突可能從加征關(guān)稅升級(jí)為技術(shù)封鎖,面對(duì)日益嚴(yán)峻的外部環(huán)境,半導(dǎo)體國(guó)產(chǎn)化時(shí)不我待。

本文主要從半導(dǎo)體市場(chǎng)格局、中國(guó)半導(dǎo)體發(fā)展現(xiàn)狀、晶圓制備各流程及所需的半導(dǎo)體設(shè)備等方面進(jìn)行介紹,展望半導(dǎo)體國(guó)產(chǎn)化的前景和產(chǎn)業(yè)鏈相關(guān)設(shè)備公司。我們認(rèn)為,自主可控是半導(dǎo)體行業(yè)最大的投資邏輯,疊加半導(dǎo)體產(chǎn)業(yè)向中國(guó)的轉(zhuǎn)移,看好設(shè)備行業(yè)長(zhǎng)期成長(zhǎng)性,重點(diǎn)關(guān)注掌握核心技術(shù)、在細(xì)分領(lǐng)域有突破的國(guó)產(chǎn)半導(dǎo)體設(shè)備公司。

二、2018 年以來(lái)市場(chǎng)低迷,5G 或?qū)⒗瓌?dòng)新周期

2.1 半導(dǎo)體是電子產(chǎn)品核心元件

電子產(chǎn)品核心元件—半導(dǎo)體。半導(dǎo)體指常溫下導(dǎo)電性能介于導(dǎo)體與絕緣體之間,且導(dǎo)電性可控的材料。常見(jiàn)的半導(dǎo)體材料有硅、鍺、砷化鎵等,硅是各種半導(dǎo)體材料中在商業(yè)應(yīng)用上最具有影響力的一種。由于半導(dǎo)體導(dǎo)電性可控的特性,今日各種電子技術(shù)都基于半導(dǎo)體材料來(lái)實(shí)現(xiàn)。因此幾乎所有電子產(chǎn)品如 PC、消費(fèi)電子、通信設(shè)備等的核心單元都與半導(dǎo)體有著極為密切的關(guān)聯(lián),可以說(shuō)半導(dǎo)體是電子產(chǎn)品的組成核心,承擔(dān)了信息的載體和傳輸功能,是整個(gè)信息產(chǎn)業(yè)的發(fā)展基石。

集成電路(IC 電路)占半導(dǎo)體總市場(chǎng)的八成以上,是半導(dǎo)體的主要構(gòu)成部分,所以通常兩個(gè)概念可以互相代替。半導(dǎo)體可以分為四類產(chǎn)品,分別是集成電路、光電子器件、分立器件和傳感器。美國(guó)半導(dǎo)體產(chǎn)業(yè)協(xié)會(huì)(SIA)最新發(fā)布的數(shù)據(jù)顯示,2018 年全球半導(dǎo)體市場(chǎng)規(guī)模為 4688 億美元,其中規(guī)模最大的是集成電路產(chǎn)品,市場(chǎng)規(guī)模達(dá)到3933億美元,占半導(dǎo)體總市場(chǎng)的 83%。

集成電路還可以分為微處理器、邏輯電路、模擬電路和存儲(chǔ)器;分立器件可以分為二極管、三極管和電容。

2.2 價(jià)格下降景氣度低迷,下半年或有拐點(diǎn)

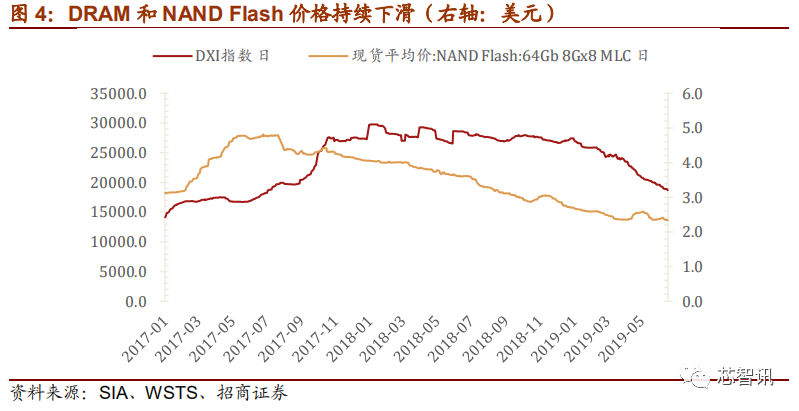

2018 年下半年行業(yè)逐漸進(jìn)入下行區(qū)間。2017 年,DRAM 和 NAND Flash 的價(jià)格分別上漲了 44%和 17%,在存儲(chǔ)器價(jià)格上升的驅(qū)動(dòng)下,當(dāng)年半導(dǎo)體市場(chǎng)規(guī)模同比增長(zhǎng) 20.6%至4086.91 億美元,首破 4000 億美元大關(guān),增速創(chuàng)近七年新高。存儲(chǔ)器對(duì)行業(yè)的拉升作用一直延續(xù)到 2018 年上半年,但進(jìn)入到下半年,由于產(chǎn)能供給的過(guò)剩,內(nèi)存和閃存開(kāi)始全面降價(jià),2018 年第四季度, NAND 價(jià)格跌 15%,廠商庫(kù)存也逼近十年最高水平,為期兩年的存儲(chǔ)芯片熱潮終結(jié),半導(dǎo)體行業(yè)逐漸進(jìn)入下行區(qū)間。

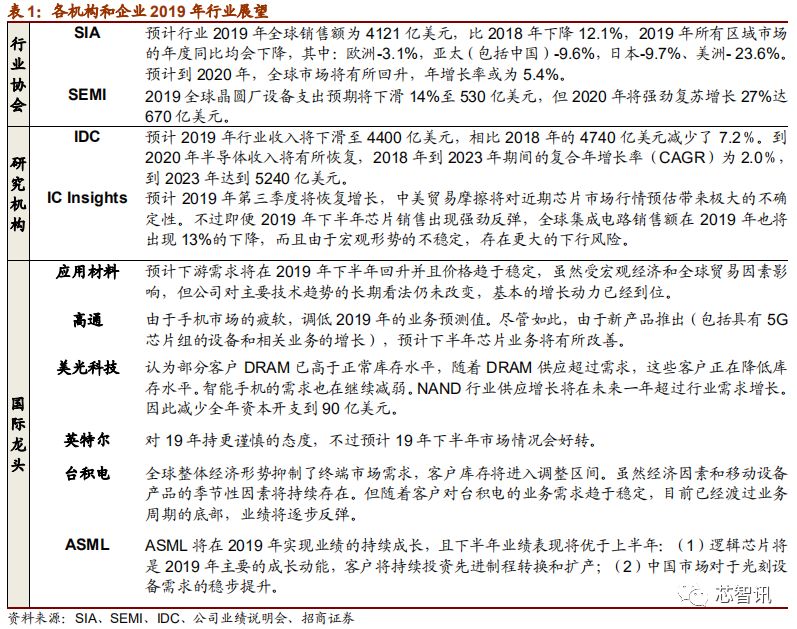

眾多半導(dǎo)體行業(yè)協(xié)會(huì)、公司紛紛調(diào)低市場(chǎng)收入目標(biāo),不過(guò)也認(rèn)為2019 年下半年或觸底反彈。對(duì)于 2019 年,各行業(yè)協(xié)會(huì)、咨詢公司和行業(yè)龍頭均表達(dá)了悲觀預(yù)期。SIA 預(yù)計(jì),2019 年全球半導(dǎo)體銷售額將比 2018年下降 12.1%;IDC、IC Insights 一致認(rèn)為今年行業(yè)將出現(xiàn)負(fù)增長(zhǎng);多家上市公司調(diào)低業(yè)務(wù)預(yù)測(cè)值和年內(nèi)資本開(kāi)支。但這其中也不乏 2019 下半年行業(yè)會(huì)觸底反彈的觀點(diǎn),比如IC Insights、應(yīng)用材料、高通等都預(yù)測(cè) 2019 年下半年需求將回暖。

2.3 傳統(tǒng) 3C 市場(chǎng)趨于飽和,5G 或拉動(dòng)新周期

通信設(shè)備、計(jì)算機(jī)和消費(fèi)電子為半導(dǎo)體最重要的下游行業(yè)。IDC 數(shù)據(jù)顯示,2018 年全球半導(dǎo)體下游應(yīng)用中,通信、計(jì)算機(jī)和消費(fèi)電子為最大的 3 個(gè)下游產(chǎn)業(yè),占比分別為67%,16%和 6%。從國(guó)內(nèi)的情況來(lái)看,這三個(gè)下游行業(yè)也是國(guó)內(nèi)集成電路占比最高的領(lǐng)域,2016 年三者占比總和超過(guò) 75%,2018 年的結(jié)構(gòu)與 2016 年類似。

智能手機(jī)、PC 行業(yè)增速放緩,但仍有龐大存量市場(chǎng)。20 世紀(jì) 80 年代開(kāi)啟的 PC 時(shí)代推動(dòng)半導(dǎo)體行業(yè)進(jìn)入快速發(fā)展期,深刻改變了半導(dǎo)體行業(yè)的產(chǎn)業(yè)鏈模式。智能手機(jī)時(shí)代來(lái)臨后,對(duì)半導(dǎo)體產(chǎn)品需求量、技術(shù)升級(jí)要求更上一層樓,半導(dǎo)體行業(yè)進(jìn)入了智能手機(jī)+計(jì)算機(jī)雙驅(qū)動(dòng)的發(fā)展模式。從 2012 年開(kāi)始,全球 PC 銷量連續(xù) 6 年小幅下滑,智能手機(jī)成為半導(dǎo)體行業(yè)發(fā)展最大的驅(qū)動(dòng)力,不過(guò)全球智能手機(jī)出貨量從近年來(lái)增幅也逐年收窄,2018 年首度出現(xiàn)下滑。但是智能手機(jī)和 PC 市場(chǎng)依舊為半導(dǎo)體行業(yè)提供了龐大的存量市場(chǎng),主導(dǎo)地位暫時(shí)無(wú)可取代。

汽車電子成為新藍(lán)海,有望成為未來(lái)半導(dǎo)體應(yīng)用主要增長(zhǎng)點(diǎn)。隨著汽車智能化、車聯(lián)網(wǎng)、安全汽車和新能源汽車時(shí)代的到來(lái),半導(dǎo)體在汽車中的應(yīng)用原來(lái)越多,從之前簡(jiǎn)單應(yīng)用于汽車內(nèi)外飾、LED 車燈,已轉(zhuǎn)向助力包括安全系統(tǒng)、娛樂(lè)信息系統(tǒng)、車內(nèi)網(wǎng)絡(luò)、動(dòng)力系統(tǒng)等汽車其他相關(guān)部件發(fā)展上,未來(lái)汽車半導(dǎo)體市場(chǎng)發(fā)展空間還將進(jìn)一步增加,汽車電子將成為半導(dǎo)體應(yīng)用的主要增長(zhǎng)點(diǎn)。根據(jù)中國(guó)汽車工業(yè)協(xié)會(huì)等機(jī)構(gòu)發(fā)布的數(shù)據(jù),到 2020 年全球汽車電子產(chǎn)品市場(chǎng)的產(chǎn)業(yè)規(guī)模預(yù)計(jì)將達(dá)到 2400 億美元,其中我國(guó)汽車電子市場(chǎng)規(guī)模將超過(guò) 1058 億美元。

5G 賦能 AI 催生新應(yīng)用,人工智能芯片成長(zhǎng)性確定。5G 網(wǎng)絡(luò)的高帶寬、高速率、低延時(shí)和可靠性緩解了人工智能云端計(jì)算時(shí)數(shù)據(jù)傳輸延時(shí)的困境,大大提高人工智能實(shí)時(shí)決策的能力,賦予了人工智能更廣闊的的應(yīng)用場(chǎng)景。相應(yīng)的,對(duì)人工智能核心的底層硬件AI 芯片的算力需求呈現(xiàn)爆炸性增長(zhǎng)。以 AlphaGo 為例,下一盤棋動(dòng)用了 200 個(gè) GPU和 1000 個(gè) CPU。目前 AI 芯片行業(yè)的發(fā)展尚處于初級(jí)階段,市場(chǎng)成長(zhǎng)空間巨大。根據(jù)Allied Market Research 的報(bào)告,2017 年全球機(jī)器學(xué)習(xí)芯片市場(chǎng)規(guī)模約 24 億美元,2025

年這一數(shù)字將達(dá)到 378 億美元,CAGR 高達(dá) 40.8%。

5G 時(shí)代,手機(jī)芯片迎來(lái)結(jié)構(gòu)性成長(zhǎng)機(jī)會(huì)。5G 時(shí)代,覆蓋頻帶數(shù)大幅增加,終端設(shè)備中射頻前端模塊器件數(shù)量大幅增加。根據(jù) Skyworks 估算,相較于 4G 手機(jī),5G 手機(jī)所需濾波器數(shù)量將從 40 只提升到 50 只,功率放大器數(shù)量翻倍,開(kāi)關(guān)數(shù)量為之前的 2-3倍,天線數(shù)量也會(huì)成倍提升。5G 下全新的網(wǎng)絡(luò)架構(gòu)和 Massive MIMO 等關(guān)鍵技術(shù)的實(shí)現(xiàn)對(duì)設(shè)備的射頻器件性能也提出更高要求。從 4G 到 5G,終端射頻系統(tǒng)單價(jià)會(huì)翻倍增長(zhǎng),射頻器件在手機(jī)芯片中所占比重和成本或?qū)⒊^(guò) SOC。量?jī)r(jià)齊升,射頻前端芯片市場(chǎng)規(guī)模迅速擴(kuò)張,帶來(lái)結(jié)構(gòu)性成長(zhǎng)機(jī)會(huì)。半導(dǎo)體市場(chǎng)有望在 5G 的帶動(dòng)下回溫,根據(jù)SAF 預(yù)測(cè),全球半導(dǎo)體營(yíng)收將在 2020 年恢復(fù),2018-2023 年復(fù)合年增長(zhǎng)率(CAGR)為 2.0%,2023 年達(dá)到 5240 億美元。

三、產(chǎn)業(yè)轉(zhuǎn)移+自主可控,國(guó)產(chǎn)半導(dǎo)體增速領(lǐng)跑

3.1 中國(guó)或?qū)⒊薪影雽?dǎo)體第三次產(chǎn)業(yè)轉(zhuǎn)移

第一次產(chǎn)業(yè)轉(zhuǎn)移:家電行業(yè)助力,日本半導(dǎo)體迎來(lái)繁榮 20 年。美國(guó)是半導(dǎo)體芯片的發(fā)源地,美國(guó)半導(dǎo)體產(chǎn)業(yè)進(jìn)入成熟階段后逐漸意識(shí)生產(chǎn)環(huán)節(jié)效率不高,于是把半導(dǎo)體裝配產(chǎn)業(yè)轉(zhuǎn)移到日本。日本從對(duì)半導(dǎo)體的裝配開(kāi)始,逐步學(xué)習(xí)、消化、創(chuàng)新半導(dǎo)體技術(shù)。同時(shí)新興的家電行業(yè)拉升了日本國(guó)內(nèi)對(duì)半導(dǎo)體的需求,在家電行業(yè)的助力下,日本的半導(dǎo)體行業(yè)迅速擴(kuò)張,東芝、索尼等系統(tǒng)廠商快速成長(zhǎng)起來(lái)。到 20 世紀(jì) 80 年代,PC 產(chǎn)業(yè)逐漸興起,帶動(dòng)了 DRAM 的需求,日本憑借其在家電領(lǐng)域技術(shù)的積累以及出色的管理能力,快速實(shí)現(xiàn) DRAM 大規(guī)模量產(chǎn),占領(lǐng)市場(chǎng)的主要地位。這次產(chǎn)業(yè)轉(zhuǎn)移給日本半導(dǎo)

體行業(yè)帶來(lái)了從 20 世紀(jì) 70 年代到 90 年代這 20 年的繁榮。

第二次產(chǎn)業(yè)轉(zhuǎn)移:技術(shù)升級(jí)+產(chǎn)業(yè)鏈分工模式創(chuàng)新,韓國(guó)、***半導(dǎo)體行業(yè)快速成長(zhǎng)。20 世紀(jì) 90 年代隨著 PC 產(chǎn)業(yè)不斷升級(jí),對(duì) DRAM 存儲(chǔ)技術(shù)要求也不斷提升,而當(dāng)時(shí)經(jīng)濟(jì)乏力的日本難以繼續(xù)對(duì)技術(shù)升級(jí)和晶圓廠建設(shè)的投入。韓國(guó)借此時(shí)機(jī)加大資金對(duì)DRAM 的研發(fā)技術(shù)及產(chǎn)量規(guī)模持續(xù)投入,確立了在 PC 行業(yè)端的半導(dǎo)體龍頭地位。而***則是把握住了美、日半導(dǎo)體的產(chǎn)業(yè)由 IDM 模式拆分為 IC 設(shè)計(jì)公司(Fabless)和晶圓代工廠(Foundry)的時(shí)機(jī),重點(diǎn)發(fā)展 Foundry 產(chǎn)業(yè),在半導(dǎo)體產(chǎn)業(yè)鏈中獲得重要位置。由此產(chǎn)生了半導(dǎo)體的第二次重要轉(zhuǎn)移,即美、日向韓國(guó)和***轉(zhuǎn)移,同時(shí)也造就了三星、海力士、臺(tái)積電、日月光等大型半導(dǎo)體廠商

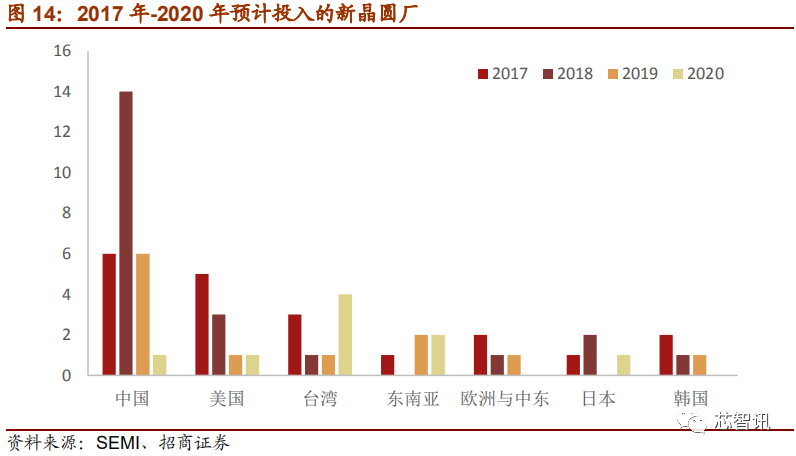

中國(guó)或接過(guò)產(chǎn)業(yè)接力棒,承接第三次半導(dǎo)體產(chǎn)業(yè)轉(zhuǎn)移。中國(guó)是全球最大的電子產(chǎn)品制造基地,隨著半導(dǎo)體產(chǎn)業(yè)同時(shí)邁入后摩爾時(shí)代與后 PC 時(shí)代,全球半導(dǎo)體市場(chǎng)增速明顯放緩,中國(guó)已成為帶動(dòng)全球半導(dǎo)體市場(chǎng)增長(zhǎng)的主要?jiǎng)恿Α4送馕覈?guó)在過(guò)去的二十多年中,憑借低廉的勞動(dòng)力成本,獲取了部分國(guó)外半導(dǎo)體封裝、制造等業(yè)務(wù),通過(guò)不斷的技術(shù)引進(jìn)和人才培養(yǎng),已經(jīng)完成了半導(dǎo)體產(chǎn)業(yè)的原始積累。但是目前國(guó)內(nèi)半導(dǎo)體行業(yè)技術(shù)積累與國(guó)外先進(jìn)水平差距仍然較大,并不能完全滿足國(guó)內(nèi)現(xiàn)階段的需求,根據(jù) IC Insights的數(shù)據(jù),2017 年我國(guó)集成電路自給率僅為 14%,中國(guó)本土代工廠的市場(chǎng)份額在 2018年預(yù)計(jì)僅為 9.2%。下游需求端的強(qiáng)烈爆發(fā)疊加國(guó)內(nèi)集成電路自給率不足加速半導(dǎo)體產(chǎn)業(yè)向中國(guó)大陸轉(zhuǎn)移,據(jù) SEMI 預(yù)估,2017-2020 年全球 62 座新投產(chǎn)的晶圓廠中有 27座來(lái)自中國(guó)大陸,2019 年中國(guó)大陸的前端晶圓廠產(chǎn)能將增長(zhǎng)至全球半導(dǎo)體晶圓廠產(chǎn)能的 16%,2020 年達(dá)到 20%。

3.2 貿(mào)易摩擦凸顯自主可控重要性,弱化周期、強(qiáng)化成長(zhǎng)

3.2.1“缺芯少魂”,中國(guó)制造之痛

雖然我國(guó)已經(jīng)成為半導(dǎo)體產(chǎn)品消費(fèi)的第一大國(guó),但自給率仍然較低,集成電路產(chǎn)品已成為我國(guó)最大宗進(jìn)口商品。過(guò)去幾年中,國(guó)內(nèi) IC 企業(yè)雖然實(shí)現(xiàn)了較快增長(zhǎng),但是集成電路貿(mào)易逆差逐年攀升,2018 年達(dá)到 2274 億美元,從 2011 年至今集成電路貿(mào)易逆差總額超過(guò) 1.2 萬(wàn)億美元。

我國(guó)集成電路產(chǎn)業(yè)發(fā)展較晚,雖然在部分領(lǐng)域已經(jīng)形成一定規(guī)模,但在高端芯片領(lǐng)域仍幾乎被國(guó)外企業(yè)控制。從進(jìn)口結(jié)構(gòu)來(lái)看,絕大多數(shù)計(jì)算機(jī)和服務(wù)器通用處理器中95%的高端專用芯片,70%以上智能終端處理器以及絕大多數(shù)存儲(chǔ)芯片依賴進(jìn)口。從工藝流程來(lái)看,半導(dǎo)體制造要經(jīng)過(guò)晶圓制備→晶圓制造→封裝檢測(cè)三個(gè)階段,而我國(guó)掌握的技術(shù)主要集中于技術(shù)壁壘相對(duì)低的第一和第三階段,在第二階段的制造設(shè)備和工藝上的大部分領(lǐng)域還是空白。對(duì)高端半導(dǎo)體的依賴導(dǎo)致我國(guó)半導(dǎo)體產(chǎn)業(yè)整體對(duì)進(jìn)口依賴度較高,2009 年,集成電路已經(jīng)超過(guò)石油成為中國(guó)進(jìn)口金額最大的商品,隨后二者之間互有領(lǐng)先,但總體呈現(xiàn)持續(xù)增長(zhǎng)的勢(shì)頭。

3.2.2 貿(mào)易摩擦或升級(jí)為技術(shù)封鎖,“核芯”受制于人

貿(mào)易摩擦加劇,半導(dǎo)體成主戰(zhàn)場(chǎng)。2018 年 4 月 16 日,美國(guó)商務(wù)部發(fā)表公告稱,美政府在未來(lái) 7 年內(nèi)禁止中興通訊向美國(guó)企業(yè)購(gòu)買敏感產(chǎn)品,眾所周知,中興從美國(guó)進(jìn)口零部件中最主要的就是芯片;2019 年 5 月 16 日,美國(guó)商務(wù)部工業(yè)與安全局禁止華為從美國(guó)企業(yè)購(gòu)買技術(shù)或配件;2019 年 5 月 22 日,全球設(shè)計(jì)巨頭 Arm 斷供華為。我國(guó)信息產(chǎn)業(yè)深受美國(guó)制裁的打擊,半導(dǎo)體自主可控問(wèn)題被推上風(fēng)口浪尖。美國(guó)是當(dāng)之無(wú)愧的世界半導(dǎo)體之王。根據(jù)《確保美國(guó)在半導(dǎo)體領(lǐng)域長(zhǎng)期領(lǐng)導(dǎo)地位》報(bào)告顯示,中國(guó)集成電路的進(jìn)口產(chǎn)品有接近 50%來(lái)自美國(guó),中國(guó)半導(dǎo)體進(jìn)口對(duì)美國(guó)市場(chǎng)的依存度整體不高,但高端產(chǎn)品卻嚴(yán)重依賴美國(guó),其中,PVD 設(shè)備、檢測(cè)設(shè)備、離子注入設(shè)備和 CMP 設(shè)備等半導(dǎo)體制造的核心設(shè)備幾乎完全依賴美國(guó)。2016 年在中國(guó)收入最高的美國(guó)公司中,超過(guò)一半都是半導(dǎo)體公司。

若貿(mào)易摩擦升級(jí)為技術(shù)封鎖,影響更大。關(guān)稅只會(huì)影響成交價(jià)格,若雙方愿意支付更高的價(jià)格,貿(mào)易活動(dòng)仍可繼續(xù),但技術(shù)封鎖是對(duì)進(jìn)出口絕對(duì)的限制,因此技術(shù)封鎖的影響遠(yuǎn)遠(yuǎn)大于提高關(guān)稅。從中興、華為事件可以感受到技術(shù)封鎖可能是關(guān)稅之后,貿(mào)易沖突演變的新趨勢(shì),而一旦真正實(shí)施封鎖我國(guó)經(jīng)濟(jì)將受到直接沖擊。

芯片自主可控直接決定我國(guó)貿(mào)易談判話語(yǔ)權(quán)。芯片是美國(guó)的殺手锏,中國(guó)的軟肋,一旦美國(guó)政府對(duì)華封鎖半導(dǎo)體技術(shù),我國(guó)信息產(chǎn)業(yè)或?qū)⑾萑氚c瘓。芯片的自主可控直接決定了我國(guó)在貿(mào)易談判中的話語(yǔ)權(quán)和議價(jià)力,可以肯定的是,在貿(mào)易摩擦的事件催化下國(guó)家會(huì)加大半導(dǎo)體產(chǎn)業(yè)的資金投入和政策傾斜。

3.2.3 政策不斷加碼,為產(chǎn)業(yè)保駕護(hù)航

中國(guó)制造 2025 彰顯國(guó)產(chǎn)化決心。針對(duì)我國(guó)半導(dǎo)體產(chǎn)能不足的問(wèn)題,2015 年 5 月發(fā)布的“中國(guó)制造 2025”白皮書(shū)中,對(duì)芯片的自給率提出了具體要求,分別是要在 2020年達(dá)到 20%,2025 年達(dá)到 70%。“中國(guó)制造 2025”重點(diǎn)領(lǐng)域技術(shù)路線圖對(duì) IC 制造產(chǎn)業(yè)的規(guī)劃,產(chǎn)能擴(kuò)充與先進(jìn)制程的發(fā)展是最重要兩大政策目標(biāo)。其中在產(chǎn)能擴(kuò)充上,全大陸晶圓代工月產(chǎn)能規(guī)劃由 2015 年 70 萬(wàn)片 12 寸晶圓擴(kuò)充至 2025 年 100 萬(wàn)片,2030年更進(jìn)一步擴(kuò)充至 150 萬(wàn)片。在先進(jìn)制程發(fā)展上,大陸晶圓代工產(chǎn)業(yè)將以 2025 年 14納米制程導(dǎo)入量產(chǎn)為目標(biāo)。“中國(guó)制造 2025”針對(duì)中國(guó)先進(jìn)制造業(yè)的頂層設(shè)計(jì),關(guān)于IC 產(chǎn)業(yè)篇幅有限,在其后的十三五規(guī)劃,發(fā)改高技(2016)1056 號(hào)文則明文中央政府將對(duì)高性能處理器、FPGA、物聯(lián)網(wǎng)與信息安全相關(guān)芯片、存儲(chǔ)器、電子設(shè)計(jì)自動(dòng)化(EDA)及 IC 設(shè)計(jì)服務(wù)、工業(yè)芯片等六大領(lǐng)域的 IC 設(shè)計(jì)企業(yè)給予財(cái)稅上的支持,具體如下:

中國(guó)大陸 IC 制造產(chǎn)業(yè)的發(fā)展重點(diǎn)則鎖定新型態(tài) 3D 電晶體、下一代顯影技術(shù),及超大尺寸晶圓為發(fā)展方向,目標(biāo)則是希望于 2030 年大陸 IC 制造技術(shù)能力能與臺(tái)積電、英特爾、三星電子等世界級(jí)大廠齊平。

02 專項(xiàng)反映國(guó)家戰(zhàn)略,國(guó)家集成電路產(chǎn)業(yè)投資基金設(shè)推動(dòng)產(chǎn)業(yè)爆發(fā)。“核心電子器件、高端通用芯片及基礎(chǔ)軟件產(chǎn)品”是《國(guó)家中長(zhǎng)期科學(xué)和技術(shù)發(fā)展規(guī)劃綱要(2006-2020年)》所確定的國(guó)家十六個(gè)科技重大專項(xiàng)之一。而在此基礎(chǔ)上,《極大規(guī)模集成電路制造技術(shù)及成套工藝》項(xiàng)目,因次序排在國(guó)家重大專項(xiàng)所列 16 個(gè)重大專項(xiàng)第二位,在行業(yè)內(nèi)被稱為“02 專項(xiàng)”,02 專項(xiàng)是國(guó)家對(duì)集成電路發(fā)展的頂層設(shè)計(jì)。為解決半導(dǎo)體制造國(guó)產(chǎn)化的難題,02 專項(xiàng)全方面的對(duì)半導(dǎo)體設(shè)備行業(yè)進(jìn)行了扶植,目前很多項(xiàng)目都已經(jīng)進(jìn)入了產(chǎn)業(yè)化階段。如北方華創(chuàng)的刻蝕設(shè)備和 CVD 設(shè)備、中電科電子裝備的拋光機(jī)與離子注入機(jī)、長(zhǎng)川科技的測(cè)試機(jī)與分選機(jī)等。

國(guó)家集成電路產(chǎn)業(yè)投資基金,半導(dǎo)體行業(yè)的“大金主”。2014 年 6 月 24 日《國(guó)家集成電路產(chǎn)業(yè)發(fā)展推進(jìn)綱要》正式發(fā)布實(shí)施,明確提出設(shè)立國(guó)家產(chǎn)業(yè)投資基金。同年 9 月26 日國(guó)家集成電路產(chǎn)業(yè)投資基金股份有限公司成立,注冊(cè)資本 987.2 億元,公司實(shí)際融資 1378 億元,目標(biāo)是吸引大型企業(yè)、金融機(jī)構(gòu)以及社會(huì)資金,重點(diǎn)支持集成電路產(chǎn)業(yè)發(fā)展,實(shí)現(xiàn)工業(yè)轉(zhuǎn)型升級(jí),實(shí)現(xiàn)自給自足的半導(dǎo)體產(chǎn)業(yè)。

目前國(guó)家集成電路產(chǎn)業(yè)投資基金一期(2014.09~2018.05)已經(jīng)投資完畢,總投資額為1387 億元人民幣,累計(jì)有效投資項(xiàng)目達(dá)到 70 個(gè)左右,其中集成電路制造 67%,設(shè)計(jì)17%,封測(cè) 10%,裝備材料 6%。實(shí)現(xiàn)了產(chǎn)業(yè)鏈上的完整布局。

集成電路產(chǎn)業(yè)基金二期預(yù)計(jì)募集規(guī)模達(dá) 2000 億元,預(yù)計(jì)撬動(dòng)的社會(huì)資金規(guī)模在4500~6000 億左右。半導(dǎo)體行業(yè)作為典型的高技術(shù)含量的行業(yè),其特點(diǎn)是前期的投資巨大,但是一旦產(chǎn)業(yè)進(jìn)入規(guī)模之后,技術(shù)壁壘也會(huì)相應(yīng)很高,產(chǎn)業(yè)集中度因此很高,通俗來(lái)說(shuō)便是贏者通吃。而現(xiàn)狀是該產(chǎn)業(yè)為國(guó)外企業(yè)所把持,政策方面的持續(xù)加碼和真金白銀的投入反映了政府對(duì)國(guó)家實(shí)現(xiàn)集成電路自主可控的渴求,持續(xù)的投入下,可以看到相關(guān)企業(yè)的產(chǎn)品研發(fā)和產(chǎn)業(yè)化已經(jīng)給予了前期投資一定的回報(bào)。

強(qiáng)化“市場(chǎng)化”方式運(yùn)營(yíng),科創(chuàng)板應(yīng)運(yùn)而生。雖然科創(chuàng)板并不是為半導(dǎo)體專門設(shè)置的,但在《科創(chuàng)板企業(yè)上市推薦指引》明確的保薦機(jī)構(gòu)應(yīng)重點(diǎn)推薦的七大領(lǐng)域科技創(chuàng)新企業(yè)中,半導(dǎo)體集成電路企業(yè)位列第一。科創(chuàng)板落地將加速國(guó)內(nèi)半導(dǎo)體企業(yè)上市步伐,有利于改進(jìn)公司治理、引進(jìn)核心技術(shù)人才,提高具備核心技術(shù)的半導(dǎo)體企業(yè)的估值,用市場(chǎng)化手段為半導(dǎo)體行業(yè)提供資金支持。截止 2019 年 6 月 21 日,共有 11 家半導(dǎo)體企業(yè)被受理,接近受理總數(shù)的 10%,預(yù)計(jì)共融資接近 900 億元。7月22日,首批25家科創(chuàng)板企業(yè)正式上市交易,其中半導(dǎo)體企業(yè)數(shù)量達(dá)6家,且漲幅領(lǐng)跑整個(gè)科創(chuàng)板。漲幅最高的安集微電子漲幅高達(dá)400%。科創(chuàng)板可謂是是股市的半導(dǎo)體“大基金”。

政策不斷加碼,保證長(zhǎng)期擴(kuò)產(chǎn)需求。理論上,下游需求的景氣首先刺激中游制造廠商擴(kuò)張產(chǎn)能,進(jìn)而帶動(dòng)制造廠商對(duì)上游設(shè)備的需求。但對(duì)于我國(guó)半導(dǎo)體行業(yè)來(lái)說(shuō),不斷擴(kuò)張產(chǎn)能搶占市場(chǎng)份額以實(shí)現(xiàn)半導(dǎo)體“安全可控”才是當(dāng)務(wù)之急。強(qiáng)有力的產(chǎn)業(yè)政策大大弱化了中國(guó)半導(dǎo)體行業(yè)的周期性,因此即便目前全球半導(dǎo)體景氣度下行,未來(lái)我國(guó)半導(dǎo)體行業(yè)的投資力度也只會(huì)繼續(xù)增加不會(huì)減少,疊加國(guó)產(chǎn)替代廣闊的市場(chǎng)空間,中國(guó)半導(dǎo)體產(chǎn)業(yè)將逆勢(shì)擴(kuò)張。

四、精雕細(xì)琢,半導(dǎo)體設(shè)備面面觀

4.1 設(shè)備需求主要來(lái)自于 IC 制造

集成電路技術(shù)是世界最先進(jìn)技術(shù)之一,并以驚人的速度不斷革新,所需設(shè)備的“量”和“質(zhì)”都在不斷提高。集成電路在一塊芯片上的器件數(shù)持續(xù)增長(zhǎng),所以集成的一個(gè)重要挑戰(zhàn)是半導(dǎo)體制造工藝的能力,在可接受的成本條件下改善加工技術(shù),以生產(chǎn)高度集成的甚大規(guī)模集成電路芯片。比如可以在一片硅片上同時(shí)制作幾十甚至上百個(gè)特定的芯片,而一片硅片上芯片數(shù)的不同取決于產(chǎn)品的類型和每個(gè)芯片的尺寸,芯片尺寸改變?nèi)Q于在一個(gè)芯片集成的水平,所以硅片尺寸要求越來(lái)越高。一方面,硅片尺寸的縮小提升了對(duì)硅片工藝的要求,另一方面,小硅片也要求在硅片上雕刻集成電路的工藝越來(lái)越精細(xì)、可靠,半導(dǎo)體行業(yè)持續(xù)性的創(chuàng)新帶來(lái)廣闊的半導(dǎo)體設(shè)備市場(chǎng),本文將沿半導(dǎo)體(集成電路)制備產(chǎn)業(yè)鏈?zhǔn)崂硐嚓P(guān)工序所需的設(shè)備,并總結(jié)國(guó)內(nèi)國(guó)外技術(shù)現(xiàn)狀,估計(jì)相關(guān)設(shè)備國(guó)內(nèi)公司面向的市場(chǎng)規(guī)模(提升自給率仍是最大的邏輯)。

半導(dǎo)體(集成電路)產(chǎn)業(yè)鏈可以分為上游、中游和下游。上游包括制備半導(dǎo)體的材料以及所需設(shè)備,中游則是利用設(shè)備和原材料進(jìn)行半導(dǎo)體制備,包括三大塊:IC 設(shè)計(jì)、IC制造和封測(cè),下游則將集成電路是用于汽車、消費(fèi)電子等領(lǐng)域。我們聚焦半導(dǎo)體設(shè)備,則首先要將眼光落在中游半導(dǎo)體制備環(huán)節(jié),這是對(duì)半導(dǎo)體設(shè)備需求的原動(dòng)力。

2018 年我國(guó)集成電路設(shè)計(jì)、制造和封測(cè)行業(yè)產(chǎn)值規(guī)模約是 1.4 : 1 : 1.2,其中設(shè)計(jì)業(yè)產(chǎn)值在 2016 年反超封測(cè)業(yè)。設(shè)計(jì)業(yè) 1999-2016 年年均增長(zhǎng)率 45%,2016 年發(fā)生了巨大變化,在集成電路產(chǎn)業(yè)鏈各環(huán)節(jié)中,芯片設(shè)計(jì)業(yè)總規(guī)模超過(guò)制造和封測(cè)位列第一(設(shè)計(jì)占比約 38%),成為第一大產(chǎn)業(yè),長(zhǎng)期以來(lái)設(shè)計(jì)業(yè)疲弱的情況得到扭轉(zhuǎn),產(chǎn)業(yè)發(fā)生了質(zhì)的變化,設(shè)計(jì)業(yè)在長(zhǎng)三角、珠三角、環(huán)渤海和中西部地區(qū)分布集中,國(guó)內(nèi)前十大芯片設(shè)計(jì)企業(yè)都是本土企業(yè),幾年來(lái)產(chǎn)品自給率增長(zhǎng)不少,2012 年僅為 13.3%,而 2016年達(dá)到 26.6%,發(fā)展強(qiáng)勁,由此也催促 IC 制造和封測(cè)行業(yè)提升自給率,而制造和封測(cè)行業(yè)遠(yuǎn)比設(shè)計(jì)依賴設(shè)備,因此半導(dǎo)體設(shè)備逐步進(jìn)口替代是重中之重。

為了便于研究 IC 制造和封測(cè)行業(yè)對(duì)設(shè)備的需求,可以將封測(cè)也并入 IC 制造工序,也就是當(dāng)芯片封裝測(cè)試后才算制造完成,由此可以將廣義的 IC 制造分為三大階段:硅片制備—晶圓制造—晶圓封測(cè)。

首先第一階段硅片制備,開(kāi)采半導(dǎo)體材料并根據(jù)半導(dǎo)體標(biāo)準(zhǔn)進(jìn)行提純。硅片以沙子為原料,通過(guò)轉(zhuǎn)化可以成為具有多晶硅結(jié)構(gòu)的純凈硅,形成帶有特殊電子和結(jié)構(gòu)參數(shù)的晶體,之后在晶體生長(zhǎng)和晶體準(zhǔn)備工藝中,晶體被切割成稱為晶圓的薄片,并進(jìn)行表面處理。

第二階段晶圓制造,就是在表面形成器件或集成電路。在每個(gè)晶圓上通常可形成200-300 個(gè)同樣的器件,也可多至幾千個(gè),晶圓制造有幾千個(gè)步驟,可以分為兩大主要部分:前段工藝線(FEOL)是晶體管和其他器件在晶圓表面形成的,后端工藝線(BEOL)是以金屬線把器件連在一起并加一層最終保護(hù)層。

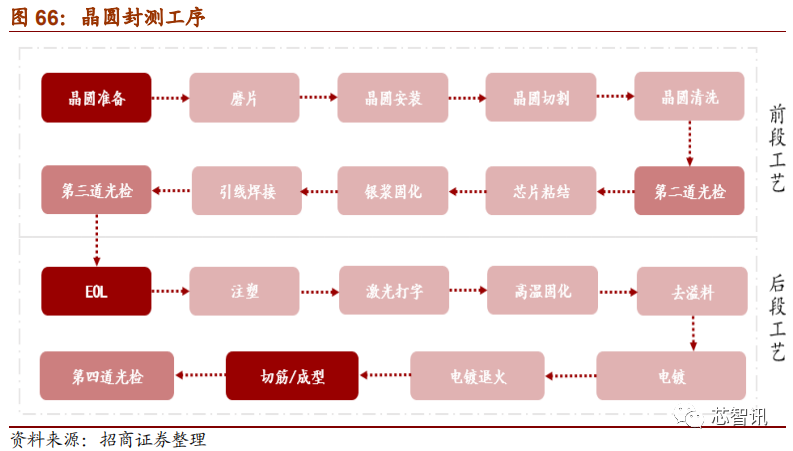

第三階段晶圓封測(cè),在第二階段晶圓制造后,晶圓上的芯片已經(jīng)完成,但是仍舊保持晶圓形式并未經(jīng)測(cè)試,因此每個(gè)芯片都需要晶圓電測(cè)來(lái)檢測(cè)是否符合客戶要求。隨后進(jìn)行封裝,是指通過(guò)一系列過(guò)程把晶圓上的芯片分隔開(kāi),然后將它們封裝起來(lái),保護(hù)芯片免受污染和外來(lái)傷害的作用,并提供堅(jiān)固耐用的電氣引腳以和電路板或電子產(chǎn)品相連,這個(gè)階段最后還有芯片最終測(cè)試,因此稱為晶圓封測(cè)。

4.2 硅片制備:國(guó)產(chǎn)設(shè)備大有可為

4.2.1 硅片制備工藝復(fù)雜,設(shè)備空間值得想象

硅片質(zhì)量要求越來(lái)越高,加工流程也水漲船高,越來(lái)越精細(xì)。目前集成電路技術(shù)早已經(jīng)邁進(jìn)線寬工藝小于 0.1 微米的納米電子時(shí)代,對(duì)硅單晶拋光片的表面加工質(zhì)量要求愈來(lái)愈高,為保證硅拋光片的翹曲度、表面局部平整度、表面粗糙度等具有更高的加工精度,尤其是對(duì)大直徑硅拋光片進(jìn)行更加細(xì)致的加工,目前硅片制備主要步驟可以概括為:拉晶-切片-磨片-倒角-刻蝕-拋光-清洗-晶圓測(cè)試。

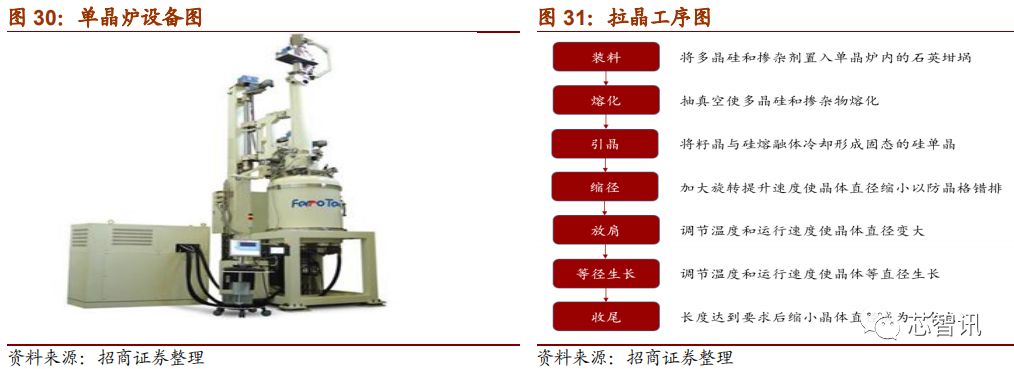

4.2.1.1 拉晶—單晶爐 41億市場(chǎng)

晶體生長(zhǎng):半導(dǎo)體晶圓是從大塊硅錠切割后的結(jié)果,而硅錠是從大塊具有多晶結(jié)構(gòu)和未摻雜本征材料生長(zhǎng)得來(lái)。把多晶塊轉(zhuǎn)變成一個(gè)大單晶,給予正確的定向和適量的 N 型或 P 型摻雜,這就是晶體生長(zhǎng),而晶體生長(zhǎng)主要通過(guò)三種方法:直拉法、液體掩蓋直拉法和區(qū)熔法。采用直拉法(包括液體掩蓋直拉法)的硅單晶約占 85%,其他則采用區(qū)熔法,直拉法生長(zhǎng)的硅單晶主要用于生產(chǎn)低功率的集成電路和分立元件(如 DRAM、SRAM、ASIC 電路和各種晶體管),更容易獲得高含氧量和大直徑的硅錠,而區(qū)熔法生產(chǎn)的硅單晶,成本較高,具有電阻率均勻、氧含量低、金屬污染低等特性,故主要生

產(chǎn)高反壓、大功率的電子元件(如電力整流器、晶閘管、功率集成電路等)。

無(wú)論是直拉法還是區(qū)熔法,使用的設(shè)備均為單晶爐,單晶爐由爐體、熱場(chǎng)、磁場(chǎng)、控制裝置等部件組成,其中控制爐內(nèi)溫度的熱場(chǎng)和控制晶體生長(zhǎng)形狀的磁場(chǎng)是決定單晶爐生產(chǎn)能力的關(guān)鍵。單晶爐主要是以進(jìn)口設(shè)備為主,如德國(guó) CGS 公司和美國(guó) KAYEX 的直拉單晶爐都是口碑較好的老牌產(chǎn)品,此外還有德國(guó) PVA、日本 FERROTEC 等,但目前國(guó)內(nèi)已經(jīng)實(shí)現(xiàn)部分單晶爐國(guó)產(chǎn)化,8 英寸單晶爐逐步開(kāi)始國(guó)產(chǎn)化,12 寸單晶爐尚無(wú)批量供貨,國(guó)內(nèi)的晶盛機(jī)電、南京京能、西安理工晶科等是單晶爐先行者。其中晶盛機(jī)電承擔(dān)的 02 專項(xiàng)“300mm 硅單晶直拉生長(zhǎng)設(shè)備的開(kāi)發(fā)”、“8 英寸區(qū)熔硅單晶爐國(guó)產(chǎn)設(shè)備研制”兩大項(xiàng)目,均已通過(guò)專家組驗(yàn)收。晶盛的 8 寸直拉單晶爐和區(qū)熔單晶爐均已實(shí)現(xiàn)了產(chǎn)業(yè)化,為中環(huán)半導(dǎo)體、有研半導(dǎo)體、環(huán)歐半導(dǎo)體、金瑞泓等國(guó)內(nèi)知名半導(dǎo)體硅片生產(chǎn)商累計(jì)供應(yīng)了幾十臺(tái)設(shè)備。單晶爐投資占硅片制備設(shè)備的投資 25%左右,預(yù)計(jì)到2020 年新增需求為 40.5 億元,是逐漸加快進(jìn)口替代的設(shè)備行業(yè)。

4.2.1.2 切片:8 億市場(chǎng)

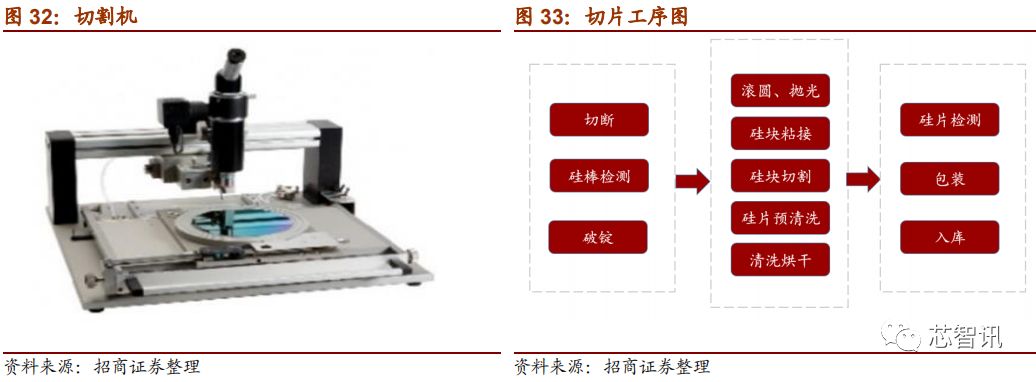

晶體生長(zhǎng)之后變進(jìn)入晶圓準(zhǔn)備環(huán)節(jié),第一步是硅切片加工。硅切片加工的目的在于將硅錠切成一定厚度的薄晶片,切后的參數(shù)如晶向偏離度、TTV 等精度對(duì)后道工序的加工(如研磨、刻蝕和拋光等)起直接作用,主要包括切去兩端、硅片定位、精準(zhǔn)切割等步驟,切割通常有外圓、內(nèi)圓和線切割三種方式,小直徑硅錠多采用內(nèi)圓切片機(jī)加工,而線切割工藝則具有更高的加工精度和更小的切口材料損耗,目前大于 200mm 的硅錠均采用線切割系統(tǒng)。以加工直徑 200mm 硅單晶為例,切片厚度為 800 微米,每千克單晶出片約為 13.4 片,切割成本每片約 1.51 美元,線切割機(jī)的產(chǎn)量是內(nèi)圓切割機(jī)的 5 倍以上、線切割機(jī)的切割運(yùn)行成本可低于內(nèi)圓切割機(jī)運(yùn)行成本 20%以上。

切片工序主要應(yīng)用的設(shè)備包括切割機(jī)、滾圓機(jī)、截?cái)鄼C(jī)等。由于精度要求高,國(guó)內(nèi)和國(guó)外技術(shù)差別較大,因而目前以進(jìn)口設(shè)備為主,主要有日本的東京精密、齊藤精機(jī)、瑞士HCT、M&B 等,國(guó)內(nèi)的晶盛機(jī)電在 2018 年展成功推出 6-12 英寸半導(dǎo)體級(jí)的單晶硅滾圓機(jī)、單晶硅截?cái)鄼C(jī),中電科 45 所能提供部分切片機(jī)產(chǎn)品。切片設(shè)備占硅片制備設(shè)備的投資 5%左右,預(yù)計(jì)到 2020 年我國(guó)新增需求為 8.1 億,也是繼續(xù)進(jìn)口替代的行業(yè)。

4.2.1.3 磨片:幾乎完全進(jìn)口

半導(dǎo)體晶圓的表面要光滑規(guī)則,并且沒(méi)有切割損傷,完全平整,因此需要磨片處理。要求來(lái)自于很小尺寸制造器件的表面和次表層面,平整度是小尺寸圖案絕對(duì)必要條件,先進(jìn)的光刻工藝把所需的圖案投影到晶圓表面,如果表面不平,投影將會(huì)扭曲。而平整則需要磨片,是一個(gè)傳統(tǒng)的磨料研磨工藝,精調(diào)到半導(dǎo)體使用的要求。主要包括雙面磨削(直徑小于 300mm)和表面磨削(直徑大于 300mm),雙面磨削加工損耗較大,而表面磨削損耗較小。

磨片步驟使用的設(shè)備為研磨系統(tǒng),和切片設(shè)備一樣,幾乎完全是進(jìn)口。國(guó)外品牌包括日本 KoYo、NTC、Okamoto 和德國(guó) Peter Wolters 等,國(guó)內(nèi)無(wú)相應(yīng)產(chǎn)品,占硅片設(shè)備投資 5%左右,到 2020 年新增需求 8.1 億。

4.2.1.4 倒角設(shè)備

倒角是要消除硅片邊緣表面由于經(jīng)切割加工后產(chǎn)生的棱角、毛刺、崩邊、裂縫或其他缺陷和各種邊緣表面污染,從而降低硅片邊緣表面的粗糙度,增加硅片邊緣表面的機(jī)械強(qiáng)度,減少顆粒的表面玷污。主要使用的設(shè)備是倒角機(jī),一般分為 T 形磨輪和 R 形磨輪,R 形磨輪比 T 形磨輪加工效率高 30%作用,倒角機(jī)系統(tǒng)仍然是國(guó)外壟斷,日本 TSK、日立,德國(guó)博世等技術(shù)領(lǐng)先,占硅片制備設(shè)備投資 5%左右,預(yù)計(jì)到 2020 年我國(guó)新增市場(chǎng)空間為 8.1 億。

4.2.1.5 刻蝕機(jī)(硅片制備環(huán)境)16 億市場(chǎng)

硅刻蝕是一種化學(xué)腐蝕工藝,包括酸腐蝕和堿腐蝕。硅晶片在經(jīng)過(guò)切片、研磨等機(jī)械加工后,表面因機(jī)械加工應(yīng)力而形成有一定深度的機(jī)械應(yīng)力損傷層,而且硅片表面有金屬離子等雜質(zhì)污染,通常采用化學(xué)腐蝕工藝(酸腐蝕或堿腐蝕)來(lái)消除這些影響,化學(xué)腐蝕的厚度去除總量一般是 30-50 微米,酸腐蝕后硅晶片各個(gè)結(jié)晶方向會(huì)受到均勻的化學(xué)腐蝕,速度較快,硅片表面比較光亮,不易吸附雜質(zhì),但平坦度差、較難控制,而堿腐蝕雖然速度慢,但硅片表面比較平坦,但又比較粗糙易吸附雜質(zhì)。

刻蝕流程所采用的設(shè)備為刻蝕設(shè)備。國(guó)外產(chǎn)品包括美國(guó) SEMITOOL、德國(guó) RENA 等,國(guó)內(nèi)逐漸開(kāi)始進(jìn)口替代,主要以北方華創(chuàng)(等離子硅刻蝕機(jī))和中微半導(dǎo)體(等離子介質(zhì)刻蝕機(jī))為主,刻蝕設(shè)備占硅片設(shè)備投資 10%左右,未來(lái)兩年共 16.3 億市場(chǎng)。

4.2.1.6 拋光:CMP 設(shè)備 40 億市場(chǎng)

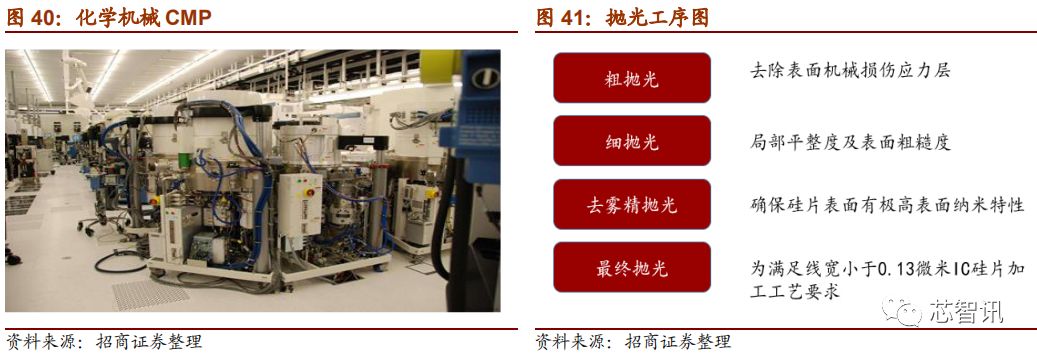

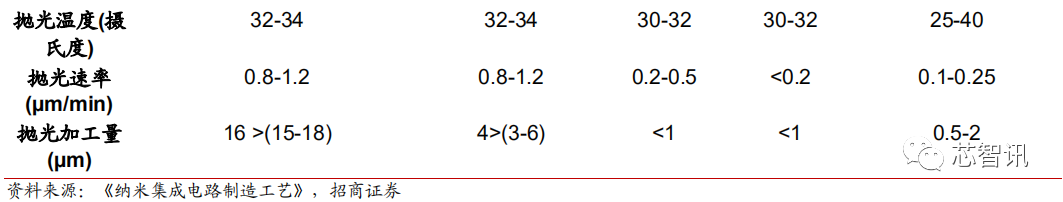

拋光目的在于去除前序切片、研磨等殘留的微缺陷及表面應(yīng)力損傷層和去除表面的各種金屬離子等雜志污染,以求獲得硅片表面局部平整、表面粗糙度極低的潔凈、光亮“鏡面”,滿足制備各種微電子器件對(duì)硅片的技術(shù)要求。流程包括粗拋、細(xì)拋、精拋和最終拋光,值得注意的是,硅片表面的化學(xué)機(jī)械拋光 CMP 技術(shù)和 IC 制備工藝中的晶片表面平坦化 CMP 是兩種不同的拋光工藝,兩者在拋光對(duì)象、拋光布、拋光液、拋光壓力、轉(zhuǎn)速等方面均有較大差別。

目前國(guó)內(nèi)仍以國(guó)外設(shè)備為主,但已經(jīng)開(kāi)始了國(guó)產(chǎn)化進(jìn)程。國(guó)內(nèi)晶盛機(jī)電率先取得突破,2018年成功研發(fā)出 6-8 英寸的全自動(dòng)硅片拋光機(jī),未來(lái)有望將產(chǎn)品拓展至 12 英寸拋光設(shè)備。國(guó)外以美國(guó) Revasum、日本 Speed Bfam、KOVAX,荷蘭 ASML 等為主,占硅片制備設(shè)備投資約 25%,預(yù)計(jì)到 2020 年共 40.5 億市場(chǎng)。

4.2.1.7 清洗設(shè)備-約占硅片設(shè)備 10%

硅片經(jīng)過(guò)不同工序加工后,表面已經(jīng)收到嚴(yán)重污染,硅片清潔的目的在于清除表面的微粒、金屬離子及有機(jī)物沾污等。一般先通過(guò)強(qiáng)氧化劑使“電鍍”附著到硅表面的金屬離子氧化成金屬,溶解在清洗液或者附在硅片上,然后用小直徑正離子替代吸附在硅片表面的金屬離子,使之溶解在清洗液中,最后用大量去離子水進(jìn)行超聲波清洗,以排除溶液中的金屬離子。

清洗設(shè)備目前國(guó)內(nèi)已經(jīng)開(kāi)始進(jìn)口替代,但高端市場(chǎng)仍被國(guó)外壟斷。北方華創(chuàng)、盛美半導(dǎo)體、至純科技為國(guó)內(nèi)清洗設(shè)備“三劍客”,其中盛美半導(dǎo)體是國(guó)內(nèi)唯一跨入 14nm 產(chǎn)線驗(yàn)證的清洗設(shè)備廠商,技術(shù)上已經(jīng)具備國(guó)際競(jìng)爭(zhēng)力。但高端市場(chǎng)仍被全球半導(dǎo)體晶圓清洗設(shè)備市場(chǎng)的前三名廠商 LamResearch、東京電子和 DNS 壟斷,在 2015 年占據(jù)市場(chǎng)87.7%的份額。清洗設(shè)備占硅片制備設(shè)備投資約 10%,預(yù)計(jì)到 2020 年共 16.2 億市場(chǎng)。

4.2.1.8 晶圓檢測(cè):檢測(cè)設(shè)備 24 億市場(chǎng)

晶圓檢測(cè)主要是對(duì)表面缺陷檢測(cè)。硅單晶、拋光片的電學(xué)、物理和化學(xué)等性質(zhì)以及加工精度將直接影響集成電路制備的特性和成品率,為了滿足對(duì)硅單晶、拋光片的高要求,必須采用先進(jìn)的測(cè)試方法,對(duì)硅單晶的晶向、缺陷、氧含量、碳含量、電阻率、導(dǎo)電型號(hào)、少數(shù)載流子濃度、等技術(shù)參數(shù)有效測(cè)試,對(duì)拋光片表面缺陷(點(diǎn)缺陷、錯(cuò)位、層錯(cuò)等),顆粒污染和沾污進(jìn)行檢測(cè)。

檢測(cè)設(shè)備包括厚度儀、顆粒檢測(cè)儀、硅片分選儀等。目前國(guó)產(chǎn)設(shè)備涉足較少,主要以進(jìn)口設(shè)備為主,包括日本 Advantest、美國(guó) MTI 等公司,檢測(cè)設(shè)備占硅片制備設(shè)備投資約15%,預(yù)期未來(lái)兩年共 24.3 億市場(chǎng)。

4.2.2 硅片供不應(yīng)求,設(shè)備國(guó)產(chǎn)化正當(dāng)時(shí)

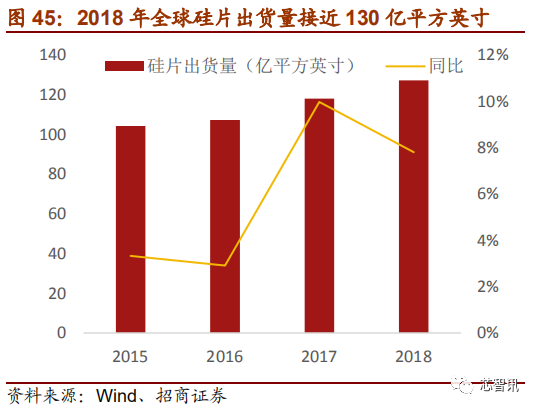

供給端—全球硅片出貨量維持高位。硅片是半導(dǎo)體芯片制備的基礎(chǔ)原材料,目前 90%以上的芯片和傳感器是基于半導(dǎo)體單晶硅片制造而成,2018 年我國(guó)硅片占晶圓廠制造材料的總比重高達(dá) 30%,是不可或缺的制備材料,2018 年全球硅片出貨接近 130 億平方英寸,增速 7.81%。

需求端—硅片需求繼續(xù)攀升。在經(jīng)歷了 2018 年硅片需求的高速增長(zhǎng)后,盡管 2019 年下游景氣度不佳,但 IHS Markit 估計(jì) 2019 年硅片需求仍將繼續(xù)增長(zhǎng) 3.6%,供應(yīng)缺口會(huì)一直延續(xù)到 2022 年。

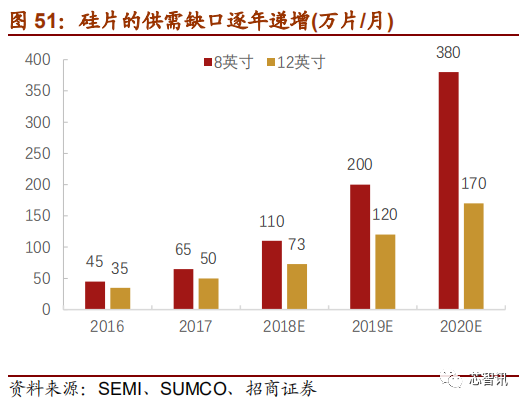

供需缺口將成常態(tài),國(guó)產(chǎn)硅片勢(shì)在必行。在市場(chǎng)供不應(yīng)求和寡頭壟斷的格局下(日本信越、日本SUMCO、***環(huán)球晶圓、德國(guó)Siltronic、韓國(guó)LG Silitron 五大半導(dǎo)體硅片供應(yīng)商市場(chǎng)規(guī)模合計(jì)占94%),硅片價(jià)格水漲船高,2016-2018 年間硅片價(jià)格暴漲40%。

相對(duì)于全球晶圓需求缺口增速來(lái)說(shuō),隨著近年來(lái)國(guó)產(chǎn)集成電路產(chǎn)業(yè)的快速發(fā)展,國(guó)內(nèi)的晶圓需求缺口增速更大。面對(duì)這一情況,我國(guó)只能大幅興建晶圓制造廠,根據(jù) SEMI 統(tǒng)計(jì),過(guò)去兩年間,全球新建 17 座 12 寸晶圓制造廠,其中有 10 座位于中國(guó)大陸;從 2017 年到 2020 年,預(yù)計(jì)全球新增半導(dǎo)體產(chǎn)線 62 條,其中 26 條位于中國(guó)大陸。晶圓制造廠的大量興建,必然催生硅片制備設(shè)備的需求,由此為設(shè)備國(guó)產(chǎn)化帶來(lái)突破契機(jī)。

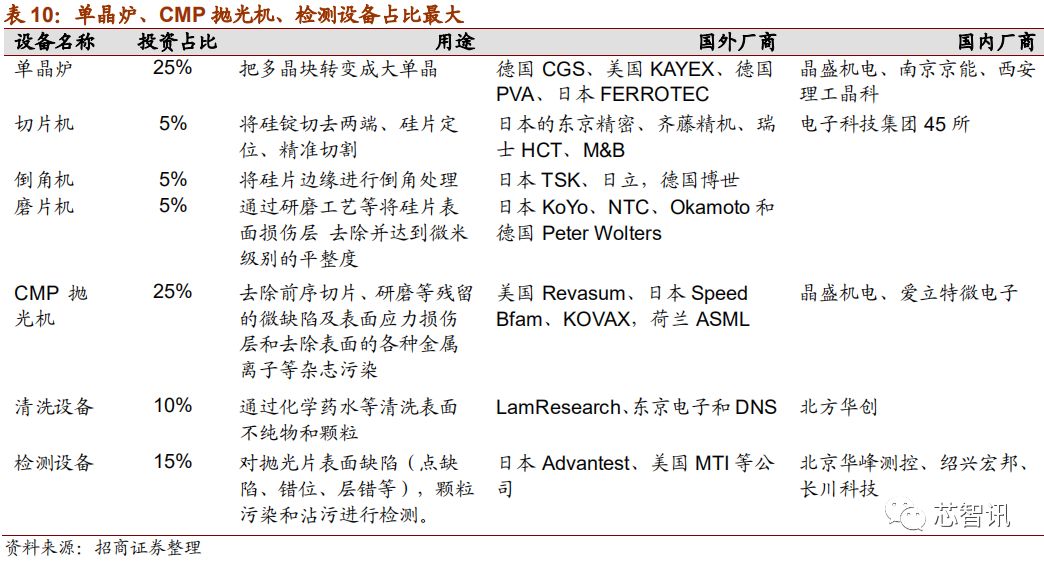

4.2.3 產(chǎn)能供不應(yīng)求,硅片設(shè)備剛需 162 億

硅片制造工序?yàn)槔А衅テ菇恰涛g—拋光—清洗—檢測(cè),其中拉晶、拋光和檢測(cè)為硅片制造核心環(huán)節(jié),對(duì)應(yīng)設(shè)備分別為單晶爐(占整體設(shè)備價(jià)值量 25%)、CMP拋光機(jī)(25%)、檢測(cè)設(shè)備(15%)。

目前,硅片制造設(shè)備主要被日韓、歐美企業(yè)壟斷,代表廠商有德國(guó) CGS、日本齊藤精機(jī)、KoYo 等。國(guó)產(chǎn)設(shè)備由于起步較晚,在硅片制造環(huán)仍處于發(fā)展階段,進(jìn)口替代市場(chǎng)極大,代表廠商有晶盛機(jī)電、北方華創(chuàng)、中微半導(dǎo)體等,其中晶盛機(jī)電的 8 英寸單晶爐逐步開(kāi)始實(shí)現(xiàn)國(guó)產(chǎn)化替代,12 寸單晶爐開(kāi)始小批量生產(chǎn),現(xiàn)已交付上海新昇使用,并在 SEMICON China 2018 展會(huì)上推出了滾圓機(jī)、截?cái)鄼C(jī)、雙面研磨機(jī)、全自動(dòng)硅片拋光機(jī)等新品設(shè)備,進(jìn)一步向硅片制造全制程延伸。

國(guó)內(nèi)需求缺口大,硅片制備迎來(lái)“野蠻生長(zhǎng)期”,設(shè)備投資迎來(lái)高峰。根據(jù)芯思想研究院的統(tǒng)計(jì)數(shù)據(jù),2018-2020 年,我國(guó)對(duì) 8 英寸硅片的需求量將從 90 萬(wàn)片/月上升至 180萬(wàn)片/月,新增需求 80 萬(wàn)片/月。12 英寸硅片的需求量從 60 萬(wàn)片/月上升到 105 萬(wàn)片/月,新增需求量 45 萬(wàn)片/月。假設(shè) 8 英寸和 12 英寸每 10 萬(wàn)片投資額分別為 6 億元和24 億元,潛在新增設(shè)備需求為 54 億元和 108 億元,目前我國(guó) 4-6 英寸硅片已經(jīng)完全資產(chǎn),因此主要設(shè)備需求都在 8 英寸和 12 英寸,因此預(yù)計(jì) 2018-2020 年硅片設(shè)備國(guó)內(nèi)新增設(shè)備投資額為 162 億元。

4.3 晶圓制造:千億大市場(chǎng),核心設(shè)備國(guó)產(chǎn)化刻不容緩

4.3.1 晶圓制造是最復(fù)雜且資金投入最多的環(huán)節(jié)

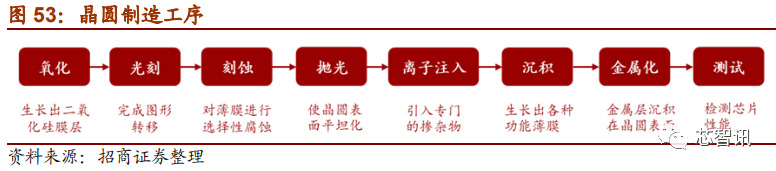

自硅片開(kāi)始的晶圓制造是第二階段,硅片經(jīng)過(guò)氧化、沉積、蝕刻及離子注入等步驟反復(fù)處理,成為一整套集成電路。晶圓制造就是裸露的硅片到達(dá)工廠,然后經(jīng)過(guò)各種清洗、成膜、光刻、刻蝕和摻雜處理,成為永久刻蝕在硅片上的一整套集成電路。具體來(lái)說(shuō),就是在硅晶圓上制作電路與電子元件(如電晶體、電容體、邏輯閘等),這個(gè)步驟為上述各制程中所需技術(shù)最復(fù)雜且資金投入最多的過(guò)程,以微處理器為例,其所需處理步驟可達(dá)數(shù)百道,而其所需加工機(jī)臺(tái)先進(jìn)且昂貴,動(dòng)輒數(shù)千萬(wàn)美元一臺(tái),其所需制造環(huán)境為溫度、濕度與含塵量均需控制的無(wú)塵室,雖然詳細(xì)的處理程序是隨著產(chǎn)品種類與所使用的技術(shù)有關(guān),不過(guò)其基本處理步驟通常是晶圓先經(jīng)過(guò)適當(dāng)?shù)那逑粗螅又M(jìn)行氧化及沉積,最后進(jìn)行顯影、蝕刻及離子植入等反覆步驟,以完成晶圓上電路的加工與制作。

4.3.1.1 氧化:氧化爐 20 億美元市場(chǎng)

氧化目的在于生成二氧化硅薄膜。用硅作為原材料的一個(gè)重要原因就是硅容易生長(zhǎng)出二氧化硅膜層,這樣在半導(dǎo)體上結(jié)合一層絕緣材料,再加上二氧化硅的其他特性,使得二氧化硅成為硅器件制造中得到最廣泛應(yīng)用的薄膜。可以用來(lái)處理硅表面,做摻雜阻擋層、表面絕緣層,以及器件中的絕緣部分。半導(dǎo)體二氧化硅是高濃度的,經(jīng)過(guò)特定方法制成,即是在氧化劑及逐漸升溫的條件下,光潔的硅表面生成的,這種工藝稱為熱氧化。二氧化硅層在常壓或高壓條件下才能生長(zhǎng),常壓氧化發(fā)生在不必有意控制內(nèi)部壓力的系統(tǒng)中(也就是大氣壓),目前有兩種常壓技術(shù):管式反應(yīng)爐和快速氧化系統(tǒng),也因此有兩種氧化爐:傳統(tǒng)管式反應(yīng)爐和快速熱處理設(shè)備(RTP)。RTP 相對(duì)于傳統(tǒng)管式反應(yīng)爐的區(qū)別在于,RTP 甚至可以以每秒 50-100 攝氏度的速率達(dá)到 800-1050 攝氏度的工藝溫度,而傳統(tǒng)反應(yīng)爐需要幾分鐘才可以,相應(yīng)的也可以迅速冷卻。此外隨著晶圓直徑越來(lái)越大,對(duì)均勻度的要求也更傾向于采用單片工藝的 RTP。

傳統(tǒng)管式反應(yīng)爐約占晶圓制造設(shè)備投資 5%,RTP 設(shè)備約占 2%。我們預(yù)計(jì) 2019/2020年氧化爐的市場(chǎng)空間為 8.8 億美元、11.93 億美元,RTP 設(shè)備市場(chǎng)空間 2.51 億美元、3.41 億美元,并且已經(jīng)開(kāi)始進(jìn)口替代。國(guó)外主要廠家有英國(guó) Themco 公司、Centrothermthermal Solutions 公司等,國(guó)內(nèi)北方華創(chuàng)的氧化爐目前已經(jīng)批量應(yīng)用于中芯國(guó)際、華力微電子、長(zhǎng)江存儲(chǔ)等廠商,此外中電科 48 所、青島旭光等也取得重大進(jìn)展。

4.3.1.2 光刻:光刻機(jī) 90 億美元市場(chǎng)

從光刻開(kāi)始就進(jìn)入圖形化工藝階段,圖形化工藝是在晶圓內(nèi)和表面層建立圖形的一系列加工,這些圖形根據(jù)集成電路中物理器件的要求來(lái)確定其尺寸和位置,是半導(dǎo)體工藝過(guò)程中最重要的工序之一。光刻工藝主要有兩個(gè)目標(biāo),一是在晶圓中和表面產(chǎn)生圖形,這些圖形的尺寸在集成電路或者器件設(shè)計(jì)階段建立,二是將電路圖形相對(duì)于晶圓的晶向及以所有層的部分對(duì)準(zhǔn)的方式,正確地定位于晶圓上。一種集成電路工藝要求 40 個(gè)以上獨(dú)立的光刻(或掩模)步驟,圖形定位的要求就好像是一棟建筑物每一層之間所要求的而正確對(duì)準(zhǔn),如果每層無(wú)法和上一層精確對(duì)準(zhǔn)將導(dǎo)致整個(gè)電路的失效,因此光刻對(duì)精度要求非常高,是技術(shù)壁壘最高的工藝之一。

光刻工藝和照相、蠟紙印刷比較接近的一種多步驟的圖形轉(zhuǎn)移過(guò)程。開(kāi)始將一個(gè)電路的設(shè)計(jì)轉(zhuǎn)化為器件和電路的各個(gè)部分的 3 個(gè)維度,接下來(lái)繪出 X-Y(表面)尺寸、形狀和表面對(duì)準(zhǔn)的復(fù)合圖。然后將復(fù)合圖分割成單獨(dú)掩模層(一套掩模)。這個(gè)電子信息被夾在到圖形發(fā)生器中,來(lái)自圖形發(fā)生器的信息又被用來(lái)制造放大掩膜版和光刻掩模版,或者信息可以驅(qū)動(dòng)曝光和對(duì)準(zhǔn)設(shè)備來(lái)直接將圖形轉(zhuǎn)移到晶圓上。

概括而言,圖形轉(zhuǎn)移是通過(guò)兩步完成的。第一次圖形被轉(zhuǎn)移到光刻膠層,光刻膠類似膠卷上所涂的感光物質(zhì),曝光后會(huì)導(dǎo)致自身性質(zhì)和結(jié)構(gòu)的變化,比如負(fù)膠會(huì)產(chǎn)生聚合現(xiàn)象,即光刻膠被曝光的部分由可溶性物質(zhì)變成了非溶性物質(zhì),反之則成為正膠。第二次圖形轉(zhuǎn)移是從光刻膠層到晶圓層,當(dāng)刻蝕劑把晶圓表面沒(méi)有被光刻膠蓋住的部分去掉時(shí),圖形轉(zhuǎn)移就發(fā)生了。

具體的轉(zhuǎn)移過(guò)程稱為光刻十步法,第 1 步到第 7 步之間發(fā)生了第一次圖形轉(zhuǎn)移,第 8-第 10 步中圖形被轉(zhuǎn)移到了晶圓表面層(第二次圖形轉(zhuǎn)移)。

光刻工藝需要的設(shè)備就是光刻機(jī),光刻機(jī)根據(jù)原理不同可分為三代:第一代(接觸式光刻機(jī)、接近式光刻機(jī))、第二代(掃描投影光刻機(jī))、第三代(步進(jìn)式光刻機(jī)、步進(jìn)掃描式光刻機(jī))。第一代接觸式光刻機(jī)屬于 20 世紀(jì) 70 年代應(yīng)用最廣的光刻機(jī),主要用于分立器件產(chǎn)品、小規(guī)模(SSI)和中規(guī)模(MSI)集成電路,以及大約在 5 微米或者更大的特征圖形尺寸,還可以用于平板顯示、紅外傳感器、器件封裝和多芯片封裝(MCM),但是之所以被取代,主要是由于掩模版與晶圓的接觸帶來(lái)的良品率損失。

接近式光刻機(jī)屬于接觸式光刻機(jī)的加強(qiáng)版,而掃描投影光刻機(jī)則屬于第二代,它采用了帶有夾縫的反射鏡系統(tǒng),夾縫擋住了部分來(lái)自光源的光,也就是用掃描技術(shù)避免全局掩模曝光投影產(chǎn)生的問(wèn)題。第三代步進(jìn)式光刻機(jī)原理則是把圖像從掩模版分步曝光到晶圓表面上,帶有一個(gè)或幾個(gè)芯片圖形的放大掩模版被對(duì)準(zhǔn)、曝光、然后步進(jìn)到下一個(gè)曝光場(chǎng),重復(fù)這樣的過(guò)程,這樣放大掩模版比全局掩模版的質(zhì)量高,因此產(chǎn)生缺陷的數(shù)量就更小,而且每次曝光區(qū)域變小,分辨率也得以提高。步進(jìn)光刻機(jī)的難度在于自動(dòng)對(duì)準(zhǔn)系統(tǒng)。

目前世界上最大的光刻機(jī)制造商是荷蘭 ASML。1984 年 ASML 從飛利浦獨(dú)立出來(lái),專門致力于研發(fā)光刻技術(shù),得益于近乎完美的德國(guó)機(jī)械工藝以及世界頂級(jí)光學(xué)廠商德國(guó)蔡司鏡頭,再加上美國(guó)提供的光源,ASML 迅速發(fā)展,到如今占到了全球光刻機(jī)總銷售收入的 80%,其他如尼康則在中低端光刻機(jī)領(lǐng)域耕耘,在極紫外光(EUV)領(lǐng)域,目前 ASML處于完全壟斷地位。曾經(jīng)一臺(tái)高端設(shè)備賣到了 1 億歐元。荷蘭是全球?yàn)閿?shù)不多擁有完整半導(dǎo)體產(chǎn)業(yè)鏈的國(guó)家,其半導(dǎo)體產(chǎn)業(yè)年收益高達(dá)百億歐元以上,全球超過(guò)四分之一的半導(dǎo)體設(shè)備來(lái)自荷蘭。

光刻機(jī)這種高精度光機(jī)一體化設(shè)備,研發(fā)過(guò)程沒(méi)有什么捷徑可走,精度只能一步步提升。沒(méi)有一微米的基礎(chǔ),就不可能造 90 納米的設(shè)備,沒(méi)有 90 納米的基礎(chǔ),就不可能造 45納米的設(shè)備。現(xiàn)在 ASML 可以造 10 納米以內(nèi)精度的設(shè)備,也是一步步積累出來(lái)的。

除了荷蘭 ASML 外,德國(guó) SUSS、日本尼康、美國(guó) Ultratech 等也具有較強(qiáng)實(shí)力。這些年來(lái),國(guó)內(nèi)早就有設(shè)備廠商,以及研究機(jī)構(gòu)在對(duì)光刻機(jī)進(jìn)行研發(fā)。如上海微電子、中電科四十五所、中電科四十八所等。上海微電子,則研發(fā)出了中端的投影式光刻機(jī)。2016年初,光刻機(jī)核心子系統(tǒng)雙工件臺(tái)系統(tǒng)樣機(jī)研發(fā)項(xiàng)目通過(guò)內(nèi)部驗(yàn)收,為我國(guó)自主研發(fā)65nm 至 28nm 雙工件干臺(tái)式及浸沒(méi)式光刻機(jī)奠定了基礎(chǔ)。光刻機(jī)約占晶圓制造設(shè)備投資 30%,預(yù)計(jì) 2019/2020 年我國(guó)光刻機(jī)市場(chǎng)空間為 37.68 億美元、51.12 億美元。

4.3.1.3 刻蝕:刻蝕機(jī) 35 億美元市場(chǎng)

晶圓完成對(duì)準(zhǔn)和曝光后,器件或電路的圖案將以曝光和未曝光區(qū)域的形式記錄在光刻膠上通過(guò)對(duì)為聚合光刻膠的化學(xué)分解來(lái)使圖案顯影。完成顯影后,掩模板就被固定在光刻膠膜上并準(zhǔn)備刻蝕,在刻蝕后圖形就會(huì)被永久的轉(zhuǎn)移到晶圓的表層,刻蝕就是通過(guò)光刻膠暴露區(qū)域來(lái)去掉晶圓最表層的工藝,主要分為兩大類:濕法刻蝕和干法刻蝕。

濕法刻蝕是使用液體刻蝕沉浸的技術(shù),晶圓沉浸于裝有刻蝕劑的槽中,經(jīng)過(guò)一定的時(shí)間,傳遞到?jīng)_洗設(shè)備去除殘留的酸,再送到最終清洗臺(tái)以沖洗和甩干。相對(duì)于干法刻蝕,濕法刻蝕有眾多缺陷,比如局限于 2 微米以上的圖形尺寸、容易導(dǎo)致邊側(cè)形成斜坡、要求沖洗和干燥步驟等,因此干法刻蝕被用于先進(jìn)電路的小特征尺寸精細(xì)刻蝕中,并且在刻蝕率、輻射損傷、微粒產(chǎn)生等方面擁有較大優(yōu)勢(shì),包括等離子體刻蝕、離子銑刻蝕及反應(yīng)離子刻蝕。刻蝕后再通過(guò)剝離技術(shù)去除光阻層。

刻蝕機(jī)約占晶圓制造設(shè)備投資 12%,預(yù)計(jì) 2019/2020 年我國(guó)刻蝕機(jī)空間為 15.07 億美元、20.45 億美元,行業(yè)已經(jīng)開(kāi)始進(jìn)口替代,海外主要是美國(guó)應(yīng)用材料公司、美國(guó)泛林等。國(guó)內(nèi)主要是北方華創(chuàng)在硅刻蝕機(jī)領(lǐng)域?qū)崿F(xiàn)了 14nm 的突破,同時(shí)也在去年實(shí)現(xiàn)了適用于 8 英寸晶圓的金屬刻蝕機(jī)的研發(fā)和生產(chǎn),即將登錄科創(chuàng)板的中微半導(dǎo)體的介質(zhì)刻蝕機(jī)自主研發(fā)的 5nm 等離子體刻蝕機(jī)經(jīng)臺(tái)積電驗(yàn)證,性能優(yōu)良,將用于全球首條 5nm制程生產(chǎn)線。

4.3.1.4 拋光:CMP 拋光機(jī) 9 億美元市場(chǎng)

化學(xué)機(jī)械拋光(CMP)兼具有研磨性物質(zhì)的機(jī)械式研磨與酸堿溶液的化學(xué)式研磨兩種作用,可以使晶圓表面達(dá)到全面性的平坦化,以利后續(xù)薄膜沉積之進(jìn)行。在 CMP 制程的硬設(shè)備中,研磨頭被用來(lái)將晶圓壓在研磨墊上并帶動(dòng)晶圓旋轉(zhuǎn),至于研磨墊則以相反的方向旋轉(zhuǎn)。在進(jìn)行研磨時(shí),由研磨顆粒所構(gòu)成的研漿會(huì)被置于晶圓與研磨墊間。影響CMP 制程的變量包括有:研磨頭所施的壓力與晶圓的平坦度、晶圓與研磨墊的旋轉(zhuǎn)速度、研漿與研磨顆粒的化學(xué)成份、溫度、以及研磨墊的材質(zhì)與磨損性等,因此對(duì) CMP拋光機(jī)質(zhì)量要求很高。

預(yù)計(jì) 2019/2020 年拋光機(jī)空間 3.77 億美元、5.11 億美元。參與企業(yè)有美國(guó)應(yīng)用材料公司、Rtec 公司等,國(guó)內(nèi)有中電科裝備、盛美半導(dǎo)體等。中電科裝備的 8 寸 CMP 設(shè)備已經(jīng)進(jìn)入中芯國(guó)際生產(chǎn)線進(jìn)行工藝驗(yàn)證,12 英寸的設(shè)備也在研發(fā)當(dāng)中。

4.3.1.5 摻雜和 CVD 沉積:CVD 設(shè)備 60 億美元市場(chǎng)

摻雜目的在于形成 PN 結(jié)。半導(dǎo)體材料的特性之一就是導(dǎo)電性和導(dǎo)電類型(N 型和 P 型)能夠通過(guò)在材料中摻入專門的雜質(zhì)而被產(chǎn)生和控制,通過(guò)引入專門的摻雜物,形成使晶體管和二極管工作的 PN 結(jié)。主要有兩種方式:采用離子注入或熱擴(kuò)散工藝,在晶圓表面形成結(jié)。熱擴(kuò)散是指通過(guò)加熱,將摻雜材料散布到晶圓體內(nèi),而現(xiàn)在離子注入已經(jīng)逐漸取代了較老的熱擴(kuò)散工藝,并且在當(dāng)今的小型和多種結(jié)構(gòu)器件方面起作用,與熱擴(kuò)散不同,離子注入是物理過(guò)程,也就是說(shuō)注入動(dòng)作不依賴于雜質(zhì)與晶圓材料的化學(xué)反應(yīng),意味著工藝在接近室溫下可以進(jìn)行,寬范圍濃度的摻雜成為可能,并可以對(duì)晶圓內(nèi)摻雜的位置和數(shù)量進(jìn)行更好的控制,因此廣泛應(yīng)用于先進(jìn)電路的摻雜步驟。

雖然摻雜的區(qū)域和 PN 結(jié)的形成電路中的電子有源原件的核心,但是需要各種其他半導(dǎo)體、絕緣介質(zhì)和導(dǎo)電層完成器件,并促使這些器件集成為電路,化學(xué)氣象淀積(CVD)就是將這些層加到晶圓表面。CVD 沉積之后產(chǎn)生的薄層具有各種作用,包括外延層、絕緣介質(zhì)層、金屬導(dǎo)體層、最終的鈍化層等。并且播磨需要具有均勻的厚度以同時(shí)滿足電性能和機(jī)械性能的要求,也必須具有平整光滑的表面,以及必須無(wú)應(yīng)力且不含有不需要的化學(xué)元素,是較為復(fù)雜的工藝。

CVD 沉淀的工序中,氧化是以循環(huán)的方式進(jìn)行的,首先將晶圓裝載到反應(yīng)室內(nèi),裝載過(guò)程通常是在惰性氣體環(huán)境下進(jìn)行的,然后晶圓被加熱到預(yù)定溫度,將反應(yīng)氣體引入淀積薄膜的反應(yīng)室內(nèi)進(jìn)行反應(yīng),最后將參與反應(yīng)的化學(xué)氣體排出反應(yīng)室,移出晶圓。

預(yù)計(jì) 2019/2020 年離子注入機(jī)的市場(chǎng)空間為 5.02 億美元、6.82 億美元。國(guó)外廠商有美國(guó) AMAT 公司等,目前國(guó)內(nèi)能生產(chǎn)離子注入機(jī)的企業(yè)只有中電科電子裝備公司,其 12英寸中束流離子注入機(jī)以優(yōu)秀等級(jí)通過(guò)國(guó)家 02 專項(xiàng)實(shí)施管理辦公室組織的驗(yàn)收,2015年在中芯國(guó)際完成了 55nm、45nm 和 40nm 的小批量產(chǎn)品工藝驗(yàn)證,到 2017 年中束流離子注入機(jī)已經(jīng)在中芯國(guó)際實(shí)現(xiàn)了穩(wěn)定流片 200 萬(wàn)片。目前中電科的大束流離子注入機(jī)已經(jīng)進(jìn)駐中芯國(guó)際。

4.3.1.6 PVD 沉積:PVD 沉積設(shè)備 35 億美元市場(chǎng)

PVD 沉積主要是一種物理制程而非化學(xué)制程。此技術(shù)一般使用氬等惰性氣體,藉由在高真空中將氬離子加速以撞擊濺鍍靶材后,可將靶材原子一個(gè)個(gè)濺擊出來(lái),并使被濺擊出來(lái)的材質(zhì)(通常為鋁、鈦或其合金)沉積在晶圓表面。PVD 以真空、測(cè)射、離子化或離子束等方法使純金屬揮發(fā),與碳化氫、氮?dú)獾葰怏w作用,加熱至 400~600℃(約1~3 小時(shí))后,蒸鍍碳化物、氮化物、氧化物及硼化物等 1-10 微米厚之微細(xì)粒狀薄膜。

對(duì)比 CVD 和 PVD 薄膜的沉積方法,兩者根據(jù)其用途的不同而不同,形成薄膜的厚度通常小于 1um,有絕緣膜、半導(dǎo)體薄膜、金屬薄膜等各種各樣的薄膜。CVD 法有外延生長(zhǎng)法、HCVD,PECVD 等。PVD 有濺射法和真空蒸發(fā)法。一般而言,PVD 溫度低,沒(méi)有毒氣問(wèn)題;CVD 溫度高,需達(dá)到 1000 攝氏度以上將氣體解離,來(lái)產(chǎn)生化學(xué)作用。

PVD 沉積到材料表面的附著力較 CVD 差一些,PVD 適用于在光電產(chǎn)業(yè),而半導(dǎo)體制程中的金屬導(dǎo)電膜大多使用 PVD 來(lái)沉積,而其他絕緣膜則大多數(shù)采用要求較嚴(yán)謹(jǐn) CVD技術(shù)。PVD 形成的硬質(zhì)薄膜具有高強(qiáng)度,耐腐蝕等特點(diǎn)。

預(yù)測(cè) 2019/2020 年 PVD 設(shè)備空間為 15.07 億美元、20.45 億美元,CVD 設(shè)備空間為25.12 億美元、34.08 億美元。薄膜沉積設(shè)備主要的生產(chǎn)企業(yè)包括美國(guó)應(yīng)用材料公司、美國(guó) PVD 公司、美國(guó) Vaportech 公司、泛林半導(dǎo)體、荷蘭 ASM 公司、日本 Tokki 公司等,而國(guó)內(nèi)企業(yè)包括北方華創(chuàng)、沈陽(yáng)拓荊等,北方華創(chuàng)是國(guó)內(nèi)薄膜沉積領(lǐng)域的領(lǐng)先者,目前技術(shù)達(dá)到 14nm,未來(lái)會(huì)向 12nm 等更小節(jié)點(diǎn)推進(jìn)工藝。

4.3.1.7 晶圓中測(cè):國(guó)內(nèi)尚處起步階段

在晶圓完成制造之前,會(huì)有一步晶圓中測(cè),相當(dāng)于晶圓生產(chǎn)過(guò)程中的報(bào)告卡,屬于后道工序環(huán)節(jié)(ATE)。在測(cè)試過(guò)程中,會(huì)檢測(cè)每一個(gè)芯片的電性能和電路功能,因此又稱為芯片分選或電分選。在測(cè)試時(shí),晶圓被固定在真空吸力的卡盤上,并將很細(xì)的探針對(duì)準(zhǔn)芯片的每一個(gè)壓點(diǎn)使其接觸,從而檢測(cè)是否合格,重復(fù)對(duì)每一個(gè)電路進(jìn)行電測(cè)試。目的是在送往封裝工廠前,鑒別出合格的芯片。

晶圓中測(cè)檢測(cè)設(shè)備包括 CDSEM(掃描電鏡)、AOI(自動(dòng)光學(xué)檢測(cè)機(jī))等,美國(guó)的KLA-Tencor、美國(guó)應(yīng)用材料、日本 Hitachi、美國(guó) Rudolph 公司、以色列 Camtek 公司等,國(guó)內(nèi)主要有上市公司長(zhǎng)川科技,上海睿勵(lì)科學(xué)儀器等,但目前與國(guó)際巨頭還有一定差距。

4.3.2 光刻機(jī)、刻蝕機(jī)、薄膜沉積設(shè)備占比最大

晶圓制造環(huán)節(jié)是生產(chǎn)鏈條里最重資產(chǎn)的一環(huán),成熟市場(chǎng)的設(shè)備投入占總設(shè)備比在70%-80%之間。晶圓制造工序分別是氧化—光刻—刻蝕—拋光—摻雜和 CVD 沉積/PVD沉積—晶圓中測(cè),主要涉及到的生產(chǎn)設(shè)備分別是氧化爐、光刻機(jī)、刻蝕機(jī)、CMP 拋光機(jī)、離子注入機(jī)、薄膜沉積設(shè)備、清洗機(jī)和檢測(cè)機(jī),其中光刻機(jī)、刻蝕機(jī)和薄膜沉積設(shè)備的價(jià)值量最大,生產(chǎn)難度也最高。

美國(guó)、歐洲、日本等國(guó)家在晶圓制造設(shè)備上遠(yuǎn)遠(yuǎn)領(lǐng)先其他國(guó)家,我國(guó)盡管開(kāi)始突破,但仍處于起步階段。北方華創(chuàng)在氧化爐、PVD 沉積設(shè)備、刻蝕機(jī)等領(lǐng)域取得重大突破,甚至部分產(chǎn)品已經(jīng)批量供貨,中電科也取得一定突破。根據(jù) SEMI 預(yù)計(jì),2019/2020 年我國(guó)半導(dǎo)體設(shè)備市場(chǎng)空間為 126 億美元、170 億美元。

4.4 晶圓封測(cè):封測(cè)設(shè)備有望率先突破

經(jīng)過(guò)晶圓中測(cè)后,進(jìn)入裝配和封裝步驟,以便把單個(gè)芯片包裝在一個(gè)保護(hù)管殼內(nèi)。硅片背面進(jìn)行研磨以減少襯底的厚度。一片厚的塑料膜被貼在每個(gè)硅片的背面,然后在正面沿著劃片線用帶劃片刀將每個(gè)硅片上的芯片分開(kāi)。在裝配廠,芯片被壓焊或抽空形成裝配包,利用塑料或陶瓷包裝晶粒與引線以成集成電路(目的是為了制造出所生產(chǎn)的電路的保護(hù)層,避免電路受到機(jī)械性刮傷或是高溫破壞)。經(jīng)過(guò)晶片切割——焊線——封膠——剪切/成形,完成封裝,先進(jìn)封裝技術(shù)包括 3D、TSV(穿硅通孔)、FOWLP(扇出晶圓級(jí)封裝)和倒裝芯片。最后進(jìn)行芯片終測(cè),為確保芯片的功能,要對(duì)每一個(gè)被封裝的集成電路進(jìn)行測(cè)試,包括結(jié)構(gòu)檢測(cè)、光罩檢測(cè)等,以滿足制造商的電學(xué)和環(huán)境特性參數(shù)要求。

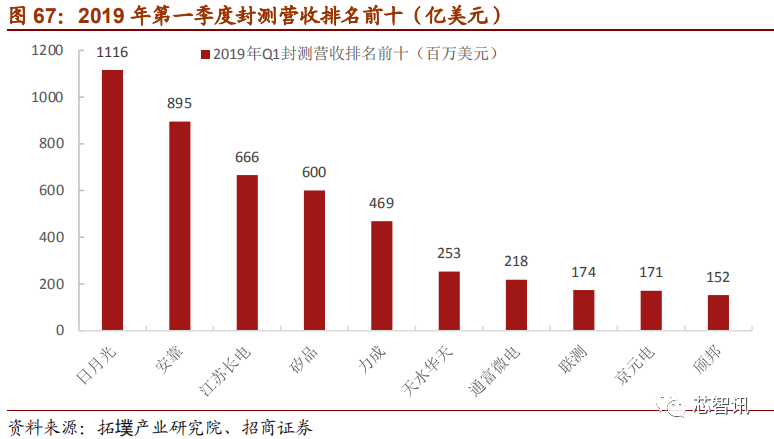

測(cè)試往往在封裝工廠進(jìn)行,因而封裝和測(cè)試常常被當(dāng)做整體的封測(cè)行業(yè)。封測(cè)環(huán)節(jié)的市場(chǎng)集中度較高,截止 2019Q1 全球前十大的封測(cè)企業(yè)市場(chǎng)份額約為 83%。主要包括各大 IDM 公司和專業(yè)代工封測(cè)廠商,份額各占 50%。比較大型的封測(cè)廠商有日月光、安靠、力成等,內(nèi)地為長(zhǎng)電科技、華天科技和通富微電等。

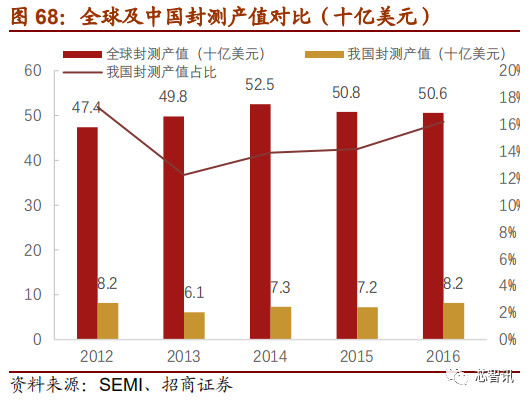

封測(cè)環(huán)節(jié)是我國(guó)最早進(jìn)入半導(dǎo)體的切入口,因而也是我國(guó)半導(dǎo)體產(chǎn)業(yè)鏈中發(fā)展最成熟的環(huán)節(jié),增長(zhǎng)穩(wěn)定,屬于率先突破的行業(yè)。自 2012 年以來(lái),我國(guó)集成電路封裝測(cè)試業(yè)一直持續(xù)保持兩位數(shù)增長(zhǎng)。2018 年我國(guó)集成電路封裝測(cè)試業(yè)的銷售規(guī)模為 2194 億元,同比增長(zhǎng) 16%。我國(guó)大陸在全球半導(dǎo)體封裝測(cè)試產(chǎn)業(yè)領(lǐng)域的銷售規(guī)模僅次于中國(guó)***,封測(cè)產(chǎn)值占全球比例超過(guò) 16%,是第三大封測(cè)市場(chǎng)。而通過(guò)收購(gòu)星科金朋,長(zhǎng)電科技擁有了 WLSCP(晶圓級(jí)封裝)、SiP(系統(tǒng)級(jí)封裝)、PoP(堆疊封裝)的高端先進(jìn)封裝技術(shù),已經(jīng)發(fā)展了高通、博通、閃迪、Marvell 等國(guó)際高端客戶。

半導(dǎo)體檢測(cè)設(shè)備分為過(guò)程工藝控制檢測(cè)和后道測(cè)試環(huán)節(jié)(ATE),前者主要包括結(jié)構(gòu)檢測(cè)、光罩檢測(cè)、缺陷檢測(cè)、電阻檢測(cè)、離子濃度檢測(cè)等前道檢測(cè),后者主要包括封裝前的中測(cè)以及封裝后的測(cè)試(FT)。過(guò)程工藝控制檢測(cè)的企業(yè)主要有 KLA-TENCOR、應(yīng)用材料和日立三家公司,CR3 不低于 70%。后道工序檢測(cè)主要有泰瑞達(dá)、愛(ài)德萬(wàn)和Xcerra 壟斷,CR3 接近 90%,國(guó)產(chǎn)廠商包括長(zhǎng)川科技,精測(cè)電子以及華興源創(chuàng)等。

半導(dǎo)體的封測(cè)環(huán)節(jié)設(shè)備投入占設(shè)備總投入比例約為 15%,預(yù)計(jì) 2019 年我國(guó)封測(cè)設(shè)備的市場(chǎng)空間為 176 億元,其中封裝和測(cè)試的比例各占一半左右。

五、半導(dǎo)體設(shè)備國(guó)產(chǎn)化:道阻且長(zhǎng),行則將至

5.1 政策落地生根,設(shè)備國(guó)產(chǎn)化成績(jī)卓然

在“02”專項(xiàng)和大基金的推動(dòng)下,我國(guó)半導(dǎo)體設(shè)備產(chǎn)業(yè)有了根本性進(jìn)步。2008 年我們沒(méi)有自己的裝備,現(xiàn)在擁有一定的自產(chǎn)裝備,并在部分領(lǐng)域(光學(xué)系統(tǒng)、檢測(cè)設(shè)備等)有了一定突破。中國(guó)半導(dǎo)體設(shè)備市場(chǎng)從 2009 年的 0.9 億美元增長(zhǎng)到了 2018 年 131 億美元,躍升為全球第二大半導(dǎo)體設(shè)備市場(chǎng)。其中我國(guó)自產(chǎn)設(shè)備市場(chǎng)規(guī)模從2009 年的 0.69億美元增長(zhǎng)到 2018 年的 16 億美元,自產(chǎn)比例上升至 12%左右,自產(chǎn)設(shè)備的銷售收入也從 2008 年的 2.43 億人民幣增長(zhǎng)為 2018 年的 36.4 億人民幣。從具體技術(shù)來(lái)看,在相對(duì)先進(jìn)的 12 英寸設(shè)備領(lǐng)域,國(guó)產(chǎn)設(shè)備廠商進(jìn)度稍慢,但也開(kāi)始嶄露頭角,如北方華創(chuàng)的 PVD 設(shè)備、硅刻蝕機(jī)、立式爐等已經(jīng)批量應(yīng)用,中微半導(dǎo)體的介質(zhì)刻蝕機(jī)也廣受好評(píng)。

5.2 設(shè)備高壁壘,突破不易

半導(dǎo)體設(shè)備技術(shù)壁壘極高,強(qiáng)者恒強(qiáng)格局下突破不易。縱觀半導(dǎo)體產(chǎn)業(yè)鏈可以發(fā)現(xiàn),我國(guó)在 IC 設(shè)計(jì)、制造和封測(cè)等領(lǐng)域都已經(jīng)取得顯著進(jìn)展,但在在半導(dǎo)體設(shè)備領(lǐng)域與國(guó)際龍頭企業(yè)還存在十分大的差距。原因是半導(dǎo)體具有資本密集、技術(shù)密集、經(jīng)驗(yàn)密集的特點(diǎn),技術(shù)壁壘極高。目前半導(dǎo)體設(shè)備被美國(guó)、日本、荷蘭等少數(shù)國(guó)家的巨頭牢牢控制,據(jù)統(tǒng)計(jì),半導(dǎo)體設(shè)備市場(chǎng)集中度 CR10 高達(dá) 60%,且集中度正逐年增強(qiáng)。從細(xì)分領(lǐng)域來(lái)看,光刻設(shè)備ASML占比達(dá)到了75%,而高端7nm制程的EUV設(shè)備已經(jīng)完全被ASML壟斷(國(guó)產(chǎn)技術(shù)領(lǐng)先光刻機(jī)僅能用來(lái)加工 90nm 芯片);在蝕刻設(shè)備方面,拉姆研究市場(chǎng)份額高達(dá) 45%,薄膜設(shè)備 AMAT 公司市場(chǎng)占比也達(dá)到了 40%。中國(guó)在半導(dǎo)體設(shè)備領(lǐng)域的發(fā)展,正處于從 0 到 1 的過(guò)程,短期內(nèi)難以形成國(guó)際競(jìng)爭(zhēng)力。

道阻且長(zhǎng),行則將至。回憶過(guò)往,我國(guó)的科技創(chuàng)新能夠克服從無(wú)到有的困難;展望未來(lái),也必然有信心突破核心技術(shù)的瓶頸。半導(dǎo)體設(shè)備是芯片國(guó)產(chǎn)化的最大短板,發(fā)揮龍頭企業(yè)作用,在關(guān)鍵領(lǐng)域、卡脖子的地方下大力氣、真功夫,方能把挑戰(zhàn)變成機(jī)遇。

-

智能手機(jī)

+關(guān)注

關(guān)注

66文章

18506瀏覽量

180481 -

半導(dǎo)體

+關(guān)注

關(guān)注

334文章

27527瀏覽量

219892

原文標(biāo)題:【深度解析】2019中國(guó)半導(dǎo)體設(shè)備自主可控全景

文章出處:【微信號(hào):icsmart,微信公眾號(hào):芯智訊】歡迎添加關(guān)注!文章轉(zhuǎn)載請(qǐng)注明出處。

發(fā)布評(píng)論請(qǐng)先 登錄

相關(guān)推薦

哪些電子產(chǎn)品會(huì)用到壓敏電阻?

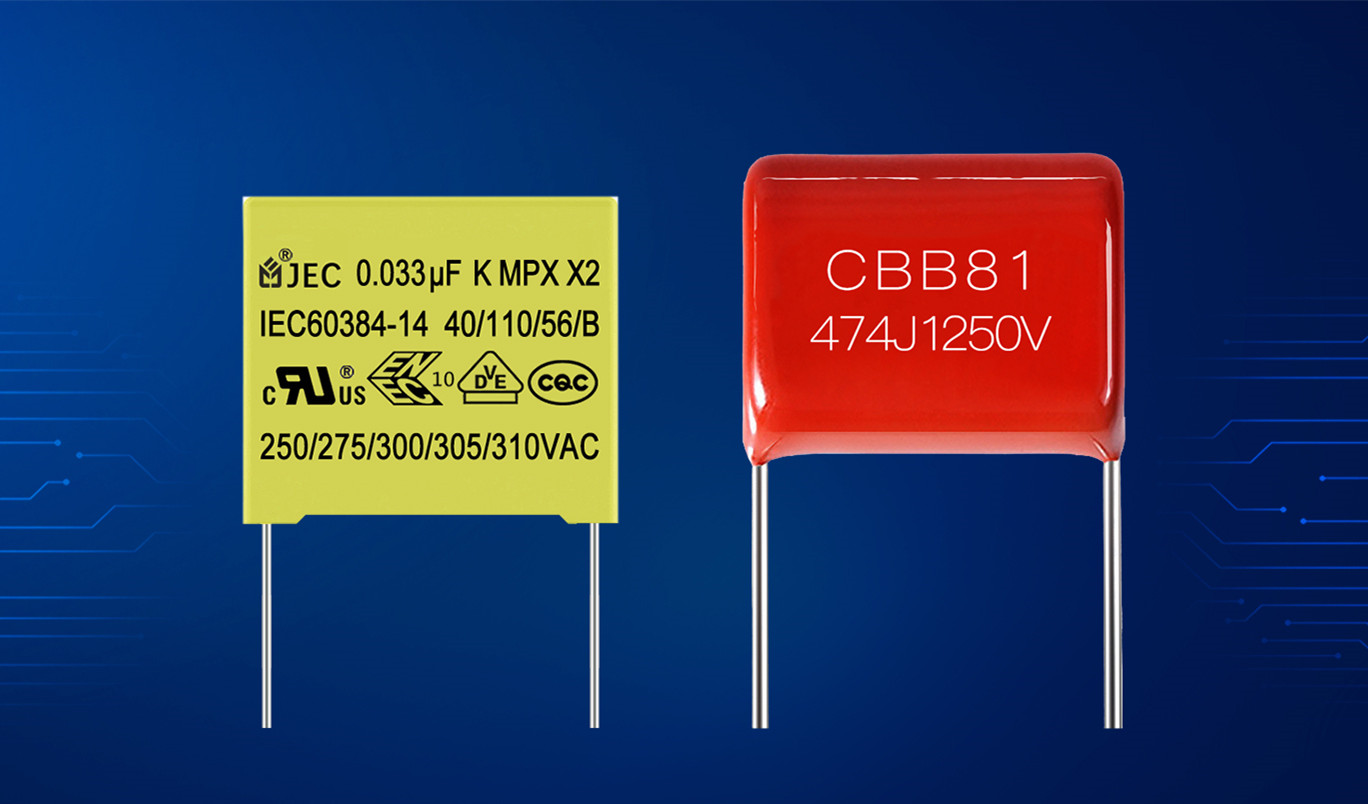

薄膜電容:電子產(chǎn)品的好幫手

薄膜電容:電子產(chǎn)品的好幫手

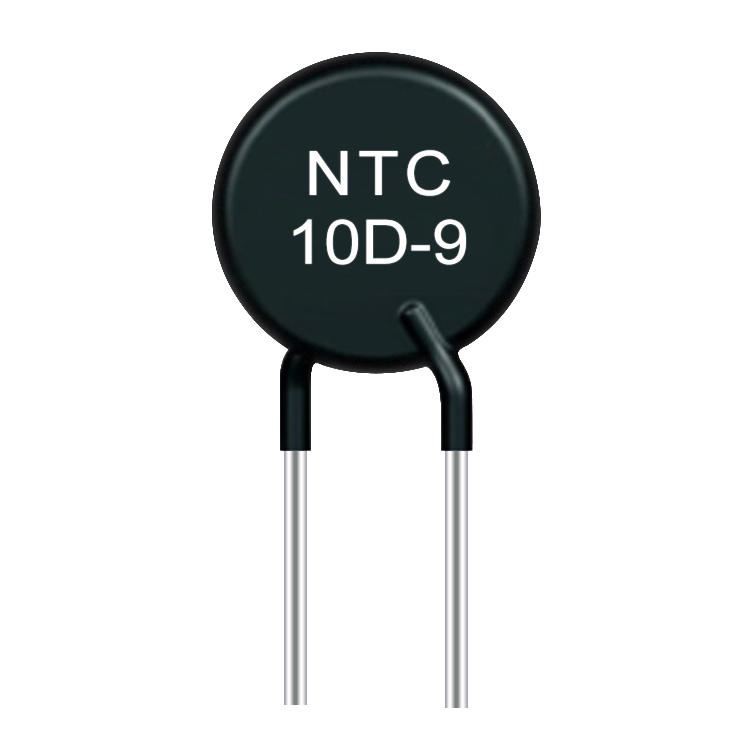

電子產(chǎn)品使用熱敏電阻的理由

電子產(chǎn)品使用熱敏電阻的理由

自供電電子產(chǎn)品的科研成就

電子產(chǎn)品結(jié)構(gòu)與導(dǎo)熱材料解決方案

電子產(chǎn)品方案開(kāi)發(fā)公司常用的15個(gè)單片機(jī)經(jīng)典電路分享!

測(cè)電子產(chǎn)品輻射的儀器叫什么

半導(dǎo)體全生命周期測(cè)試:哪些設(shè)備在默默守護(hù)你的電子產(chǎn)品?

EVASH Ultra EEPROM應(yīng)用哪些電子產(chǎn)品?

半導(dǎo)體品控:打造穩(wěn)定、可靠的電子核心組件

壓敏電阻能解決電子產(chǎn)品漏電問(wèn)題嗎?

半導(dǎo)體設(shè)備是電子產(chǎn)品核心元件,占市場(chǎng)的 83%

半導(dǎo)體設(shè)備是電子產(chǎn)品核心元件,占市場(chǎng)的 83%

評(píng)論