據鉅亨網報道,專門生產 DRAM 和 NAND 的美光可謂最具周期性的科技業務,其財務業績會隨著存儲芯片市場供需關系而大幅波動。

最近幾季 DRAM 和 NAND 因供過于求而價格疲軟,這也是美光2020財年第一財季 (11 月 28 日止) 營收較去年同期下降35%的原因,但事實上已較第四財季年減42%的表現有所改善。

但當產業停止增加產能的時候,連鎖效應會持續數年。美光2019財年資本設備支出90億美元,計劃2020 財年將總額縮減至70億至80億美元,其他存儲芯片廠也正采取類似做法。

如此將使存儲芯片自供應過剩邁向短缺,美光市場負責人 Sumit Sadana 周三受訪時表示,現已有跡象顯示 NAND 和 DRAM 的價格上漲了。

美光第一財季的表現優于預期,但對新一財季的預估卻低于華爾街預期。Sadana認為,美光獲利前景不及預期反映出季節性疲軟、PC處理器供應緊繃的合并因素,這可能會削減 PC 廠的存儲芯片需求,以及決定放棄利潤較低的DRAM業務。

美光當地時間周三稱這是周期的低谷,華爾街周四聚焦在本財季之后的前景,Sadana表示,“我們對正在改善的產業環境感到樂觀,2019 年看到的阻力應該會轉為助力,因為供需失衡的狀況已有所改善。”

Sadana指出,美光應該會因為5G手機問世而大獲提振。該公司預期2020年5G手機銷售量達2億部,但多數銷售量須待2020年下半年實現。

4G 手機 DRAM 為 4-8GB,但高端5G手機可能擁有 DRAM 8-12 GB,且高端5G手機使用的 NAND 應該也是4G手機的2倍。

此外,Sadana 指出,大型云端運算環境內每個服務器平均使用的 DRAM 和 NAND 數量也正在增加,數據中心也增加使用 SSD 取代 HDD,美光也在電話會議上提到,SSD 開始出現短缺的現象。

雖然分析師大致認同基本面開始復蘇,但美光今年迄今上漲 71%,周四又漲2.8% 至54.53 美元,分析師正在分析美光股價是否已經反映了基本面的復蘇。

瑞銀分析師 Timothy Arcuri 研究報告指出,“然美光稱周期性底部已經到了這一點,可能還是有利股價反應,但這股價已經反映了相當健康的復蘇,這是一個定向股票,所以最小阻力的途徑可能仍會向上前進,但我們這時還是傾向觀望。”

Arcuri 給予中立評級,目標價47美元。

Raymond James分析師Chris Caso也持相同觀點。“管理層喊出的觸底還只是預測并非事實,值得注意的是,美光股價現在距離歷史高點僅差了幾美元。”

“我們的觀點是,當前股價反映了 2 年復合年增長率 10% 且毛利潤回到 40% 的光景,這會讓 EPS 達 5.50 美元,但要實現這一目標,還有很多事情要做,我們認為這條路上可能面臨的風險很多,恐比票目前所反映的風險還要多。”

Caso維持美光符合市場表現的評級。

花旗分析師 Christopher Danley 也與上述分析師同一陣營。“我們同意 DRAM 的基本面已接近底部,但美光的股價幾乎已經達到峰值,所以我們保持觀望,等到泡沫少一點的時候才切入。”他維持賣出評級。

與上述分析師的看法相左,摩根大通分析師 David Wong 認為,“供需基本面正在改善,且美光持續執行技術轉移,我們持續看到上行空間。”他給予加持評級,目標價 65 美元。

瑞信分析師 John Pitzer 補充,“我們維持當結構性的存儲芯片多頭,因為成本曲線趨于平緩 (尤其是 DRAM) 且新的存儲芯片高度使用,例如云端、AI 和 5G (尤其是 DRAM) ,這應該會支撐股價在整個周期間達更高的峰值、谷值。”

Pitzer重申美光優于大盤的評級,目標價90美元,是華爾街最看好美光的分析機構。

-

美光

+關注

關注

5文章

709瀏覽量

51418 -

存儲芯片

+關注

關注

11文章

896瀏覽量

43134

發布評論請先 登錄

相關推薦

一文帶你了解什么是SD NAND存儲芯片

UV三防漆:存儲芯片的隱形盔甲

SK海力士Q2業績創新高,AI存儲芯片銷售強勁

存儲芯片有哪些類型

三星電子存儲芯片漲價,AI需求激增提振業績預期

存儲芯片制造商美光科技獲61億美元補貼

美光今年HBM產能已銷售一空

美光科技Q2業績超預期 營收同比增長58%

美光新品盛宴,供應鏈受益于存儲器復蘇

美光科技啟動高帶寬存儲芯片生產 為英偉達最新AI芯片提供支持

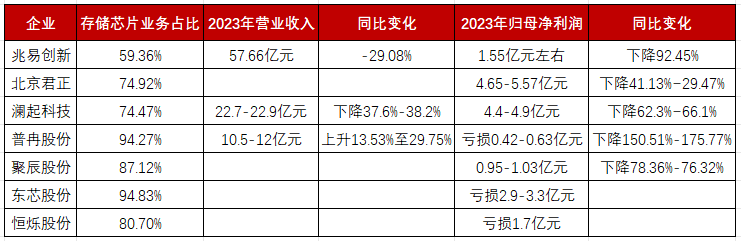

2023年存儲芯片公司業績爆冷,存貨周轉高達635天,DRAM反轉漲價

美光業績與存儲芯片市場供需關系大

美光業績與存儲芯片市場供需關系大

評論