據國外媒體報道,芬蘭電信設備公司諾基亞正在考慮出售資產和合并的選項,這頓時引發了該公司與瑞典競爭對手愛立信聯手締造一家歐洲巨頭,進而在5G時代更好地與華為展開競爭的猜想。但有評論家認為,諾基亞應當抵制合并沖動,出售旗下部分資產“瘦身”會是更好的選擇。

諾基亞和愛立信的潛在合并,讓人不由聯想起上世紀60年代和70年代歐洲國家聯合組建空客公司(Airbus)的壯舉。當時,該舉意在抗衡波音等美國飛機制造巨頭,此后也的確形成了競爭激烈的雙頭壟斷格局,主宰了全球航空業。但遺憾的是,該交易也是戰略失策。相較之下,資產出售是要明智得多的選擇。

兩家北歐公司如若合并,很可能會禍福相伴,產生的問題不會比解決的問題少。諾基亞經歷了動蕩不安的12個月,其股價在去年10月份下調季度業績預期后重挫了25%。在一定程度上,它陷入困境是因為它未能有效地整合上一筆重大收購交易,即以180億美元的天價收購阿爾卡特朗訊公司。

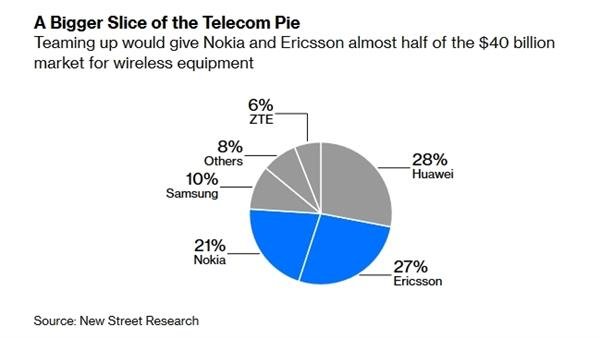

全球電信設備市場份額圖(New Street Research的數據),諾基亞和愛立信合占將近一半的份額

華為得益于中國龐大市場所帶來的規模經濟效應,而諾基亞與愛立信合并,會使得它們更容易在價格上與該中國公司進行競爭。然而,該交易也可能需要幾年時間才能獲得監管部門的批準,更不用說整合業務了。這對于華為而言無疑是一大利好,在兩大對手面臨不確定性因素之時,它可以抓住機會爭取更多的新客戶。

很重要的一點是,芬蘭是諾基亞的五大股東之一,它肯定會出手阻止任何可能導致國內大量失業的合并交易。

如果是思科公司出手收購諾基亞,那正好響應美國總統特朗普關于打造5G技術巨頭的呼吁,該加州圣何塞公司的核心網絡技術與諾基亞在無線通信方面的專長也相得益彰。但是,對于思科而言,動用其龐大的現金儲備來達成一項會稀釋自身利潤率的交易,并不明智;思科去年的凈利潤占銷售額的24%,而諾基亞的這一比例僅為2.1%。

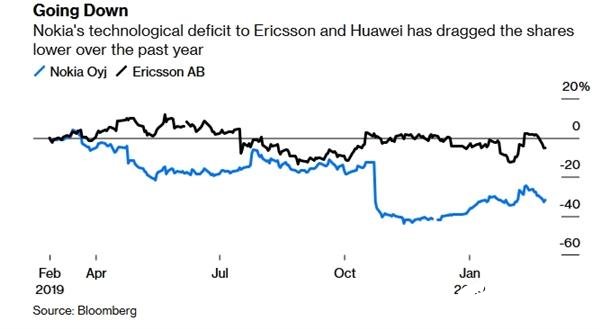

諾基亞5G服務不過關意味著,其首席執行官拉吉夫·蘇瑞(Rajeev Suri)無法從與華為的競爭中獲利。過去一年,該公司的股價已經下跌了三分之一。這種頹勢和市值的滑坡,使得它很容易被審視低估業務的激進投資者乘虛而入。

諾基亞和愛立信過去一年的股價走勢對比。受公司技術劣勢影響,諾基亞股價近一年來已跌去三分之一。

當然,諾基亞可以通過掛牌出售一些資產上來應對這一威脅。它的知識產權部門似乎是首選:該部門仍然有著相當可觀的收益——銷售額15億歐元(約合16億美元),毛利率高達98%——但其知識產權組合的價值正在逐漸惡化。諾基亞可以選擇出售其中的一大部分資產(如與舊手機業務相關的部分),獲得一筆豐厚的收入,同時保留有關5G開發的最新專利。彭博行業研究機構Bloomberg Intelligence分析師約翰·巴特勒(John Butler)表示,銷售額降幅最大的固定接入業務可能也是一個出售選項。

諾基亞對各種選擇的評估,最終也有可能無果而終。不過,蘇瑞最不希望看到的是,在他嘗試在5G領域追趕對手之時,有激進投資者站出來呼吁變革,分散他的注意力,這對公司于事無補。因此,對他而言,自己主動出擊才是上上之策。

責任編輯:wv

-

諾基亞

+關注

關注

9文章

3185瀏覽量

83225 -

愛立信

+關注

關注

6文章

1718瀏覽量

50223

發布評論請先 登錄

相關推薦

諾基亞和愛立信潛在合并 資產出售將更明智

諾基亞和愛立信潛在合并 資產出售將更明智

評論