上周末(4月25日),動力電池巨頭寧德時代發布了2019年財報,行業龍頭的財報向來是理解行業現狀的重要資料,甚至也能管中窺豹的看到行業近期的趨勢。

2019年業績總結

寧德時代2019 年實現營收457.9 億元,同比增長 55%,歸母凈利潤 45.6 億元,同比增長 35%,扣非凈利潤為 39.2 億元,同比增長 25% 。EBITDA(息稅折舊前盈利)為104 億元,同比增長 62%。

更為顯著的是出貨量的增長:2019年實現銷量40.25 GWh,較2018年增長90.04%。這一數字可以說明寧德2019年的整體經營情況非常不錯。

然而2019年動力電池行業是相當不景氣的,這更凸顯了寧德高增長的可貴和不容易。2019年我國動力電池累計裝機量62.38GWH,同比增長9%,是近年來增速最慢的一年。 其中寧德時代2019年動力電池裝機量為32.31Gwh,同比增長37%,占總裝機量的比重達51.8%,與2018年相比提升了10.5個百分點,行業呈現強者恒強的市場競爭格局。

寧德的營收利潤增速遠高于行業整體的增速,說明行業的馬太效應非常明顯,贏家通吃。

總體來講,寧德時代2019年年報是偏保守和謹慎的:

(1)開發支出全部計入成本而非資本化,這在動力電池和新能源汽車行業均屬罕見;否則利潤可以達到60+億。(2)固定資產折舊綜合年限6.28年,大幅度低于億緯鋰能和國軒高科;這部分多計折舊成本又有6.5億。(3)2019年比2018年多進行一次性計提,影響大概的6個億利潤。

因此如果按照行業慣例來算,寧德時代2019年的利潤可以達到70+億。

電動車平價時代即將到來

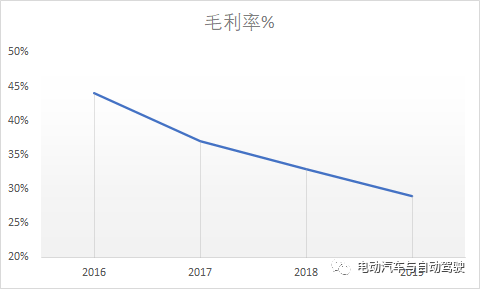

從毛利率上來看,自2016年到2019年寧德的銷售毛利率在持續下滑,也反映了行業的整體情況。毛利率下滑主要還是因為補貼的不斷退坡給主機廠的降價壓力向上游傳遞。寧德將其電池降價壓力部分轉嫁給了他上游的材料廠商和資源廠商。也有一部分寧德自己承擔了,反應在報表上就是毛利率的降低。

另外根據財報,寧德全年出貨的動力電池價格已下降至 1.08 元/wh,其中2019年Q4出貨均價已降至0.9元/wh。

根據我2017年的關于電動車平價時代的預測——燃油車的末路與EV時代的到來,這個價格基本意味著電動車平價時代的到來,也就是說從經濟角度來看的新能車銷量拐點即將到來。

寧德2019年的出貨價格同比下滑20%,但毛利率同比下滑僅10%,而且這其中還包括一部分源于折舊政策變化造成的毛利下滑(部分固定資產2018年按5年折舊,2019年按4年折舊)。毛利率下滑幅度遠低于銷售價格的下滑,這說明寧德有比較強的上下游議價能力,這也體現了行業巨頭的地位。

新能車的制造成本之所以比燃油車高,核心就是因為電池昂貴。過去電池成本起碼要占新能車成本的50%,高昂的成本使得新能車難以直面和汽油車的競爭。近年來電池持續降價,目前新能車電池占成本比例已經下降到30%左右。

從去年的Aion、幾何A,到今年的小鵬P7、Arcfox, 今年我們會看到更多高續航,更智能化,高性價比的電動車車型上市,其動力,續航,性價比已經完全能和汽油車正面PK。

2020年增長預測

在新能源汽車這個長周期成長性行業里,動力電池廠商的業績本質上是由行業整體新能車的銷量決定的,客戶的新能車賣的越好,寧德的電池銷售量自然就越大。

哪些車搭載了寧德的電池呢?

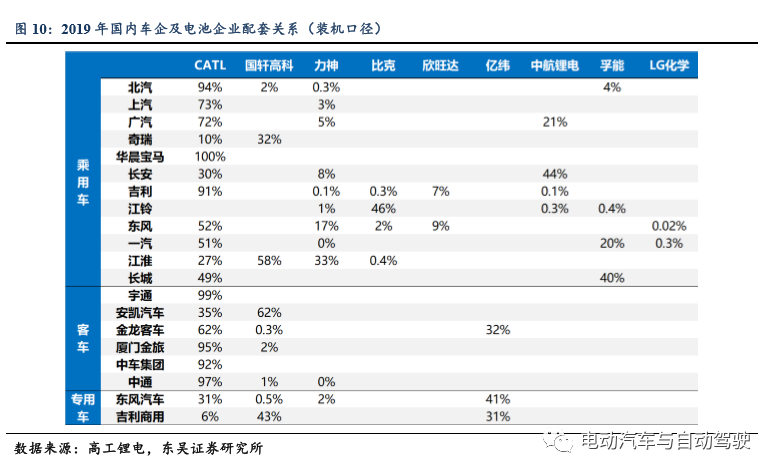

從高工鋰電的統計來看,國內主流車廠的電池供應寧德基本都有參與,且供應占比均在50%以上。而頭部的造車新勢力,迄今為止更是全部使用了寧德的電池。同時定位偏高端的合資車,也以用寧德電池為主。

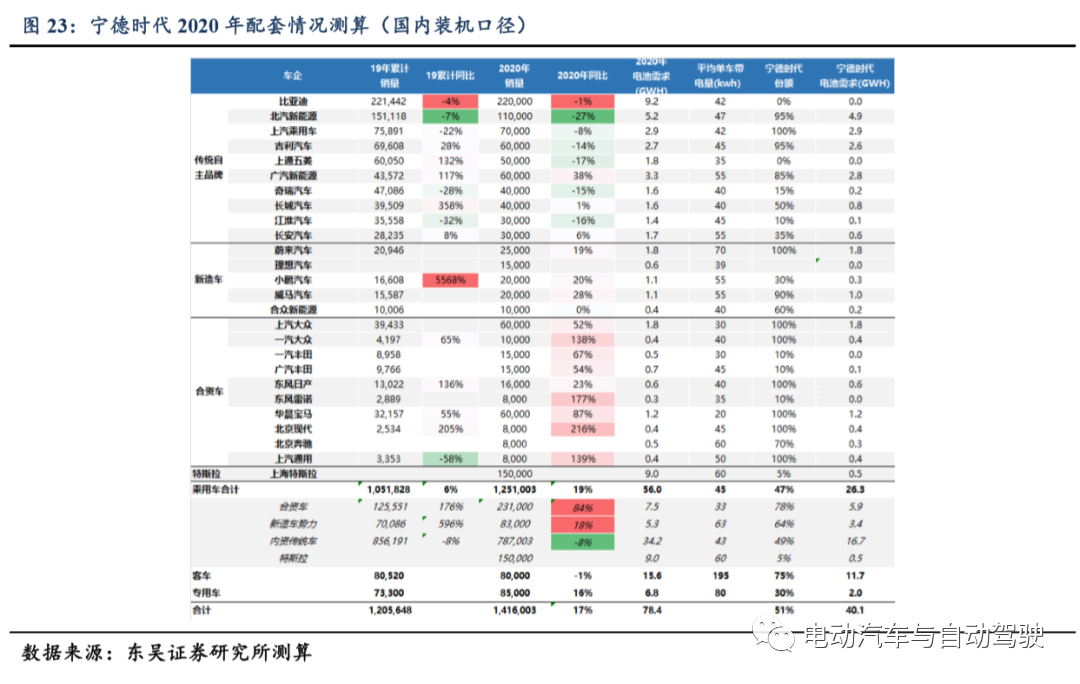

東吳證券的研報也對寧德2020年的出貨量按客戶細分做了一個測算。預計2020年寧德出貨量增長為17%。

具體看增量的來源,2020年寧德的增量主要來源于合資廠和造車新勢力,傳統自主品牌廠商會有一定下滑。

個人認為這個預測還是有些靠譜的,在今年行業重度調整的大形勢下,嚴重依靠B端運營來出貨的部分傳統自主品牌肯定下滑嚴重,2020作為合資廠商和造車新勢力發力的大年,爆款產品發布層出不窮,銷量上也會有不錯的反應。

-

動力電池

+關注

關注

113文章

4533瀏覽量

77612 -

電動車

+關注

關注

73文章

3006瀏覽量

114045

原文標題:從鋰電巨頭寧德財報里讀懂行業趨勢

文章出處:【微信號:EV-AutoDrive,微信公眾號:電動汽車與自動駕駛】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

碳化硅SiC在電動車中的應用

FOC電機在電動車中的應用

電動車的鋰電池怎么充電最好

電動車亂停放識別攝像頭

電動車逆變器市場強勁增長,比亞迪引領中國廠商崛起

中國電動車(EV)品牌在德國市場逆勢增長,面臨歐盟新關稅挑戰

電動車電動機的構成部件

比亞迪Q1出口近10萬輛電動車 同比增長高達152%

電動車進入電梯識別報警攝像機

淺談電動車汽車充電樁接入對電網諧波的影響

電動車平價時代即將到來,2020年增長預測

電動車平價時代即將到來,2020年增長預測

評論