從各類數據的表面來分析,數據中心無疑是“能耗大戶”。從微觀上看,一個超大型數據中心每年的耗電量近億度;從宏觀上看,全世界數據中心的耗電規模為205TWh[1],占全世界耗電規模的1%。據中國信息通信研究院(以下簡稱“中國信通院”)發布的《數據中心白皮書》統計,我國數據中心產業年增長30%以上,有人因此擔心數據中心的能耗也會迅速擴增,而事實真的是如此嗎?2020年初,世界頂級學術期刊《Science》刊登的論文《重新校準全球數據中心能耗估算》的數據卻表明:全球數據中心的能耗增長其實在放緩。

一般觀念里面對于耗電都是只講“總數”不講“邊際”,數據中心耗電的“總數”看似龐大,其實從“邊際”的角度來看,數據中心確實通過努力在逐漸摘掉“能耗大戶”的帽子。《重新校準全球數據中心能耗估算》的研究表明:與2010年相比,2018年全球數據中心計算實例增加了550%,而同期全球數據中心的耗電量僅增加了6%。從每個計算實例來看,全球數據中心的能耗強度自2010年以來每年下降20%,能耗效率顯著提升。

二、能耗增長放緩的原因

綜合《重新校準全球數據中心能耗估算》和全球發展現狀分析,數據中心能耗增長放緩的原因主要有三點:

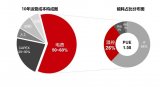

一是得益于積極的政策引導。在全球各地區政策的引導下,數據中心從較小的傳統數據中心向超大規模數據中心轉變,有效降低PUE值。目前數據中心的規模正在從較小的傳統數據中心向更大、更節能的超大規模數據中心轉移,2010年全球傳統小型數據中心規模占計算實例的79%,而到了2018年全球超大型數據中心規模占計算實例的89%。

二是得益于IT設備的技術與效率的不斷提高。在2010-2018年期間,全球服務器效率以及虛擬化程度的提高相結合減少了每個計算實例所需的電量,使全球計算實例增加了6倍的同時服務器能耗僅增加25%;存儲驅動器效率和密度的提高相結合使全球存儲容量增加了25倍的同時存儲能源的使用僅增加了3倍。

三是得益于制冷和供配電等基礎設施技術的不斷改進。這些基礎設施的技術進步使得能源使用量大幅減少,有效降低PUE值。據估計,2018年全球數據中心的平均PUE為2010年的75%左右,得到有效改善。

三、能耗改善的實踐

1. 政策方面政策引導數據中心走向大型化和集約化,有效降低能耗。國內數據中心在2013年以前存在著過熱、盲目和重復建設問題,同時,全國大部分數據中心存在規模偏小、布局不合理、能效水平低等問題。從2013年開始,工信部陸續通過聯合四部委印發《關于數據中心建設布局的指導意見》、滾動更新《全國數據中心應用發展指引》(中國信通院云計算與大數據研究所具體支撐)等方式引導數據中心合理建設和布局,多個省市通過陸續出臺一系列政策引導規范數據中心的建設,我國數據中心的能效水平總體提升。

2013年以前,全國對外服務型數據中心平均PUE在2.5左右,而到2019年底,全國對外服務型數據中心平均PUE近1.6,實現質的飛躍。同時數據中心也朝著大型化、集約化的方向邁進,2013年以前全國大型以上數據中心的數量較少,而到了2019年,在對外服務型數據中心中,大型以上數據中心機架規模占比達到70%左右,這極大地促進了數據中心能耗效率的提升。

不僅PUE的平均水平在優化,我國數據中心的最佳PUE也在不斷創新低。自2013年起,中國信通院云計算與大數據研究所已經測過眾多數據中心的PUE,其中PUE表現良好的大部分為互聯網和通信行業大型數據中心。很明顯,隨著時間的推移,參測數據中心PUE已經由1.4-1.5區間降低到1.2-1.3區間。

年度參測數據中心PUE平均值

在國際上,以美國公共機構為例,美國政府從2010到2019十年時間內,通過美國聯邦數據中心整合計劃(FDCCI)、聯邦政府信息技術采購改革法案(FITARA)、數據中心優化倡議(DCOI)等一系列政策措施,實現了數據中心數量減少7000個,減少約50%;近一半大型數據中心PUE從平均2.0以上優化至1.5甚至1.4以下;部分服務器利用率從5%提升到65%以上。

2. 技術方面數據中心供電架構逐步簡化,提高用電效率。隨著產業規模快速增長,高壓直流(HVDC)逐漸成為數據中心供電系統的新選擇, “HVDC+市電直供”相結合的模式,供電效率可提升到94%-95%,若采用HVDC離線模式,供電效率可提升至97%以上,目前HVDC已在大型互聯網公司得到了廣泛應用。由于HVDC的容量所限等原因,巴拿馬電源橫空出世,它顛覆了傳統IDC供電架構,從中壓10KV AC直轉240V DC,減少轉換次數縮短電流旅程,相比傳統雙U架構配電節省投資44%,IDC整體投資節省7%以上。

液冷逐漸成為數據中心制冷的新方向,更加節能。隨著新興技術的快速發展,特別是高性能計算設備和GPU服務器的使用,將使單機架用電規模朝著20kW-30kW甚至更高規模發展,而用電密度提升對數據中心制冷系統提出挑戰。傳統風冷已無法達到所需的散熱能力,液冷逐漸成為數據中心制冷的新模式。液冷模式通過液體直接導向熱源帶走熱量,散熱效率更高、更加節能。國內以ODCC(開放數據中心委員會)為代表的行業平臺積極推動了液冷的標準化進程,加速了數據中心液冷團體標準、行業標準的出臺。

整機柜服務器支撐新技術新應用,有效降低能耗。天蝎整機柜服務器目前完成三代技術演進,實現了服務器供電、散熱和系統管理層面標準化、資源池化,不僅可以實現性能的提升、總成本的降低,同時也降低了能耗。如整機柜ARM64服務器,對比同配置X86服務器,計算性能提升1-2倍,單節點能耗省40W;整機柜GPU服務器,通信帶寬提升2-4倍,延時縮小1倍,比傳統GPU服務器性能提升30%,能耗降低7%以上。

四、小結

由于計算能力和能源消耗的正比關系,數據中心的高能耗屬性不會改變,但是我們可以通過政策引導和技術創新來實現數據中心的高能效和高質量發展,同時也需要關注數據中心對經濟發展帶來的顯著促進作用。隨著數據中心進入新基建的序列,數據中心的社會關注度驟升,相關政策密集研究和出臺,我們也期待并盡力推動更多的數據中心技術創新。

[1] Recalibrating global data center energy-use estimates

國內各整車企業需要在堅持常態化防控措施的同時,抓住時機調整經營體制和產品布局,率先于其他國家走出困境并迎接需求復蘇時刻。

在新冠肺炎疫情以歐美為中心加速蔓延的形勢下,全球許多國家和地區紛紛出臺和擴大了限制出行措施,這對各行各業的經濟活動均產生了嚴重影響。從汽車業界來看,不僅限制出行措施和消費心理變化導致了新車需求降低,以防止感染擴大和調整庫存為目的而關閉整車和零部件工廠的情況也此起彼伏。根據FOURIN推測,2020年世界汽車銷量有可能同比減少20%降至7,000萬輛,基本能夠確定降幅將超過金融危機(2008年和2009年均減少5%)時的水平。

中國汽車工業咨詢委員會主任安慶衡先生向我們分享了有關國內外汽車產業受疫情影響的現狀和問題,并就今后業界關注的焦點課題進行了獨家解析。安主任認為,國內各整車企業需要在堅持常態化防控措施的同時,抓住時機調整經營體制和產品布局,率先于其他國家走出困境并迎接復蘇時刻。同時,零部件企業則需要以海外企業為參考,以“新四化”為契機尋找和布局優質資源,用好從傳統內燃機向新能源領域發展轉向的戰略機會。此外,還應參考海外企業在發展混動和純電動技術方面的做法,在明確零排放長遠導向的同時,努力構建企業亦能在短期內保證盈利的可持續性經營體制。

隨著我國正式宣布“兩會”舉辦時間,國內疫情已經得到根本控制,預計“五一”之后各行各業將全面恢復往日活力。我國在疫情防控和復工復產方面走在了全球前列,但以美國為首的國外疫情發展形勢仍然令人擔憂。結合近期的汽車相關數據和各企業的經營動向,繼上月之后,與大家分享一些感想。

一、 增強疫情后市場反彈信心,率先走出困境和迎接復蘇

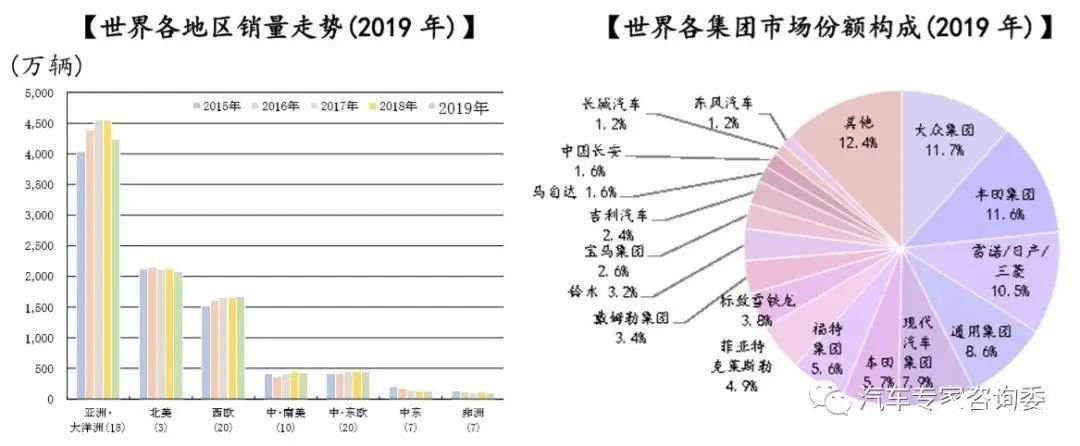

從機構統計的世界85國/地區的汽車銷量來看,2019年同比減少3.8%降至9,099.3萬輛。主要原因在于,除了中國同比減少200多萬輛以外,印度減少近60萬輛、美國和阿根廷等國也分別減少20多萬輛。

從各集團來看,大眾和豐田實現增長,戴姆勒和寶馬超過上年,但其余均出現下滑。大眾、豐田、雷諾/日產/三菱聯盟、通用、現代的前五名次未變,但前兩位與其余之間的差距有所擴大。值得關注的一點是,標致雪鐵龍和菲亞特克萊斯勒將在2021年完成合并手續。若把這兩個集團的2019年銷量相加,規模將超過以782萬輛排名第4位的昔日霸主通用。

原來預計全球汽車市場在2020年有望重回增長軌道,但新冠疫情防控措施已對全球經濟活動產生較大影響。對于汽車需求的影響自進入2020年以后逐月加重,同年3月美國出現37.9%、歐洲出現51.8%、中國出現43.3%、印度出現61.1%的同比降幅。當前還無法預測疫情結束時間,限制經濟活動的時間將會延長,全球汽車需求的降幅很有可能超過2008年全球金融危機之后的情況。

這次疫情過后,與當年的金融危機后相比、中國的汽車市場增長可能不會那么快,而且各國所能提供的政策扶持余地看來也比當時要小。有些廠商從新冠爆發之前的經營狀況就不太好,這次異常事態很可能誘發新的行業重組。不過,結合過去的經歷和現實走向來看,市場需求必定能夠迎來恢復時刻。

現階段,我國政府已出臺一系列刺激消費政策,各廠商在將疫情損失降至最低的同時,還需要抓住時機調整經營體制和產品布局,率先于其他國家走出困境并迎接需求復蘇時刻。

二、 零部件企業需以歐美為參考,逐步向新四化領域調整方向

新型肺炎疫情沖擊下,中國作為全球最大的汽車零部件供應鏈基地,對全球汽車工業的重要性進一步顯現。但是,中國汽車零部件產業鏈在核心配件環節和共性技術領域的短板也被不斷放大。中國自主汽車零部件龍頭企業應牢牢把握全球汽車零部件供應鏈體系重構的產業機遇,以歐美為參考,在關鍵核心零部件領域和卡脖子技術領域積極調整發展方向,探索整合重組模式,努力實現并購和合作,形成自動變速器、電驅動系統等多家具有足夠規模、具有全國乃至全球競爭力的先進企業,以應對海外供應鏈的斷裂風險。

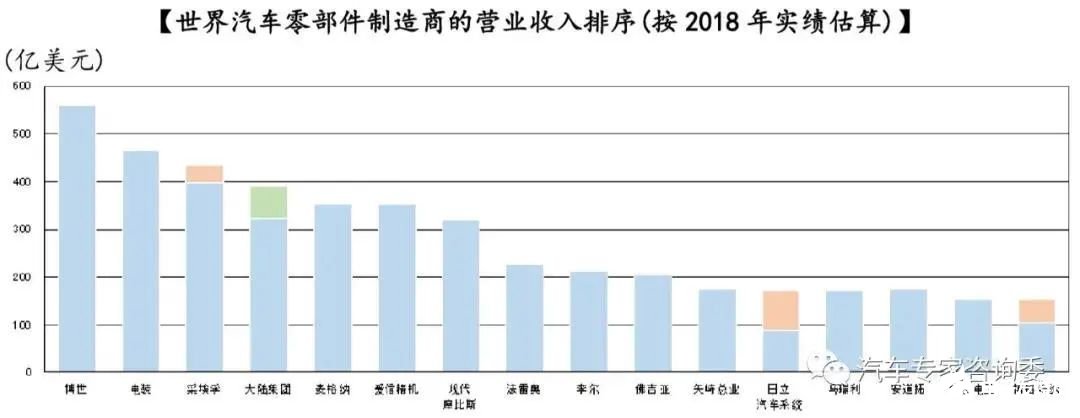

從全球汽車零部件制造商的動向來看,伴隨“新四化”帶來的汽車行業變革機遇,這兩年出現的大型并購和合作的案例不斷增多。這也造成了部分大型零部件集團的規模有降有升。

大陸在將動力總成部門以Vitesco的名稱分割之后,營收降至330億歐元左右,規模后退至與現代摩比斯持平的水平。另外,馬瑞利在與康奈可合并之后,營收達到170億美元左右,能與矢崎總業和安道拓并列。日立汽車系統在與本田系3家廠商(京濱、昭和、日信工業)合并之后,預計排名也將上升。2020年以后,采埃孚收購威伯科,營收將擴大到430億美元,但仍不及博世和電裝。博格華納這些年發展很快,若收購德爾福科技,營收將超過150億美元,將與住友電工、馬勒等比肩。

大陸將動力總成獨立為Vitesco,有利于集中動力總成領域的優勢和增強電驅動領域競爭力。馬瑞利和康奈可合并,將就照明裝置和儀表盤等電子電氣領域形成規模效應。本田系3家廠商依托各自在動力總成、轉向和制動系統方面的優勢,再加上日立汽車系統的IoT技術,將能獲得數字化領域的先發優勢。采埃孚收購威伯科旨在獲得商用車制動解決方案,以此完善其自動駕駛技術。博格華納收購德爾福科技,雙方將在節能減排和電驅動領域形成合力。

這些2019年以后新出現的并購動向,除了以提供電動汽車零部件一攬子方案為目標而完善技術的案例,還有嘗試改變以內燃機為中心的事業體制的案例。這些并購合作的目的,都是盡可能把業務重心逐步向“新四化”相關領域過渡,在彌補自身業務短板的同時,力圖培育具備增長潛質的關鍵技術,搶占市場發展先機。預計今后全球范圍內的這種趨勢仍將持續。

不過,大多數“新四化”相關技術必須依賴極大的投資,要想在短期內收回投資較難。在2020年不斷蔓延的新冠肺炎疫情導致汽車行業遭受巨大影響下,很難保證持續開展前沿開發的充足資源,各制造商如何行動確保收益和推進技術開發有待關注。

對于國內零部件廠商來說,需要把握海外大型優勢零部件企業的戰略走向和產品布局,在緊跟國際走勢的同時,努力補齊“新四化”領域的產品短板。同時,還需以先進技術為導向,抓住大型廠商并購重組的時機,適當引進一些海外優勢資源,并嘗試拓展包括研發領域的合資合作可能性。

結合當前全球形勢來看,可能電動汽車的普及要比預期要晚,短期內零部件領域的主力仍將是內燃機車零部件。這也是以傳統零部件為收益來源的零部件廠商的優勢,也就是說我們還有機會。

沒有規模,沒有足夠的研發能力,沒有足夠強的競爭力,中國汽車零部件企業就不足以支撐中國自主整車企業發展。

三、 借鑒海外企業發展經驗,兼顧長遠目標和短期收益

從日本汽車制造商的近期經營動向來看他們在繼續圍繞擅長的HEV領域加強新一代動力總成技術研發的同時,堅持“兩條腿”走路,不斷擴大針對純電動車(EV)領域的研發投資。

就混動技術領域,日本廠商并沒有停止導入和發展混合動力技術。豐田已在2019年將安裝平行軸電機的新一代雙電機混動系統(THS)擴大應用至B細分車型。本田繼推出1~3電機式混合動力系統之后,2019年也新開發出了面向B細分車型的雙電機系統(i-MMD),2020年以后將把旗下的HEV集中至i-MMD。日產則將不斷改良串聯混合動力系統e-POWER用發動機,就PHEV領域則有可能采用三菱的技術。

針對EV領域,日本廠商仍在堅持針對純電動車(EV)領域的研發投資。豐田繼2019年打造了EV專屬平臺e-TNGA之后,還將與大發、鈴木、斯巴魯共同企劃和開發EV。本田已開始推廣應用EV專屬平臺,將以2020年上市的Honda e為開端擴充EV產品陣容。日產則開發了下一代EV專屬PF,計劃2020年以后投放基于該平臺新開發的SUV版EV。

歐美汽車制造商也已開始大規模部署耗時多年開發而來的EV和PHEV。不過,各廠商采取的措施也略有不同。大眾集團以EV為中心,繼2019年底開始生產MEB平臺的首款車型ID.3之后,2020年還將為?koda和SEAT品牌推出MEB車型。而混動方面,已為其主力車型新款第八代高爾夫推出了改良版PHEV和48V MHEV車型。

戴姆勒、寶馬和福特則將重心放在混動領域,尤其是PHEV和MHEV。戴姆勒計劃到2020年為其100余款車型(含衍生車/換代車型)推出P0型或P2型MHEV版本。寶馬將繼續大規模開展PHEV,繼2019年4月更新了向采埃孚采購混動8速AT的協議之后,2019年秋又開始推出48V MHEV車型。

通用明確表示將跳過混合動力汽車,旨在實現高端車型向EV的轉換。福特則增加了安裝雙電機的HEV/PHEV車型數量,2019年還追加了48V MHEV。就EV開發領域,福特還與大眾合作,有望于2023年推出福特版MEB車型。

結合上述海外整車廠商動向推測,在純電動汽車正式普及之前,預計短期內包括HEV、PHEV、MHEV在內的混合動力汽車銷量仍將增加。

當前,日本企業在持續強化HEV研發的同時,已經開始拓展PHEV和EV產品。與此同時,歐美企業也在不斷增加48V輕混車型(MHEV)和PHEV車型。從支撐上述產品的關鍵零部件來看,驅動電機、逆變器、變速器/減速器等用于混動車型的關鍵共性技術,主導權仍然掌握在歐美日大型一級供應商手中。民族系企業除了自主開展混動系統研發和生產的比亞迪之外,其余企業在開發混動系統時,均需從大型外資供應商手中采購機電一體化系統。

對于民族系企業來說,在以純電優勢為突破口的同時,仍需要掌握HEV/PHEV等其他領域的發展動態。建議國內企業持續關注歐美和日本企業在發展電動動力總成方面的做法,在保持電池等領域的傳統優勢的同時著力發展有自主知識產權的電動動力總成領域核心技術。

國內汽車生產企業已率先走出疫情困境擁有在華基地的特斯拉等海外企業很可能率先獲得發展。對于國內汽車制造商來說,著眼于今后的可持續性發展和迎接需求復蘇在將電動汽車設定為節能減排主要方向的同時,還需要以海外企業的發展經驗為參考深耕和不斷拓展主力產品陣容,打好未來持續發展的根基。

責任編輯:pj

-

數據中心

+關注

關注

16文章

4764瀏覽量

72099 -

PUE值

+關注

關注

0文章

7瀏覽量

8774

發布評論請先 登錄

相關推薦

維諦技術:如何讓貴州醫科大學數據中心遷移0業務影響?

AFE4403 NUMAV寄存器設置的平均個數是指采集指定個數后的平均值嗎?

淺析如何降低數據中心電力能耗

按模擬電路做了一塊PCB,當輸入平均值為1VPP的信號時,輸出卻直接變成了5V,為什么?

數據中心液冷需求、技術及實際應用

降壓斬波電路輸出電流平均值怎么算

年度參測數據中心PUE平均值

年度參測數據中心PUE平均值

評論