近期,各大IC廠商紛紛發布了2020年二季度的財報。這其中,有一些廠商一如既往地展現出他們強悍的掙錢能力和影響力;也有些廠商,在盈利的同時也面臨對手的挑戰;還有一些因為市場的不確定性,面臨一些新的挑戰。在這里,我們將對國際知名的半導體公司的財報進行一些解讀,為大家呈現一個最新的半導體產業格局。

先進制程愛你好難

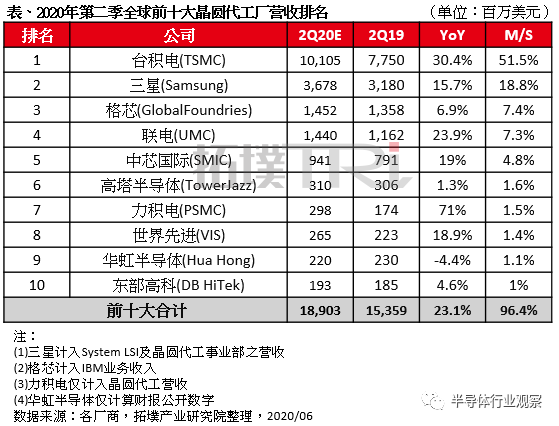

今年二季度半導體廠商在財報中透露除的關于半導體工藝制程的一些信息很有趣。首先是,臺積電,一如既往的走在先列,據悉2021年就可以開始風險量產3nm,而聯電則在二季度賺的盆滿缽滿,營收較去年同期增長23.2%,產能利用率提高到98%,在第三季度,預計將獲得更多新的28納米產品設計定案。再看向英特爾,似乎是意料之中,英特爾的7nm產品將繼續推遲,預計首款7納米產品將于2022年下半年或2023年初上市。 在晶圓代工市場方面,根據集邦咨詢旗下拓墣產業研究院最新調查,全球前十大晶圓代工業者2020年第二季營收年成長逾2成。

臺積電以及聯電等晶圓代工廠受惠于5G手機AP、HPC和遠程辦公教學的CPU/GPU,驅動IC等需求,營收實現增長。接下來我們來看下已經公布的幾家廠商的財報:

臺積電

7月16日,臺積電發布2020年第二季度財報。據財報顯示,臺積電財報顯示,第二季度合并營收為 3107 億新臺幣(約合105.40億美元),較上年同期2409.99億新臺幣同比增長28.9%;凈利潤為1208。2 億新臺幣,較上年同期的667.65億元同比增長81.0%。 從產品上來看,臺積電未披露5nm工藝的營收狀況。7納米和16納米工藝依然是營收的主要來源,其中7nm工藝占臺積電該季度晶圓銷售額的36%。 臺積電在二季度業績說明會上透露,公司3nm(納米)制程預計2021年風險量產,2022年下半年量產,3nm相比5nm工藝將帶來70%的密度提升、10%-15%的速率增益和20-25%的功率提升。并將沖刺更先進的制程,在2nm研發有重大突破,已成功找到路徑。 臺積電預計2020年5G智能手機需求持續增長,且公司業務將獲得5G和先進芯片發展的支持。另外,據外媒報道,產業鏈方面的人士透露,臺積電已預計蘋果基于ARM架構的Mac處理器代工訂單,在2021年下半年將會大幅增加,也會提升他們的業績。

聯電

聯華電子也公布了2020年第二季營運報告。報告顯示,第二季度合并營業收入為新臺幣443.9億元,較上季的新臺幣422.7億元,成長5.0%,與去年同期的新臺幣360.3億元相比,成長23.2%。本季毛利率為23.1%,歸屬母公司凈利為新臺幣66.8億元,每股普通股獲利為新臺幣0.55元。 聯電總經理王石指出,第二季合并營業利益率為13.2%,整體產能利用率提高到98%,晶圓出貨量達到222萬片約當八英寸晶圓。晶圓出貨量的成長主要反映了計算機相關領域對無線連接、顯示器驅動以及快閃存儲器控制器IC的需求以及消費市場的庫存回補。 此外,王石表示,展望第三季,當前的市場前景顯示芯片需求仍然強勁,在今年上半年28納米設計定案較前一年明顯增加。在第三季度,預計將獲得更多新的28納米產品設計定案,更多運用在4G和5G智能手機等無線應用相關產品也將進入量產,使聯電在不同的28納米市場領域的客戶分布更多元化。

英特爾

7月24日,英特爾發布了2020財年第二季度財報,Q2營收為197.28億美元,同比增長20%;凈利潤為51.05億美元,同比增長22%;運營利潤為57億美元,同比增長23%;毛利率為53.3%,同比下降6.6%。 從數據和PC兩大核心業務看,數據相關的業務已經成為收入支柱。第二季度英特爾“數據為中心”的業務(Data-centric)總營收約為101.17億美元,“PC為中心”的業務(PC-centric)營收為95億美元,同比增長了7%。 再看三季度和全年業績預測,三季度調整后每股收益約為1.1美元,市場預估1.14美元;營收約為182億美元,市場預估179億美元;預計全年調整后每股盈利4.85美元,市場預期4.78美元;預計全年營收750億美元,市場預期737.4億美元。 此前英特爾表示,2021年將推出7納米新品,現在英特爾在財報中明確提到7納米處理器發布時間要推遲6個月,主要是7納米的產能低于預期,預計首款7納米產品將于2022年下半年或2023年初上市。 另外,英特爾在強化的處理器AI性能方面,也有英偉達這樣的勁敵;在架構方面,x86一直面臨ARM架構的挑戰,如今勢頭更加兇猛,前有華為鯤鵬芯片,后有蘋果即將推出的Mac處理器。當然,英特爾的CPU城堡依然堅固,尤其是服務器CPU方面。 在異構計算的趨勢下,越來越多的參與者來搶食英特爾的市場,未來的算力市場將越來越有意思,格局如何變幻,業界拭目以待。

存儲芯片需求大漲

在今年 3 月初的報道中,外媒表示在低迷了一年多之后,得益于需求的增長,存儲芯片的合約價格在今年二季度將會有明顯上漲,預計漲幅將達到兩位數。 從前文我們可以獲取到的關鍵信息就是-需求增長。分析三星、SK海力士以及美光等存儲廠商的二季度財報不難發現,這些廠商都在一定程度上實現了增長。當然,需求并不相同,有來自消費電子,也有來自游戲等不同領域。接下來我們來看下已經公布的幾家廠商的財報:

三星

7月30日,三星電子公布了其2020年第2季度的正式財報。三星電子2020年第2季度營業利潤同比增長23.48%,為8.15萬億韓元(約合人民幣480億元),創下2018年第四季度以來的新高。 按照業務部門劃分,半導體部門在二季度貢獻了最大營業利潤占比。半導體部門二季度銷售額為18.23萬億韓元(約合153億美元),營業利潤為5.43萬億韓元(約合46億美元),占總營業利潤的66.6% 半導體業務目前是三星電子主要投入的對象。據悉,三星二季度資本支出9.8萬億韓元,其中有8.6萬億用于半導體業務,占比87.8%,另有0.8萬億韓元用于顯示面板業務;上半年總資本支出為17.1萬億韓元,其中14.7萬億韓元投資于半導體業務,占比86%,顯示面板業務則花去1.6萬億韓元。 在本季度財報中,三星預計下半年移動設備和消費電子的需求將有所回升,新的智能機上市會帶動DRAM芯片整體需求,主要客戶發布新品也會促進移動顯示屏的需求。

SK海力士

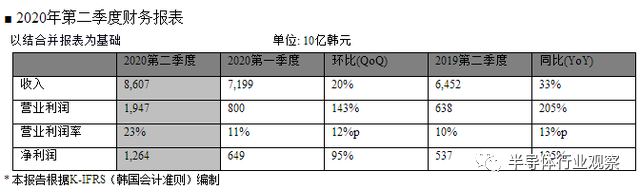

7月23日消息,SK海力士發布財報稱,第二季度凈利潤增長逾一倍,從上年同期的5370.3億韓元增至1.264萬億韓元(約合10.6億美元),超過市場預期,得益于存儲芯片需求和價格的穩健。

營收增長33%,至8.607萬億韓元。營業利潤增長逾兩倍,至1.947萬億韓元。SK海力士表示,疫情期間數據服務器中使用的內存芯片的強勁需求抵消了移動設備芯片需求的疲軟。 關于今年下半年的商業環境,SK海力士認為目前經濟形勢仍處在不確定狀態。然而,隨著主要國家經濟活動的重新開放,以及5G智能手機和下一代游戲機的推出將刺激零部件需求增長。

美光

美光近日發布2020年第三財季(2020年3月~2020年5月,下同)財務報告,數據顯示其營業收入54億美元,環比增長13.4%,同比增長13.6%;營業利潤9.8億美元,同比減少2.87%,環比增長81%;凈利潤9.4億美元,環比增長82%。毛利率由上個財季的29.1%提高到本財季的33%。 業績超預期的背后是,SSD收入創新高以及DRAM和NAND價格持續增長。據美光財報顯示,第三財季美光DRAM ASP環比中個位數(約5%)增長,NAND Flash ASP環比中高個位數(約8%)增長。 美光在第三財季,來自服務器、PC、手機等市場需求均環比增長,僅嵌入式部門收入受到汽車市場的影響有所下滑。 對于下半年,美光預計,數據中心需求保持健康狀態,但或有波動;手機和消費電子等恢復增長;新款游戲機發布推動DRAM和NAND需求的強勁增長。同時,美光樂觀看待下個季度(即2020年6月~8月),預計收入將環比增長10%左右,毛利率也將進一步提高。2020財年資本支出至多為80億美元,同比減少20%。

半導體設備需求旺

據SEMI統計,北美半導體設備制造商5月出貨金額為23.46億美元,環比上升2.9%,同比增長13.6%,1-5月累計出貨115.60億美元,同比增長21%,而去年同期同比下滑24%。 中銀證券認為,8家全球半導體設備上市企業在2020年第一季度收入為162億美元,環比下滑7%,主要是公共衛生事件影響了設備交付進度和收入確認節奏,但第一季度收入仍呈現同比增長12%,延續2019年第四季度同比恢復正增長勢頭。 ASML第一季度收入同比增速放緩至9.5%,但仍然保持正增長。該公司第二季度的銷售額達到33億歐元,相較第一季度增長35%。毛利率達到48.2%,和第一季度相比有顯著提升。 而其它幾家上市公司,第一季度在去年第四季度毛利率環比大幅回升的基礎上,出現小幅回落,但仍接近45%的正常水平,其中應用材料、ASML、KLA等的毛利率環比基本持平。

應用材料

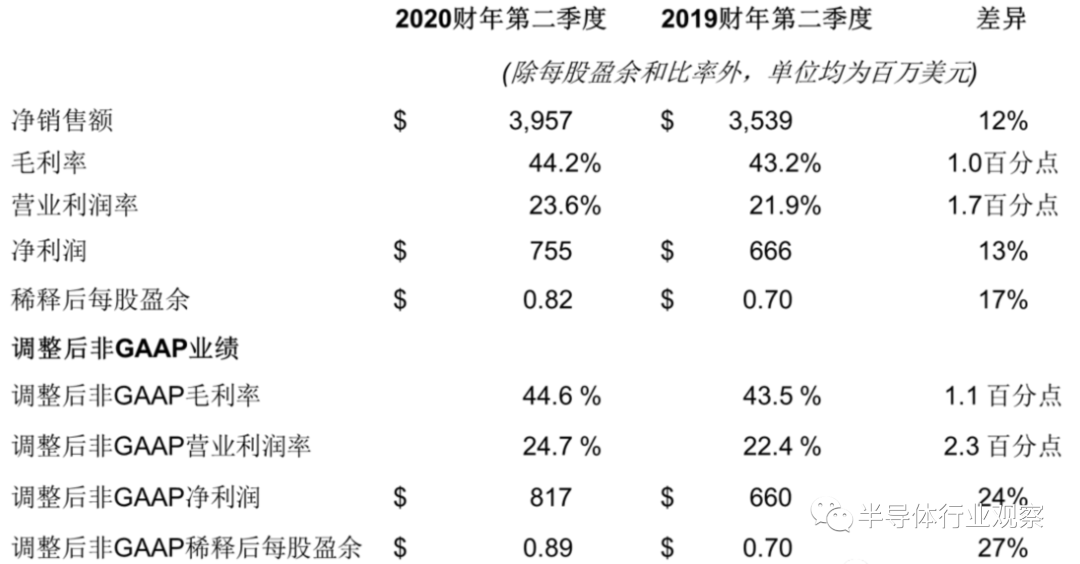

應用材料(AMAT.US)公布的2020年第二財季業績顯示,營收同比增長12%,凈利潤同比增長13%。財報發布后,該股盤后先跌后漲,截至北京時間7:21,該股盤后漲4.45%,報56.85美元。

根據財報,2020年第二財季,應用材料產營收39.57億美元,同比增長12%。 應用材料總裁兼首席執行官Gary Dickerson表示,盡管形勢仍不明朗,但基于目前的能見度,公司供應鏈正在恢復,對公司半導體設備和服務的潛在需求依然強勁。

ASML

ASML發布第二季度業績報告,報告顯示ASML Q2銷售額達33億歐元(RMB263億元),同比增長31.9%,比第一季度提高了35.2%,凈利潤8億歐元(RMB64億元),毛利率高達48.2%。 第二季度,ASML創下61臺光刻機的銷售紀錄,其中EUV光刻機出貨9臺,這直接促進了公司第二季度的收入大幅增長。 2020年第一季度,由于疫情的全球蔓延,ASML的財政方面不可避免地受到了影響。由于無法按時完成設備交付,ASML收入連續下降39%。不過目前,ASML的供應鏈已經恢復正常,并在第二季度展現出其業務的強勁發展勢頭。 關于第三季度,盡管疫情導致了全球經濟衰退,但ASML預測其業務在下半年將持續增長。財報顯示,ASML對Q3預估的收入范圍為36億歐元到38億歐元(RMB287億元到RMB303億元)。假設ASML真的能夠達到它的目標值,這個營業額將比第二季度提高9%-15%,較2019年同比增長20%-26%。 ASML表示,下半年公司會得到4臺EUV光刻機的遞延收入,也就是設備購買方在第二季度尚未支付的款項。 三星和臺積電也于近日宣布,它們計劃在明年建立規模可觀的新代工工廠。屆時,這些晶圓廠可能也需要EUV光刻機,所以ASML也會因此在第三季度收到大幅增長的訂單。

KLA

5月6日,科磊半導體(KLAC.US)公布了2020財年第三季度業績。科磊半導體一季度營收14.24億美元,同比增長30%。按業務劃分,來自產品的營收為10.51億美元,來自服務業務的營收為3.73億美元。 凈利潤為7800萬美元,同比降低60%。攤薄后每股收益0.50美元,同比降低59%。非公認會計準則下,凈利潤為3.89億美元,同比增長37.5%。攤薄后每股收益2.47美元,同比增長37%。科磊半導體因主營業務產生的現金凈額為4.42億美元,去年同期為1.64億美元。截止至期末,科磊持有的現金和現金等價物約為9.46億美元,去年同期為10.92億美元。 該公司未在財報中給出全財年業績指引。

汽車芯片大唱涼涼

不得不說,新冠病毒的影響是史無前例的,整個半導體行業都在感受著這種影響,全球的汽車芯片市場也未能幸免。IDC此前預計汽車和工業半導體市場的表現要好于其他市場,但COVID-19的大流行對汽車市場的打擊尤為嚴重。2019年包括輕型商用車在內的汽車銷售下降5.6%至8140萬輛,導致汽車半導體增長下降2.7%至384億美元。 據Strategy Analytics公司的數據分析,NXP,英飛凌,瑞薩,德州儀器和意法半導體仍然保持汽車半導體廠商的前5名。與2018年相比,這五大供應商們在2019年獲得的汽車半導體總收入下降了1.3%,至372億美元。然而,由于新冠疫情的影響,這些廠商2020年的最新財報也大多呈下降之勢。

意法半導體

7月23 日,意法半導體發布財報,財報顯示:Q2 凈營收為 20.9 億美元,同比下降 4%。凈利潤為 9000 萬美元,同比下降 43.7%;攤薄后每股收益為 0.1 美元,去年同期為 0.18 美元,同比下降 44.4%。毛利為 7.3 億美元,同比下降 12.2%;毛利率為 35%,去年同期為 38.2%。經營收入為 1.06 億美元,同比下降 45.8%。 展望 2020 財年第三季度,公司預計凈營收約為 24.5 億美元,相當于環比增長 17.4%;預計毛利率為 36%,正負 200 個基點;三季度將于 9 月 26 日結束。 意法半導體總裁兼首席執行官Jean-Marc Chery評論第二季度業績時表示:“二季度凈營收環比下降6.5%,符合預期,汽車芯片、模擬器件和影像產品銷售下降,但微控制器、數字芯片和功率分立器件的增長抵消了部分降幅。第二季度的毛利率包括約310個基點的閑置產能支出。” 展望第三季度,Jean-Marc Chery表示,意法半導體將推進公司最新的2020財年業務計劃,全年凈營收爭取達到92.5億美元至96.5億美元,下半年比上半年增加6.1億美元至10.1億美元。預計增長動能將來自確定的客戶項目、新產品和改善的市場條件。2020年資本支出計劃目前是約12億美元。

恩智浦

恩智浦半導體27日盤后公布最新第2季財報,營收同比下滑近18%,不如分析師預期,獲利更產生凈虧損近2.14億美元,就算在疫情中相對強勢的半導體業其實也是步履維艱。 在財報公布后恩智浦盤后股價下跌3.7%。不過,恩智浦首席執行官Kurt Sievers在報告時還相對樂觀,表示略好于指導目標,公司對于市場的疲弱早有預期。他強調,主要是因為疫情對于全球總體經濟環境造成了相當大的沖擊,但目前已有不小的改善。 據數據顯示,恩智浦Q2毛利率仍有近49.1%,略高于預期,不過這可能與市場異常的供需有關。而工業和物聯網業務,仍抱持著相當不錯的增長,同比增加近12%。移動通信及基礎建設業務也有回穩跡象。 當然最主要的車用業務仍然是受到重挫,年減近35%,自今年以來,恩智浦股價已下跌近5.52%,距前一高峰還有13.86%跌幅,相較同期納斯達克指數上漲17.43%,算是相當落后。不過近年來恩智浦積極布局Wi-Fi和藍牙市場,并強化物聯網優勢,有望成為新動能。

英飛凌

財報顯示,英飛凌本季度的收入同比增長4%,環比持平,比預期低約2%。汽車業務同比下降3%,環比增長2%,這主要是由于對座艙電子和MCU的需求增加。在風力渦輪機,電器和工業驅動器制造商的強勁需求下,工業動力控制部門同比增長3%,環比增長7%,增幅約為4%;由于對DC-DC電源和電話組件的強勁需求,電源和傳感器系統收入同比和環比增長4%,均超過2%。 最后也是最不重要的一點是,由于身份驗證和支付的需求增加,小型數字安全解決方案業務的收入同比收縮1%,環比增長超過2%,超出預期2%。 數據顯示,英飛凌的汽車業務非常疲軟,利潤同比下降54%,環比下降24%,利潤率下降680bp / 210bp,但其他細分市場則表現更好(+/- 5%),其中工業動力的利潤率超過17%電源和傳感器的百分比為22%,DSS為14%。 隨著賽普拉斯的加入(該交易于4月16日完成),公司年度的收入應約為84以歐元,上下浮動5%。管理層還指出,它預計與汽車相關的零部件需求將急劇下降一樣,家電和太陽能等領域將急劇下降。 英飛凌在汽車領域的情況有些復雜。作為最大的競爭者(收購賽普拉斯之后),相對于一些最近才進入市場并在新型車型上擁有更大積極影響力的公司而言,英飛凌對汽車生產正在急劇下降的狀況具有重要意義。

總結

當然除去這些廠商還有一些廠商也給出了二季度財報,篇幅有限只能選擇性放出,事實上,在疫情還在蔓延的情況下,有些廠商給出的Q2成績確實非常出乎意料,實現了很大的增長,這其中一部分原因是受益于疫情,推動了相關半導體產品的增長。 但另一部分,我們也該看見一些不一樣的東西。日前賽靈思發布2021財年Q1的財報,營收方面與同期相比下滑,而在產品銷售的四個地區中,唯有包括中國在內的亞洲地區的環比增速是正的,增長幅度達到了44%,這背后的原因不言而喻。業內相關人士指出,這主要是國內正在開啟芯片囤貨熱潮。 彭博社對此也進行了報道,指出中國計算機芯片進口商正在加大香港渠道的設備采購。今年上半年,通過香港轉往內地的半導體再出口量與2019年同期相比增長了11%,幾乎是芯片總購買量增長的兩倍,僅6月份,轉口貿易就增長了21%。數據顯示,從香港進口的芯片平局占中國芯片進口總量的38%以上。 總體而言,由于擔心受到進一步的供應鏈沖擊,相關中國企業一直在積極準備芯片庫存,其中,香港的轉口貿易就是一個重要渠道。因此對于這些廠商而言,逆勢增長的數字也許并不一定反應事件的全部,在包括華為在內的國內廠商的瘋狂囤貨下,他們的營收數字也許是虛高的。對他們來說,下半年的挑戰可能更為嚴峻。

-

芯片

+關注

關注

455文章

50732瀏覽量

423270 -

半導體

+關注

關注

334文章

27305瀏覽量

218169 -

臺積電

+關注

關注

44文章

5632瀏覽量

166421

原文標題:從最新財報看半導體行業現狀

文章出處:【微信號:WW_CGQJS,微信公眾號:傳感器技術】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

行芯受邀出席2024求是緣半導體產業峰會

中國半導體的鏡鑒之路

PCB半導體封裝板:半導體產業的堅實基石

日月光、臺積電兩大巨頭聯手,拓寬AI芯片封裝市場領先優勢

全球碳化硅(SiC)項目獲巨額資助,歐盟韓國聯手推動產業化進程

喜訊 | MDD辰達半導體榮獲藍點獎“最具投資價值獎”

2024北京(國際)第三代半導體創新發展論壇即將召開

最新的半導體產業格局

最新的半導體產業格局

評論