中國汽車工業當前從成長期逐步邁入成熟期。未來較長一段時間將進入自主品牌激烈競爭的分化時期,龍頭依靠技術優勢、強大的降價能力和廣泛的市場基礎將呈現強者恒強,處于競爭劣勢的中小整車企業逐漸退出市場或被龍頭吞并,傳統汽車行業集中度提升,龍頭企業受益;而另一方面,新能源汽車持續高速增長,電動化、智能化加速推進。

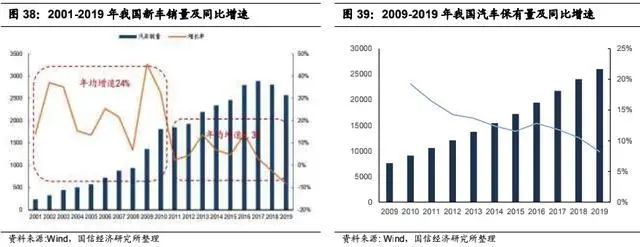

銷量層面來看,汽車行業銷量主要受到宏觀經濟以及刺激政策影響較為顯著,目前來看尚未看到宏觀經濟數據企穩,同時疊加疫情對乘用車供需的影響,預計 2020 年下半年汽車銷量將企穩,與去年同期相比呈持平態勢,乘用車板塊銷量在中性假設下約 11%的同比下滑,年銷量達到 1917 萬輛。商用車由于其具備周期性,預計今年維持-2%小幅度下滑,年銷量達到 423 萬輛,汽車板塊整體同比下滑 9.2%,年銷量 2340 萬輛。

剔除政策性因素影響,中國汽車銷量已經進入個位數增長的常態階段,中國汽車工業從成長期進入成熟期,中國這一階段大致對應美國 90 年代和日本 80 年代的汽車工業。參考美國這一階段的自主廠商表現(龍頭發生并購),中國未來較長一段時間將進入自主品牌激烈競爭的分化時期,國內整車龍頭依靠技術優勢、強大的降價能力和廣泛的市場基礎將呈現強者恒強,處于競爭劣勢的中小整車企業逐漸退出市場或被龍頭整車吞并,行業集中度提升,龍頭企業受益。

明年我國將步入第14個五年規劃。結合中國汽車產業發展階段和全球汽車產業發展趨勢,我們認為未來幾年汽車零部件產業將圍繞著四條主線發展:1)電動化與智能化;2)進口替代加速的優質零部件;3)行業龍頭以及行業核心資產;4)汽車后市場。

主線一:“電動化+智能網聯化”雙輪驅動出于對能源體系、工業發展等方面考量,2012 年定位于國家級戰略的新能源汽車項目被推出,在長達 8 年的補貼政策、路權導向及基礎設施建設的合力推動下,產業鏈由零發展雛形初顯。而目前整個行業仍處成長初期,智能化、電動化趨勢下汽車行業面臨巨大的技術革新,帶動產業鏈變革。

電動化與智能化的轉型升級為國內廠商帶來新機遇,原因有兩點:一方面,對于新環節,國內外廠商處同一個水平線,是國內廠商最好的切入時機,相較于偏傳統環節的國產替代路徑更為容易;另一方面,行業從 0~1,賽道短期爆發性強,在足夠大的市場規模下,能誕生多個大市值企業。

經梳理,電動車純新增量環節集中在三電(電池、電機、電控)以及汽車電子、車聯網領域,而底盤部分(傳動、轉向、制動等)存在由機械部件向電子部件升級的需求。此外,車身內外飾及底盤結構件作為汽車演變中技術升級較小的環節,仍存在以鋁換鋼的輕量化、智能化車燈等趨勢性機會。且大部分新增量環節處產業成長初期。

主線二:進口替代加速,優質零部件穩健成長全球整車廠盈利端承壓,產業鏈向性價比更高的國內供應商轉移。 低廉的人力成本,豐富的原材料供應下,國內零部件企業相較歐美發達國家具備天然的成本優勢,在車燈、玻璃、客車這類非標汽車產品上體現尤為顯著(非標產品需要更多人力支持),未來整車行業競爭仍將呈現加劇趨勢,國內零部件企業有望攜優勢成本地位實現關鍵零部件的進口替代。

自主-合資-外資(全球),深度國產替代拉開序幕。從零部件替代類型來看,自主零部件企業的進口替代是從制動系統開始,逐漸傳導到發動機、變速器等核心零部件總成。從零部件替代順序來看,國內零部件廠商通常是從自主品牌開始,逐漸切入合資,最后配套外資或全球平臺,這個階段的替代驅動來源于 1)自主品牌車型銷量占比提升;2)自主品牌零部件廠商通過技術引進與內生研發積極切入合資配套體系。

總體來看,2010-2015 年間,汽車零部件發生了全行業的進口替代(從 2010年的零部件全系列進口增速高于汽車銷量增速,發展到 2015 年的零部件全系列進口增速低于汽車銷量增速)。橫向來看,2010-2015 年間,汽車零部件各類別中,發動機零部件增速降幅最大(-71%),其次是行駛系統(主要是輪胎和懸掛類,-68%)、再次是傳動系統(變速器等,-67%)。縱向來看,制動系統零部件最早實現進口替代(2011-2012 年進口增速急劇下行),其次是發動機(2012年進口增速開始低于汽車增速),而以變速箱為代表的傳動系統從 2015 年起進口增速才開始拉開與汽車增速的距離。

主線三:集中度提升,龍頭企業優勢愈發凸顯“處新產品周期+細分行業穩定+市占率可觀”的賽道龍頭具機遇 未來分化為主旋律,強者恒強。汽車行業兼備周期與成長雙重屬性,行業增量紅利消失的大背景下,我們認為汽車行業結構性機會猶存:成長屬性方面,深度挖掘由智能化、電動化、輕量化以及后市場帶來行業革新機會,周期屬性方面,仔細甄別部分子板塊周期性輪動與復蘇帶來的機會;短期而言,增量紅利消失使得行業分化顯現(車型、國別品牌、廠商分化),未來隨著銷量增速進一步放緩,龍頭份額將進一步提升,缺乏品牌效應和規模優勢的中小企業在激烈競爭中將漸遭淘汰,強者恒強格局日益凸顯。疊加政策大環境支持,未來行業分化是主旋律。我們提出零部件賽道三維篩選框架,基于起點(單車價值量)-持續時間(產品生命周期)-斜率(產品升級速度)三維體系評價細分零部件的市場空間,所有零部件均可以置于下方坐標軸進行賽道比較。

具備核心競爭力的賽道龍頭優勢凸顯。新產品方面,整車廠新車周期與銷量水平具較強的正向關聯性,對于零部件廠商此種優質客戶的深入綁定能緩釋行業下行帶來的業績下滑影響,降低零部件企業盈利水平的周期性波動。技術方面,布局前瞻的公司有望在行業變革中提升自身議價能力,在細分行業中重塑競爭格局,收獲中長期的增長。從市占率方面,占領市場的龍頭有望受益于低端產能出清,份額擴張利好。

主線四:萬億級汽車存量市場,大幕徐啟汽車后市場是指汽車從汽車出售到報廢的過程中,圍繞汽車使用環節產生的一系列交易活動的總稱,括維修保養、二手車交易、汽車金融等和停車、檢測等衍生項目,在整個汽車產業鏈中占據重要位置。結合行業所處階段特征,行業投資機會逐步從增量市場向存量市場過渡,隨著保有量增長、車齡增加,政策法規逐漸完善,汽車的后市場需求逐步提升,汽車存量市場投資機會加大。

銷售增長放緩,進入存量時代 在經過多年的井噴式增長之后,國內新車銷量增速逐漸放緩,保有量依然保持中高速增長,國內汽車產業發展逐步從增量市場轉變為存量市場。目前我國駕照持有人數達 3.42 億人,保持中高速增長,保有量/駕照持有人數依然較低,保有量有進一步增長的空間。

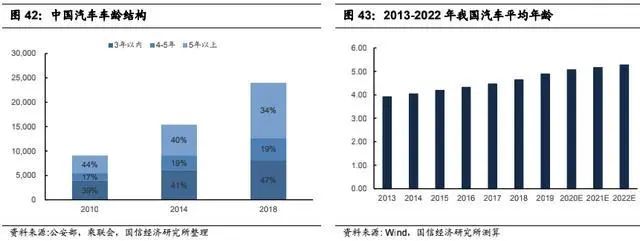

隨著國內新車銷量增速放緩和汽車保有量穩健增加,中國汽車平均年齡有不斷增長的趨勢。2019 年,國內汽車平均年齡達 4.8 年,2022 年預計國內汽車平均年齡有望達到 5.3 年。在中國乘用車日趨老齡化的趨勢下,車主對于維修和保養的需求也將日益增多。

停車與檢測、維保、二手車及汽車金融四大市場機遇 停車與檢測業務缺口巨大。汽車全生命周期下,存在檢測和停車等巨大需求。其中目前國內檢測站服務行業市場空間為 678 億/年,利潤為 204 億/年;檢測設備行業國內市場空間 70+億;機械式停車設備市場空間近 200 億,同時目前我國停車位配比只有 10.8,和國際 1:1.3 相比我國停車位比例嚴重偏低,設備和服務均存在巨大缺口。

中國汽車維保市場:保持中高速增長,互聯網汽配平臺涌現。在我國汽車保有量持續穩定增長且汽車平均年齡不斷提高的背景下中國汽車后市場養護行業的市場規模一直在保持中高速增長,2019 年市場規模近萬億元,其中高頻次高價值量單品如輪胎和蓄電池存量市場需求分別達 1700 億和 200+億。隨著汽車后市場的發展深化,眾多不同類型的互聯網平臺涌現,其中包括兩類:一是面向終端用車消費者的 B2C 平臺,二是針對后市場配件及服務供應商的 B2B 平臺。

中國二手車市場:汽車保有量不斷上升,產業鏈日漸完善。隨著汽車存量規模持續增長,我國二手車交易量逐年攀升,2019 年達 1492 萬輛,同比增長 8%,二手車交易額達 9357 億元,同比增加 9%。大數據與互聯網金融的創新發展促進了二手車行業產業鏈的完善,互聯網公司的加入使二手車交易更加便利,線上渠道與線下渠道融合助力中國二手車市場的進一步發展。

中國汽車金融市場:發展潛力巨大,信用體系和政策助力發展。2018 年我國汽車金融滲透率 48%,與美國 81%滲透率存在較大差距,我國汽車金融市場具有巨大的發展潛力。信用體系和國家法律法規的不斷完善助力中國汽車金融市場的進一步發展。2014-2017 年受汽車金融市場規模整體上升的趨勢影響(汽車信貸規模增長迅速,2017 年達到 12000 億元,相比 2001 年的 436 億元增長了27.5 倍,年均復合增速達 23%。尤其是 2001-2003 增長迅速,除去 2004-2006年的負增長外,2007 年起增長速度快,2012 年達到同比增速 70%。),不良汽車貸款率保持穩定,我國汽車信貸的信用體系日趨成熟,良好的信用體系助力中國汽車金融市場的進一步發展。

汽車零部件產業依然面臨著以下風險: 第一,弱市下汽車行業對政策依賴度較高,行業銷量的回升幅度大概率取決于政策力度,提示政策不達預期,汽車行業銷量不達預期風險。 第二,新能源汽車產銷量對補貼政策較為敏感,政策波動可能使得銷量大幅低于預期。 第三,車市持續低迷影響下,車企將部分壓力傳導至零部件廠商,帶來供應鏈壓價超預期、訂單分散等現象,將影響盈利端。

-

智能化

+關注

關注

15文章

4940瀏覽量

55636 -

汽車工業

+關注

關注

2文章

117瀏覽量

29915 -

汽車零部件

+關注

關注

0文章

283瀏覽量

17062

原文標題:【行業資訊】汽車零部件發展的四條主線

文章出處:【微信號:qidianxiehui,微信公眾號:深圳市汽車電子行業協會】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

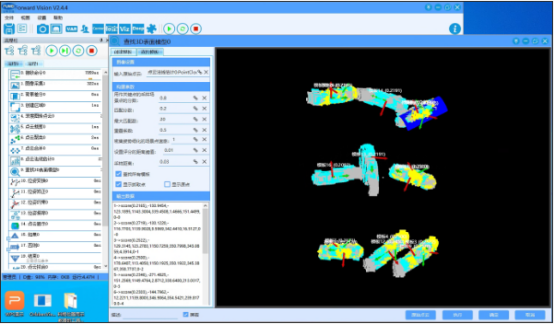

3D 視覺定位技術:汽車零部件制造的智能變革引擎

三品PLM系統在汽車零部件行業的解決方案及應用

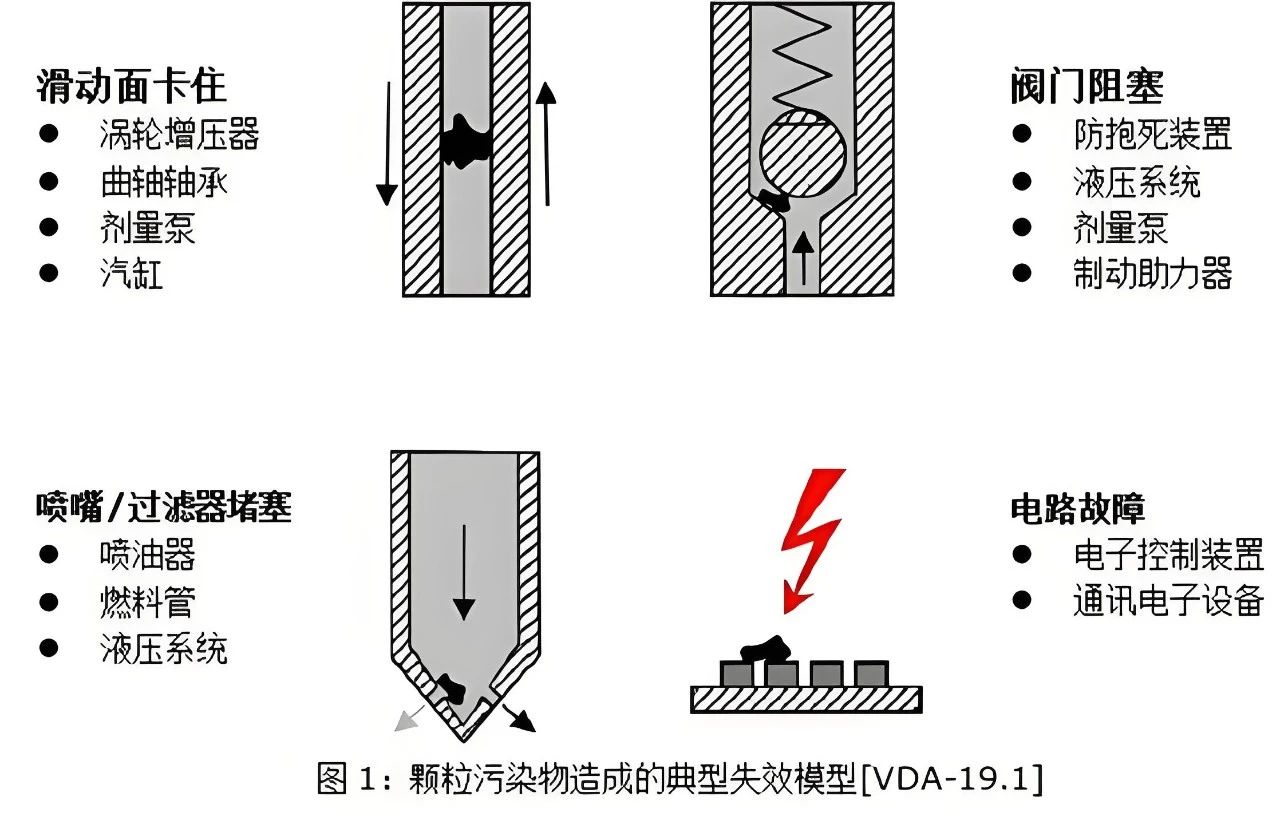

如何解決汽車零部件清潔度問題

LIMS實驗室管理軟件在汽車零部件行業的應用

激光淬火技術在淬火發動機零部件的工藝應用

三坐標CMM三次元用于測量電子零部件

江蘇省汽車及零部件產業協作配套對接會在蘇州舉行

如何驗證飛機零部件的環境可靠性?

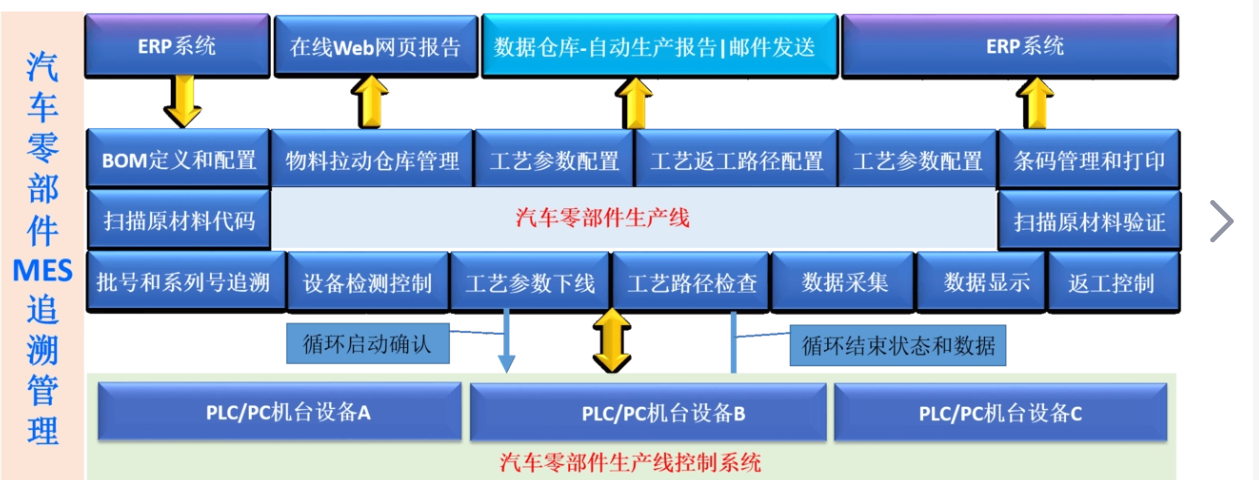

汽車零部件MES系統功能

AI視覺檢測在汽車零部件制造中的應用

汽車零部件需要做哪些環境試驗?

汽車零部件發展的四條主線

汽車零部件發展的四條主線

評論