2018年10月29日福建晉華被美國列入出口管制實體清單,宣布限制向晉華出口半導體制造設備等美國產品,此事件被視為美國開始全力打壓中國半導體產業的開端;2020年8月7日,華為余承東悲情宣布,海思麒麟高端芯片在9月15日之后無法制造,將成為絕唱。

按照計劃,中國目標在2025年達到半導體自給率70%。然而一張接一張的禁令一次次地提醒我們落后就要挨打,不到兩年的時間里,美國對以華為為代表的中國高科技企業進行“絞殺”,對中國半導體產業步步緊逼,更使中國堅定無論如何也要攻克先進半導體產業難題的決心。在可以預見的長期復雜國際形勢下,即使擁有全球最大的半導體消費和應用市場,我們更應該清醒地審視自身發展和不足之處。

中國大陸IC產業發展現狀與趨勢

增長速度下滑:

WSTS最新統計顯示,2019年全球半導體市場為4123億美元,中國半導體市場規模占全球比重上升為34.97%,已經是全球最大和貿易最活躍的半導體市場。臺灣工研院國際策略發展所指出,2018~2019年受中美貿易戰影響及智能手機、PC需求增長減緩,影響全球半導體市場,而中國大陸為全球半導體市場成長主要動力,但受到全球市場環境影響,故成長有所趨緩。2019年中國大陸IC產業產值為7609億人民幣,年增長率16.1%,相比2018年這一數據為20.9%,而今年預計將進一步下滑至14.1%。

IC設計業比重取得突破:

芯片設計行業已經成為國內半導體產業中最具發展活力的領域之一,近年來,中國芯片設計產業在提升自給率、政策支持、規格升級與創新應用等要素的驅動下,保持高速成長的趨勢。數據顯示,芯片設計業銷售收入從2015年的1325億元增長到2019年的2947.7億元。預計2020年,中國芯片設計行業市場規模將突破3500億元。

過去IC封測產業在大陸IC產業比重是最高的,2012年達到最高點的48%。2016年起,IC設計業比重(當年為37.9%)首次超越封測業(36.1%),2019年突破40%,占比達40.5%。

2019年大陸十大IC設計公司發展狀況

根據IC Insights的數據,2019年大陸十大IC設計公司依次為海思、紫光集團、豪威科技、比特大陸、中興微電子、華大集成電路、南瑞智芯微電子(Nari Smart Chip)、ISSI、兆易創新、大唐半導體。其中,僅有海思(22%)、 豪威(18%)、北京兆易創新(39%)三家公司實現了增長而且是兩位數增長,其余公司與2018年相比都有不同程度的下滑。

豪威:

2019年全球智能手機市場萎縮,使得各手機品牌廠都推出人像、夜拍與變焦能力等多樣功能來刺激消費者購買換機。盡管2020年受到疫情與市場飽和影響,智能手機需求可能將呈現負成長,但手機搭載雙鏡頭或三鏡頭的趨勢仍持續發酵,手機搭載的CIS數量也將持續增加,支撐CIS產業未來持續成長。

作為全球第三大CIS供應商,豪威CIS產品營收占據其業務比重超過九成,得益于去年下半年以來CIS的缺貨漲價潮,豪威2019年營收也得到了大幅增長。

兆易創新:

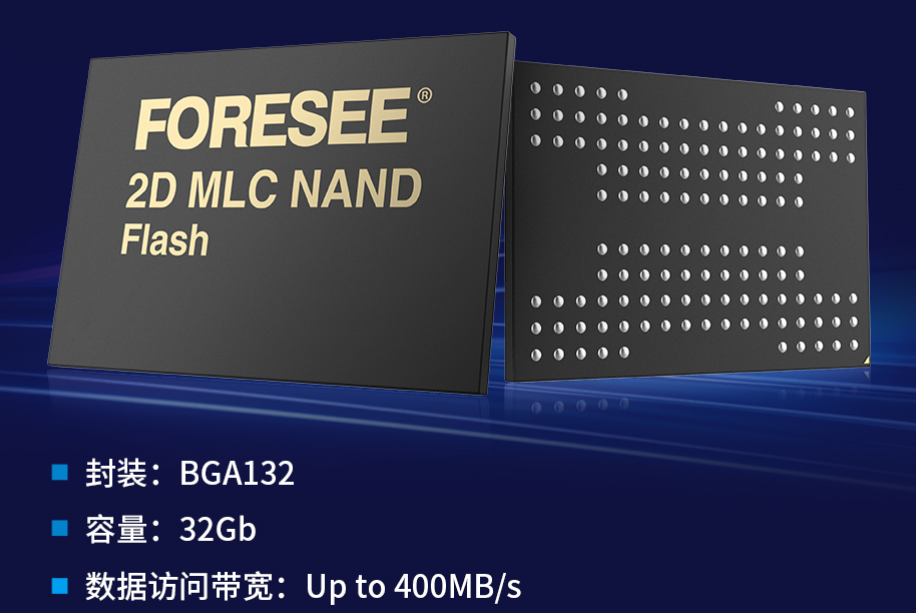

兆易創新業務布局包括存儲芯片(NOR Flash、NAND Flash)、MCU、傳感器三部分,2019年營收占比分別為80%、14%、6%(傳感器及其他)。

2019年兆易創新收購大陸市場領先的電容觸控芯片和指紋識別芯片供應商思立微100%股權,積極推進與思立微的整合,在光學指紋傳感器方面,積極優化透鏡式光學指紋產品,并推出了LCD屏下光學指紋、超小封裝透鏡式光學指紋產品、超薄光學指紋產品、大面積TFT光學指紋產品等。

兆易創新2019年營收實現39%的大幅增長,一方面得益于市場需求增加,公司不斷拓展新客戶、新市場,導入新產品,優化調整產品結構,2019年存儲片銷售增加約7.17億人民幣,MCU 2019年收入較2018年增加約3920萬元人民幣。此外,完成并購思立微,后者收入貢獻了2.03億人民幣。

在先進工藝的IC設計方面,海思和紫光展銳都走在了行業前列。

海思2019年發布高端應用處理器麒麟990 5G,當時為全球第一款成功整合的5G基帶SoC,搭載在華為手機Mate30系列上。麒麟990采用臺積電的7納米EUV制程。今年海思發布第二款5G芯片-麒麟820,采用臺積電的7納米制程,主要鎖定中高端手機市場。

大陸第二大IC設計公司紫光展銳也于今年2月發布最新的第二代5G芯片虎賁T7520,預計2020年底量產,針對5G中端的手機市場,采用臺積電6納米EUV制程。

此外多家手機品牌廠商紛紛投入自研手機芯片的大軍。除了華為使用海思自研的麒麟系列,小米旗下松果電子于2017年發布首款自制芯片澎湃S1,OPPO投入自研手機芯片,公布“馬里亞納”計劃。對于這些手機品牌,自研手機芯片需要投入更多時間、資金和技術,但成功與否卻不一定,但若成功就可以把關鍵的處理器芯片技術掌握在手上。如今進入5G時代,技術門檻進一步提高,對于手機廠商自研芯片,更是加大了考驗。

相比華為有海思成熟的麒麟系列,OPPO、小米等其他手機廠商均依賴高通、聯發科的手機芯片。然而美國對華為的禁令,加快了大陸“去美化”的決心,也從某種程度上促使OPPO等手機品牌廠想要提升更為核心的自研芯片能力。對后者來說,巨大的研發投入、人才和技術來源、技術基礎和市場接受度都將是巨大的挑戰。

IC制造六成來自外資晶圓廠,存儲產業面臨危與機

數據顯示,2016年中國圓晶制造行業市場規模突破1000億元;到2019年,中國圓晶制造行業市場規模超過2000億元,達到2149.1億元。預計2020年,我國晶圓制造行業市場規模或達到2623.5億元。

不過2019年大陸的IC制造營收,超過60%以上來自外資晶圓廠,包括SK海力士、三星、英特爾、臺積電等。本土IC制造營收主要來自中芯國際、上海華力微電子;存儲芯片制造主要來自長江存儲和長鑫存儲。即使長鑫存儲及長江存儲開始大量生產后,IC Insights預測到2024年,大陸IC制造仍有50%是來自外資晶圓廠。

作為集成電路價值量最大的產品之一,存儲芯片產業是國家戰略產業,直接關系到電子信息產業的發展,為減少進口依賴,近幾年國家一直在大力投資布局國產存儲芯片。

計劃中的戰略布局是長江存儲專注NAND Flash,長鑫存儲和福建晉華專注DRAM。然而晉華先后遭遇與美光訴訟和被制裁事件后,如今已接近停滯狀態。

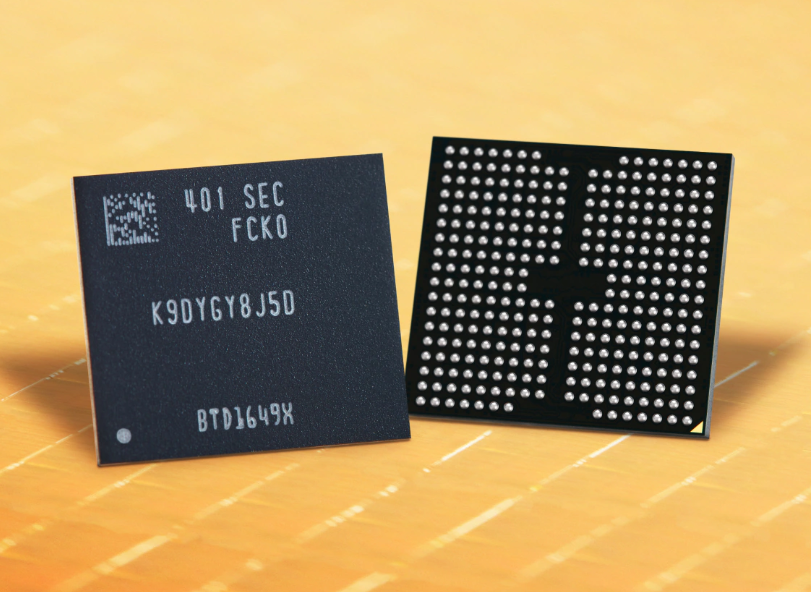

長江存儲于2019年成功量產64層3D NAND Flash,2020年4月宣布成功研發128層3D NAND Flash,但仍落后三星、美光等廠商,業內先進目前主要生產92/96層3D NAND Flash,并增產112/128層3D NAND Flash。目前與長江存儲合作的企業當中,包括了國科微、江波龍、威剛、群聯、聯蕓科技、慧榮等優質合作伙伴,共同推動長江存儲64層TLC產品應用。

長鑫存儲也于2019年9月份正式量產DDR4芯片,并已被威剛、七彩虹、光威在內的五六家品牌廠商采用。

盡管面臨重重考驗,國產存儲芯片還是實現了從“0”到“1”的重要突破,不過這還只是剛開始,產能提升是個長期過程,盈利更是遙遠的目標。要想在存儲市場占據一席之地仍有很遠的路要走,首先要做的就是發展具競爭力的本土存儲芯片產業,并首先要滿足國內的存儲芯片需求。

IC封測成果斐然,但先進封裝差距仍較大

IC封測可以說是國產半導體最成熟的領域。目前,全球封測市場中國臺灣、中國大陸以及美國三足鼎立,大陸封測廠商近年來通過收購快速壯大,合計市場份額達到20.1%,國內龍頭廠商已進入國際第一梯隊。

封裝測試產業規模的強勁發展對國內半導體產業整體規模的擴大起到了顯著的帶動作用,為國內芯片設計與晶圓制造業的迅速發展提供有力支撐。未來隨著物聯網、智能終端等新興領域的迅猛發展,先進封裝產品的市場需求明顯增強。2019年,我國封裝測試行業市場規模將近2500億元,預計2020年將超過2800億元。

2019年,受中美貿易戰、半導體產業景氣不振等大環境因素影響,長電、華天營收相比2019年分別下滑4.3%、19.6%,僅有通富微電實現了9.8%的增長。不過隨著國產替代帶來的轉單效應,國內封測廠商將實質性受益。去年以來大陸三大封測廠商均積極擴張先進封裝產能,資本支出進入上行期,說明大陸封測廠商對未來的成長預期樂觀,行業復蘇跡象明確。

值得注意的是,摩爾定律演進腳步放緩,先進封裝成為業者滿足終端產品性能提升需求的另一路徑,在提升芯片產品性能中扮演著日益重要的角色,成為群雄必爭之地。

隨著臺積電、英特爾、三星等晶圓代工廠和IDM廠商的挺進以及OSAT企業的加碼布局、市場需求的持續增長,圍繞先進封裝的競逐賽將愈演愈烈,本土封測廠商能否在這場競逐賽中優勝,對于大陸封測產業甚至整個半導體產業均至關重要。

政策、資金推波助瀾,大力扶持國產半導體產業

中美貿易摩擦、關系緊張倒逼大陸推動國產化趨勢,大陸半導體企業近來迎來了眾多國家層面的支持,如大基金一、二期進入實質投資、科創板推波助瀾、新基建的政策推出等。

大基金二期在近期陸續開始投資,首個項目主要由大基金二期攜手上海國盛集團,共同向紫光展銳注資45億元;7月份中芯國際科創板發行戰略配售242.61億元,國家大基金二期獲配超35億元,是最大投資者。

可以看出,相比大基金一期著重半導體制造,二期投資重點放在一期已經投資的企業及項目,另外也將對半導體設備材料領域的企業提供支持,重點支持龍頭企業的發展,通過推動建立專屬的集成電路設備產業園區,來吸引海內外的半導體零組件企業聚集,并透過政府力量,督促半導體制造企業提高采購國產設備的比例,為更多國產設備材料提供工藝驗證條件,擴大采購規模。

近期國務院更印發了《新時期促進集成電路產業和軟件產業高質量發展的若干政策》,新增集成電路制造28nm以下“十年免稅”政策,鼓勵先進工藝制造。設備、材料及封測公司明確享受“兩免三減半”政策,利好新設子公司或虧損轉盈利企業。明確免除進口設備、材料、零配件關稅,鼓勵制造廠商擴產。設計公司繼續扶持,集成電路企業上市融資條件放寬。

思考

半導體行業目前呈現專業分工深度細化、細分領域高度集中的特點。目前全球半導體行業正經歷第三次產業轉移,世界半導體產業逐漸向中國大陸轉移。產業轉移是市場需求、國家產業政策和資本驅動的綜合結果。歷史上兩次成功的產業轉移都帶動產業發展方向改變、分工方式縱化、資源重新配置,并給予了追趕者切入市場的機會,進而推動整個行業的革新與發展。

疫情、禁令、斷供、市場疲軟……這些危機當前,我們應該放下盲目自大或是膽怯退讓。更應清醒地認識到,盡管大陸占全球半導體市場3成以上,但本土芯片自制率仍未突破2成。

臺灣工研院產科國際所指出,隨著IC設計與封測方面逐漸成熟穩健,下一步要朝向IC制造方面前進,包括晶圓代工以及存儲芯片方面。

其次,除了海思、紫光展銳等本土IC設計龍頭,手機品牌也想下海自研芯片,想將關鍵技術掌握在自己手中。但是關鍵的技術和資金都是巨大的挑戰,進入5G時代,技術門檻更高,人才更是一大稀缺。

最后,眼下雖面臨著美國方面一波又一波、越來越嚴厲的打壓,政府仍堅定地不斷加大扶持產業力度,提升芯片自給率目標進程雖然有所減緩,但是要堅信,這些挫折絲毫不會減少我們想要發展半導體自主化的決心。

責任編輯:pj

-

芯片

+關注

關注

455文章

50732瀏覽量

423197 -

英特爾

+關注

關注

61文章

9953瀏覽量

171699 -

晶圓

+關注

關注

52文章

4895瀏覽量

127936

發布評論請先 登錄

相關推薦

預期提前,鎧俠再次加速,3D NAND準備沖擊1000層

【半導體存儲】關于NAND Flash的一些小知識

長江存儲正加速轉向國產半導體設備

長江存儲使用國產設備制造出3D NAND閃存芯片

鎧俠瞄準2027年:挑戰1000層堆疊的3D NAND閃存新高度

三星已成功開發16層3D DRAM芯片

3D NAND閃存來到290層,400層+不遠了

鎧俠計劃2030-2031年推出千層級3D NAND閃存,并開發存儲級內存(SCM)

什么是NAND 型 Flash 存儲器?

長江存儲宣布成功研發128層3D NAND Flash芯片系列

長江存儲宣布成功研發128層3D NAND Flash芯片系列

評論