電子發燒友報道(文/程文智)半導體IP是指已驗證的、可重復利用的、具有某種特定功能的集成電路模塊,通常由第三方開發。IP位于集成電路產業鏈的上游,主要客戶是設計廠商。

其實最開始是沒有獨立的IP廠商的。在早期,由于芯片種類有限,設計難度相對較低,大多數芯片設計公司都可以自己完成整個芯片設計的流程。早期的半導體公司不僅僅芯片設計是自己的干的,連芯片制造、封裝、測試,以及銷售也都是自己一手包辦的,這類公司就是我們現在所說的整合元件制造商(Integrated Device Manufacturer, 俗稱IDM),如英特爾 (Intel)、德州儀器(TI)、摩托羅拉(Motorola)、三星(Samsung)、飛利浦(Philips)、東芝(Toshiba)等。

圖:集成電路產業鏈分類示意圖。(來源:芯原股份招股書)

第三方IP廠商出現

由于摩爾定律的關系,半導體芯片的設計和制造越來越復雜、花費越來越高,單獨一家半導體公司往往無法負擔從上游到下游的高額研發與制造費用,因此到了1980年代末期,半導體產業逐漸走向專業分工的模式──有些公司專門設計、再交由其他公司做晶圓代工和封裝測試。其中的重要里程碑莫過于1987年臺積電 (TSMC) 的成立。

伴隨著下游應用的拓展,芯片種類不斷豐富,先進制程不斷演進,使得芯片的研發成本提高,并產生了一定的研發風險。1990年,半導體IP行業的龍頭ARM應運而生,它探索出了IP授權的商業模式,不再設計芯片,而是以授權的方式,將芯片設計方案轉讓給其他公司,成為半導體IP授權行業的開端。ARM自身不再生產處理器,而轉為處理器架構設計,并將設計方案授權給其他公司使用,這種面向“Partner-Ship”授權“IP Core”的模式,開創了屬于ARM全新的時代。

ARM通過開放的IP授權模式,迅速在移動端處理器市場獲得超過95%的市場占有率,與PC/服務器端處理器霸主英特爾一起,構成了當下全球半導體產業最底層的兩大指令集標準。當時,新進的半導體設計公司幾乎都選擇了從ARM獲得授權,然后自己研發后,在臺積電代工生產,形成了“IP授權+半導體設計公司+代工廠” 的芯片研發模式,極大的降低了芯片的成本。

隨著超大規模集成電路設計、制造技術的發展,集成電路設計步入SoC 時代,設計變得日益復雜。為了加快產品上市時間,以IP 復用、軟硬件協同設計和超深亞微米/納米級設計為技術支撐的SoC 已成為當今超大規模集成電路的主流方向,當前國際上絕大部分SoC 都是基于多種不同IP 組合進行設計的,IP 在集成電路設計與開發工作中已是不可或缺的要素。

SoC推動IP廠商發展

SoC設計的基礎是IP核設計及重用技術,SoC芯片是一個復雜的系統,如果完全從零開始來實現整個芯片的設計,需要花費大量的人力物力,勢必會耽誤產品面世時間,影響產品競爭力。為了加快SoC芯片的設計速度,越來越多的設計公司將已有的IC電路設計成一個個的模塊,在SoC芯片設計中被調用,從而簡化SoC芯片的設計,縮短設計時間。

這些可以反復調用的模塊就叫做IP核。不是所有的IC電路都可以作為IP核,為了滿足SoC設計要求,IP核必須有以下幾個特征:

1、必須是符合設計重用要求,并按嵌入式專門設計的;

2、必須經過多次優化設計,使芯片在面積、性能、功耗等方面達到最優;

3、必須是允許很多家公司在支付一定費用后被商業運用的;

4、必須符合IP標準。

IP核供應商提供的IP可以有三種形式:軟核、固核和硬核。

軟核是用硬件描述語言描述的可綜合的電路功能模塊,它不涉及具體的物理實現,靈活性較好。

固核是基于特定工藝庫綜合出來的網表,在結構、面積和性能安排上都進行了初步優化,它介于軟核與硬核之間。

硬核是基于特定工藝的版圖庫生成的物理版圖,對頻率、功耗、面積等方面作了充分的優化,但由于硬核依賴于一定工藝,所以靈活性較差,不便于移植。

隨著先進工藝節點不斷演進,芯片的線寬不斷縮小,單顆芯片上可容納的晶體管數量也快速增加,單位面積性能得以相應提升。根據IBS 報告,以80mm2面積的芯片裸片為例,在16nm 工藝節點下,單顆裸片可容納的晶體管數量為21.12 億個;在7nm 工藝節點下,該晶體管數量可增長到69.68 億個。

圖:單顆芯片裸片可容納晶體管數量增長趨勢(以80mm2面積為例,單位:百萬個)數據來源:IBS《Design Activities and Strategic Implications》

與此同時,隨著先進制程的演進,線寬的縮小,使得芯片中晶體管的數量大幅提升,單顆芯片中可集成的IP數量也大幅增加。根據IBS報告,以28nm制程節點為例,單顆芯片中已可集成的IP數量為87個。當制程節點演進到7nm時,可集成的IP數量將達到178個。

圖:不同制程節點下的芯片所集成的硬件IP數量(平均值)。(數據來源:IBS《Design Activities and Implications》,芯原股份招股書)

IBS數據顯示,半導體IP市場將從2018年的46億美元增長至2027年的101億美元,年復合增長率為9.13%。其中處理器IP市場預計在2027年達到62.55億美元,2018年為26.20億美元,年復合增長率為10.15%;數模混合IP市場預計在2027年達到13.32億美元,2018年為7.25億美元,年復合增長率為6.99%;射頻IP市場預計在2027年達到11.24億美元,2018年為5.42億美元,年復合增長率為8.44%。

IP市場的主要玩家

半導體IP 的市場參與者可大致分為兩類:一類是與EDA 工具捆綁型的半導體IP 供應商,如鏗騰電子(Cadence)、新思科技(Synopsys)等;一類是提供專業領域IP 的半導體IP供應商,如ARM、芯原、CEVA、Imagination 等。

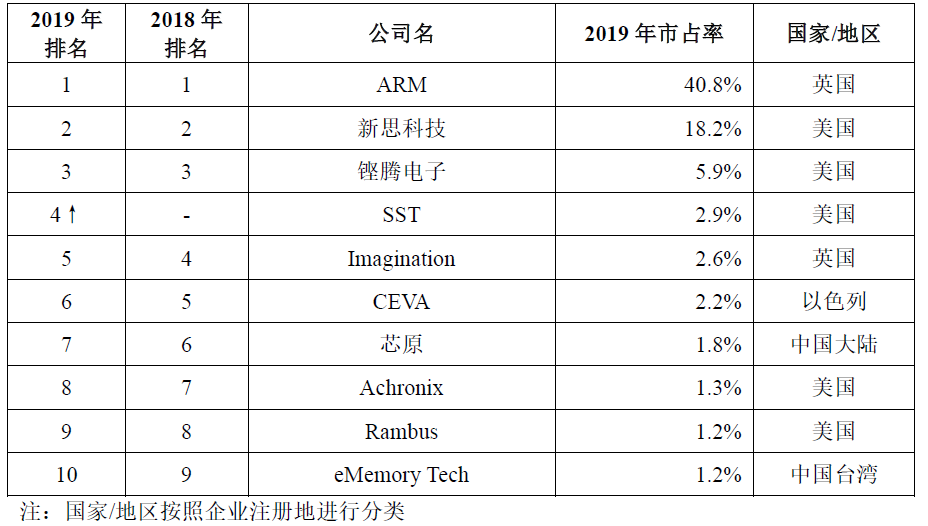

根據IPnest 統計,2018-2019 年全球半導體IP 供應商銷售收入市場占有率分布情況如下:

表:2018年~2019年全球半導體IP供應商銷售收入市場占有率。(數據來源:IPnest)

多年來,ARM和Synopsys一直排在全球IP市場的前兩位,地位很穩固。IPnest的數據顯示,ARM曾經控制著IP市場50%的份額,一直處于市場領先地位,但最近兩年市占率有所下降,從2018年的44.7%下降到了2019年的40.8%。排名第二的Synopsys的收入增長了13.8%,贏得了18.2%的市場份額。排在第三位的Cadence的IP收入增長了22.9%,為該公司帶來了5.9%的市場份額。

ARM在IP總收入方面繼續保持市場領先地位,因為其專利使用費每年超過數十億,大大超過了競爭對手。但是,在市場競爭不斷加強的情況下,ARM的IP總收入在2019年略有下降。IPnest分析顯示,ARM銷量下降的原因主要是非處理器形式IP重要性的增長。

表:主要IP供應商的產品布局。(來源:芯原股份招股書)

ARM:處理器IP龍頭

得益于移動CPU市場的壟斷地位,ARM成為了全球CPU IP和GPU IP的最大供應商。2018年,有52.6%的智能手機采用了ARM的GPU內核,99%的智能手機采用了ARM的CPU(Cortex)內核,而CPU和GPU IP占據了全IP行業約50%的市場份額,因此,ARM的龍頭地位相當穩固。

在國內,國產的SoC中,95%都是基于ARM處理器技術的,ARM的中國授權客戶超過了150家,使用了ARM 技術的中國客戶出貨量超過了160億。

由于IP公司采取的經營模式是輕資產模式,這類公司沒有自有品牌產品,而是提供一站式芯片定制服務和半導體IP授權服務。因此,半導體IP行業是高毛利率行業,ARM的毛利率近三年來保持在92%~95%之間。

但是,自2016年被軟銀收購后,近幾年ARM的營收處于下滑趨勢,這主要是由于近年來非處理器形式的IP重要性越來越強,而手機應用處理器市場增長速度放緩造成的。但這并不影響ARM的行業龍頭地位。

近期,NVIDIA宣布將以400億美元的價格從軟銀集團手中收購ARM,從長遠來看,ARM將會受到美國CFIUS法規的約束,中國半導體企業需要早做打算。

Imagination:GPU IP王者

ImaginationTechnologies是一家英國技術公司,專注于半導體和相關知識產權許可,目前主要有三大產品線,分別是PowerVR GPU,PowerVR視覺和AI,以及Ensigma無線連接和廣播通信。其中,GPU是其在業界最知名的產品,AI方面的產品是神經網絡加速器(NNA)IP,而無線連接主要有Wi-Fi和藍牙IP。其產品主要應用于消費電子、汽車、手機、通信、可穿戴,物聯網等領域。2017年,董事會宣布公司被中資的CanyonBridge收購。

Imagination曾為蘋果供應圖像處理器(GPU),在圖像處理器(GPU)領域與高通、ARM三分天下。它在GPU市場大約占據三分之一的份額。據公開數據顯示,其GPU IP在移動GPU領域市場份額達到38%,在汽車領域則超過了50%,而其2NX NNA在2019年的AI Benchmark性能測評中也高居第一。

Imagination的PowerVR Series2NX神經網絡加速器IP已經被紫光展銳的移動SoC所采用,而且在去年12月份的時候,紫光展銳已經確認獲得了Imagination最新一代的神經網絡加速器PowerVR Series3NX IP的授權許可,以用于未來面向中高端移動設備市場的SoC產品中。

該公司在2019年推出有史以來最快的GPU IP,意在扭轉市場上針對定制GPU的市場份額損失的趨勢,并使獲得許可的GPU IP回到性能的最前列。

CEVA:DSP IP龍頭

CEVA是無線連接和智能傳感技術的領先授權公司,提供數字信號處理器、AI處理器、無線平臺以及用于傳感器融合、圖像增強、計算機視覺、語音輸入和人工智能的補充軟件。CEVA與全球的半導體公司和OEM合作,為包括移動、消費、汽車、機器人、工業和物聯網的各種終端市場創建節能和智能的連接設備。

其產品包括:

超低功耗IP,包括面向移動和基礎設施中的5G基帶處理的基于DSP的全面平臺,高級成像和計算機視覺,適用于多個物聯網市場內任何支持攝像頭的設備和音頻/話音/語音以及超低功耗Always-On/感應應用。

藍牙IP和WiFi IP,對于無線物聯網,提供業界最廣泛采用的藍牙IP(低功耗和雙模)、Wi-Fi4/5/6(802.11n/ac/ax)和NB-IoT。CEVA在DSP(可編程數字信號處理器)IP排名全球第一,同時也是WiFi和藍牙排名第一的IP授權商。

Synopsys:提前布局接口類IP

過去十年間,智能手機是推動IP行業前進的強大動力,其中處理器IP受益最大,迅速成長為全球最大的IP種類,同時LPDDR、USB和MIPI等接口協議也在蓬勃發展。

目前智能手機行業依然活躍,但已達到頂峰。IP銷售的新增長動力轉向以數據為中心的應用,包括服務器、數據中心、人工智能等。下游數據爆發性增長需要更高的帶寬來滿足數據交換的需求,更高速的接口協議應運而生,接口IP市場得到快速發展。

2019年有線接口IP約占全球IP市場22.1%,為8.7億美元,占比相對于2018年提升2%,是增速最快的IP市場。

根據IPnest在“2015-2019年接口IP調查和2020-2024年預測”中的數據,接口IP市場預計將在未來五年內保持較高的增長率,到2025年將達到18億美元。

接口IP的重要性日益增長,而且其在整個IP市場的占比正在搶奪處理器IP的市場份額,成為了最具發展潛力的IP品類。在有線接口類別中,Synopsys是明顯的領導者,2018年,該公司擁有約45%的市場份額,在物理IP市場則占有約35%的市場份額。

由于EDA和IP的商業模式很相似,而且有著共同客戶,EDA與IP相配合可以提高用戶黏性。自1986年成立以來,Synopsys通過發起80項并購交易,收購產業鏈上下游來擴大業務規模、進行技術整合的目的。在2008年超越Cadence成為全球最大的EDA工具廠商后,Synopsys也開始在IP行業戰略性布局,不斷并購IP優質資產,鞏固其行業龍頭的地位。

過去三年,Synopsys的IP收入占比從28%提升到31%。Synopsys的IP收入占比提升,帶來毛利率提升。

Cadence:DSP和接口類IP的重要玩家

Cadence是EDA行業排名第二的廠商,IP行業排名第三的廠商。在1988年由SDA與ECAD兩家公司合并而成,到1992年已占據EDA行業龍頭地位,但到2008年被Synopsys超越。

Cadence在IP中的定位是從2010年收購Denali開始的,通過收購各自細分市場中的中小型供應商領導者來創建自己的IP產品,在2019年,接口IP和DSP IP是Cadence增長的巨大動力。

Cadence近三年來,IP市占率提升的重要原因是收購NuSemi后,拓寬了業務線和DSP IP產品取得了成功導致的。

芯原股份:國內最大的IP供應商

芯原股份作為中國大陸排名第一、全球排名第七的半導體IP授權服務提供商,擁有五類處理器IP和1400多個數模混合IP和射頻IP,平均每年流片超過40款客戶芯片。在全球前七名半導體IP授權供應商中,IP種類的齊備程度也具有較強競爭力,其中DSP IP的市場占有率排名世界前三,GPU IP(含ISP)市場占有率排名全球前三。

芯原的主要經營模式為芯片設計平臺即服務模式。SiPaaS模式是指基于芯原自主半導體IP搭建的技術平臺,為客戶提供一站式芯片定制服務和半導體IP授權的一種商業模式。

目前芯原擁有用于集成電路設計的GPU IP、NPU IP、VPU IP、DSP IP、ISP IP五類處理器IP、1400多個數模混合IP和射頻IP。

2019年,芯原半導體IP授權業務市場占有率位列中國大陸第一,全球第七。擁有較為齊備的IP組合和較多的IP數量,使得芯原在功能和應用領域的多樣性上具有了更多的擴展空間、亦給予客戶較為全面的選擇,體現了芯原在技術上的實力、積累和可靠性。同時,由于各類IP均來源于芯原自主研發的核心技術,且在研發時考慮了各IP間的內生關聯和兼容性,使得其具有較強的耦合深度、可控性和可塑性。

芯原主營包括IP授權和芯片定制,其中芯片定制業務貢獻高營收,IP授權業務貢獻高毛利率。2019年芯原芯片定制業務分別實現營收和毛利9.02和1.23億元,營收和毛利占比分別為67.33%和22.91%;IP授權業務實現營收和毛利為4.38和4.15億元,營收和毛利占比分別為32.67%和77.09%。

此外,SST主要聚焦于Superflash(NOR閃存技術)、NVM、IDM等解決方案和IP產品,并且在2010年被Microchip所收購;Achronix則聚焦于高端FPGA方案,并提供專業獨立芯片,芯片組合封裝等服務,在2015年被英特爾收購;Rambus專門從事高速芯片接口的發明及設計的技術授權,聚焦于DRAM的IP供應,在內存接口IP市場上排名全球第三;來自中國臺灣的eMemory則是全球最大的邏輯制程非揮發性存儲器硅IP廠商。

國產IP供應商開始積極布局

在當前中美博弈的背景下,集成電路產業是國家戰略性產業。目前我國絕大部分的芯片都建立在國外公司的IP授權或架構授權基礎上,因此IP和芯片底層架構國產化替代已經迫在眉睫。在市場對國產芯片IP的迫切需求下,國內半導體IP供應商將迎來歷史性發展機遇。

當前國內IP廠商市場份額相對較低,影響力不大,但是他們已經已經積極布局,其中包括已在科創板上市的全球第七、國內第一的芯原股份和國內AI芯片獨角獸寒武紀,還有在細分領域深耕多年的本土IP廠商,包括本土RISC-V生態引領者芯來科技、提供從0.18um到5nm全套高速混合電路IP核芯動科技、擁有完全自主知識產權的CPU、DSP、GPU和AI處理器IP的華夏芯,以及提供高速接口IP的華大九天等等,這些IP廠商在各自領域實力不斷加強,有望在行業紅利期迎來重大發展。

寒武紀:人工智能領域的探路者

寒武紀,聚焦云邊端一體的智能新生態,致力打造各類智能云服務器、智能邊緣設備、智能終端的核心處理器芯片,讓機器更好地理解和服務人類。目前,寒武紀已與智能產業的眾多上下游企業建立了良好的合作關系。

2016年,寒武紀科技正式創立,并完成天使輪融資(投資者包括元禾原點、科大訊飛、涌鏵投資);同年推出的“寒武紀 1A”處理器是世界首款商用深度學習專用處理器,并發布國際首個智能處理器指令集Cambricon ISA。2017年,完成A輪融資(投資者包括國投創業、阿里巴巴、聯想創投等),成為全球智能芯片領域首個獨角獸初創公司;集成寒武紀1A處理器的世界首款人工智能手機芯片華為麒麟970正式發布并在華為Mate 10手機中投入大規模商用。2019年,推出邊緣AI芯片思元220,標志寒武紀在云、邊、端實現了全方位、立體式的覆蓋。

現在寒武紀已經成為國內AI芯片獨角獸,是目前國際上少數幾家全面系統掌握了智能芯片及其基礎核心技術的企業之一。

芯來科技:RISC-V處理器IP廠商

芯來科技是中國大陸首家專業RISC-V處理器內核IP和解決方案公司,是本土RISC-V生態引領者,攜手合作伙伴發布了全球首顆基于RISC-V內核的量產通用MCU產品,目前已經全面推向市場。自研推出的RISC-V處理器IP已授權多家知名芯片公司進行量產,實測結果達到業界一流指標。

芯來科技目前是RISC-V基金會銀級會員,中國RISC-V產業聯盟(CRVIC)發起單位和副理事長單位,以及中國開放指令集生態(RISC-V)聯盟(CRVA)會員單位。

目前,芯來科技的多個系列的處理器核心產品與解決方案已經實現客戶導入和量產,過百家國內外客戶進行了授權和使用,與兆易創新在2019年共同推出全球首發的RISC-V架構的通用MCU,推出了搭載Linux操作系統的應用級處理器UX600內核,完成了自有軟件體系搭建,引入了國際國內多個重量級合作伙伴,并通過升級版“一分錢計劃”持續降低RISC-V應用門檻,通過“RVMCU網站”打造RISC-V交流社區,通過“大學計劃”助力RISC-V教育生態發展。

近期,芯來科技完成了新一輪的戰略融資,領投的是小米長江產業基金,老股東藍馳創投和新微資本繼續追投。

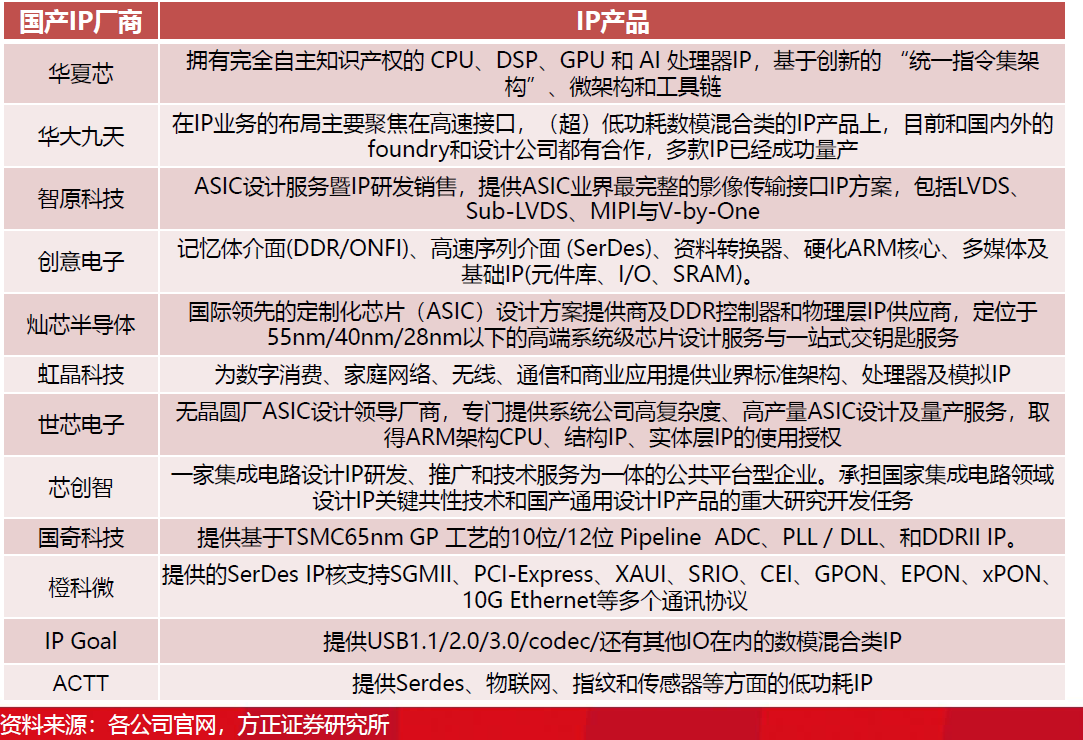

此外,其他的國產IP廠商還包括華夏芯、華大九天、智原科技、創意電子、燦芯半導體、虹晶科技、世芯電子等。

表:其他國產IP供應商及其主要產品布局。

結語

總的來說,半導體IP行業市場增長潛力很大。隨著技術的進步,IC設計難度、復雜度、成本,以及風險日益提升,行業專業化分工將更加明確,這將會帶來半導體IP需求增長,預計2027年全球半導體IP市場空間較2018年增長120%至101億美元,這其中包括中國在內的亞太地區增速為最高。

但當前國產IP的產業影響力相對較小,目前中國大陸有主要有芯原股份、寒武紀、華大九天、橙科微、IP Goal和Actt等IP廠商。而且國內IP廠商目前提供的主要是接口IP,其他比如CPU IP的產出很少。但最近兩年國產廠商在火熱的人工智能方面進展較快。以寒武紀為代表的國內廠商在NPU IP方面已有了較強的影響力;地平線的BPU IP產品亦表現不俗。但總體來說,國內的IP產業依然較為薄弱,特別是CPU方面,還有待突破。

相信隨著國內廠商的努力,未來IP市場將會有越來愈多國內廠商的身影出現。

本文由電子發燒友原創,未經授權禁止轉載。如需轉載,請添加微信elecfans999。

-

東芝

+關注

關注

6文章

1402瀏覽量

121374 -

半導體

+關注

關注

334文章

27527瀏覽量

219910 -

IP

+關注

關注

5文章

1712瀏覽量

149671

發布評論請先 登錄

相關推薦

半導體材料市場規模不斷增長 國產化持續推進

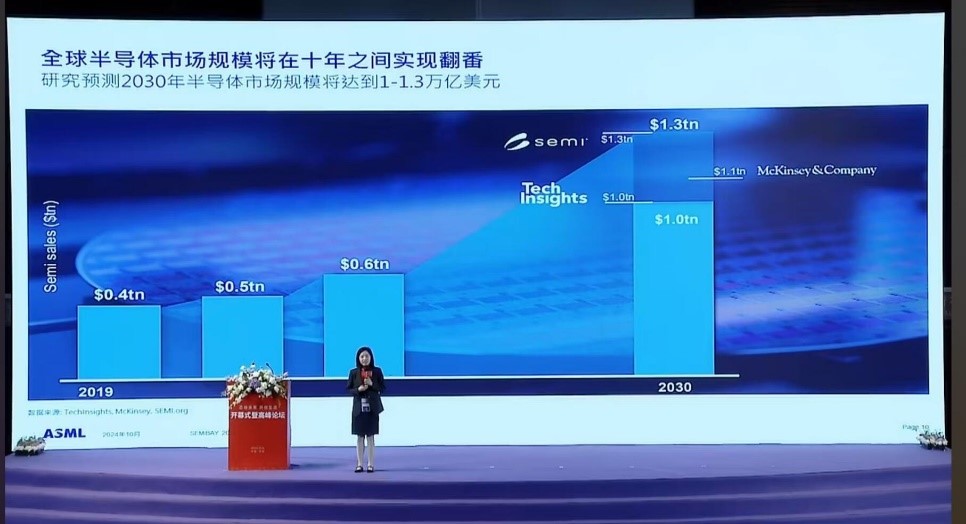

全球半導體市場規模預測

無人叉車的市場規模怎么樣?適合使用agv的企業有哪些共同點?

液壓市場規模穩健增長,博科測試IPO上市迎發展良機

2035年Chiplet市場規模將超4110億美元

2030年全球半導體市場規模破萬億美元!汽車、AI數據中心和工業三大驅動力

預計2025年全球半導體封裝材料市場規模達260億美元

全球半導體市場回暖:預計2024年市場規模將達6000億美元

SoC芯片,市場規模大漲

2024年Q2全球芯片市場規模攀升至1500億美元

全球汽車半導體市場將迎來快速增長

功率半導體市場迎飛躍,預測2035年市場規模將增4.7倍

英飛凌2023年全球汽車半導體市場規模增長16.5%,首次實現領跑

以太網交換芯片市場規模

韓國與三星、SK海力士聯手,622萬億韓元打造半導體巨型集群

半導體IP的市場規模及主要玩家

半導體IP的市場規模及主要玩家

評論