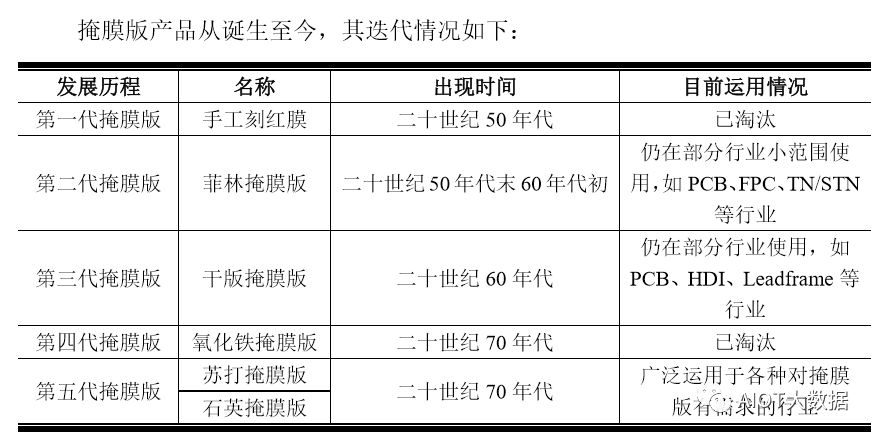

從全球電子產業遷移狀況,看上游標準物料掩膜版的發展與需求

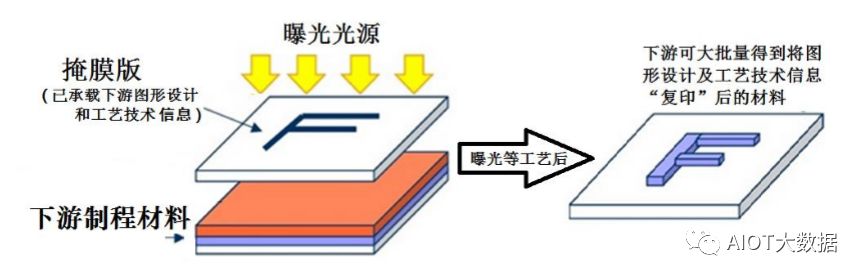

掩膜版(Photomask),又稱光罩、光掩膜、光刻掩膜版、掩模版等,是下游行業產品制造過程中的圖形“底片”轉移用的高精密工具,是承載圖形設計和工藝技術等知識產權信息的載體。掩膜版用于下游電子元器件制造業批量生產,是下游行業生產流程銜接的關鍵部分,是下游產品精度和質量的決定因素之一。

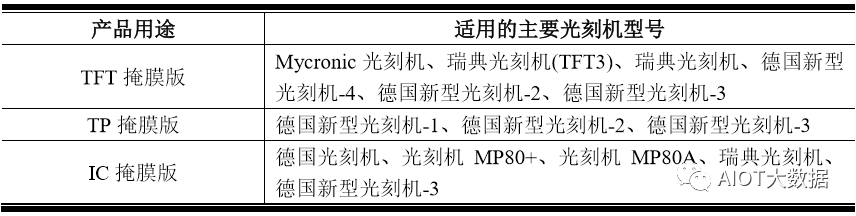

產品主要應用于平板顯示、半導體芯片、觸控、電路板等行業,是下游行業產品制程中的關鍵工具。中國市場上客戶包括面板領域的京東方、天馬、華星光電、群創光電、瀚宇彩晶、龍騰光電、信利、中電熊貓、維信諾等;在半導體芯片領域,發行人已開發中芯國際、英特爾、艾克爾、頎邦科技、長電科技、士蘭微等。

工作原理:

掩膜版的功能類似于傳統照相機的“底片”。生產加工時根據客戶所需要的圖形,用光刻機在原材料上光刻出相應的圖形,將不需要的金屬層和膠層洗去,即得到掩膜版產成品。

掩膜版的原材料掩膜版基板是制作微細光掩膜圖形的感光空白板。通過光刻制版工藝,將微米級和納米級的精細圖案刻制于掩膜版基板上制作成掩膜版。掩膜版對下游行業生產線的作用主要體現為利用掩膜版上已設計好的圖案,通過透光與非透光的方式進行圖像(電路圖形)復制,從而實現批量生產。

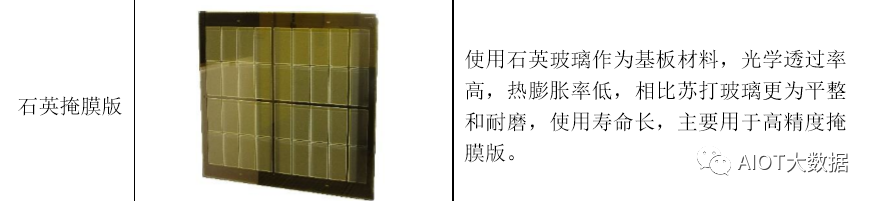

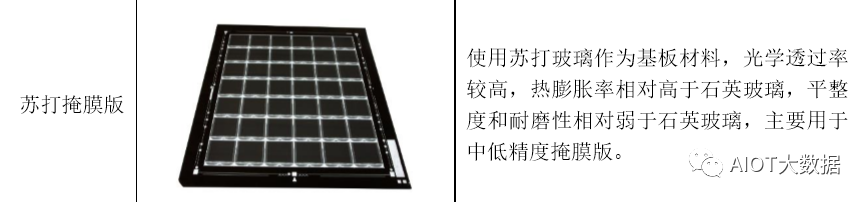

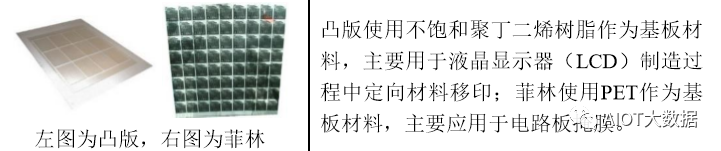

掩膜版產品根據基板材質的不同主要可分為石英掩膜版、蘇打掩膜版和其他(包含凸版、菲林)。

行業應用:

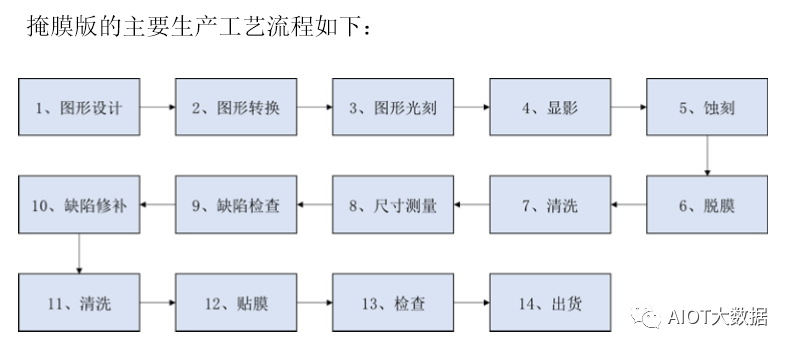

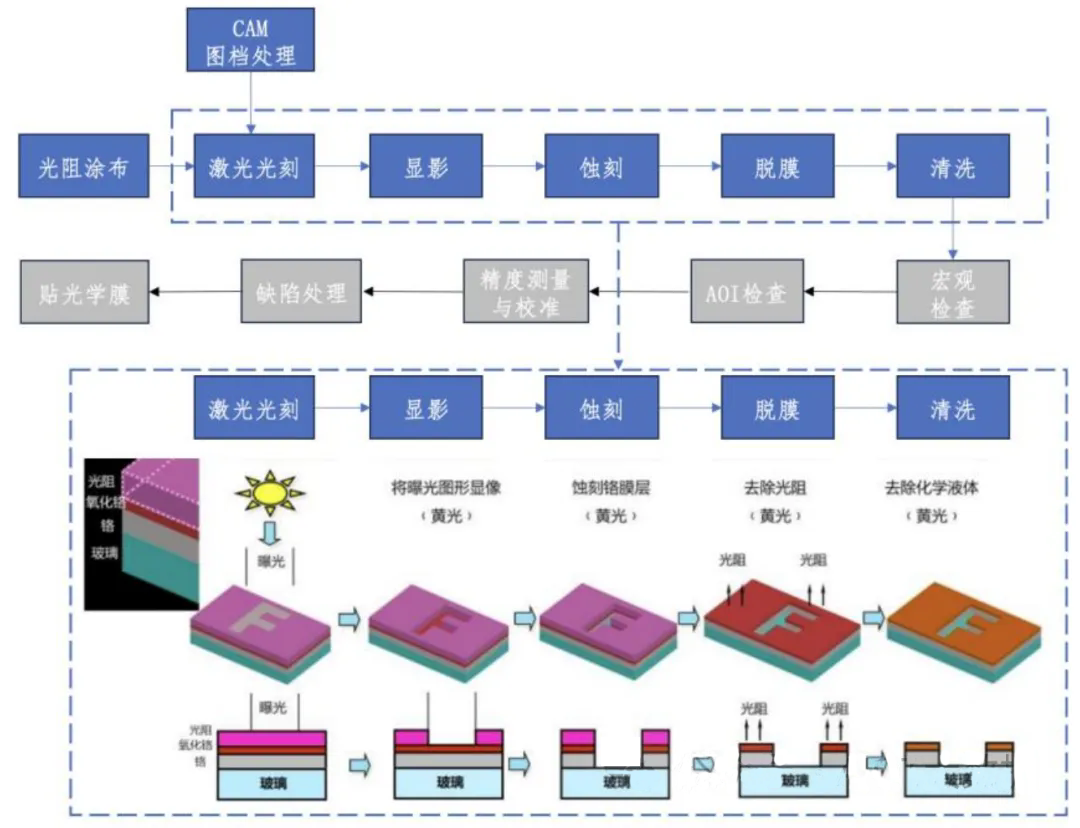

生產工藝流程:

生產制造的核心工序包括光刻、清洗、顯影、蝕刻、檢查、修補、貼

膜等環節,其技術水平主要體現在:圖形設計處理、光刻工序工藝、顯影蝕刻工序工藝、測量和檢查分析技術、缺陷控制與修補、潔凈室建設等方面。

(1)圖形設計:收到客戶圖形后,通過專業設計軟件對客戶的圖形做二次編輯處理與檢查。

(2)圖形轉換:將客戶要求的版圖設計數據分層,運算。再按照相應的工藝參數將文件格式轉換為光刻設備專用的數據形式。

(3)圖形光刻:通過光刻機進行激光光束直寫完成客戶圖形曝光。掩膜版制造都是采用正性光刻膠,通過激光作用使需要曝光區域的光刻膠內部發生交聯反應,從而產生性能改變。

(4)顯影:將曝光完成后的掩膜版顯影,以便進行蝕刻。在顯影液的作用下,經過激光曝光區域的光刻膠會溶解,而未曝光區域則會保留并繼續保護鉻膜。

(5)蝕刻:對鉻層進行蝕刻,保留圖形。在蝕刻液的作用下,沒有光刻膠保護的區域會被腐蝕溶解,而有光刻膠保護的區域的鉻膜則會保留。

(6)脫膜:光刻膠的保護功能已經完成,脫膜工序通過脫膜液去除多余光刻膠。

(7)清洗:將掩膜版正、反面的污染物清洗干凈,為缺陷檢驗做準備。

(8)尺寸測量:按照品質協議對掩膜版關鍵尺寸(CD 精度)和圖形位置

(TP 精度)進行測量,判定尺寸的準確程度。

(9)缺陷檢查:對照客戶技術/品質指標檢測掩膜版制版過程產生的缺陷并記錄坐標及相關信息。掩膜版的基本檢查主要有:基板、名稱、版別、圖形、排列、膜層關系、傷痕、圖形邊緣、微小尺寸、絕對尺寸、缺陷檢查等。

(10)缺陷修補:對檢驗發現缺陷進行修補。修補包括對丟失的細微鉻膜進行 LCVD 沉積補正以及對多余的鉻膜進行激光切除等。

(11)清洗:再次清洗為貼合掩膜版 Pellicle 做準備。

(12)貼膜:將 Pellicle 貼合在掩膜版之上,降低下游客戶制造過程中灰塵造成的不良率。

(13)檢查:對掩膜版作最后檢測工作,以確保掩膜版符合品質指標。

(14)出貨:對掩膜版進行包裝,然后發貨。

工藝難點:

(1)CAM 圖形處理技術

CAM 圖形圖層自動轉換軟件十分關鍵,要能解決文字轉換、多義線轉換、多義線聚合、自動分層、短路/斷路檢查等難題。

(2)光刻技術

光刻工序是決定掩膜版質量的最重要的環節,光刻機是光刻技術的集中載體。生產過程中特別要注意相關精細圖形 bias 補正、斜線補正、MURA 控制、PPO、坐標變形控制、平整度補償、二次對位、精密坐標校正等技術與經驗積累。

(3)顯影蝕刻技術

CD 精度是掩膜版圖形中特征線條制作寬度與設計值的偏差,顯影/蝕刻技術能力主要體現在 CD 精度控制水平,是掩膜版廠家的核心技術之一。主要體現在工藝參數和調試公式上。行業目前 CD 控制精度在 800×960mm 面積范圍內應達到 80nm 控制指標。

(4)CD 測量技術

CD(Critical Dimension)測量是指掩膜版生產過程中對設計圖紙的特征尺寸進行測量,平板顯示用 CD 測量精度要求重復性和再現性均小于 10nm。

(5)TP 測量技術

當前全球掩膜版最好的TP測量設備是瑞典Mycronic公司生產的MMS系列

設備。

(6)AOI 檢查分析技術

產品生產環節不可避免的產生缺陷,降低缺陷密度和提高 AOI(Auto Optic Inspection)檢查效率是掩膜版企業提升產品品質和交貨速度的重要環節。

(7)LCVD 修補技術

LCVD(Laser Chemical Vapor Deposition)是在常溫常壓下通過激光作用下的微細面積的金屬薄膜化學沉積技術。

(8)大面積掩膜版貼膜技術

貼膜機是指掩膜版制造的最后一個環節需要貼 Pellicle 工序所使用的設備。

(9)無塵凈化技術

掩膜版生產過程需要建設專用的潔凈室,將一定空間范圍內的空氣中的微粒、有機物、金屬離子、微生物等污染物排除,并將室內的溫度、濕度、潔凈度、壓力、氣流速度與氣流流向、噪音振動及照明、靜電控制在某一需求范圍內。

潔凈室等級整體要達到十級標準(ISO 14644 Class4),局部要達到

一級標準(ISO 14644 Class 3)的超高等級潔凈室。溫度波動15 分鐘內溫度變化小于 0.1℃。

(10)防微震技術

防微震是高精細化微電子加工的一個重要的基礎建設參數。好的防微震條件,可以隔離、大幅度降低和衰減外部各類震動波,減少周邊環境對精密加工的影響。

由于掩膜版制造過程中具有單工序工藝周期長、精度要求高的技術特點,對設備基礎平臺的防微震能力要求很高。

高等級防微震平臺,實際測量已達到 VC-D 級技術標準(納米生產技術要求),保障光刻機、檢查機、修補機、TP 測量機、CD 測量機等設備處于精準的運行狀態。

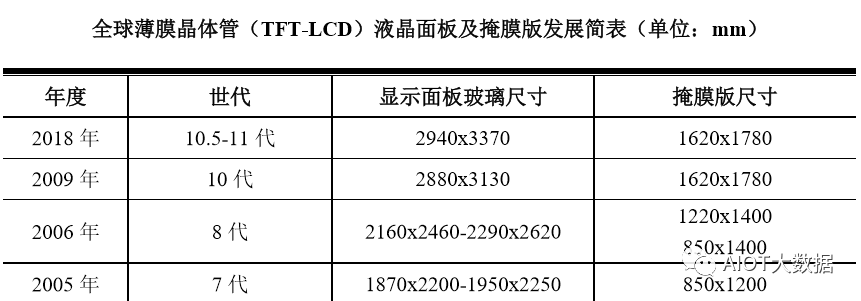

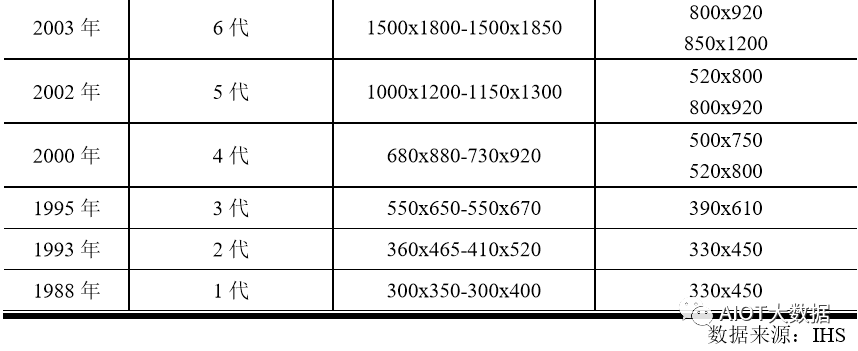

顯示產品代際標準:

行業主要基板供應商:

新技術應用:

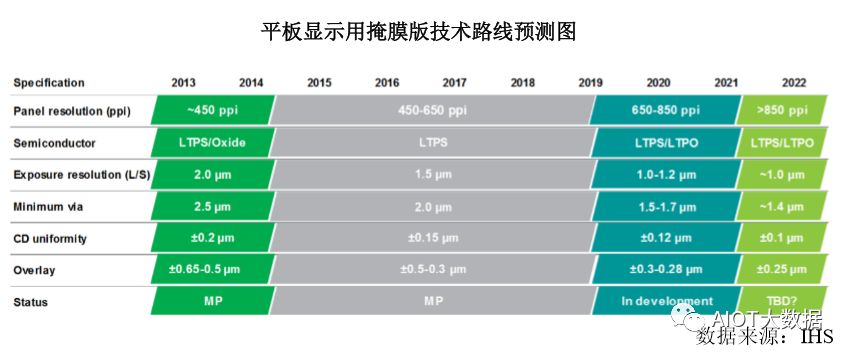

隨著下游行業的技術更新升級,掩膜版行業也涌現出諸多新技術,用以支持更高端產品生產,例如 AMOLED/LTPS 用掩膜版生產技術、FMM 用掩膜版生產技術、3D 厚膠生產技術、4K/8K 高分辨率顯示屏掩膜版生產技術以及平板顯示用 HTM、PSM 等先進的掩膜版工藝技術。

根據 IHS 預測,未來顯示屏的顯示精度將從 450PPI(Pixel Per Inch,即每英寸像素)逐步提高到 650PPI 以上,對平板顯示掩膜版的半導體層、光刻分辨率、最小過孔、CD 均勻性、套合精度、缺陷大小、潔凈度均提出了更高的技術要求。

所屬行業管理:

根據證監會頒布的《上市公司行業分類指引》(2012 年修訂),掩膜版行業屬于“計算機、通信和其他電子設備制造業(C39)”。根據中華人民共和國國家質量監督檢驗檢疫總局和中國國家標準化管理委員會發布的《國民經濟行業分類與代碼》(GB/T4754-2017),掩膜版行業屬于“C39計算機、通信和其他電子設備制造業”,細分行業為“C3976 光電子器件制造”。

掩膜版行業實行國家行政管理及行業協會自律管理的體制, 行政管理部門為工業和信息化部。

環評管理:

根據《中華人民共和國環境保護法》、《排污許可管理辦法(試行)》(環境保護部令第 48 號)相關規定,納入固定污染源排污許可分類管理名錄的企業事業單位和其他生產經營者應當按照規定的時限申請并取得排污許可證。

生產經營中涉及的主要環境污染物有:

1、廢液:主要包括脫膜液、顯影液、蝕刻液、硫酸清洗液等。處理資質需擁有省級危險廢物經營許可證、國家環境保護設施運營資質證書、市危險廢物經營技術資格證書、市環境保護工程技術資格證書、市道路危險貨物運輸許可證等多項危險廢物經營相關資質,具備處理公司污染物合法有效的資質。

2、廢水:包括含鉻廢水和酸堿廢水。含鉻廢水采用微電解、試劑氧化、PH調整和加藥反應沉淀等工藝處理,酸堿廢水采用調勻池 PH 調整、加藥反應沉淀等工藝處理。處理達標的廢水排入市政管道,沉淀物全部移交至市政府指定有資質環保科技公司處理。建設污水在線檢測系統,與市環境監測中心實時在線連通,每天 24 小時對公司污水排放進行監控。

3、固體廢棄物:包含無塵布、手套、污泥、燈管、廢玻璃、樹脂邊角料、膠桶等,固體廢棄物交由市指定有資質環保科技公司處理。

4、廢氣:主要為酸堿廢氣,分為堿排和酸排兩種,采用噴淋水洗過濾的方法處理后排放。

5、噪聲:主要為機器設備運行產生,通過加裝隔音墻,采用低噪聲的

設備(如冷卻塔、冰水機等)等方式,降低噪音對員工及環境的影響。

行業主要企業:

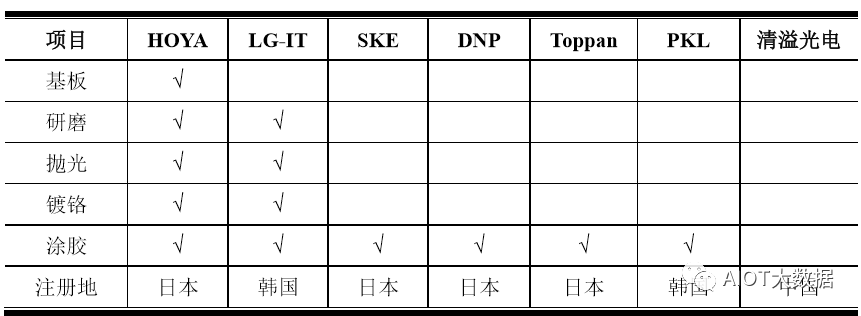

掩膜版的主要原材料為掩膜版基板。同時,隨著掩膜版行業下游客戶對其最終產品的品質要求不斷提高,促使掩膜版企業不斷追求產品品質上的突破,而掩膜版基板的質量,對掩膜版產品最終品質具有重大影響。

因此,從降低原材料采購成本和控制終端產品質量出發,掩膜版行業中主產廠家陸續向上游行業延伸,部分企業已經具備了研磨、拋光、鍍鉻、涂膠等掩膜版基板全產業鏈的生產能力,這不僅可以有效降低原材料的采購成本,而且能夠有效提升掩膜版產品質量。未來掩膜版行業內具有一定實力的企業,將逐步向上游產業鏈拓展。

下表為平板顯示掩膜版行業中主要企業產業鏈基本情況:

(1)SKE

SKE 是 2001 年由日本 SHASHIN KAGAKU 公司電子部剝離而成,主要生產平板顯示掩膜版,是全球第一家生產 10 代 TFT-LCD 掩膜版的廠商,生產基地在日本、中國臺灣等地。

(2)HOYA

HOYA 成立于 1941 年,主要產品有光學玻璃、光學鏡片、存儲光盤、印刷電路板、激光醫療器械、鏡架、人造晶體、助聽器、隱形眼鏡、水晶玻璃器皿、掩膜版(半導體和平板顯示用掩膜版)等,生產基地在日本、韓國、中國臺灣等地。

(3)LG-IT

LG-IT 是 LG 集團旗下的子公司,其業務涉及通訊、半導體、汽車電子、印刷電路板、顯示等,平板顯示掩膜版是 LG Innotek 眾多業務中的一部分,生產基地在韓國。

(4)福尼克斯

福尼克斯為半導體和微電子行業提供光掩膜設計、研發和生產服務,于 1987年在納斯達克上市,主要在北美、英國、德國、日本、中國臺灣、韓國(PKL)、新加坡、廈門都設有制造或銷售中心,主要生產半導體和平板顯示用掩膜版。

(5)DNP

DNP 成立于 1876 年,總部位于東京,生產基地在日本、中國臺灣、廈門等,所生產的平板顯示用掩膜版主要自用,半導體用掩膜版主要對外銷售。

(6)Toppan

Toppan 成立于 1900 年,主要生產半導體和平板顯示用掩膜版,生產基地在日本、中國臺灣、上海等。

(7)臺灣光罩

臺灣光罩為掩膜版生產公司,半導體掩膜版為其主要產品,生產基地在中國臺灣。

(8)路維光電

路維光電主要從事平板顯示、半導體 IC 封裝、TP、LED 和 PCB 等各類掩膜產品的生產制作銷售

(9)清溢光電

清溢光電主要從事研究設計、生產經營新型顯示器件(平板顯示器及顯示屏)、新型光掩膜版材料、LCD輔助設計軟件開發和銷售自主開發的軟件產品。

行業機遇:

掩膜版下游行業平板顯示行業、半導體行業、觸控行業、電路板行業中的柔性電路板行業正處于快速發展期,行業發展前景廣闊,將直接帶動中國大陸掩膜版市場需求的快速上升。掩膜版行業作為國家戰略支持產業的關鍵配套產業之一,面臨著巨大的發展空間。

① 國家產業政策支持 《關于印發 2014-2016 年新型顯示產業創新發展行動計劃的通知》、《“十三五”國家戰略性新興產業發展規劃》、《擴大和升級信息消費三年行動計劃(2018-2020 年)》、《粵港澳大灣區發展規劃綱要》的陸續出臺,為電子元器件行業提供了有利的政策支持,平板顯示和半導體等行業上升到國家戰略發展的高度。

掩膜版行業作為電子元器件的上游行業,屬于國家發展戰略的重要環節之一,受國家產業政策支持,這為掩膜版行業提供了良好的發展機遇。

②下游行業發展前景良好 隨著電子信息技術的日新月異,5G 技術和人工智能帶動下游終端電子產品的更新換代速度越來越快,以平板電視、筆記本電腦、數碼相機、智能手機等產品為主的消費類電子產品產銷量持續增長,為平板顯示、半導體芯片、觸控、電路板等電子元器件相關行業帶來巨大的市場空間,間接帶動了掩膜版行業的發展。

同時,電子元器件制造商為了滿足其下游產品的多功能、小型化、便攜性等需求,不斷加大技術投入,開發新材料、新技術以及研發新產品,這也為掩膜版行業的發展帶來了更多市場需求。

③下游產業陸續向中國大陸轉移,進口替代迎來巨大發展機遇 國際市場上,掩膜版市場份額被日韓等國際競爭對手占據,中國大陸企業僅能占據較小的市場份額,競爭力受到一定限制。

隨著全球平板顯示產業、觸控產業、半導體產業和電路板產業向中國大陸轉移升級,中國大陸的電子元器件行業發展迅速,這為中國大陸掩膜版企業提供了良好發展機遇。特別是掩膜版行業作為國家戰略支持行業必不可少的配套產業,國家政策對國產化率提出了明確要求,國內企業進口替代迎來巨大發展機遇。

行業發展空間:

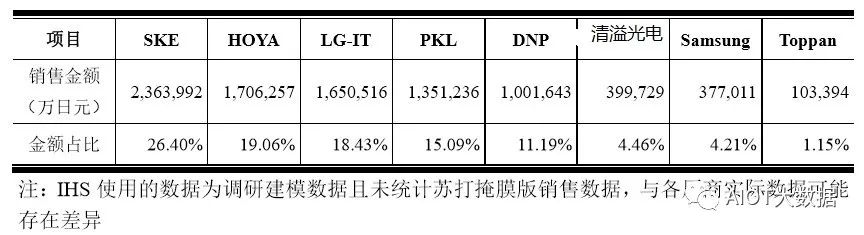

根據知名機構 IHS 統計,2018 年度全球各大掩膜版廠商平板顯示掩膜版的銷售金額情況如下表所示:

1)平板顯示市場

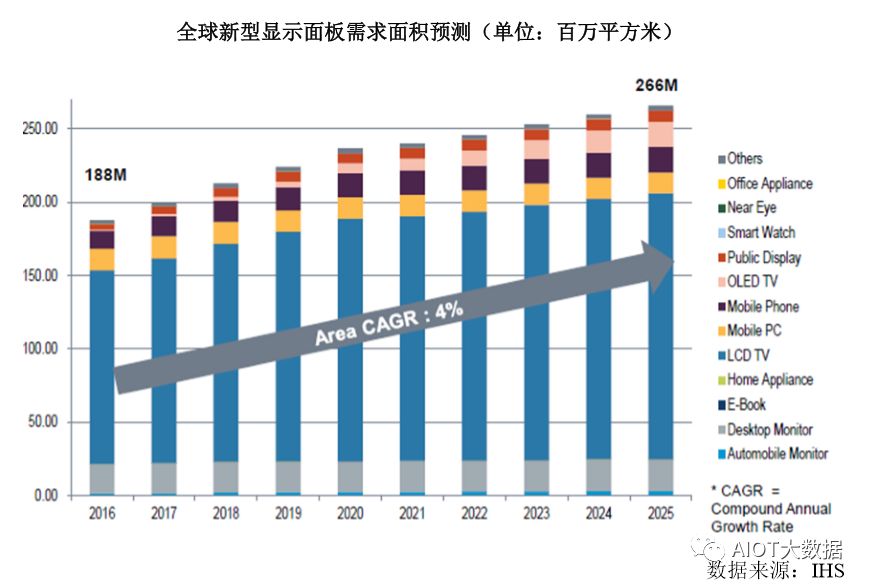

根據 IHS 預測,2016 年-2025 年全球新型顯示面板需求面積的復合年增長率(CAGR)預計將達 4%,到 2025 年增長至 2.66 億平方米(如圖)。

根據 IHS 調研統計,截至 2018 年 12 月,中國大陸已投產的 TFT-LCD 產線共 90 條、AMOLED 產線共 11 條。未來,中國大陸面板廠商將加速高世代或AMOLED 產線的投產。

根據 IHS 統計,2019 年至 2021 年,中國大陸已規劃投產的 TFT-LCD 產線為 23 條,其中高世代線為 15 條,占比 65.22%;2019 年至2023 年中國大陸已規劃投產的 AMOLED 產線為 21 條,其中 LTPS 線為 17 條,占比 80.95%。中國大陸平板顯示行業對掩膜版產品尤其是高世代、高精度掩膜版產品的需求將持續增長。

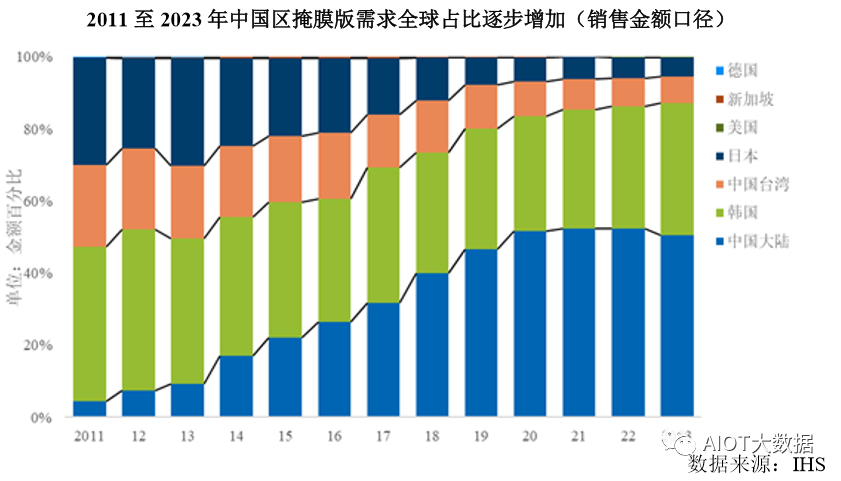

根據 IHS 統計測算,中國大陸平板顯示行業掩膜版需求量占全球比重,從 2011 年的 5%上升到 2017年的 32%。未來隨著相關產業進一步向國內轉移,國內平板顯示行業掩膜版的需求量將持續上升,預計到 2023 年,中國大陸平板顯示行業掩膜版需求量全球占比將達到 50.64%。

2)半導體芯片市場

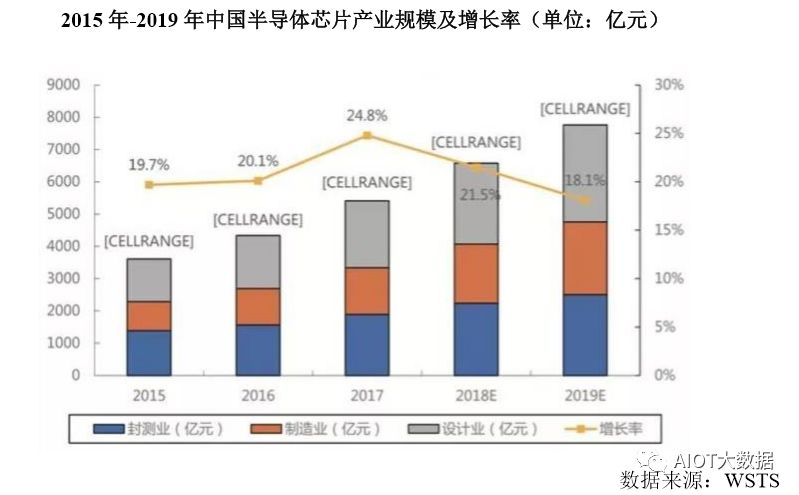

根據世界半導體貿易統計協會(WSTS)發布的數據,2018 年全球半導體芯片產業保持增長勢頭,市場規模達到 4,779.40 億美元,同比增長 15.90%,其中亞太地區仍為全球最大的半導體芯片市場;2018 年中國半導體芯片產業規模6,574.40 億元,同比增長 21.50%。

其中,設計業銷售額為 2,502.70 億元,同比增長 20.70%;芯片制造受到中國大陸芯片生產線滿產以及擴產的帶動,2018 年銷售額 1,836.20 億元,同比增長 26.80%;封測業銷售額為 2,235.50 億元,同比增長 18.30%。

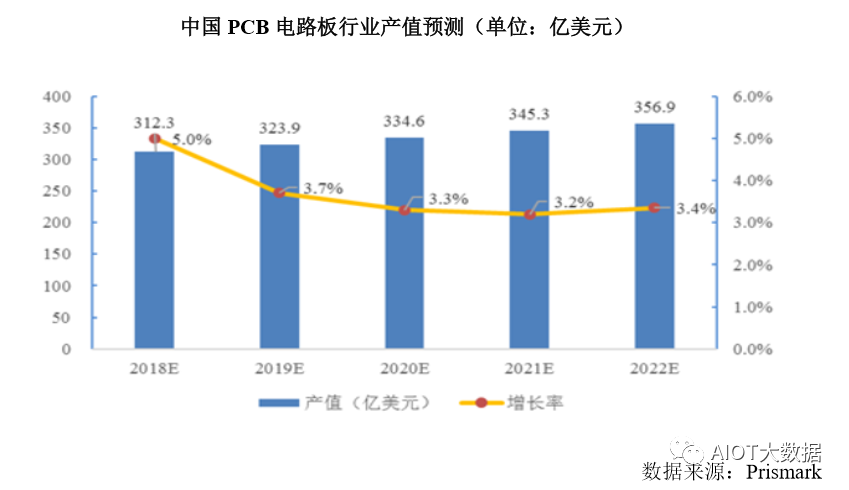

3)電路板市場

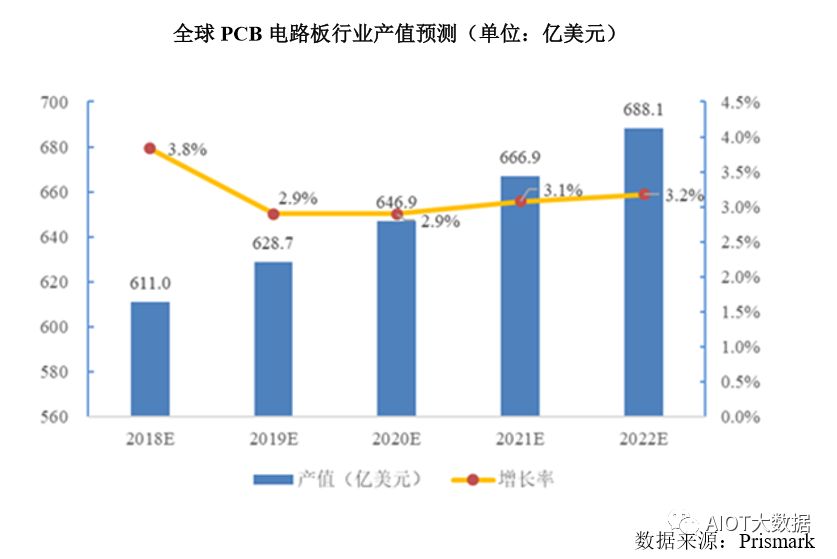

根據 Prismark 預測,未來幾年全球 PCB 行業產值將持續增長,到 2022 年全球 PCB 行業產值將達到 688.10 億美元。

根據 Prismark 預測,2016 年至 2021 年亞洲將繼續主導全球 PCB 市場的發展,而中國位居亞洲市場不可動搖的中心地位,中國大陸 PCB 行業將保持 3.7% 的復合增長率,預計 2022 年行業總產值將達到 356.86 億美元;中國 PCB 產業各細分產品產值增速均高于全球平均水平,尤其在高多層板、HDI 板、撓性板(柔性電路板)和封裝基板等各類高技術含量細分 PCB 領域,產業轉移趨勢明顯。

目前全球生產柔性電路板的知名企業主要有日本旗勝(Nippon ektron)、

鵬鼎控股、住友電工(Sumitomo Electric)、日本電工(Nitto)、藤倉(FUJIKURA)、維訊(M-FLEX)和嘉聯益(CAREER)等。近年來,日本、韓國和中國臺灣面臨生產成本持續攀升的問題,電路板制造商陸續在中國大陸投資設廠,中國作為電路板產業主要承接國,將在產業轉移浪潮中受益。

責任編輯人:CC

-

電子元器件

+關注

關注

133文章

3342瀏覽量

105433 -

光罩市場

+關注

關注

0文章

3瀏覽量

5751

原文標題:市場 | 一文看懂中國掩膜版(光罩)的市場與技術

文章出處:【微信號:wc_ysj,微信公眾號:旺材芯片】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

正性光刻對掩膜版的要求

微流控SU8掩膜版的制作方法

光刻掩膜版制作流程

掩膜版與光刻膠的功能和作用

微流控光刻掩膜制作

清溢光電:已實現180nm節點掩膜版量產 佛山基地2025年末遷入設備

SPIE Proceedings | 無透鏡極紫外掩膜缺陷分析

中國掩膜版的發展與需求分析

中國掩膜版的發展與需求分析

評論