下半年光伏玻璃價持續上漲,Q4供需關系進一步收緊,推動玻璃價格新高。光伏玻璃3.2mm市場均價自7月至今漲幅約75%,達到42元/平方米,已遠遠超過年初29元/平方米的高價位,2.0mm目前34元/平,漲幅55%。2020H1受疫情影響電站建設開工率不足,組件出貨受阻,同時純堿價格加速下跌,光伏玻璃價格回落。下半年,光伏電站裝機進度加快,需求旺季來臨,同時雙面雙玻市占率快速提升,優質產能供應緊張,光伏玻璃價格快速上漲。此外原材料漲價也加快了此輪光伏玻璃漲價趨勢,純堿價格自7月起持續上漲,10月達到2000+元/噸的高點,對應光伏玻璃成本增幅10%,近期有所回落。

近兩周來光伏玻璃漲價勢頭趨緩,各廠報價基本穩定。近一個月各企業玻璃原片價格漲幅21%,深加工鋼化片、鍍膜片漲幅18~32%,小廠漲幅較大。相比Q2低點,各企業玻璃原片價格漲幅91%,深加工鋼化片、鍍膜片價格漲幅相對較窄,漲幅位于43~55%。

2020Q3光伏裝機“淡季不淡”,Q4是全年裝機需求最高點。自2019年競價時代開啟以來,7~8月是項目確定名單、招投標的裝機空窗期,因此Q3是光伏裝機的淡季。2020年受上半年疫情影響,開工率不及預期,Q3裝機呈現“淡季不淡”的特點,完成裝機規模7.1GW,同時裝機需求持續增長,Q4迎來全年裝機的最高峰,裝機規模約占全年過半。

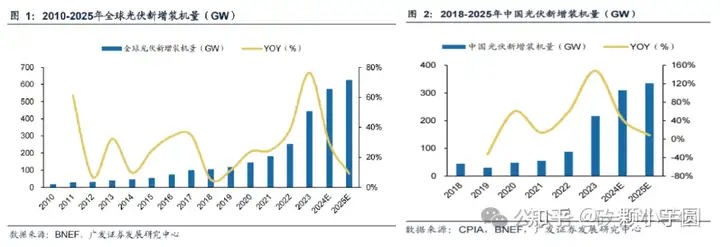

2020年競價項目總裝機規模25.97GW,結合電網消納空間46GW(國家電網39.05GW+南方電網7.4GW)以及對競價項目的優先選擇偏好,我們認為2020年實際可并網競價項目20GW,平價項目8GW,考慮工商業分布式項目、領跑者項目以及國家示范項目(包括特高壓配套基地等),預計全年可完成光伏裝機容量40GW,同比增長40+%。

10月我國光伏玻璃平均日產量22,616t/d,同比增長18.5%,環比增長6.8%,同期有效日均產能29,000t/d,平均成品率78%,各廠商基本處于滿產滿銷狀態。

目前玻璃廠商庫存水平仍在下降,原片供應依然緊張,未來短期內光伏玻璃價格仍有小幅微漲的可能性。進入下半年以來,下游一線組件廠家訂單跟進充足,采購較為積極,同時雙面訂單占比較高,二三線廠家成本壓力凸顯,報價相對較高。目前國內光伏玻璃市場下游需求旺盛,企業庫存偏低,原片供應緊張。

光伏玻璃供應緊張的環節在于原片產能不足,光伏玻璃窯爐建設周期長,進入門檻高,供給端增長遠低于需求端。光伏玻璃日熔量從2015年的16000t/d增長到2019年的26300t/d,CAGR=13.2%。而需求端,國內裝機疊加海外出口,從2015年的總計40GW,增長到2019年的96.4GW,CAGR=24.6%。

多家光伏玻璃廠商均有擴產規劃,但光伏玻璃建設周期較長,一般為1.5~2年,同時預計未來五年內光伏裝機需求將持續上漲,短期內產能供給緊張的局面難以得到顯著緩解。

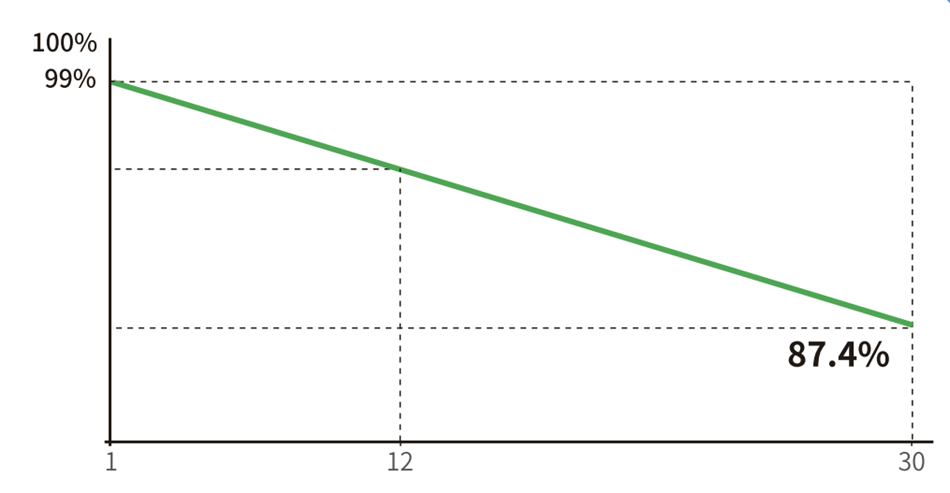

信義光能、福萊特作為第一梯隊的龍頭企業,實際在產產能分別為7,800t/d、4,800t/d,占比分別為28%、18%。福萊特浙江嘉興三線(產能600 t/d)于2020年5月起冷修,預計2021Q1完成,另有越南兩條1,000 t/d產線將于2020年底至2021年初投產,國內規劃及在建產能合計4,800 t/d,將于2021、2022年建成總產能11,000、12,200 t/d。亞瑪頓集團下屬子公司鳳陽硅谷目前擁有原片產能650t/d于2020年4月投產,另有2個項目合計1,300t/d產能在建設中,預計2021Q2投產。

我們認為光伏玻璃是當前處于光伏景氣Beta行情下,疊加雙面雙玻趨勢Alpha屬性的優質賽道。

需求端:2021年光伏正式進入平價時代,指標壓力將消失,提升能源清潔占比成最強驅動力,未來五年光伏裝機將處于持續高增長狀態,預計年新增規模將達50GW以上,同時平價時代對LCOE重視程度提升,雙面組件在發電量增益的優勢,逐步得到市場重視。

供給端:由于原片產能建設周期較長、項目指標有限,以及產能置換政策的作用,光伏玻璃供不應求的狀態短期內難以改變,價格將持續處于高位。

我國光伏產業玻璃憑借成本不斷優化帶來的競爭力提升、雙面組件滲透率提振行業空間、薄片化不斷提升技術及盈利能力,全球市占率達90%,推薦關注光伏玻璃龍頭福萊特,超薄玻璃先行者亞瑪頓。

責任編輯:xj

-

太陽能

+關注

關注

37文章

3420瀏覽量

114334 -

光伏發電

+關注

關注

28文章

1187瀏覽量

78977 -

光伏玻璃

+關注

關注

0文章

8瀏覽量

7308

發布評論請先 登錄

相關推薦

2020Q3光伏裝機淡季不淡,光伏玻璃供需緊張態勢延續

2020Q3光伏裝機淡季不淡,光伏玻璃供需緊張態勢延續

評論