行業周知,功率半導體用于所有電力電子領域,市場成熟穩定且增速緩慢。不過,隨著新能源汽車、可再生能源發電、變頻家電等新興行業的快速發展,將會帶來的巨大的市場需求。根據國元證券測算,2025年國內新能源汽車、充電樁、光伏和風電四個領域的功率半導體市場純增量規模預計達200億元。

目前,國內功率半導體市場自給率偏低,中高端功率MOSFET和IGBT自給率不足10%,國產替代空間巨大。從在研項目和產品布局看,國內廠商開始向價值量更高的中高端產品轉型,通過提升性能和降低成本推動晶片向集成化、小型化發展。從技術迭代角度來看,功率半導體不需要追趕摩爾定律,倚重制程工藝、封裝設計和新材料迭代,整體趨向集成化、模塊化。

在市場需求、政策、人才、資金和技術多因素催化下,國內功率半導體行業未來3-5年有望進入黃金發展期。無論是從技術追趕難度、產業化布局進度、外部因素沖擊等多角度分析,功率半導體都是未來可預見的國產替代進度最快的細分領域之一。

為了讓投資者更充分了解目前國內功率半導體的發展情況以及投資思路,11月26日(周四)13:00,集微網邀請到了國元證券電子首席分析師賀茂飛做客第二十二期“開講”,帶來以《功率半導體賽道分析》為主題的精彩演講,與集微直播間的觀眾分享講解功率半導體的投資邏輯,受到眾多行業人士和投資者的關注。

千億賽道,成熟市場疊加新興純增量市場

近年來,功率半導體的應用領域已從工業控制和消費電子拓展至新能源、智能電網、變頻家電等新市場,市場規模呈現穩健增長態勢。根據IHS Markit數據顯示,2018年全球功率器件市場規模約為391億美元,預計至 2021年增長至441億美元。

目前,國內功率半導體產業鏈正在日趨完善,中國作為全球最大的功率半導體消費國,2018年市場需求規模達到138億美元,占全球需求比例達 35%,2021年市場規模有望達到159億美元。

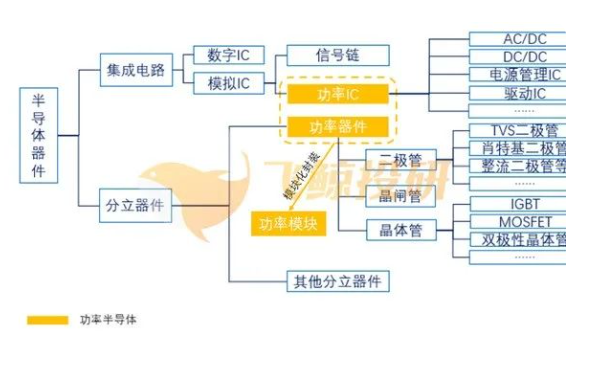

根據Omdia數據顯示,功率半導體細分市場中功率IC占比超過50%,預計未來增速為6.6%;分立器件占比約35%,增速為2.2%;模組占比15%,增速為5.4%。

在功率器件及模組市場中,MOSFET、IGBT和雙極晶體管是最主要的三個細分市場,合計占比超過90%。其中隨著新應用的推動,MOSFET和IGBT發展迅速。我國MOSFET和IGBT行業增速遠高于世界水平。全球功率MOSFET市場增速為7.6%,中國增速為15%;全球IGBT市場增速為8.9%,中國增速為 14%。

國元證券首席分析師賀茂飛表示,功率半導體用于所有電力電子領域,市場成熟穩定且增速緩慢。而隨著新興領域如新能源汽車、可再生能源發電、變頻家電等的快速發展,將會帶來的巨大需求需求。

根據Yole預測,目前使用功率半導體最主要的兩個領域是新能源車和工業,2023年新能源車領域IGBT和MOSFET市場空間有望達到37億美元,工業領域為25億美元。

賀茂飛認為,得益于工業自動化中伺服電機變頻器,可再生能源光伏逆變器和風電變流器,以及電動汽車電動機用逆變器及充電樁相關設施的蓬勃發展,汽車和工業市場將成為功率半導體行業增速最快的兩個領域,年復合增長率將達到8.2%和3.8%。

從純增量市場規模來看,國元證券主要測算了國內新能源汽車、充電樁、光伏和風電四個領域中應用功率半導體市場空間。其一是新能源汽車領域市場需求到2025年約160億元,2030年約275億元。其二是公共直流充電樁領域2020-2025年累計市場需求約140億元,2025-2030年累計需求約400億元。其三是光伏領域2020-2025年累計市場需求約50億元,隨政策調整有望進一步增長。其四是風電領域2020-2024年累計市場需求約30億元。整體看,國內功率半導體市場2025年四個領域提供純增量規模預計達200億元。

功率半導體產業發展三大趨勢

從產業發展來看,賀茂飛認為功率半導體產業主要有三大發展趨勢。首先,功率半導體不需要追趕摩爾定律,倚重制程工藝、封裝設計和新材料迭代,整體趨向集成化、模塊化。

功率半導體的核心環節不在于設計,而是在于材料選擇、晶圓制造、封裝和模組集成。鑒于功率半導體的長壽命、高穩定性特點,設計環節難點更多的是需要結合材料的物理化學性質對單個器件進行參數設計、調整和性能改良。功率器件設計環節的核心技術壁壘在基于系統know-how能力為客戶開發定制化產品。

在制造環節,功率分立器件前道加工價值占比40%以上,制造難點在于晶圓減薄、溝槽工藝、應力控制、高劑量離子注入和激光退火等。而封裝環節可分為分立器件封裝和模塊封裝,由于功率器件對可靠性要求非常高,需采用特殊設計和材料,后道加工價值量占比達35%以上,遠高于普通數字邏輯芯片的10%。

賀茂飛表示,提升性能和降低成本推動晶片向集成化、小型化發展。根據Omdia預測,2020-2024年分立器件市場增速為2.2%,而功率模塊市場增速為5.4%。新興市場使中高端產品如IGBT和功率MOSFET 需求變大。根據WSTS數據統計,全球功率MOSFET增速為7.6%,IGBT為8.9%。目前,根據在研項目和產品布局看,國內企業開始向價值量更高的中高端產品轉型。

其次,新能源、5G等新興應用加速第三代半導體材料產業化需求,我國市場空間巨大且有望在該領域快速縮短和海外龍頭差距。

隨著以SiC和GaN為代表的寬禁帶半導體材料制備、制造工藝與器件物理的迅速發展,SiC和Si on-GaN電力電子器件逐漸成為功率半導體器件的重要發展領域。當前,硅基半導體材料在其材料特性下已接近物理極限,第三代化合物半導體材料已快速進入產業化進程。

目前,在SiC器件領域,海外公司實力領先,國內自給率較低。Cree、英飛凌和Rohm三家公司占據了近全球碳化硅市場約70%的份額,而全球碳化硅晶圓市場幾乎由Cree一家主導整個SiC產業。我國碳化硅產業鏈已初具規模,是國際上為數不多可在各環節均緊隨國際先進水平的國家,具備碳化硅產業化基礎。比較難做的SiC晶片,國內企業有天科合達、山東天岳,器件企業有士蘭微、三安集成等。

而在GaN領域,國內企業在襯底外延和設計制造領域都逐漸開始涉足,如GaN襯底制造廠蘇州納維、東莞中鎵;GaN外延制備商蘇州晶湛;GaN-on-Si制造企業英諾賽科、賽微電子;GaN 晶圓代工企業海特高新; IDM企業三安集成、安世半導體。

同時,受下游新能源車、5G、快充等新興市場需求以及潛在的硅材替換市場驅動,目前深入研究和產業化方向以SiC和GaN為主,國內市場空間巨大。另外,第三代半導體核心難點在材料制備,其他環節可實現國產化程度非常高,加之國家在政策和資金方面大力支持。

賀茂飛認為該行業技術追趕速度更快、門檻準入較低、國產化程度更高,中長期給國內功率半導體企業、襯底材料供應商帶來更多發展空間確定性更強。

其三是,IDM模式更適合功率半導體行業,代工可以提供產能、工藝技術補充海外功率半導體龍頭企業都采用IDM模式,國內功率半導體行業商業模式以IDM為主,設計+代工為輔。

目前,國內IDM企業(如士蘭微)和代工企業(如中芯紹興)都在積極擴充產能和升級產線,從4/6寸升級到6/8寸甚至更高,整體追趕國際主流水平。產能擴充可以認為公司技術儲備和產品性能已經達到國際同類產品水平,后續通過開拓客戶和搶占市場份額實現營收增長。

IDM與代工并行符合國內行業格局現狀,雙模式運行并不沖突,有效利用我國產能資源,實現優勢互補。IDM模式可以提高產品毛利并建立技術壁壘。我國特色工藝和封裝技術處于國際先進水平,工藝技術和產能部署完善。功率半導體企業與代工企業長期合作,可以實現產能補充和獲得工藝技術支持。

國內功率半導體產業競爭格局

由于國際廠商起步更早,并且通過行業間的相互整合,已發展成規模體量巨大的國際巨頭,占據功率半導體市場主要份額。

在功率分立器件及模塊方面,英飛凌連續15年獨占鰲頭,占據全球近20%的市場份額。功率MOSFET方面,國內僅聞泰科技通過收購前恩智浦的標準產品事業部安世半導體而入圍前十,占比3.8%。

在IGBT分立器件及模組領域,仍以英飛凌等海外龍頭為首,國內斯達半導在IGBT模塊領域排第八,市場占比2.2%。智能功率模塊IPM廣泛用于驅動電機,三菱電機領先全球,國內公司吉林華微電子處在第十的位置,市場占比0.5%。

根據Omdia數據顯示,2018年全球排名前十功率半導體企業來自于美國、歐洲和日本,合計市占率達60%。國內功率半導體市場自給率偏低,中高端功率MOSFET和IGBT自給率不足10%,國產替代空間巨大。

盡管我國在功率半導體領域起步較晚,但經過多年的布局,已經形成較為完整的產業鏈。在晶圓制造方面有華虹半導體、中芯國際等公司、在設計方面有無錫新潔能、斯達半導體等,在封測方面有長電科技、通富微電、華天科技等,在IDM方面有士蘭微、華微電子、比亞迪、華潤微等公司。

賀茂飛表示,在市場需求、政策、人才、資金和技術多因素催化下,國內功率半導體行業未來3-5年有望進入黃金發展期。無論是從技術追趕難度、產業化布局進度、外部因素沖擊等多角度分析,功率半導體都是未來可預見的國產替代進度最快的細分領域之一。

在外部環境沖擊相對較小的情況下,技術差距縮短+產能擴張為進口替代趨勢保駕護航。目前國產功率器件在中低端產品上替代進度很快,未來將會持續向中、高端領域延伸。

互動問答:

1、請問電動車的市場空間怎么看,單車價值量是多少?

答:2019年全球電動車為300多萬輛,國內160多萬輛,市場滲透率為3%左右。 到2030年,滲透率預計達到40%。 根據之前的數據,一輛電動車用到IGBT價值為450美金左右。

2、第三代半導體產業鏈的技術壁壘有哪些?國內在哪些環節能率先取得突破與國外龍頭企業競爭?

答:技術壁壘主要在于襯底和外延,第三代半導體材料的襯底和外延與硅材料完全不一樣技術路線,未來,know-how有很大的技術提升空間。在晶圓制造及設計環節方面重疊度較高,目前較強的公司將會率先脫離而出。

3、功率半導體中MOSFET、IGBT、二極管三個細分領域,哪個賽道更為優質?哪些公司有望脫穎而出?

答:在三個細分領域,IGBT相對最優質,其一是技術壁壘高;其二是市場空間大,電動汽車應用中IGBT占比高達70-80%,而電動車也是未來市場主要增長驅動力。目前、聞泰科技、斯達半導體、華潤微、揚杰科技等均有布局。

4、這波晶圓產能緊缺,對功率器件供求有什么影響嗎?功率器件漲價會有受益哪些標的?

答:從MOSFET、IGBT、二極管來看,都有收益。從調研數據來看,MOSFET漲價幅度是最大的,短期市場表現不錯。目前國內MOSFET廠商中,聞泰科技、富滿電子、華潤微、新潔能四家公司銷售金額相對較大。

5、中車和比亞迪拆分IGBT業務對國內公司有何影響?

答:這兩家公司拆分IGBT業務,主要是看到該領域良好市場前景。該業務拆分不會造成行業同質化的競爭,目前,國內廠商市場占有率較低,國產替代空間較大,整體上,國內廠商還是處于競爭合作的狀態,這種競爭反而會加快國產廠商的技術水平,加快國產化替代的進程。

責任編輯:pj

-

新能源汽車

+關注

關注

141文章

10557瀏覽量

99597 -

變頻器

+關注

關注

251文章

6562瀏覽量

144929 -

功率半導體

+關注

關注

22文章

1161瀏覽量

43010

發布評論請先 登錄

相關推薦

2025年全球半導體八大趨勢,萬年芯蓄勢待發

【ISES China 2024精彩回顧】半導體精英齊聚,共促產業創新發展

瑞薩電子2024半導體產業發展趨勢大會精彩回顧(上)

TMC2024丨車規級功率半導體論壇劇透二丨全球技術趨勢與主驅功率半導體應用創新

喜訊 | MDD辰達半導體榮獲藍點獎“最具投資價值獎”

時代半導體獲43.28億戰略投資 助力功率半導體產業發展

東海投資設立半導體射頻產業基金助力常州半導體產業升級

創新·互聯·芯生態 | 2024半導體產業發展趨勢大會暨頒獎盛典圓滿舉辦

半導體發展的四個時代

半導體發展的四個時代

功率半導體的發展歷程和主要類型

淺談功率半導體產業發展三大趨勢

淺談功率半導體產業發展三大趨勢

評論