2020年,地球在“感冒”,全世界跟著一起發燒。現在新冠疫情所引發的產業震蕩的漣漪,再一次燒到了汽車行業,而這一次的問題則是“芯片荒”。

12月初,很多人都注意到這樣一條消息:上汽大眾和一汽大眾的部分車型產線面臨停產風險,其主要原因就是某些汽車芯片的供應短缺。

目前,短缺汽車芯片的元件主要是ESP(電子穩定程序系統)和ECU(發動機控制器)這兩個模塊。沒有這些關鍵零部件,汽車整車就沒有辦法組裝下線,而提供這兩大芯片模塊的主要是全球兩大Tier1供應商的大陸和博世集團,現在為他們供貨的汽車半導體芯片上游廠商正在遭遇產能不足的問題。

根據大陸集團的回復,盡管這些半導體廠商已經在大力擴充產能,但新增產能要在接下來6-9個月內才能補上。

最近一年,我們頻繁看到關于芯片產業爭端的相關新聞,但大多是圍繞著手機CPU、顯卡GPU這些消費類電子芯片展開,很難預料到汽車產業也會面臨這種“缺芯”困境。也許很多人可能會疑惑說:高端手機芯片我們生產不了,難道汽車芯片我們也造不出來嗎?

在回答這個問題之前,我們還是得看看這一回汽車芯片供應鏈到底出了哪些問題?汽車芯片產業的現狀和特點是什么?我國在汽車芯片自主替代上面有哪些機會?

計劃沒趕上變化:“芯片荒”是如何出現的?

想要了解汽車產業“芯片荒”的真相,可能先要回答這一問題:“為什么這些廠商要花6-9個月時間才能追趕上短缺的芯片產能?”

因為造成當前短缺的源頭就在于半年多前的新冠疫情在全球爆發之際,生產這些關鍵模塊的汽車半導體芯片廠商根據當時的悲觀市場預期做出了相應的減產計劃,而因為生產備貨周期正好就是半年到一年之間的緣故,所以當時的減產計劃現在開始發揮作用,并且短缺將一直延續到明年的一季度。

當時,新冠疫情開始在全球蔓延,汽車芯片行業用了“至暗時刻”來形容整個產業受到的沖擊。而此前的2019年,全球包括輕型商用車在內的汽車銷售下降5.6%至8140萬輛,傳遞到汽車半導體市場,其業績增長也下降了2.7%至384億美元。

汽車市場的不景氣,疊加新冠疫情的來勢洶洶,造成了第一季度汽車銷售的大幅下滑,使得整個汽車產業對于2020年的預期也大幅下調。“與2019年相比,今年有可能下降25%”,這是Strategy Analytics公司一位產業分析師在當時的估計。

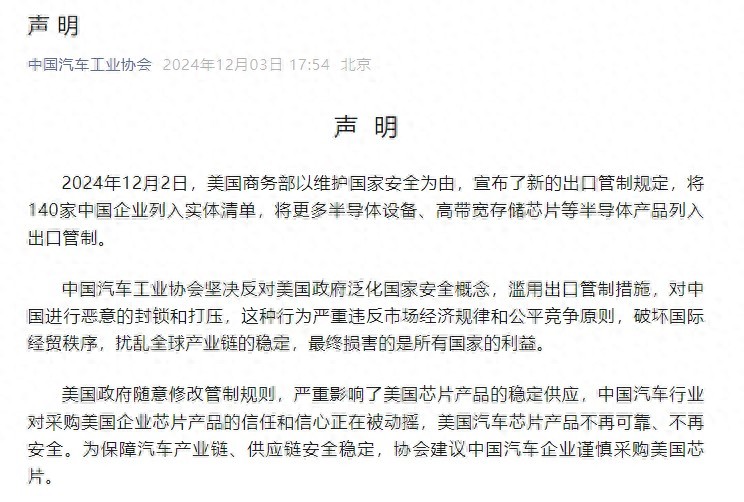

緊接著,全球汽車制造廠商的大面積停產,更加堅定了汽車半導體廠商的悲觀預期,因此,恩智浦、英飛凌、瑞薩、意法半導體ST等紛紛下調了后半年的車用半導體芯片和元器件的生產計劃,同時也放緩了投資擴張的進度。

另外一個意想不到的因素是,因為疫情造成的居家隔離和在線辦公,全球的消費電子如電腦、平板和手機的需求大規模增長,從而也搶占了半導體產業更上游的晶圓產能。汽車芯片讓出來的晶圓產能自然也就被消費電子的芯片廠商搶了過去,從而導致汽車芯片的交付周期再度被延長。此外,還有新冠感染導致的產線停工、意法半導體的工人罷工等因素疊加,導致一些型號的MCU和傳感器等元件供應更為緊張。

但是這些機構和廠商沒有預料到的是,中國不僅很快控制住了疫情,而且汽車銷量在下半年開始強勢恢復。有數據顯示,今年前十一個月,中國汽車銷量突破 2200 萬臺,與去年同期相比僅下滑3個百分點。

由于芯片供貨周期的滯后性,現在汽車生產所需要的零部件正是在疫情嚴重時下的訂單,而當時對未來銷量悲觀的預估,導致訂單量不足,半導體廠商也同時下調了生產計劃,導致產能不足。而國內眾多汽車廠商其實已經早已注意到了芯片產能危機的問題,開始了提前囤貨,也導致了如今一些銷量龐大的車企“有心造車,無芯可用”的局面。

最近,恩智浦、英飛凌、瑞薩電子以及臺灣的MCU廠商都紛紛發布漲價函,宣布提價。而日本一家高端車載芯片廠商AKM在其工廠發生火災后,其產品線價格都出現大幅上漲,某些緊缺芯片甚至出現60-80倍的漲幅。

因此,原本預期悲觀的半導體廠商將成為這次疫情影響下的最終贏家,不僅能夠獲得更多營收,還帶動了二級市場的追捧,市值也迎來了顯著增長。

在2020年下半程,中國市場需求的強勁復蘇帶動了全球半導體產業的復蘇,然而因為汽車芯片產業回暖,最終受益的還是這些國外的汽車芯片巨頭。

格局穩定、門檻高企:當下的汽車芯片產業現狀

為什么我們國內的汽車大廠必須嚴重依賴這些國外的Tier1供應商和汽車芯片廠商呢?

這就要從整個汽車芯片產業的特點和產業的格局來回答這一問題了。

隨著汽車智能化程度的提升,汽車芯片正在從原先占比不到整車成本的1%,上升到如今的35%左右,預計到2030年將增加到50%,一個以智能硬件為基礎、軟件定義汽車的時代正在到來。

智能汽車的發展推動了汽車芯片全球市場的快速增長。以2019年為例,全球汽車芯片產業中歐洲汽車芯片產值達到150.88億美元,占比36.79%,位居第一,美國達133.87億美元,占比32.64%,日本達106.77億美元,占比26.03%。而中國汽車芯片實現的收入僅為10億美元左右,占比不到3%,差距可謂相差懸殊。

一個事實就是,中國目前生產了全球三分之一的汽車,但整車制造中95%的前裝芯片依賴進口,80%的后裝超過依賴進口,其中動力系統、底盤控制和ADAS等關鍵芯片均被國外巨頭壟斷。

目前,在汽車芯片關鍵元器件上占據優勢的廠商,仍然以歐洲的恩智浦、英飛凌、意法半導體,以及日本的瑞薩、美國德州儀器這些傳統汽車芯片巨頭為主。2019年,恩智浦、英飛凌、瑞薩、德州儀器和意法半導體仍保持在汽車芯片廠商的前5名,這五家占比合計達到全球市場份額50%。

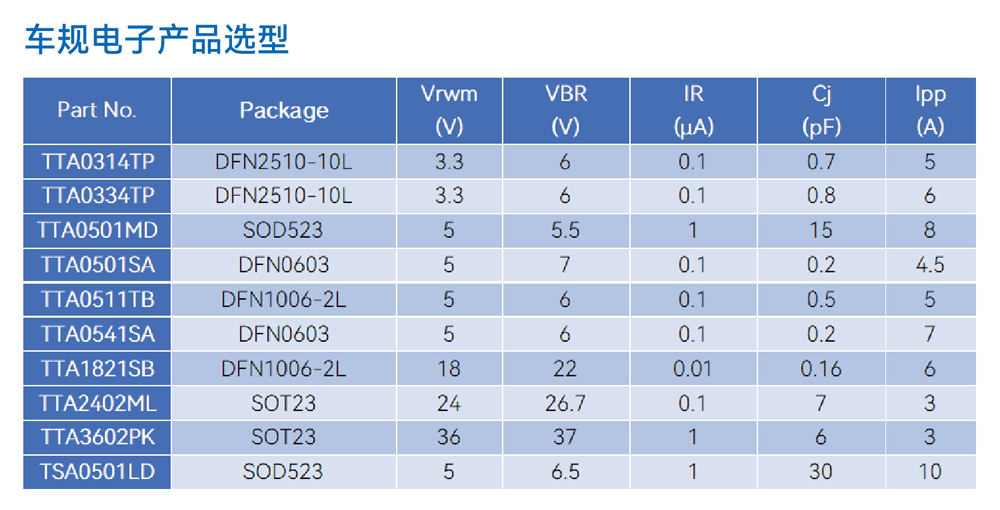

汽車芯片產業的市場規模,與消費電子芯片產業相比,雖然并不是很大,但其進入的門檻卻并不低。究其原因在于,相較于消費級電子芯片,汽車芯片對于可靠性和安全性和長效性上的要求更高,我國自主替代的難度也就更大。

第一,相比較消費類芯片,汽車芯片所處的應用環境更加惡劣,汽車芯片所要達到的極端環境要求的性能可靠性要求更高。

第二,因為涉及汽車的駕駛安全,汽車芯片對于運行穩定性要求極高,抗干擾性能也非常高,在運行中不允許出現任何失誤。

第三,一輛汽車的設計壽命都在15年或50萬公里左右,遠遠高于消費電子的壽命時長,因此對于汽車芯片的設計使用壽命的要求也更長,故障率更低。其中零公里故障率是考驗汽車廠商的核心指標,汽車廠商對于芯片故障率的基本要求是在PPM(百萬分之一)級別,大部分要達到PPB(十億分之一)級別,而消費類芯片故障率要求僅為百萬分之兩百。

第四,車規級芯片還要在大規模量產時保證產品的一致性,對于良品率控制和產品溯源管理要求都非常高。

最后,汽車芯片要有長期有效的供貨周期,供應鏈可靠穩定,才能全生命周期地支持整車廠的供應鏈需求。換句話說,就是整車廠對于芯片廠商的替換成本極高,合作周期長,不會輕易替換傳統的汽車芯片供應商。

所以,新進入汽車芯片研發和生產的廠商,既要在技術上跨越車規級芯片標準的要求,也要在良率、成本控制和能耗等因素上做好優化控制,最終還要在供應鏈穩定性和可量產規模等方面贏得整車廠商的認可。

因此,在汽車的主控芯片(ECU、IGBT等)領域,老牌汽車芯片巨頭將在未來持續保持其領先優勢。面對汽車芯片產業如此高標準和高進入門檻,以及早已形成的全球產業鏈結構,汽車芯片的新入場者必須有足夠的耐心和充足的資金,以及新的產業機會,才可能沖破這些行業壁壘。

智能汽車時代到來,自主替代的一次追趕機會

雖然現在汽車芯片產業的主要市場掌握在少數這幾家老牌半導體廠商手中,但是隨著汽車電動化和智能化趨勢的出現,越來越多的半導體廠商正在加入到汽車芯片的賽道當中,同時,傳統汽車廠商、造成新勢力們以及Tier1供應商們也都紛紛開始嘗試自研芯片或者與芯片廠商合作聯合研制。汽車芯片產業正在迎來一場變革的機會。

比如,像英特爾、高通、英偉達等消費類電子芯片領域的巨頭,正在紛紛涉足車載芯片以及自動駕駛芯片的開發。英特爾通過收購Mobileye公司,已經進入汽車的自動駕駛芯片市場,其推出的EyeQ芯片已經應用到全球5000萬輛汽車上面。英偉達在去年推出的自動駕駛Orin芯片,可以覆蓋從L2到L5級的完全自動駕駛汽車的開發,2022年將開始量產。

也許是受到特斯拉自研的高級別自動駕駛FSD芯片的啟發和刺激,眾多整車廠都在以投資和合作研發的方式進入汽車芯片領域,而國際芯片廠商也愿意主動尋求也主機廠合作的機會。比如寶馬投資了AI芯片創業公司Graphcore,奧迪和三星合作,共同研發其自動駕駛所需要的Exynos芯片等。

而作為“中間商”的Tier1供應商,面對上下游廠商這種“眉來眼去”的直接合作態勢,也開始向上游智能駕駛芯片及關鍵元件的研發上。比如,博世研發了自動駕駛所需的包括攝像頭、毫米波雷達、激光雷達等全部的傳感器,其中成為全球毫米波雷達最大的供應商。另外,博世在MEMS、功率半導體、碳化硅MOSFET芯片技術領域也有領先布局。

這一輪汽車智能化的變革,有一個核心特征就是強調“軟件定義汽車”,也就是通過少數核心智能駕駛芯片Soc來替代原本的汽車電子電氣的芯片架構,盡可能將硬件的控制交由軟件來控制。比如,大眾此前就宣布,要將每輛大眾汽車的ECU數量從原來的70個減少到3個,然后自己開發所有的軟件。

這一趨勢意味著整車廠對原初汽車供應鏈的依賴程度將極大降低,而是更為看重高端高性能芯片以及建立其上的軟件系統平臺所發揮的作用。這對于我國的汽車芯片產業來說,抓住這次汽車智能化變革的契機,從智能駕駛芯片和相關元件發力,做到一定程度的自主化替代,也同樣是有機會的。

在自動駕駛的大趨勢下,國內正在涌現出一批智能駕駛汽車芯片的廠商,包括地平線、芯馳科技、黑芝麻、華為等,而且已經陸續有一批國產車規級芯片問世。

比如,去年8月,地平線發布了中國首款車規級AI芯片——征程二代Journey 2,在今年的CES上,地平線正式發布了其Matrix2自動駕駛計算平臺,目前已能夠支持 L2至L4 等不同級別自動駕駛的解決方案。

今年5月,芯馳科技對外發布三款車規級芯片——X9、V9、G9,提供針對汽車的協同一體化解決方案,包括智能座艙、智能駕駛、中央網關三大應用,預計明年可以正式商用。

黑芝麻科技在6月份推出的華山二號芯片,采用的是臺積電16nm制程,支持車規級AEC-Q100標準和支持多項傳感器,是國內能夠量產滿足L3、L4級別自動駕駛的高性能車規級SoC。

華為也在今年9月推出了智能駕駛計算平臺MDC 610,作為一款面向L3、L4級別自動駕駛的全新一代MDC,最近剛剛通過ASIL D級功能安全評估,在安全性上能夠滿足車規級安全要求。

對于中國的整車廠商和汽車芯片企業來說,直接切入到智能駕駛芯片的增量賽道,不用在傳統賽道上和老牌巨頭進行拼體力、拼時間的死磕,正是我們進行自主研發替代的一次追趕機會。

另外一個特征是在制作工藝上,傳統汽車芯片廠商都是采用自家工藝的IDM模式,其工藝較消費類電子落后好幾代制程,因此他們在開發先進的自動駕駛芯片上也必須開始采用代工廠Foundry模式。這使得我們在汽車芯片的生產上,不必要過分追求先進制程的工藝要求,在當下美國對我國的芯片禁令的背景下,讓我們仍然有機會在芯片的生產制造上,跟這些傳統大廠站在同一起跑線上了。

我們當然也要清醒地認識到,我國在車載芯片上的布局才剛剛開始。除了自動駕駛芯片的彎道超車,我們仍然需要在車規級主控芯片、功率芯片和傳感器的制造上長期投入,持續發力,同時在可靠性、安全性、量產交付等整體能力上與整車廠商建立起穩定的合作生態。

所謂“遠水解不了近渴”,現在國產芯片自主替代的嘗試自然不可能在短期內解決汽車廠商的進口芯片依賴問題。不過,現在由于這一次“芯片荒”的出現,更加印證了我國要在汽車芯片產業上實現自主替代和超越的緊迫性。

責任編輯:PSY

-

芯片

+關注

關注

455文章

50733瀏覽量

423289 -

智能汽車

+關注

關注

30文章

2844瀏覽量

107258 -

汽車芯片

+關注

關注

10文章

859瀏覽量

43385 -

供應

+關注

關注

0文章

23瀏覽量

13787

發布評論請先 登錄

相關推薦

SOC芯片在汽車電子中的應用

東風汽車已成功研發出三款車規級芯片

類比半導體榮膺“2024汽車芯片優秀供應商”大獎

英飛凌將為小米電動汽車提供先進的功率芯片

Arm首次面向汽車應用發布Neoverse級芯片設計

24年上半年:汽車芯片是否開始去庫存?

汽車芯片供應短缺,映射汽車芯片“自主替代”路

汽車芯片供應短缺,映射汽車芯片“自主替代”路

評論