長期以來,信控管理以難度大、專業度高成為企業管理中的薄弱環節。很多企業缺少行之有效的信用管理的機制、方法、工具,具體表現在信用管理機制不健全,風險識別風控意識薄弱,客戶信用信息不對稱,甚至當風險信息披露后,缺乏有效的應對措施。針對上述企業管理中的痛點、難點,文思海輝推出企業風險管理解決方案,打造申請準入、信用評估、審批決策、風險預警于一體的風險管控應用平臺。

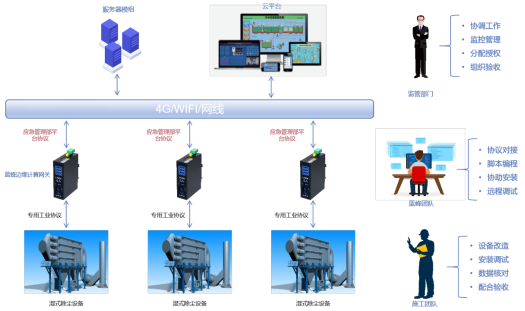

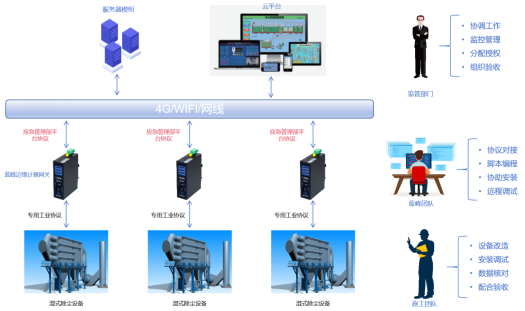

文思海輝企業風險管理解決方案,借助專家模型與算法模型,采用企業信用風險全生命周期的管理模式,旨在幫助企業建立事前、事中、事后的信用管理體系。同時,整合多維度內外部企業數據,構建企業核心業務與風險指標庫,利用大數據、機器學習、決策引擎等技術,實現客戶的數字化管理,是集“數據、模型、系統”為一體的一站式風險管理解決方案。最重要的是,通過建立賒銷信用管理體系,搭建風險管理平臺,實現降低應收賬款逾期、壞賬風險,實現業績增長與風險控制的平衡。

文思海輝該方案的研發團隊由業內頂級信控專家組成,系統內置豐富的行業專家風險管理經驗與知識,貼合業務場景,可快速搭建專業的信控體系。支持靈活可視化的配置指標、規則、模型與系統參數,響應不同場景風控需求。同時,部署服務方式多樣,支持API、Saas、私有化部署,結合業務場景與系統現狀,提供最佳產品融合方案。方案整體基于文思海輝多年IT系統平臺開發經驗,在安全性、可靠性和穩定性上具有獨特的技術優勢。

在平臺的構建上,方案通過接入工商、司法、交易數據、財務數據、歷史數據以及來自第三方的數據,針對新老客戶進行不同的額度及操作劃分,同時根據大數據實現客戶企業畫像及信用評分。在審批階段,平臺根據信用評級、賬期區間、額度區間配置審批層級,按配置邏輯執行多級審批,同時支持按信用評級/賬期/額度三個維度,設置老客戶的額度復評策略,定期評估企業信用情況,通過審批復評結果,更新企業信用額度。與此同時,系統內置風險預警規則,定期掃描企業風險,推送預警信息。不僅如此,還能夠根據信用評級、風險預警級別、企業標簽篩選定位客戶,建立企業自身的客戶檔案管理系統,為企業在融資交易時,提供科學有效的信用管理工具。

發布評論請先 登錄

相關推薦

IP風險畫像詳細接入規范、API參數(Ipdatacloud)

STM32系列單片機可以讓自己的GPIO去控制自己的RESET嗎?有什么風險?可以規避嗎?

鴻海第二季度業績飆升,凈利潤環比增長59%

IBMS管理平臺如何幫助企業實現數字化轉型

【《軟件開發珠璣》閱讀體驗】居安思危之風險

NVIDIA Grace Hopper超級芯片支持金融平臺Murex MX.3

電驅失效類型和風險分析,如何從測試端提升電驅可靠性?

文思海輝企業風險管理平臺實現業績增長和風險控制雙平衡

文思海輝企業風險管理平臺實現業績增長和風險控制雙平衡

評論