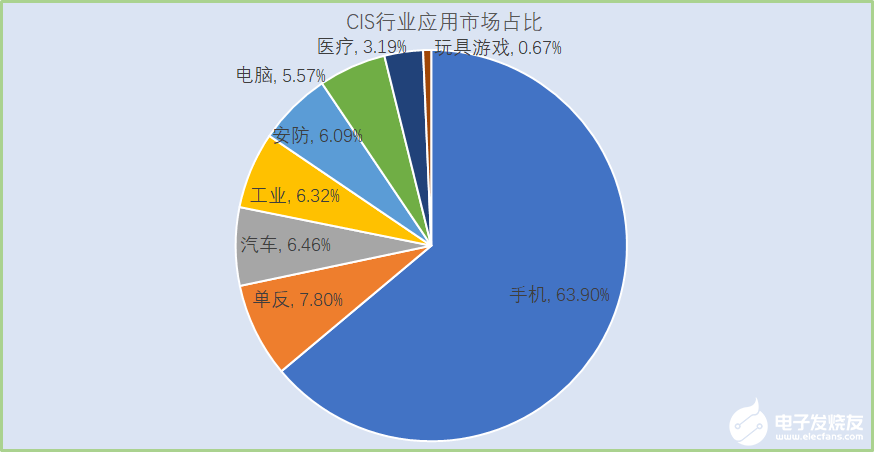

圖像傳感器分為CCD傳感器和CIS傳感器兩大類別,CCD傳感器主要應(yīng)用于單反相機(jī)、工業(yè)應(yīng)用等場(chǎng)景。CIS傳感器由于體積更小、成本更低等優(yōu)勢(shì)廣泛的應(yīng)用于手機(jī)、汽車、安防、醫(yī)療等場(chǎng)景。

CIS芯片市場(chǎng)

在全球手機(jī)市場(chǎng)增長(zhǎng)放緩的背景下,手機(jī)攝像頭出貨逆勢(shì)增長(zhǎng)屢創(chuàng)新高。隨著5G商業(yè)應(yīng)用的到來,5G手機(jī)也必將迎來新一次換機(jī)潮流,相信攝像頭也將迎來新一輪爆發(fā)。根據(jù)調(diào)查研究,在軟硬件配置和操作體驗(yàn)兩大維度中,攝像頭像素和拍照效果分別成為消費(fèi)者選擇智能手機(jī)的第一要素。

智能手機(jī)發(fā)展的下半場(chǎng),各廠商不約而同的選擇在拍照功能上進(jìn)行角逐 ——— 2016年為雙攝像頭爆發(fā)的元年,2019年則成為手機(jī)三攝像頭普及的大年。三攝配置在提升場(chǎng)景化適應(yīng)能力上有著質(zhì)的飛躍,面對(duì)遠(yuǎn)距離拍攝場(chǎng)景,傳統(tǒng)的單個(gè)攝像頭方案拍照呈現(xiàn)效果較差,主攝+長(zhǎng)焦鏡頭相互配合能夠明顯改善用戶體驗(yàn)。

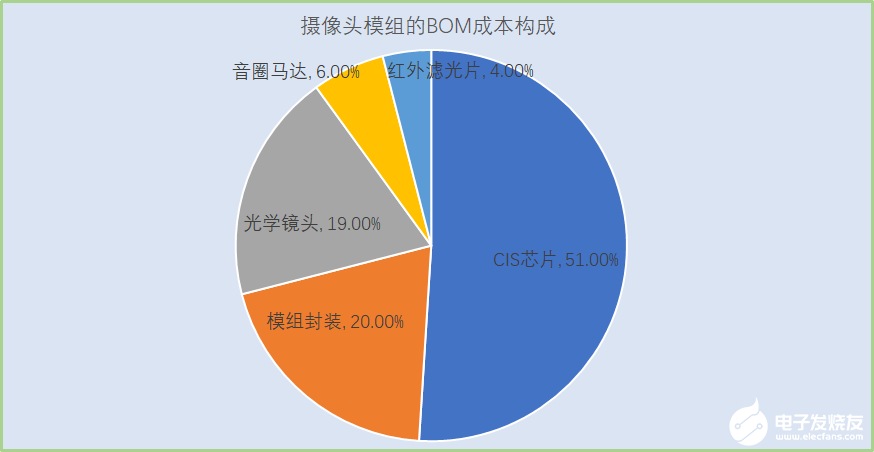

在目前的智能手機(jī)應(yīng)用中,攝像頭模組占據(jù)了整個(gè)BOM成本的榜首位置。而在攝像頭模組中,CIS芯片又占據(jù)了成本的大頭,占比高達(dá)52%,屬于最貴的組件。(當(dāng)然,CIS成本也要根據(jù)元器件的成像效果、像素、尺寸的不同,數(shù)據(jù)上會(huì)有一定差異。) 作為攝像頭模組中最昂貴的零部件,CIS芯片的市場(chǎng)前景巨大。

其次為單反、汽車、工業(yè)、安防、電腦、醫(yī)療等領(lǐng)域應(yīng)用廣泛,隨著下游行業(yè)快速發(fā)展壯大,全球CIS市場(chǎng)需求持續(xù)增長(zhǎng)行業(yè)發(fā)展勢(shì)頭強(qiáng)勁。

未來幾年,隨著車聯(lián)網(wǎng)、智能汽車、機(jī)器人的應(yīng)用普及,在車體或機(jī)器人的四周加裝4-8個(gè)CIS實(shí)現(xiàn)360度全景成像、線路檢測(cè)、障礙物檢測(cè)、防撞、自動(dòng)駕駛等功能的應(yīng)用市場(chǎng)將快速發(fā)展。到2022年,汽車攝像頭用量將超過3.7億顆。預(yù)計(jì)到2021年,汽車在CIS芯片的市場(chǎng)占比將從目前不足5%提升至14%。

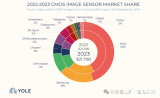

在手機(jī)多攝、車載、安防三駕馬車的拉動(dòng)下,CIS將保持高速增長(zhǎng)態(tài)勢(shì),根據(jù)Yole Developpement的預(yù)測(cè),2016至2022年間,CIS市場(chǎng)規(guī)模年復(fù)合增長(zhǎng)率高達(dá)10.5%。

CIS芯片原理

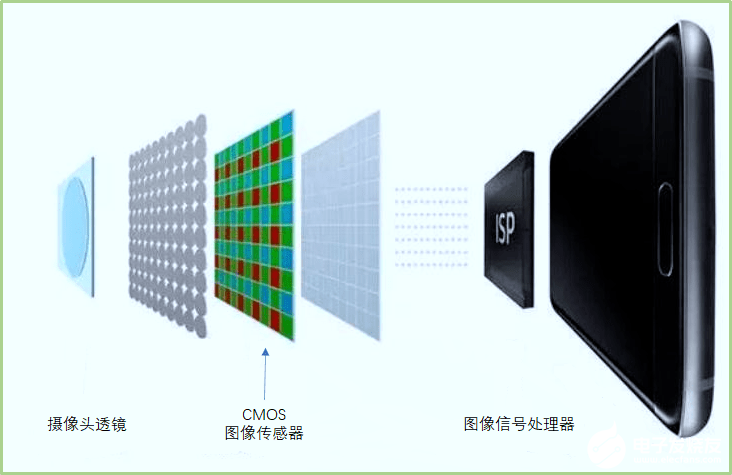

CIS是CMOS圖像傳感器英文名稱CMOS Image Sensor的縮寫,具有尺寸小、敏感度高、高度集成、功耗較低、成像速度快、成本較低等優(yōu)點(diǎn)。

CIS由感光單元陣列和輔助控制電路構(gòu)成,傳感器感知的是外部物體的亮度和色彩信號(hào),主要應(yīng)用于圖像和視頻采集場(chǎng)所,集成于攝像頭模組之中。CIS芯片在攝像頭中的作用,就類似于眼睛視網(wǎng)膜的作用,用于感知外界的光刺激信號(hào)。

上圖中RGB紅綠藍(lán)的示意圖,就是CMOS圖像傳感器的位置。CIS芯片通過其上面的感光單元(感光二極管,Photodiode)接受光信號(hào),每個(gè)感光單元對(duì)應(yīng)一個(gè)像素單元。

CIS將接收到的光信號(hào)轉(zhuǎn)變成電信號(hào),電信號(hào)的強(qiáng)度體現(xiàn)了不同光照的強(qiáng)度,以此原理,最終構(gòu)成一幅色彩斑斕的畫面。

CIS的分辨率等于CIS的面積除以單個(gè)像素點(diǎn)的面積,手機(jī)內(nèi)部空間是有限的,要想提升CIS的分辨率,一方面是提升CIS尺寸,另一方面是縮小每個(gè)像素的尺寸,這也是頂級(jí)旗艦機(jī)型的攝像頭配置追求的兩大方向。

隨著CIS尺寸的增大和每個(gè)像素尺寸的縮小,手機(jī)后置主攝的分辨率也在不斷變大,從開始的2M、5M、8M到12M、13M、16M、20M再到24M、32M、48M、64M。三星S20 Ultra甚至采用了108M的CIS,分辨率超過一億像素。

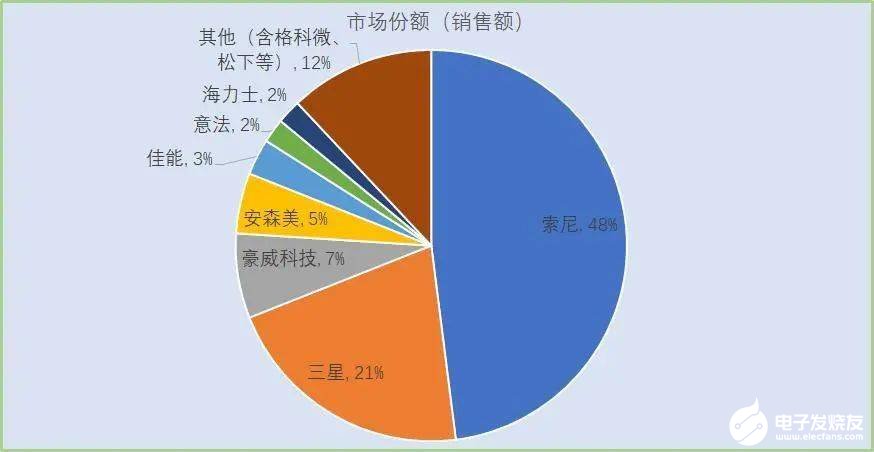

CIS芯片供應(yīng)緊張

根據(jù)TSR的統(tǒng)計(jì)數(shù)據(jù),2019年全球CIS的市場(chǎng)規(guī)模為159億美元,其中,銷售額口徑,索尼的市場(chǎng)占有率為 48%,排在行業(yè)第一,牢牢把握高端市場(chǎng);三星市占率為 21%;豪威科技市占率7%;安森美、佳能等分列第四第五位。(其中豪威被國(guó)內(nèi)的韋爾股份收購)

CIS產(chǎn)業(yè)鏈涵蓋CIS芯片設(shè)計(jì)、制造和下游攝像頭模組三個(gè)主要環(huán)節(jié)。根據(jù)CIS芯片的設(shè)計(jì)制造模式不同,同其他芯片類似,可分為IDM、Fabless、Fab-lite三種主要模式。

IDM模式是指從設(shè)計(jì)到制造到封裝一體化的模式,由提供芯片產(chǎn)品的公司獨(dú)立完成,代表公司為索尼、三星、海力士等;

Fabless模式是指純芯片設(shè)計(jì)模式,不參與芯片制造和封裝,代表公司為豪威、 格科微、思比科等;

Fab-lite模式是指IDM+Fabless綜合,最核心或最擅長(zhǎng)的芯片品類采用IDM模式,非核心或者競(jìng)爭(zhēng)力稍差的芯片品類采用Fabless模式,交給Foundry廠商來代工生產(chǎn)。代表公司為意法、安森美等。

高端CIS價(jià)值量高,是各大CIS廠商業(yè)務(wù)重點(diǎn)。高端、高分辨率 CIS,對(duì)廠商設(shè)計(jì)能力、制造能力要求很高,具有很高技術(shù)壁壘,目前只有索尼、三星、豪威具有48M以上CIS設(shè)計(jì)能力。

如今晶圓產(chǎn)能緊張,造成CIS芯片行業(yè)頻頻出現(xiàn)缺貨、漲價(jià)的局面。回顧2019年,受益于手機(jī)、汽車、安防監(jiān)控等多領(lǐng)域需求同時(shí)爆發(fā),CIS芯片供不應(yīng)求,產(chǎn)業(yè)鏈上下游廠商先后出現(xiàn)兩次大規(guī)模價(jià)格調(diào)整,漲幅一度逼近40%。

而今雖有疫情、中美貿(mào)易問題等多方負(fù)面因素影響,卻依舊沒能打破這一局面,尤其當(dāng)8英寸晶圓產(chǎn)能缺口進(jìn)一步擴(kuò)大后,CIS芯片缺貨、漲價(jià)的聲音更是不絕于耳:近幾年,除了CIS芯片外,各類中低端芯片的產(chǎn)品需求量增長(zhǎng)迅速,這也是8寸晶圓頻頻告急的重要原因之一。

為解決缺貨問題,也有聲音指出可用12英寸晶圓進(jìn)行替代。然而芯片廠處于對(duì)產(chǎn)品利潤(rùn)的考慮,中低端像素的CIS基本都是采用性價(jià)比更高的8英寸晶圓。這也表示在8英寸晶圓的新產(chǎn)能釋放前,中低端CIS芯片或許在長(zhǎng)時(shí)間內(nèi)都處于缺貨的狀態(tài)。

晶圓緊缺導(dǎo)致制造成本增加,于芯片廠來說基本屬于不可抗因素,另外在產(chǎn)能非常緊張的情況下,比漲價(jià)更讓大客戶在意的是能否按時(shí)交貨。

三星計(jì)劃挑戰(zhàn)索尼地位

在進(jìn)入到2010年后,由于CMOS成像技術(shù)不斷提升,消費(fèi)型數(shù)字相機(jī)以及數(shù)字中片幅產(chǎn)品都廣泛采用CMOS,這些新的應(yīng)用開始推動(dòng)CIS的增長(zhǎng),領(lǐng)先的CMOS圖像傳感器供應(yīng)商之間的激烈競(jìng)爭(zhēng)再次上升。在這十年當(dāng)中,受惠于智能手機(jī)的風(fēng)潮,CIS領(lǐng)域再次發(fā)生了翻天覆地的變化。

這也讓索尼有了發(fā)展的機(jī)會(huì)。在這2010中,索尼宣布計(jì)劃投入400億日元,為“Exmor”和“Exmor R”CMOS圖像傳感器擴(kuò)增產(chǎn)量。這兩款產(chǎn)品為索尼搶占CMOS圖像傳感器市場(chǎng)打下了良好的基礎(chǔ)。

相比于以往的CIS產(chǎn)品,前照式Exmor最大的變化是內(nèi)置了ADC,該設(shè)計(jì)有效地減少了噪聲,降低了功耗,引領(lǐng)了行業(yè)將ADC集成到CMOS圖像傳感器中的風(fēng)潮。Exmor R則是背照式CIS,這也是世界上第一個(gè)可量產(chǎn)的背照式傳感器。它極大地提升了夜拍效果,而后iPhone 4S采用了索尼的這種產(chǎn)品。

2011年中,除了蘋果以外,還有大量高端旗艦手機(jī)轉(zhuǎn)投索尼的懷抱,從2011年后索尼傳感器就一路高歌猛進(jìn)。根據(jù)相關(guān)數(shù)據(jù)顯示,在2011年中,索尼CMOS圖像傳感器銷售中排名第三。

2012年中,索尼在圖像傳感器上實(shí)現(xiàn)了一次技術(shù)飛躍,其推出的第一個(gè)堆疊式CMOS圖像傳感器能夠?qū)深w芯片堆疊在一起,采用這種方式讓智能手機(jī)制造商可以生產(chǎn)出比此前設(shè)備更薄的機(jī)型。而后,索尼在CIS領(lǐng)域中的市場(chǎng)份額不斷提升,甚至在2014年開始出現(xiàn)了供不應(yīng)求的情況。

2015年,索尼以1.55億美元收購東芝圖像傳感器業(yè)務(wù),至此,索尼在CIS的霸主地位就成型了。

三星在CIS領(lǐng)域也在這十年當(dāng)中得到了快速發(fā)展。2013年,三星所發(fā)布了具有里程碑意義的ISOCELL技術(shù)。相比于BSI技術(shù),ISOCELL技術(shù)能夠減少30%的像素串?dāng)_,在設(shè)計(jì)集成化方面,ISOCELL還能夠進(jìn)一步縮小相機(jī)模塊,讓手機(jī)和平板電腦變得更加輕薄。

近些年來,三星為了減輕對(duì)存儲(chǔ)產(chǎn)品的依賴,也開始將CIS視為突破點(diǎn)。在CIS領(lǐng)域,三星也開始試圖挑戰(zhàn)索尼的地位,并開始向安防、汽車等多個(gè)領(lǐng)域發(fā)力。為了加強(qiáng)其在CIS領(lǐng)域的競(jìng)爭(zhēng)力,三星電子在圖像傳感器市場(chǎng)采用了兩項(xiàng)策略,包括采用更先進(jìn)制程技術(shù),以及更具競(jìng)爭(zhēng)力的定價(jià)策略。

在所有傳感器中,CIS器件的重要性日益突顯。隨著消費(fèi)者手中的智能手機(jī)開始配備越來越多的攝像頭,這個(gè)曾經(jīng)用來“錦上添花”的功能如今已經(jīng)成為了各類手機(jī)營(yíng)銷中的主要賣點(diǎn)。舉例來說,在2017年iPhone X發(fā)布會(huì)上,蘋果只用了大約10%的時(shí)間來介紹其相機(jī)功能;而兩年后的iPhone 11發(fā)布會(huì),全場(chǎng)有近一半(49%)的時(shí)間都在介紹其相機(jī)功能如何強(qiáng)大。

不論是低、中、高端的CIS芯片,今年的需求很難出現(xiàn)爆發(fā)性增長(zhǎng)。作為行業(yè)龍頭,有消息稱,索尼由于手機(jī)市場(chǎng)需求減少,下調(diào)了CIS在2020財(cái)年的銷量額預(yù)期。據(jù)其預(yù)測(cè),2020財(cái)年(2020年4月-2021年3月),CIS銷量額將同比下降11.8%。

在CIS傳感器市場(chǎng)上,三星的最新份額在21.4%,索尼則占據(jù)了44.2的份額,依然是第一,但三星的份額在提升,索尼的份額實(shí)際上在下降,三星一直希望能夠挑戰(zhàn)索尼,特別是當(dāng)前智能手機(jī)攝像頭越來越多,像素?cái)?shù)也在大幅增長(zhǎng)。

三星近年來首發(fā)了1億像素CIS傳感器,目前已經(jīng)得到了市場(chǎng)認(rèn)可,訂單正在不斷增加中,三星計(jì)劃將一條內(nèi)存生產(chǎn)線轉(zhuǎn)產(chǎn)CIS芯片。據(jù)韓國(guó)經(jīng)濟(jì)引述業(yè)界消息表示,三星電子將于2021年將一座DRAM廠轉(zhuǎn)換成用以生產(chǎn)CIS,預(yù)計(jì)屆時(shí)CIS產(chǎn)量將較目前提升約20%,威脅龍頭Sony市場(chǎng)地位。

目前三星的CIS傳感器芯片產(chǎn)能是每月10萬晶圓,每年?duì)I收大概是42.6億美元,內(nèi)存生產(chǎn)線轉(zhuǎn)產(chǎn)之后會(huì)提升到每月12-13萬片晶圓的水平,與索尼每月13.7萬晶圓的產(chǎn)能差距大幅縮小。目前1.08億像素以上的CIS訂單增加,2020年第三季度三星CIS市占率約21%,落后Sony的44%市占率,擴(kuò)大生產(chǎn)有助于追趕落后差距。

對(duì)于三星緊追其后,Sony決定投資9億多美元于日本長(zhǎng)崎縣工廠旁興建CIS新廠。日媒報(bào)導(dǎo)指出,Sony日本有4間工廠生產(chǎn)手機(jī)用CIS。原本Sony規(guī)劃2021年3月前提升月產(chǎn)量至13萬片,不過之后又將月產(chǎn)量目標(biāo)提高到13.8萬片,且期望2025年CIS全球市占率一舉提升至60%。

另一方面,美國(guó)強(qiáng)力制裁華為使近期華為手機(jī)市占率大幅滑落,獨(dú)家供貨商Sony連帶受到影響。反觀三星CIS客戶像是小米等,最近反因此受惠市占率上升。

在CIS領(lǐng)域中,除了索尼和三星外,也有一些國(guó)產(chǎn)廠商在這十年內(nèi)得到了快速發(fā)展,包括格科微、比亞迪微電子、思特威等企業(yè)。國(guó)內(nèi)CIS企業(yè)的發(fā)展,得益于近些年來中國(guó)市場(chǎng)對(duì)智能手機(jī)和安防方面的需求。尤其是在一些細(xì)分領(lǐng)域市場(chǎng)中,這些國(guó)內(nèi)CIS企業(yè)也取得了令人矚目的成績(jī)。

2013-2019年全球CIS出貨量年均復(fù)合增長(zhǎng)率為15.2%,銷售額年均復(fù)合增長(zhǎng)率為13.1%,均呈現(xiàn)快速增長(zhǎng)態(tài)勢(shì);2019年全球CIS出貨量達(dá)到60.9億顆,銷售額達(dá)到154.7億美元。預(yù)計(jì)到2024年,全球CIS出貨量將達(dá)到100萬顆以上,銷售額將達(dá)到230億美元以上。

-

傳感器

+關(guān)注

關(guān)注

2550文章

51035瀏覽量

753084 -

三星電子

+關(guān)注

關(guān)注

34文章

15859瀏覽量

180986 -

索尼

+關(guān)注

關(guān)注

18文章

3188瀏覽量

104828

發(fā)布評(píng)論請(qǐng)先 登錄

相關(guān)推薦

國(guó)產(chǎn)1.8億像素CMOS成功試產(chǎn),打破索尼全畫幅CIS壟斷地位

英特爾欲與三星結(jié)盟對(duì)抗臺(tái)積電

三星李在镕視察菲律賓MLCC工廠

索尼圖像傳感器芯片有哪些

三星2億像素3層堆棧式傳感器即將問世

三星或成蘋果新CIS供應(yīng)商,挑戰(zhàn)索尼獨(dú)供地位

只是組裝?遙遙領(lǐng)先的國(guó)產(chǎn)激光雷達(dá),繞不開索尼的傳感器芯片

三星發(fā)布三款新型移動(dòng)圖像傳感器

三星電子領(lǐng)先臺(tái)積電進(jìn)軍面板級(jí)封裝

索尼預(yù)測(cè)其圖像傳感器市場(chǎng)份額明年將突破 60%

傳三星將擴(kuò)大采用索尼圖象傳感器,臺(tái)積電熊本廠將受益

三星半導(dǎo)體在CFMS 2024展示創(chuàng)新技術(shù)和存儲(chǔ)解決方案

全球折疊屏手機(jī)市場(chǎng)增勢(shì)迅猛,三星穩(wěn)居領(lǐng)先地位

全球CIS龍頭日商索尼布局CMOS傳感器

三星電子發(fā)布兩款最新視覺傳感器,芯探科技獲數(shù)千萬Pre-A輪投資

三星開始挑戰(zhàn)索尼的CIS傳感器領(lǐng)先地位了

三星開始挑戰(zhàn)索尼的CIS傳感器領(lǐng)先地位了

評(píng)論