摘要

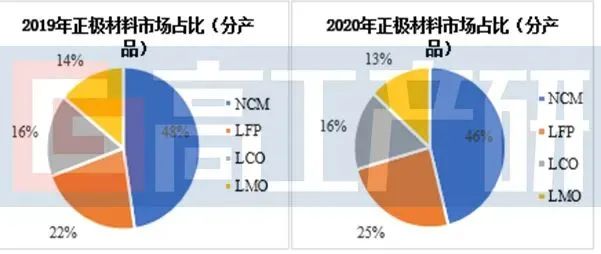

從產品出貨量結構來看,2020年正極材料領域三元材料占比略微下滑,磷酸鐵鋰占比由22%上升到25%。

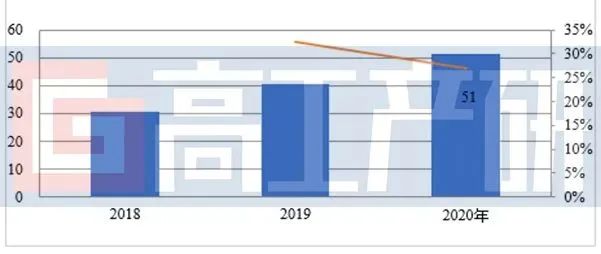

高工產研鋰電研究所(GGII)初步調研數據顯示,2020年中國正極材料出貨量51萬噸,同比增長27%。在經歷了上半年的市場低迷,出貨量仍能達到20%以上的增長,與下半年新能源汽車市場快速回暖分不開。

從增長驅動力來看,帶動全年正極材料出貨量增長的主要原因有:

1)盡管上半年需求低迷,但在年中一系列政策驅動下,下半年市場快速回暖,三、四季度正極材料出貨量同比增長均超30%,帶動全年出貨量增長;

2)二季度以來國內疫情逐步控制,企業復工復產加快,加之三、四季度下游終端需求恢復超預期,疊加下半年為傳統消費旺季,帶動鋰電池市場出貨量環比增長超過160%,進而拉動正極材料出貨量增長;

3)在補貼刺激以及碳積分壓力下,歐洲新能源汽車年銷量增長超過100%,拉動LG、寧德時代、SKI、SDI等海外電池企業出貨提升,進而帶動國內正極材料出貨量的增長,國內部分正極材料企業出口甚至占到公司出貨量的一半以上;

4)由于疫情影響,全球居家及辦公用的平板電腦、筆記本需求大幅增加,在疊加5G手機換購、TWS、智能穿戴等終端需求增長,這些終端對鈷酸鋰電池需求增加,進而帶動正極材料市場需求增長市場需求增長;

5)電動工具(含掃地機器人等領域)市場受國外產業鏈向國內轉移,以及國外疫情影響導致終端企業加大無線電動工具生產,2020年電動工具用鋰電池同比增長超50%,帶動正極材料需求增長;

6)2020年儲能與小動力等細分市場整體增長幅度超50%,帶動上游電池以及正極材料需求量提升。

2018-2020年中國正極材料出貨量分析(單位:萬噸)

數據來源:高工產研鋰電研究所(GGII),2021年1月

從產品出貨量結構來看,2020年正極材料領域三元材料占比略微下滑,磷酸鐵鋰占比由22%上升到25%,主要原因:

1)補貼持續退坡,電池企業降本壓力增大,磷酸鐵鋰材料具有更低的成本,性價比優勢明顯,部分車型加快從三元轉鐵鋰路線;

2)以CATL、比亞迪、國軒高科為代表的主流電池企業分別開發出CTP、刀片、JTM技術,用以提升電池包能量密度,降低成本,改善搭載磷酸鐵鋰電池的新能源汽車續航里程,改善鐵鋰電池續航不足的問題;

3)磷酸鐵鋰電池具有相比三元電池更高的安全性,安全性問題越來越重視及強調,磷酸鐵鋰安全優勢重新被體現;

4)下半年鐵鋰版車型集中發布(包括比亞迪漢、鐵鋰版model 3、五菱宏光mini EV、歐拉好貓、奔奔E-STAR等),且大多數是全年爆款車型,帶動鐵鋰電池裝機量提升,加之工信部等部委推動新能源汽車“上山下鄉”,帶動對價格敏感A00級和A0級車銷量提升,而這部分車主要裝載鐵鋰電池;

5)2020年小動力(含共享電單車、換電)市場受出口與內需雙向帶動,出貨量同比增長超80%,其中鐵鋰型電池占比約30%;受國外家儲市場以及基站側儲能出貨提升帶動,儲能鋰電池出貨同比增長超過50%,基本都使用鐵鋰電池,以上領域同樣帶動磷酸鐵鋰材料占比提升。

數據來源:高工產研鋰電研究所(GGII),2021年1月

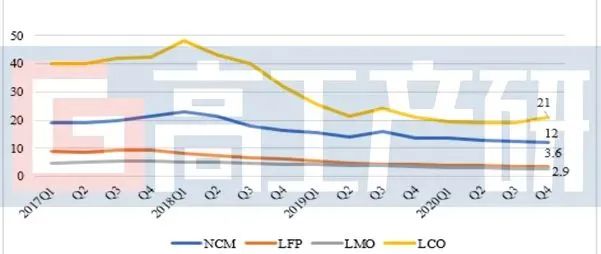

從正極材料價格走勢看,2020年正極材料價格整體仍呈下滑趨勢,主要原因有:

1)上游原材料價格下降:雖然三季度開始碳酸鋰價格開始反彈,但是價格仍處于低位,加之正極材料生產制造成本下降,進而帶動正極材料價格下行;

2)供大于求:為進一步提升市場份額,頭部材料企業繼續擴產,整個市場產能處于供過于求狀態,導致正極材料價格承壓;

3)降本壓力:受補貼持續退坡影響,新能源產業鏈降本壓力向上游傳導,加之鋰電行業市場集中度提升,鋰電池企業議價能力強,導致正極材料價格上漲乏力;

4)話語權弱:鋰電產業鏈中上游正極材料市場集中度低,企業話語權弱,為了維持訂單,上游正極材料企業會適當調整銷售策略,間接導致材料價格下滑。

2017-2020年正極材料格走勢(萬元/噸)

說明:以上以容量型常規型號為統計口徑

數據來源:高工產研鋰電研究所(GGII),2021年1月

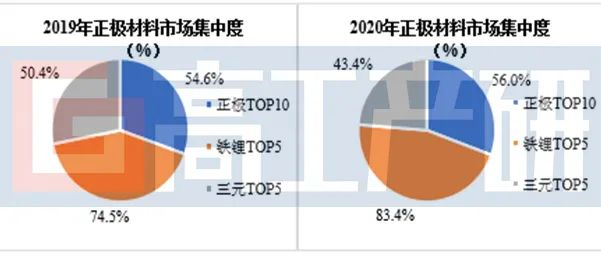

從市場競爭格局來看,與負極、隔膜、電解液相比,正極材料市場集中度相對低,正極材料TOP10占比僅56%;從細分市場來看,磷酸鐵鋰材料TOP5占比提升近9個百分點,達到83.4%,磷酸鐵鋰材料市場集中度高的主要原因:

1)受國家早期補貼政策影響,導致新能源汽車動力電池市場重心轉移至三元電池,帶動磷酸鐵鋰電池及材料相關產業鏈需求下降,導致上游磷酸鐵鋰材料企業數量大幅減少;

2)磷酸鐵鋰電池能量密度以及續航里程弱于三元,市場對于磷酸鐵鋰電池需求少,鐵鋰材料企業市場話語權較弱,導致經營企業少,在2020年磷酸鐵鋰材料需求驟增時,可提供高性價比材料的企業數量有限,因此集中度較高;

3)受早期電池企業需求影響,部分鐵鋰材料廠內部經過調整后,產品具備更強的競爭力與優勢。鈷酸鋰、錳酸鋰、三元材料TOP5 占比為84%、46%、43%,目前三元材料的集中度最低。

數據來源:高工產研鋰電研究所(GGII),2021年1月

GGII預測2021年中國正極材料市場將具有以下特點:

1)三元材料市場仍為市場主要需求方向,中鎳材料占主流,部分企業對高鎳材料需求增加;

2)三元材料市場仍難形成強龍頭,出口型企業有望逐步凸顯出來;

3)鈷酸鋰材料市場集中度進一步提升,形成“1+N”穩定格局;

4)磷酸鐵鋰材料在正極材料中的市場份額占比將接近30%,價格有望上升5%-10%,主要受鋰鹽漲價影響;

5)正極材料細分市場集中度進一步提升;

6)小動力及部分數碼領域中三元二次球產品占比三元材料比例繼續上升;

7)正極材料行業整體價格有望上漲,主要受上游原材料價格回升以及市場需求增長影響,但行業盈利性差的問題短期仍難以改變。

高工產研鋰電研究所(GGII)通過對全國主要正極材料企業、配套企業的實地調查,結合對正極材料行業領軍人物的面對面采訪,收集大量第一手資料,撰寫《2021年中國鋰電池正極材料行業調研分析報告》。

本報告對2020年中國正極材料行業的發展特點、主要產品、出貨量、產值、2021年市場發展趨勢等進行了較為詳細的研究和分析,并對未來正極材料的發展趨勢進行預測。GGII希望通過實際的調查研究,為投資者、業內人士、證券公司以及想了解中國正極材料行業的人,提供準確,有參考價值的報告。

責任編輯:lq

-

正極材料

+關注

關注

4文章

325瀏覽量

18531 -

三元材料

+關注

關注

10文章

121瀏覽量

15340 -

智能穿戴

+關注

關注

2文章

401瀏覽量

39642

原文標題:GGII:2020年中國正極材料出貨51萬噸 同比增長27%

文章出處:【微信號:weixin-gg-lb,微信公眾號:高工鋰電】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

2020年正極材料領域三元材料占比略微下滑

2020年正極材料領域三元材料占比略微下滑

評論