報告要點

模擬芯片行業(yè)最大的特點在于種類極其繁雜,應(yīng)用無處不在。廣義上的模擬芯片包括所有的純模擬及模數(shù)混合芯片,瀾起科技的內(nèi)存接口芯片及卓勝微的射頻芯片都屬于模擬芯片的范疇。本報告主要討論當(dāng)前市場常規(guī)意義上的模擬芯片,我們依照行業(yè)的主流理解對模擬芯片進(jìn)行分類,在第三章介紹不同產(chǎn)品的功能、應(yīng)用、關(guān)鍵參數(shù)、市場參與者等信息,并在第四章討論不同領(lǐng)域?qū)δM芯片種類需求的具體細(xì)節(jié):

2、行業(yè)發(fā)展:半導(dǎo)體重要分支,波動性弱于半導(dǎo)體行業(yè),短期增速高于行業(yè)平均

2020年模擬芯片的市場規(guī)模則為539億美元,是半導(dǎo)體行業(yè)中的重要組成部分,占比約為13%。根據(jù)WSTS , 2021年半導(dǎo)體行業(yè)整體增速為8.4%,模擬芯片的增速則為8.6%,領(lǐng)先于半導(dǎo)體行業(yè)的平均增速。由于相對穩(wěn)定的行業(yè)波動性,以及相對較高的行業(yè)增速,我們認(rèn)為未來模擬芯片是半導(dǎo)體行業(yè)中更為值得投資的賽道。

3、國產(chǎn)現(xiàn)狀:自給率低、品類少、規(guī)模小

中國是全球模擬芯片最大的市場,占比超過1/3。但面對此市場,國內(nèi)模擬芯片企業(yè)卻存在自給率低、規(guī)模小、品類少等特點:從自給率角度,2020年國內(nèi)模擬芯片自給率約12%,盡管相對于2017年的5%已有大幅提升,但仍有巨大的提升空間;從品類數(shù)量角度看,相對于國際大廠的數(shù)十萬種產(chǎn)品,大陸最大的模擬芯片廠商圣邦股份也只有約1600種產(chǎn)品;從營收規(guī)模角度看,2019年國內(nèi)企業(yè)相關(guān)產(chǎn)品營收最大僅1億美元左右,僅為行業(yè)最大的企業(yè)德州儀器的1%,距離登上全球舞臺仍有一定的距離。

4、發(fā)展契機(jī):國產(chǎn)替代良機(jī)之下,坡長雪厚好成長

判斷一個企業(yè)是否具有成長性,除成長空間廣闊之外,更重要的在于成長的難易程度。我們認(rèn)為國內(nèi)模擬芯片企業(yè)具有更強的成長性。從新客戶拓展的角度看,在當(dāng)前國際貿(mào)易形式之下,國產(chǎn)替代已經(jīng)成為國產(chǎn)半導(dǎo)體相關(guān)企業(yè)成長的重要邏輯,因此擴(kuò)展客戶的難度都已大大降低。更重要的是如何提高自身的競爭力,因為模擬芯片企業(yè)競爭力的重要標(biāo)準(zhǔn)就是產(chǎn)品種類數(shù)量,所以目前國內(nèi)企業(yè)成長的主要任務(wù)是不斷進(jìn)行新產(chǎn)品的研發(fā)。只要公司不斷加碼研發(fā),推出新產(chǎn)品,就可以在原有市場的基礎(chǔ)上占領(lǐng)新領(lǐng)域,從而實現(xiàn)新的成長。

5、新品研發(fā)難點:競爭壁壘主要在IC設(shè)計

我們經(jīng)過對模擬芯片行業(yè)的特點進(jìn)行分析,認(rèn)為國內(nèi)企業(yè)新品的難點主要在于IC設(shè)計:

l制造難度低:相對于邏輯芯片的不斷向更高制程推進(jìn)的CMOS工藝,模擬芯片多采用制程較較為成熟的BCD工藝。且模擬芯片對于制程的要求不高,目前生產(chǎn)線仍大量使用0.18um/0.13um制程,少部分會采用較為先進(jìn)的28nm制程,因此模擬芯片領(lǐng)域國內(nèi)晶圓廠并不受制于國外先進(jìn)的半導(dǎo)體設(shè)備的制約,國產(chǎn)替代具備較強的可實施性;

l設(shè)計難度高:設(shè)計方面,數(shù)字芯片設(shè)計時僅需要考慮電路的功耗和速度,而設(shè)計模擬芯片需要在速度、功耗、增益、電源電壓、噪聲等多種因素間進(jìn)行折中,以保證產(chǎn)品的性能;布局布線方面,模擬芯片的布局布線自動化程度更低;人才方面,模擬芯片設(shè)計的復(fù)雜性使得工程師的培訓(xùn)周期更長,通常培養(yǎng)一個資深的模擬芯片工程師需要10-15年的時間,因此模擬芯片工程師是更加稀缺的人才。

IC設(shè)計的重點在于人才,我們認(rèn)為國內(nèi)企業(yè)對于人才的吸引力正逐步加強:從收入水平上來講,目前國內(nèi)資本對相關(guān)企業(yè)的支持都非常高,人才在國內(nèi)企業(yè)可獲取更高的收入,股權(quán)激勵這一因素的加入可進(jìn)一步提高收入的預(yù)期;從宏觀環(huán)境看,隨著中國經(jīng)濟(jì)的發(fā)展,以及中國在疫情中的優(yōu)秀表現(xiàn),中國對海外優(yōu)秀華人的吸引程度正逐步提升。因此,伴隨著海外優(yōu)秀的IC設(shè)計人才的逐步加入,國內(nèi)模擬芯片企業(yè)的發(fā)展非常值得期待。

6、本土企業(yè)成長之路:選擇賽道,內(nèi)生研發(fā)與外延并購

模擬芯片企業(yè)成長的本質(zhì)就在于品類與下游領(lǐng)域的擴(kuò)張,此擴(kuò)張遵循著“同類產(chǎn)品之間擴(kuò)張門檻低,不同大類產(chǎn)品之間擴(kuò)張門檻較高”的特點。在面對不同的下游時,一般而言通信、工控、汽車領(lǐng)域?qū)Ξa(chǎn)品性能的要求要高于消費品,因此專注于不同領(lǐng)域的公司在向新領(lǐng)域拓展時將面對不同的門檻。

品類與下游領(lǐng)域的擴(kuò)張的手段一般包括內(nèi)生研發(fā)與外延并購。我們認(rèn)為并購將成為國內(nèi)企業(yè)的重要成長路徑,尤其對于國內(nèi)上市公司來講,并購不僅可以擴(kuò)展產(chǎn)品、獲得技術(shù)、拓展客戶,還可以有效降低估值水平。

因此,可關(guān)注不同企業(yè)的研發(fā)投入水平與研發(fā)方向,并同時關(guān)注相關(guān)企業(yè)的并購帶來的投資機(jī)會。

投資建議

?圣邦股份:在信號鏈和電源管理領(lǐng)域均有全面的布局,是大陸品類最多的模擬芯片公司,預(yù)計2020年產(chǎn)品將達(dá)到1600多種。手機(jī)是公司重要的下游市場,此外工控、醫(yī)療、汽車電子的增長較為明顯,非手機(jī)的消費電子占比也正逐步提升終端等市場的滲透,公司業(yè)績有望持續(xù)增長;

?思瑞浦:本土信號鏈產(chǎn)品設(shè)計公司的領(lǐng)先者,包括線性產(chǎn)品、轉(zhuǎn)換器、接口,其中線性產(chǎn)品2019年銷售規(guī)模排全球第12名。公司立足于信號鏈產(chǎn)品,逐步擴(kuò)張到電源管理產(chǎn)品,包括大電流LDO、DC-DC等。公司產(chǎn)品銷售占比最高的為通信領(lǐng)域,目前在安防、工業(yè)控制、醫(yī)療、家電等領(lǐng)域的應(yīng)用也在迅速增加;

?芯朋微:公司產(chǎn)品主要包括AC-DC、DC-DC、電池充放電管理芯片、接口熱插拔芯片、LDO芯片與柵驅(qū)動芯片。除應(yīng)用于小家電領(lǐng)域之外,還在大家電、標(biāo)準(zhǔn)電源、移動數(shù)碼、工業(yè)驅(qū)動領(lǐng)域獲得廣泛的應(yīng)用;

?晶豐明源:是LED照明驅(qū)動芯片的龍頭企業(yè),無論是規(guī)模還是技術(shù)均處于國內(nèi)領(lǐng)先的地位。鑒于LED行業(yè)的剛需特性以及電源管理類芯片的廣泛市場,通用芯片穩(wěn)定盈利疊加高增長的智能芯片是公司未來成長的動力;

?芯海科技:專注于高精度ADC、高性能 MCU、測量算法以及物聯(lián)網(wǎng)一站式解決方案的研發(fā)設(shè)計,產(chǎn)品及方案廣泛應(yīng)用于智慧健康、壓力觸控、智慧家居感知、工業(yè)測量、通用微控制器等領(lǐng)域。

風(fēng)險提示

(1)下游需求不及預(yù)期;(2)產(chǎn)品研發(fā)不及預(yù)期;(3)客戶擴(kuò)展不及預(yù)期;(4)設(shè)計類公司產(chǎn)能不穩(wěn)定風(fēng)險;

責(zé)任編輯:xj

-

半導(dǎo)體

+關(guān)注

關(guān)注

334文章

27290瀏覽量

218090 -

IC

+關(guān)注

關(guān)注

36文章

5944瀏覽量

175492 -

模擬芯片

+關(guān)注

關(guān)注

8文章

626瀏覽量

51188

發(fā)布評論請先 登錄

相關(guān)推薦

華為海思正式進(jìn)入Wi-Fi FEM賽道?

純血鴻蒙,新賽道!

加法運放電路實驗報告數(shù)據(jù)分析

PCB電路板設(shè)計與制作的步驟和要點

數(shù)字芯片和模擬芯片的區(qū)別

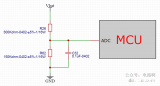

痛苦踩坑“電池電壓偵測電路”,含淚總結(jié)設(shè)計要點

模擬芯片賽道分析 報告要點總結(jié)

模擬芯片賽道分析 報告要點總結(jié)

評論