SIA(美國半導體行業(yè)協(xié)會)公布2020年全球半導體銷售業(yè)績?yōu)?,390億美元,同比2019年增長6.5%。

其中,2020年12月全球半導體銷售額為392億美元,同比2019年12月增長8.3%,環(huán)比2020年11月下降2.0%。2020年第四季度銷售額為1,175億美元,同比2019年第四季度增長8.3%,環(huán)比2020年第三季度增長3.5%。

按營收計算,SIA的數(shù)據(jù)代表了98%的美國半導體企業(yè)和近2/3的非美國企業(yè),其數(shù)據(jù)具有較高的真實度和說服力。

以下芯片大師結合SIA往期報告數(shù)據(jù)談談關于中美半導體的幾個關鍵真相。

真相一:地主家也缺芯片

首先,關于美國半導體有三個數(shù)據(jù)值得關注。

一是2020年美國半導體制造商(即總部設在美國)的銷售額約為2080億美元,約占全球總額的47%。二是2020年進入美國本土的芯片銷售額(即進口額)為941.5億美元,較上年增長19.8%。三是在美國本土制造的芯片銷售額僅占全球的12%。

簡單來看,造的遠不如賣得多,而且自身需求旺盛、重度依賴進口。

整體47%的市占率比韓國、日本、歐洲和中國臺灣地區(qū)之和還多,顯示了美國半導體產業(yè)的整體強大。

同時,美國依然是半導體產業(yè)鏈最為齊全的國家,其IDM、IC設計和半導體設備全球份額均在40%以上,優(yōu)勢非常明顯。

但作為美國的“夕陽產業(yè)”,半導體也難逃美國制造業(yè)空心化的命運。一是美資廠商大量將產能布局海外,造成本土大量依賴芯片進口。二是由于建廠成本高昂,美國本土在晶圓代工和封裝測試領域對外商始終缺乏吸引力。

美國本土芯片制造業(yè)占比從1990年的37%一路縮水至2020年的12%,這背后盡管美資廠商依然賺得盆滿缽滿,但30年間本土損失了大量的就業(yè)、稅收和產業(yè)附加值。在經(jīng)歷了2020年的芯片奇缺之后,美國本土在先進工藝和產能上的劣勢體現(xiàn)得更加明顯,而這個劣勢傳導到美系汽車、飛機、軍火上就是產品國際競爭力的整體下降。

看明白上述幾點,就不難理解為何美國政府和軍方不惜威逼利誘、瘋狂要求先進芯片制造本土化了。

真相二:中國買了全球80%芯片

海關總署的數(shù)據(jù)顯示,2020年中國進口集成電路超過3,500億美元,占到全球半導體銷售額的79.7%,中國仍然穩(wěn)坐全球最大單一芯片市場。

芯片大師畫了一個簡圖,表示中國市場進口芯片的兩大需求。其中,中國市場實際使用的芯片為1,517億美元,占全球的34.6%,其他芯片則被工廠組裝后再以整機形式出口到全球。

這直接解釋了,中國在半導體領域同時扮演了“世界工廠”和“世界市場”的雙重角色,中國市場和終端制造業(yè)的復蘇是全球半導體業(yè)獲得增長的直接決定因素,“雙循環(huán)”的強大動能在此可見一斑。

同時我們看到,2020年日本半導體年銷售額增加1.0%,其他亞太地區(qū)增加5.3%,歐洲銷售額下降(-6.0%)。

真相三:任重道遠的芯片自給率

與龐大市場和制造能力形成鮮明反差的事實是,中國芯片的全球市占率僅5%。從細分領域來看,只有邏輯芯片(9%)和分立器件(5%)在全球份額上有位置。

官方發(fā)布的數(shù)據(jù)顯示,中國芯片自給率要在2025年達到70%。

但IC Insights數(shù)據(jù)顯示,2020年中國境內共制造了價值227億美元的集成電路,其中中國企業(yè)制造了83億美元(占36.5%),這個數(shù)字僅占中國集成電路市場的5.9%。而其他產值來自各大代工廠和IDM的在華企業(yè),如臺積電、SK海力士、三星、英特爾和聯(lián)電。

另外,中國公司生產的83億美元集成電路中,約有23億美元來自IDM,60億美元來自中芯國際這樣的晶圓代工廠。

如果如IC Insights的預測,到2025年,中國的集成電路制造業(yè)規(guī)模將達432億美元,而中國制造的集成電路制造將僅占中國整體集成電路市場的19.4%,70%的自給率目標依然任重道遠。

責任編輯:tzh

-

芯片

+關注

關注

456文章

50936瀏覽量

424678 -

集成電路

+關注

關注

5389文章

11573瀏覽量

362259 -

半導體

+關注

關注

334文章

27502瀏覽量

219733

發(fā)布評論請先 登錄

相關推薦

日本半導體設備出口暴增82%!一半買家來自中國

簡述光刻工藝的三個主要步驟

全球半導體市場持續(xù)增長,中國集成電路出口表現(xiàn)亮眼

8月全球半導體銷售額增長20.6%,中國市場表現(xiàn)亮眼

中國大陸成全球半導體制造設備銷售核心市場

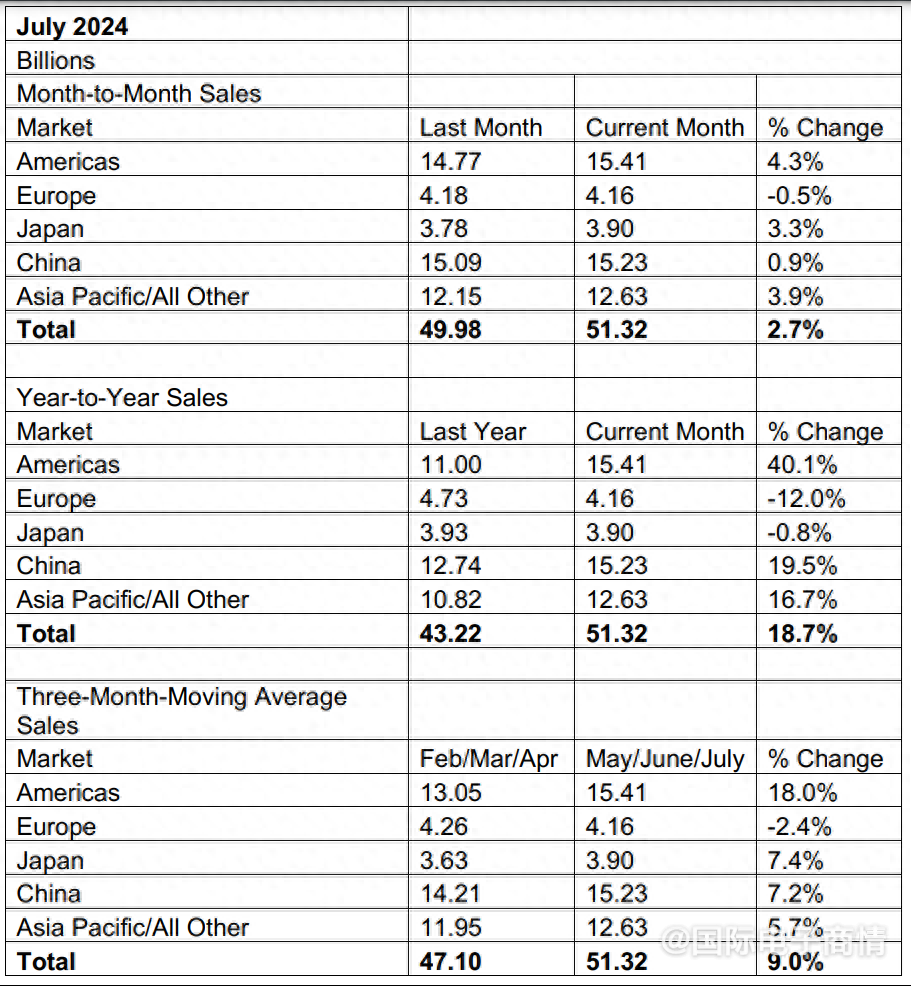

全球半導體7月銷售額達513億美元,同比增長18.7%

三星電子首季芯片銷售躍居全球榜首

1499億!全球半導體銷售額增長18%

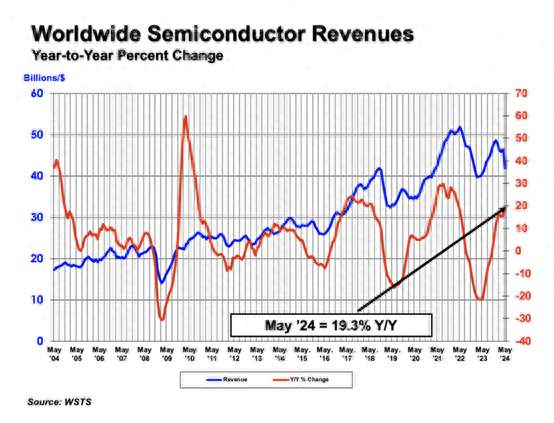

5月中國半導體銷售年增24.2%;全球銷售491億美元,同比增長19.3%

全球半導體銷售暴增的三個真相

全球半導體銷售暴增的三個真相

評論