上海貝嶺(SH:600171)1998年就上市了,可謂半導(dǎo)體領(lǐng)域上市公司中的元老級(jí)人物了。

可惜,上海貝嶺資格雖然老,但是業(yè)績和股價(jià)卻非常低迷。科創(chuàng)板上一大批新生代半導(dǎo)體設(shè)計(jì)企業(yè),市值都已經(jīng)超過了上市20多年、市值不足百億的上海貝嶺。

正所謂:沉舟側(cè)畔千帆過,病樹前頭萬木春。

上海貝嶺為什么成為今日沉舟、病樹呢?

歸根到底,還是業(yè)績差。

1999年,上海貝嶺營收4億,扣非凈利潤1.16億。

2019年,上海貝嶺營收8.79億,扣非凈利潤1.24億。

20年間,營收略有增長,凈利潤反而倒退。所以,公司目前股價(jià)和20年前差不多,是有合理原因的。

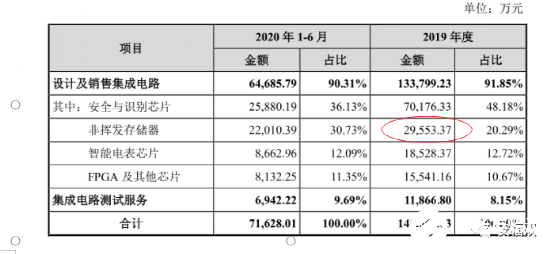

2019年,公司兩大塊收入:集成電路產(chǎn)品和集成電路貿(mào)易。

集成電路貿(mào)易收入2.57億,毛利率9.48%,收入占比30%。

集成電路產(chǎn)品收入5.73億,毛利率33.93%,收入占比70%。

可見,上海貝嶺很大一部分收入是靠毫無技術(shù)含量的貿(mào)易業(yè)務(wù)撐起來的。

在集成電路產(chǎn)品中,又可以分為四塊:

?智能計(jì)量,占半導(dǎo)體業(yè)務(wù)比例為40%,毛利率37%

智能電網(wǎng)是利用信息及通信技術(shù),以數(shù)字或模擬信號(hào)偵測、收集供應(yīng)端的電力供應(yīng)與使用端的狀況,來調(diào)整電力生產(chǎn)與輸配的高效節(jié)能的現(xiàn)代化輸電網(wǎng)絡(luò),也被稱為“電網(wǎng) 2.0”。智能電表是智能電網(wǎng)的智能終端,除了具備傳統(tǒng)電能表基本的計(jì)量功能以外,還具有雙向多種費(fèi)率計(jì)量功能、用戶端控制功能、多種數(shù)據(jù)傳輸模式的雙向數(shù)據(jù)通信功能、防竊電功能等智能化的功能,是實(shí)行階梯電價(jià)的前提,也是實(shí)現(xiàn)智能家居、智能小區(qū)的技術(shù)基礎(chǔ)。

智能電表是聯(lián)系用戶端與供電端的樞紐,是實(shí)現(xiàn)雙向互動(dòng)智能用電的“末端神經(jīng)”。用戶家中的電表將與“用電信息采集系統(tǒng)”聯(lián)網(wǎng),用戶可享受到快捷查詢用電情況、停電前自動(dòng)提醒等一系列人性化新服務(wù)。

智能電表又分為單相智能電表和三相智能電表。單相智能表面向民用市場,市場需求量大,而三相智能電表主要用于工業(yè)和辦公區(qū),市場容量較小。對(duì)于單相智能電能表市場,以國家電網(wǎng)和南方電網(wǎng)招標(biāo)為主,其中國家電網(wǎng)占絕對(duì)多數(shù)。

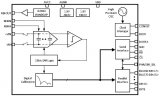

電能計(jì)量芯片主要用于工業(yè)和家庭用電戶的用電信息計(jì)量,是電子式電能表等智能電表的核心元器件。電能計(jì)量芯片產(chǎn)品主要包括三相電能計(jì)量芯片、單相電能計(jì)量芯片、單相電能表 SoC 芯片。

其中,三相電能計(jì)量芯片應(yīng)用于三相電能表,主要用于工業(yè)企業(yè)用電戶用電量的計(jì)量;單相電能表使用單相電能計(jì)量芯 片或含有電能計(jì)量模塊的 SoC 芯片進(jìn)行電量計(jì)量,主要用于居民用電戶用電量的計(jì)量;SoC 芯片是在單相電能計(jì)量芯片的基礎(chǔ)上,通過集成 MCU 芯片、時(shí)鐘芯片(RTC)等相關(guān)模塊的整合芯片,能夠在提供完整的智能電表芯片解決方案的同時(shí),有效降低智能電表的芯片成本。

MCU(微控制單元)芯片也是智能電表中核心的集成電路產(chǎn)品之一,是指隨著大規(guī)模集成電路的出現(xiàn)及其發(fā)展,將計(jì)算機(jī)的 CPU、RAM、ROM、定時(shí)數(shù)器和多種 I/O 接口集成在一片 MCU 芯片上,形成芯片級(jí)的計(jì)算機(jī),為不同的應(yīng)用場合做不同組合控制。智能電表 MCU 是電能表內(nèi)的主控核心芯片。

國內(nèi)智能電表行業(yè)經(jīng)過近 20 年發(fā)展,電能計(jì)量芯片、智能電表 MCU 和載波通信芯片等核心元器件已經(jīng)基本實(shí)現(xiàn)了全面國產(chǎn)化。

行業(yè)競爭對(duì)手有:上海復(fù)旦(HK:01385)、鉅泉光電。

上海貝嶺之前自身有這塊業(yè)務(wù),然后在2017年收購了新三板的銳能微(OC:837010)。

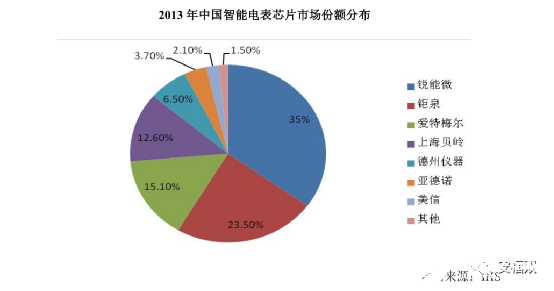

銳能微、上海貝嶺和上海鉅泉光電在2014年已經(jīng)占據(jù)市場 90%以上的份額。銳能微2014 年出貨量占國家電網(wǎng)和南方電網(wǎng)招標(biāo)數(shù)量的比例位居行業(yè)內(nèi)第一。所以,上海貝嶺收購?fù)瓿射J能微之后,在智能電表這個(gè)細(xì)分領(lǐng)域排名第一。這也是公司目前最大的收入來源,并購而來的銳能微貢獻(xiàn)了其中大部分營收。

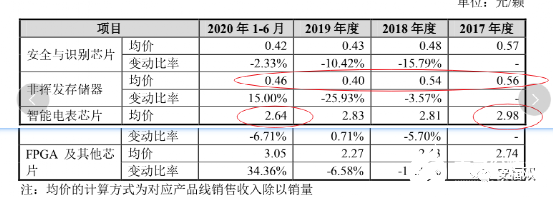

目前計(jì)量芯片市場競爭激烈,使得其單價(jià)下降較快。參照復(fù)旦微智能電表芯片價(jià)格,從2017年的2.98降到了2020年的2.64。

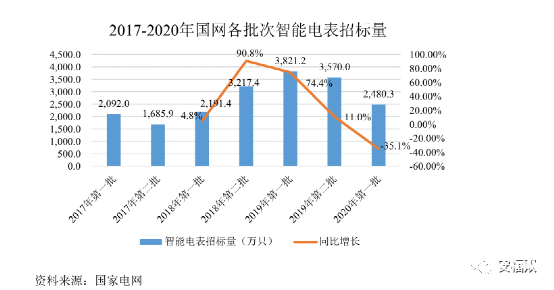

從整體市場容量來看,國網(wǎng)智能電表在 2009 年開始集中招標(biāo),2014 到 2015年達(dá)到招標(biāo)量高點(diǎn),隨著我國智能電表覆蓋率不斷提升,該輪智能電表改造的市場需求收窄,在 2017 到 2018 年上半年國網(wǎng)智能電表招標(biāo)量下降至低點(diǎn)。而智能電表的使用壽命一般為 10 年左右,早期投入使用的智能電表近年來陸續(xù)進(jìn)入更換周期。2018 年下半年開始,國網(wǎng)招標(biāo)量開始出現(xiàn)明顯的回升。

總體上,由于智能電表覆蓋率已經(jīng)非常高,因此智能電表芯片難以有持續(xù)高速的增長,只存在由于更新帶來的短期小幅增長。

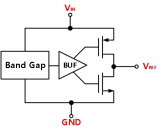

?電源管理產(chǎn)品,占半導(dǎo)體業(yè)務(wù)比例為28%,毛利率29%

電源管理用途很廣,競爭也很激烈。

這個(gè)領(lǐng)域的競爭對(duì)手有:德州儀器、亞德諾、芯源系統(tǒng)、英飛凌科技公司(Infineon)、凌力爾特公司(Linear)、美信集成產(chǎn)品公司(Maxim)、意法半導(dǎo)體(STM)、矽力杰、圣邦股份、 芯朋微(SH688508)、思瑞浦、全志股份、富滿電子、圣邦股份、韋爾股份、士蘭微、南麟電子等。

上海貝嶺的排名比較靠后,不及圣邦股份的三分之一。

2019年,上海貝嶺收購電源管理芯片企業(yè)南京微盟。南京微盟和上海貝嶺一樣,是中國電子(CEC)旗下的半導(dǎo)體設(shè)計(jì)企業(yè),2019年?duì)I收2.19億。2020 年 8 月起納入公司合并報(bào)表,上海貝嶺2020 年三季度合并會(huì)計(jì)報(bào)表時(shí)會(huì)將南京微盟納入合并報(bào)表。2019 年度、2020 年度、2021 年度南京微盟的承諾實(shí)際凈利潤數(shù)分別不低于 1,890 萬元、2,860 萬元、3,750 萬元。

因此,從2020年后,電源管理芯片的主要收入也是來自于并購的南京微盟。

?非揮發(fā)存儲(chǔ)器,收入占半導(dǎo)體業(yè)務(wù)比例為17.5%,毛利率32%

存儲(chǔ)芯片,又稱為存儲(chǔ)器,是指利用電能方式存儲(chǔ)信息的半導(dǎo)體介質(zhì)設(shè)備,其存儲(chǔ)與讀取過程體現(xiàn)為電子的存儲(chǔ)或釋放,是應(yīng)用面最廣、市場比例最高的集成電路基礎(chǔ)性產(chǎn)品之一。

揮發(fā)性存儲(chǔ)器在外部電源切斷后,存儲(chǔ)器內(nèi)的數(shù)據(jù)也隨之消失,存儲(chǔ)容量較小但讀取速度更快,主要包括 DRAM(動(dòng)態(tài)隨機(jī)訪問存儲(chǔ)器)、SRAM(靜態(tài)隨機(jī)訪問存儲(chǔ)器)、SDRAM(同步動(dòng)態(tài)隨機(jī)訪問存儲(chǔ)器)等;

非揮發(fā)存儲(chǔ)器在外部電源切斷后仍能夠保持所存儲(chǔ)的內(nèi)容,讀取速度較慢但存儲(chǔ)容量更大,主要包括EEPROM、Flash Memory (閃存芯片)、PROM(Programmable Read-Only Memory,

即“可編程只讀存儲(chǔ)器”)、EPROM(Erasable Programmable Read-Only Memory, 即“可擦除可編程只讀存儲(chǔ)器”)等。

上海貝嶺的產(chǎn)品主要是EEPROM,串口IIC類24C系列產(chǎn)品,容量從2K--2M,以及各類封裝形式,包括SOP、TSSOP、DIP、UDFN、WLCSP、TSOT。2019年,公司 EEPROM 產(chǎn)品銷售額同比實(shí)現(xiàn)增長約 106%,產(chǎn)品系列齊全,實(shí)現(xiàn)了容量 2kbit 到 2048kbit、各種封裝形式的全覆蓋,客戶重點(diǎn)分布在工業(yè)控制、智能電表、移動(dòng)終端等領(lǐng)域。公司 EEPROM 產(chǎn)品已成為國內(nèi)主要攝像頭模組廠家的供貨商。

存儲(chǔ)芯片這個(gè)領(lǐng)域,三星電子、東芝、海力士、美光科技四家企業(yè)占有了全球市場絕大部分的 NAND Flash 芯片市場,但其投入集中在大容量的 3D NAND 產(chǎn)品方向。與 3D NAND 不同的是,在中小容量 SLC NAND 領(lǐng)域,國內(nèi)外主流工藝節(jié)點(diǎn)差距較小,國際大廠工藝先進(jìn)的優(yōu)勢無法得到充分發(fā)揮,有利于國內(nèi)廠商的切入。

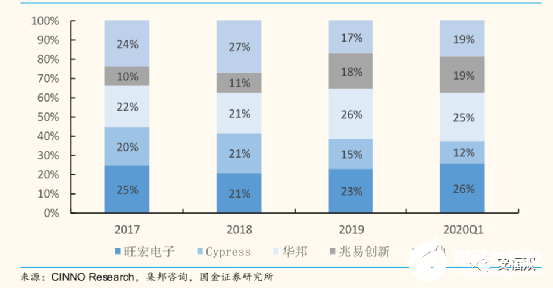

NOR FLASH 全球前五大供應(yīng)商占據(jù) 90% 以上份額 , 2017-2020Q1,旺宏、華邦電兩家企業(yè)一直占據(jù)前二位置,不斷爭奪第一的寶座,兆易創(chuàng)新的市占率超越 Cypress成為全球前三大 NOR Flash 供應(yīng)商,市占率接近 20%,且仍在持續(xù)增長中。國內(nèi) NORFlash 市場九成份額被五大巨頭(旺宏 、華邦、Cypress 、美光、兆易創(chuàng)新 )所占據(jù),剩下的 10%被 NOR Flash 小廠商瓜分,比如普冉半導(dǎo)體、東芯半導(dǎo)體、復(fù)旦微電子等。

非揮發(fā)存儲(chǔ)器領(lǐng)域的競爭對(duì)手有:意法半導(dǎo)體(美國紐約證券交易所上市,代碼 STM)、旺宏電子(臺(tái)灣證券交易所上市,代碼 2337)、華邦電子(臺(tái)灣證券交易所上市,代碼 2344)、兆易創(chuàng)新(上交所主板上市,代碼 603986)、聚辰股份(上交所科創(chuàng)板上市,代碼 688123)、上海復(fù)旦(HK:01385)等。

兆易創(chuàng)新2019年存儲(chǔ)芯片的收入是25億,上海復(fù)旦微電子2019年非揮發(fā)存儲(chǔ)器的營收是2.95億,上海貝嶺這塊的收入是1億,可見其市場份額占比非常低。

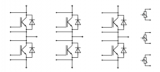

?工控半導(dǎo)體,占半導(dǎo)體業(yè)務(wù)比例為13%,毛利率34%

具體子產(chǎn)品有:功率半導(dǎo)體器件、開關(guān)電源、工業(yè)變頻等,上海貝嶺這塊的收入為0.75億, 規(guī)模還較小。

可見,上海貝嶺目前主要收入來自于并購而來的南京微盟和銳能微,業(yè)績主要靠并購驅(qū)動(dòng)。

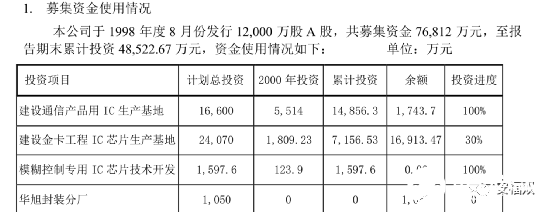

上市之初,上海貝嶺的芯片主要是通訊類、金卡類、智能家電類,然后又拓展到模糊控制用半導(dǎo)體等領(lǐng)域。

之前業(yè)務(wù)還涉及到硅片加工、REFID系統(tǒng)集成、半導(dǎo)體測試等。

公司涉及到很多領(lǐng)域,但除了在智能電表這個(gè)市場規(guī)模較小的細(xì)分領(lǐng)域做到第一,其他業(yè)務(wù)的存在感都較弱,競爭力不強(qiáng)。半導(dǎo)體設(shè)計(jì)這塊的收入從2012年的3.2億,增長到2019年的5.7億,扣除掉并購企業(yè)的收入,內(nèi)生的增長率是很低的。

2012年,公司有大尺寸 LCD 驅(qū)動(dòng)芯片、TD-SCDMA 及 LTE TDD 基站功放關(guān)鍵射頻器件及芯片、汽車電子IGBT、TD-SCDMA 增強(qiáng)型多媒體終端基帶芯片等眾多研發(fā)項(xiàng)目。但是到目前并沒有帶來多少收入,可見研發(fā)效率和產(chǎn)出較低。

上海貝嶺總體的毛利率一直在25%左右,ROE在9%以下,可見其產(chǎn)品總體是低端的,市場競爭激烈,投入產(chǎn)出低。

上海貝嶺的實(shí)際控制人是央企中國電子,中國電子在半導(dǎo)體領(lǐng)域進(jìn)行了全產(chǎn)業(yè)鏈布局。

半導(dǎo)體設(shè)計(jì)方面:做模擬IC的上海貝嶺(SH:600171)、做顯示集成電路晶片產(chǎn)品及系統(tǒng)解決方案的晶門科技(HK:02878,市值12.04億)、安路科技、國內(nèi)十大集成電路設(shè)計(jì)公司之一的華大半導(dǎo)體等。

半導(dǎo)體測試:確安科技(OC:430094),市值4.26億

半導(dǎo)體應(yīng)用:華大智寶

半導(dǎo)體材料:做碳化硅材料和氮化鎵外延材料的中電化合物半導(dǎo)體有限公司

半導(dǎo)體制造:上海積塔半導(dǎo)體有限公司,已經(jīng)與上海先進(jìn)半導(dǎo)體(HK:03355,22.86億)合并。

雖然中國電子在半導(dǎo)體領(lǐng)域布局全面,但是已經(jīng)上市的半導(dǎo)體企業(yè)市值規(guī)模都在百億以下,業(yè)績都不甚理想。

上海貝嶺擁有如此好的先天條件,20多年做到現(xiàn)在的樣子,個(gè)人認(rèn)為是很失敗的。

最大的原因可能是國企體制,不夠靈活,跟不上市場變化很快的半導(dǎo)體設(shè)計(jì)行業(yè)。

未來上海貝嶺的發(fā)展,很大程度上可能要看大股東華大半導(dǎo)體、實(shí)際控制人中國電子的資產(chǎn)注入工作。上海貝嶺還存在和實(shí)控人旗下晶門科技同業(yè)競爭的問題,也一直沒有得到解決。也許以后上海貝嶺還有可能把晶門科技收購了。

不過,這種并購重組不確定性很大。而上海貝嶺的內(nèi)生性成長又較差,并且很大一部業(yè)務(wù)是不值錢的貿(mào)易。因此,即使2020年扣非凈利潤預(yù)增38%~54%,當(dāng)前市盈率(TTM):50.33,也是處于高估值區(qū)間的。

責(zé)任編輯:haq

-

集成電路

+關(guān)注

關(guān)注

5387文章

11530瀏覽量

361645 -

半導(dǎo)體

+關(guān)注

關(guān)注

334文章

27290瀏覽量

218093

發(fā)布評(píng)論請(qǐng)先 登錄

相關(guān)推薦

上海貝嶺推出第二代高精度基準(zhǔn)電壓源

上海貝嶺亮相第五屆汽車電驅(qū)動(dòng)及關(guān)鍵技術(shù)大會(huì)

上海貝嶺超小封裝物聯(lián)網(wǎng)能效監(jiān)測芯片BL0971介紹

上海貝嶺榮獲年度功率半導(dǎo)體/驅(qū)動(dòng)器獎(jiǎng)項(xiàng)

華大半導(dǎo)體旗下上海貝嶺產(chǎn)品解析

上海貝嶺展示光通訊應(yīng)用整體產(chǎn)品解決方案

上海貝嶺亮相SEMI-e2024第六屆深圳國際半導(dǎo)體展

華大半導(dǎo)體旗下上海貝嶺獲得德國萊茵TüV ISO 26262功能安全管理體系認(rèn)證

上海貝嶺獲德國萊茵TüV頒發(fā)的ISO 26262功能安全管理體系認(rèn)證證書

華大半導(dǎo)體及旗下企業(yè)榮登2024上海硬核科技企業(yè)TOP100榜單

上海貝嶺入選2024上海硬核科技企業(yè)TOP100

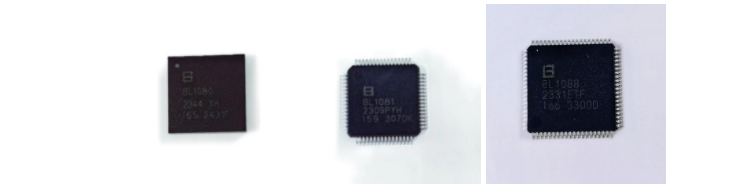

上海貝嶺發(fā)布高精度模數(shù)轉(zhuǎn)換器系列BL1080和BL1070

上海貝嶺最新推出單通道、單極性、全差分輸入高精度模數(shù)轉(zhuǎn)換器系列

上海貝嶺:扎根核心技術(shù),在ADC/DAC領(lǐng)域長期深耕下去

半導(dǎo)體設(shè)計(jì)之上海貝嶺為何增長艱難?

半導(dǎo)體設(shè)計(jì)之上海貝嶺為何增長艱難?

評(píng)論