摘要

GGII認為,2021年三元材料仍為市場主要方向,中鎳材料占主流,但三元材料行業仍難形成強龍頭,市場競爭依然激烈。出口型企業市場集中度進一步提升,高鎳材料市場占比提升,國內三元市場仍呈多頭發展趨勢。

盡管出貨量持續增長,但三元材料企業依舊承壓明顯。

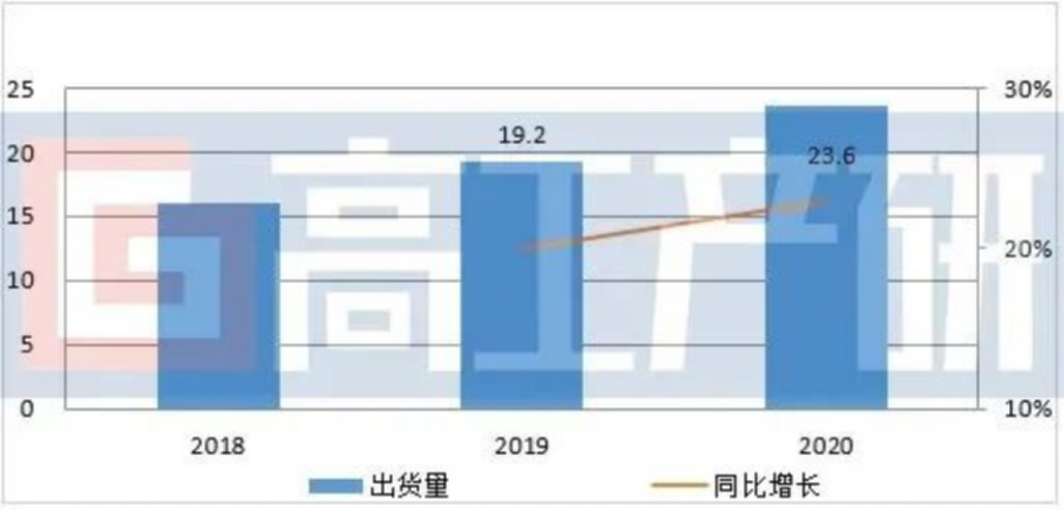

高工產研鋰電研究所(GGII)調研數據顯示,2020年中國正極材料市場出貨量達51萬噸,同比增長27%。三元材料出貨量23.6萬噸,占比46%,同比增長23%。

2018-2020年中國三元正極材料出貨量(萬噸)

數據來源:高工產研鋰電研究所(GGII),2020年12月

中國三元材料2020年出貨量增長主要系國內以及國外市場需求提升雙重帶動。其中,下半年國內動力電池出貨量環比上升超過160%,帶動三元材料市場環比增長超70%;國外新能源汽車銷量超150萬輛帶動松下、LG、SKI等企業電池出貨提升;拉動2020年國內三元材料外銷超過4萬噸。

此外,包括電動工具、3C數碼等其它細分市場需求大幅增長也帶動國內高鎳材料出貨提升。

受下游市場需求帶動,包括容百科技(688005)、杉杉股份(600884)、廈門鎢業(600549)、當升科技(300073)等企業的三元材料出貨量都出現明顯增長。

具體來看,容百科技2020年實現營收37.88億元,凈利潤2.13億元,同期增長144.1%。主要是高鎳材料銷量大幅增長。

杉杉股份2020 年正極材料實現營收38.5億元,同比增長4.8%,凈利潤2.02億元;(鈷酸鋰+三元)全年銷售量30048噸,同比增長38.4%;

當升科技2020年鋰電池材料實現營收30.13億元,同比增長38.5%;(三元+鈷酸鋰)全年銷量實現24006噸,同比增長58%;

廈門鎢業子公司廈鎢新能2020 年實現營業收入79.9億元,同比增加14.5%,凈利潤2.52億元;正極材料(鈷酸鋰+三元)全年銷售量49349噸;

整體來看,上述企業的三元材料銷售量和營收都實現大幅增長,但產品盈利能力改善情況卻并不明顯。

例如,當升科技三元材料產品毛利率為18.1%,同比微增0.76%;廈鎢新能三元材料毛利率為12%,同比下滑6%。

2020年三元材料企業“增收不增利”背后是三元材料價格整體呈下滑趨勢,導致單噸毛利同比下滑。

主要原因有:1、市場進一步降低了鈷材料的使用量,使得三元材料成本下降;2、市場競爭加劇導致三元材料價格上漲壓力較大;3、三元材料領域尚未形成強龍頭,在產業鏈中行業話語權相對較弱,企業為獲得持續訂單采取讓價策略導致價格下滑。

值得注意的是,盡管三元材料企業承壓明顯,但2020年中國三元材料企業的整體市場競爭格局也發生了一些變化,主要有以下特點:

一是,三元5系市場占比有所下滑,高鎳8系占比攀升。

從三元材料產品型號結構來看,2020年三元材料市場仍以5系及以下型號為主,但5系及以下材料占比同比下降9%;NCM811材料市場占比同比提升9%,帶動三元材料企業8系產品出貨量增長。

容百科技表示,2020年下半年新能源汽車市場需求回暖,公司NCM811產品銷量大幅增加,促進公司年度業績較快恢復;當升科技表示,公司長壽命NCM811材料已經批量供貨國際高端動力電池客戶,月出口規模達百噸以上。

二是,海外需求激增,帶動中國三元材料出口明顯增長。

國外新能源汽車銷量超150萬輛帶動松下、LG、SKI等企業電池出貨提升;拉動2020年中國三元材料外銷超過4萬噸。

杉杉股份表示,公司高鎳單晶三元動力材料和NCMA材料已通過主要動力電池客戶的測試,預計會成為未來公司正極材料業務的主要增量;當升科技表示,2020 年公司前五大客戶大部分是海外客戶,國際客戶出貨量占比接近70%,三元材料海外銷售達10035噸,實現營收11.9億元。

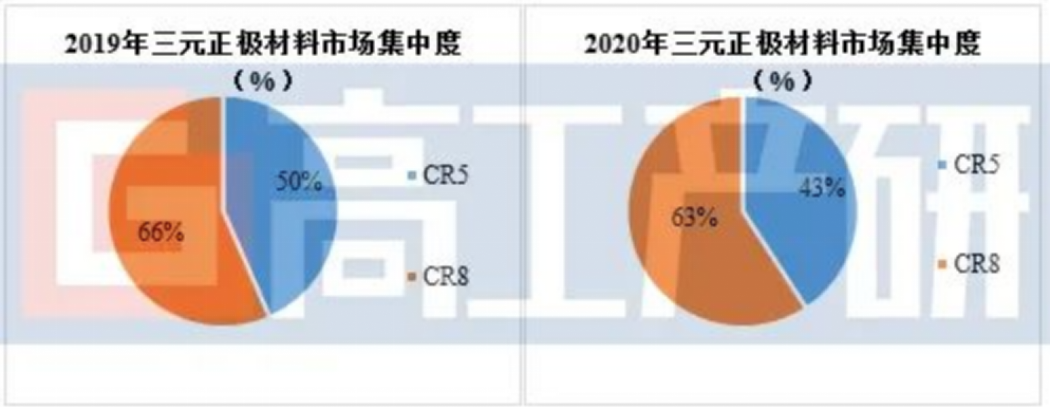

三是,細分市場帶動二三線企業出貨增長,頭部企業市場集中度出現下滑。

數據來源:高工產研鋰電研究所(GGII),2020年12月

從市場競爭格局角度來看,國內三元正極材料市場尚未形成絕對優勢的龍頭企業,市場集中度相對低。2020年中國三元正極材料TOP5企業市場占比同比下滑7%,TOP8企業市場占比同比下滑3%。

主要原因是,2020年疫情導致國內三元正極市場出現分化,部分缺乏大客戶綁定的企業出貨量下降;細分市場出貨量同比增幅較大,帶動后面梯隊正極材料企業出貨量提升;海外電池企業出貨提升帶動中國三元材料出口增長。

上述原因導致國內三元材料市場出貨分散性增加,進而導致市場集中度有所下滑。

四是,頭部企業積極擴產,加大上游原料端布局。

新能源汽車市場持續增長以及國內外動力電池新一輪擴產潮對三元材料產生強勁需求。為進一步提升市場競爭力和降低成本,頭部三元材料企業積極擴產,且新增產能以高鎳為主,甚至謀劃海外建廠,為其客戶提供就近配套服務。

當前,包括杉杉股份、容百科技、當升科技、廈鎢新能、長遠鋰科、貴州振華等出貨量靠前的企業都在積極擴充其三元材料產能。

在擴充產能規模的同時,三元材料企業也在積極布局上游原料端,通過原料自產和對外采購相結合等方式保障原料供應穩定和降低采購成本,進一步提升競爭力。

整體來看,GGII認為,2021年三元材料仍為市場主要方向,中鎳材料占主流,但三元材料行業仍難形成強龍頭,市場競爭依然激烈。出口型企業市場集中度進一步提升,高鎳材料市場占比提升,國內三元市場仍呈多頭發展趨勢。

價格方面,受上游原材料價格上漲的影響,預計正極材料行業整體價格將上漲。三元材料產品盈利能力有望回升,市場低毛利,價格倒掛的現象或將得到改善。

2021年一季度報顯示,當升科技Q1凈利潤同比增長260.7%-350.8%;容百科技Q1凈利潤同比增長256.8%-375.7%。

責任編輯:lq

-

動力電池

+關注

關注

113文章

4533瀏覽量

77612 -

正極材料

+關注

關注

4文章

322瀏覽量

18513 -

三元材料

+關注

關注

10文章

121瀏覽量

15333

原文標題:中國三元材料市場格局“演變”

文章出處:【微信號:weixin-gg-lb,微信公眾號:高工鋰電】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

2020年中國正極材料市場出貨量達51萬噸,同比增長27%

2020年中國正極材料市場出貨量達51萬噸,同比增長27%

評論