摘要

GGII分析認為,隨著中國鋰電企業在國際電動工具市場的加快滲透,預計到2025年,中國電動工具出貨量將達15GWh,年復合增長率超過22%。

曾經一度被日韓巨頭把持的電動工具鋰電池,如今正成為中國企業的“新領地”。

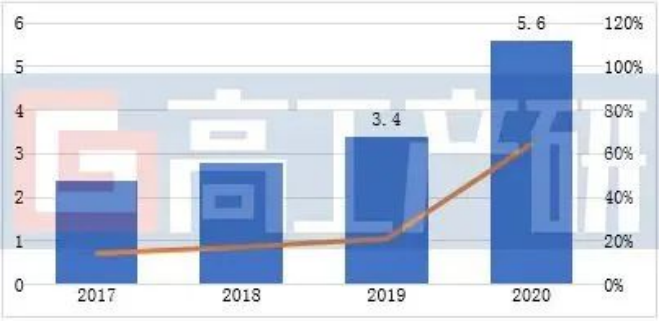

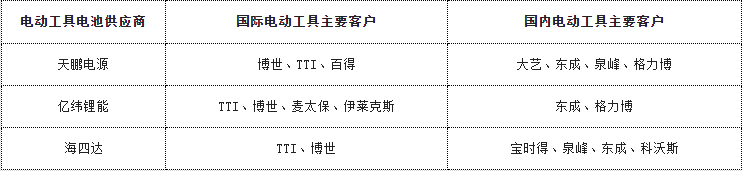

GGII數據顯示,2020年國內電動工具用鋰電池出貨5.6GWh,同比增長124%。出貨主要集中在億緯鋰能、天鵬電源、海四達等幾家圓柱鋰電池企業。

2017-2020年電動工具市場鋰電池出貨量規模及預測(GWh,%)

數據來源:高工產研鋰電研究所(GGII),2021年1月

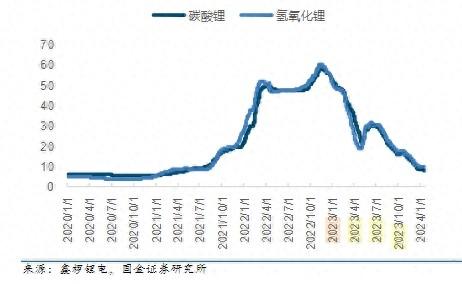

124%的高增長背后,一方面是疫情之下以歐美為主要市場的電動工具需求旺盛,帶動全球電動工具廠商訂單飽滿。另一方面,則是三星SDI、LG化學、松下等日韓企業在該領域的戰略退出,給予了多年積累的國內鋰電企業“補位”機會。

GGII的判斷是,未來五年,國內電動工具用鋰電池市場將維持22%左右年復合增長率。

中國鋰電企業圍獵電動工具電池

根據高工鋰電走訪調研,2020年Q2開始,國內電動工具電池企業快速恢復并進入滿產狀態,隨后的Q3、Q4,產能不足成為這些企業最大的“困擾”。

市場提振背后,驅動因素主要包括:

一是從電動工具市場需求廣闊,帶動鋰電池需求規模超500億。

數據預測,全球電動工具市場規模到2025年市場規模將達到417億美元。其中無繩電動工具滲透率已超過50%。鋰電池成本占比20%-30%,以此估算,至2025年,全球鋰電池市場規模至少將達到300億-500億元人民幣。

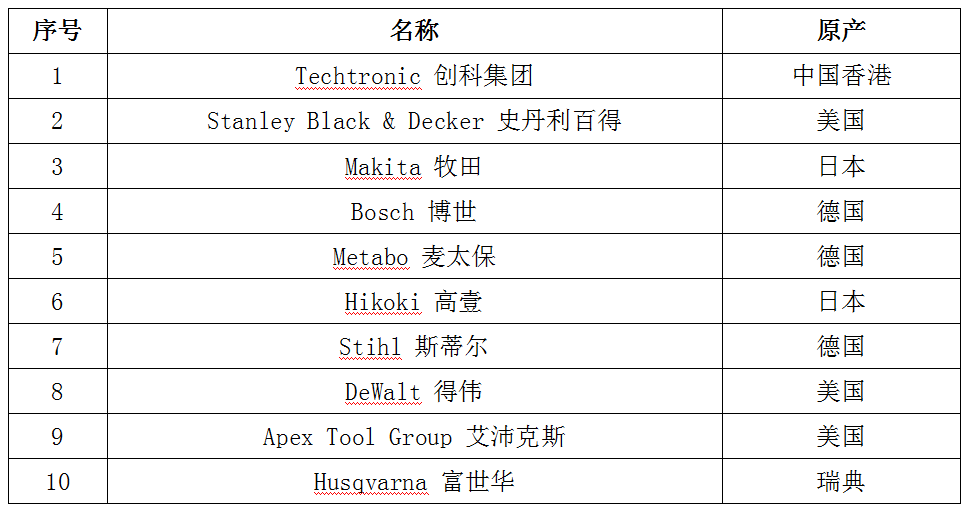

二是從全球電動工具市場格局和產業鏈布局來看,市場集中在國際頭部企業,而生產和制造環節集中在中國。

目前,全球電動工具行業已形成較為穩定和集中的競爭格局,TTI、SB&D、Bosch、Makita、HIKOKI等國際企業占據了70%以上市場份額。

全球10大電動工具制造商

這其中,包括TTI、 SB&D、Bosch等多家國際電動工具企業,都已經將產業鏈重點轉向中國,本土生產制造加上本土化的采購策略,直接促進國內電動工具鋰電池產業加快行業轉型與布局。

三是電動工具電池配套上,日韓企業大規模退出,中國企業憑借在性能、規模、成本等綜合優勢加持下,開始扮演“主角”。

電動工具對于鋰電池的需求集中在高倍率性和高一致性,其主要采用高端圓柱電池。長期以來,該市場被日韓巨頭牢牢保持。在2019年,三星SDI的市占率接近50%,而國內企業整體只占據不到30%的份額。

但2020年以來,日韓企業明顯將重心轉移至動力電池領域,在電動工具電池領域選擇戰略性放棄,與此同時,國產頭部圓柱電池在產品技術、工藝管控、自動化制造等方面均有大幅度的提升,與日韓企業差距大幅縮小,甚至在部分性能上實現趕超,這使其成為國際電動工具巨頭的合作對象。

2021年以來,為應對持續的供不應求局面,包括億緯鋰能、天鵬電源等企業先后宣布擴產。行業一致共識是,國產電動工具電池的大幅增長,并非疫情下的短期行為,而會是接下來的常態和大勢。

GGII分析認為,隨著中國鋰電企業在國際電動工具市場的加快滲透,預計到2025年,中國電動工具出貨量將達15GWh,年復合增長率超過22%。

編輯:jq

-

LG化學

+關注

關注

2文章

170瀏覽量

20175 -

三星SDI

+關注

關注

0文章

37瀏覽量

12287 -

鋰電

+關注

關注

4文章

440瀏覽量

15995

原文標題:【珠海賽緯?頭條】中國企業“搶灘”電動工具電池

文章出處:【微信號:weixin-gg-lb,微信公眾號:高工鋰電】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

預計2025年中國電動工具出貨量將達15GWh 年復合增長率超過22%

預計2025年中國電動工具出貨量將達15GWh 年復合增長率超過22%

評論