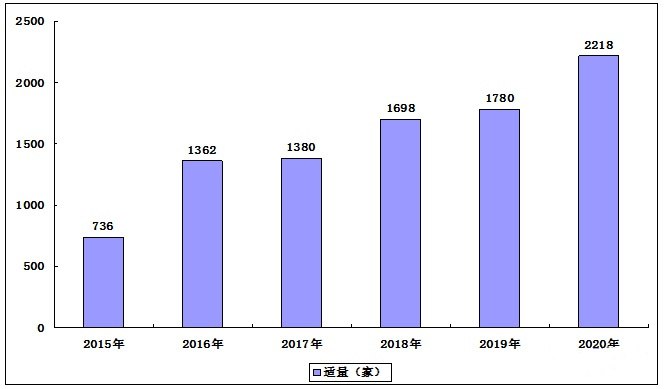

電子發燒友網報道(文/黃山明)在全球芯片競爭加劇以及嚴重缺貨的大環境下,國內芯片半導體行業正式駛入快車道。據相關數據統計,僅在2020年,中國就新增超過2萬家半導體相關企業,增速達到32%。僅在芯片設計領域,截至去年底,國內已有超過2000家芯片設計公司。

遺憾的是,數字多并不等于實力強,2000多家芯片設計公司中,絕大多數技術實力單薄。有數據統計,國內芯片設計公司中,絕大多數技術能力儲備不足、產品及市場高度趨同、利潤堪比白菜價。一位業內人士坦言:“一些小的芯片設計公司,只做系列接口芯片,在低制程工藝上實現高速IP,月出貨量可達幾十萬顆;深圳華強北有很多芯片公司員工僅四到五人,產品半年左右就能上市,通常采用0.11μm、0.13μm、0.18μm或者更落后的制程工藝。部分企業能將電源芯片成本做到6分錢左右,售價只有7分錢,就賺幾厘錢。”說起MCU就更夸張了,按一些華強北商戶分享的信息來看,8位MCU能做到2毛錢,帶無線功能的MCU也頂多1塊錢左右。

技術的白菜化,加之競爭者多,造成低端市場不斷內卷:盤子就那么大,利潤也觸底,技術還無法形成差異化優勢,只能依靠龐大的出貨量賺取低廉的“辛苦錢”。反觀全球半導體競爭格局,國際巨頭更傾向于布局在以核心技術實力比拼的高端數字芯片市場,這條公認的更具前景的賽道看起來投入高,但收益更高,讓各大巨頭賺的盆滿缽滿的同時,也從根本上改變著世界半導體產業的格局。然而,在高端數字芯片領域,看似繁榮的中國半導體行業卻近乎集體缺席:時至今日,中國2000家芯片設計企業中,能設計出CPU、GPU、DSP和FPGA等高性能數字芯片的企業依然鳳毛麟角。

復雜的數字芯片

要看一個行業的技術壁壘是否夠高,先看看這個行業的頂級玩家是多是寡。縱觀國內外,從事高端數字芯片設計的企業,通常會采用國際領先的先進制程工藝、購買多個廠商的專利授權及模塊、進行復雜的集成與調試、強調規模化的運作和各部門分工配合。各企業之間比拼的是綜合實力,這就使得從事高端數字芯片設計研發的企業多是重視規模和資本支出的大廠,尤其是在CPU、GPU、AI芯片、存儲芯片等數字芯片的領域,國外巨頭只有英特爾、AMD、英偉達、三星等,國內相同領域的頭部企業僅有海思及寒武紀等。

因為數字芯片具有下游應用廣泛、生產技術工序繁多、技術更新換代迅速、投資高且風險大、回報周期長等行業特性,曾有業內人指出:不同于其他領域,數字芯片企業的“生死周期”是以季度為單位,全過程涉及到產品定義、流片、量產、產能爬坡,一般來講至少耗費一年半到兩年的時間,不能一次流片成功的話,企業至少得再等兩年,這個過程極其復雜、磨人,非常考驗企業的綜合實力,容錯率極低。

有專家坦言:“數字芯片企業就像個冰山,大眾常常關注到水面之上的部分,比如已有幾款產品幾條產線、已出貨多少顆芯片、采用什么芯片制程工藝等等,然而水下龐大的系統工程卻鮮為人知。做數字芯片不僅需要十幾年的芯片研發硬件經驗,更需要強大的軟件支撐和快速迭代調試的生態服務能力,不然芯片就會是毫無價值的‘硅疙瘩’;而少數定位于數字芯片設計的平臺型企業,還必須通曉芯片設計的底層技術,比如智能處理器的指令集、智能處理器微結構等核心技術,需要企業具備較高的原創技術能力,否則很難達成產品的通用型特征。除此之外,平臺型數字芯片設計企業想要可持續發展,還需要盡可能多的開發通用核心組件以提升產品的靈活度和迭代速度,從而降低開發成本、提升造芯效率。每一個步驟,都需要耗費企業大量的人力、物力、財力。”

同時,高端數字芯片的設計制造已經成為各國高科技競逐中的關鍵賽點,不計回報的布局和投資進一步加劇了行業競爭。高強度的資本支出、人才搶奪拼的都是企業的硬實力,這也迫使國內眾多的小型芯片設計企業寧愿在低端市場內卷至死,也不敢貿然涉足高端數字芯片設計。而國內躋身第一梯度的數字芯片設計企業們,也身處投入不足、無法盈利的艱難困境。

國內外數字芯片設計企業差距巨大

以數字芯片為代表的高端芯片領域一直以來被國外大廠盤踞,長期以低端芯片設計制造為主的國內芯片行業直到“中興事件”之后才幡然醒悟,在高端芯片領域,國內設計公司可提供的產品寥寥無幾。雖然經過數年的埋頭發展,海思、寒武紀等數字芯片公司開始嶄露頭角,但相比國際巨頭,仍有較大差距。

從市場占有率來看,國內芯片企業與國際巨頭的差距顯著。據市場調研公司GMI的報告顯示,2019年AI芯片市場規模超過80億美元,預計到2026年增長至700億美元,年復合增長率達到35%左右,但主導者仍然是以英偉達為首的歐美企業。

從頭部梯隊的企業數量來看,國內芯片上榜企業更是屈指可數。據市場調研機構Compass Intelligence在2018年發布的一份全球AI芯片企業榜單中可以發現,排名前十的是歐美韓日企業,中國大陸企業海思位列12,寒武紀僅排23位。

另一個顯著的特征是,與國外巨頭相比,國內數字芯片企業在研發投入上明顯“底氣不足”。據芯思想發布的全球研發支出排名顯示,2019年排名第一的英特爾研發投入達到133.62億美元,足足領先了中國大陸唯一上榜的華為海思5倍之多。要知道,排名靠前的大廠并非只在這一年投入巨額研發經費,而是通過長達數年甚至數十年的持續規模化投入,才能讓企業在全球市場中站穩腳跟。

反觀榜單上的國內玩家,海思在2019年研發投入人民幣155.56億元、寒武紀2019年研發投入為5.4億元,2020年也僅為7.68億元。另據相關數據顯示,2018年,國內排名靠前的芯片設計企業研發投入多的不足5億,最少的甚至不足5000萬,如此高強度競爭下,不敢于研發投入,基本等同于放棄了未來高技術產品的競爭力,更會無緣“贏者通吃”的高利潤紅利。

高端數字芯片的發展史就是一個不斷“燒錢”的技術變革史,沒有投入就沒有數字芯片的明天。事實是,國內的研發投入對比國際巨頭的巨大差距,也是造就國內外芯片技術差距的一個關鍵原因。缺乏資金的支持,數字芯片就難以持續研發迭代技術,難以維系生態建設,應用落地更無從談起。目前看來,在研發投入的絕對值和持續性等方面,國內芯片企業想要迎頭追趕,只能靠錢換時間,拿技術搶市場。

對于巨大的差距,業內專家直言,部分投資者和大眾是在用農業思維投資芯片,認為“一分耕耘,一分回報”,不愿意做指數型增長的事情。但硬科技的投資曲線是:前十年“十分耕耘,一分回報”,一旦過了拐點,呈現的便是指數型增長的態勢。硬科技賺的是長錢、慢錢,但最終是大錢。這沒有捷徑可言。

不成者眾 成者即大成 誰會成為下一個中國芯片巨頭

全球芯片設計是一個巨大市場,更是一個門檻極高的技術領域。中國擁有全球最大的集成電路市場,2020年芯片進口額達到近3800億美元,這雖給了許多初創公司生存的土壤,但一味地滿足于低端芯片市場,滿足于掙些快錢、小錢并不可取,數十年來雄踞市場的國際芯片巨頭顯然更愿意掙技術領先、贏者通吃的“份子錢”。

通過持續的、巨額的研發投入、打造領先的技術壁壘,是國際巨頭賺取高利潤的經營手段。因為無論何時何地,一旦某款芯片產品形成技術壁壘,就容易成為爆款,讓公司營收和利潤得到大幅提升。

成立于1969年的AMD,起初靠山寨英特爾芯片艱難求存,一度瀕死。直到上世紀90年代后期,陸續開始獨立生產x86級CPU K5/K6、K7架構的速龍處理器及世界上首款1GHZ的速龍處理器,才一舉成名。2003年K8架構速龍64發布之后,AMD一躍成為英特爾最大的競爭對手。2017年銳龍Ryzen 7亮相,更讓AMD驚艷了業界,據AMD資料顯示,銳龍架構的研發耗時整整四年,性能上有了極大提升。經過多年的浮沉,AMD雖一直處在巨頭英特爾的陰影下,但屢敗屢戰、愈挫愈勇,堅持打磨技術。如今,經過52年技術磨煉的AMD,從芯片性能來看已經可以和英特爾分庭抗禮,公司利潤也持續上揚。AMD 2021財年第一季度財報顯示,其凈利潤為5.55億美元,與上年同期的1.62億美元相比增長243%。

另一個巨頭英偉達,1993年成立之后也一度籍籍無名,2012年憑借卡皇英偉達GTX680系列一戰成名,因該系列開創性的采用了開普勒架構,一舉擊敗老對手AMD Radeon HD7970顯卡,比前一代英偉達GTX 580更加熱賣,銷量一路看漲,六個星期內已經比前輩的同期銷量超出60%。此后英偉達市值一路水漲船高,2020年7月8日美股收盤后,英偉達首次在市值上實現對英特爾的超越,成為美國市值最高的芯片廠商。

國內芯片巨頭企業海思,成立于2004年,但直到2009年才發布了第一款芯片K3V1,但因其技術尚未成熟,最終未能走向市場。2012年,海思的四核處理器K3V2大獲成功;兩年后,海思再下一城,推出第一次在CPU的性能上超過高通旗艦801的麒麟920/925/928;如今,麒麟9000的性能表現已經不輸高通,搭載麒麟芯片的華為手機市場份額也曾一度問鼎全球。有差距就要追趕,而這一切海思走了十多年,研發投入花費上千億。

而國內AI芯片企業寒武紀2021年第一季度營收同比增長212.75%,也是由于邊緣端新品思元220銷售同比大幅增加。寒武紀于今年初推出的云端訓練新品思元290,在性能功耗比上已與英偉達A100、海思昇騰910對齊,為國內高算力應用場景提供了除國際巨頭產品外的更多選擇。寒武紀成立5年來,研發投入占比始終大幅度領先行業,僅2020年,寒武紀研發投入就達7.6億元,在科創板芯片設計類企業中遙遙領先。

寒武紀高昂的研發投入,也引發了一些投資者的質疑,但不論是花費50多年時間追趕對手的AMD,憑借產品迅速稱霸的英偉達,十年瀝血埋頭造芯最終苦盡甘來的海思,還是成立5年堅持投入研發的寒武紀,芯片行業遵從和稱贊的是毅力和耐力,更是持續投入、保持身位、力爭以產品爭奪市場、用技術獲取高利潤的發展戰略。從半導體行業近60年的長周期發展歷史來看,國內數字芯片設計企業必須沉下心來,摒棄外界雜言,提升原創技術,修煉內功,才有可能在十幾年后比肩國際巨頭,成就下一個芯片創業神話。半導體業內人士坦言,半導體企業的發展與其他行業的發展周期不同,營收利潤不會像消費類產品一樣在最初1-2年呈線性增加,而半導體企業的發展規律是早期投入占比高,營收呈線性緩慢上漲,到某一個技術攻克并實現規模化出貨后,便會呈現跳躍式增長,幫助企業和投資者獲得豐厚收益,時間周期為5-10年。

芯片行業賽程很長,“成”是不容易的,但能成,就是大成,就會成為下一個巨頭。雖然目前很多人缺少對寒武紀乃至整個數字芯片設計行業的正確理解,但只有憑借數量更多的、敢于高強度投入且有資源投入的“寒武紀”們一同努力,才有中國硬科技強國的明天。

小結

當前我國擁有全球最大的芯片銷售市場,這也為數量龐大的半導體企業提供了生存的土壤及發展的空間。但與火熱的市場相比,技術上、投入上、人才上的競爭力仍然不及國際巨頭。目前國內僅有少數企業敢于啃“硬骨頭”并與巨頭爭奪市場,但難度之大不言而喻,與其掙快錢,掙小錢,國內芯片企業們更應當夯實技術基礎、促進產業集群健全、做好長期投入、打持久戰的準備,這才是芯片行業乃至整個中國高科技發展的正確路徑。

中國IC設計企業規模|中國半導體行業協會

遺憾的是,數字多并不等于實力強,2000多家芯片設計公司中,絕大多數技術實力單薄。有數據統計,國內芯片設計公司中,絕大多數技術能力儲備不足、產品及市場高度趨同、利潤堪比白菜價。一位業內人士坦言:“一些小的芯片設計公司,只做系列接口芯片,在低制程工藝上實現高速IP,月出貨量可達幾十萬顆;深圳華強北有很多芯片公司員工僅四到五人,產品半年左右就能上市,通常采用0.11μm、0.13μm、0.18μm或者更落后的制程工藝。部分企業能將電源芯片成本做到6分錢左右,售價只有7分錢,就賺幾厘錢。”說起MCU就更夸張了,按一些華強北商戶分享的信息來看,8位MCU能做到2毛錢,帶無線功能的MCU也頂多1塊錢左右。

技術的白菜化,加之競爭者多,造成低端市場不斷內卷:盤子就那么大,利潤也觸底,技術還無法形成差異化優勢,只能依靠龐大的出貨量賺取低廉的“辛苦錢”。反觀全球半導體競爭格局,國際巨頭更傾向于布局在以核心技術實力比拼的高端數字芯片市場,這條公認的更具前景的賽道看起來投入高,但收益更高,讓各大巨頭賺的盆滿缽滿的同時,也從根本上改變著世界半導體產業的格局。然而,在高端數字芯片領域,看似繁榮的中國半導體行業卻近乎集體缺席:時至今日,中國2000家芯片設計企業中,能設計出CPU、GPU、DSP和FPGA等高性能數字芯片的企業依然鳳毛麟角。

復雜的數字芯片

要看一個行業的技術壁壘是否夠高,先看看這個行業的頂級玩家是多是寡。縱觀國內外,從事高端數字芯片設計的企業,通常會采用國際領先的先進制程工藝、購買多個廠商的專利授權及模塊、進行復雜的集成與調試、強調規模化的運作和各部門分工配合。各企業之間比拼的是綜合實力,這就使得從事高端數字芯片設計研發的企業多是重視規模和資本支出的大廠,尤其是在CPU、GPU、AI芯片、存儲芯片等數字芯片的領域,國外巨頭只有英特爾、AMD、英偉達、三星等,國內相同領域的頭部企業僅有海思及寒武紀等。

因為數字芯片具有下游應用廣泛、生產技術工序繁多、技術更新換代迅速、投資高且風險大、回報周期長等行業特性,曾有業內人指出:不同于其他領域,數字芯片企業的“生死周期”是以季度為單位,全過程涉及到產品定義、流片、量產、產能爬坡,一般來講至少耗費一年半到兩年的時間,不能一次流片成功的話,企業至少得再等兩年,這個過程極其復雜、磨人,非常考驗企業的綜合實力,容錯率極低。

有專家坦言:“數字芯片企業就像個冰山,大眾常常關注到水面之上的部分,比如已有幾款產品幾條產線、已出貨多少顆芯片、采用什么芯片制程工藝等等,然而水下龐大的系統工程卻鮮為人知。做數字芯片不僅需要十幾年的芯片研發硬件經驗,更需要強大的軟件支撐和快速迭代調試的生態服務能力,不然芯片就會是毫無價值的‘硅疙瘩’;而少數定位于數字芯片設計的平臺型企業,還必須通曉芯片設計的底層技術,比如智能處理器的指令集、智能處理器微結構等核心技術,需要企業具備較高的原創技術能力,否則很難達成產品的通用型特征。除此之外,平臺型數字芯片設計企業想要可持續發展,還需要盡可能多的開發通用核心組件以提升產品的靈活度和迭代速度,從而降低開發成本、提升造芯效率。每一個步驟,都需要耗費企業大量的人力、物力、財力。”

同時,高端數字芯片的設計制造已經成為各國高科技競逐中的關鍵賽點,不計回報的布局和投資進一步加劇了行業競爭。高強度的資本支出、人才搶奪拼的都是企業的硬實力,這也迫使國內眾多的小型芯片設計企業寧愿在低端市場內卷至死,也不敢貿然涉足高端數字芯片設計。而國內躋身第一梯度的數字芯片設計企業們,也身處投入不足、無法盈利的艱難困境。

國內外數字芯片設計企業差距巨大

以數字芯片為代表的高端芯片領域一直以來被國外大廠盤踞,長期以低端芯片設計制造為主的國內芯片行業直到“中興事件”之后才幡然醒悟,在高端芯片領域,國內設計公司可提供的產品寥寥無幾。雖然經過數年的埋頭發展,海思、寒武紀等數字芯片公司開始嶄露頭角,但相比國際巨頭,仍有較大差距。

數據來源:GMI

從市場占有率來看,國內芯片企業與國際巨頭的差距顯著。據市場調研公司GMI的報告顯示,2019年AI芯片市場規模超過80億美元,預計到2026年增長至700億美元,年復合增長率達到35%左右,但主導者仍然是以英偉達為首的歐美企業。

從頭部梯隊的企業數量來看,國內芯片上榜企業更是屈指可數。據市場調研機構Compass Intelligence在2018年發布的一份全球AI芯片企業榜單中可以發現,排名前十的是歐美韓日企業,中國大陸企業海思位列12,寒武紀僅排23位。

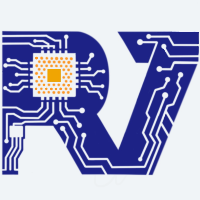

另一個顯著的特征是,與國外巨頭相比,國內數字芯片企業在研發投入上明顯“底氣不足”。據芯思想發布的全球研發支出排名顯示,2019年排名第一的英特爾研發投入達到133.62億美元,足足領先了中國大陸唯一上榜的華為海思5倍之多。要知道,排名靠前的大廠并非只在這一年投入巨額研發經費,而是通過長達數年甚至數十年的持續規模化投入,才能讓企業在全球市場中站穩腳跟。

圖源:芯思想

反觀榜單上的國內玩家,海思在2019年研發投入人民幣155.56億元、寒武紀2019年研發投入為5.4億元,2020年也僅為7.68億元。另據相關數據顯示,2018年,國內排名靠前的芯片設計企業研發投入多的不足5億,最少的甚至不足5000萬,如此高強度競爭下,不敢于研發投入,基本等同于放棄了未來高技術產品的競爭力,更會無緣“贏者通吃”的高利潤紅利。

高端數字芯片的發展史就是一個不斷“燒錢”的技術變革史,沒有投入就沒有數字芯片的明天。事實是,國內的研發投入對比國際巨頭的巨大差距,也是造就國內外芯片技術差距的一個關鍵原因。缺乏資金的支持,數字芯片就難以持續研發迭代技術,難以維系生態建設,應用落地更無從談起。目前看來,在研發投入的絕對值和持續性等方面,國內芯片企業想要迎頭追趕,只能靠錢換時間,拿技術搶市場。

對于巨大的差距,業內專家直言,部分投資者和大眾是在用農業思維投資芯片,認為“一分耕耘,一分回報”,不愿意做指數型增長的事情。但硬科技的投資曲線是:前十年“十分耕耘,一分回報”,一旦過了拐點,呈現的便是指數型增長的態勢。硬科技賺的是長錢、慢錢,但最終是大錢。這沒有捷徑可言。

不成者眾 成者即大成 誰會成為下一個中國芯片巨頭

全球芯片設計是一個巨大市場,更是一個門檻極高的技術領域。中國擁有全球最大的集成電路市場,2020年芯片進口額達到近3800億美元,這雖給了許多初創公司生存的土壤,但一味地滿足于低端芯片市場,滿足于掙些快錢、小錢并不可取,數十年來雄踞市場的國際芯片巨頭顯然更愿意掙技術領先、贏者通吃的“份子錢”。

通過持續的、巨額的研發投入、打造領先的技術壁壘,是國際巨頭賺取高利潤的經營手段。因為無論何時何地,一旦某款芯片產品形成技術壁壘,就容易成為爆款,讓公司營收和利潤得到大幅提升。

成立于1969年的AMD,起初靠山寨英特爾芯片艱難求存,一度瀕死。直到上世紀90年代后期,陸續開始獨立生產x86級CPU K5/K6、K7架構的速龍處理器及世界上首款1GHZ的速龍處理器,才一舉成名。2003年K8架構速龍64發布之后,AMD一躍成為英特爾最大的競爭對手。2017年銳龍Ryzen 7亮相,更讓AMD驚艷了業界,據AMD資料顯示,銳龍架構的研發耗時整整四年,性能上有了極大提升。經過多年的浮沉,AMD雖一直處在巨頭英特爾的陰影下,但屢敗屢戰、愈挫愈勇,堅持打磨技術。如今,經過52年技術磨煉的AMD,從芯片性能來看已經可以和英特爾分庭抗禮,公司利潤也持續上揚。AMD 2021財年第一季度財報顯示,其凈利潤為5.55億美元,與上年同期的1.62億美元相比增長243%。

另一個巨頭英偉達,1993年成立之后也一度籍籍無名,2012年憑借卡皇英偉達GTX680系列一戰成名,因該系列開創性的采用了開普勒架構,一舉擊敗老對手AMD Radeon HD7970顯卡,比前一代英偉達GTX 580更加熱賣,銷量一路看漲,六個星期內已經比前輩的同期銷量超出60%。此后英偉達市值一路水漲船高,2020年7月8日美股收盤后,英偉達首次在市值上實現對英特爾的超越,成為美國市值最高的芯片廠商。

國內芯片巨頭企業海思,成立于2004年,但直到2009年才發布了第一款芯片K3V1,但因其技術尚未成熟,最終未能走向市場。2012年,海思的四核處理器K3V2大獲成功;兩年后,海思再下一城,推出第一次在CPU的性能上超過高通旗艦801的麒麟920/925/928;如今,麒麟9000的性能表現已經不輸高通,搭載麒麟芯片的華為手機市場份額也曾一度問鼎全球。有差距就要追趕,而這一切海思走了十多年,研發投入花費上千億。

而國內AI芯片企業寒武紀2021年第一季度營收同比增長212.75%,也是由于邊緣端新品思元220銷售同比大幅增加。寒武紀于今年初推出的云端訓練新品思元290,在性能功耗比上已與英偉達A100、海思昇騰910對齊,為國內高算力應用場景提供了除國際巨頭產品外的更多選擇。寒武紀成立5年來,研發投入占比始終大幅度領先行業,僅2020年,寒武紀研發投入就達7.6億元,在科創板芯片設計類企業中遙遙領先。

寒武紀高昂的研發投入,也引發了一些投資者的質疑,但不論是花費50多年時間追趕對手的AMD,憑借產品迅速稱霸的英偉達,十年瀝血埋頭造芯最終苦盡甘來的海思,還是成立5年堅持投入研發的寒武紀,芯片行業遵從和稱贊的是毅力和耐力,更是持續投入、保持身位、力爭以產品爭奪市場、用技術獲取高利潤的發展戰略。從半導體行業近60年的長周期發展歷史來看,國內數字芯片設計企業必須沉下心來,摒棄外界雜言,提升原創技術,修煉內功,才有可能在十幾年后比肩國際巨頭,成就下一個芯片創業神話。半導體業內人士坦言,半導體企業的發展與其他行業的發展周期不同,營收利潤不會像消費類產品一樣在最初1-2年呈線性增加,而半導體企業的發展規律是早期投入占比高,營收呈線性緩慢上漲,到某一個技術攻克并實現規模化出貨后,便會呈現跳躍式增長,幫助企業和投資者獲得豐厚收益,時間周期為5-10年。

芯片行業賽程很長,“成”是不容易的,但能成,就是大成,就會成為下一個巨頭。雖然目前很多人缺少對寒武紀乃至整個數字芯片設計行業的正確理解,但只有憑借數量更多的、敢于高強度投入且有資源投入的“寒武紀”們一同努力,才有中國硬科技強國的明天。

小結

當前我國擁有全球最大的芯片銷售市場,這也為數量龐大的半導體企業提供了生存的土壤及發展的空間。但與火熱的市場相比,技術上、投入上、人才上的競爭力仍然不及國際巨頭。目前國內僅有少數企業敢于啃“硬骨頭”并與巨頭爭奪市場,但難度之大不言而喻,與其掙快錢,掙小錢,國內芯片企業們更應當夯實技術基礎、促進產業集群健全、做好長期投入、打持久戰的準備,這才是芯片行業乃至整個中國高科技發展的正確路徑。

聲明:本文內容及配圖由入駐作者撰寫或者入駐合作網站授權轉載。文章觀點僅代表作者本人,不代表電子發燒友網立場。文章及其配圖僅供工程師學習之用,如有內容侵權或者其他違規問題,請聯系本站處理。

舉報投訴

-

mcu

+關注

關注

146文章

17171瀏覽量

351519 -

數字芯片

+關注

關注

1文章

110瀏覽量

18416 -

寒武紀

+關注

關注

11文章

186瀏覽量

73908

發布評論請先 登錄

相關推薦

2024年北汽研發投入超130億

在一次媒體采訪中,北汽集團相關負責人透露:在2024年北汽集團研發投入已經超過130億,研發團隊超8000人,重點攻關智能駕駛、整車電控等關鍵技術,北汽集團計劃到2030年累計研發投

萬年芯解讀國產半導體產業年內新增16萬家入局者

在全球經濟復蘇和科技快速發展的背景下,半導體產業正迎來新一輪的發展機遇。近期有報道稱:國內半導體產業今年已新增注冊16萬家半導體相關企業。大量“新人”涌入,是否預示著產業步入暖冬?在專

機器人企業銀河通用再融5億元,成立一年半累計融資超12億元

下,能夠獲得如此規模的投資,表明銀河通用所在的機器人產業具有較高的市場價值和發展潛力。 ? 北京銀河通用機器人有限公司(GALBOT)成立于2023年5月,是一家專注于具身多模態大模型

觀點評論 | 芯片行業,神奇的一年

半導體市場與幾年前相比發生了巨大變化。云服務提供商希望定制硅片并與合作伙伴合作進行設計。長期以來被討論為未來時態的芯片和3D設備是市場中一個不斷增長的領域。摩爾定律?它仍然存在,但制造商和設計師遵循

中國制造業企業總量突破600萬家

據新華社報道,截至2024年8月31日,統計數據顯示我國制造業企業總量突破600萬家;總數量達到603萬家,與2023年底相比增長5.53%

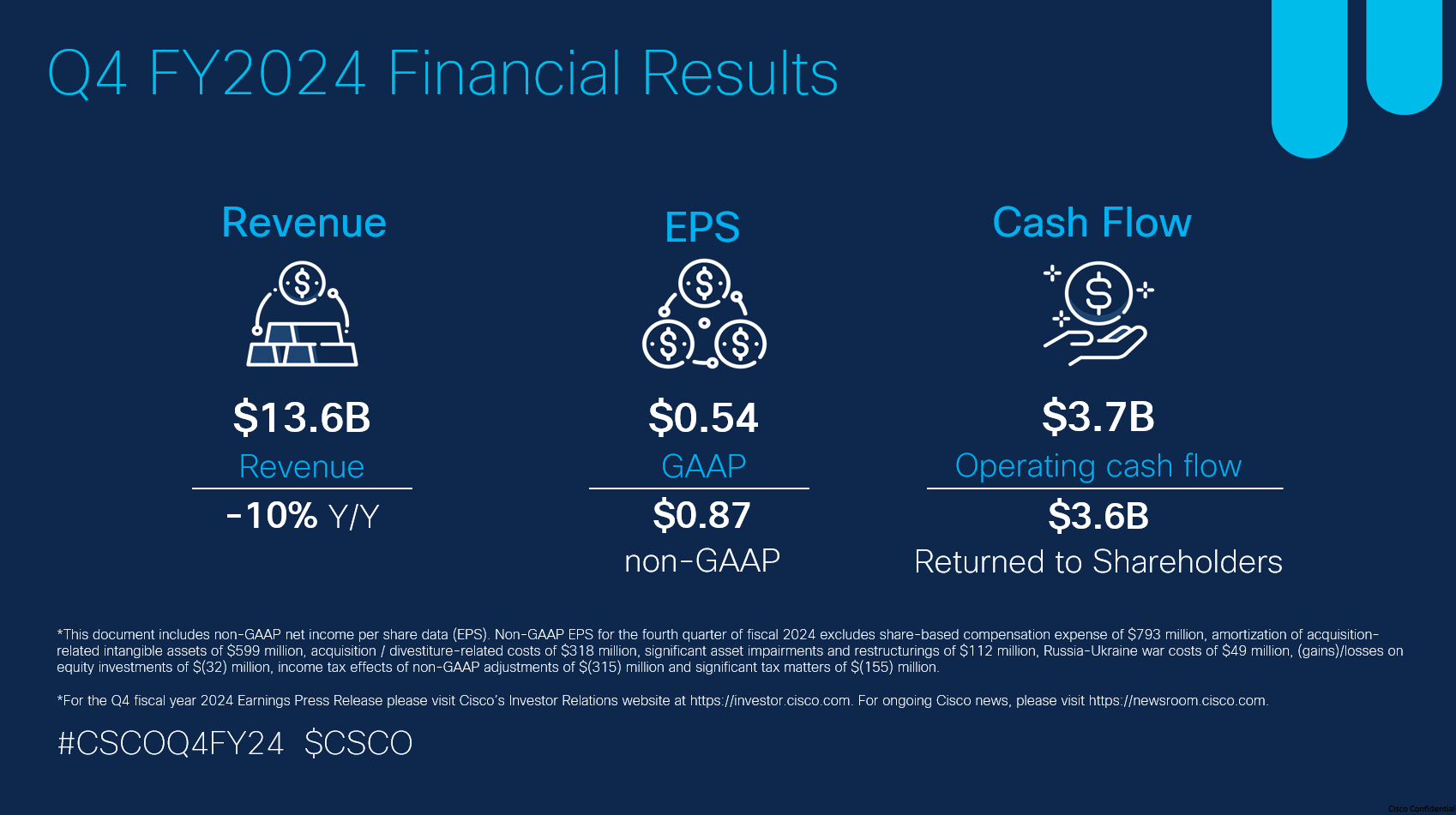

一年兩度減員,思科迎來轉型陣痛期

一年兩度裁員,涉及超萬人。網絡業務巨頭思科為何作出如此大手筆裁員?對于行業又能帶來什么啟示? 繼英特爾之后,大洋彼岸的另一家IT巨頭思科,也爆出了裁員計劃。 彭博社消息指出,思科將進行今年的第二次

李彥宏高度評價百度文心一言模型及AI技術,強調商業化將持續推進

據了解,目前已有近10萬家企業使用了文心一言的能力,其中10%的大搜流量由該模型產生,每日有250萬用戶受益于文庫的AI功能。未來,百度計劃進一

2023年33家儲能企業IPO獲受理!瘋狂吸金擴產,總募資339億

電子發燒友網報道(文/劉靜)這幾年,戶用儲能爆發式增長,工商業儲能快速崛起。即便在去年儲能行業開始出現一些降溫,但儲能賽道也依舊熱鬧。據天眼查的數據,2023年新成立的儲能相關企業大約7.2萬

釘釘與微軟中國達成產品級合作

2024年1月9日,釘釘在杭州舉行了盛大的新品發布會,正式推出了7.5版本。這次更新中,釘釘基于70萬家企業的需求共創,推出了一款AI助理產品,旨在降低AI的使用

一年涌入超2萬家企業,三四個人就能干?數字芯片門檻很低嗎?

一年涌入超2萬家企業,三四個人就能干?數字芯片門檻很低嗎?

評論