從2020年開始至今,芯片短缺已經有2年的時間了,雖然目前有所緩解,但問題仍然存在。

從日前小鵬汽車董事長何小鵬借著“可達鴨”熱度再次求芯片這件事就可見一斑。不過在這兩年間,或許是疫情帶來的缺芯沖擊力太大,又或許是半導體即將迎來新一輪周期,不知從何時起,芯片廠商抱團晶圓代工廠似乎開始有了“人傳人”的現象。而這種抱團已經從之前的投資搶產能,發展到現在合資建廠了。

“抱團借力”是未來?

既然是“人傳人”,那么必然不是個例。從最近的說起,就在前幾日,彭博咨詢報道,有知情人士透露,在政府支援下,格芯和意法半導體正討論在法國合建一座晶圓廠。知情人士表示,這兩家公司尚未做出最終決定,且尚不清楚該計劃規模多大,但這座法國工廠可能將專注生產采用先進技術的高效能芯片。

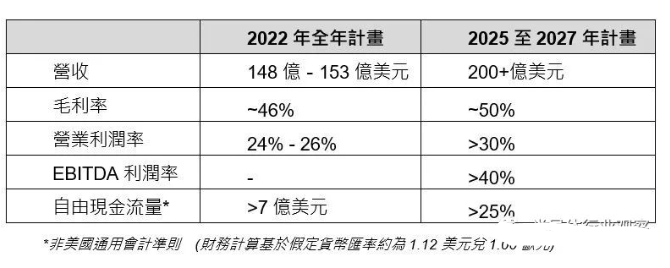

意法半導體在芯片領域的實力有目共睹,尤其是這些年在汽車市場的帶動下,意法半導體的營收也在日漸攀升。2022年5月,意法半導體在其資本日上聲稱,全年營收要從2021年的128億美金,在2022 年增長到148-153億美金,并且規劃2025-2027 年新目標為200億美金。不知,和格芯的捆綁是否是其實現目標的重要途經之一。

圖源:CTIMES

當然,意法半導體并不是第一家與代工廠綁定的車芯企業,索尼和日本電裝也早已與代工廠聯手,尤其是日本電裝,雖然近期有消息稱日本電裝或考慮分拆 31 億美元芯片業務,不過這并不影響其在芯片領域的布局。

日本電裝公司作為世界第二大汽車零部件制造商,同時也是豐田汽車公司的主要供應商,早已在汽車芯片領域建立了業務。在過去三年中,日本電裝在半導體相關的資本支出總額約為 1600 億日元,按銷售額計算,其已成為全球第五大汽車芯片供應商。但從今年透露的消息來看,日本電裝也開始走向了捆綁之路,并且一出手就是綁定了中國臺灣代工雙雄兩家企業。

臺積電要在日本建晶圓廠的事情早已眾人皆知,而其在日本的子公司日本先進半導體制造公司(JASM)最初是由臺積電和索尼合資成立,計劃投資70億美元,采用22和28nm工藝為相關的客戶代工晶圓。索尼作為CMOS影像傳感器大廠,早在2014年就宣布進軍汽車圖像傳感器市場,今年年初還推出了首顆車規級激光雷達接收傳感器IMX459。對于索尼來說,和臺積電合資建廠無疑是一大助力。

但就在今年2月,日本電裝宣布計劃投資 3.5 億美元購買該代工廠 10% 以上的股份,在其加入下,JASM也增加12/16nm制程,月產能也由4.5萬片提升至5.5萬片。

除了入股JASM外,日本電裝還于今年4月和聯電日本子公司 USJC 共同宣布,在 USJC 的 12 英寸晶圓廠合作生產車用功率半導體,以滿足車用市場日益增長的需求。

據介紹,USJC 將在晶圓廠裝設一條絕緣閘極雙極性晶體管產線,成為日本第一個以 12英寸晶圓生產 IGBT 的晶圓廠。日本電裝將提供其系統導向的 IGBT 組件與制程技術,而 USJC 則提供 12 英寸晶圓廠制造能力,預計 2023 上半年達成 IGBT量產。

從上述意法半導體、索尼以及日本電裝一系列、的舉措,我們不難發現,這些汽車芯片、傳感器廠商和晶圓廠抱團似乎有成為新趨勢的苗頭。

“抱團之風”從何飄起?

在臺積電成立之前,全球半導體廠商基本都是IDM模式,自己研發,自己制造,一切都是自給自足,但在臺積電成立后,半導體產業鏈的分工開始變得明確,慢慢出現了專注于設計的fabless企業,專門代工的foundry廠商,以及專門封裝測試的封測企業。而如今,雖然企業們依舊各司其職,但卻出現了抱團形勢,眾所周知,格局的變化與市場形勢息息相關。

其實早在去年,就已經隱隱有抱團趨勢,去年5月,聯電與8 家客戶攜手,藉由全新雙贏合作模式,擴充南科12 英寸廠Fab 12A P6廠區產能。當時這8家客戶分別是聯發科、聯詠、瑞昱、奇景、奕力、群聯,以及三星與高通,可以看出基本都是消費電子領域的芯片設計企業。

而如今,原本意氣風發的消費電子市場卻開始出現疲軟,砍單風暴正式來襲,此前業界傳出,已有驅動IC廠大砍晶圓代工投片量,幅度高達二至三成。此外手機市場也在持續衰退,中資天風證券知名分析師郭明錤指出,中國Android 手機品牌今年已大砍2.7 億部訂單,聯發科、高通也下調下半年5G 芯片訂單。

為了確保未來的產能所有分配,代工廠就必須尋求新的增長力,而汽車電子就是很好的選擇,這點從臺積電的財報就可以看出,汽車則是臺積電收入增速最快的平臺,2021年全年暴漲51%。也有數據顯示,未來5年,汽車芯片復合增長率約10%,增速位居第一。也就是說,未來汽車很有可能回成為拉動芯片行業增長的主要驅動力,因此很多代工廠開始向車用電子領域發力。

此前,聯電九成收入都在自通訊類應用、消費類應用以及PC應用,就在今年,也開始轉戰汽車領域,主力攻下邏輯、高壓制程、BCD制程、嵌入式非揮發性記憶體和微機電技術,而這些技術與汽車芯片息息相關,主要用于制成汽車智慧座艙、ADAS、車身控制等。轉戰汽車電子后,聯電還獲得了不少汽車訂單,以此來彌補不斷減少的消費電子訂單數量。除此之外,世界先進也開始進軍車用電子,并打入國際汽車大廠供應鏈。

對于代工廠來說,與汽車芯片設計廠商綁定,除了穩定供應鏈,還可以依據客戶的真實需求合理規劃產能,避免出現稼動率低的情況出現。

另一方面,對于汽車芯片企業來說,當前汽車芯片供不應求仍然是他們的最為關注的問題。

目前汽車需求基本還是以成熟工藝和傳統工藝為主。小鵬汽車董事長CEO何小鵬就曾在其社交平臺發聲:“一臺智能汽車芯片的絕對數量在5000顆以上,涉及幾百種。但缺少的芯片,很多是專有芯片。目前缺少的實際上大部分是價格便宜的芯片,而不是‘被很多人關注去創業的或很貴的芯片’。“

圖源:何小鵬微博

因此即便代工廠已經在擴建,產能也比之前有所增加,比如臺積電2021年汽車芯片產量至少增加了60%,但由于主要制造汽車芯片的8英寸晶圓只有舊設備,新產能擴充有限,而通過增加12英寸產能來緩解產線吃緊狀況,也需要很長時間才能有效,臺積電日本那座晶圓廠就要到2024年才能投產,聯電的USJC也要明年上半年才能量產。

所以,對于芯片廠商來說,代工廠們的產能增加速度跟不上芯片需求量的增長,更重要的是拿不到100%保障。而通過與晶圓廠進行綁定,從長遠角度來看,可以有效確保芯片供給,解決部分短缺之苦。

還有一部分原因就是汽車芯片定制化趨勢,所謂定制化就是把車企基于自身經驗和積累提出的需求都定制到芯片中,以體現不同產品的差異化。

隨著汽車智能化的不斷發展,車企將越來越需要定制化的芯片,以確保算力最佳、功耗最小。當前,不少芯片企業開始為車企設計定制化芯片,在這種情況下,一旦失去代工廠的支撐,就面臨著芯片斷供,最終影響客戶車企的生產。

顯然與晶圓廠綁定可以很好的避免這部分難題,不僅可以確保產能,也能給芯片企業更多的底氣去爭取車企客戶。

本土芯片廠商如何破局?

不過從目前來看,與晶圓廠進行綁定的大多都是有穩定訂單量的國外芯片大廠,強強聯手構建更高的產業壁壘,穩固行業龍頭的市場地位,這使得一眾沒有足夠訂單的中小企業更加舉步維艱。

我國芯片廠商的規模普遍較小,本身就話語權較低,想拿到產能十分不易。但對于這些中小企業來說,產能又是決定生死存亡的關鍵,沒有產能就無法交貨,而晶圓廠如果看不到設計廠的未來,供貨意愿也會下降,如此惡性循壞,留給中小企業的只有被洗牌出局的結局。

第一財經曾報導,某業內人士在公開場合稱,一家芯片設計公司與國內某代工龍頭“關系十分到位”,但也拿不到產能,經一番商討之后,該代工龍頭通過子公司的投資平臺入股該芯片設計公司,設計公司才拿到產能。

這個例子足以凸顯本土企業獲取產能的艱難之路,那么,在這“抱團風氣”下,國內汽車芯片設計企業又該如何求生存、保住產能?

第一,就是提升自身技術。半導體領域技術為王,有技術才能獲得話語權,自然也能奪得產能。對于本土中小企業來說,可以從細分領域突破,以此來提高市占率。雖然上述提到,讓代工廠入股芯片設計企業或許能搶到產能,但是首先這并不是一個具有適普性的解決方案,沒辦法針對這么多中小型企業;其次,想要代工廠入股的前提也是自身實力足夠強勁,有實力、有底氣才能獲得青睞,畢竟沒人會做虧本的買賣。

第二,就是性價比方面。比如國產MCU依靠高性價比的優勢逐步占領中低端MCU領域,甚至可以在絕大部分領域替代國外同類產品。在相同的能效下,極高的性價比就是本土企業的王牌之一。

第三,擴大服務內容,從提供芯片到提供完整的解決方案。雖然在技術方面,國內企業還無法與巨頭相提并論,但卻可以從服務角度來與之對抗。對于芯片企業來說,為客戶提供完整的解決方案、豐富的開發生態、多樣的應用方案等,都可以有效增強客戶的粘度,比單純提供芯片聯系更加緊密。

第四,是加強上下游協同。芯片企業在設計出優秀產品之后,也要積極打入車企,與其建立同盟關系,從設計思路、方向共同做出長期規劃,把需求轉化為真正的落地產品,以獲得大客戶的長期支持。以與大客戶牢固的綁定關系為籌碼,去提高晶圓廠的供貨意愿,也能獲取更多產能。

-

芯片

+關注

關注

456文章

51155瀏覽量

426306 -

晶圓

+關注

關注

52文章

4973瀏覽量

128220 -

晶圓代工

+關注

關注

6文章

861瀏覽量

48633

發布評論請先 登錄

相關推薦

芯盾時代榮登《2024胡潤全球獵豹企業榜》

新潔能榮獲2024年全球半導體企業綜合競爭力百強

專注存內計算的知存科技榮獲2024全球(中國)半導體市場年度最佳企業獎

偉創力再次入選《時代周刊》“全球最佳企業”名單

名單公布!【書籍評測活動NO.43】 算力芯片 | 高性能 CPU/GPU/NPU 微架構分析

工信部:我國芯片自給率僅為10%,面臨結構性短缺挑戰

2024年全球與中國自動方向電壓轉換器行業總體規模、主要企業國內外市場占有率及排名

充電器芯片U6217S借力品質贏市場

交換芯片龍頭企業有哪些

2024年全球與中國7nm智能座艙芯片行業總體規模、主要企業國內外市場占有率及排名

偉創力連續第二年榮膺Ethisphere“2024年全球最具商業道德企業”稱號

2024年工業行業轉型展望

芯片短缺,全球企業“抱團借力”是未來?

芯片短缺,全球企業“抱團借力”是未來?

評論