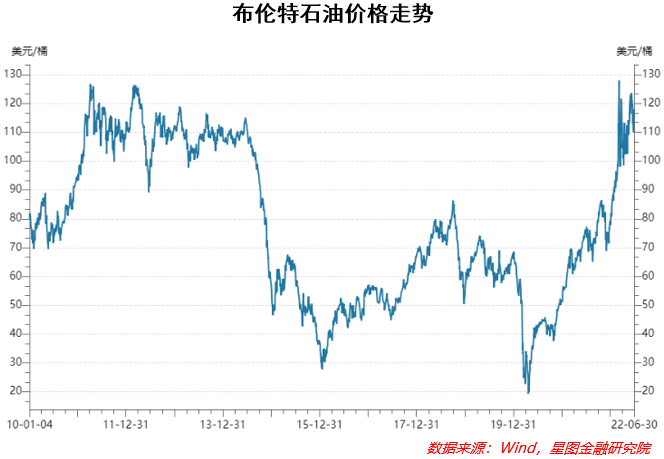

在過去的三年中,能源是資本市場中繞不過去的一個關鍵詞。特別是2020年疫情爆發之始,全球經濟的重挫使得石油價格一度跌至負值,資本市場對石油的定價也史無前例的出現負值。同時,2020年又是全球碳中和的關鍵一年,能源轉型革命之下,全球對石油、天然氣、煤炭的長期需求下降是確定的,三大化石能源也階段性的大幅度下跌。

根據BP能源的統計數據,未來30年內,石油、天然氣、煤炭三大傳統化石能源在全球能源消費中的占比將從2020年的95%跌至40%左右。然而,和長期需求下降相悖的是,過去的三年中,主要的化石能源不僅價格在波動中上漲,在資本市場中也表現出了甚至不輸于新能源的走勢。這樣的市場行情顯然不是傳統能源長期需求下降的邏輯所能解釋的。

與此同時,碳中和大趨勢下,新能源的邏輯也出現了新的變化。光伏、風電、儲能、新能源車等輪番上漲。本來長期相互替代的新舊能源,為何卻在資本市場呈現“新舊共舞”的情況?又該如何理解當前表現強勢,但長期需求又確定下降的傳統能源呢?

01

從商品的屬性上來看,包括煤炭、石油、天然氣、有色金屬等在內的上游資源品,具有十分典型的周期性變化特征。經濟上行期間,需求上升帶動商品價格和數量提升,企業利潤呈現爆發式增長。經濟下行期間,需求的下降又會使得價格和數量雙降,企業利潤斷崖式下跌。這種企業利潤的暴漲暴跌,反映到資本市場上,疊加估值的影響,又會進一步放大,因此這類資源屬性的行業,資本市場上的表現在多數時間往往不是在暴漲就是在暴跌。

這種經濟上對于上游資源的需求周期,也就傳導到了企業的產能周期。一般而言,當行業進入上行周期時,企業盈利能力好轉,市場需求不足,行業內會普遍進行投資擴張產能,在產能擴張到一定程度時,行業進入供過于求的階段,落后及低效產能被淘汰,市場自發的進行產業升級。而當產能的收縮到一定程度時,又會重新引發一輪新的擴張周期,如此循環。

但是在全球倡導碳中和的趨勢下,傳統能源的這種產能周期被打亂了。從2019年以來,全球各國開始普遍性的提出碳中和的目標,并將其作為本國的長期發展目標。

基于對傳統能源的長期需求下降的預期,對于這些傳統能源的資本開支顯著減少。根據Bloomberg數據,全球主要產油國的資本開支由疫情前的近3000億美元,到2020年跌至不足2000億美元,雖然近兩年在油價上漲的驅動下資本開支有所增加,但距離2019年的高點仍有較大差距。

資本開支的下降,導致石油的供給增產不足,特別是美國作為全球最大的產油國,其頁巖油增產幅度非常有限。與此同時,全球第一波疫情后經濟的復蘇又帶來了能源需求的顯著增長,石油價格與2020年初觸底反彈。

總體來看,從能源的供求角度而言,需求是快變量,經濟運行的情況會迅速地反饋到對于能源的需求上。而能源供給的增加是慢變量,從資本開支到產能的釋放要經過幾年的時間。

因此,在碳中和驅動的能源轉型初期,供求的不匹配驅動傳統能源價格在短期內強勁的上漲動力,也是包括石油在內的傳統能源價格上漲的重要原因之一。

02

在能源轉型革命之外,地緣政治沖突帶來的供給變化,以及大國能源安全的需求,是驅動傳統能源上漲的第二個重要因素。

從2月末俄烏沖突爆發開始,全球能源的價格開始圍繞這場戰爭而波動。在全球三大化石能源的供給中,俄羅斯在石油、天然氣等能源供給方面占據重要地位。石油方面,2021年俄羅斯原油出口總量約2.3億噸,約占全球石油總供給的11%,是僅次于美國和沙特的全球第三大原油生產國和出口國。天然氣方面,2021年俄羅斯共計出口天然氣55.5萬億立方米,是全球第四大天然氣出口國。

而戰爭毫無疑問會給這部分供給帶來不確定性,因此在戰爭爆發的初期,俄羅斯出口量較大的石油、天然氣、部分有色金屬的價格都經歷一波脈沖式的上漲。這種不確定性也再次強化了供求不匹配的矛盾。

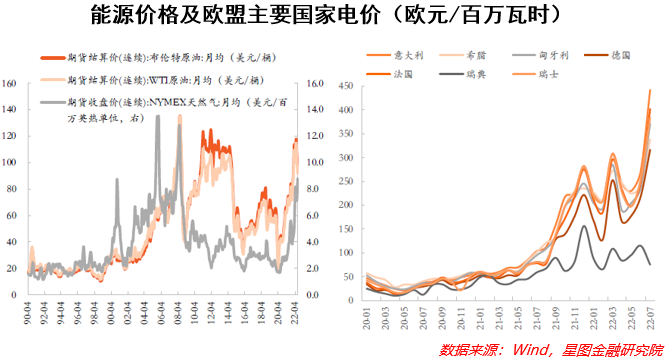

這種能源供需缺口直接表現為能源價格及電力價格的飆升,其中以歐洲面臨的能源危機狀況最為嚴峻。俄羅斯供應了歐盟近四分之一的石油和近一半的天然氣,而在整個歐盟的能源消費結構中,天然氣又占據最重要的地位。當歐盟加入對俄制裁后,歐盟的能源危機開始凸顯。

歐盟參與對俄制裁導致自俄進口天然氣大幅下滑,疊加夏季極端高溫天氣擴大電力需求,導致歐洲面臨的能源危機愈發嚴峻。而在這種能源危機之下,全球各國面臨著空前的能源安全需求。

但同時也要注意到,地緣沖突帶來能源價格的脈沖式上漲,隨著時間的推移而逐漸減弱。從市場表現來看,過去幾個月原油、天然氣等能源價格開始逐漸回落。

原因方面,一方面隨著俄烏沖突拉鋸戰的持續,能源供給的邊際變化在減弱,市場對于這種拉鋸戰持續的反應同樣也在鈍化。同時,美、歐等國家緊縮性貨幣政策帶來的經濟衰退預期,也帶來了對于未來能源需求下降的預期。

因此,就市場的交易邏輯來看,主要能源的價格呈逐漸下降的趨勢。

03

在石油、天然氣、煤炭三大主要化石能源中。石油的產業鏈更長,下游應用更廣,其供求的變化影響也更大。其中美國是石油最主要的生產和消費國,在影響程度上,美國經濟對于石油價格的影響會相對更大。天然氣在消費結構中,歐盟雖然消費量僅占15%左右,但進口量卻占比近1/3且主要由俄羅斯提供,天然氣價格的變化主要引起歐盟的能源危機。因此石油與天然氣價格變化的影響因素更著眼于歐美全球市場。

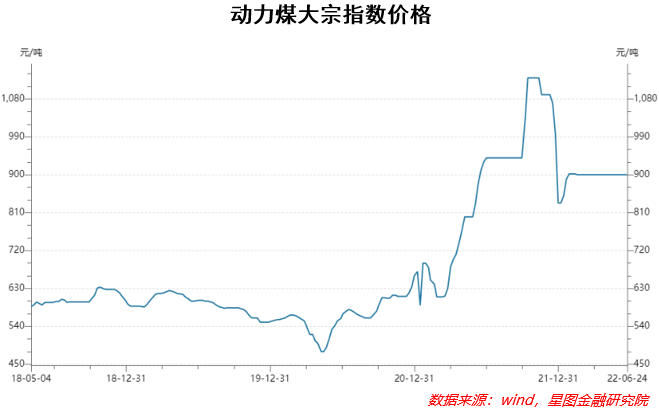

煤炭則不同,截止2020年,中國是全球最大的煤炭生產和消費國,煤炭的生產占比約50%,煤炭消費占比約54%。因此相比于石油和天然氣,煤炭價格與國內的相關性更強。因此在煤炭價格影響上,歐美經濟衰退及俄烏沖突帶來的影響因素更小,國內經濟運行帶來的煤炭需求和煤炭供給影響因素更大。

就煤炭而言,長期需求下降的邏輯同樣是清晰的。但是在供求格局變化、碳中和政策、能源保供及能源安全需求之下,煤炭也如石油、天然氣一般,走出了和長期需求下降相背離的價格上漲行情。

原因一同樣在于供求格局的變化。從國內煤炭消費量來看,近十幾年是波動下降的,2020年相比2013年的高點下降了約5%,但在2015年進行供給側改革后,包括煤炭、鋼鐵等在內的行業迎來了較長時間的去產能階段。同時,新增產能收到審核限制,增量較小。供求變化使煤炭從原來的供過于求,趨向于供不應求,特別是在2021年三季度經濟復蘇時,用電需求的高漲導致出現了近年來罕見的大范圍停電限電,煤炭價格也在此期間暴漲。

除此之外,就像天然氣對于歐洲的影響一樣,煤炭作為國內最主要的能源消費品,同樣有著保障能源安全的作用。

最后,新能源的不穩定,凸顯傳統能源保證能源供給的重要性。在國內,由于煤炭下游應用有超過50%是用于火力發電,因此近兩年煤炭行情的大幅度波動總是與電力息息相關。而今年川渝地區限電凸顯了火電在新能源時代保供的重要作用。與2021年三季度全國大范圍限電不同,今年川渝限電的原因主要在于極端干旱高溫天氣導致的水力發電大幅度下降,需求端用電量創出新高、供給端水電發電量驟減,而四川供電又超過80% 來自水電,全省火電裝機不到 2000 萬千瓦, 僅占四川省電力裝機量的18%。受到氣候變化尤其是極端天氣環境影響,可再生能源發電體系的脆弱性,凸顯了火電的穩定,以及在電力系統中的重要作用。

對于國外而言同樣如此,歐盟部分國家在面臨天然氣斷供的威脅下,也重啟了部分傳統能源的發現方式。在聽燃氣供應最緊張的6月,包括德國、法國、奧地利等國家都重啟了已經被廢棄的煤電廠。

總而言之,在實現碳中和、保障能源安全與滿足能源總需求的三重目標的約束下 ,決定了傳統能源既不能短期完全退出市場,又不能大幅放緩能源轉型的推進速度。因此,短期來看,傳統能源并非是與新能源相互替代的你增我減,而是基于多重目標之下的長期共存。

-

新能源

+關注

關注

26文章

5447瀏覽量

107412

發布評論請先 登錄

相關推薦

解決方案丨EasyGo新能源系統實時仿真應用

新能源革命下,機構為何大舉加倉傳統能源?

新能源革命下,機構為何大舉加倉傳統能源?

評論