2022年下半年,半導體市場迎來了陣痛。其實面板行業的寒冬早在2019年就已有所鋪墊,新冠疫情導致的“宅經濟”和“政府撒錢”短暫拉動后,消費電子需求遭受透支,疊加全球通脹加劇、俄烏沖突以及疫情反復影響,電視消費萎靡,品牌廠不斷收縮面板采購計劃,韓、日、臺地區友商新建產能慎重,甚至收縮投資、拋售資產。

中國大陸的面板廠商也收到了寒冬的沖擊,但是同時不斷的擴大產能、加大投資,實際上,對面板行業來說,財務數據不是全部,市面上所有還剩下的玩家,幾乎都是從逆周期投資中崛起的。這次的機會,是國產面板自己爭取的。

01 淡季“旺”什么?

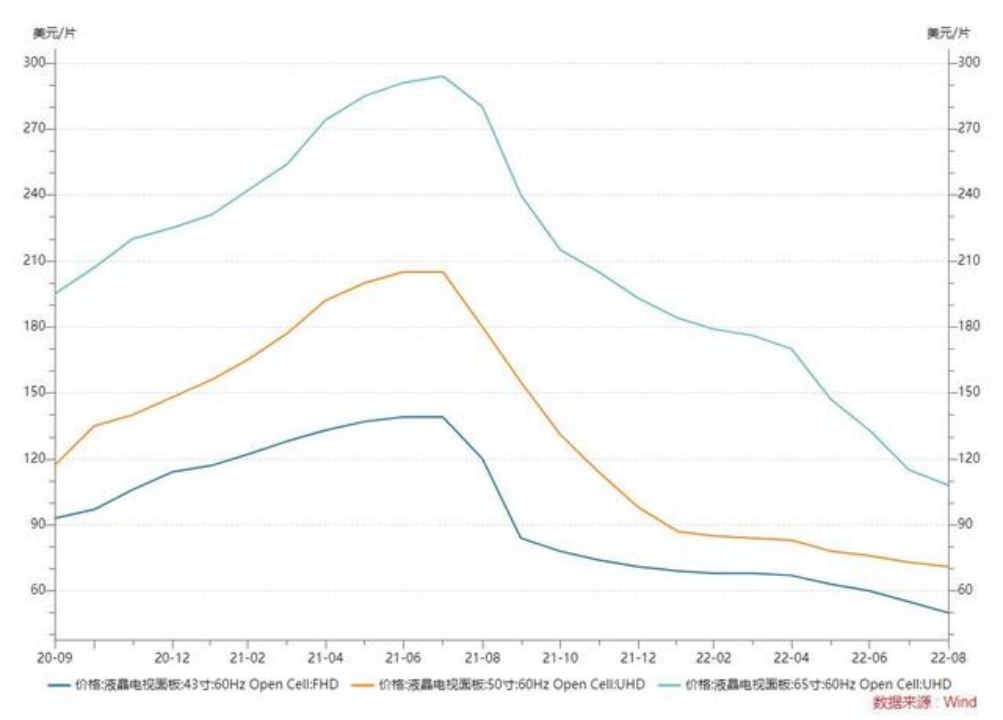

今年以來,全球顯示面板需求不足問題嚴重。Wind數據顯示,從去年7月至今年8月,43英寸液晶電視面板價格從139美元/片,下跌到8月份50美元/片,降幅達到64%,50、65英寸液晶電視面板價格分別下降65%、63%。43英寸以上大尺寸面板價格普遍低于生產成本。

“第一集團”韓國面板企業因競爭力不足,經營承壓明顯。LGD考慮加快退出LCD領域,同時宣布將持續加強庫存管理,拓展新事業和高附加價值產品,以強化財務體質為優先。數據顯示,三星電子第三季度合并銷售額2.38萬億韓元,同比下滑6%;營業利潤為3110億韓元,同比下滑32%。LGDisplay第三季度銷售額為6.7414萬億韓元,營業損失7593億韓元。

作為全球面板行業中的“第三集團”,中國臺灣面板廠出現不同程度的下滑,群創光電第三季度營收折合人民幣108億元,凈虧損34.7億元人民幣;友達光電今年第三季度營收折合人民幣約112億元、稅后虧損23.5億元。5月以來,臺灣地區“面板雙虎”群創和友達傳出合并傳聞,雙方對外回應曖昧;7月末,友達在法說會中表示,將謹慎管理現金流,今年資本支出會比年初設定目標減少2成,其中一部分縮減的金額就是后里新廠投資放緩8月,有群創員工對臺媒反映,有面板大廠開始強制員工休假。

反觀中國大陸,各大面板廠商三季報收官,受宏觀經濟波動、國際市場和消費需求放緩等影響,前三季度業績承壓,但四季度以來,行業陸續回暖,面板廠商信心逐漸恢復。TCL科技表示,目前行業各個環節的庫存回落至比較健康的水平,這構成了面板價格企穩反彈的基礎,在四季度供需緊平穩的驅動下,面板價格呈企穩反彈趨勢。

京東方在投資者調研中回應三季度生產銷售情況時表示,根據現在的供需關系,三季度各家都主動調降了產能,目前看市場已經觸底,應該逐步走出行業的至暗時刻。進入四季度,隨著全球面板廠商持續降低稼動率控制產出,全產業鏈庫存也回落至健康水平,隨著第四季度全球促銷旺季來臨,將有利品牌廠和渠道商去化,拉動需求。

CINNO Research發布報告稱,在面板廠持續數月的壓低稼動率、控制供給、消化庫存以后,隨著需求環比修復,LCDTV面板價格迎來反轉。

在全行業減產之后,面板廠商在四季度迎來回暖曙光。多個行業研究機構發布面板價格監測及預測,10月TV面板價格已率先見底企穩,中小尺寸液晶電視面板價格10月以來迎來集體上漲,每片漲幅介于1美元-2美元之間,且11月繼續看漲,四季度有望繼續修復。集邦科技研究副總范博毓指出,面板廠積極執行減產計劃,使面板廠庫存水位明顯降低,加上近期品牌客戶備貨需求有增強趨勢,當面板廠刻意控制產出下,已經能強勢運作電視面板價格止跌起漲。

02 中國能力

“韓系企業”退出讓“機會”

韓系企業是面板行業的“第一集團”,但如今也在不斷退出。在中國大陸企業快速增加LCD產能,利潤空間壓縮的情況下,韓國企業不愿繼續在中低端產品的價格戰中糾纏,正在加速去液晶化,以實現全OLED布局。

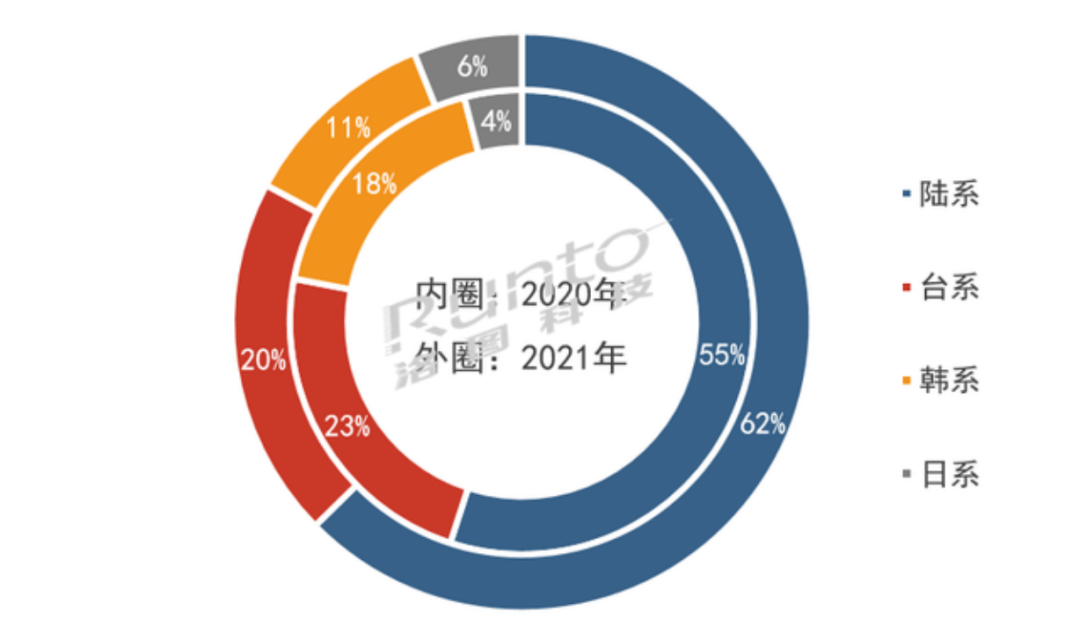

2021年全球液晶電視面板市場區域結構及變化(來源:洛圖科技)

三星顯示第二季度銷售額為7.71萬億韓元,營業利潤為1.6萬億韓元,較上年同期下降17.2%,盡管三星顯示器在6月份完全退出了LCD業務,結束了運營30年的液晶面板業務。但據估計,三星僅到第二季度就積累了約20億美元(約2.6萬億韓元)的庫存。LG方面,LG Display今年二季度凈虧損3280億韓元(約2.908億美元)。LG也被傳出正在為LCD線的最后關閉選擇時機。

中國“通吃”

2021年中國大陸新型顯示產業還在營收上超過韓國。根據韓國顯示產業協會公布的數據,2021年中國面板制造廠商銷售收入的市場份額為41.5%,超過韓國廠商的33.2%,終結了韓國在全球新型顯示領域長達17年的霸主地位。

今年11月,外媒的報道顯示,今年中國國內面板制造商在全球的份額,將進一步增加,預計將由去年的41.5%,增至43%,繼續高于韓國廠商。

在液晶面板市場上,中國的市場占有率在2021年達到了50.9%,而韓國的市場占有率僅為14.4%。由于中國企業的價格戰導致收益性惡化,三星顯示在今年第二季度決定停止液晶面板(LCD)的生產。LG顯示在連續兩個季度出現虧損后,提前實施了退出液晶面板市場的戰略。

大陸地區企業京東方、華星光電、惠科、深天馬、維信諾等呈現多強格局,綜合來看,大有低中高端通吃之勢,不僅在LCD的產能、世代線布局上領先全球,同時大力布局OLED技術路線產品,目前已占住中小尺寸OLED第二梯隊的位置。

OLED領域與韓國展開了激烈的競爭。韓國的OLED市場占有率從2016年的98.1%下降到2021年的82.8%,而同期中國的市場占有率從1.1%上升到16.6%。

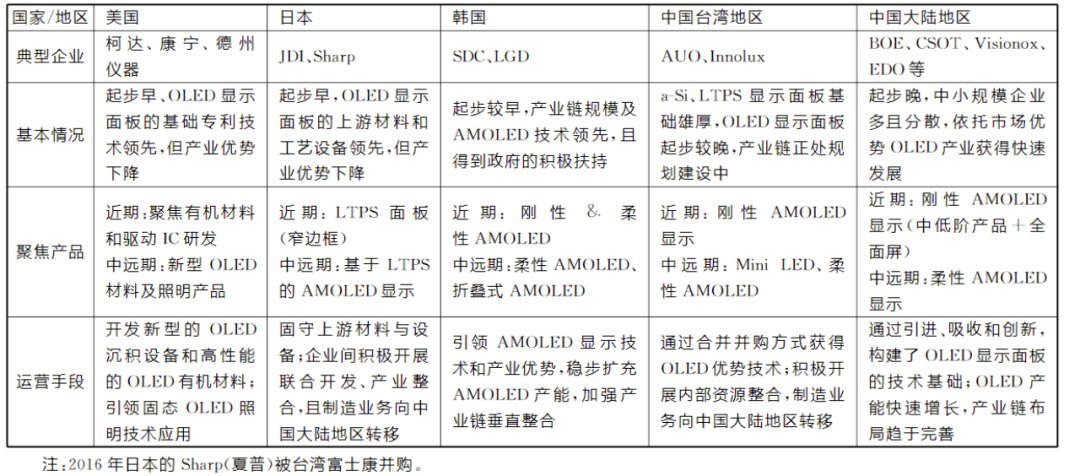

OLED顯示技術由美國科達公司于1979年首先發明創造,1997年該技術被日本先鋒公司首先應用于汽車音響面板,從而正式開啟了OLED產業化的進程。目前OLED顯示技術按照驅動方式可分為PMOLED(無源驅動式)和AMOLED(有源驅動式)兩大類:前者主要應用在照明領域;目前后者應用于智能手機、電視等產品的顯示面板,且在VR/AR、可穿戴設備等新興領域具有廣闊的應用前景。

近年來,OLED顯示技術在智能手機上的應用比例不斷提升,一場涉及整個顯示產業鏈的技術革命正在悄然發生。在智能手機和其他移動設備領域,傳統的LCD顯示面板正逐步被OLED顯示面板取代,其中OLED全面屏和柔性屏具有更廣闊的應用前景。2016年智能手機的OLED顯示面板滲透率已達到23%,預計2020年該比例將攀升到50%。此外,還有不少高端智能手機(如三星S9、VIVO XPLAY6)采用了柔性AMOLED顯示面板,特別是智能手機行業的風向標———蘋果公司將其IPone、iPad和APPLE WATCH等產品的顯示技術方案轉向AMOLED顯示后,AMOLED將成為未來智能手機及智能手表的重點顯示技術方案。近年來,三星顯示器的AMOLED顯示面板營業利益率大致維持在15%~20%,優于大多數TFTLDC廠商。

針對這一趨勢,中國的面板制造商———如京東方、華星光電、天馬和維信諾等都在迎頭趕上、積極布局其OLED產業鏈。來自韓國的兩位OLED產業領軍企業———三星顯示和樂金顯示(LGD)在OLED技術發展上采用了不同策略:SDC專注于中小尺寸移動設備的OLED顯示面板;LGD專注于電視等大尺寸OLED顯示面板。

來源:技術經濟

03 崛起的背后

兵家必爭“高端”

行業趨勢是LCD會被更高端的OLED取代,但凡是“高端市場”,主動權好像總是被歐美或者日韓掌握,但是在面板行業,中國廠商必爭高端,不只滿足于中低端擴大市場。

例如在專利上,盡管很多OLED核心技術仍掌握在美國、日本和韓國申請人手中的,中國從事于OLED技術研發的企事業單位也在積極挖掘技術創新空間,并已在OLED應用性技術領域構筑了專利基礎。從2000年開始,中國大陸地區的OLED專利申請量增速明顯,與美日韓的OLED專利申請總量的差距逐步縮小,并先后有4個專利增長趕超點———2002年超越中國臺灣地區、2009年超越了韓國、2010年超越日本以及2016年超越美國。通過專利檢索可發現,中國的OLED專利申請中實用新型專利接近一半,且針對OLED具體應用的發明較多。

隨著2018年底、2019年上半年京東方、華星光電和維信諾等企業點亮柔性OLED產品,在高端OLED產品上占據了一席之地,中國有望自2020年逐步進入前瞻型發展戰略階段,即依靠創新驅動贏得行業競爭優勢。屆時,中國OLED產業將在上游材料和制程設備上形成自主供給的渠道,專利池和標準體系成為支撐企業核心競爭力的關鍵手段,中國OLED顯示面板生產企業能更加聚焦于未來有新增長點的業務和市場開發。

發掘后發優勢

十年前,甚至五年前,這些面板制造幾乎都被三星壟斷著,當我們回首觸摸全球面板發展歷史,自上世紀60 時代第一片液晶顯示屏出現到十年前,中國面板產業其實一直處于 “缺芯少屏”的尷尬境地。中國液晶面板進口額超過 460億美元,是僅次于集成電路、石油、鐵礦石的第四大進口商品。彼時,日韓甚至臺灣地區緊緊地扼住了我們技術的喉嚨。

十年后的今天,中國液晶面板產業規模全球第一。中國面板的從無到有,從追趕到超越,承載了四十余年中國面板產業大突圍的心酸和血淚。京東方14年燒光3000多億元,終成半導體顯示產業全球領先霸主。TCL 一度瀕臨退市。

過去十年中國面板的奮起直追,更像是補足了自身的“先天不足”,與傳統巨頭站在同一起跑線。

正如TCL華星高級副總裁趙軍所言,“中國的顯示技術目前與日韓處于同一起跑線上,我們一方面要將現有業務規模做大,另一方面積極布局新型下一代顯示技術,希望真正實現兩強的格局。在這個過程中我們會繼續發揮成本效益領先優勢、產品技術領先優勢,并實現更好的競爭力和盈利能力。”

-

面板

+關注

關注

13文章

1675瀏覽量

53842

發布評論請先 登錄

相關推薦

三星電子牽手天馬微電子采購OLED面板

AIC3256EVM-U_CS_v1_2_1用purepath stdio測試時,怎么也沒能正常錄音,為什么?

JDI暫停與中國OLED面板工廠建設談判

中國OLED面板供應超45%份額,與韓企激戰

TCL華星擬收購LGD廣州廠,中國電視面板市場格局或將重塑

韓國面板巨頭三星、LG被中國廠商超越,加速LCD市場退出步伐

三星為蘋果組建“A Team”研發團隊,提升與LG和中國面板制造商競爭力

USART_SendArray(DEBUG_USARTx , a,10)沒能輸出a[10]中的元素是怎么回事?

寒冬沒能凍住的中國面板

寒冬沒能凍住的中國面板

評論