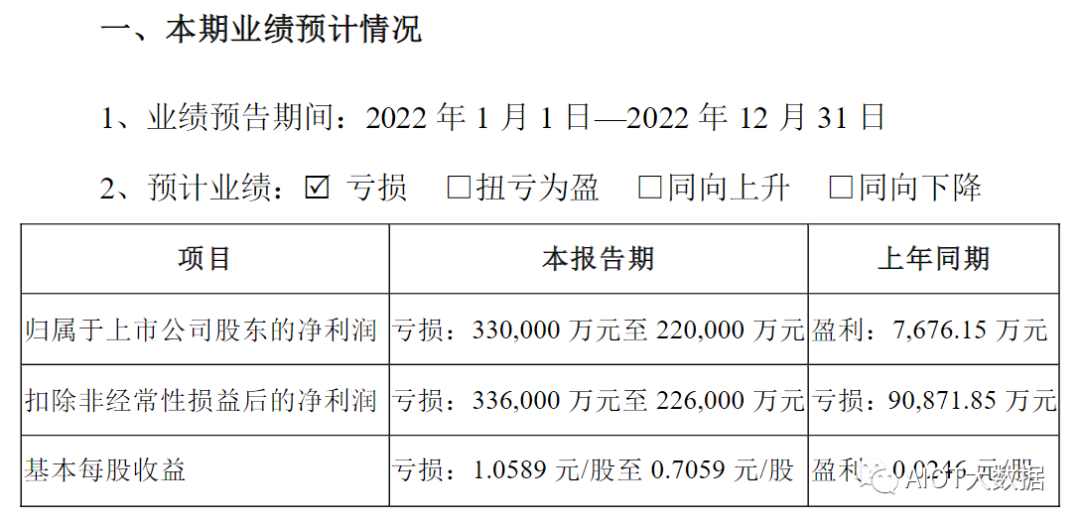

1月30日晚間,合力泰(002217.SZ)發布2022年度業績預告,報告期內,公司預計實現歸屬于上市公司股東的凈利潤為虧損22億元~33億元,扣非后凈利潤為虧損22.6億元~33.6億元。

來源:公司公告

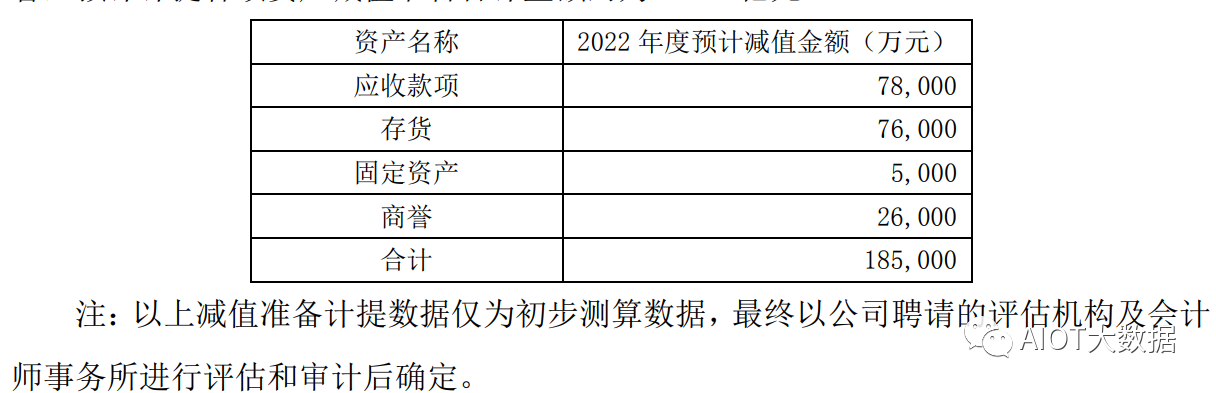

對于業績變動的原因,合力泰表示,因疫情、國際貿易摩擦沖擊,市場消費能力持續下降,2022年國產手機出貨量與同期比大幅下降,手機行業市場體量收縮,競爭進一步加劇,產品銷售價格下降。此外,報告期內,公司對商譽、應收款項、存貨進行了減值測試和分析,減值對利潤總額的影響金額約-18.5億元。

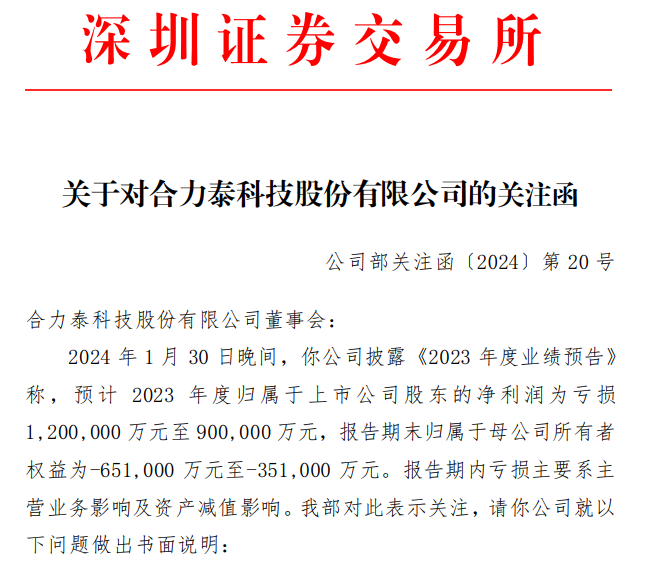

業績預告公布后,深交所于1月31日向合力泰下發關注函,深交所指出,合力泰2020年、2021年扣非后凈利潤分別為-33.21億元、-9.09億元,2022年年報披露后,公司扣非后凈利潤可能連續三年為負。

對此,深交所要求合力泰結合主要業務所處行業發展趨勢、市場需求變化、同行業可比公司情況等,說明公司外部經營環境是否存在持續承壓風險,業績虧損是否具有持續性,公司持續經營能力是否存在不確定性。

此外,合力泰最近三年連續計提資產、信用減值損失,其中2020年計提28.85億元,2021年計提5.95億元,預計2022年相關資產減值約18.5億元。

對此,深交所要求合力泰說明是否存在前期已計提減值當期轉回等情形。同時要求公司說明與以前年度相比,計提資產減值準備的會計政策、確定依據是否發生重大變化,相關資產減值是否符合企業會計準則的有關規定,并在此基礎上說明公司以前年度資產減值計提是否充分,是否存在通過資產減值計提等方式進行盈余管理的情形。

資料顯示,合力泰創立于2003年,系福建省電子信息集團控股的上市公司,公司產品包括新型顯示、光電傳感、FPC柔性線路板、新材料等,廣泛應用于消費電子、智能穿戴、智慧零售、智能汽車、智能工控等諸多領域。

根據關注函的要求,合力泰針對相關內容及時展開認真核查并回復如下:

問題 1、你公司 2020 年、2021 年扣非后凈利潤分別為-33.21 億元、-9.09 億元,2022 年年報披露后,你公司扣非后凈利潤可能連續三年為負。請你公司結合主要業務所處行業發展趨勢、市場需求變化、同行業可比公司情況等,說明你公司外部經營環境是否存在持續承壓風險,業績虧損是否具有持續性,你公司持續經營能力是否存在不確定性;如是,請及時、充分披露風險提示。

公司回復:近年來,公司因外部環境導致經營持續承壓,收入增速持續放緩,毛利率下滑,以致公司扣非后凈利潤連續三年為負。隨著消費電子市場的周期復蘇,未來公司的盈利能力將持續改善,公司持續經營能力不存在不確定性。以下將從行業發展趨勢、市場需求變化、同行業可比公司情況等三個部分來說明。

(一) 短期內公司外部經營環境持續承壓

行業發展趨勢及市場需求變化

智能手機已從增量市場時代過渡到存量市場時代,并且全球智能機品牌的集中度逐年提升,整體市場已經接近飽和,消費者對于智能手機的需求逐漸減弱。根據國際數據公司 IDC 發布的智能手機市場跟蹤報告,2022 年全球智能手機市場出貨量 12.1 億臺,同比下降 11.3%,創 2013 年以來的最低年度出貨量。其中,2022 年我國智能手機市場出貨量約 2.86 億臺,同比下降 13.2%,創有史以來最大降幅;2022 年第四季度,我國智能手機市場出貨量約 7,292 萬臺,同比下降 12.6%,以 ViVo、OPPO、小米等為代表的國內終端廠商手機銷量均出現了兩位數的下滑。終端品牌廠商庫存高壓,采取積極去庫存化管理策略,拉貨動力不足,導致上游顯示模組、攝像頭模組等產品持續低位運行。與此同時,液晶面板廠商也降低了模組委外比例,進一步擠壓模組代工廠商的市場空間。目前全國觸顯模組產能過剩,針對訂單量大的項目,客戶通常會壓低單價,造成毛利率大幅下滑。公司受到上述智能手機行業周期下行,以及疫情反復、通貨膨脹、宏觀經濟下行等因素的影響,導致智能手機上游的顯示模組、攝像頭模組等產品市場需求持續低迷,產品毛利率下滑,造成公司近幾年扣非凈利潤為負值。其次,公司 FPC 和光電業務也主要集中在手機市場,同樣面臨手機總需求疲軟,供大于求,處于低價競爭的惡劣市場環境,造成經營業績大幅虧損。

2. 與同行業可比公司對比情況

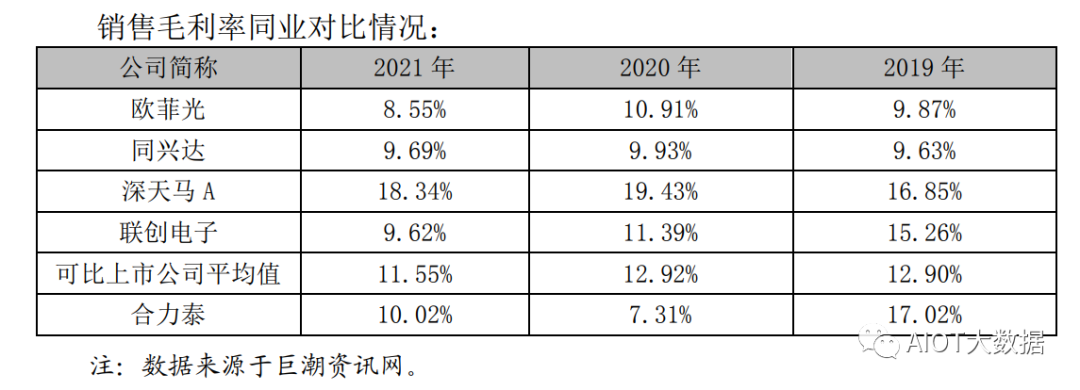

(1)盈利能力

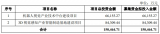

由上表可知,公司銷售毛利率總體趨勢在下滑,其中 2020 年度是受中美貿易摩擦及疫情的影響,公司的核心原材料 IC、TFT 面板價格大幅上漲,而對應客戶的產品銷售價格基本維持不變或略有下滑,該因素影響了公司綜合毛利率絕對額約 8%以上(2020年度,與同行業公司相比,因在觸控顯示類產品的應用領域不同導致毛利率存在差異,此外,公司光電傳感類產品的光學鏡頭均為外購,攝像頭模組產品與上述可比公司產品終端客戶群存在一定差異,導致毛利率水平存在差異);近兩年主要是電子消費行業周期波動的影響,導致銷售供應鏈不通暢和營收規模縮量,下游國內智能手機出貨量自2021 年起整體呈現下降趨勢,電子消費市場持續承壓,需求增速放緩,致產品供求關系發生改變,壓縮了產品毛利率。

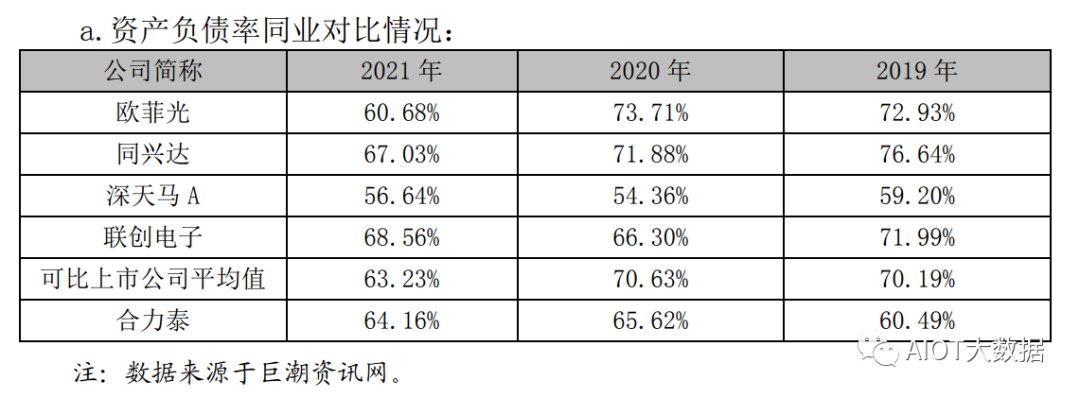

(2)償債能力

a.資產負債率同業對比情況:

2019 年和 2020 年,公司的資產負債率分別為 60.49%和 65.62%,低于同期可比上市公司平均值。2021 年公司的資產負債率為 64.16%,略高于財政部公布 2021 年 12 月末中國全國國有企業平均資產負債率 64.0%及同期可比上市公司平均值。公司通過融資渠道獲得合理的授信資金,支撐業務穩步發展,資產負債結構保持在行業正常水平。

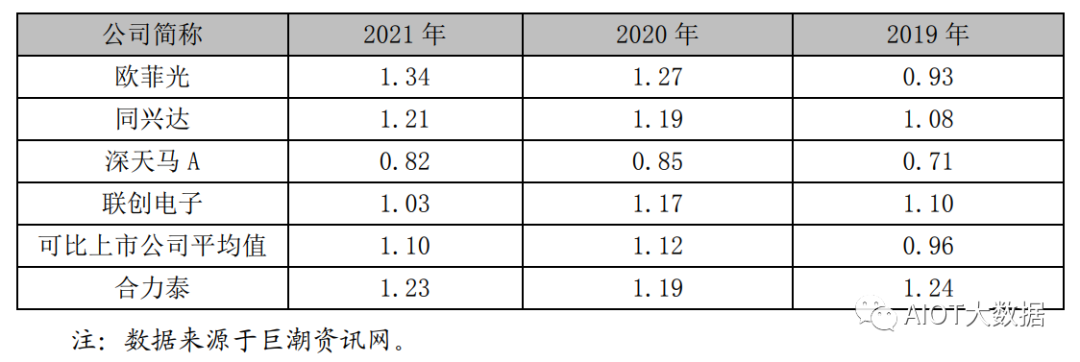

b.流動比率同業對比情況:

公司流動比率和速動比率均保持在同行業可比上市公司平均水平,主要是公司涉及業務相比于可比公司更為廣泛,公司通過增加銀行貸款滿足各個板塊的經營需求。

(二)公司經營業績情況

2020 年度業績虧損主要原因

2020 年公司實現營業收入 171.53 億元,同比減少 7.93%,實現凈利潤虧損 31.19億元,實現扣非后凈利潤虧損 33.21 億元。主要原因如下:受中美貿易摩擦及疫情的影響,公司的主要原材料 TFT 玻璃、IC 等成本上升;同時,公司的部分材料短缺及工廠開工率不足,產能無法完全釋放,固定費用占營業成本的比例上升,以上綜合原因導致公司 2020 年度毛利率大幅降低;此外,2020 年按照企業會計準則規定,計提存貨跌價準備、商譽減值、信用減 值等合計 28.85 億元。

2021 年度業績虧損主要原因

2021 年公司實現營業收入 162.33 億元,同比減少 5.37%,實現凈利潤盈利 7,676.15萬元,實現扣非后凈利潤虧損 9.09 億元。主要原因如下:在全球疫情常態化和行業周期低谷的多重壓力下,2021 年上游芯片受疫情及產能不足等因素影響,供應持續緊張,交付周期延長,下游國內智能手機出貨量整體呈現下降趨勢,公司光電傳感類產品受市場影響,致整體營收規模下滑,毛利率較上年同期有所提升,但尚未恢復至疫情前的水平。

3. 2022 年度業績預計虧損原因及持續性風險

在全球疫情仍在持續演變、國際貿易環境發生較大變化、上游芯片等原材料 持續短缺并漲價、外部環境不確定性增加的背景下,2022 年全球手機市場處于下行周期,產品訂單持續下降,產能利用率不足致使單位成本上升,進而導致毛利率下降。公司相關資產出現一定的減值跡象并于當期計提了相應的資產減值準備。公司在行業周期波動的影響下,繼續堅持以市場為導向,不斷研究開發新產品、新技術,拓展公司產品的應用領域,但仍面臨短期內智能手機需求疲軟的外部環境,以及顯示模組市場競爭加劇、利潤空間不斷壓縮、原材料價格上漲等不確定因素,特別是智能手機供應鏈的行業競爭對公司業績的影響在短期內尚未消除,后續公司將積極采取有效應對措施,降低經營業績可能存在繼續虧損的風險。

(三) 公司具有持續經營能力

1. 公司擁有優質的客戶資源,具有領先的行業地位 公司現已成為國內領先的智能終端核心部件一站式服務商,主要產品包含顯示類產品(OLED/TFT/TN/STN/電子紙等)、光電傳感類產品、柔性線路板、5G 材料及應用產品等,在智能終端核心部件領域具備行業領先地位。在觸控顯示領域,公司是行業最早進入者之一。目前公司觸控顯示類產品業務國內出貨量已位于行業前列,擁有較穩定的市場及客戶,并通過 ODM 擴大了與部分國內一線客戶的合作。公司與國內外優質客戶建立了長期穩定的合作關系,有利于公司業務的持續發展。待消費電子行業周期回暖,公司銷售收入也將隨著消費電子市場需求的釋放而穩步回升。

2. 公司具備產線豐富和產能規模的雙優勢 首先,公司作為智能手機供應鏈的重要中游供應商,當前模組產能充足,具備隨時量產的能力。隨著未來市場環境改善,待手機剛性換機需求回暖時,公司產能規模優勢持續釋放,公司在交付把控能力和出貨效率上能夠及時響應客戶訂單和多規格產品需求,對客戶臨時需求的響應能力也更加靈活有效。其次,公司實行以各事業部為核心的多元驅動管理模式,智能終端核心部件產品的應用領域不僅限于在智能手機消費市場,還包括智能零售、智能汽車、工業控制、醫療器械等通用顯示和電子紙的終端產品領域。一方面公司潛心布局電子紙市場,電子紙顯示模組(EPD)的應用場景從最開始單一的電子紙閱讀器產品,發展到現在的電子紙閱讀器、手寫本、新零售電子價簽等三大重點領域。另一方面,公司產品除手機、電腦、可穿戴設備等產品市場需求外,車載顯示也是中小尺寸 TFT 液晶顯示屏的重要市場,在新能源車載顯示屏市場具有廣闊的發展空間。綜上,國內智能手機近年出貨量整體呈現下降趨勢,公司營收業務結構占比最大的觸控顯示類產品業務和光電傳感類產品業務經營持續承壓,產品毛利率持續下滑,但由于公司應用終端產品的品種豐富,行業應用廣泛,為緩解受到智能手機單一市場需求下滑的影響,公司將積極拓展非手機類的其他新消費領域的市場份額,會對公司業績在一定程度上起到補充支撐作用,從而保障公司銷售收入規模的穩定。

3. 未發生債務違約情況 公司近幾年未發生債務違約情況。2020 年至 2022 年公司的銀行授信額度分別為96.42 億元、91.83 億元、92.82 億元。授信額度使用敞口分別為 69.86 億元、66.85億元、64.96 億元,2020 年至 2022 年銀行授信額度均超 90 億元,整體的授信額度以及公司授信敞口使用額均相對穩定,具有一定備用流動性。2020 年至 2022 年銀行平均授信利率分別為 4.71%、4.57%、4.59%,借款利率穩中有降,借款利率低于社會平均借款利率,與各家銀行的合作關系良好、穩定。金融機構信任公司履約能力,認可公司償還借款及承擔風險的能力,愿意與公司長期合作。同時,公司作為上市公司,具備資本市場融資渠道。公司面臨一定短期償債壓力,但整體償債能力強,擔保事項履行正常,未發生借款及擔保違約的事項,資信良好。近三年公司所有借款均到期還本、按期付息,未出現延遲支付本金和利息的情況,在公開市場無信用違約記錄。公司為借款人提供擔保的逾期還款金額總計為零,未發生逾期行為,各類銀行賬戶五級分類均為正常,債務償還情況良好。

(四) 改善經營業績的應對措施

1. 通過持續擴大經營規模,鞏固行業地位 公司將繼續梳理現有業務,規劃未來發展路徑及產業布局,聚焦觸顯光電主業,優化資源配置,持續進行創新升級,強化電子消費市場份額;同時,公司將積極推進 FPC業務,拓寬到更多的傳感器領域,持續鞏固和擴大在智能終端核心部件領域的行業領先地位。

2. 優化資源配置,提高運營效率 公司將加強內部經濟效益考核,采用更加科學、符合公司實際情況的綜合性考核指標引導調動員工積極性、主動性,提供運營效率,進一步優化資源配置,整合做大優勢業務的規模,提升公司毛利水平。在降本增效上,公司將重點開展價值鏈分析,優化生產加工環節,實現精益生產;持續完善成本核算系統,加強成本考核體系建設;優化供應商管理工作,進一步降低采購成本,保障關鍵原材料及時足量供應。

3. 積極挖掘潛力市場需求,加快拓展下游非手機消費市場的領域 雖然面臨外部環境持續承壓,公司顯示模組憑借成熟的供應鏈體系、穩定的性能等優勢,正在向車載顯示、彩色電子紙、智能零售、工業控制、醫療器械等新興領域滲透,尤其是在車載顯示領域,隨著新能源汽車爆發式增長態勢,車載顯示需求大幅提升。當前,公司積極應對智能手機供應鏈的行業競爭對公司業績帶來的沖擊,將積極挖掘潛力市場需求,拓展下游非手機消費市場的細分領域的優質客戶,助力業務多元增長,消弭下游智能手機消費市場周期波動影響帶來的沖擊。

問題 2、你公司 2020 年、2021 年計提資產、信用減值損失合計分別為 28.85 億元、5.95 億元,預計 2022 年相關資產減值約 18.5 億元。

問題(1)請你公司明確 2022 年度計提減值的資產范圍、減值原因、各資產的預計減值金額等,并說明是否存在前期已計提減值當期轉回等情形。

公司回復:

(一)本次計提減值準備的資產范圍、各資產的預計減值金額 公司 2022 年度計提資產減值準備的資產范圍包括應收款項、存貨、固定資產、商譽,預計計提各項資產減值準備合計金額約為 18.5 億元。

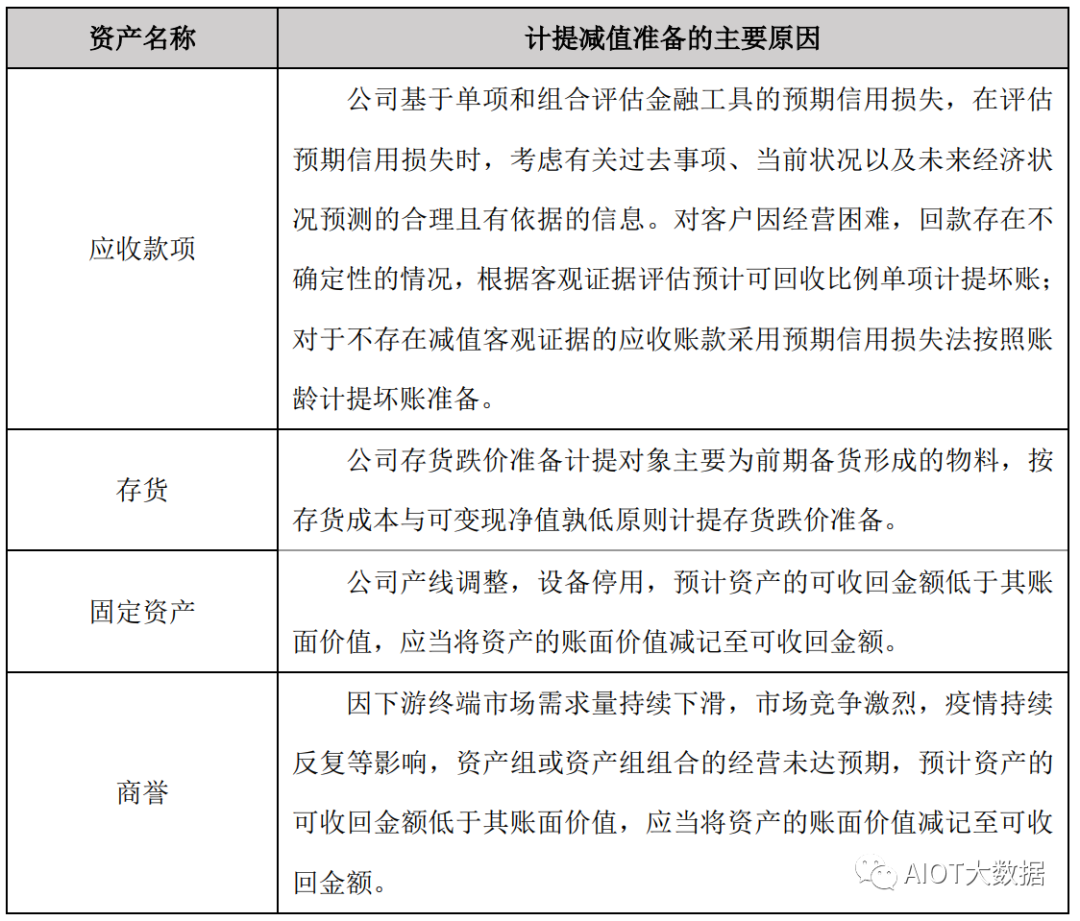

(二)計提減值準備的原因 依照《企業會計準則》及公司會計政策的相關規定,基于謹慎性原則,為真實、準確反映公司財務狀況、資產價值及經營成果,對公司截至 2022 年 12 月 31 日合并報表范圍內的各類應收款項、存貨等資產進行清查,對存在減值跡象的相關資產計提資產減值損失。上述資產計提減值準備的主要原因列示如下:

(三)前期已計提減值當期轉回 公司 2022 年除按照會計政策計提壞賬準備的應收款項收回相應轉回壞賬準備之外,公司不存在其他前期已計提減值當期轉回的情況。

問題(2)請你公司說明與以前年度相比,計提資產減值準備的會計政策、確定依據是否發生重大變化,相關資產減值是否符合企業會計準則的有關規定,并在此基礎上說明你公司以前年度資產減值計提是否充分,是否存在通過資產減值計提等方式進行盈余管理的情形。

公司回復:

(一)應收款項壞賬準備的確認標準及計提方法公司應收款項包括應收賬款和其他應收款。

1. 對于應收賬款,無論是否包含重大融資成分,公司始終按照相當于整個存續期內預期信用損失的金額計量其損失準備,由此形成的損失準備的增加或轉回金額,作為減值損失或利得計入當期損益。公司對信用風險顯著不同的金融資產單項評價信用風險,如:與對方存在爭議或涉及訴訟、仲裁的應收款項;已有明顯跡象表明債務人很可能無法履行還款義務的應收款項等。除了單項評估信用風險的應收賬款外,公司按行業將應收賬款劃分為不同組合。應收賬款組合:信用客戶 A應收賬款組合:信用客戶 B對于劃分為組合的應收賬款,本公司參考歷史信用損失經驗,結合當前狀況以及對未來經濟狀況的預測,編制應收賬款賬齡/逾期天數與整個存續期預期信用損失率對照表,計算預期信用損失。

2. 對于其他應收款,本公司依據信用風險特征將其他應收款劃分為若干組合,在組合基礎上計算預期信用損失,確定組合的依據如下:其他應收款組合 1:押金和保證金其他應收款組合 2:政府機關款項其他應收款組合 3:借款其他應收款組合 4:單位往來款其他應收款組合 5:其他款項其他應收款組合 6:關聯方往來款對劃分為組合的其他應收款,本公司通過違約風險敞口和未來 12 個月內或整個存續期預期信用損失率,計算預期信用損失。

(二)存貨跌價減值準備的確認標準及計提方法

資產負債表日,存貨成本高于其可變現凈值的,計提存貨跌價準備。公司通常按照單個存貨項目計提存貨跌價準備,對于數量繁多、單價較低的存貨,按存貨類別計提存貨跌價準備;對在同一地區生產和銷售的產品系列相關、具有相同或類似最終用途或目的,且難以與其他項目分開計量的存貨,可合并計提存貨跌價準備,資產負債表日以前減記存貨價值的影響因素已經消失的,存貨跌價準備在原已計提的金額內轉回。

(三)長期資產減值準備的確認標準及計提方法

公司于資產負債表日對除金融資產之外的非流動資產判斷是否存在可能發生減值的跡象。對使用壽命不確定的無形資產,除每年進行的減值測試外,當其存在減值跡象時,也進行減值測試。其他除金融資產之外的非流動資產,當存在跡象表明其賬面金額不可收回時,進行減值測試。當資產或資產組的賬面價值高于可收回金額,即公允價值減去處置費用后的凈額和預計未來現金流量的現值中的較高者,表明發生了減值。公允價值減去處置費用后的凈額,參考公平交易中類似資產的銷售協議價格或可觀察到的市場價格,減去可直接歸屬于該資產處置的增量成本確定。在預計未來現金流量現值時,需要對該資產(或資產組)的產量、售價、相關經營成本以及計算現值時使用的折現率等作出重大判斷。公司在估計可收回金額時會采用所有能夠獲得的相關資料,包括根據合理和可支持的假設所作出有關產量、售價和相關經營成本的預測。公司至少每年測試商譽是否發生減值。這要求對分配了商譽的資產組或者資產組組合的未來現金流量的現值進行預計。對未來現金流量的現值進行預計時,本公司需要預計未來資產組或者資產組組合產生的現金流量,同時選擇恰當的折現率確定未來現金流量的現值。

綜上所述,與以前年度相比,公司計提資產減值準備的會計政策、確定依據未發生重大變化,相關資產減值符合企業會計準則的有關規定,同時公司以前年度資產減值計提充分,不存在通過資產減值計提等方式進行盈余管理的情形。

審核編輯 :李倩

-

觸控顯示

+關注

關注

1文章

39瀏覽量

14662 -

合力泰

+關注

關注

0文章

15瀏覽量

1123

原文標題:合力泰回復虧損超22.6億元~33.6億元,觸控顯示行業現狀大爆光

文章出處:【微信號:AIOT大數據,微信公眾號:AIOT大數據】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

長安汽車增資阿維塔科技45.51億元

比亞迪單季營收首超特斯拉,達2011億元

恒大汽車2023財報:資產348.51億元,負債2470.52億元

恒大汽車2023年虧損119.95億元 累計交付恒馳5 1389輛

商湯科技2023年全年營收34.05億元

中國電信2023年營收5078億元,凈利304億元,股息超應占利潤

虧損超22億元?國內規模最大的MEMS傳感器芯片代工企業今日發布業績預告!營收或超53億元!

佰維存儲:預計2023年凈虧損5.5億元-6.5億元

估值超17億元,科韻激光完成近億元C輪融資

合力泰預計2023年虧損90億元-120億元,凈資產變為負值,可能被深交

合力泰147個銀行賬戶被凍結,新增涉案金額8.93億元

合力泰回復虧損超22.6億元~33.6億元,觸控顯示行業現狀大爆光

合力泰回復虧損超22.6億元~33.6億元,觸控顯示行業現狀大爆光

評論