摘要

2023Q2隨著儲能、動力鋰電池下游市場復蘇,中國鋰電池單月出貨量有望超60GWh。

中汽協數據顯示,2023年3月新能源汽車銷量分別為65.3萬輛,環比增長24.4%。GGII近期完成了鋰電產業鏈一季度市場調研,通過對第一季度調研數據分析,發現一季度市場呈現以下特點:

1、去庫存為鋰電池企業一季度主旋律,預計二季度仍將維持這一態勢。

據GGII不完全統計,至2022年12月底中國鋰電池企業普遍庫存高企,鋰電池成品合計超110GWh。2023年Q1鋰電池企業去庫存超35GWh,行業仍有超80GWh鋰電池成品,其中用于正常備貨的鋰電池成品約40-50GWh,需清理庫存約為30~40GWh。

2023Q2隨著儲能、動力鋰電池下游市場復蘇,中國鋰電池單月出貨量有望超60GWh,在下游出貨旺盛帶動下,預計鋰電池清理庫存周期為1.5月左右。因此,鋰電池二季度上旬仍以清理庫存為主,二季度下旬后排產逐步恢復。

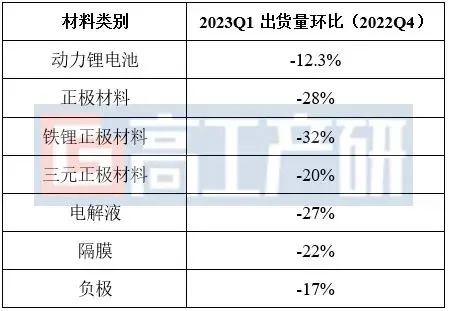

2、受去庫存影響,材料出貨環比降幅大于電池出貨。

2023Q1中國動力電池市場出貨量為128GWh,環比下降12.3%。

四大主材出貨量環比降幅在17-32%之間(受鋰電池原料庫存及海外出口等因素影響,幅度不一),降幅均大于動力鋰電池出貨量,主要系動力電池企業為降低成品庫存,Q1排產量低于出貨量,對材料需求降低。

2023Q1中國鋰電池產業鏈各環節出貨量環比情況(%)

數據來源:高工產研鋰電研究所(GGII),2023年4月

3、Q1多種產品價格持續下滑,預計Q2碳酸鋰價格將進一步下跌。

進入2023年,鋰電池產業鏈多種產品價格出現了下滑,其中碳酸鋰價格由2022年12月底的46-50萬元/噸,下跌至2023年三月底的20-25萬元/噸,跌幅超50%,截至4月中旬,電池級碳酸鋰價格已跌破20萬元/噸。

在碳酸鋰一體化(采礦+鋰鹽加工)項目建設體系下,碳酸鋰生產成本在4-6萬元/噸,且Q2鋰電池企業將繼續清庫存,預計Q2下游市場對碳酸鋰需求仍保持低位,且在當前價格下,碳酸鋰利潤空間仍然較大,預計碳酸鋰價格將進一步下跌。

2023年Q1鋰電池產業鏈產品價格及跌幅

數據來源:高工產研鋰電研究所(GGII),2023年4月

4、投建項目推遲,新增項目產能消納壓力增大。

受行業需求不及預期影響,2023年Q1正極、負極、電解液、銅箔等多種鋰電池材料供大于求,行業產能利用率已低于65%。

由于當前行業產能利用率偏低,從企業規劃方面來看,對于已有產能的企業,其2021-2022年規劃建設預計于2023年投產的項目產能或將推遲釋放。

GGII預計2023Q2后,行業新增產能將集中于新進入企業新增項目,新進入企業將面臨巨大的經營壓力,同時也將進一步加劇中低端市場的競爭。

審核編輯:劉清

-

鋰電池

+關注

關注

260文章

8098瀏覽量

169943 -

電解液

+關注

關注

10文章

848瀏覽量

23093

原文標題:GGII:Q1國內鋰電池產業鏈調研分析

文章出處:【微信號:weixin-gg-lb,微信公眾號:高工鋰電】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

Q1國內鋰電池產業鏈調研分析

Q1國內鋰電池產業鏈調研分析

評論