“人工智能之火點燃算力需求,AI服務器市場拆解”,詳細介紹了服務器構成及市場情況、AIGC帶來服務器變革、訓練&推理帶來服務器增量需求、AI服務器市場迎來高速發展機遇、AI服務器產業鏈解析、AI服務器競爭格局。

詳細技術內容參考“高性能計算知識匯總”及“OpenMP編譯原理及實現”,高性能計算應用特征剖析、深度報告:GPU研究框架、《高性能計算和超算專題》。及人工智能之火點燃算力需求,AI服務器市場拆解。

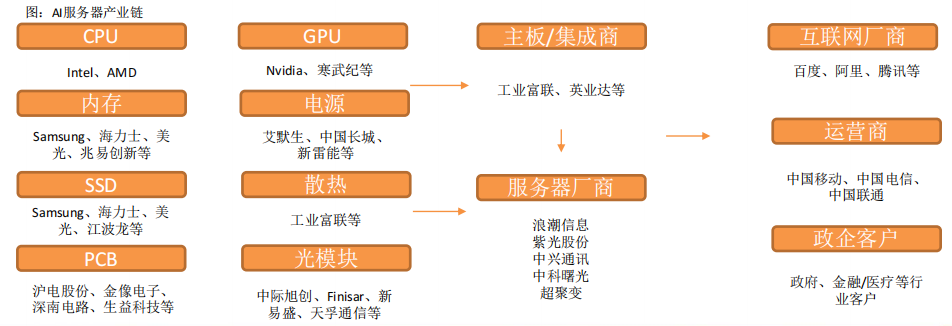

服務器主要硬件包括處理器、內存、芯片組、I/O (RAID卡、網卡、HBA卡)、硬盤、機箱(電源、風扇)。以一臺普通的服務器生產成本為例,CPU及芯片組大致占比50%左右,內存大致占比15%左右,外部存儲大致占比10%左右,其他硬件占比25%左右。

服務器的邏輯架構和普通計算機類似。但是由于需要提供高性能計算,因此在處理能力、穩定性、可靠性、安全性、可擴展性、可管理性等方面要求較高。

邏輯架構中,最重要的部分是CPU和內存。CPU對數據進行邏輯運算,內存進行數據存儲管理。

服務器的固件主要包括BIOS或UEFI、BMC、CMOS,OS包括32位和64位。

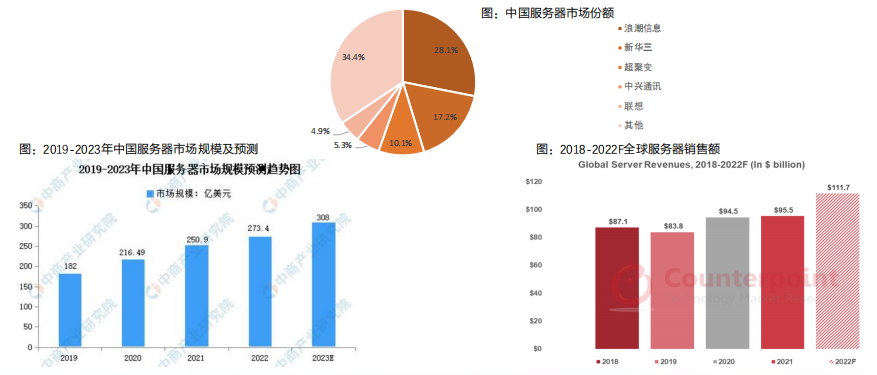

服務器市場規模持續增長。根據Counterpoint的全球服務器銷售跟蹤報告,2022年,全球服務器出貨量將同比增長6%,達到1380萬臺。收入將同比增長17%,達到1117億美元。根據IDC、中商產業研究院,我國服務器市場規模由2019年的182億美元增長至2022年的273.4億美元,復合年均增長率達14.5%,預計2023年我國服務器市場規模將增至308億美元。

競爭格局:根據IDC發布的《2022年第四季度中國服務器市場跟蹤報告Prelim》,浪潮份額國內領先,新華三次之,超聚變排行第三,中興通訊進入前五。

目前,AIGC產業生態體系的雛形已現,呈現為上中下三層架構:①第一層為上游基礎層,也就是由預訓練模型為基礎搭建的AIGC技術基礎設施層。②第二層為中間層,即垂直化、場景化、個性化的模型和應用工具。③第三層為應用層,即面向C端用戶的文字、圖片、音視頻等內容生成服務。

回顧GPT的發展,GPT家族與BERT模型都是知名的NLP模型,都基于Transformer技術。GPT,是一種生成式的預訓練模型,由OpenAI團隊最早發布于2018年,GPT-1只有12個Transformer層,而到了GPT-3,則增加到96層。其中,GPT-1使用無監督預訓練與有監督微調相結合的方式,GPT-2與GPT-3則都是純無監督預訓練的方式,GPT-3相比GPT-2的進化主要是數據量、參數量的數量級提升。

未來異構計算或成為主流

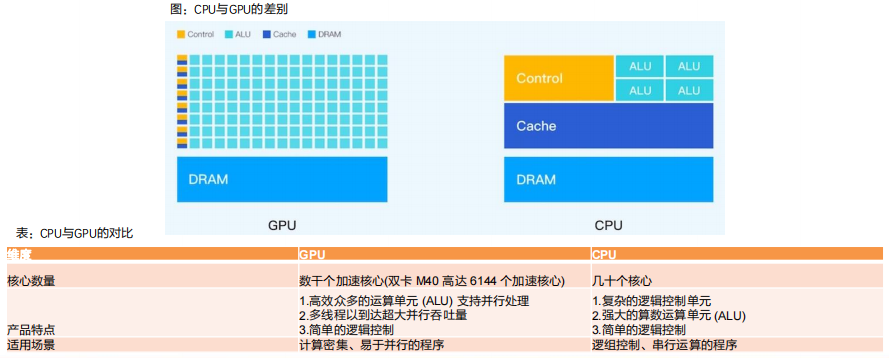

異構計算(Heterogeneous Computing)是指使用不同類型指令集和體系架構的計算單元組成系統的計算方式,目前主要包括GPU云服務器、FPGA云服務器和彈性加速計算實例EAIS等。讓最適合的專用硬件去服務最適合的業務場景。

在CPU+GPU的異構計算架構中,GPU與CPU通過PCle總線連接協同工作,CPU所在位置稱為主機端(host),而GPU所在位置稱為設備端(device)。基于CPU+GPU的異構計算平臺可以優勢互補,CPU負責處理邏輯復雜的串行程序,而GPU重點處理數據密集型的并行計算程序,從而發揮最大功效。

越來越多的AI計算都采用異構計算來實現性能加速。

阿里第一代計算型GPU實例,2017年對外發布GN4,搭載Nvidia M40加速器.,在萬兆網絡下面向人工智能深度學習場景,相比同時代的CPU服務器性能有近7倍的提升。

CPU適用于一系列廣泛的工作負載,特別是那些對于延遲和單位內核性能要求較高的工作負載。作為強大的執行引擎,CPU將它數量相對較少的內核集中用于處理單個任務,并快速將其完成。這使它尤其適合用于處理從串行計算到數據庫運行等類型的工作。

GPU最初是作為專門用于加速特定3D渲染任務的ASIC開發而成的。隨著時間的推移,這些功能固定的引擎變得更加可編程化、更加靈活。盡管圖形處理和當下視覺效果越來越真實的頂級游戲仍是GPU的主要功能,但同時,它也已經演化為用途更普遍的并行處理器,能夠處理越來越多的應用程序。

AI服務器作為算力基礎設備持續增長

AI服務器作為算力基礎設備,其需求有望受益于AI時代下對于算力不斷提升的需求而快速增長。根據TrendForce,截至2022年為止,預估搭載GPGPU(General Purpose GPU)的AI服務器年出貨量占整體服務器比重近1%,預估在ChatBot相關應用加持下,有望再度推動AI相關領域的發展,預估出貨量年成長可達8%;2022~2026年復合成長率將達10.8%。

AI服務器是異構服務器,可以根據應用范圍采用不同的組合方式,如CPU + GPU、CPU + TPU、CPU +其他加速卡等。IDC預計,中國AI服務器2021年的市場規模為57億美元,同比增長61.6%,到2025年市場規模將增長到109億美元,CAGR為17.5%。

AI服務器構成及形態

AI服務器主要構成:以浪潮NF5688M6 服務器為例,其采用NVSwitch實現GPU跨節點P2P高速通信互聯。整機8 顆 NVIDIAAmpere架構GPU,通過NVSwitch實現GPU跨節點P2P高速通信互聯。配置 2顆第三代Intel Xeon可擴展處理器(Ice Lake),支持8塊2.5英寸NVMe SSD orSATA/SASSSD以及板載2塊SATA M.2,可選配1張PCIe 4.0 x16 OCP 3.0網卡,速率支持10G/25G/100G;

可支持10個PCIe 4.0 x16插槽, 2個PCIe 4.0 x16插槽(PCIe 4.0 x8速率), 1個OCP3.0插槽;支持32條DDR4RDIMM/LRDIMM內存,速率最高支持3200MT/s,物理結構還包括6塊3000W 80Plus鉑金電源、N+1冗余熱插拔風扇、機箱等。

目前按照GPU數量的不同,有4顆GPU(浪潮NF5448A6)、8顆GPU(Nvidia A100 640GB)以及16顆GPU(NVIDIA DGX-2)的AI服務器。

AI服務器核心組件包括GPU(圖形處理器)、DRAM(動態隨機存取存儲器)、SSD(固態硬盤)和RAID卡、CPU(中央處理器)、網卡、PCB、高速互聯芯片(板內)和散熱模組等。

CPU主要供貨廠商為Intel、GPU目前領先廠商為國際巨頭英偉達,以及國內廠商如寒武紀、海光信息等。

AI服務器競爭格局

IDC發布了《2022年第四季度中國服務器市場跟蹤報告Prelim》。從報告可以看到,前兩名浪潮與新華三的變化較小,第三名為超聚變,從3.2%份額一躍而至10.1%,增幅遠超其他服務器廠商。Top8服務器廠商中,浪潮、戴爾、聯想均出現顯著下滑,超聚變和中興則取得明顯增長。其中,浪潮份額從30.8%下降至28.1%;新華三份額從17.5%下降至17.2%;中興通訊從3.1%提升至5.3%,位居國內第5。

聯想降幅最為明顯,從7.5%下降至4.9%。

據TrendForce集邦咨詢統計,2022年AI服務器采購占比以北美四大云端業者Google、AWS、Meta、Microsoft合計占66.2%為最,而中國近年來隨著國產化力道加劇,AI建設浪潮隨之增溫,以ByteDance的采購力道最為顯著,年采購占比達6.2%,其次緊接在后的則是Tencent、Alibaba與Baidu,分別約為2.3%、1.5%與1.5%。

國內AI服務器競爭廠商包括:浪潮信息、新華三、超聚變、中興通訊等。

審核編輯 :李倩

-

服務器

+關注

關注

12文章

9149瀏覽量

85398 -

人工智能

+關注

關注

1791文章

47258瀏覽量

238417 -

產業鏈

+關注

關注

3文章

1351瀏覽量

25700

原文標題:服務器市場、產業鏈及競爭格局(2023)

文章出處:【微信號:架構師技術聯盟,微信公眾號:架構師技術聯盟】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

華為汽車產業鏈的技術解析與未來展望

碳化硅產業鏈成本大幅下降,市場迎來新變革

獨立服務器與云服務器的區別

AI服務器與WoA筆電熱潮推動MLCC市場增長

2023國內鋰電產業鏈企業營收排行榜

鴻海強化北美AI服務器產能,深化產業鏈布局

RISC-V在服務器方面應用與發展前景

RISC-V在服務器方面的應用與發展前景如何?剛畢業的學生才開始學來的及嗎?

兆馳股份一季度業績斐然,LED產業鏈貢獻首次超50%?

2024年小米汽車產業鏈分析及新品上市全景洞察報告

芯旺微電子榮獲2023最佳產業鏈貢獻獎

臺灣限制半導體技術外流破壞兩岸產業鏈

AI服務器總體架構和關鍵技術

服務器市場、產業鏈及競爭格局(2023)

服務器市場、產業鏈及競爭格局(2023)

評論