廣東珠海,一座新建的GW級液流電池工廠正準備投產

最近10個月內在建、新招標的項目,比過去十年的量還高數倍。

“約不上,根本約不上。”

某儲能賽道知名FA投資總監小饒向「甲子光年」吐槽,“液流電池現在太火了,想參與項目的投資機構太多,最近我的團隊給企業撥出了不下七八十通電話,加了不知道多少個微信,愿意聊一聊的企業屈指可數。”

提起同液流電池企業簽單的經歷,小饒無奈又憋屈,“多少有點卑微。拿到聯系方式的加不上;加上了聊天不回復;好不容易回復了,結果是‘上一輪剛融完,下一輪也已經定好了,再聯系’。”

但換個角度,儲能企業也有自己的“苦衷”。某全釩液流電池制造商稱,“近日舉辦的中國國際儲能大會上,短短三天,我們約見的投資機構就不下二十家,其中不乏大的政府產業基金和知名VC,確實見不過來。”

投融資歷來是行業發展的風向標。今年以來,液流電池領域的大額融資不斷披露。

先是今年3月,鋅鐵液流電池制造商緯景儲能宣布完成6億元A輪融資;緊接著,全釩液流電池龍頭大連融科又于4月份宣布完成超10億元B+輪融資,開始沖刺IPO。

此外,星辰新能、液流儲能科技、巨安儲能等液流電池初創企業,也剛剛結束或正在進行新融資。這些大多成立不滿兩年的企業,毫無疑問也站上了風口。

據統計,液流電池賽道在今年前五個月所吸納的資金已超20億元,融資總額超過2022年長時儲能領域拿到的全部資金。液流儲能科技總經理鄭曉昊告訴「甲子光年」,“目前整個行業初創企業的融資都處于A輪前后,彼此估值相近,在8到9億元上下,隨著企業拿下更多的配儲項目,估值會更高。”

今年以來,液流電池由于循環壽命長、安全性高、應用場景廣等優點,而成為長時儲能市場中的一股關鍵力量,市占率不斷攀升。據不完全統計,僅最近十個月內在建、新招標的液流電池規模,便已超過過去十余年裝機總和的數倍。

這個走勢,比K線圖上的強力拉升還要兇猛。

液流電池產業從未有過今天這樣的發展速度。人、財、物高速涌入,正推動這個新興賽道走向產業化窗口。液流電池的多種技術路徑,如全釩、鋅鐵、鐵鉻,均有代表性企業出現,且各家產能已超越數百兆瓦。液流電池產業已來到GW時代,站到了產業化的窗口前。

然而,液流電池產業距離真正實現產業化,達成大規模生產與落地,還有一定的距離。它們的困難依舊不少:初裝成本較高,令投資人望而生畏;技術不夠成熟,電解液利用率、電堆效率須提升;產業鏈還不健全,上游原材料供給不充裕、下游被電網的調用次數不充足。..。

歷經十余年的發展,液流電池終于走到了產業化前夜。面對多種困難,液流電池企業們正在全力破局,各使解數。中國科學院院士趙天壽表示,“今年會是液流電池產業轉折的關鍵一年。”

為理清目前液流電池行業的發展狀況,明晰行業面臨的困難。「甲子光年」采訪了十余位業內投資人、企業家、研究員,試圖記錄這一新興產業的關鍵轉折點,并結合行業難題,呈現頭部企業的破局之法。

1.液流電池,“分庭抗鋰”?

一場普通的儲能行業招標會,引發了業內的廣泛關注,“數得著的液流電池公司基本都有參與”。

5月10日,湖北省發改委公示了擬納入湖北省2023年新型儲能電站的試點示范項目清單,清單共包含21個項目,所需采購的試點示范項目規模達1GW(百萬KW)。

不同尋常的是,清單里沒有任何項目是單獨采用鋰離子電池配儲的,反而大規模配置了液流電池。招標需求中,全釩、鐵基、鋅基三種技術路徑的液流電池加起來,合計規模達到了480MW(1MW=1000KW),占項目總規模的48%。

按照3小時平均儲能時長、2.5元/WH平均初裝成本計算,這480MW項目僅所涉的建設資金就高達36億元。

要知道,盡管液流電池當紅,但長期以來,其在儲能賽道的市占率并不顯眼。據中國化學與物理電源行業協會數據,2022年中國新增新型儲能裝機規模為6.9GW,其中,液流電池占比僅3.5%,規模不過241.5MW。

所謂新型儲能,是指除抽水蓄能外的其他儲能技術,主要包括鋰離子電池、液流電池、鉛酸電池、壓縮空氣儲能、重力儲能等。過去,鋰電池是新型儲能領域絕對的龍頭,市占率在94%左右。

而當下,液流電池正在從儲能賽道的“邊緣”走向舞臺中央,并在許多儲能項目中“分庭抗鋰”。

今年3月,國家能源局發布的《防止電力生產事故的二十五項重點要求(2023版)》中,強調了對中大型電化學儲能電站的安全性要求,對電站可用的電池技術種類做了基本限定。《要求》明確,鋰離子電池不得設置在人員密集場所,并將具有本征安全性的水系液流電池劃為重點發展方向。

一進一退,變化顯現。

發生這一變化的關鍵誘因是長時儲能需求的進一步爆發,以及電站對安全性、容量可擴展性的要求進一步提升。

對儲能來說,在快速響應電網調頻需求的同時,進一步解決風電、光電在晝夜、四季等不同時間段發電量波動的問題,配合電網調節用電與發電情況,促進風光電高比例并網,是其存在的根本原因。

當下,我國儲能市場以儲能時長在2~4小時之間的短時儲能系統為主,市占率在92%以上。中國化學與物理電源協會秘書長王澤深認為,“短時儲能不能滿足電力系統跨天、跨月、乃至跨季、跨年的儲能需要,難以解決峰谷時期供需匹配的經濟性問題。這就需要建設儲能時長在4小時以上的長時儲能技術。”

研究表明,相比短時儲能,長時儲能更有利于減少棄風棄光率,且更具性價比。

美國國家可再生能源實驗室曾計算,當儲能系統持續時長達到4~8小時,電網棄風棄光率便可得到控制。中信證券也曾測算,到2050年,無長時儲能的電力系統與引入長時儲能相比每度電的成本將高24%左右。

根據國家“十四五規劃”,到2025年,我國新能源發電量占總發電量比重要達到39%左右,新能源消費比重要提高到20%左右。提高風光電消納水平是剛需,在這一背景之下,長時儲能在近期迎來爆發。

湖北招標項目中,明確儲能時長的項目共14個,其中規劃時長在4小時以上的項目有5個。

除了湖北省的招標會,其他地方如西藏、新疆,2022年平均配儲時長已超3小時,且在今年涌現出大量以長時儲能為主的建設項目,能源央國企,如中國能建、華能集團等,在今年也發布了大批針對長時儲能的項目招標。盡管眼下,2小時儲能依舊是市場主體,但市場格局正明顯的發生變化。

這會是一個萬億市場。億緯儲能市場部總監葉婉柔告訴「甲子光年」,“從2023年開始,3小時以上的儲能需求占比將會從不足8%陸續提升到60%以上,時長會逐步提升”。麥肯錫曾做過預測,到2040年,全球長時儲能累計裝機容量可達1.5~2.5TW,到2050年,長時儲能儲電量將占全部儲電量的95%。

而長時儲能需求爆發下,液流電池正是最具競爭優勢的技術之一。

儲能時間長,必然要求電池更能“存”,容量要大,擴容要方便。而液流電池電堆和電解液能夠分離,也就是功率和容量單元能解耦,可擴展性好,配置靈活,只需通過簡單的堆加即可實現擴容。而鋰電不行,鋰電功率與容量單元一體,想增加容量,要重新上一整套系統,花費的額外成本會更高。

國網電力調度控制中心的王山(化名)也做出了解讀:“長時儲能領域,鋰離子電池因為在高頻率、長時間調度時燃爆風險更高,所以缺乏競爭優勢。而液流電池因為本征安全,燃爆風險為0,是最適合長時儲能的技術之一,所以會獲得更多的嘗試機會。”

星辰新能市場總監周旋則表示,“對于儲能來說,安全性、經濟性、可持續性是三大關鍵指標。安全性是液流相對于鋰電的優勢,經濟性則表現為壽命長,全生命周期成本低、容量擴充成本低、建設選址更方便,這是液流相對于壓縮空氣儲能、鉛酸、抽水蓄能等的優勢。”

政府項目招標情況是儲能產業發展的晴雨表。它不僅反映行業發展速度,更重要的是,能彰顯多元儲能路徑下不同細分賽道所分到蛋糕的大小。湖北招標中,5個長時儲能項目中,4個均為液流儲能電站。

液流電池正“取代”鋰電走到聚光燈下,“今年是關鍵之年,儲能需求被鋰離子電池一家獨占的市場格局已受撼動,巨大的市場空間正在釋放,而液流電池也許是第一個享用這塊‘蛋糕’的儲能技術。但值得注意的是,液流電池和鋰電之間,目前還不是互相取代的零和博弈,市場是增量市場,多個技術路線共同建設一個項目的情況會更普遍。”某全釩液流電池企業負責人表示,“但不管怎么說,機會來了。”

市場機遇到來,全國各地正在掀起“液流電池建設熱”。

中國液流電池產業發軔于2007年前后。據國家能源司數據,十余年間,全國液流電池已投運裝機量之和不過140MW左右。而在最近半年,如中核匯能、國家電投等能源央國企聯合新、藏、鄂、冀等地方政府,展開了大規模液流電池項目建設計劃,規模均在數百兆瓦左右。不完全統計下,最近10個月內在建、新招標的液流電池規模,便已超過過去十余年投運裝機總和的數倍。

液流電池產業從未以今天這樣的速度膨脹、發展。落地項目指數級增加,帶動了真金白銀的投入。2023年以來,液流電池賽道迎來了投融資的高峰。

如緯景儲能,在今年3月達成了6億元A輪融資,大連融科則于4月份完成了超10億元B+輪融資,并宣布開始沖刺IPO;星辰新能則披露,將在近期完成規模為數千萬元的Pre-A輪融資;科潤新材料、液流儲能科技、巨安儲能等企業也剛剛結束或正在進行新融資。

不完全統計,液流電池賽道在今年前五個月吸納的資金已遠超20億元,融資總額超過2022年長時儲能領域拿到的全部資金。

大規模招標、大手筆投資,長時儲能建設需求下,液流電池賽道似乎已經乘風而起。

2.卡在初裝成本前

既然儲能市場亟需建設長時儲能系統,那為何長期以來,2小時以內的儲能系統始終是市場主體?

國網電力科學院研究員曉濤(化名)認為,“能源是成本敏感型市場,儲能不是為了建設而建設,新能源發展的初衷是全方位降低社會用能成本,經濟賬必須算明白。而眼下,液流電池因為成本較高,經濟賬并不亮眼。”

全生命周期成本是計算項目收益率的重要指標。據國泰君安數據,2021年時,液流電池在使用壽命比鋰電池長2.5倍的情況下,其每度電的全生命周期成本依舊比鋰電池高了11%,內部收益率不足鋰電池的七分之一。

等待更長的時間,賺更少的錢,經濟賬算不明白,市場對液流電池的需求自然有限。

而隨著技術進步與產量擴展,液流電池的全生命周期成本在過去兩年中不斷下探。上海電氣集團中央研究院儲能液流電池產品部部長楊霖霖告訴「甲子光年」,“按25年使用壽命、儲能4小時計算,釩液流電池在結束生命周期后仍有至少30%以上的殘值可以回收,度電成本已降至0.2元/KWh。”

據國網能源研究院新能源所副所長黃碧斌介紹,目前鋰電池的全生命周期度電成本約為0.5元/KWh,抽水蓄能的成本則為0.21元/KWh。經過兩年發展,液流電池的全生命周期經濟賬已經優于鋰電和抽蓄。

但僅僅是全生命周期成本更低依舊不夠,據小饒介紹,國內大部分的投資機構,常規投資回收期一般在5~7年左右,而在儲能領域,動態投資回收期也只能達到10年,“目前液流電池要想計算出成本優勢,要花的時間在20年以上,投資機構可能會等不起。液流電池想發展,進一步降低初裝成本是必須的。”

尤其是液流電池賽道路徑頗多,群雄逐鹿下,高成本容易讓投資者望而生畏。愉悅資本創始及執行合伙人劉二海表示,“哪個技術路線能跑出來,不確定性太大,VC只能大膽假設、小心求證,探索產業化的可能性。

初裝成本是項目在安裝和建設階段的成本,是項目的啟動門檻。

液流儲能科技總經理鄭曉昊表示,當前,一個百兆瓦級的液流電池項目,初裝成本基本在2.5元/Wh左右。對比之下,鋰電池的初裝成本約為1.2~2.4元/Wh不等,而兩小時儲能系統的平均投標價格為1.61元/Wh,且還有下降趨勢。

國金證券統計稱,今年儲能項目整體報價環比明顯下降,2小時儲能系統加權平均報價環比最高下降了近10%。

曉濤表示,“眼下,鋰礦價格不斷下跌,從去年的60萬元/噸跌到今年4月份將近15萬元/噸,鋰電儲能的成本因此持續下探。對比之下,液流電池初裝成本高的劣勢愈發明顯。由于產品性質不同,液流電池的初裝成本注定高于鋰電,但至少要降到能讓投資機構容易接受的程度。”

眼下,啟動門檻高,已成為限制液流電池產業化發展的關鍵。

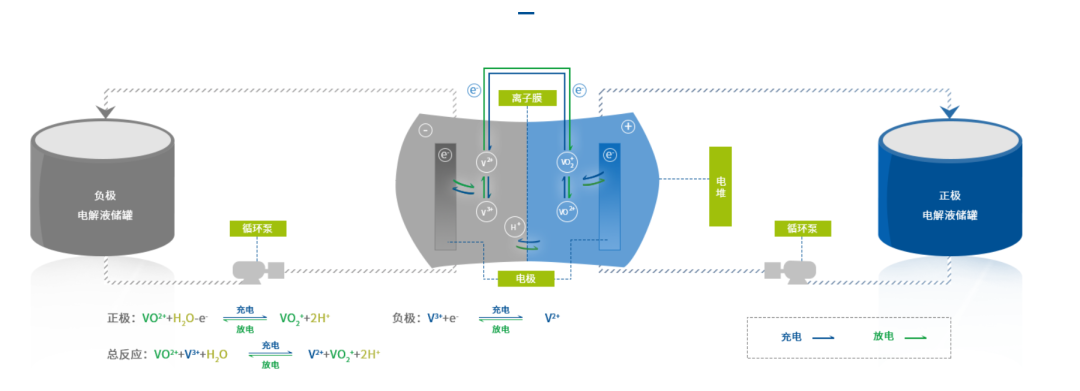

一套完整的液流電池,其構成主要包括電堆和電解液兩部分,電堆是功率單元,主要負責電力的輸入與輸出,電解液是容量單元,主要負責存儲電力。此外,液流電池還需要加裝控制系統。

大連融科的全釩液流電池構成

據國際可再生能源組織(IRENA)統計,釩液流電池成本主要分為電堆、電解液與周邊設備成本三大塊。電堆和電解液是主要成本,合計占比達到75%左右,其他構件成本占比 25%左右;其中,釩電解液成本約占40%,電堆成本約占 35%;電堆中,隔膜又是核心,成本約占電堆的40%。

許多液流電池企業告訴「甲子光年」,目前,想方設法降低電池初裝成本已成為企業發展的核心目標之一。而電解液和電堆這對“雙電”系統的成本,正成為企業們“鏖戰”初裝成本的主要戰場。

3.鏖戰“雙電”

解決方案之一,是通過技術進步降本增效,其中兩個關鍵指標是電解液能量密度和電堆能量效率。電解液能量密度越高,意味著存儲每度電所需的電解液更少;能量效率高,則意味著對電的損耗比較小。

針對能量效率的概念,周旋舉了個例子,“80%的能量效率,意味著輸入1度電,只能對應0.8度電的輸出,有0.2度電會白白浪費掉。所以對憑借電力輸入與輸出賺錢的液流電池來說,高能量效率不僅意味著能以更少的設備數量實現更大的能量存儲,也意味著電站能賺更多錢。”

對提升電解液能量密度來說,一個較為有效的方法是提高電解液濃度。國內液流電池電解液制備技術較為先進的研究院所、企業包括中科院大連化物所、北京普能世紀、上海電氣儲能、中南大學等。

中南大學化工學院教授、星辰新能首席科學家劉素琴告訴「甲子光年」,“通過采用電解液活化專利等技術,目前我的團隊能將電解液濃度提升至2.8mol/L以上,并將電池能量密度提升至30Wh/L以上。”

據「甲子光年」了解,目前國內全釩電解液龍頭的電解液濃度約為1.5~2.0mol/L,至于能量密度,目前市場缺乏統計數據,且企業間差異較大。據光大證券測算,目前釩電解液的能量密度在12~40Wh/kg之間。

除了能量密度,提高電解液利用率同樣重要。南方科技大學講席教授、中國科學院院士趙天壽表示,“即使是目前最成熟的全釩液流電池,其電解液利用率也只有60%,也就是說,剩下的40%的釩都沒有利用好。”趙天壽開出的藥方是提高系統內電流的強度,“提高電流密度,也就是功率密度,從而提高電解液利用率,降低成本,這應該是行業的共同目標。”

此外,提升電堆能量效率是優化電堆成本的有效手段,也是液流電池能否算清經濟賬的關鍵。優化能量效率指標已成為液流電池企業發展的關鍵。

鄭曉昊介紹,液流儲能科技的全釩液流電池電堆能量效率在78%上下;而鐵基液流電池代表企業巨安科技的CEO孟錦濤表示,該公司的全鐵液流電池電堆效率和系統效率均在80%以上。

鋅鐵液流電池的代表企業是緯景儲能,但該公司并未透露任何與能量效率、能量密度有關的數據。鋅基液流電池有關的國內企業數量介紹,其新進展可參考海外企業。美國ZBB公司的最新數據是,鋅溴液流電池電堆能量效率能達到82%。

大連融科作為行業龍頭,2013年時,其承建的5MW級全釩液流電池系統能量效率便已達到80%,去年12月底,該公司并網的全國規模最大的液流電池儲能電站,百兆瓦級的“大連液流電池儲能調峰電站國家示范項目”,系統效率可達76%。

中南大學的研究成果也能代表行業先進水平,劉素琴教授表示,通過在電極材料、隔膜材料、電堆結構三個方面做出優化,其研制出的全釩液流電池電堆“星辰一號”,能量效率已達到85%。

值得注意的是,談到電池性能,業內的說法其實并不統一。曉濤告訴「甲子光年」,“比如電解液能量密度,有的按單位體積披露,有的按單位質量披露,有的干脆只披露電解液濃度。不同單位下,企業的技術能力可能完全不同。”

曉濤還表示,“能量效率也是一樣,要分為電堆效率和系統效率兩種。電堆效率高不代表電池充放電轉換率高,因為還需要計算系統其他部分造成的損耗。但許多企業披露的數據都是電堆的。此外,相當數量的企業都會把實驗室效率放出來,這種數據的可靠性還需要經過量產檢驗。”

這種現象出現的原因也很簡單,王山認為,“許多液流電池初創企業剛剛走過中試階段(產品在大規模量產前的較小規模試驗),量產還只是規劃和在建,批量交付尚未實現。行業處在這樣的階段,哪怕較為領先、有量產數據的企業也會希望再觀察一下同行表現。”

他進一步指出,“更何況有些技術,如鋅鐵液流電池,在效率指標上確實稍遜一籌,所以在缺乏商業化成果、只能比技術數據的當下,有些企業其實不愿意公開披露相關信息。”產業處在發展早期,對待技術進步要有耐心,“同樣需要看到,技術指標不是衡量企業能力的唯一標準,商業模式、電站運維能力、量產與工程能力同樣重要。”

去年6月,大連化物所李先鋒團隊曾發表論文,稱鐵基的能量效率比較低,相比于全釩要低10%左右,鋅鐵液流電池則要更低一點。而據統計,液流電池的系統效率通常要比電堆效率低1.5%~2%。據「甲子光年」了解,眼下,液流電池企業量產后的電池系統效率能達到75%以上,便已算不錯。

而關于電堆降本,除了優化能量效率,還有一個重要方向是降低隔膜成本。液流電池隔膜的主要作用是,在導電的同時阻止正負極電解液混合。其性能高低,主要體現在使用壽命與質子傳導率兩方面,前者考驗耐久度,后者則決定電流傳輸效率。

這一零部件的優化方向主要是國產化替代。目前,中國電池隔膜主要采用的是美國杜邦公司(科慕)生產的Nafion膜,該隔膜是全釩氧化還原液流電池的標準膜,相關技術由國外壟斷,價格高昂。

據劉素琴介紹,厚度為50.8μm的Nafion212隔膜,每平米制備成本為2100~2800元,折合每百兆瓦造價為1.8~2.3億元。

行業內較為領先的優化方法由大連化物所提出。大連化物所研究員張華民表示,他團隊自主研發的可焊接多孔離子傳導膜,可將膜材料的使用面積減少30%,并令隔膜每平米制備成本下探到百元以下,電堆總成本將由此降低40%。

劉素琴團隊也做有新進展,他們開發的非氟離子傳導膜,較之Nafion212膜,導電率更高,壽命更長,“可實現國產化替代,有助于重塑國內供應鏈”。其造價低廉,50μm厚度下,每平米造價不過500~800元,百兆瓦制備成本為4千萬元至6千萬元,與Nafion212相比,降本幅度高達76%。

眼下,液流電池賽道路徑多元,百家爭鳴。技術還未成熟、生產還未起量,哪怕無時無刻不在進步,不確定性依然明顯。劉二海告訴「甲子光年」,“創業是一場冒險,企業家對社會的價值就是消除這種不確定性。”多元路徑對應著多位賽手,產業正在這些賽手手中一步步走向完備。

2019年時,李先鋒團隊曾做過預測,稱到2035年,液流電池達到國家戰略所需的關鍵指標,是GW級液流電池系統效率大于75%,循環次數大于1.5萬次,使用壽命超過15年。

而當下,通過持續的迭代升級,國內液流電池的頭部玩家基本已能做到電池循環使用2.5萬次性能無衰減,使用壽命普遍達到25年,系統效率也有一定保障,只是在規模上,GW級儲能系統還尚未誕生。隨著企業技術能力的不斷優化與產業鏈的不斷完善,液流電池的成本存在明顯下降空間,距離真正實現產業化發展,只有一步之遙。

4.打開產業化窗口

在近期舉辦的第十三屆中國國際儲能大會上,長時儲能論壇首次以獨立分論壇的形式出現在大會中,而這場長時儲能論壇的主角,正是液流電池。緯景儲能、巨安儲能、液流儲能科技、中科院金屬研究所等眾多液流電池企業、研究機構咸聚于此。

參與此次大會,液流儲能科技副總經理于充很高興,“我感到液流行業內的技術交流越來越開放、越來越頻繁,剛才我還與巨安的孟總聊過,計劃和同行們開一個交流合作會”,這是一種期盼已久的熱鬧,“行業正處在構建生態、完備產業鏈的關鍵時刻。”

在這次國際儲能大會上,趙天壽院士也感到激動,“液流電池已經處在產業化的窗口期,今年將會是一個轉折點。”

對于儲能行業來說,所謂產業化,就是儲能產品產能上得去,產品有人買,電站能并網。而要實現這一步,風光電產業選擇上哪類儲能產品,電網對哪類電站進行調度,非常關鍵。

液流儲能科技總經理鄭曉昊告訴「甲子光年」,“對于儲能電站來說,被高頻調用才能盈利。理想情況下,風電每天要調用三到十次,光電要調用一次,電網調度需求每天可以達到一千次以上。”但現實很骨感,“主流的鋰電儲能,平均每天調用時長僅為1.46小時,實際利用率只在6.1%至12%之間。液流電池當下的調用情況,不會比鋰電更好。”

他舉了一個實際運行數據,“我們在山東濰坊濱海經開區的四小時釩液流儲能電站,目前每天能進行兩次滿充滿放。”調度是電站參與電力市場交易賺取電價峰谷差、通過容量共享賺取輔助服務費用的前提,在這一背景下,液流儲能科技的數據已然不錯,但距離讓電站能通過調度盈利,還有許多路要走。

鄭曉昊表示,這是儲能行業共同的問題,“關鍵是儲能電站在電網中的接入位置,如果方便調度,則機會會更多。”

因此,對液流電池企業來說,能拿下什么樣的儲能承建項目,至關重要。為了使自己在競爭中占得有利地位,眼下,液流電池企業正在積極尋求同新能源巨頭進行深度綁定。

如巨安儲能已與中廣核集團、湖北省新能源有限公司、國投十堰等企業合作。緯景儲能承建了中國電建集團江西省電力建設有限公司的項目,并于今年3月作為倡議發起單位,參與上海市未來產業新型儲能專家委員會成立大會,致力于打造上海未來能源產業集群。

而液流儲能科技,已和華電集團、中核集團、國家電投集團達成合作。本月初,星辰性能宣布與通用技術集團旗下子公司中國技術進出口集團達成戰略合作,優先參與通用集團在各地興建或投資的風光電站及源網荷儲項目。

除了與甲方積極深化合作,液流電池產業的深度綁定趨勢,還體現在對上游礦產的控制權,和對產能爬坡能力的獲得上。

比如對釩礦的控制。中國釩儲量占全球39%,產量占全球67%,皆為世界第一,資源充裕。但中國釩目前并不能直接供給給釩液流電池產業。釩液流電池中的釩指的是五氧化二釩,這種材料的主要來源是釩鈦磁鐵礦。該種礦中的五氧化二釩含量并不高,主要成分是鐵,且煉制過程需要高爐,因此釩一直以來都是鋼鐵廠冶鐵的副產品。

釩煉制技術之復雜,成本之高,由釩液流電池企業直接冶煉并不現實,且五氧化二釩也不能直接用于制作電解液,中間還需專門的廠商給電解液長做提純,提煉為高純釩。一大套流程下來,釩液流電池企業想獲得可靠、便宜的釩供應,千難萬難。

中國科學院金屬研究所研究員嚴川偉表示,“當前國內釩市場特點是仍是‘鋼鐵的江湖’,即鋼鐵副產釩占85%,而90%以上的釩又用回到鋼鐵行業。因此,獲釩難、釩價高,已成為遏制釩液流電池產業發展的關鍵。”

「甲子光年」觀察到,為解決這一問題,諸多液流電池企業均嘗試通過戰略合作、股權合作等形式掌握礦權,并借由釩巨頭企業之手,優先獲釩,在鋼鐵體系之外,打造獨立的釩供應體系。這一現象在“釩礦之都”四川省比比皆是。

去年12月底,大連融科便與釩制品龍頭釩鈦股份旗下子公司成都釩鈦貿易簽訂合作協議,釩鈦貿易承諾優先保證大連融科的產品均衡供應,確保大連融科生產需要。早些時候,去年8月,永泰能源宣布與海德股份共同投資設立并控股德泰儲能,由此迅速獲得優質釩礦。

今年5月,液流儲能科技與攀枝花市相關領導在北京進行會談,就高純釩供應與產業落地進行恰談。不久后,星辰新能也與中國五礦恩菲工程技術有限公司,共同考察四川鹽邊縣釩礦資源,該公司現已通過股權控制,自持一座湘西釩礦。

至于產能爬坡能力,將直接決定液流電池企業在市場需求爆發時能否搶到足夠的市場份額。

為補足工程能力,大連融科宣布與釩鈦股份共建電解液生產線,北京普能正在和中國釩產品第二大企業河鋼股份洽談成立合資公司,液流儲能科技則與中國純堿巨頭山東海化集團成立了合資公司,共同生產釩電解液。

緯景儲能告訴「甲子光年」,當技術優化到一定階段、市場需求開始釋放,“量產,提高產能是企業現階段的核心任務”。多家液流電池企業負責人均對今年的市場增長頗有信心,“與現有的產能相比,市場需求幾乎無限大。今年液流電池的市場需求至少是去年的四倍以上,能不能賣出去不是問題,產能才是問題。”

在這一背景下,國內液流電池企業的產能開始飆升。

如大連融科,正在攀枝花市建設年產能在2000立方米以上的釩電解液生產線。上海電氣儲能,則正在江蘇鹽城擴建年產能3GWh的基地。北京普能世紀,則已開始規劃GWh級液流電池。

緯景儲能表示,其位于珠海的GW級鋅鐵液流電池產線即將于7月竣工,投產后年產能可達6GWh;星辰新能的全釩液流電池產線到今年底年產能可達700MW;另一家釩液流電池廠,液流儲能科技的產能則會在今年底達到600MW;巨安儲能也表示,該公司將在今年下半年建成全鐵電解液年產1萬噸、電堆年產1萬臺的“雙萬”產線。

據不完全統計,僅今年3~6月,國內在建及規劃液流電池產線便超過9條,產能規劃合計超過8.2GW,潛在年產值超過700億元。

頭部玩家競逐產能,液流電池迎來GW時代。中國液流電池產業化自2007年開始,彼時,今天的行業龍頭大連融科、北京普能世紀等均先后成立。歷經十余年的發展,液流電池終于站在了產業化的窗口前,在長時儲能需求不斷釋放的今天,它們已離產業化不再遙遠。

而液流電池崛起的背后,是不斷高質量發展的中國新能源市場,是日益深化落實的“碳達峰、碳中和”政策。

有業內人士曾向「甲子光年」幽默地表達了對儲能市場當下的看法,“過去的十余年,中國新能源的主旋律是‘風光無限’,歷經‘雙反’等坎坷,倒掉了無數行業巨頭,中國‘風光’才做到世界第一。而現在,‘風光無限’要升級成‘氫氫儲儲’,氫能、新型儲能正高速發展,所有人都應該期待中國新能源的下一個十年。”

-

新能源

+關注

關注

26文章

5450瀏覽量

107416 -

電解液

+關注

關注

10文章

848瀏覽量

23093 -

液流電池

+關注

關注

0文章

40瀏覽量

11221

原文標題:液流電池,正在儲能市場“分庭抗鋰”?|甲子光年

文章出處:【微信號:jazzyear,微信公眾號:甲子光年】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

液流電池,正在儲能市場“分庭抗鋰”?

液流電池,正在儲能市場“分庭抗鋰”?

評論