進入2023年,疫情沒有了,管控全部開放了,經濟活動完全自由了,淄博燒烤都爆火了。

然而,經過春節后短暫的銷售增長后,半導體行業,突然降溫了。

當前的***,尤其是消費類芯片和射頻類芯片,已經不能用卷來形容了,用慘烈形容也不為過了。

造成當前慘淡現狀的真實原因,究竟是什么呢?

我溝通了挺多業內人士,都很難得到一致的答案,幾乎所有人對這個問題都非常疑惑。

4月底,隨著各家2022年報和2023Q1財報的發布,我把100家芯片相關上市公司財報,做了一個整理和匯總,試圖呈現一個多維的視角,闡釋一下卷的原因。

經過幾天的分析,我得出了一些粗淺的結論,在如下的小節中,一一分享給各位。

1

調研的公司名單

本次調研的100家上市公司,其中有95家是芯片設計企業,還有5家是蜂窩通信模組企業。

100家上市公司清單

01.MCU企業8家

復旦微電,峰岹科技,華潤微,兆易創新,中微半導,瑞芯微,全志科技,芯海科技;

02.存儲企業7家

聚辰股份,東芯股份,恒碩股份,普冉股份,江波龍,德明利,佰維存儲;

03.封測企業4家

04.工業芯片26家

睿創維納,力合微,鋮昌科技,海光信息,燦勤科技,國博電子,紫光國微,福晶科技,臻鐳科技,四方光電,鉅泉科技,華海誠科,創耀科技,燕東微,東軟載波,上海貝嶺,源杰科技,龍訊股份,天德鈺,瀾起科技,思瑞浦,納芯微,長光華芯,裕太微,安路科技,龍芯中科;

05. 功率器件9家

宏微科技,東微半導,斯達半導,揚杰科技,聞泰科技,新潔能,芯朋微,捷捷微電,華微電子;

06. 晶圓企業3家

中芯國際,立昂微,三安光電;

07. 配套服務企業5家

鼎陽科技,華峰測控,德龍激光,國芯科技,芯原股份;

08. 視頻芯片2家

國科微,富瀚微;

09. 手機配套芯片7家

卓勝微,韋爾股份,格科微,唯捷創芯,艾為電子,思特威,匯頂科技;

10. 消費芯片24家

樂鑫科技,中科藍汛,士蘭微,民德電子,力芯微,南芯科技,芯導科技,矩芯科技,晶晨股份,圣邦股份,晶豐明源,明微電子,帝奧微,英集芯,燦瑞科技,恒玄科技,賽微微電,杰華特,景嘉微,富滿微,翱捷科技,敏芯股份,希荻微,博通集成;

11. 蜂窩模組企業5家

廣和通,美格智能,日海智能,有方科技,移遠通信。

我把這100家上市公司的數據, 選擇了比較關鍵的幾個維度,摘抄出來,做了個表格,包含如下數據:

| 總市值 |

| 2023Q1營收,Q1凈利潤,Q1主營凈利潤 |

| 2022營收,2022凈利潤,2022主營凈利潤 |

| 流動資產,現金及其等價物,應收賬款,存貨 |

| 流動負債 |

從這個表格的數據里面,從100家公司的多維數據,來分析一下當前的半導體行業和蜂窩模組行業的風向,以及越來越卷的根本原因是什么。

2

凈利潤同比變化

凈利潤數據:

100家公司里面,2023年Q1主營凈利潤同比上漲的只有17家,有83家下跌。也就是說,只有平均17%的企業凈利潤是上漲的。

2023年Q1的主營凈利潤上漲超過50%的,只有這5家:睿創維納、國科微、宏微科技、力合微、鼎陽科技。

11個板塊企業概況

01.MCU企業8家

8家全部凈利潤下滑,最少下滑幅度20.42%,最大下滑幅度11947.8%,上漲的企業比例為0;

02.存儲企業7家

7家全部凈利潤下滑,最少下滑幅度77.55%,最大下滑幅度927.98%,上漲的企業比例為0;

03.封測企業4家

4家全部凈利潤下滑,最少下滑幅度75.84%,最大下滑幅度222.67%,上漲的企業比例為0;

04.工業芯片26家

其中8家凈利潤上漲,18家凈利潤下滑,凈利潤上漲的企業數量比例為31%;

05. 功率器件9家

有3家凈利潤上漲,6家凈利潤下滑,凈利潤上漲的企業數量比例為33%;

06. 晶圓企業3家

3家全部凈利潤下滑,最少下滑幅度66.29%,最大下滑幅度265.78%,上漲的企業比例為0;

07. 配套服務企業5家

共5家,有1家做儀表的企業凈利潤上漲,其他4家無論是設備還是IP服務,都下滑。凈利潤上漲的企業數量比例為20%;

08. 視頻芯片2家

1家下滑,1家上漲,凈利潤上漲的企業數量比例為50%;

09. 手機配套芯片7家

7家全部凈利潤下滑,最少下滑幅度74.75%,最大下滑幅度416.17%,凈利潤上漲的企業數量比例為0;

10. 消費芯片24家

其中有2家凈利潤上漲,分別上漲16.28%和1.39%。有22家下滑,最小下滑56.43%,最大下滑1954.85%,凈利潤上漲的企業數量比例為8.3%;

11. 蜂窩模組企業5家

有1家凈利潤上漲38%,其他4家凈利潤下滑,最少下滑36.66%,最大下滑237.59%。凈利潤上漲的企業數量比例為20%。

從上面的數據能看出,在當前需求偏弱的階段下,工業芯片和功率器件,有一部分企業,是有比較高的壁壘,市場無論怎么波動,壁壘足夠高的業務,不太會受到環境的影響。

其他的板塊,無論是消費類芯片、MCU芯片,還是手機配套芯片,因為產品相對比較同質化,比較難以抵抗市場弱周期代理的影響。

MCU、存儲、封測、手機配套芯片(射頻,觸控,攝像頭芯片)這幾個板塊,全部大幅度下跌;

消費類芯片也是絕大多數大幅度下跌。

而芯片設計公司的上游,晶圓企業和封測企業,也全部無一例外出現大面積的凈利潤下滑, 讓我感受到了凜冽的寒意。

2023Q1大面積虧損的原因:

2021年大缺貨,2022年疫情導致的經濟活動受限,對于半導體行業造成了兩年的非正常現象。

在2021年大缺貨的階段,需求端瘋狂下單,重復下單,傳遞給上游就是瘋狂備貨。

晶圓廠為了降低自身風險,會要求芯片設計企業鎖定不可撤銷訂單,同時晶圓廠再去擴大產能。

2022年的經濟活動受限,給行業的大多數企業造成了一種錯覺:

需求的減弱,是由于疫情引起的,當疫情過去,經濟活動恢復正常后,需求會爆發的增長。

但是,當疫情成為過去式之后,社會的信心卻沒有恢復,消費者傾向于把錢存到銀行,而不是報復性消費。

2021年的不正常缺貨,造成了晶圓廠新增或者擴充非常快速,接收了大批不可撤銷訂單,導致的產出非常多;

2022年的疫情,造成的后果是,社會對于半導體芯片的需求減弱,從而行業的庫存高企。

這二者疊加,導致半導體芯片的供需嚴重失衡,甚至有些芯片企業的銷售是負毛利的。

看上去是Q1虧損比較厲害,實際上大多數企業在去年Q4就開始虧損了。

只是2022年上半年缺貨余波還在,所以盈利不錯,所以Q4的虧損在2022年的年報里面體現的并不明顯。

可以預見的未來一段時間,凈利潤的改善,很難通過開源來達成,更多的通過節流才是合理的路徑。

3

現金保險度

盡管這100家企業的凈利潤不理想, 其實也不要緊,只要現金足夠,省著點花,等待市場轉好,也不是什么大問題。

那么,這100家企業的現金流情況怎么樣呢?

為了分析現金流,我重點查看表格里面的2個數據:現金儲備(現金+可交易性金融資產),流動負債。

為什么是這兩個數據呢?因為這兩個數據是最真實的,最難造假的數據。

存貨有減值計提的風險,應收有收不回來的風險, 但是現金以及現金等價物,是硬通貨,可以證明企業的現金實力。

為什么看流動負債呢?

流動負債包含了合同負債、短期借款(主要是銀行借款)、應付款、應付職工薪酬幾項。這幾項,只要到期,都是要剛性兌付,不能耽誤的,所以也可以完全體現企業現金的兌付壓力。

因此,從現金儲備和流動負債,可以看出來企業的現金流的狀況。

為了更加簡化分析,我設計了一個指標,叫做現金保險度:

現金保險度 =(現金儲備—流動負債)/ 流動負債

意思是,現金儲備,去掉短期要償還的債務,再除以流動負債。這個系數,表征了企業的現金流的健康度。

這個系數越大,說明企業的現金流越健康。

假如現金保險度小于0,是負數,說明這個企業的現金狀況,要值得警惕了,不是非常的健康了;

假如現金保險度小于-0.3,那就意味著,現金不僅僅是不夠償還負債,并且缺口都大于負債的三分之一了,要動用應收款或者是存貨去償還債務了。

100家企業現金保險度概況

01.現金保險度大于0

有74家企業,說明芯片設計公司整體的現金儲備很健康,不過也不難理解,剛剛科創板上市沒多久,上市募集到的資金,還沒怎么花呢。

02.現金保險度在0到-0.3之間

有10家企業,要值得警惕了,不過也沒什么太大問題。

03.現金保險度小于-0.3

有16家企業,說明現金償還債務的能力有風險了,需要注意回流現金了,收款的收款,增發的增發,需要提上日程了。

04.特別注意

5家模組企業,除了美格智能剛剛募集6億資金,現金儲備比較充裕之外,其他4個企業的現金保險度,都是不大于-0.5的。可能模組企業確實是消耗現金的業務,要盡快籌集現金才能保持健康度;

7家存儲企業,有2家的現金保險系數都是-0.6,也是要值得警惕了。

4

現金保障度——更合理的現金流指標

上一節的現金保險度,更看重的是現金儲備,直接忽略了應收賬款和存貨這兩個數據。

理性的來說,雖然應收賬款有一定的時間延遲效應,也有部分無法收回的風險,但是大多數情況下,客戶還是能夠按時付款的,所以應收賬款也有一部分現金的屬性。

存貨相比應收賬款,變為現金的能力要更弱一些,也有減值和呆滯的風險,導致后續不得不計提損失。

但是一般情況下,存貨的大部分還是可以轉為應收,進而轉為現金的。

因此,更理性的評估現金流的指標,應該把應收和存貨也考慮進去。

我重新設計了一個新的指標,現金保障度:

現金保障度 =(現金儲備 + 應收*0.6 + 存貨*0.4 - 流動負債)/ 流動負債

按照現金保障度來分析,100個企業的數據如下:

100個企業現金保障度概況

01.現金保障系數大于0

有90家企業,說明90%的企業,資金面的風險是可控的;

02.現金保障系數在0到-0.2之間

有6家,這6企業的資金面,應該是比較緊張的,要及時改善了;

03.現金保障系數低于-0.2

有4家,其中一家企業的資金保障系數是-0.63,這就需要進一步重視了。

現金保障度指標,更合理的反映了企業的現金兌付能力。

在市場偏弱的環境,現金流的重要性,大于利潤的重要性。

現金保險度和現金保障度這兩個指標,可以結合起來分析,來綜合判斷一個企業的現金兌付的能力。

5

怎樣增加現金流

在當前供需失衡的階段,毛利率持續走低,是各個企業無法盈利的主要原因。

未來的兩三年,市場需求能夠變強,是無法預測的,因此盈利的改善,也是無法預期的。

只有企業自身加強現金儲備,讓自己保持現金流的健康,這樣在未來的某個階段市場供需關系轉好的時候,才能迅速抓住機會。

怎么改善現金流呢?無非兩個方向:

01. 增加現金儲備

增發股份

通過增發股權,增加股東。這樣的資金,不是負債,是資本金。

讓潛在股東相信,通過長期的經營,給股東超額回報,從而讓潛在股東成為現任股東。

這是最直接,也是成本最低的方案,3月份美格智能增發的6億現金,就非常管用。

應收款變為現金

減少客戶的賬期,也是增加現金的好方法,不過這會比較考驗企業的產品競爭力。

存貨盡快銷售

存貨盡快賣掉,也能回籠現金。不過這更像一句廢話,能賣的話,早就賣了,不會放在存貨里面了。

擴大企業營收

提升企業的銷售能力,加大銷售力度,在毛利率和應收賬款不惡化的情況下,擴大企業的營收。

這幾乎也是一句廢話,企業有這個能力的話,早就做了,還用我說嗎?

但是,要注意到,研發能力強,產品能力強,銷售能力弱,是大多數芯片設計企業的現狀。假如企業一號位能夠主動學習,提升市場和營銷的能力,通過合理的方式,提升跟下游客戶的信任度,提升銷售的收入,還是有非常大的空間的。

02. 減少流動負債

減少職工薪酬

這可能是成本最低的減少流動負債的方法, 所以最近一年來,各個大廠紛紛裁員,應該就是為了減少報表里面的應付薪酬這一項,也就是減少流動負債;

減員增效,也是目前的大廠幾乎已經達成一致的不二法門了。

其他的,我好像也想不出好辦法了。

因為無論是什么負債,總是要還的。

6

毛利率情況

半導體芯片這個產品,由于投入大,周期長,企業還愿意經營半導體產品的原因,就是半導體芯片產品的毛利高。

國外的典型半導體芯片公司,毛利一般會大于70%,低于50%毛利的新品,國外公司大多數就會考慮放棄了。

國產的半導體芯片,因為競(tong)爭(zhi)大(hua)一些,所以毛利一般很少超過70%。

***企業:

毛利超過40%,算是比較優質的產品線;

毛利超過30%,算是良好的產品線;

毛利超過20%,算是馬馬虎虎的產品線;

毛利不高于20%,算是慘淡的產品線,但是勉強也能做;

毛利不高于10%,幾乎就是虧損產品線,可以考慮逐漸退出歷史舞臺了。

這100家企業的毛利率怎么樣呢?還是看匯總的數據:

100家企業毛利率概況

01.毛利率超過70%的企業

有2家,分別是臻鐳科技,毛利率88.35%;鋮昌科技,毛利率72.01%。

并且,兩家企業的Q1凈利潤也是正的。這兩家企業,妥妥的國貨之光啊。

02.毛利率超過50%的企業

有18家。而這18家里面,凈利潤虧損的,只有兩家企業。虧損原因是營收太少。

03.毛利率區間在40%-50%的企業

一共有17家;因此百家企業中毛利率超過40%的,有35家。

04.毛利率區間在30%-40%的企業

一共有26家; 因此百家企業中毛利率超過30%的,有61家。

05.毛利率區間在20%-30%的企業

一共有20家;因此百家企業中毛利率超過20%的,有81家。

06.毛利率區間在10%-20%的企業

一共有13家;因此百家企業中毛利率超過10%的,有94家。

07.毛利率區間在0%-10%的企業

一共有5家;因此百家企業中毛利率為正的,有99家。

08.毛利率為負的企業

負毛利有一家,佰維存儲,毛利率為-5.34%。

從企業長遠發展的角度,毛利率的重要性,可能大于凈利潤。

賽道容量大 + 毛利率健康 = 未來可期;

毛利過低的業務,用非常低的經營成本去經營,也是可持續的,健康的。

毛利低,經營成本高,就是不可持續的業務。

對照我整理的100個公司的數據,可以很容易的分析出來:

經營成本 = 銷售額*毛利率 - 主營業務凈利潤。

所以,我們下一節重點講一下經營成本的問題。

7

經營成本情況

我把100家企業的經營成本,用下面的公式,做了個羅列:

毛利 = 銷售額*毛利率

經營成本 = 毛利 - 主營業務凈利潤

這樣得到的經營成本,除掉商譽減值以及大額計提之外,基本上和財報里面的管理成本+銷售成本+研發成本+財務成本的總和是基本匹配的。

衡量一個企業的經營成本是否過高,用經營成本的絕對值還不太合理,我這里設計了一個經營成本率的指標:

經營成本率 = 經營成本/毛利

經營成本率,就是經營成本和毛利絕對值的比值,經營成本率越低,企業的經營效率越高;

反之,經營成本率越高,企業的經營效率越低。

我們再對照看下100個企業的經營成本率,分別如下:

100家企業經營成本率概況

經營成本率在 0-70%之間的,有24家企業;

經營成本率在70-80%之間的,有14家企業;

經營成本率在80-90%之間的,有11家企業;

經營成本率在90-100%之間的,有8家企業;

經營成本率在100-200%之間的,有24家企業;

經營成本率在200-500%之間的,有17家企業;

經營成本率在500%以上的,有2家企業(包含一個毛利負值的企業),都是存儲企業;

經營成本率小于100%的,有57家;

經營成本率大于100%的,有43家。

把經營成本率降低到100%以下,就有主營業務盈利的希望;

把經營成本率降低到80%以下,盈利就會相對比較健康。

如果是營收小于2個億RMB,經營成本率的價值可能不是特別大,因為企業可能還是處于投入期,還沒開始有真正的規模收入;

如果是營收大于2個億RMB,經營成本率就比較能說明經營效率了。

這100個企業,2022年營收都已經超過2個億RMB。

所以,經營成本,都有匹配經營效率的需要。

可以預見的未來兩三年,這100家企業的大多數,都會采取提升經營效率,降低經營成本率的經營策略。

8

市值情況

100家企業中,最高的市值是4700多億(中芯國際),最低的市值是有方科技(20億)。

市值代表了市場對這家企業未來的預期,是未來很多年現金流的總和的預期。

要想提高市值,現在就可以開始做預期管理。

做預期管理的最好方法,可能是向社會傳遞自己企業的未來的經營路線。

在這方面,好像100家企業都做的不是非常明顯。

9

總結:透過數據看行業

從2023的Q1季報數據來看,半導體行業很可能是已經進入了理性周期,熱度下降非常明顯。

也有可能,是進入了下行周期。

這個周期,可能1年,可能2年,也可能3-5年。

在這個周期內,融資更加困難,用戶的需求偏弱,供應非常過剩。

因此,利潤會下降很多,虧損也可能成為常態。

我在寫本文的時候,已經到了五月中旬,Q2已經過了一半。

在Q2的這一半時間里面,我跟行業內的大佬們聊天的時候,絕大多數都沒有感受到市場的回暖,幾乎都認為Q2比Q1還要差。

可以預見的是,這100家公司,Q2的業績比Q1有可能還要下滑。

在市場需求高漲的階段,企業應該高負債經營,迅速擴大規模;在市場需求疲軟的階段,企業應該守住自己的現金,最大限度的延長自己的現金流生命,等待市場轉好,從而迅速壯大。

市場疲軟的階段,逐漸會有公司的現金流撐不住,進而解體。有現金儲備的公司,將成為最終贏家。現金不多的公司,更要少花錢,讓自己活的久一些。

流動負債,應該是決定企業命運的指標。

合同負債、短期借款、應付款, 這三項,都不太好優化。

那么職工薪酬,減員增效,可能就是最需要優化的指標了。

需求疲軟 + 供應量太大,是競爭太激烈的主要原因,造成了各家企業無底線的卷。

上市公司參與卷,還有更多的非上市公司也在參與卷。

無疑,上市公司憑借現金儲備的優勢,會更加主動。

現在最應該要做的,就是提升企業經營效率,降低經營成本率。

-

芯片

+關注

關注

455文章

50791瀏覽量

423471 -

半導體

+關注

關注

334文章

27349瀏覽量

218506

發布評論請先 登錄

相關推薦

中國半導體的鏡鑒之路

總營收3604億! 41家凈利潤翻倍增長!A股217家半導體公司上半年業績出爐

中微半導體四款芯片通過AEC-Q100 Grade1車規認證

傅里葉半導體榮獲季豐電子AEC-Q100與AEC-Q006證書

恩智浦半導體第二財季營收31.3億美元

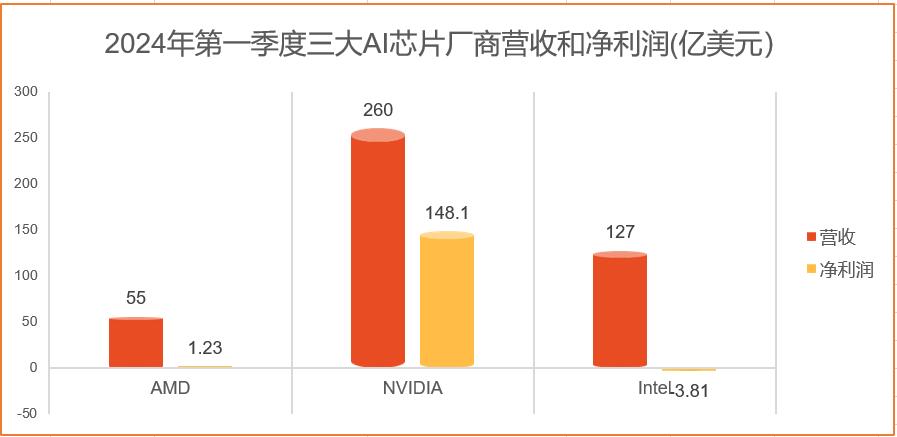

市值逼近2.8萬億!AI半導體熱度爆棚,三大上游芯片大廠Q1營收集體飆升

英特爾Q1營收127.2億美元 同比增長9%

半導體發展的四個時代

12家半導體/芯片公司齊聚EDICON發表演講和進行展示!

芯片不好賣了嗎?100家半導體公司Q1財報告訴你真實原因

芯片不好賣了嗎?100家半導體公司Q1財報告訴你真實原因

評論