近期,廣州期貨交易所(簡稱“廣期所”)就碳酸鋰期貨和期權合約及相關規則征求意見,這也預示著,碳酸鋰作為新品種進一步納入期貨市場。

根據廣期所碳酸鋰期貨合約的設計,其交易單位為1噸/手,最低保證金為合約價值的5%,最小變動價位為50元/噸,每次最大下單數量為1000手,最小下單數量為1手。

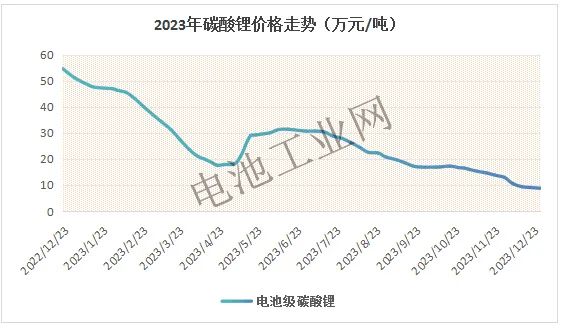

從鋰電產業發展背景來看,碳酸鋰納入期貨市場直指近段時間鋰價波動對鋰電產業帶來的震蕩影響。

特別是自2022年11月以來,碳酸鋰價格大起大落,從60萬元/噸的價位,至今年4月跌破20萬元/噸。近期,碳酸鋰價格又漲超30萬元/噸。

前期鋰價的大幅下降,一季度材料和電池廠商普遍面臨大規模的庫存計提減值,甚至造成大面積毀單現象,限制了產業鏈上下游的合作。鋰價傳導機制的不暢,也讓產業鏈上下游觀望情緒加重,不利于鋰電產業的發展。

后來,鋰價大幅下跌又極速反彈,業內人士反饋,正是觸及了行業的木桶效應,即鋰價的最低點并非完全由成本加工最低的鹽湖環節決定,也受到進口鋰礦石、鋰云母等成本因素影響。在行業減產、惜售情緒下,碳酸鋰價格迅速反彈。

廣期所提到,碳酸鋰是廣期所規劃上市品種中的重要組成部分,將為鋰鹽行業提供有效的風險管理工具,助力產業平穩健康發展。

碳酸鋰納入期貨,一方面可以提供價格信號,為企業的生產、采購提供決策依據;另一方面可以作為企業套期保值的風險管理工具,實現企業對價格波動風險的精細化管理。

具體操作層面,與現貨市場所區別,碳酸鋰的期貨市場通過合約的形式,以未來某個時間點進行實物交割,從而使交易者可以提前鎖定未來原材料的價格。

例如,電池廠商預計未來碳酸鋰價格會進一步上漲,可以提前通過期貨市場鎖定原材料價格,從而保障利潤。或者材料廠商預計未來碳酸鋰價格會進一步下跌,則可以通過期貨市場提前賣出,從而避免損失。

從期貨市場的價格傳導來看,由于期貨市場必須與現貨掛鉤,這也意味著,期貨市場對未來價格能進行更加有效的傳導,從而反映產業鏈更真實的供求關系,并促進產業鏈各環節進行更為理性的交易。

此前,鋰價波動不斷,正是囤貨、搶貨、惡性競價等人為炒作因素,導致碳酸鋰報價混亂,產業上下游不堪其憂。

期貨市場的引入,遏制了鋰電企業“追漲殺跌”的態勢,在漲價環節不再盲目堆庫存,在降價環節也不再盲目去庫存。期貨市場也成為平衡材料大漲大跌的重要工具。

期貨市場的門檻更高,交易體量更大,所需的資金和承擔的風險也明顯更大,入局者多為具備雄厚實力的機構、生產廠家和經營者。且期貨市場必須與實物掛鉤,從而與現貨市場產生緊密的聯系,在碳酸鋰的價格走向上更具有參考意義。

目前,贛鋒鋰業、江特電機、盛新鋰能、永興材料等多家上市公司已發布公告,擬申請廣期所碳酸鋰指定交割廠庫。

-

碳酸鋰

+關注

關注

1文章

155瀏覽量

10307 -

鋰電

+關注

關注

4文章

440瀏覽量

15995

原文標題:碳酸鋰期貨臨近 平抑鋰價成效幾何?

文章出處:【微信號:weixin-gg-lb,微信公眾號:高工鋰電】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

碳酸鋰期貨臨近 平抑鋰價成效幾何?

碳酸鋰期貨臨近 平抑鋰價成效幾何?

評論