來源:芯師爺,謝謝

編輯:感知芯視界

近日,美股半導體公司Pixelworks傳出欲分拆子公司逐點半導體(上海)股份有限公司(以下簡稱:逐點上海)赴科創板上市,目前IPO輔導獲上海證監局備案。

自2020年以來,A股“分拆上市”持續升溫。證券時報網報道,據不完全統計,截止 2023 年4月,已有近120家A股上市公司宣布分拆子公司上市,其中21家成功上市,還有不少企業分拆企業為子公司后續上市做準備。

在分拆上市中,半導體公司表現也頗為活躍。為何半導體企業熱衷“分拆上市”?業內成功案例又有哪些?本文與讀者們一同探討。

何為分拆上市?

在探討之前,我們先來理清“分拆上市”的概念。分拆上市通常是指上市公司將部分業務或資產,以直接或間接控制的子公司的形式,在境內/外證券市場首次獨立公開發行股票上市的行為。

在國際上,分拆上市通常被業務多元化公司用于提升主業集中度、運營效率及估值。境外公司分拆子公司至境內上市一直有合規通道。半導體領域中,中國香港和美國股市市上市企業均有分拆至境內A股上市的案例。

在大陸,2019年之前,由于境內上市公司分拆上市一直沒有明確的監管規定,A股分拆上市一度并不活躍,且監管機構認為此種行為屬于“大A套小A”,利用同一市場重復上市,浪費監管資源,因此不鼓勵此類行為,實踐操作中存在較大障礙。

直到2019年12月,中國證監會發布了《上市公司分拆所屬子公司境內上市試點若干規定》(“《若干規定》”),填補了過去境內上市公司分拆子公司在境內上市所面臨的監管規則空白。至此,境內上市公司分拆上市活躍度飆升。

“分拆上市”的半導體企業們

目前上市公司分拆上市可分成3種類型:一是境內上市公司由A股分拆至境外上市,如“A拆H(港股)”、“A拆N(美股)”;二是境外上市公司分拆至境內A股上市,如“H拆A”、“N拆A”;還有一種是境內A股上市公司分拆至A股上市,“A拆A”,也就是上文提及的“大A套小A”。

具體到半導體領域,由于我國半導體產業起步較晚,境外上市的半導體企業并不多,由A股分拆至境外上市的半導體企業暫時還沒有案例,因此本文中主要探討半導體企業在后兩種分拆上市形式中的表現及案例。

境外上市半導體公司分拆至A股

21世紀初,國內半導體產業并未得到資本市場的重視,為數不多具備上市實力的國內半導體企業大多選擇美股或者港股作為上市的首選之地。近年來,在政策的引導下,國內半導體投資熱一時風頭無兩,A股成為各大半導體產業的上市熱門地,境外上市半導體公司也紛紛選擇回流至A股。

目前半導體領域中“境外拆A”的分拆案例共5起,成功案例為中芯國際及盛美上海兩起,形式分別為“N拆A”、“H拆A”。

N拆A

逐點上海是繼已上市的盛美上海、已過會提交注冊的北京通美晶體后,第三家美股半導體企業分拆至科創板上市。

逐點上海的母公司Pixelworks成立于1997年,早在2000年就已登陸納斯達克,是一家采用Fabless模式的視頻芯片和顯示解決方案供應商。逐點上海成立于2004年,原為Pixelworks的研發中心。2021年8月,Pixelworks將包括所有芯片業務在內的移動、投影儀和視頻傳輸業務注入逐點上海。同年10月,Pixelworks宣布逐點上海完成股份制改革,如期推進科創板上市。2023年6月,公開報道傳出逐點上海IPO輔導獲上海證監局備案。目前上市流程仍在推進中。

而通美晶體原為其母公司AXT的國內主要生產主體,在磷化銦襯底、砷化鎵襯底等半導體材料市場占據一定市場份額。AXT1998年在納斯達克上市,目前最新市值為1.57億美元。AXT并未從事具體業務,其主要資產即為北京通美。

通美晶體在2022年7月12日宣布過會,但微妙的是,一般IPO過會企業會在6個月內上市,但截止發稿,通美晶體IPO過會已經過了11個月了,至今仍未傳來通美晶體登陸科創板的消息。市場猜測,通美晶體至今未上市或與未回復證監會注冊階段在2022年8月發出的問詢有關。

盛美上海是目前唯一成功首次公開發行A股票股票并上市的美股半導體企業。

公開資料顯示,盛美股份的控股股東是美國ACMR,持有盛美股份91.67%的股權,其于2017年11月在美國納斯達克上市,股票代碼為ACMR,是首家赴美上市的中國半導體設備公司。

值得注意的是美國ACMR僅為控股型公司,于1998年在美國硅谷成立。2005年,美國ACMR在上海投資設立了公司的前身盛美有限,并將其前期研發形成的半導體專用設備相關技術使用權投入盛美有限,并以盛美股份為主體繼續開展持續的研發和技術積累工作。2019年,盛美股份完成了股份制改革,并于當年啟動科創板上市計劃。2020年6月1日,盛美股份科創板IPO申請獲得上交所受理,并在6月9日更新為“已問詢”。不過,和通美晶體有點類似,盛美股份首輪問詢的回復時間較長,直到8月14日,才更新了首份回復函。

“H拆A”

相比美股分拆至A股上市,港股分拆子公司登陸A股似乎來得更容易些。港股半導體企業中有中芯國際和華虹半導體兩家申請A股上市,中芯國際早已登上科創板,目前華虹半導體業上市在即。

2014年10月,華虹半導體登陸港股,在香港聯交所以每股11.25港元價格掛牌上市,募集資金合計為3.202億美元。資料顯示,華虹半導體成立于2005年,主營晶圓代工業務,是一家設立于香港并在聯交所上市的紅籌企業(指在香港聯交所上市,但主要業務在中國大陸的企業)。其主要生產經營地位于上海張江高科技園區,實際控制人為上海國資委。九年后,華虹半導體啟動返A征程。

2023年6月6日,華虹半導體已經被證監會批復同意其首次公開發行股票的注冊申請。招股書顯示,華虹半導體本次IPO擬發行不超過4.34億股新股,擬募資額高達180億元,募資額將登頂2023年科創板最大IPO。

另一家紅籌企業中芯國際在A股的上市更是創下了“A股最快上市”的記錄。中芯國際為大陸晶圓代工龍頭,2004年,中芯國際在港交所上市,并于同年以發行ADR的方式登陸了紐交所(2019年5月,公司申請從美股退市)。

2020年6月1日,中芯國際遞交的科創板上市申請被上交所受理;6月4日,上交所對中芯國際發出首輪問詢,公司于6月7日披露回復,用時僅四天;6月19日,中芯國際成功過會;6月29日,證監會同意公司的科創板注冊申請,從受理、上會,再到注冊用時僅29天。中芯國際科創板上市后,成為首家回歸A股的境外已上市紅籌企業。A股上市后,中芯國際收到二級市場投資者追捧,截至2023年6月16收盤,中芯國際最新市值為4403億元,穩坐A股半導體企業市值龍頭寶座。

巧合的是,這兩家“H拆A”半導體企業均為晶圓代工企業。

境內上市半導體公司分拆

相對于境外半導體企業分拆上市,A股半導體企業對分拆上市更加踴躍。

“A拆A”的歷史最早起源于2010年,中興通訊完成對國民技術拆分。但由于當時并沒有成熟的境內企業分拆政策,中興通訊需將子公司控制權轉讓給無關聯方第三方,子公司才能發起獨立上市,并非真正意義上的分拆上市。

2019年,證監會發布《境內分拆規定》。2021年2月,主營多層印刷電路板的生益電子成功登陸科創板,成為新規落地后的首家分拆上市的電子領域公司。

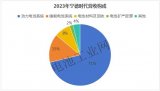

據芯師爺不完全統計,截止2023年6月16日,A股已有6家半導體器件企業正式發起“A拆A”上市,目前成功的有中車時代、鋮昌科技兩家;歌爾微已過會;3家宣告IPO終止,或擇日再重新發起。

此外,還有更多的半導體子公司正“躍躍欲市”。近年來,隨著“A拆A”政策的成熟,一些早期投資了半導體的上市企業正將其半導體業務分拆成立新的公司,如中穎電子成立子公司芯穎科技、三安光電子公司三安集成、納思達子公司極海半導體、深康佳子公司康芯威、雅克科技子公司科美特等。

這些上市公司的主營業務有的是半導體產品,只是將部分產線分拆至子公司;有的主業并非是半導體領域,半導體原來只是公司某一部門的業務;但成立半導體子公司后,子公司均在加速融資行為。業內人士表示,這些子公司未來也有可能成為上市半導體企業標的。

“分拆上市”皆大歡喜?

從以上的半導體企業“分拆上市”盤點來看,子公司分拆上市大多在2020年以后,與國內相關政策成熟,鼓勵高科技屬性企業融資以加快發展有關。

站在企業的角度來看,可分拆的半導體公司大多是老牌的上市企業,屬于行業頭部龍頭,分拆的子公司容易引起資本市場的注意,降低融資的難度,而母公司也能進一步提高業務集中度。

而資本方也樂于投資分拆的子公司,因為一般來說,這種子公司的成長性良好,一級市場投資后資本退出路徑成熟,有望短期內獲得高收益。

若半導體企業順利分拆上市,對于一級投資方和企業本身來說皆大歡喜。但不可否認的是,分拆上市計劃也存在風險,即便是在近年來號稱投資“吸金獸”的半導體領域,也有多家上市公司在公布上市計劃中,被迫中止或終止了子公司的上市計劃,這其中的主要問題是母公司與分拆上市公司之間的同業競爭和關聯交易問題。以上半導體分拆案例中,就有近半數子公司未能在首次發起分拆上市順利IPO,A股對分拆上市的子公司審核尤為謹慎。專家表示,A股分拆上市,不宜盲目跟風,應根據企業自身情況審慎推進。

*免責聲明:本文版權歸原作者所有,本文所用圖片、文字如涉及作品版權,請第一時間聯系我們刪除。本平臺旨在提供行業資訊,僅代表作者觀點,不代表感知芯視界立場。

審核編輯黃宇

-

半導體

+關注

關注

334文章

27290瀏覽量

218091

發布評論請先 登錄

相關推薦

格見半導體獲1.5億元融資

臺企獲12.7億元補貼,助力半導體產業發展

SAP成為歐洲最高市值科技公司

2024年上半年SiC產業融資熱潮持續,40家企業共攬金近77億元

微控制器企業先楫半導體完成近億元B輪融資

華源智信半導體獲1.5億元C輪融資

極氪上市創下新能源汽車上市最快紀錄,市值超498.73億人民幣

燦芯半導體科創板上市!開盤漲超176%,成功募資5.96億元

國內半導體“分拆上市”熱潮持續!企業最高市值已達4000億元

國內半導體“分拆上市”熱潮持續!企業最高市值已達4000億元

評論