6月30日,香港交易所網站公開文件顯示,國內領先的智能駕駛激光雷達企業ROBOSENSE TECHNOLOGY CO.,LTD(以下簡稱“速騰聚創”)向港交所主板遞交上市申請。 意味著國產激光雷達產業將迎來第二家上市公司,速騰聚創也將成為香港股市第一只激光雷達股票。此前,激光雷達企業禾賽科技已在美國納斯達克上市(相關情況可參看《國產激光雷達第一股誕生!》)。

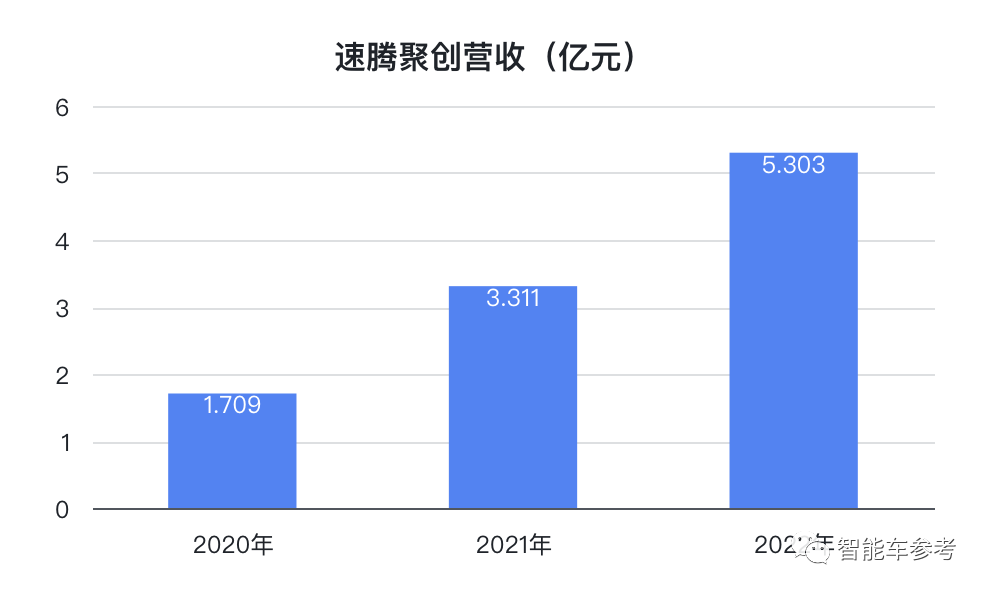

作為國內領先的激光雷達企業,速騰聚創有太多的光環,是被估值超100億的獨角獸企業,比亞迪吉利小米菜鳥等等巨頭都是其幕后股東,速騰聚創憑什么上市IPO?速騰聚創的技術有哪些領先性? 來源:智能車參考,ID:AI4Auto速騰聚創憑什么上市IPO?招股書披露了近3年速騰關鍵的經營數據。 首先是營收。速騰聚創2020年、2021年、2022年營收分別為1.709億元、3.311億元、5.303億元,復合年增長率為76.2%。

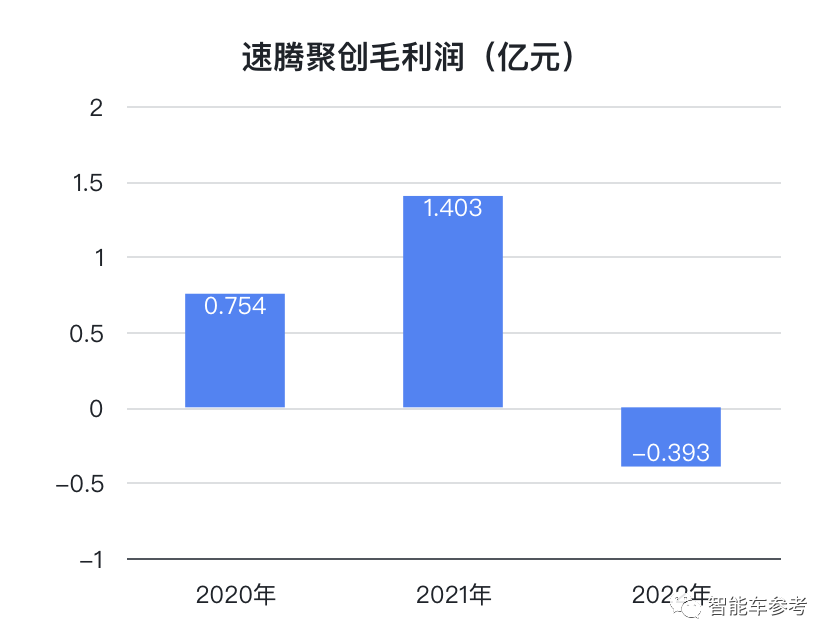

營收增長主要得益于激光雷達出貨量的增長,自2014年成立以來,截至2023年3月31日,速騰聚創已交付超過10萬臺激光雷達,其中2022年激光雷達出貨量達到5.7萬臺。毛利方面,2020-2022年公司毛利潤分別為7537萬元、1.403億元、-3929.5萬元。

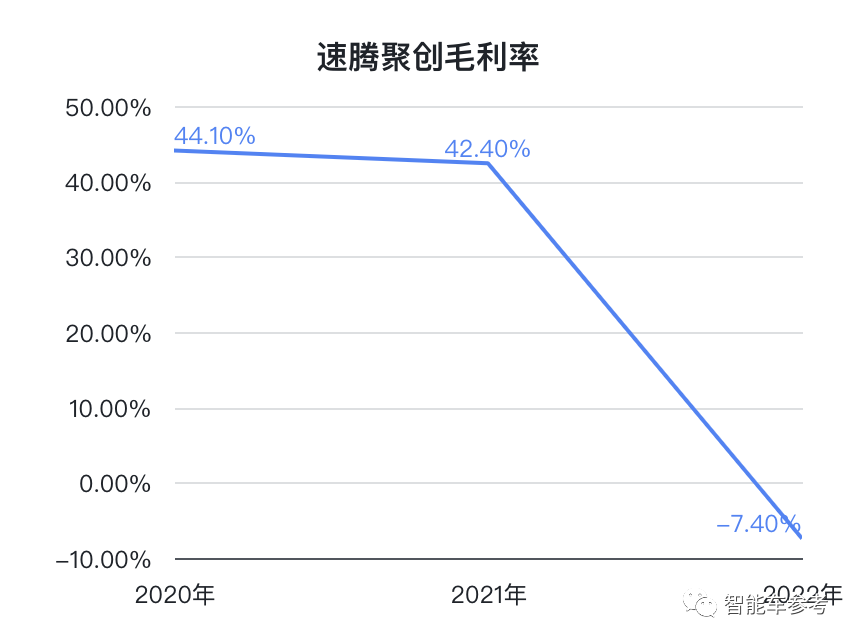

與之對應,毛利率同樣表現為一開始為正,后面轉為負:2020-2022年公司毛利率分別為44.1%、42.4%、-7.4%。

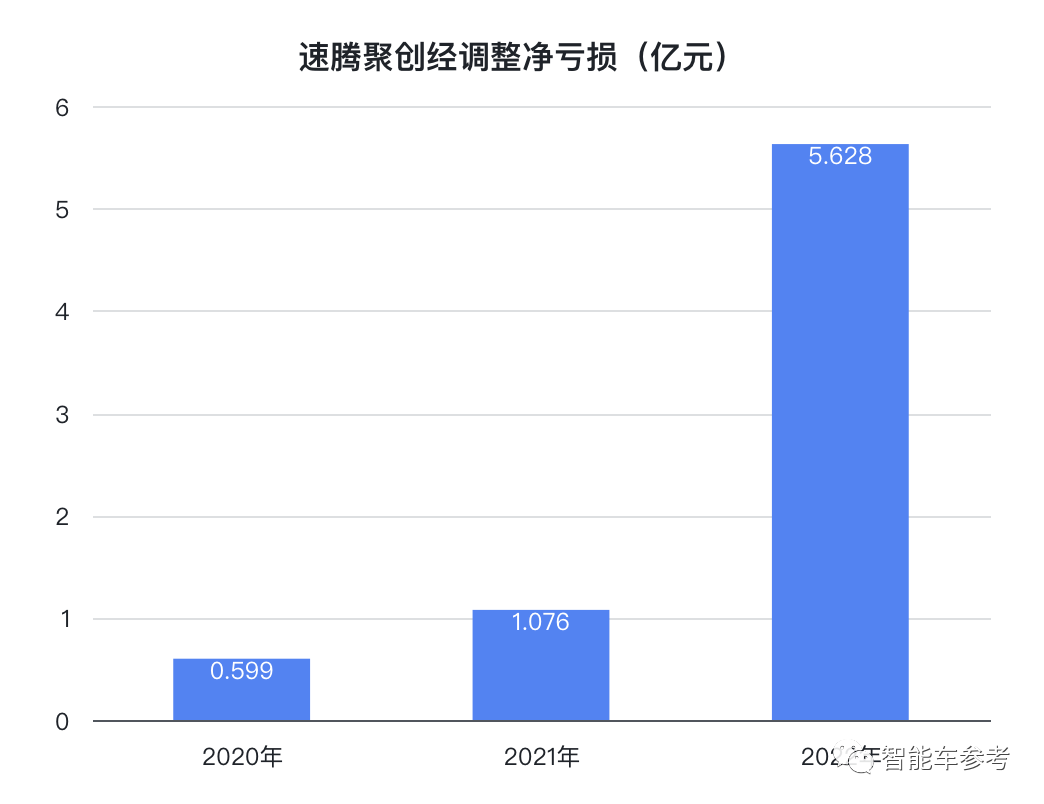

截至目前,速騰仍處于虧損狀態:2020-2022年經調整凈虧損分別為5993.4萬元、1.076億元、5.628億元,其中2022年凈虧損同比增加423%。

速騰聚創方面表示,考慮到他們最近才開始固態激光雷達的商業化,所以可能會繼續處于經營虧損和凈虧損狀態。 主營業務規模快速擴張,但速騰聚創的利潤、毛利率由正轉負,官方這樣解釋:

凈虧損主要是由于大量銷售成本、一般及行政開支以及研發開支造成。

在所有開支中,速騰聚創的研發支出相對占大頭,2020-2022年分別產生研發開支:8153.4萬元、1.33億元、3.059億元,分別占各期間總收入的47.7%、40.2%及57.7%。另外,截至2022年12月31日,公司擁有現金及現金等價物總額為20.714億元。 除了基本的財務數據,招股書里也清楚交代了這家激光雷達公司的主營業務,曾經的激光雷達“一哥”,到底做的怎么樣,不妨來看看。

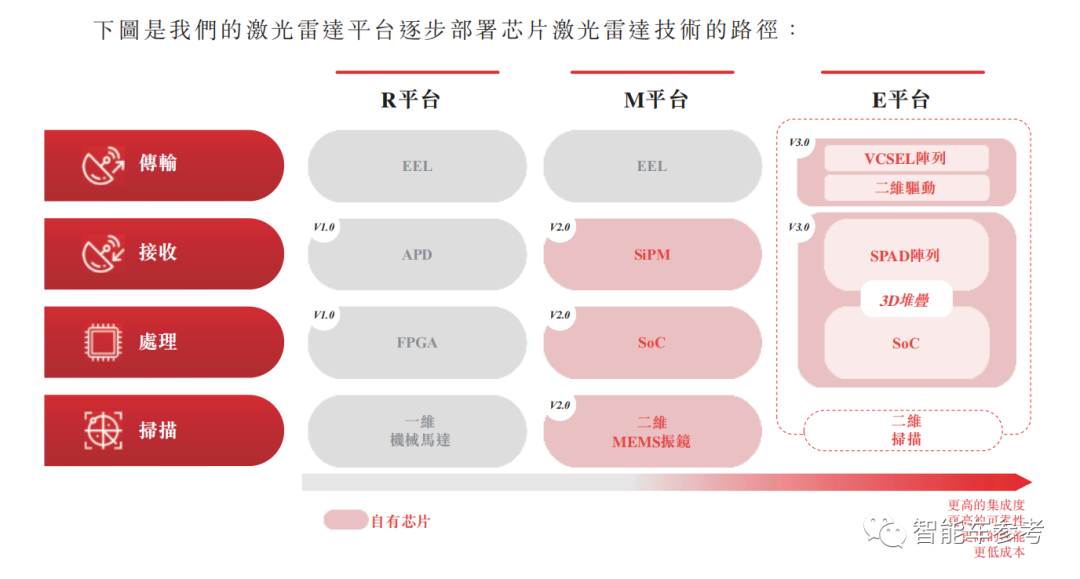

速騰聚創在做什么?技術如何?事實上,速騰聚創與禾賽科技、Velodyne走的路線一樣,是從專用激光雷達(測繪、安防)起家,然后轉向無人車,再逐漸進入乘用車量產領域的玩家。 在初期階段,速騰采用分立器件,推出了R平臺;后來為了進一步減少成本與提高質量,速騰專注于自主研發芯片,從而開發了M平臺與E平臺。

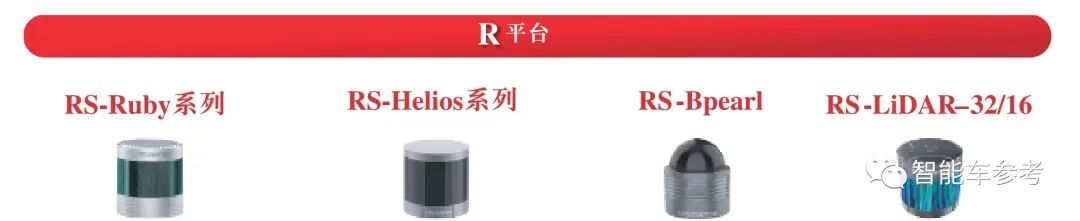

首先來看R平臺。 這是速騰的早期研發成果,該平臺激光雷達產品主要應用于自動駕駛測試和機器人(Robotaxi、Robobus、無人配送車)。 產品陣列為16、32、80或128線組成的機械激光雷達:

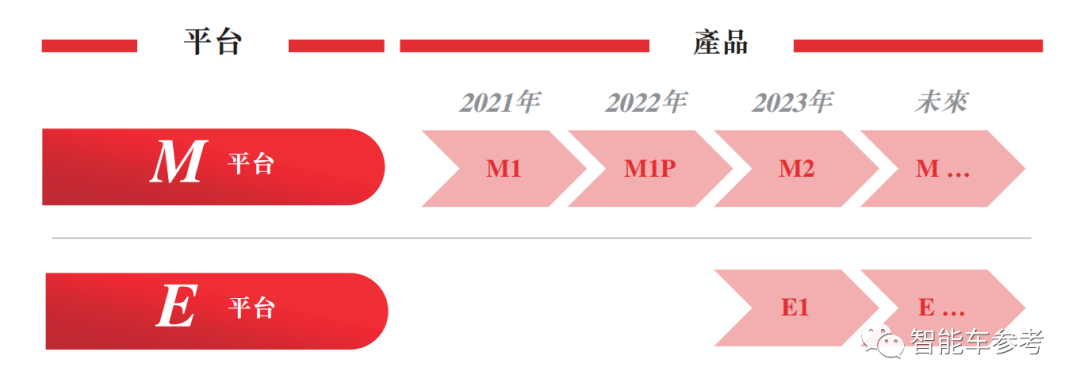

2022年,速騰的R平臺激光雷達產品銷量達到1.54萬臺,約占該年總銷量的27%。 招股書資料還顯示,截至2022年12月31日,速騰的機械激光雷達產品累計銷售量位居中國第一位。 其次,是最為人熟知的M平臺。 M平臺是速騰專為ADAS應用而設計的車規級固態激光雷達平臺,主要產品包括M1、M1P、M2。

速騰自主研發了一個二維掃描MEMS掃描芯片,使得他們將M平臺與許多現有的利用一維掃描系統的激光雷達產品區別開來。 而且,與傳統的MEMS振鏡較小的鏡面尺寸不同,速騰的嵌入式MEMS掃描芯片的反射鏡具有較大的鏡面,能夠與二維掃描結構一起產生更寬廣的視場、偏轉角度、遠距離的檢測和高分辨率,同時降低激光雷達結構的復雜性。 以M1為例,M1的性能相當于126線的激光雷達,但是其僅有5個收發模塊。與M1相比,M1P性價比更高,功能也進一步增強,并由升級的硬件結構和軟件支持。

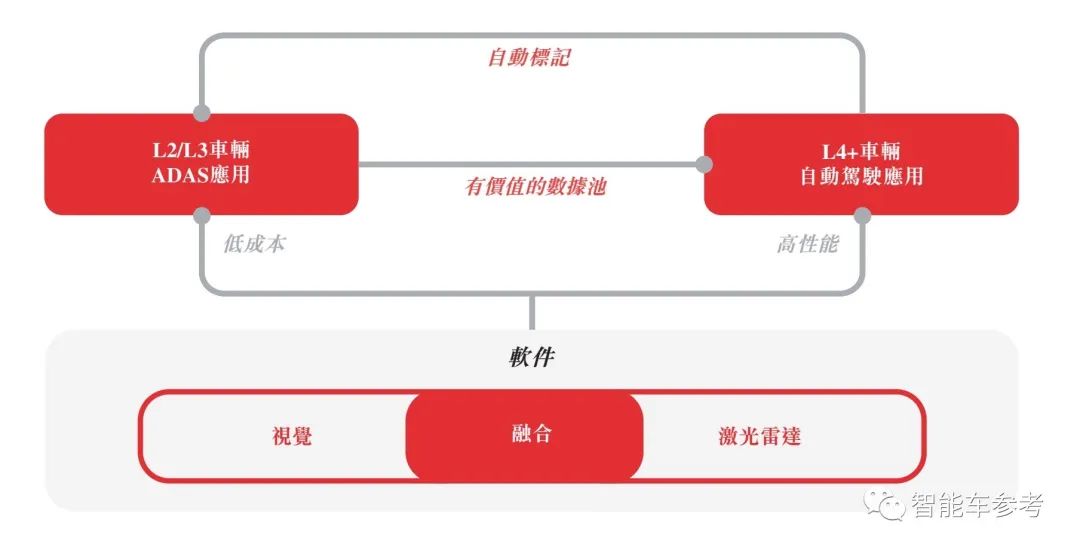

速騰M系列產品目前已知搭載在廣汽昊鉑Hyper GT、一汽紅旗E001、路特斯Eletre、長城魏牌藍山DHT-PHEV、小鵬G6、小鵬G9、小鵬全新P7i、奇瑞星途STERRA ES、智己L7、智己LS7、比亞迪仰望U8等量產車型上 2022年M1激光雷達銷量達到3.66萬臺,M1P激光雷達銷量為4300臺,M系列占速騰該年總銷量的71.75%。截至2023年3月31日,M系列產品已獲得21家汽車整車廠及一級供應商選定進行量產。 最后是E平臺。 E平臺主要基于Flash技術,是速騰為了滿足市場對盲點和短距離檢測的需求而開發的激光雷達產品,可以應用在自動駕駛領域。 以速騰今年推出的全固態補盲激光雷達E1為例,這款產品搭配速騰自研芯片和二維電子掃描技術,擁有120°(水平)×90°(垂直)的超大視場角,支持最高25Hz的刷新幀率,具有30米@10%的測距能力。 據官方介紹,只需要在M1的基礎上僅增加2顆E1即可完成360°全覆蓋,為自動駕駛系統創造無盲區。 另外,值得一提的是,速騰目前正在設計及開發下一代激光雷達平臺F平臺。 除了激光雷達這樣的硬件產品,速騰的主營業務還有感知軟件HyperVision——2022年速騰銷售激光雷達感知解決方案所得營收占他們總營業額的23.1%。

當然,這也與團隊有關——創始團隊本身是做感知軟件出身的,他們博士期間研究的課題更多以感知軟件為主。 回過頭來,結合最新的披露數據,速騰合作過的客戶包括吉利、廣汽埃安、長城、小鵬、路特斯、Lucid、零跑、前晨、蘇州摯途、東風商用車等,非汽車行業客戶包括阿里巴巴、Agilox、Brain Corp、ControlWorks、新石器、行深智能等。

誰打造了速騰聚創?速騰聚創聯合創始人有三位:邱純鑫、劉樂天、朱曉蕊。 時間追溯到2014年,身為哈工大機電工程與自動化學院博士的邱純鑫,在完成戶外移動機器人環境感知課題時,察覺到激光雷達的巨大潛力,并產生了創業的想法,這成為了速騰聚創誕生的契機。

于是,他與博士導師朱曉蕊以及實驗室同門師弟劉樂天,以課題組為初始團隊,創立速騰聚創,并試著開發機器人視覺解決方案,主攻激光雷達。依次介紹一下,邱純鑫是速騰聚創CEO,今年39歲,廣東潮汕人。

邱純鑫2007年本科畢業于中國燕山大學自動化專業,碩博就讀于哈工大控制科學及工程專業,在激光雷達行業從業約9年時間。 他曾在JFR(Journal of Field Robotics)等國際頂級機器人刊物上發表多篇論文,完成過包括國家自然科學基金在內的多個機器人相關項目的研發工作。劉樂天是速騰聚創CTO,今年34歲,于激光雷達解決方案市場擁有約九年的經驗。

他本碩均畢業于哈工大,本科學的是自動化專業,碩士讀的是控制科學及工程專業,曾在創意機器人大賽(RVSP的首個IEEE國際機器人大賽)獲得過銀獎。朱曉蕊今年45歲,目前擔任速騰聚創非執行董事兼科學顧問。

她1998年7月本科畢業于哈工大的機電控制及自動化專業,碩士畢業于哈工大的機電一體化專業,博士就讀于美國猶他大學的機械工程專業。 朱曉蕊于2012年獲頒發中國國家科學技術進步獎二等獎,于2012年至2013年連續兩屆擔任IEEE機器人與自動化學會女性工程師委員會及會員活動執委會成員,并于2014年擔任IEEE機器人與自動化學會國際事務委員會主席。 值得一提的是,公司COO是邱純潮,創始人邱純鑫的弟弟,今年33歲。曾于中國廣東科學技術職業學院取得計算機應用技術專科證書,并于2022年10月于香港香港中文大學取得工商管理碩士學位。

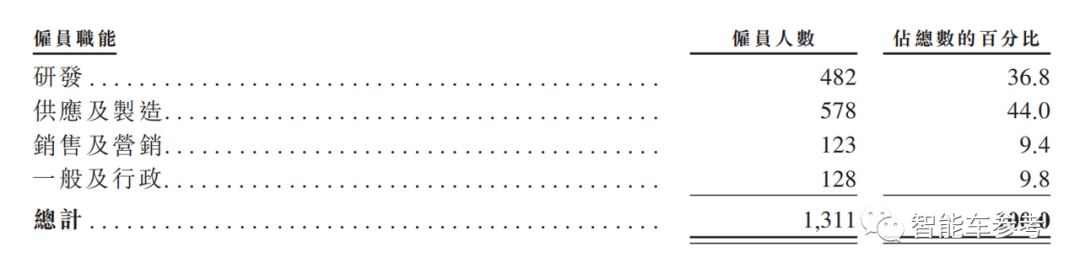

首席財務官是劉永基,今年58歲,曾在羅兵咸永道會計事務所工作。 公司目前員工總數1311人,研發人員占其中36.8%。

據招股書披露,速騰聚創成立以來獲得過多次融資。 2019年完成C系列融資,總規模為2.5億元融資;2020年12月完成D系列輪融資,總金額為1.23億元,2021年3月完成2.3億元D+系列融資。

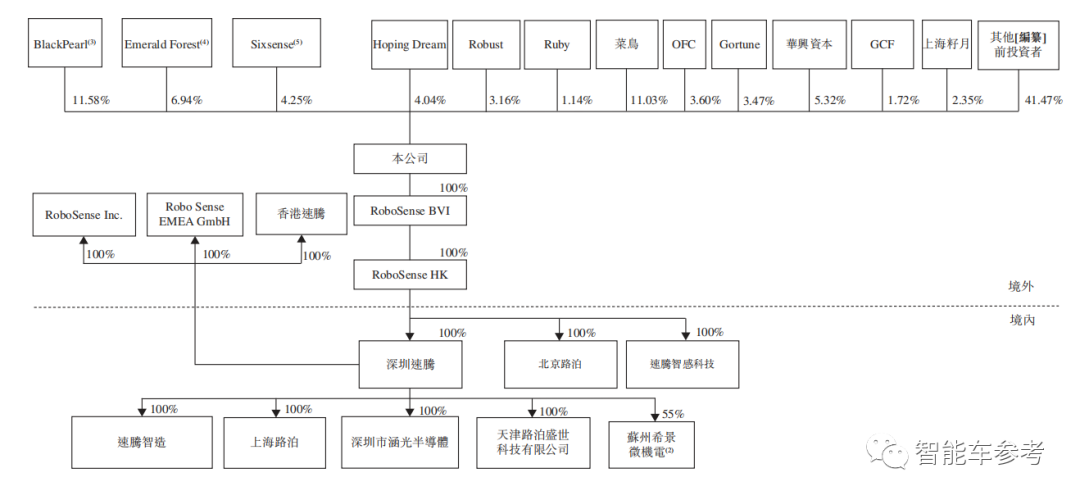

2021年10月完成2億元E系列輪優先股融資,2022年2月完成E系列3.4億元優先股融資,2021年11月完成9.64億元F輪系列優先股融資,2022年10月完成4.6億元F輪系列優先股融資;在2023年4月通過G-1系列和G-2系列一共募資11.9億元。 IPO前,邱純鑫博士通過BlackPearl持股為11.58%,朱曉蕊博士通過Emerald Forest持股為6.94%,劉樂天通過Sixsenset持股為4.25%,Hoping Dream持股為4.04%,Robust持股為3.16%,Ruby持股為1.14%;Ruby、Robust及Hoping Dream為雇員持股計劃控股實體。

另外,公司大股東包括菜鳥、華興資本、吉利、小米、北汽、中國移動、立訊、宇通客車等等。 速騰聚創認為自己未來主要朝四方面發力,分別是:繼續投資核心技術并完善產品供應、加強制造和供應鏈能力、加強并擴大客戶群、吸引并留住人才。 事實上,這或許也是行業內激光雷達公司未來一致的努力方向。

自2021年開始,國內的激光雷達廠商紛紛拿出了成本低廉、符合車規的激光雷達產品。 無論是華為、大疆Livox、速騰、禾賽、探維、圖達通,還是后來的北醒……技術路線各有不同,但最大的特點就是具有前瞻性,創辦或立項之初,就瞄準車規量產的標準。 但從目前展現的趨勢來看,車載激光雷達并沒有走出大一統的技術路線,也就是說,各個玩家都有跑到終點的可能。 但進展快慢卻有差異化。 而現在形成的清晰格局是巨頭2子+創業4強。 巨頭2子:華為、大疆,都是家大業大,都以Tier 1切入智能車產業鏈,雖然一時一地進展有快慢,但實力和潛力仍然不可小覷。 國內創業4強:禾(賽)、速(騰)、探(維)、圖(達通)。 今時今日,通過把速騰聚創和已經在美股上市的禾賽科技進行比較,我們發現國產激光雷達的一哥二哥展現了這樣的競爭態勢: 定點數量上,速騰官宣的比禾賽更多。 截至2023年3月31日,速騰已與全球200多家汽車整車廠和一級供應商建立合作關系,并取得21家汽車整車廠和一級供應商的52款車型的定點訂單。 但出貨量上,禾賽比速騰更快速度突破10萬臺。并且在2022年全年激光雷達出貨量這一項指標上,禾賽(80400臺)領先速騰(5.7萬臺)。 營收上,速騰與禾賽相比還有一段較遠的距離。 根據公開資料顯示,禾賽2022年全年營收12.03億元,超過了速騰全年的營收5.303億元。 另外,與前兩年相比,禾賽和速騰的研發投入均在2022年有了較大幅度的增長,但呈現出一定差距:禾賽2022年研發投入5.6億元,速騰研發投入3.059億元。 虧損方面,禾賽2021年的凈虧損(2.45億元)比速騰(1.076億元)要多,但到了22年速騰(5.628億元)比禾賽(3億元)虧損要多一些。 毛利率方面,禾賽也要表現得更為健康一些,2022年禾賽毛利率為39.2%,速騰為-7.4%。 所以從量產上車角度講,目前“一哥二哥”的位次發生了變化,禾賽后來居上。 當然,禾賽還率先達成了里程碑成就:全球首個實現現金流轉正的激光雷達玩家,賣一個掙46元。 目前禾賽在美股的市值為13.22億美元(約為95.88億元),推算速騰如果日后成功在港股上市,推測市值應該不會高于這個數。 最后,再來簡單說兩句目前中國車規激光雷達的競爭的幾個關鍵影響因素。 技術層面,激光雷達路線眾多,幾乎每個玩家方案都不同。而從效果上看,并沒有一種技術路線擁有絕對的性能優勢,足以消滅其他玩家。 其次激光雷達賽道,“增收不增利”成為目前的主要問題。禾賽財報、速騰招股書,都體現出這一趨勢。 主要原因各個玩家的車規級產線本身仍處在產能爬坡階段,利用率不充分;此外最重要的,車廠今年開始瘋狂壓成本,給上游供應商很大的壓力。 而這樣的趨勢在如今的經濟大環境和車企內卷情況下,短期不會結束。 第三點,激光雷達出貨,車企目前是不愿意走庫存的,而是根據生產銷售情況動態調整訂單。這就使得激光雷達玩家的業績,在客觀上受制于車廠的表現,具有一定偶然性。 即使是行業領跑的速騰,也面臨的所有激光雷達玩家同樣面對的挑戰:

技術沒有絕對優勢,純視覺算法隨時可能突破,以及成本如何下降。

而所有的問題都是在和時間賽跑,解決的方法其實也就一條:迅速擴大生產規模和交付能力,營收、成本、利潤問題都能迎刃而解。 覆蓋盡可能多的車廠,也能抵消個別車型銷售撲街的風險。 所以,激光雷達廠商如今競爭的不是技術先進性,而是比工程制造能力、成本控制能力:只有實現大規模交付,才能活下去。您對本文有什么看法?歡迎在傳感器專家網公眾號本內容底下留言討論,或在中國最大的傳感社區:傳感交流圈中進行交流。

您對本文有什么看法?歡迎留言分享!

順手轉發&點擊在看,將中國傳感產業動態傳遞給更多人了解!

審核編輯 黃宇

-

激光雷達

+關注

關注

968文章

3969瀏覽量

189830 -

小米

+關注

關注

70文章

14349瀏覽量

144089

發布評論請先 登錄

相關推薦

億鑄科技榮登中國潛在獨角獸企業榜單

主線科技榮登中國潛在獨角獸企業榜單

萬協通亮相2024中國潛在獨角獸企業發展大會

實力登榜!廣域銘島入選中國潛在獨角獸企業

潤芯微科技榮獲中國潛在獨角獸企業

長沙“獨角獸”創新弄潮兒 長沙4家企業成為潛在獨角獸企業

200億,這里崛起一個半導體超級獨角獸

格陸博科技榮登《2024中國未來獨角獸TOP100榜單》

行芯再次入選《2024杭州獨角獸&準獨角獸企業榜單》

云知聲入選胡潤《2024全球獨角獸榜》榜單

本源入榜胡潤研究院2024全球獨角獸榜單!

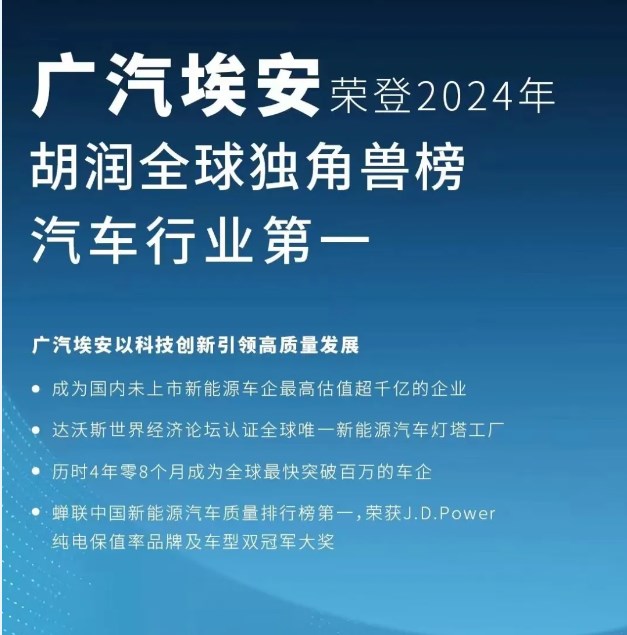

廣汽集團旗下三家企業榮登2024胡潤全球獨角獸榜

百億激光雷達獨角獸IPO:去年出貨5萬7,賣一個賠本9千塊,小米菜鳥吉利都是股東

百億激光雷達獨角獸IPO:去年出貨5萬7,賣一個賠本9千塊,小米菜鳥吉利都是股東

評論