前言:核芯產業梳理是電子發燒友編輯部出品的深度系列專欄,目的是用最直觀的方式令讀者盡快理解電子產業架構,理清上、中、下游的各個環節,同時迅速了解各大細分環節中的行業現狀。功率半導體是大多數電力能源使用過程中必須要用到的器件,無論是由電池、發電機等提供的電能,大多都需要由功率半導體器件進行轉換后才能夠供給用電設備使用。隨著綠色能源以及電動汽車的發展,功率半導體迎來新一輪增長。本期核芯觀察將分析功率半導體的市場格局現狀。

功率半導體市場現狀

功率半導體行業的發展,跟隨市場需求的變動,經歷過器件耐壓等級、效率提升等歷程,這些需求變動來源于電力使用場景的變化,同時這些變化也是市場驅動的動力來源。包括從消費電子的小尺寸低電壓,到變頻白電、工控、新能源等應用中,大功率高電壓高可靠的功率器件。

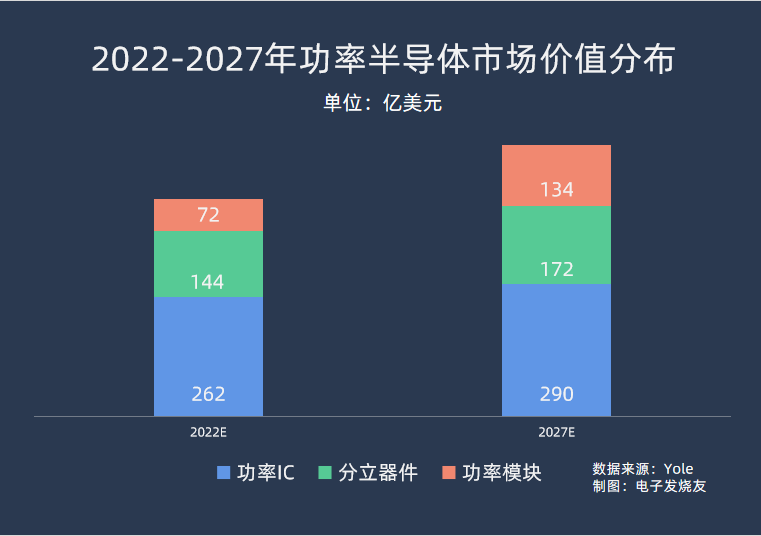

可以看到功率IC的占比超過一半,這主要得益于消費電子領域的小型化、高能效趨勢,使得集成度更高的功率IC受到青睞。比如智能手機市場中,在過去20多年中智能手機的性能越來越強大,功能越來越多,集成度越來越高,功率IC在簡化系統設計和優化電源效率方面有很大幫助。

比如過往在手機上各個部分的供電大量采用LDO,但隨著需求的提高,轉換效率更高、升降壓同時適用的DC/DC開始取代LDO。為了進一步提升集成度和簡化系統電路設計,市場上又出現了電源管理單元(PMU)產品,它集成了多個電源管理組件,可以單個IC實現以往多個IC的功能。

不過隨著電動汽車、光伏、風力等大功率電力應用需求爆發,未來功率IC市場的增長速度將會低于功率器件市場的增速。

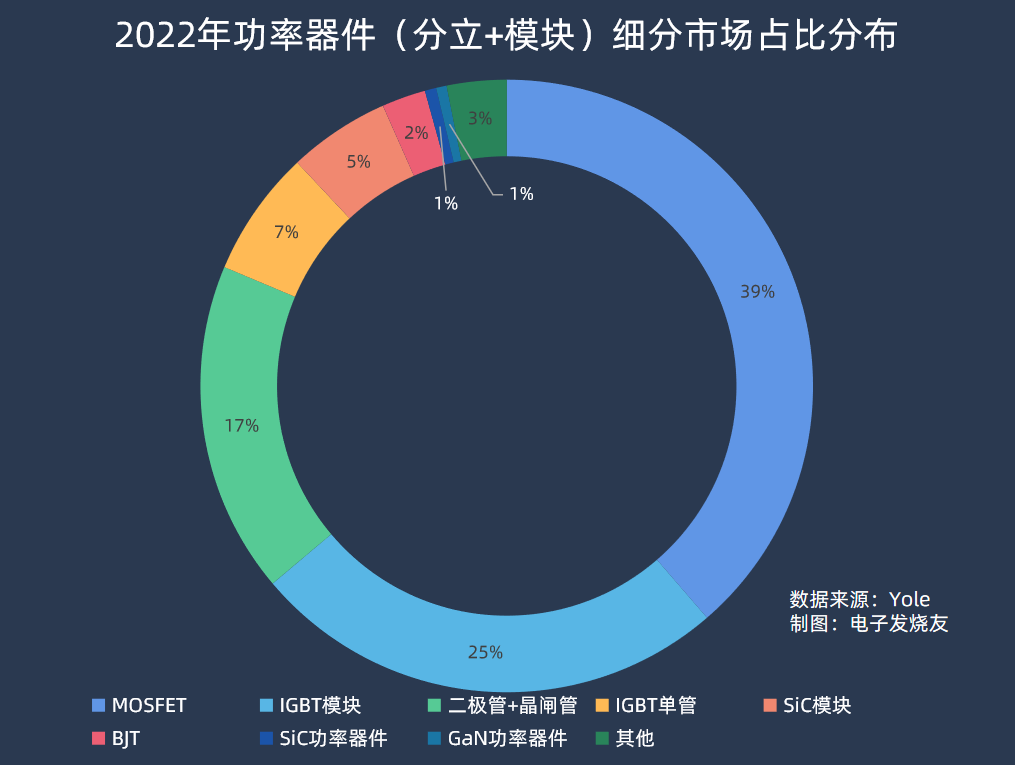

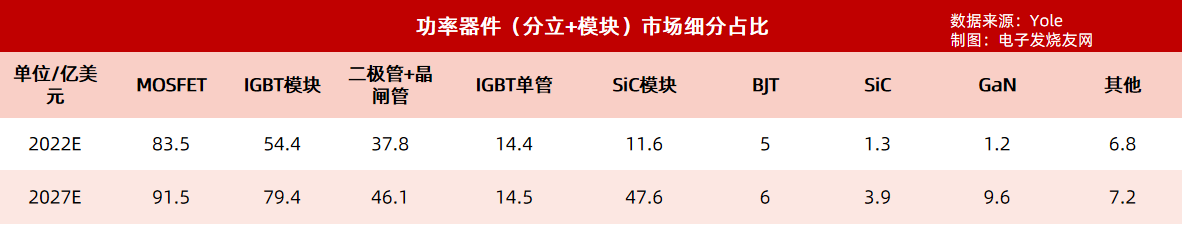

另外,分立IBGT市場規模約14.4億美元,二極管和晶閘管合計市場規模約為37.8億美元,BJT市場約為5億美元,第三代半導體SiC與GaN功率分立器件市場分別為1.3億美元和1.2億美元。

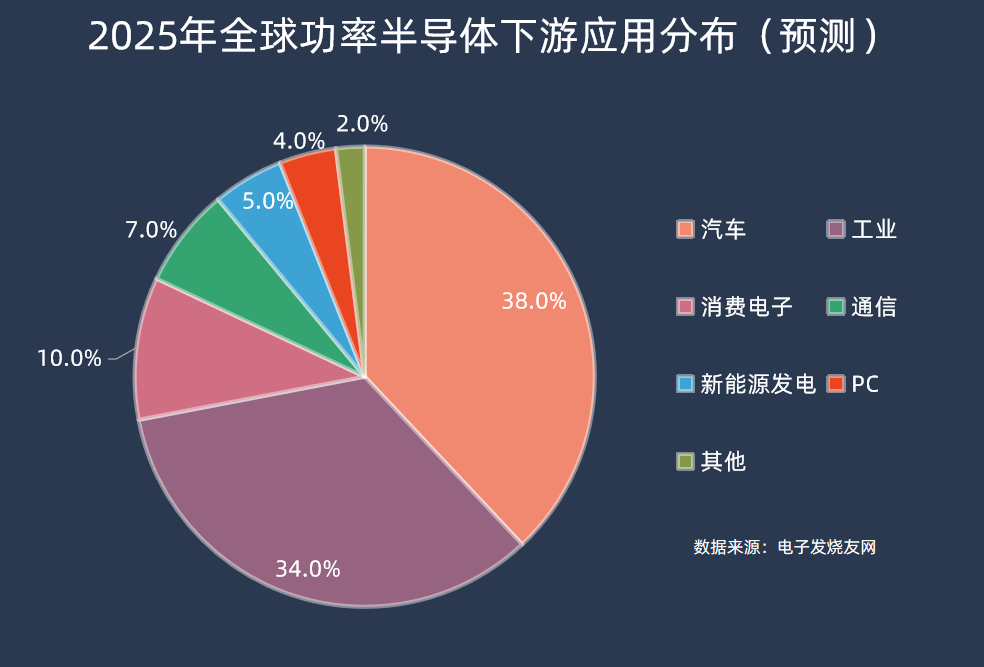

根據集邦咨詢數據,2021年功率半導體下游應用中,工業和汽車占比最大,分別占到35%和29%,消費電子占18%,通訊、PC分別占10%和7%。其中汽車、光伏/風電領域會是對功率半導體需求增速最快的幾個領域,新能源汽車即電動汽車相比傳統燃油汽車在動力系統部分采用電池、電機、電控取代傳統燃油車的油箱、發動機、變速器,因此對電子元器件,特別是功率器件的需求會大幅上漲。盡管汽車市場目前處于增速放緩甚至收縮的階段,但由于電動汽車取代燃油車的趨勢,單獨看電動汽車市場的增量在未來顯然會持續較高的增長率。

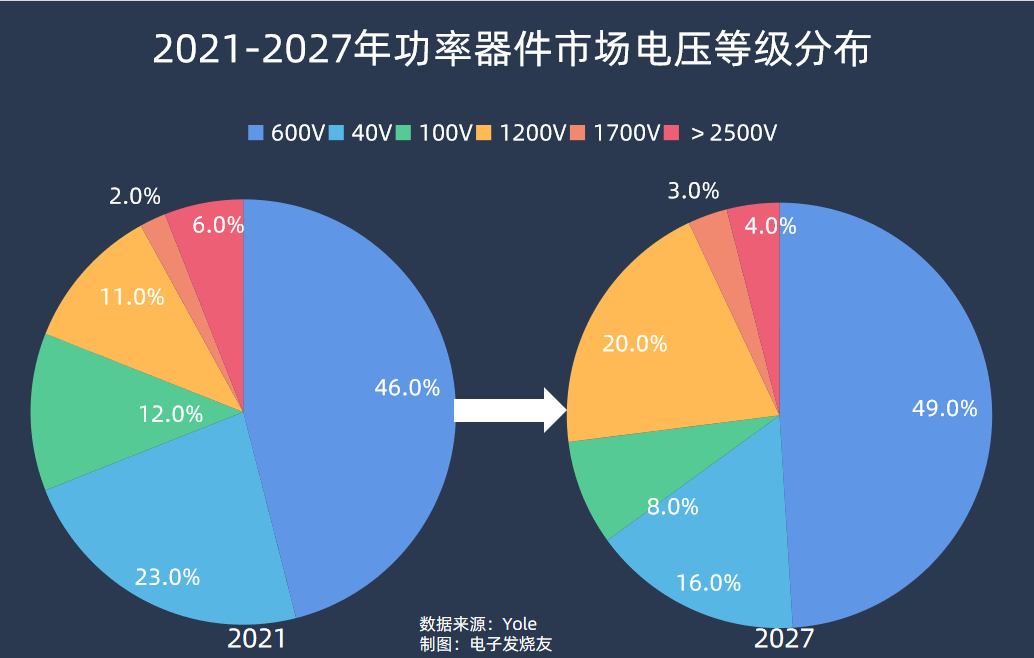

受到下游應用領域分布變化的影響,功率器件的電壓等級分布也出現相應變化。Yole數據顯示,2021年功率器件市場上,電壓等級600V的器件占比最高,達到46%;其次40V、100V、1200V分別占23%、12%、11%;1700V和2500V以上的器件分別占比2%和6%。

到2027年,Yole預測600V器件占比會提升至49%,1200V更是大幅提升至20%;其余40V和100V器件份額縮小至16%和8%;1700V和2500V以上等級變化不大,分別為3%和4%。

在應用領域的變化中,可以明顯看到汽車等高電壓大功率的應用需求增大,因此在大功率應用中有較大優勢的功率模塊在市場中占比也將會相應提高。在功率器件市場上,2021年功率模塊占比31%,分立器件占比69%,Yole預測2027年功率模塊占比會提升至44%,相應的分立器件占比降至56%。

下游應用分析

功率半導體應用廣泛,幾乎涵蓋電子產業鏈的方方面面。從上面功率半導體的下游應用分布中可以看到,功率半導體近九成的應用分布在汽車、工業、消費電子、通信四個領域。

從下游應用的市場趨勢,也可以反映出功率半導體的需求量變化。首先是消費電子市場,消費電子市場中占比最大的領域是智能手機等終端,但Counterpoint最新數據顯示,2023年第二季度,全球智能手機市場銷量年同比下降8%,環比下降5%,連續八季度出現年同比下降。

不過智能手機上也有一些新的功率器件技術導入,比如將GaN FET導入智能手機快充電路,可以減少傳統Si MOSFET用量等。

另外,消費電子市場中家電產品的功率器件單機價值量也在持續提升,按照英飛凌的數據,隨著家用空調、商用空調、冰箱、洗衣機和熱泵的變頻化進一步普及,變速電機的應用使得半導體單機價值量由 0.7 歐元提升至 9.5 歐元。其中,IPM 模塊、IGBT等功率半導體大量應用于變頻白電中,以實現電流頻率的變化。

國內作為全球最大的白色家電生產地,包括空調占全球80%產能,冰箱、洗衣機均占全球50%以上產能,因此家電IPM模塊國產化仍有不小的發展空間。

汽車產業正在從燃油車往新能源汽車轉變,根據英飛凌的數據,汽車電動化和智能化芯片市場未來五年將分別以22%和21%的復合增速快速增長,2021年純電動汽車功率器件單車價值量約450美元,其中主逆變器占70%,車載充電器(OBC)、BMS 及 DC-DC 電源等系統占 30%。隨著自動駕駛、汽車功率提升、碳化硅及氮化鎵加速滲透,2025年純電動汽車功率器件單車價值量將約 700 美元。

工業領域,根據英飛凌的數據,預計到 2040 年工業電機系統中電機耗電量將占 60%。全

球工業驅動市場高壓電機變頻器(>1kV)占9%;中低電壓驅動(<1kV)占91%,其中約三分之二為通用型占60%,包括風機、泵類和空氣壓縮機及升降、起重電機和船舶驅動等領域;約三分之一為伺服驅動,包括協作機器人、物流機器人等。以協作機器人為例,其單機半導體價值量達 350 歐元,其中功率器件約 200 歐元。

通信應用中,對功率器件的需求增長主要來源于基站和數據中心。4G基站中使用到的MIMO天線所需的功率半導體價值約為25美元,而在5G基站中,需要采用Massvie MIMO天線陣列,所需的功率半導體價值量增加至100美元。但隨著5G基站建設的逐步普及,未來對功率半導體需求的增長速度將放緩。

功率半導體市場格局

功率半導體最大的應用市場是汽車和工業,而這兩個領域的市場供應量都相對封閉,海外廠商具備先發優勢,在技術、市場占有率方面都大幅領先于本土廠商。根據Omdia的數據,按功率器件產品銷售額計算,英飛凌和安森美長期占據全球市場的前一、二名位置,而后面的廠商排名變動則較大。

本土的功率器件玩家眾多,但目前來看,單功率器件業務規模上百億元的僅有安世半導體一家,且與第二梯隊玩家拉開相當大差距。

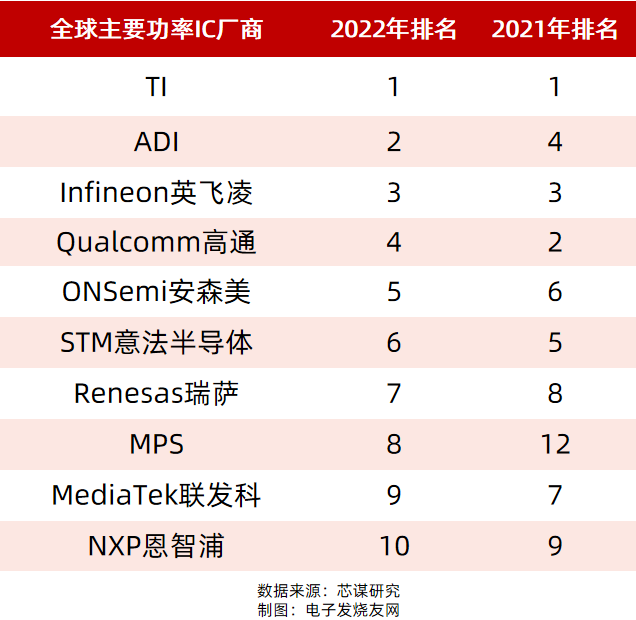

功率IC方面,根據芯謀研究的數據,2022年全球功率IC廠商按營收統計,TI穩坐第一位置,ADI在并購Maxim后從2021年的第四躍居至全球第二。英飛凌排名第三,高通在2022年受智能手機市場低迷影響,排名從2021年的第二名下滑至第四。5-10名分別是安森美、STM、瑞薩、MPS、聯發科、NXP。

?

?國內功率IC廠商中,矽力杰2022年以營收48.6億元排名第一,士蘭微和圣邦微以21.1億元和20.1億元營收分列二三位。2022年營收10億元以上的本土功率IC廠商還有集創北方、南芯科技、杰華特、晶豐明源。

其中在國內前十大功率IC廠商中,士蘭微、圣邦微、南芯科技、杰華特都在2022年取得了20%以上的增長。

下一期,我們將對功率半導體產業鏈的主要運作模式,以及代表性企業進行深入分析,記得關注我們~

聲明:本文內容及配圖由入駐作者撰寫或者入駐合作網站授權轉載。文章觀點僅代表作者本人,不代表電子發燒友網立場。文章及其配圖僅供工程師學習之用,如有內容侵權或者其他違規問題,請聯系本站處理。

舉報投訴

-

功率半導體

+關注

關注

22文章

1150瀏覽量

42952 -

報告

+關注

關注

0文章

18瀏覽量

10146 -

產業鏈

+關注

關注

3文章

1351瀏覽量

25693

發布評論請先 登錄

相關推薦

半導體產業鏈活躍,中芯國際股價創新高

近期,半導體產業鏈表現出強勁的活躍度,其中中芯國際的股價漲幅尤為顯著。數據顯示,中芯國際股價漲超10%,創下自2020年8月以來的新高。與此同時,國民技術、捷捷微電等個股也走出20CM

芯干線科技出席第三代半導體技術與產業鏈創新發展論壇

火熱的7月,火熱的慕尼黑上海電子展(electronica China)!2024年7月8日至9日,備受矚目的"第三代半導體技術與產業鏈創新發展論壇"在上海新國際博覽中心與慕尼黑

筑強半導體產業鏈,利爾達倡議成立未來科技城科創聯盟半導體專委會

//7月24日下午,“新動力?芯未來”半導體產業創新成果對接會暨產業融資簽約儀式在杭州未來科技城成功舉行。本次會議旨在加強產業鏈上下游企業的

半導體龍頭齊聚SEMiBAY/灣芯展,展示中國半導體全產業鏈生態盛況

半導體行業的矚目焦點,成功贏得超過200家國內外半導體業界領軍品牌的熱烈響應與深度合作承諾。這一實力天團陣容涵蓋了產業鏈上下游的一線力量,他們攜手共襄盛舉,齊力支撐深圳市政府傾力打造的首場"半

東海投資設立半導體射頻產業基金助力常州半導體產業升級

東海投資憑借其在半導體投資方面的專長,聚焦半導體產業射頻領域,把握新興半導體與各制造環節的契合點,以國產替代和產品創新為切入點,將資金投向有快速發展潛力且具備核心技術壁壘的企業,為常州

【核芯觀察】IMU慣性傳感器上下游產業梳理(二)

前言:【核芯觀察】是電子發燒友編輯部出品的深度系列專欄,目的是用最直觀的方式令讀者盡快理解電子產業架構,理清上、中、下游的各個環節,同時迅速了解各大細分環節中的行業現狀。本期【

【核芯觀察】IMU慣性傳感器上下游產業梳理(一)

前言:【核芯觀察】是電子發燒友編輯部出品的深度系列專欄,目的是用最直觀的方式令讀者盡快理解電子產業架構,理清上、中、下游的各個環節,同時迅速了解各大細分環節中的行業現狀。本期【

2024年小米汽車產業鏈分析及新品上市全景洞察報告

2024年小米汽車產業鏈分析及新品上市全景洞察報告

*附件:小米汽車全面洞察報告.pdf

本文主要介紹了小米汽車在市場中的布局和優勢,以及其面臨的劣勢與挑戰。小米汽車憑借品牌、技術和成本三大核心優勢

發表于 03-29 13:46

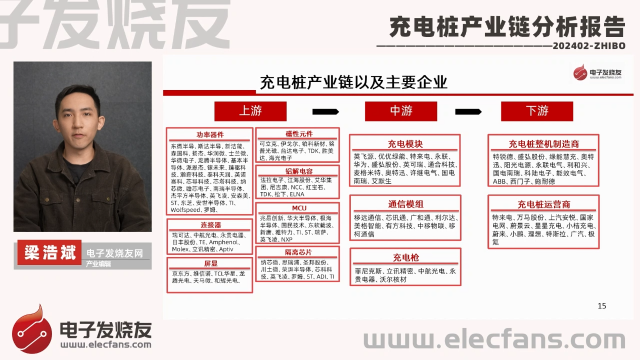

【核芯觀察】充電樁上下游產業梳理(二)

【核芯觀察】是電子發燒友編輯部出品的深度系列專欄,目的是用最直觀的方式令讀者盡快理解電子產業架構,理清上、中、下游的各個環節,同時迅速了解各大細分環節中的行業現狀。上一期【

【核芯觀察】充電樁上下游產業梳理(一)

前言:【核芯觀察】是電子發燒友編輯部出品的深度系列專欄,目的是用最直觀的方式令讀者盡快理解電子產業架構,理清上、中、下游的各個環節,同時迅速了解各大細分環節中的行業現狀。本期【

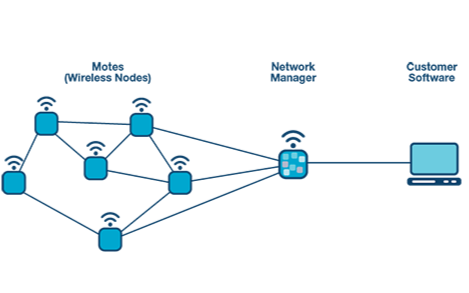

【核芯觀察】無線BMS產業鏈

、分立器件、傳感器、光電器件等半導體產業上下游進行梳理。本期產業梳理聚焦無線BMS行業,分析當前行業的主要供應商以及技術方案。 ? 無線BMS是什么 ? BMS全稱是Battery M

【核芯觀察】功率半導體產業鏈分析(二)

【核芯觀察】功率半導體產業鏈分析(二)

評論