日前,花旗銀行分析師表示,由于半導體市場的不確定性揮之不去,無法提供2024年的收入指引,也無法表明近期內可能出現的復蘇幅度。

這在“產業復蘇”、“市場回暖”等字眼不斷充斥著人們神經的當下,絕對算不上一個好消息。

近段時間來,恰逢行業廠商的季度財報新鮮出爐,我們不妨以芯片巨頭們的中期業績和未來預期作為判斷此輪半導體產業走勢的一個縮影與注腳,通過來自產業界各方的視角,來審視當前半導體行業正在經歷怎樣的變化與波動。

消費市場,正在回暖?

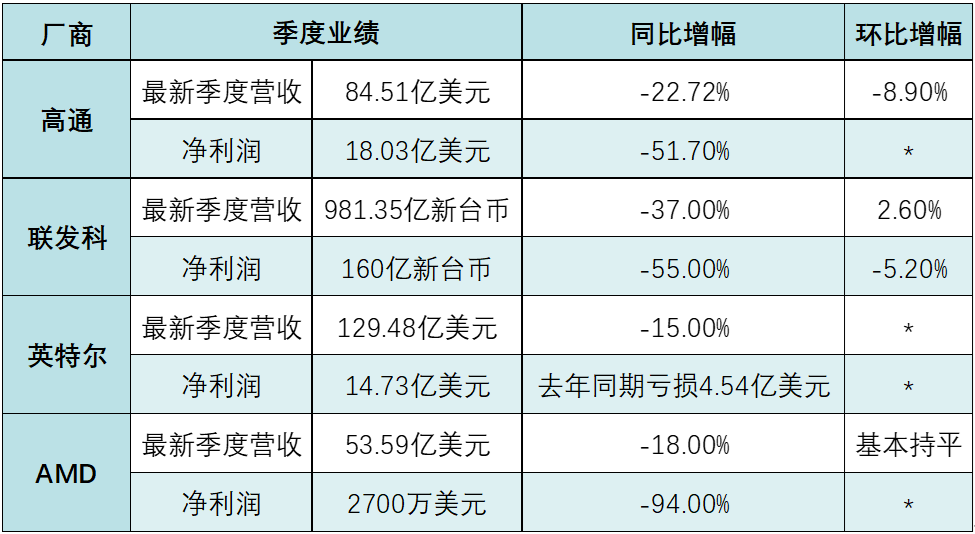

消費電子芯片廠商財報 | 半導體行業觀察制圖

高通:積極削減成本

顯然高通在2023財年第三財季的表現并不太理想,手機芯片業務是其占比最高的一項,但因消費電子市場不景氣,安卓系統設備銷售低迷,拖累了整體表現,直接影響了業績。

據其財報信息,在高通負責銷售智能手機、汽車和其他智能設備芯片的QCT部門中,汽車芯片及其軟件是唯一的亮點,營收同比增長13%至4.34億美元,已連續11個季度取得了兩位數的同比漲幅,但汽車業務目前占高通總收入的比例太低,僅5%左右,很難彌補其他業務的損失。

高通高管在電話會議上表示,手機和其他電子產品的零部件支出減少將持續到今年年底,預計第四財季的銷售額將達到81億至89億美元。這一區間的中間點遠低于分析師平均預估的87.9億美元。

這一前景再次引發了人們對智能手機行業多年來最嚴重衰退的擔憂。高通稱,總體而言,與2022年相比,今年的手機出貨量將至少以較高的個位數百分比下降,這表明前景略有黯淡。

基于目前市場形勢的高度不確定性,高通首席執行官Cristiano Amon表示,將對市場預期持保守態度,并積極采取削減成本的措施,優先將資源分配給支持未來增長和業務多元化機遇的部分。根據高通向美國證券交易委員會(SEC)提交的季度報告中顯示,高通的削減成本行動很可能是要進行裁員,已調整了2.85億美元相關費用,其中絕大部分會是員工的遣散費用,預計本財年結束前執行完成。

聯發科:部分消費電子需求回溫

對于業績的變動,聯發科在財報中指出,本季營收環比提升主要因部分消費性電子產品需求回溫。本季營收較去年同期減少,主要因終端需求下降,各產品線客戶調整庫存。

聯發科CEO蔡力行表示,上半年半導體產業受到全球需求疲弱的影響,庫存消化周期延長。最近聯發科觀察到主要客戶的庫存水位已逐漸降至相對正常的水準,客戶需求也顯示出一定程度的穩定。

但是由于全球消費電子終端市場需求依然疲軟,客戶仍然謹慎管理庫存,不過預計下半年業務有望逐步改善。針對第三季的營運展望,蔡力行預期智能手機、網絡芯片和電源管理芯片的營收改善,有望抵消智能電視和其他消費類芯片產品的下滑。

蔡力行強調,通過結合英偉達在軟件和 AI 云端的實力,聯發科將進一步強化在未來汽車軟件領域的競爭力。因汽車產業導入周期較長,預計 2026 年開始才將有較顯著的營收貢獻。

英特爾:扭虧為盈,PC市場逐漸復蘇

由于半導體行業的蕭條,全球PC市場需求疲軟,芯片巨頭英特爾在過去幾個季度一直在苦苦掙扎。尤其是2023年第一季度,由于個人電腦和服務器市場下滑以及對其中央處理器的需求下降,英特爾出現了有史以來最大的虧損。如今英特爾終于迎來了轉折,扭虧為盈。

英特爾首席執行官Pat Gelsinger在與分析師的電話會議上表示,公司預計所有業務部門在年底前仍將“持續疲軟”,服務器芯片銷售要到第四季才會復蘇。他還表示,云計算公司更注重為人工智能用的GPU,而不是英特爾的CPU。

值得注意的是,作為英特爾重要業務板塊,PC市場舉足輕重。根據前不久IDC公布的統計數據顯示,2023年Q2全球PC出貨量同比下降了13.4%,連續6個季度市場收縮。但Q2市場表現已經好于預期。本次英特爾公布財報也顯示,PC業務環比增長18%超出預期,對于下半年PC市場逐漸復蘇,給出了積極信號。

而更讓人期待的就是AI能否成為PC市場的新拐點,對此英特爾相當重視。英特爾認為AI PC是未來幾年PC市場的關鍵拐點。在電話會上,基辛格稱非常看好人工智能,表示英特爾計劃“將人工智能構建到我們制造的每一款產品中”。

AMD對第三季度的預測并不理想,預計銷售額約為57億美元,低于華爾街預期的58.1億美元。另一方面AMD表示,數據中心和嵌入式業務部門將實現全年增長。

AMD首席執行官Lisa Su在電話會議上表示,AMD預計數據中心業務“下半年將出現大幅增長”,而且很有可能發生在第四季度。這對AMD來說將是一次轉機,AMD在全球個人電腦銷量下滑的情況下一直在苦苦掙扎。此前,AMD報告稱收入連續兩個季度同比下降。

盡管如此,投資者仍然希望AMD能夠通過在數據中心市場從競爭對手英特爾手中奪取更多市場份額來繼續發展業務。

此外,AMD也希望AI能提振PC芯片銷售。Lisa Su表示,隨著微軟希望把生成式AI融入到Windows和Office等軟件中,AI將成為未來PC需求的一個重要推動力。

存儲芯片“筑底”

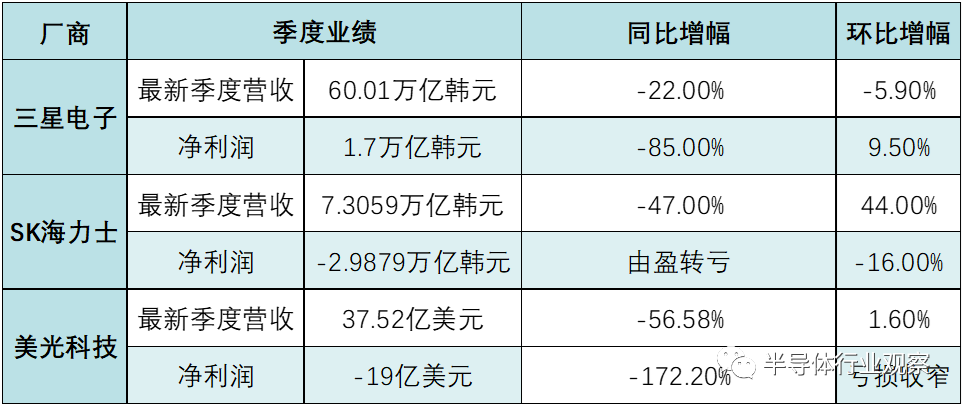

存儲芯片廠商財報 | 半導體行業觀察制圖

三星電子高管在財報電話會上坦言,本季度由于客戶持續調整,服務器需求仍舊疲軟,不過庫存已有所減少,DRAM存儲芯片出貨量超過了上季度的預期,并環比改善。

三星電子預測稱,考慮到庫存在5月份或已達到峰值,下半年仍將繼續削減內存產量,尤其是NAND閃存相關產量。考慮到庫存好轉,他們預計今年下半年需求將逐漸改善,而客戶的庫存調整可能會逐漸減少。

同時,三星在財報會議上強調,未來5年,人工智能相關芯片的需求將迅速增長,而且其看到超大規模客戶對高帶寬內存(HBM)的高需求,三星計劃在2024年將把HBM供應能力同比翻倍。

SK海力士:存儲市場低谷已過

SK海力士表示:“隨著以ChatGPT為中心的生成式AI市場的擴大,面向AI服務器的存儲器需求劇增。因此HBM3和DDR5等高端產品銷售增加,第二季度營業收入比第一季度增加44%,營業虧損減少15%。”

在業績說明會上,SK海力士解讀近期的存儲器市況表示:“用于AI的存儲器需求強勢將在今年下半年得到延續,半導體存儲器企業的減產效果或將逐漸明顯。”

因此,SK海力士擬在今后以HBM3、高性能DDR5和LPDDR5 DRAM等用于AI的存儲器、基于176層NAND閃存的SSD為中心,持續提高銷售業績,從而加速改善下半年業績。

SK海力士CFO金祐賢表示:“存儲器半導體市場已經過了低谷,開始呈現恢復態勢。公司將以高性能產品技術競爭力為基礎,為快速改善業績而不懈努力。”

美光科技總裁兼首席執行官Sanjay Mehrotra也表示:存儲器行業已經度過了收入低谷,預計隨著行業供需平衡逐漸恢復,利潤率將有所改善。美光第三財季營收、毛利率和每股收益均高于指導區間的中點。

綜合來看,全球頭部存儲廠商的二季度財務報告,環比上一季度普遍出現不同程度上漲或降幅收窄,當然同比基數較高的2022年,依然有較大幅度下滑。

但“筑底”是存儲廠商在近期描述的關鍵詞之一。

從歷史周期維度看,存儲行業周期約為3-4年,本周期自2020年Q1起始,于2022年Q1價格階段性見頂,目前已連續6個季度降價,處于周期筑底階段。

隨著上游存儲原廠紛紛祭出穩價、減產舉措,二季度存儲行業陸續開始出現環比向好走勢。多家存儲頭部廠商都表示,行業已經開始筑底。

價格方面,今年Q2起,多家供應商發出觸底信號。先是三星和美光向經銷商發出通知,不再低價接單DRAM及NAND;空間端,短期來看23Q2起存儲芯片規模或將逐季增長,長期來看AI催化下存儲需求有望數倍提升。

當前行情中,AI成為DRAM行業不可忽視的成長驅動力,核心技術HBM成為業績會中的高頻詞。而對于NAND Flash閃存市場,則由于不太受到AI浪潮需求所牽引,其復蘇進度可能會慢于DRAM。

在Yole原本的預測中,全球存儲芯片市場將于2023年第二季度開始復蘇,但其最新報告指出對于2023年第三季度的存儲芯片市場不用再抱太大希望,樂觀估計市場將從今年第四季度開始回暖。

據臺灣經濟日報、科技新報援引美國市場調查機構發布的最新報告稱,美光、西部數據等存儲芯片供貨商認為產品價格已跌到底,開始取消以折扣價提前進行批量交易的模式,甚至開始抬高價格。該調查機構預計,Q3起,存儲芯片價格下跌幅度將會收窄,部分產品合約價格很可能從Q4起出現上升拐點,不同產品線情況有別,明年有望全面復蘇。

業績會上存儲廠商有提到,其PC和手機終端客戶的庫存情況已經得到持續改善,有分析認為,伴隨下半年消費電子行業旺季到來,存儲產品價格也有望企穩回升。

產能調整方面,三星表示,下半年將維持下調產量的計劃,選擇性地對部分DRAM和NAND產品的生產進行調整,特別是NAND產品,不過公司并未具體說明;SK海力士也有類似思考,表示與DRAM相比,NAND具有較高的行業庫存水平、較低的盈利能力,因此決定進一步削減NAND產量,對其額外減產5%-10%。

模擬大廠,庫存攀升

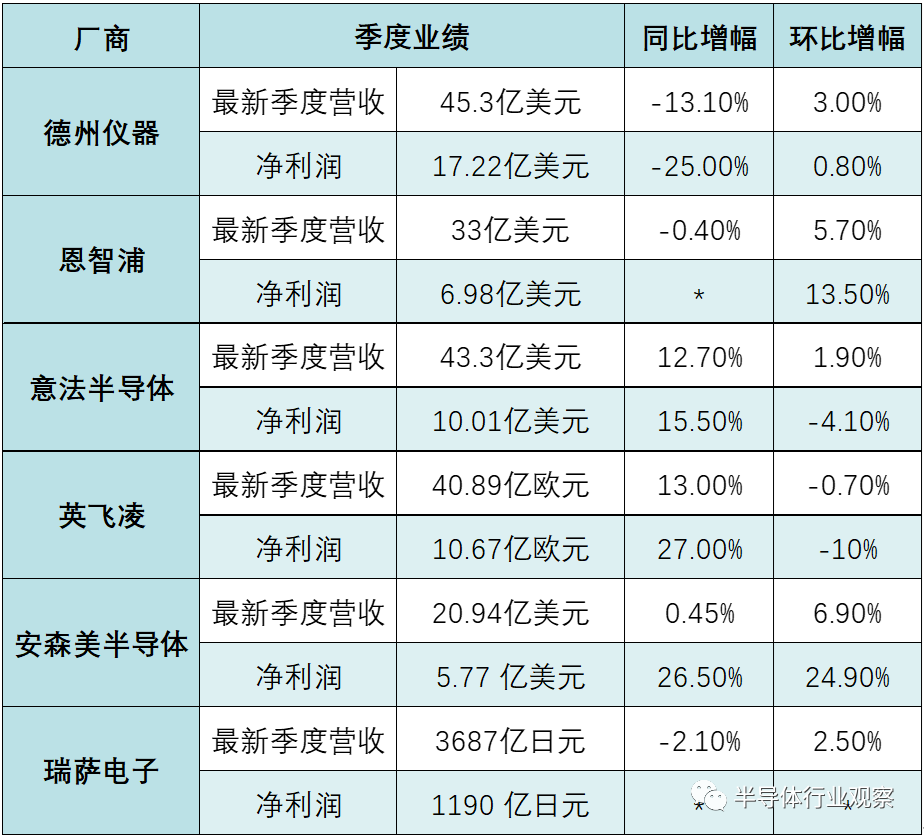

模擬芯片廠商財報 | 半導體行業觀察制圖

德州儀器:行業仍比較難熬

德州儀器CEO Haviv Ilan表示:“與上季度類似,除了汽車以外,我們的終端市場都表現疲軟。”汽車市場以外的客戶繼續削減新芯片訂單,轉而依賴現有庫存。

在庫存方面,德州儀器二季度庫存天數已經增加了12天至約207天,庫存金額季增4.41億美元至37億美元。如果按美元價值計算,三季度庫存金額可能會再次增長。

德州儀器首席財務官拉 Rafael Lizard 表示,目前客戶取消訂單的數量仍處于較高水平,這表明客戶仍保持謹慎。

德州儀器預測,第三季度營收將位于43.6億美元到47.4億美元之間,這一預測范圍的中位值已經低于華爾街分析師平均預期的45.9億美元。

作為半導體市場的“晴雨表”,德州儀器的三季度業績展望,也預示著整個半導體行業的日子還比較難熬。

恩智浦:汽車芯片銷售強勁

恩智浦財報顯示,當前智能手機市場依然低迷,雖然移動芯片訂單中的 Android 部分略有增長,但預計近期不會全面反彈。

由于汽車制造商們對汽車芯片的需求仍然非常旺盛,恩智浦汽車業務營收占據多數份額,且實現環比與同比增長,其他兩項業務同比大幅下滑,但環比呈現復蘇趨勢。

恩智浦CEO Kurt Sievers表示,恩智浦的所有重點終端市場營收趨勢表現均優于預期。上半年業績以及第三季財測讓恩智浦更加相信,公司正成功度過消費者業務的周期性低迷。與此同時,汽車、核心工業和通訊基礎設施業務持續強勁。

意法半導體總裁兼首席執行官Jean-Marc Chery稱:“公司收入表現繼續受到汽車和工業增長的推動,部分被個人電子收入下降所抵消。

英飛凌首席執行官JochenHanebeck表示,半導體市場趨勢“陰晴不定”,電動汽車與新能源需求較高,但個人電腦與智能手機等消費電子產品需求較低。英飛凌預計第四財季營收約為40億歐元,低于市場預期的41.3億歐元,分部業績利潤率約為25%,也低于市場預期的26%。

瑞薩電子總裁兼首席執行官柴田英俊表示:2023年第二季度的業績“幾乎符合預期”,盡管想為復蘇做好準備,但總體而言,仍然存在一種不確定性。

展望下一季度,瑞薩將繼續減少晶圓的用量,提升產線的利用率。而對于工業、基礎設施以及物聯網和汽車兩大應用市場的庫存調整,瑞薩電子認為,下一季度,兩方面市場的整體庫存水平還將持續攀升。

綜合來看,上述模擬芯片大廠最新季度的財務報告也反映出消費電子景氣度正在發生變化。德州儀器在消費電子領域經歷了幾個季度的下降后在Q2轉為低個位數百分比增長;恩智浦表示正在成功渡過消費者業務的周期性低迷期;瑞薩的個人電腦和消費者業務營收與去年相比仍大幅下降,但在Q2觸底,幾乎符合預期。

隨著頭部大廠進一步降低產能稼動率以控制庫存,加上消費電子市場逐漸復蘇,以及汽車和工業領域能持續拉動,庫存周期拐點將越行越近,預計從第三季度開始行業或將出現溫和增長。

晶圓代工:未來市場持續低迷

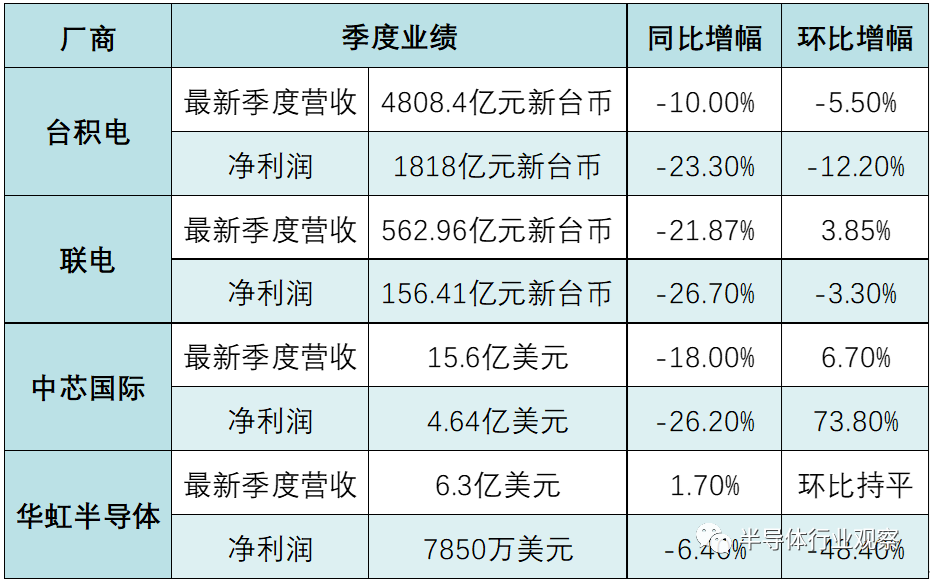

晶圓代工廠商財報 | 半導體行業觀察制圖

臺積電:AI需求難抵消費市場下滑

智能手機和個人電腦需求下滑沖擊臺積電業績,使其第二季度收入和利潤率雙雙下滑。

臺積電的利潤下滑是2019年以來首次出現,為此臺積電也下調了對今年的預期,將全年銷售額將下降10%。

隨著客戶持續清庫存,臺積電近年來一直面臨銷售下跌情況。在此之前,疫情引發了對智能手機和數據中心等設備需求的增長,使得臺積電曾有一段強勁增長時期。但現在這一增長已經結束。

在投資者會議上,臺積電公開講述了當前AI產業的繁榮并不能掩蓋目前全球宏觀經濟疲軟的事實,這不僅是由于中國市場的復蘇晚于預期,而且全球各個區域和應用的需求都不佳。臺積電總裁魏哲家稱,客戶在今年全年將更為謹慎,并著重于管控庫存。

臺積電總裁魏哲家預計,晶圓代工行業規模將在2023年同比下滑14%~16%。而對于全年資本支出,臺積電也趨于謹慎,預計今在320億美元至360億美元的底部區間。臺積電財務長黃仁昭強調,臺積電每年資本支出規劃均以客戶未來數年需求及增長為考量,在短期不確定因素下,臺積電適度緊縮資本支出規劃。

聯電:庫存調整情況估延續到第四季度

聯電強調,第二季營收的59%來自差異化的特殊制程業務,22/28nm營收占比最高,占總營收的29%,高于上一季度的26%。

聯電共同總經理王石指出,從最終應用來觀察,看到WiFi、數字電視和顯示器驅動IC等消費領域的需求出現短期復蘇,電腦相關產品的需求也較上季溫和回升。

展望下半年業績,王石坦言,雖然第二季度看到復蘇的微光,但晶圓需求前景仍不明確,且整體終端市場氣氛仍疲軟,預期客戶近期還是維持嚴謹的庫存管理,庫存調整情況估延續到第四季度。

王石進一步表示,中國大陸復蘇力道比預期慢,總體大環境也延續低迷態勢,導致終端需求依舊不振,盡管部分產品如電視、個人電腦和服務器需求有回升,但難抵總體消費力減弱。展望未來,聯電預計第三季度產能利用率將在65%左右。

本土晶圓代工雙雄:量增價跌、凈利潤減幅較大

整體來看兩份財報,無論是中芯國際,還是華虹半導體,隨著芯片市場持續低迷,消費電子需求低于預期,中芯國際、華虹半導體均出現量增價跌、凈利潤大幅減少等情況,兩家公司業績持續承壓、遭遇“寒冬”。

中芯國際CEO趙海軍在財報電話會上表示,雖然中國和全世界的經濟社會都已全面常態化運行,但對電子產品的需求低于預期,集成電路產品庫存依然高起,市場信心不足,芯片公司壓縮開銷。

從整個市場來看,手機和消費電子領域仍處于創新瓶頸期,沒有新的亮點,需求不增反降,換機周期變長,個人電腦、工業、新能源車等細分行業供需逐漸趨于平衡,行業下行已經觸底,但依然面臨包括去庫存速度低于預期,需求增長缺乏動能,以及地緣政治影響在內的諸多挑戰。

華虹半導體CFO王鼎提到,目前嵌入式內存、NOR閃存芯片領域需求緩慢、收入減弱,正在經歷一個修正階段,預計會在年底前發生變化。

不止是中國兩家晶圓代工公司,聯電、格芯等廠商早前也表示,芯片產品庫存消化的速度比預期要慢,市場比想象當中要弱,終端需求并未達到預期增長,甚至臺積電面臨AI服務器的強勁需求也抵消不了行業下行狀況。

此外,力積電新季度凈利潤同比暴跌94.11%。力積電總經理謝再居表示,第二季缺乏長期需求信號,單季8英寸和12英寸的產能利用率大致都在60%-62%左右。因此下半年該公司仍持保守看法,預期旺季將不旺。

世界先進在第二季度的“以量換價”策略成效不佳,近期轉而掀起價格戰。第三季度不僅給大客戶返點,還進行大幅降價促銷,降幅達到10%,部分成熟制程降幅超過20%。

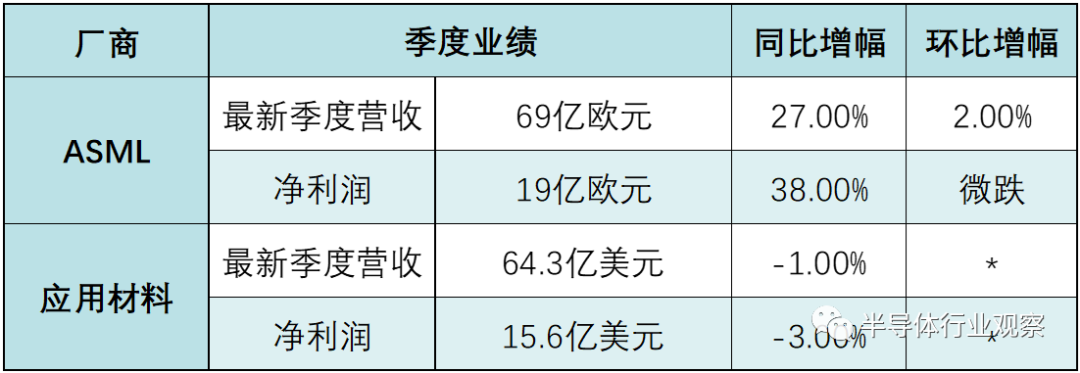

設備廠商:2024年強勁反彈

半導體設備頭部廠商財報 | 半導體行業觀察制圖

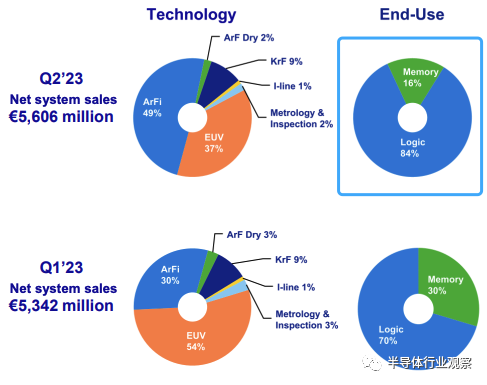

ASML:連續5季度創歷史新高

ASML二季度營收69.02億歐元,連續5個季度創歷史新高,在半導體行業實屬罕見。

具體看***方面,Q2共出貨113臺,其中EUV從上季度的17臺減少到了12臺,ASML對EUV業務的增長預期也從40%減少到25%。

ASML本財季EUV出貨因Fab先進制程擴產節奏放緩,反而浸沒式DUV需求超預期,浸沒式DUV營收近5個季度以來首次超過EUV。

ASML總裁兼首席執行官Peter Wennink表示,由于DUV收入強勁,盡管由于不確定性增加,ASML預計2023年將出現強勁增長,第三季度凈銷售額預計將在65億至70億歐元之間,毛利率約為50%。

盡管面臨著更為顯著的不確定性,相較于2022年度,ASML預計在2023年仍可憑借DUV帶來的可觀營收,實現30%的凈銷售額增長率,在毛利率方面也將略有提升。

總的來說,ASML作為全球半導體設備廠,能在半導體下行周期中全年實現30%的增長,實屬罕見。

應用材料:存儲低迷,AI提速

從各項業務指標來看,應用材料在晶圓代工、邏輯及其他半導體系統方面業績表現良好,營收占據半導體系統總營收的79%,高于去年同期的66%;在存儲芯片領域的業務營收則稍顯疲軟,其中DRAM設備占據半導體系統總營收的17%,NAND Flash設備占比為4%。

應用材料方面對此表示,其存儲芯片客戶的支出正處于十多年來的最低水平。

應用材料總裁兼首席執行官Gary Dickerson表示:“過去幾年,我們將戰略和投資重點放在關鍵技術上,以加速物聯網和人工智能時代的到來,使我們能夠在 2023 年持續取得強勁業績,并定位應用材料公司實現可持續的卓越表現。”

應用材料首席財務官Brice Hill在電話會議上表示,應用材料約5%的晶圓廠設備專門用于人工智能市場。相比之下,數據中心芯片的比例為20%,物聯網設備的比例為10%至15%。但AI市場正在迅速增長,并將成為未來的重要工作量。

當前受半導體市場需求疲軟影響,應用材料的晶圓制造客戶一直在放慢擴張計劃,以應對電子元件供過于求的市場狀況。不過,應用材料認為,半導體產業將能擺脫短期問題,未來收入可達1萬億美元的規模。

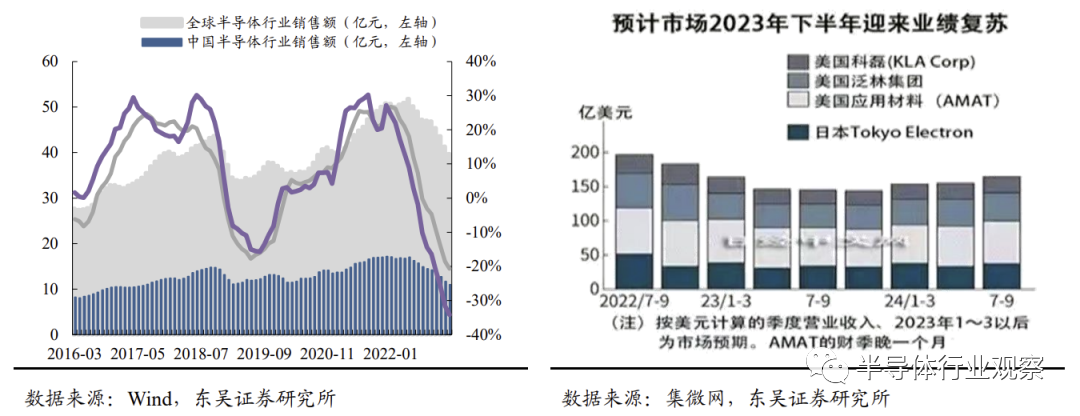

整體來看,半導體產業景氣度將在Q3有望迎來反彈。受整體需求影響,全球半導體行業的銷售額連續7個月同比下滑,行業景氣度筑底。半導體市場上一次負增長出現在2020年1月,目前半導體市場規模經過7個月的下滑回到2020年9月的水平。伴隨經濟回暖及消費復蘇,行業龍頭廠商如應材、泛林、東電等半導體設備大廠均預期市場會在2023年下半年迎來復蘇。

SEMI此前發布公告顯示,繼2022年創下1074億美元的行業紀錄后,半導體設備在2023年的銷售將下跌18.6%至874億美元,超過SEMI在2022年年底預測的16.8%降幅。

但SEMI總裁兼首席執行官Ajit Manocha表示:“盡管當前面臨阻力,半導體設備市場在經歷了歷史性的多年運行后,在2023年進行了調整后,預計將在2024年出現強勁反彈。”

EDA廠商:AI賦能

根據過往規律來看,在行業處于下行周期階段的時候,EDA和IP市場通常會在整體市場放緩之前下跌,但要比市場恢復得更快。但這次的下行周期卻沒有發生這種情況,EDA廠商的業績一直保持堅韌。

新思科技Q3營收為14.9億美元,同比增長19%,高于市場預期。同時,新思科技公布好于預期的第四季度指引,因為人工智能(AI)創新推動了對定制半導體設計的需求。

Cadence在2023年第二季度也取得了出色的業績。Cadence首席執行官Anirudh Devgan表示:“憑借其無與倫比的前景,生成式人工智能開始在全球范圍內產生重大影響。過去幾年我們對人工智能的專注,加上我們的計算軟件專業知識和人工智能核心的寶貴數據,使我們處于獨特的地位,能夠發揮這一變革性技術的巨大潛力。”

能看到,EDA/IP供應商也成為了AI浪潮下的受益者。

AI發展對EDA廠商的影響,不同于只賣設備和芯片的供應商,EDA廠商至少有兩種方式從生成式AI中受益:一方面是提供用于AI芯片設計的EDA工具;另一方面,EDA廠商還可以利用生成式AI,將其添加到其自己的軟件中,來進一步幫助完成芯片設計。

EDA三巨頭新思科技、Cadence、西門子EDA目前均已經推出各自的AI工具。現有的AI工具已經在當下為芯片制造商提供了生產力和速度方面的大幅改進,逐漸顯現出優勢。因此,在AI技術的指引下,EDA公司將迎來新的增長機遇。

寫在最后

通過對上述半導體產業鏈各環節頭部大廠最新季度業績的觀察,能看到全球半導體行業以下趨勢:

半導體周期或已經基本見底,但終端需求復蘇乏力;

AI是當前半導體投資最大主線,帶動HBM、先進封裝、設備、EDA/IP等領域廣受關注;

汽車市場需求強勁,未來增長空間較大。

盡管當前半導體市場相較2022年依舊低迷,但全球芯片銷售額已連續三個月出現小幅上升,激起人們對市場在下半年反彈的樂觀情緒。

浦銀國際證券認為,半導體行業各廠商的估值周期,在一定程度上能體現出行業觸底抬升的趨勢。市場開始認知到半導體行業基本面周期上行即將到來,而不同環節不同廠商進入上行階段的時間點和速度存在差異。這也是各企業在預期未來行業走勢時存在差異的關鍵原因所在。

也正如文章開頭所說,沒人能表明近期可能出現的復蘇幅度。但好在,“寒氣逼人”的芯片行業,似乎傳來了一絲暖意。

-

智能手機

+關注

關注

66文章

18477瀏覽量

180115 -

半導體

+關注

關注

334文章

27295瀏覽量

218112 -

電源管理芯片

+關注

關注

21文章

731瀏覽量

52638 -

零部件

+關注

關注

0文章

387瀏覽量

15055

原文標題:半導體何時復蘇?分析師:無法預測!

文章出處:【微信號:芯司機,微信公眾號:芯司機】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

ADI財報超預期,半導體行業正處于復蘇開端

半導體行業溫和復蘇:技術與市場需求驅動未來增長預期

全球半導體行業迎來強勁復蘇,AI浪潮成關鍵驅動力

英偉達Q2銷售額翻倍 分析師預測營收達286億美元 利潤187億美元

2024年全球半導體預測超6100億美元!中國半導體半年成績單出爐,深圳設計業亮眼

GPT-4人工智能模型預測公司未來盈利勝過人類分析師

全球半導體產業格局生變

特斯拉新車交付量或降,分析師下調目標價

半導體發展的四個時代

半導體發展的四個時代

三大半導體巨頭爆雷!

半導體市場復蘇趨勢會在什么時候?

半導體何時復蘇?分析師:無法預測!

半導體何時復蘇?分析師:無法預測!

評論