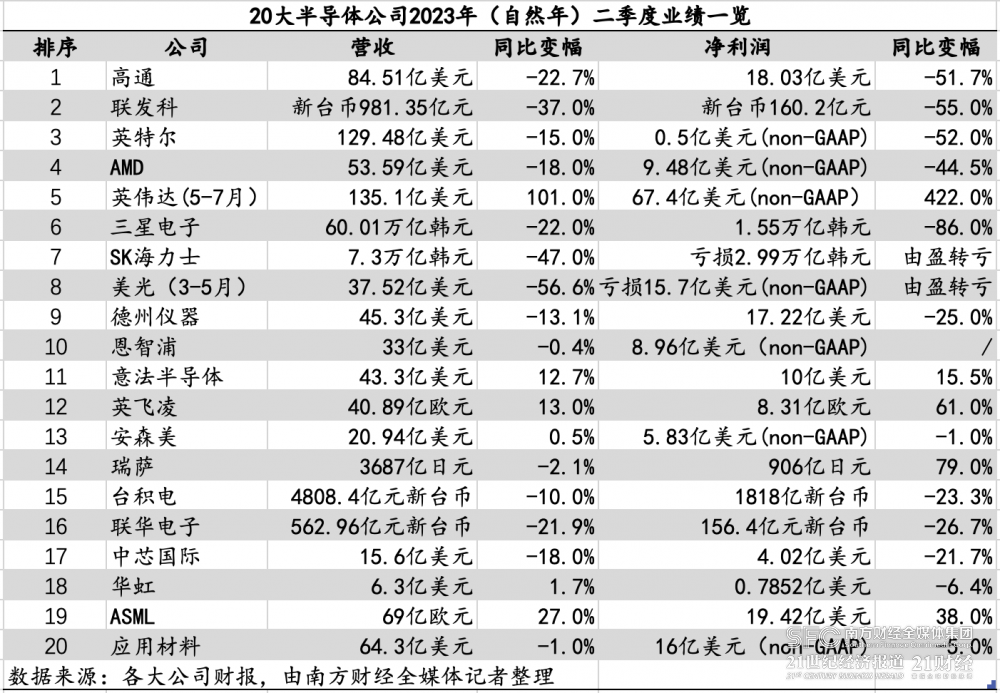

截至8月末,諸多芯片公司已經發布有關2022年自然年第二季度的財報,從中演繹著當前半導體市場行情。

據不完全梳理,在遍布半導體產業上下游的20家龍頭公司財報中,僅有6家公司二季度收入按年增長,10家公司季度收入按年出現兩位數百分比的下跌,5家公司季度凈利潤跌去約一半甚至更多,還有2家巨頭出現巨額凈虧損。

在設備制造、芯片制造、設計、IDM等不同環節中,人們所說的半導體市場“寒冬”究竟是怎樣的圖景?寒風吹向何處、又在哪里率先回暖?剖析巨頭財報,或許能窺見一些趨勢。

在芯片“寒冬”中,模擬芯片顯示出較佳的抗壓性,同時擴大產能的意愿依然強烈。在不同的終端市場,模擬芯片呈現不同程度的復蘇,汽車市場仍然是最強的增長動力,另外新能源、AI需求也較為強烈,唯有消費電子的回暖仍需時日。

二季度,德州儀器收入45.3億美元、按年下跌13.1%,凈利潤17.2億美元、按年下跌25%。其中,模擬芯片營收年減18%至32.78億美元,這部分占據總收入比重仍高達72.4%。該公司稱,除汽車業務以外,其他終端市場表現疲軟,客戶在繼續削減新芯片訂單。

期內,恩智浦營收為33億美元、按年跌0.4%,凈利潤為8.96億美元。汽車業務漸成主力,營收高達18.66億美元,按年增長9%。盡管其他幾項業務收入不佳,但整體呈現復蘇趨勢。

意法半導體收入為43.3億美元,按年上升12.7%,凈利潤為10億美元、按年上升15.5%。細分板塊而言,汽車和分立部門營收19.6億美元,按年增長34%;微控制器和數字集成電路組部門營收14.27億美元,按年增長13%。模擬、MEMS和傳感器組部門營收9.4億美元,按年降低15.7%。

安森美收入20.94億美元,按年微增0.5%,凈利潤達到5.83億美元、按年微跌1%。該公司汽車業務表現尤為出色,營收超過10億美元,按年增長35%,創下歷史新高,這表明汽車市場的增長,已成為安森美業績增長的重要驅動力。

此外,瑞薩收入為3687億日元、按年下跌2.1%,凈利潤為906億日元、按年上升79%。汽車業務實現了按年增長3.4%,達到1694億日元,占總體營收的46%,雖營收占比仍未超過工業、基礎設施、物聯網業務,但仍成為難能可貴的亮點之一。

2023年第二季度,模擬芯片大廠之所以能應對下行周期而維持相對的穩定,得益于汽車市場對電子產品需求增高。

例如,對于模擬芯片第一大廠德州儀器,汽車業務在近10年里對企業收入的貢獻持續增高,從2013年的12%上升到2022年的25%。

此外,二季報還顯示,多家模擬芯片大廠仍在持續進行產能建設。其中,恩智浦、亞德諾、德州儀器在期內的資本開支分別達到2億、2.84億、14.46億美元。12英寸大晶圓、SiC(碳化硅),以及AI、數據中心市場,是模擬芯片新產能的主要布局方向。

趨勢二:HBM和DDR5刺激存儲芯片觸底反彈,但價格走勢不明

全球存儲三巨頭,二季報表現慘淡。盡管如此,三大巨頭寄望于AI對HBM、DDR5的需求強勁,這些高附加值、高密度的產品或將成為未來幾個季度里的明星產品,然而NAND仍將繼續減產。

三星公布了60.01萬億韓元的二季度合并收入,按年下跌22%,另外凈利潤按年大跌86%至1.55萬億韓元。盡管如此,該公司的內存業務的業績比上一季度有所改善。

DRAM方面,出貨量高于預期,除了擴大專注于服務器的銷售外,還擴大了消費者、圖形和汽車應用的銷售,尤其積極應對生成性AI應用程序對DDR5和HBM日益增長的需求。NAND方面,傾向于關注具有競爭力的旗艦智能手機的需求,并增加游戲設備、零售品牌產品等銷售,NAND價格在期內繼續下跌,但下跌幅度比上一季度小得多。

SK海力士的二季度收入為7.3萬億韓元、按年大跌47%,還形成凈虧損2.99萬億韓元。同樣在人工智能的需求中,該公司看到了AI服務器對HBM3、高性能DDR5的需求。該公司稱,二季度DRAM和NAND的銷售都有所增加,DRAM的平均銷售價格(ASP)的提高在很大程度上促進了收入增長。盡管DDR4等通用DRAM產品的價格因PC和智能手機需求低迷而繼續下降,但被用于AI服務器的高端產品銷售的增加所抵消,以至于DRAM綜合ASP在二季度上漲。不過,在NAND產品線上,SK海力士表示,由于庫存水平高于DRAM,該公司決定進一步減少NAND產量。

美光方面,關于3月至5月的季度收入早在6月底已經公布。該公司期內收入為37.5億美元、按年大跌56.6%,并凈虧損15.7億美元。美光總裁兼首席執行官Sanjay Mehrotra稱:“存儲器行業已經度過了收入低谷期。隨著行業供需平衡的逐步恢復,預計利潤率將有所提升。”

趨勢三:代工巨頭尋找新增量

晶圓代工廠感知著芯片市場多個領域的冷熱。二季度,行業“寒風”影響明顯,盡管AI帶來了新動力,但突然出現的需求下,晶圓代工廠還沒有做好產能準備,未來這股力量的可持續性也仍未可知。在當前情況下,晶圓代工龍頭選擇謹慎的資本開支,并仍在抓緊進行先進制程和先進封裝技術的研發。

臺積電在全球芯片晶圓代工市場上占據超過一半的銷售額,被視為行業“風向標”之一,但在2023第二季度表現并不樂觀。財報顯示,臺積電二季度營收為4808.4億元新臺幣,按年下滑10%;凈利潤為1818億元新臺幣,按年下滑23.3%,這是臺積電季度凈利潤自2019年第二季度以來首次下降。

臺積電總裁魏哲家表示,行業復蘇比想象中慢、沒有那么樂觀,下半年將繼續應對市場產能滑坡的挑戰,并同時應對電力成本上漲等通脹問題。

實際上,臺積電的業務覆蓋著多種芯片,HPC、手機、車用電子、物聯網對收入的貢獻占比分別達到44%、33%、8%、8%。AI是否能成為新的業務拉動力呢?魏哲家謹慎地表示,AI還不能抵消宏觀的消極因素,原因之一是目前先進封裝的產能還不能滿足市場需求,另一方面,“短期的AI爆發力也不足以說明長遠趨勢,我們很難判斷明年相關需求是否還將持續。”

聯電、中芯國際、華虹等晶圓代工龍頭也陸續發布了二季報。聯電第二季度營收為新臺幣562.96億元,按季上漲3.85%、按年下降21.87%;凈利潤為156.4億元新臺幣,按年下降26.7%。中芯國際第二季銷售收入為15.6億美元,按年下降18%;凈利潤4.02億美元,按年下降21.7%。華虹半導體二季度營收6.3億美元,按年上升1.7%,按季持平;凈利潤達7852萬美元,按年下降6.4%,按季下降48.4%。

對于第三季度的展望,聯電表示,由于供應鏈庫存持續調整,晶圓需求前景尚不明確。雖然在第二季度出現復蘇的微光,但受到整體終端市場的疲弱氣氛影響,預期客戶近期內還會維持嚴謹的庫存管理,短期內需求復蘇不明朗。

華虹半導體相關負責人在電話會上表示,希望第三季度是低點,情況將在第四季度開始逐漸好轉。中芯國際管理層則稱,將做好技術研發、平臺開發工作,把新產品快速驗證出來,把配套產能安排好,為下一輪的增長周期做好準備,預計下半年公司銷售收入好于上半年。

趨勢四:手機出貨量持續下跌,下半年等待轉折信號

全球手機市場已經連續第六個季度出現出貨量按年下滑,目前,市場庫存是否已經消化到位?市場正在觀望下半年出現轉機信號。

手機SoC大廠高通、聯發科,二季度凈利潤雙雙下滑。二季度,高通營收84.51億美元,同比下滑22.7%;凈利潤18.03億美元,相比去年同期的37.30億美元下滑51.7%,直接腰斬。聯發科情況類似,營收為新臺幣981.35億元,按年下跌37%;凈利潤為新臺幣160.2億元,按年下跌55%。

對于高通而言,智能手機芯片在其總收入中占據62%,營收按年下降25%至52.6億美元。而聯發科方面,手機貢獻總收入大約46%。

根據Canalys報告,二季度內,全球智能手機市場按年下降10%,達2.58億部,是連續第六個季度出貨量出現按年下滑。不過,衰退跡象正在緩解。報告稱,注意到在一些關鍵市場,廠商加強了渠道激勵和有針對性的營銷活動,不斷加大對渠道的投資,以刺激消費者對新產品的需求。“有跡象表明,供應商正對未來市場復蘇做準備,沒有停止對制造業的投資。”報告稱。

展望未來,高通高管在電話會議上說,手機銷售減少的狀況將持續到今年年底。目前高通正在采取降本措施,該公司的裁員計劃引發市場關注。早在今年6月,高通在美國圣地亞哥總部已經裁員415人,市場消息稱該公司可能在10月繼續裁員200人。

不過,聯發科方面對未來表示出較為樂觀的情緒,該公司CEO蔡力行預計,三季度營收有望重回1000億元新臺幣以上,其中智能手機、聯網芯片和電源管理芯片營收表現有望改善,將減緩智能電視和其他消費產品下滑的影響。

他稱,最近觀察到客戶的庫存水位已經逐漸降到相對正常的水準,客戶需求也顯示出一定程度上的穩定。蔡力行強調,雖然全球消費電子終端市場需求依然疲弱,但預期下半年業務有望逐步改善。

趨勢五:消費級CPU已開始復蘇

消費級電腦出貨量影響消費級CPU出貨量,二季度,該市場按季上漲17%、按年下降23%。市場分析認為,期內市場復蘇積極信號明顯。

CPU大廠英特爾、AMD在二季度雙雙凈利潤大跌40%至50%之多,但仍然在消費級CPU方面釋放了積極信號。

其中,英特爾收入129.5億美元、按年跌15%;凈利潤0.5億美元,按年大跌52%。AMD收入53.6億美元,按年跌18%;凈利潤9.48億美元,按年大跌44.5%。

英特爾方面,個人電腦業務連續四個季度大幅下滑,收入從去年同期的 77 億美元下降 12% 至 68 億美元。盡管如此,英特爾稱,整體OEM庫存得到降低,經營凈利潤率從上年同期的11%提升到了15%,反映期內銷售價格得到了一定程度的穩定。

AMD方面,專注于CPU和APU業務的“客戶業務部”在行情打擊下,盡管在去年二季度經營盈利6.76億美元,但今年一季度、二季度已經連續錄得經營虧損。然而,也需要注意到在二季度,較一季度而言,該業務收入從7.4億美元上升到9.98億美元,經營虧損卻從1.72億美元縮窄到6900萬美元。

AMD首席財務官Jean Hu稱,展望三季度,“客戶業務部”會有雙位數百分比的按年增長率,預料相關的CPU會迎來上升的市場需求。

趨勢六:游戲顯卡銷售意外提升

另一大消費級處理器芯片GPU,二季度市況如何?主流廠商的業績顯示,盡管游戲顯卡銷售還沒有恢復到去年同期甚至更早之前的“輝煌”,但相較第一季度,卻“意外”地提升了。

AMD游戲收入為15.81億美元,按年下降4%、按季下降10%。英偉達方面,游戲收入為24.9億美元,按年增長22%、按季增長11%,而一季度則為按年下降38%、按季增長22%。這兩塊業務主要反映消費級顯卡的銷售成績。

除了AMD和英偉達的獨立顯卡,英特爾的集成顯卡也是消費市場上的主流產品。

近期,JPR發布的最新報告顯示,2023年第二季度,全球GPU顯卡市場出貨量6160萬,按年大跌27%,其中桌面產品占比28%,出貨量減少36%;筆記本產品占比72%,出貨量減少23%。

盡管如此,對比第一季度,二季度里顯卡銷售復蘇,報告還評論稱“第二季度顯卡市場出乎意料的好,明顯提升”。

趨勢七:GPU領銜AI芯片基建狂奔

在所有芯片類型中,數據中心用的GPU風光一時無兩。在AI大模型訓練的需求下,數據中心基建大增,但相比于其他種類的芯片,各大廠商均率先采購GPU。在技術上率先得到市場認可的英偉達,期內狂賣GPU。

二季度,AMD的數據中心業務銷售額為13.2億美元,按年下滑11%,不過經營利潤僅為1.47億元,大幅按年下滑69%。AMD對數據中心同時供應CPU、GPU、FPGA、DPU和SoC。AMD坦言,期內的Epyc處理器銷售沒有預期那么好,而且加大的研發支出也攤薄了利潤率。盡管如此,該公司已經準備好在下一個季度銷售MI300A和MI300X,這將是該公司競爭AI和HPC市場的有力武器。

與之相比,英偉達賺得盆滿缽滿。英偉達的數據中心業務高達103.2億美元,按年大幅增長171%、按季增長141%。自從2022年9月投入量產進入市場以來,英偉達的H100芯片銷售持續火爆,至今供不應求。市場消息稱,英偉達2023年將交付55萬塊H100,更將在2024年將產量提升2倍到3倍。

趨勢八:設備市場整體下跌,***一枝獨秀

有鑒于半導體領域大多數芯片面臨市場需求下滑、去庫存的持續問題,半導體廠商仍然在謹慎部署資本開支,這也導致設備銷售情況不佳。盡管如此,***可謂“一枝獨秀”,不僅在2023年銷售繼續上漲,并將有一個持續到2030年的中期樂觀前景。

7月19日,阿斯麥公布了2023年第二季度業績,實現了凈銷售額69億歐元、按年升27%,毛利率為51.3%,凈利潤達19.4億歐元、按年升37.6%。展望第三季度,預計單季度凈銷售額在65億至70億歐元之間,毛利率在50%左右。

阿斯麥總裁兼首席執行官PeterWennink對未來表示“充滿信心”。盡管短期市場行情有一些難以確定,但他認為,阿斯麥的年銷售額在2025年將達到300億至400億歐元、在2030年將達到440億至600億歐元。這意味著從2023年到2030年,該公司的年銷售額有機會翻一番。

其他種類的半導體設備市場情況又如何呢?SEMI《2023年年中半導體設備預測報告》顯示,2023年原始設備制造商的半導體制造設備全球銷售額將從2022年創紀錄的1074億美元減少18.6%,至874億美元,2024年將復蘇至1000億美元。

其中,前端設備方面,涉及晶圓加工、晶圓廠設施和掩模/掩模版設備的銷售額預計2023年將下降18.8%,至764億美元。而后端設備方面,測試設備市場銷售額預計將收縮15%至64億美元,封裝設備銷售額預計將下降20.5%至46億美元。

SEMI總裁兼首席執行官Ajit Manocha表示:“盡管目前宏觀經濟不景氣,但半導體設備市場在經歷了2023年的調整之后,預計2024年將出現強勁反彈。由高性能計算和無處不在的連接驅動的長期強勁增長預測保持不變。”

-

芯片制造

+關注

關注

10文章

621瀏覽量

28804 -

模擬芯片

+關注

關注

8文章

626瀏覽量

51188 -

半導體設備

+關注

關注

4文章

336瀏覽量

15088

原文標題:20家芯片龍頭業績解析:8大趨勢指引回暖方向!

文章出處:【微信號:ickey360,微信公眾號:芯三板】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

凈利潤飆漲!13家AIoT公司H1業績PK,誰家AIoT芯片布局最具潛力?

7大AIoT芯片廠商H1:黑馬回歸業績暴漲8倍,Wi-Fi 6、AI芯片等新品加速突破

2025年全球半導體八大趨勢,萬年芯蓄勢待發

總營收3604億! 41家凈利潤翻倍增長!A股217家半導體公司上半年業績出爐

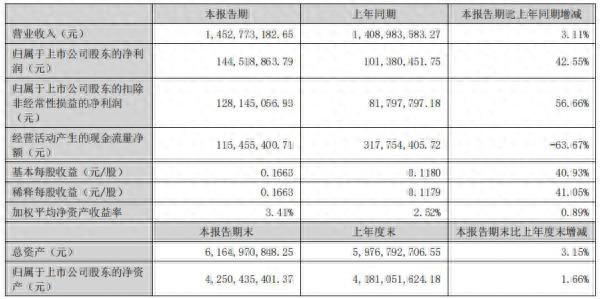

消費回暖!麥捷科技凈利潤同比增長42.55%

CIS公司業績回暖,上半年表現亮眼

68家半導體企業發上半年業績 業績正增長占比達80.88%

GGII:141家鋰電上市企業2023年業績分析

樂鑫科技走出低谷,2023年業績重回雙增長,物聯網芯片全球銷量破10億顆

20家芯片龍頭業績解析:8大趨勢指引回暖方向!

20家芯片龍頭業績解析:8大趨勢指引回暖方向!

評論