1.1起步于移動設備ODM,進軍半導體和光學業(yè)務

聞泰科技主要從事集研發(fā)設計和生產(chǎn)制造于一體的產(chǎn)品集成、基礎半導體和光學業(yè)務,主要提供手機、平板、筆電、服務器、IoT、汽車電子等終端產(chǎn)品研發(fā)制造;半導體功率器件、模擬芯片的研發(fā)設計、晶圓制造和封裝測試;光學模組的研發(fā)制造服務。

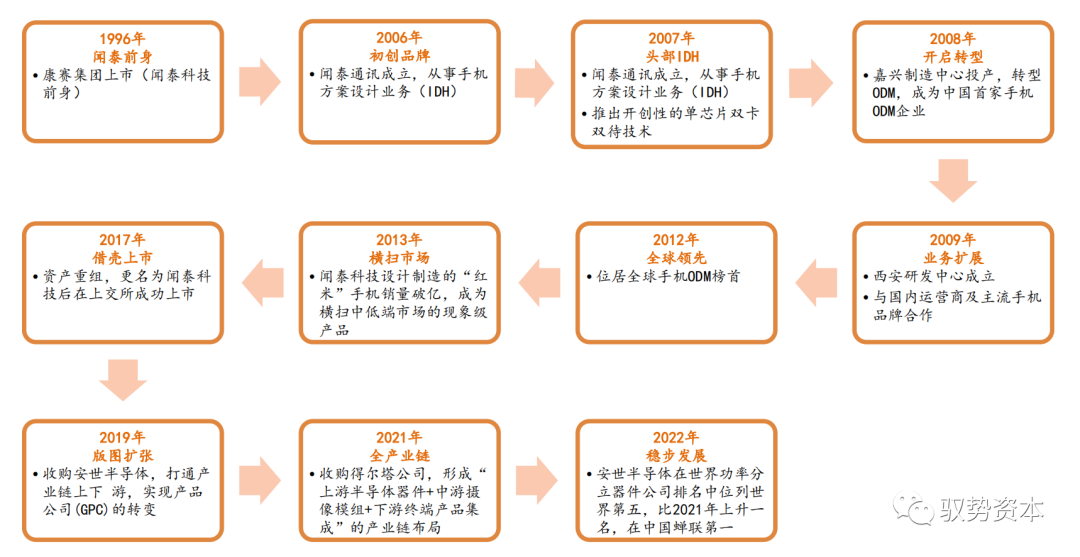

圖1 聞泰科技發(fā)展歷程

資料來源:聞泰科技公司官網(wǎng),聞泰科技 2021 年度社會責任報告,東方財富證券研究所

起步于 ODM 業(yè)務,穩(wěn)居行業(yè)前列。聞泰科技旗下負責產(chǎn)品集成業(yè)務的聞泰通訊成立于 2006 年,主要從事各類智能終端產(chǎn)品的研發(fā)設計和生產(chǎn)制造。聞泰通訊在上海、無錫、深圳和西安均設有研發(fā)中心,在韓國等國家設有創(chuàng)新中心,并在嘉興、無錫、昆明、黃石、印度、印尼均設有制造基地。其主營的移動通訊設備 ODM(原始設計制造商)為公司傳統(tǒng)業(yè)務,常居行業(yè)前列,公司還推動產(chǎn)品集成業(yè)務從消費領域向工業(yè)、AIoT、汽車電子等領域擴展,擴充業(yè)務版圖。

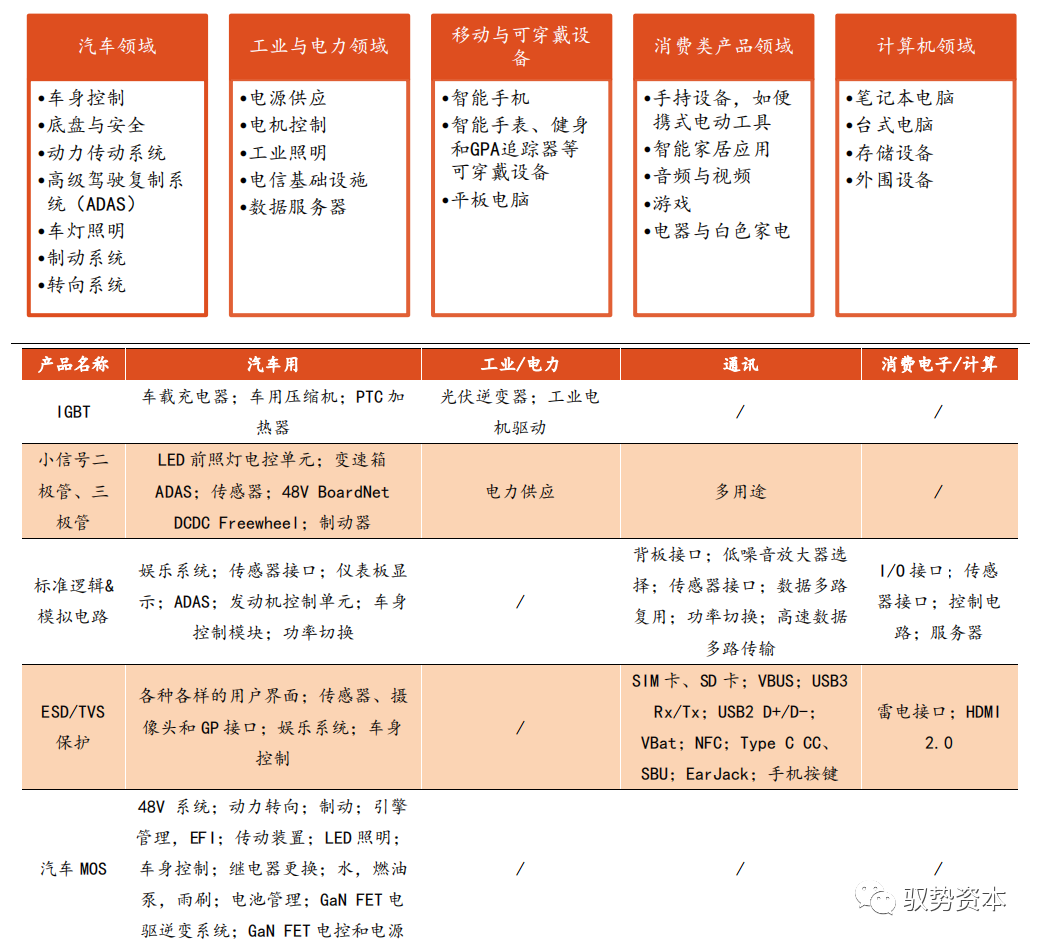

2019 年聞泰科技通過收購安世半導體切入半導體業(yè)務領域,主要產(chǎn)品組合包括二極管、雙極性晶體管、ESD 保護器件、MOSFET 器件、氮化鎵場效應晶體管(GaN FET)、碳化硅(SiC)二極管、絕緣柵雙極晶體管(IGBT)以及模擬 IC 和邏輯 IC。其總部位于荷蘭奈梅亨,在德國漢堡和英國曼徹斯特建有晶圓制造工廠,封裝測試工廠位于中國東莞、菲律賓卡布堯和馬來西亞芙蓉。涵蓋的業(yè)務行業(yè)包括汽車、移動及穿戴設備、工業(yè)與電力、計算機設備、消費領域等, 其中電動汽車的飛速發(fā)展是帶動安世半導體不斷擴張的主要來源。

2021 年聞泰科技收購得爾塔科技,進軍光學模組業(yè)務領域,研發(fā)和生產(chǎn)應用于手機、汽車電子、筆電等領域的攝像頭模組。得爾塔科技前身為索尼電子華南有限公司,2017 年被歐菲光收購。目前得爾塔科技在廣州、珠海建有大型生產(chǎn)基地,在日本熊本設有設備研發(fā)中心。

至此,聞泰科技已形成“上游半導體器件+中游攝像模組+下游終端產(chǎn)品集成”的產(chǎn)業(yè)鏈一體化布局,三大板塊業(yè)務協(xié)同合作,加速產(chǎn)品研發(fā),實現(xiàn)彼此賦能,成為全球領先的產(chǎn)品集成、基礎半導體、光學企業(yè)。

1.2.股權結構穩(wěn)定,實際控制人持大部分股權

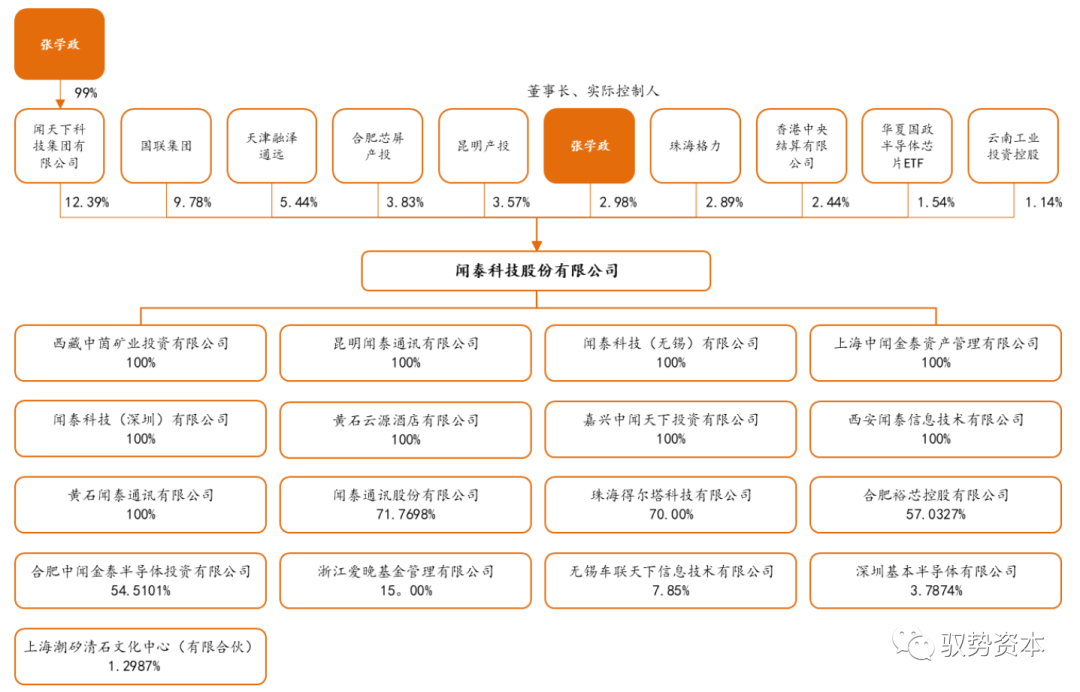

截至公司 2022 年年度報告發(fā)布日(2023 年 7 月 31 日),公司第一大股東為聞天下科技集團有限公司,持股比例達12.39%。無錫國聯(lián)集成電路投資中心、珠海融林股權投資、合肥芯屏產(chǎn)業(yè)投資基金、昆明市產(chǎn)業(yè)發(fā)展股權投資基金分別持有股權比例為 9.78%、5.44%、3.83%、3.57%。公司實際控制人張學政為前十股東中唯一的個人股東,直接持股比例為 2.98%,因其同時為聞天下科技集團有限公司的實際控制人,對聞泰科技綜合持股比例達 15.37%。格力電器通過對珠海融林、珠海格力電器的控股成為聞泰科技第三大股東,其與其一致行動人合計持股 8.33%。

圖2 聞泰科技股權結構

資料來源:Choice-聞泰科技十大股東明細,Choice 中國企業(yè)庫,東方財富證券研究所(截至 2023 年 7 月 31 日)

1.3.管理層技術經(jīng)驗豐富,研發(fā)實力雄厚

公司董事長兼總裁張學政先生畢業(yè)于清華大學,具有碩士研究生學歷,1997年至 1998 年任 ST 意法半導體有限公司工程師,1998 年至 2002 年任中興通訊股份有限公司總經(jīng)理助理,2002 年至 2004 年任深圳市永盛通訊有限公司、深圳市永盛科技有限公司、上海唐勁數(shù)碼科技有限公司總經(jīng)理,2006 年起就職于聞泰通訊股份有限公司,2016 年至今擔任聞泰科技股份有限公司法定代表人、董事長、總裁。

公司董事、聞泰通訊董事長張秋紅女士具有大學學歷,曾任嘉興精塑通訊科技有限公司副總經(jīng)理,2017 年至今擔任聞泰科技股份有限公司董事、聞泰通訊股份有限公司董事長。公司董事兼副總裁高巖先生具有碩士研究生學歷,2020年至今擔任聞泰科技股份有限公司董事、聞泰通訊股份有限公司首席技術官。

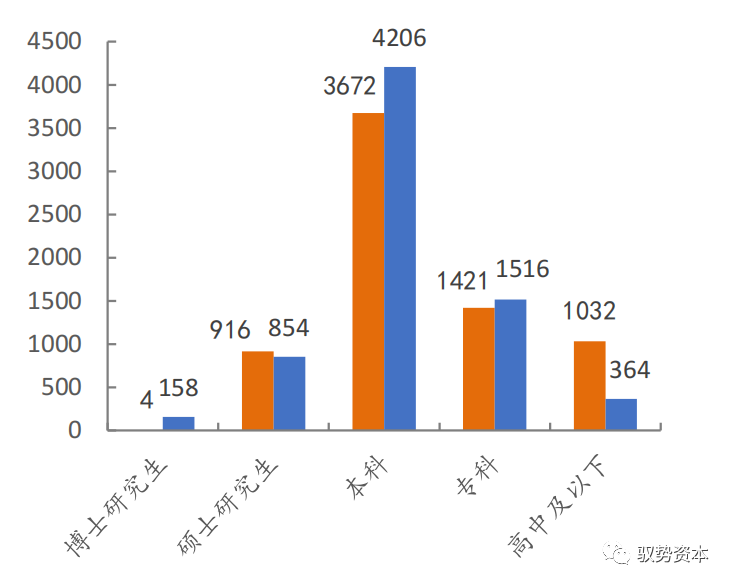

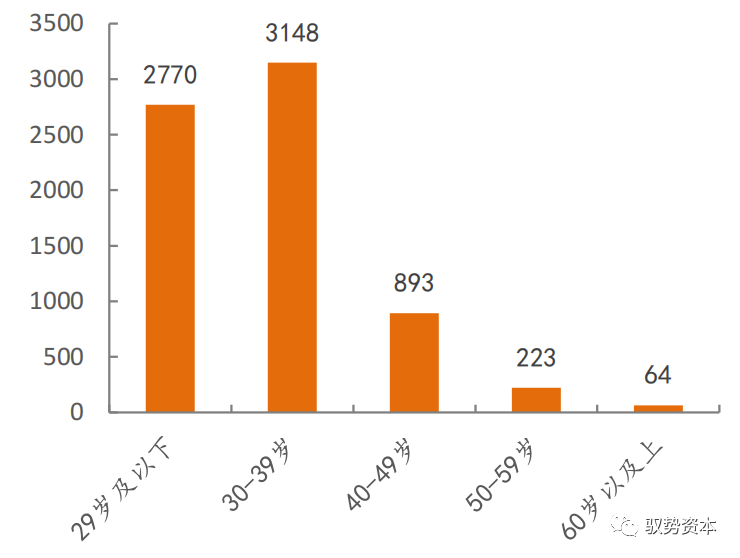

公司研發(fā)團隊實力雄厚且規(guī)模不斷壯大。截止 2022 年報發(fā)布日,公司研發(fā)人員數(shù)量達 7098 名,占公司總人數(shù)比例的 21%,其中具有碩士、博士研究生學歷的研發(fā)人員占比超過 14%,具有本科及以上學歷的研發(fā)人員占比超 73%,較去年上漲約 8%,團隊高學歷人員比例逐年增加,為公司研發(fā)能力提供更強有力的保障。同時團隊兼具經(jīng)驗豐富的資深研發(fā)專家和年輕技術力量,老、中、青比例協(xié)調,構成了一支技術底蘊深厚、結構合理的高素質研發(fā)隊伍。

圖3 公司員工受教育程度(人數(shù))

資料來源:聞泰科技 2022 年度報告,數(shù)據(jù)截至 2022 年 12 月 31 日,東方財富證券研究所

圖4 公司研發(fā)人員年齡結構(人數(shù))

資料來源:聞泰科技 2022 年度報告,數(shù)據(jù)截至 2022 年 12 月 31 日,東方財富證券研究所

1.4.以半導體業(yè)務為龍頭,打造產(chǎn)業(yè)鏈一體化制造公司

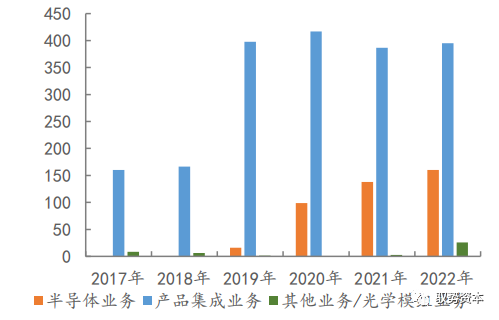

移動終端 ODM 是公司主要收入來源,收入結構持續(xù)優(yōu)化。公司主營業(yè)務包含移動終端 ODM、半導體 IDM、光學模組及其他三大板塊,2022 年各板塊收入占比分別約為 68.03%、27.55%、4.42%。移動終端 ODM 為公司傳統(tǒng)業(yè)務,雖近年來占比有所下滑,但仍為主要業(yè)務收入來源;半導體 IDM 業(yè)務發(fā)展迅速,是主要的盈利來源,未來占比有望進一步提高;光學模組業(yè)務在戰(zhàn)略上補足產(chǎn)業(yè)鏈一體化格局,為公司發(fā)展補全戰(zhàn)略版圖。

子公司半導體業(yè)務全球領先。聞泰科技旗下安世半導體以半導體 IDM 為主營業(yè)務,包含芯片設計、晶圓制造和封裝測試等全產(chǎn)業(yè)鏈環(huán)節(jié),業(yè)務涵蓋汽車、通信、消費、工業(yè)等眾多領域。安世半導體前身為恩智浦的標準產(chǎn)品事業(yè)部,具有超過 60 年的半導體行業(yè)經(jīng)驗,2017 年從恩智浦剝離,2019 年被聞泰科技收購。安世半導體主要產(chǎn)品包括二極管、雙極性晶體管、ESD 保護器件、MOSFET器件、氮化鎵場效應晶體管(GaN FET)、碳化硅(SiC)二極管、絕緣柵雙極晶體管(IGBT)以及模擬 IC 和邏輯 IC。其中晶體管(包括保護類器件 ESD/TVS等)為收入占比最大的產(chǎn)品線,2022 年收入占比約為 46.3%,MOSFET 功率管和模擬與邏輯 IC 產(chǎn)品分列二三,占比分別為 31%和 18.2%。較 2021 年相比,晶體管占比下降約 4.03%,而 MOSFET 功率管、模擬與邏輯 IC 分別上升約 3.47%、1.63%。此外,根據(jù) IHS Markit2020 數(shù)據(jù),安世半導體的二極管晶體管產(chǎn)品居全球排名第一,標準邏輯器件產(chǎn)品居于全球排名第二,小型號 MOSFET 居于全球排名第二。

圖5 公司主要半導體產(chǎn)品及下游應用

資料來源:聞泰科技 2022 年度報告,東方財富證券研究所

產(chǎn)品集成業(yè)務方面,手機 ODM 業(yè)務是公司的傳統(tǒng)業(yè)務以及主要營收來源。聞泰科技自 2006 年起從事手機方案設計,2008 年隨著嘉興生產(chǎn)基地投產(chǎn),聞泰通訊從 IDH 轉型為集研發(fā)設計與生產(chǎn)制造為一體的 ODM,成為行業(yè)龍頭。除手機 ODM 外,公司的集成業(yè)務還拓展到平板、筆電、AIoT、服務器、汽車電子等領域。在筆電業(yè)務上應用聞泰、安世聯(lián)合推出的各類射頻、通訊、電路小型化 SiP 模塊產(chǎn)品以推進產(chǎn)品創(chuàng)新,已通過多個全球筆記本電腦客戶深刻認證,即將量產(chǎn)。通過與半導體業(yè)務聯(lián)合,公司亦憑借 2U 雙路機架服務器和 4U 雙路存儲服務器等產(chǎn)品成功開拓服務器市場,中標多個知名客戶的服務器項目,服務器業(yè)務有望成為新的利潤增長點。此外,公司還積極發(fā)展汽車電子業(yè)務,旨在成為汽車電子行業(yè)的智能汽車和智慧出行的前裝車規(guī)級解決方案提供商,為客戶提供從軟件到硬件再到制造的一整套方案,包括但不限于智能座艙、智能網(wǎng)聯(lián)和自動駕駛領域的創(chuàng)新產(chǎn)品研發(fā)。

光學模組產(chǎn)品下游應用廣泛。光學模組業(yè)務在攝像頭模組業(yè)務領域具備稀缺性,擁有先進的 FlipChip 封測技術能力,可以生產(chǎn)具有更穩(wěn)定性能、更強抗干擾、更小產(chǎn)品尺寸的頂級光學產(chǎn)品,除專注于原有細分領域外,隨著 5G 通信技術、智能駕駛技術、3D Sensing 技術、人工智能等新一代科技的快速發(fā)展及應用,得爾塔科技所經(jīng)營的攝像頭模組業(yè)務也將在消費電子、汽車、AIoT 等領域得到更廣泛的應用。

聞泰科技致力于加強各板塊間業(yè)務協(xié)同合作,以打造出全產(chǎn)業(yè)鏈的一體化格局,以公司提高核心競爭力。半導體業(yè)務和產(chǎn)品集成業(yè)務的協(xié)同有助于整合通訊和半導體業(yè)務的產(chǎn)品、客戶、供應鏈資源。通過與半導體業(yè)務拉通,產(chǎn)品集成業(yè)務可以充分應用半導體業(yè)務 IDM 平臺能力,引入更多功率、模擬芯片的產(chǎn)品協(xié)同能力,從而推動 SiP 等晶圓級封裝、汽車電子等方向的半導體技術融合創(chuàng)新,并以半導體能力為牽引構筑產(chǎn)品集成業(yè)務護城河。筆電業(yè)務在高質量的模擬和邏輯芯片以及功率器件產(chǎn)品上也將得到更多的支持,聞泰安世聯(lián)合推出的各類射頻、通訊、電路小型化 SiP 模塊產(chǎn)品也有望應用于筆電產(chǎn)品。此外,得爾塔科技具有行業(yè)領先的 Flip Chip 晶圓級封裝技術,發(fā)揮其低功耗、小型化的特色,可推動車載、筆電、AR/VR 應用落地,推動協(xié)同供貨手機 ODM 業(yè)務并實現(xiàn)光學業(yè)務的多極化增長。

1.5.營收穩(wěn)定增長,整體毛利率穩(wěn)中有升

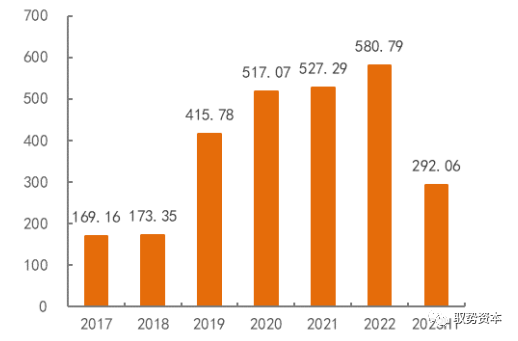

公司營收保持穩(wěn)定增長。2017-2022 年營收復合增長率達27.98%。產(chǎn)品集成業(yè)務為最大收入來源。三大業(yè)務板塊中,產(chǎn)品集成業(yè)務始終為公司的主要營收來源,在2019年實現(xiàn)大幅增長后保持穩(wěn)定,2021年出現(xiàn)略微下滑后,2022年有所回升,2023上半年產(chǎn)品集成業(yè)務實現(xiàn)營收206.21億元,同比增長6.19%。

圖6 公司 2017-2023H1 營業(yè)收入(億元)

資料來源:聞泰科技2017-2023半年度報告,東方財富證券研究所

圖7 公司 2019-2022 營收結構(億元)

資料來源:聞泰科技2017-2022年度報告,東方財富證券研究所

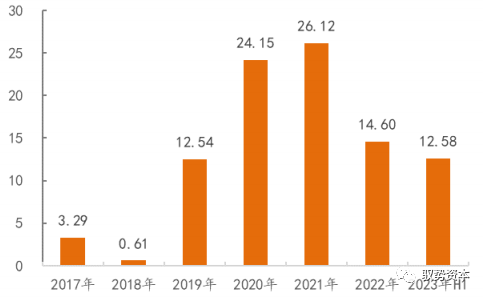

2018 年主要受消費電子市場低迷、收購安世股權等影響, 歸母凈利潤有較大下滑,隨后隨著半導體業(yè)務的大幅增長,歸母凈利潤逐年提升,2022 年歸母凈利潤下降至 14.60 億元,較上年同期下降 44.10%,主要是由業(yè)務發(fā)展所帶來的銷售費用和研發(fā)費用大幅增加,以及公司發(fā)行可轉換公司債券使得非現(xiàn)金利息支出增加所導致的財務費用增加所導致。2023H1,公司實現(xiàn)歸母凈利潤 12.58 億元,同比增長 6.45%。

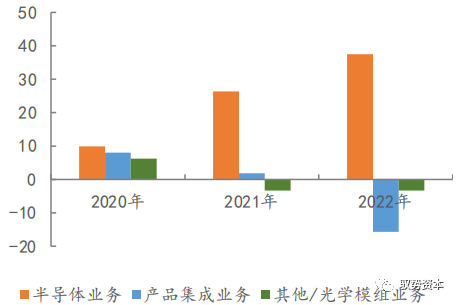

半導體業(yè)務自被收購以來貢獻了主要的凈利潤來源。分業(yè)務板塊來看,2020-2022 年半導體業(yè)務凈利潤分別為 9.88/26.32/37.49 億元。產(chǎn)品集成業(yè)務凈利潤下行后回暖,2020、2021 年凈利潤分別為 8.06/1.84 億元,2022 年凈虧損 15.69 億元,主要原因在于全球手機和平板市場的需求低迷,但 2023 年上半年扭虧為盈,實現(xiàn)凈利潤 0.07 億元。光學模組業(yè)務 2022 年度凈虧損 3.35 億元。

圖8 2019-2022 年歸母凈利潤(億元)

資料來源:聞泰科技 2017-2023 半年度報告,東方財富證券研究所

圖9 2020-2022 年各板塊業(yè)務凈利潤(億元)

資料來源:聞泰科技 2017-2023 半年度報告,東方財富證券研究所

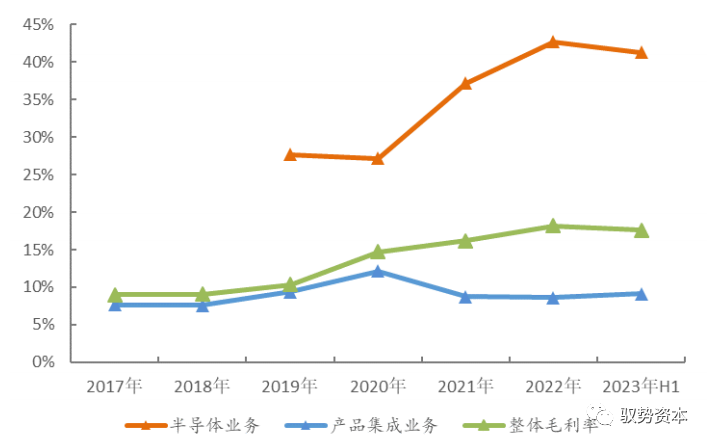

公司整體毛利率水平連續(xù)提升,產(chǎn)品集成業(yè)務毛利率回暖。2020 年度受疫情帶來的成本影響,毛利率小幅下滑,但隨后持續(xù)走高。隨著半導體業(yè)務占比預計的進一步提升以及自身毛利率的持續(xù)增長,高毛利率的半導體產(chǎn)品有望繼續(xù)推動公司整體毛利率上升。產(chǎn)品集成業(yè)務毛利率 2020-2022 年有所下滑,主要原因在于上游原材料包括器件、芯片等的價格上漲,以及下游消費電子市場疲軟,但 2023 上半年產(chǎn)品集成業(yè)務毛利率有回暖趨勢。

圖10 2019-2023H1 整體和分產(chǎn)品毛利率

資料來源:聞泰科技 2017-2023 半年度報告,東方財富證券研究所

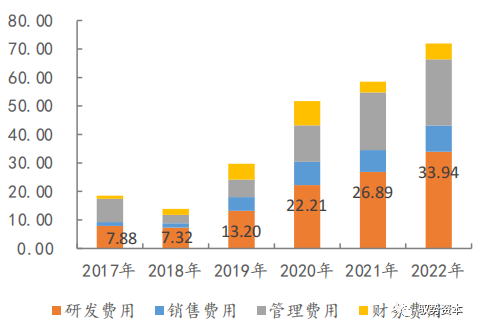

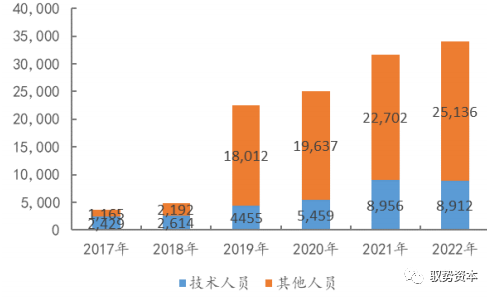

1.6.研發(fā)費用逐年增長,研發(fā)團隊不斷擴大

持續(xù)研發(fā)投構筑公司核心競爭力。自半導體業(yè)務被收購以來公司研發(fā)費用有較大增長,但總體占營收比例基本保持穩(wěn)定,可見公司在業(yè)務擴張與研發(fā)投入上保持良好協(xié)調,根據(jù)業(yè)務增長情況有規(guī)劃地增加研發(fā)投入以增強產(chǎn)品核心競爭力。同時,研發(fā)費用也是各類費用中占比最高的一個,為公司保持持續(xù)技術創(chuàng)新和研發(fā)人才培養(yǎng)等機制奠定了基礎。研發(fā)團隊擴張確保技術領先。研發(fā)人員方面,截至 2022 年公司共有 8,912名技術人員,占全體員工數(shù)量 26%。公司研發(fā)團隊穩(wěn)步擴大,為加速產(chǎn)品創(chuàng)新、全面打造產(chǎn)業(yè)高地提供強力保障。

圖11 2017-2022 公司費用結構

資料來源:Choice聞泰科技-利潤表,東方財富證券研究所

圖12 2017-2022 公司人員結構

資料來源:Choice聞泰科技-員工構成,東方財富證券研究所

半導體方面,2022 年公司半導體業(yè)務研發(fā)投入 11.91 億元,較上年同期增長 42.29%,以加速推動技術進步與迭代,覆蓋功率分立器件(IGBT、SiC 和 GaN) 和模塊、12 英寸創(chuàng)新產(chǎn)品、模擬 IC 組合、功率管理 IC 和信號調 節(jié) IC 等方面。在化合物半導體產(chǎn)品方面,硅基氮化鎵功率器件(GaN FET)已通過 AECQ 認證測試并實現(xiàn)量產(chǎn),在產(chǎn)業(yè)合作伙伴的協(xié)同下已完成 GaN 在電動車逆變器、電控、電源等方案的設計工作;碳化硅技術研發(fā)進展順利,碳化硅二極管產(chǎn)品已經(jīng)出樣;IGBT 產(chǎn)品流片已經(jīng)完成,正處測試驗證階段;新的模擬 IC 類產(chǎn)品也正處在加速研發(fā)推進中。目前聞泰在馬來西亞檳城和中國上海均開設了新的全球研發(fā)中心,并擴大了位于中國香港、德國漢堡和英國曼徹斯特現(xiàn)有的研發(fā)中心。

2022 年,公司在產(chǎn)品集成業(yè)務方面的研發(fā)投入約 32.54 億元,較上年同期增長 16.97%,同時設立產(chǎn)品中心、供應中心、方舟實驗室等加速產(chǎn)品研發(fā),并與半導體業(yè)務進行拉通,以整合通訊業(yè)務與半導體業(yè)務的產(chǎn)品、客戶、供應鏈資源。筆電業(yè)務作為重點投入的戰(zhàn)略方向之一,公司擴大了在上海、無錫、嘉興的設計團隊以加速產(chǎn)品研發(fā)、更新,滿足全球客戶的筆電需求。與半導體業(yè)務的拉通助力筆電業(yè)務在模擬和邏輯芯片以及功率器件產(chǎn)品方面得到更多的支持。目前公司已經(jīng)通過全球多個頭部筆記本電腦客戶審核認證,多個項目的研發(fā)和試產(chǎn)順利進行,即將量產(chǎn)。同時,公司大力開拓服務器市場,專注于服務器和存儲等數(shù)據(jù)中心產(chǎn)品的研發(fā)、生產(chǎn)、銷售、服務,推出多款全自研產(chǎn)品,包括應用于企業(yè)級 IT 業(yè)務的 2U 雙路機架服務器和適用于企業(yè)級冷存儲、溫存儲、區(qū)塊鏈分布式存儲等應用場景的 4U 雙路存儲服務器等。面對消費電子市場的低迷需求,公司積極拓展新客戶、新產(chǎn)品,出貨特定客戶智能家居產(chǎn)品、PC 產(chǎn)品以滿足新客需求。

光學業(yè)務方面,公司加速光學模組業(yè)務研發(fā)和認證、啟動雙攝產(chǎn)品批量供貨、積極推進落實新型號的驗證工作等,積極推動光學業(yè)務與半導體業(yè)務、產(chǎn)品集成業(yè)務的進一步整合,擴展業(yè)務領域從手機攝像頭模組到車載光學、AR/VR 光學、筆電等領域的應用。

1.7.產(chǎn)能增加保障業(yè)務發(fā)展

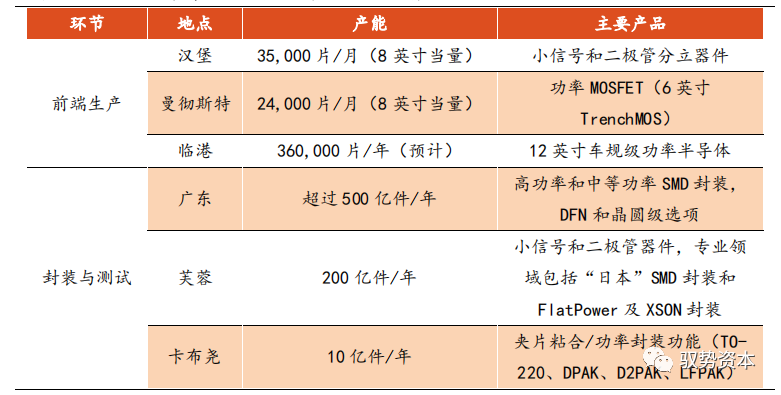

半導體業(yè)務方面,德國漢堡晶圓廠新增 8 英寸晶圓產(chǎn)線并已順利投產(chǎn)運營。據(jù) 2023 年半年報披露,公司股東聞天下投資的上海臨港 12 英寸車規(guī)級晶圓廠產(chǎn)品已導入,直通率達 95%以上,目前進展良好。該項目因審慎性考慮由公司控股股東先行投資建設,聞泰科技有權擇機通過收購項目公司股權方式收購。位于馬來西亞的主要出產(chǎn)小信號 MOS 和二極管器材的封測廠開始擴產(chǎn),擴產(chǎn)完成后產(chǎn)能預計將新增 250 億顆。

圖13 安世半導體主要工廠產(chǎn)能和主要產(chǎn)品

資料來源:安世半導體官網(wǎng),新華社,SEMIE 半導體公眾號,東方財富證券研究所

產(chǎn)品集成方面,為應對不斷擴大的全球客戶需求,公司在云南昆明投資建設 5G 智能制造產(chǎn)業(yè)園,產(chǎn)業(yè)園一期已投產(chǎn),預計形成每年 2,760 萬臺智能終端(手機和機頂盒)的產(chǎn)能。產(chǎn)業(yè)園二期開工建設,建成后預計增加每年 600 萬臺筆記本電腦的產(chǎn)能。無錫、嘉興制造基地升級改造,以更好地應對客戶需求。光學業(yè)務方面,為支撐得爾塔科技的發(fā)展,公司投資建設珠海得爾塔工廠,建成投產(chǎn)后預計達到年產(chǎn)能 9 億顆,將新增 5 倍于廣州得爾塔產(chǎn)能,為得爾塔科技提供強大的產(chǎn)能保障。

2.手機筆電市場低迷,功率半導體花開旁枝

2.1.功率半導體發(fā)展強勁

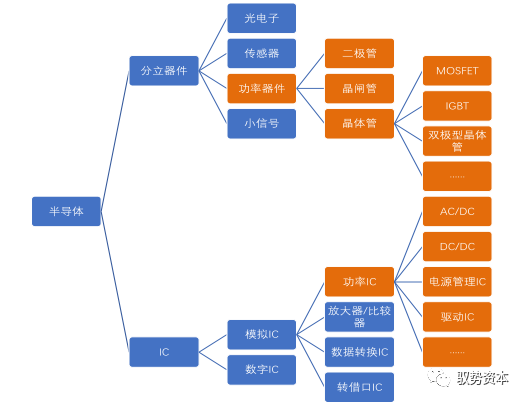

功率半導體市場空間大,中國是最大消費國。全球功率半導體市場規(guī)模不斷擴大。根據(jù) Omdia 市場研究機構數(shù)據(jù),2021 年全球功率半導體市場規(guī)模達 441 億美元,2022 年預計達到 481 億美元,而這一數(shù)字在 2024 年預計增長到 522 億美元,四年復合增長率約 5.46%。中國是主要功率半導體消費市場。中國作為全球最大的功率半導體消費國,貢獻了約四成的功率半導體市場。2021 年中國功率半導體市場規(guī)模為 182 億美元,2022 年預計為 191 億美元,預計未來中國功率半導體將繼續(xù)保持平穩(wěn)增長, 2024 年市場規(guī)模有望達到 206 億美元。目前國內功率半導體市場產(chǎn)品需求主要以電源管理 IC、MOSFET、功率二極管和 IGBT 為主,根據(jù)中商產(chǎn)業(yè)研究院統(tǒng)計, 2022 年中國功率半導體市場中 IC、MOSFET、功率二極管和 IGBT 的市場占比分別為 54.3%、16.4%、14.8%和 12.4%。

圖14 功率半導體在半導體生態(tài)中的位置及產(chǎn)品范圍

資料來源:Omdia 市場研究機構,Yole 市場研究機構,東方財富證券研究所

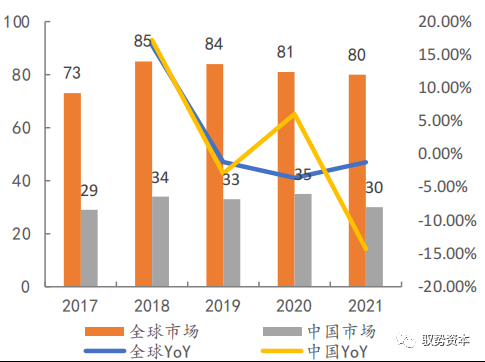

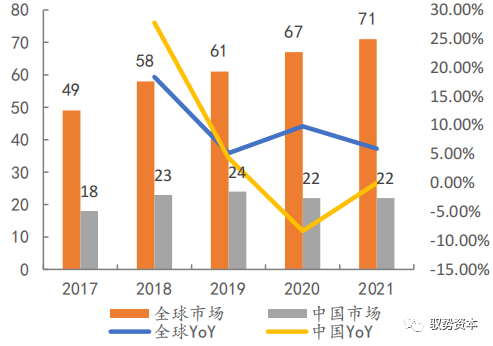

細分市場中 MOSFET 和 IGBT 成為主流,增長趨勢穩(wěn)定。根據(jù) Omdia 市場研究機構數(shù)據(jù),全球功率半導體的細分市場中占比最高的是 MOSFET,2020 年市場規(guī)模占比已達到 41%,緊隨其后的是 IGBT,占比達到 30% 左右,而隨著新能源汽車、光伏等領域的飛速發(fā)展,MOSFET 和 IGBT 的占比將進一步提高。

圖15 全球及中國 MOSFET 市場規(guī)模

資料來源:Omdia市場研究機構,東方財富證券研究所

圖16 全球及中國 IGBT 市場規(guī)模

資料來源:Omdia市場研究機構,東方財富證券研究所

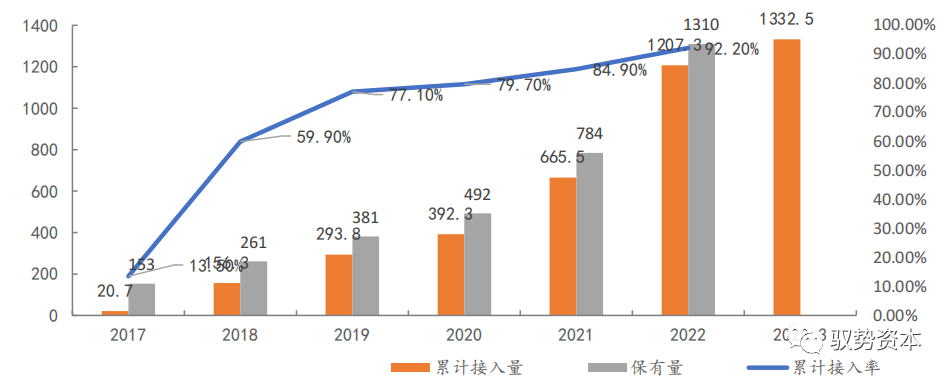

新能源汽車勢頭迅猛,帶動功率半導體發(fā)展。功率半導體在新能源汽車電池動力模塊中發(fā)揮重要作用。相比傳統(tǒng)汽車,新能源車功率半導體需求提升近 9 倍,功率半導體在新能源汽車領域潛力巨大。新能源汽車作為功率半導體最主要的下游應用領域,對于帶動功率半導體行業(yè)發(fā)展功不可沒。根據(jù)新能源汽車國家大數(shù)據(jù)聯(lián)盟數(shù)據(jù),我國新能源汽車市場自 2021 年起迅速擴張,2022 年銷售量達到 688.7 萬輛,同比增長 95.6%,滲透率達 25.6%,2023 年 1-8 月累計銷量為 537.4 萬輛,同比增長 39.2%,截至2023 年 3 月我國國家監(jiān)管平臺新能源汽車累計接入量已達到 1332.5 萬輛。根據(jù)乘聯(lián)會預測,2023 年,新能源乘用車銷量將達到 850 萬輛。根據(jù)能鏈研究院預計,到 2030 年我國新能源汽車將達 1.45 億輛左右。同時,汽車行業(yè)電動化、智能化、網(wǎng)聯(lián)化、共享化發(fā)展的趨勢推動車規(guī)級半導體市場發(fā)展,智能駕駛、智能座艙、智能網(wǎng)聯(lián)成為汽車電子領域新突破口。

圖17 國家監(jiān)管平臺新能源汽車歷年累計接入量(萬輛)、接入率

資料來源:新能源汽車國家大數(shù)據(jù)聯(lián)盟公眾號,東方財富證券研究所 2.2.智能手機市場持續(xù)低迷,平板、筆電出貨量下降

(1)中國智能手機市場持續(xù)低迷。受市場需求低迷和疫情管控嚴格等影響,中國智能手機出貨量持續(xù)下降,根據(jù) IDC 咨詢機構數(shù)據(jù),2022 年中國智能手機出貨量約 286 百萬臺,同比下降 13.2%,中國前五大智能手機廠商預計 2023 年中國智能手機出貨量為 283 百萬臺,同比下降 1.1%。時隔 10 年,中國智能手機市場出貨量再次回落到 3 億以下市場大盤。但隨著核心元器件價格逐步下降以及廠商在備貨與產(chǎn)品創(chuàng)新方面的發(fā)力,Counterpoint 市場調查機構預計 2023 年第三季度出貨量同比將由負轉正,智能手機市場有望逐漸復蘇。

圖18 2019-2023E 中國智能手機出貨量(百萬臺)及增長率

資料來源:IDC 咨詢機構,東方財富證券研究所

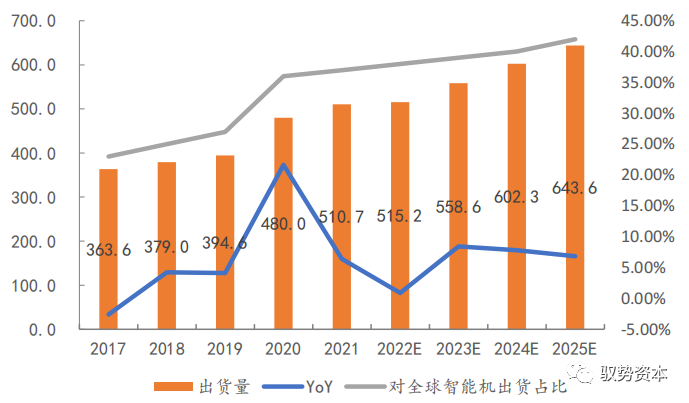

(2)智能手機生產(chǎn)使用 ODM 模式占比持續(xù)提升。盡管全球智能手機出貨量呈現(xiàn)下降趨勢,隨著各大手機品牌廠商逐漸轉向 ODM 模式,ODM 出貨量始終保持快速增長,ODM 占比逐漸提升。根據(jù) counterpoint 數(shù)據(jù),2021 年全球手機 ODM 出貨量達到 5.1 億臺,同比增長 6.4%,ODM/IDH 出貨量占比達到約 37%。

圖19 2017-2025E 全球智能手機 ODM/IDH 出貨量(百萬臺)、YoY、對全球智能機出貨占比

資料來源:IDC 咨詢機構,東方財富證券研究所

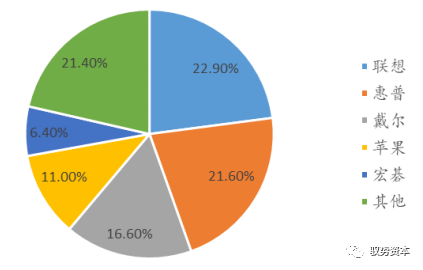

(3)筆電業(yè)務是公司 ODM 業(yè)務方面重點投入的戰(zhàn)略方向之一。根據(jù) Canalys 產(chǎn)業(yè)分析機構數(shù)據(jù),2023 年第二季度全球臺式機和筆記本電腦出貨量約為 6,206萬臺,比上年減少約 11.5%。聯(lián)想以 1,420 萬臺的出貨量排名第一,但同比減少18.1%,位列其后的戴爾(第三位)、宏碁(第五位)均有相近水平的下降,排名第二的惠普與去年基本持平,蘋果(第四名)同比上升達 50.9%。而這五大廠商市場份額合計高達約 78.5%。Canalys 產(chǎn)業(yè)分析機構預測,在庫存持續(xù)修正和季節(jié)性因素影響下,各個細分市場的出貨有望在 2023 年下半年逐步回升。

圖20 2023Q2 全球臺式機和筆記本電腦市場份額

資料來源:Canalys產(chǎn)業(yè)分析機構,東方財富證券研究所

2.3.光學業(yè)務業(yè)務增長空間較大

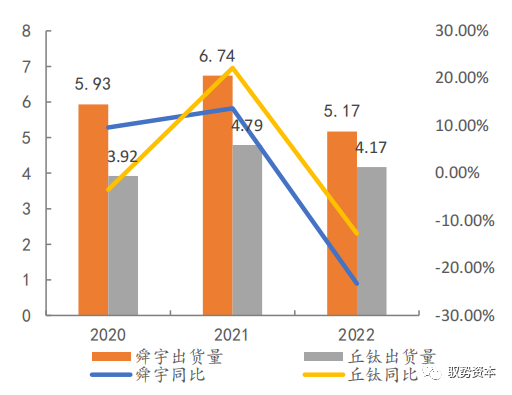

(1)智能手機銷量下降波及攝像頭市場,多攝趨勢助力回升。手機攝像頭模組市場經(jīng)歷了先增后減的過程,2021 年以前保持穩(wěn)定增長, 2022 年受全球智能手機銷量下降影響,光學攝像頭模組出貨量也受到波及。根據(jù) TrendForce 市場調研機構數(shù)據(jù),2021 年全球手機攝像頭模組出貨 48.44 億顆,而 2022 年僅達到 44.6 億顆,但受到經(jīng)濟回暖等影響,預計 2023 年出貨量將增加 3.6%,達到 46.2 億顆。行業(yè)領先企業(yè)舜宇光學科技 2022 年手機鏡頭出貨為近三年新低,手機攝像頭模組出貨 5.17 億顆,同比下滑 23.32%。另一頭部廠商丘鈦科技以生產(chǎn)與銷售手機攝像頭模組為主,其 2022 年手機攝像頭模組累計銷量 4.17 億顆,同比下滑 12.93%。

根據(jù) TrendForce 市場調研機構數(shù)據(jù)及預測,三攝智能手機市場份額不斷上升成為市場主流,2023 年預計可占市場的額 46%,而單攝手機份額不斷萎縮。另外,品牌廠也推出越來越多億級像素的智能型手機,例如榮耀推出具有一億像素主鏡頭的 X50、蘋果推出 iPhone 15 Pro 系列搭載 7 個拍攝焦段和空間視頻功能,三星推出具有 2 億像素的廣角鏡頭的 Galaxy S23 Ultra,可見品牌廠在主鏡頭像素的配置上升級的趨勢。智能手機配置攝像頭數(shù)量、品質的提升有利于推動手機攝像頭模組出貨量的增加。

圖21 2020-2022 頭部光學攝像頭模組企業(yè)出貨量(億顆)、同比變化

資料來源:舜宇光學官網(wǎng),東方財富網(wǎng),東方財富證券研究所

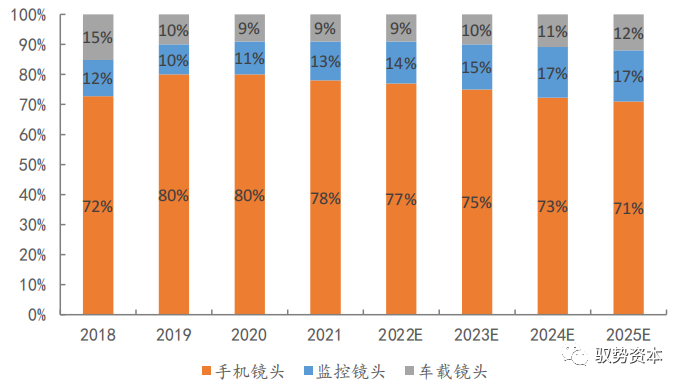

(2)汽車智能化進一步推升車載攝像頭模組用量。目前光學攝像頭模組行業(yè)三個最主要的終端市場為手機攝像頭、視頻監(jiān)控攝像頭和車載攝像頭。根據(jù) TSR 咨詢機構預計,2025 年全球攝像頭模組市場可達約 100.71 億美元,其中全球手機攝像頭的營收將達到 71.48 億美元,全球監(jiān)控攝像頭營收將達到 17.49 億美元,全球車載攝像頭營收將達到 11.75 億美元,車載攝像頭模組收入占比將持續(xù)上升至 12%。

圖22 全球光學攝像頭模組市場收入分類占比

資料來源:TSR 咨詢機構,思瀚研究院,東方財富證券研究所

3.行業(yè)主要競爭者,受益于國產(chǎn)替代

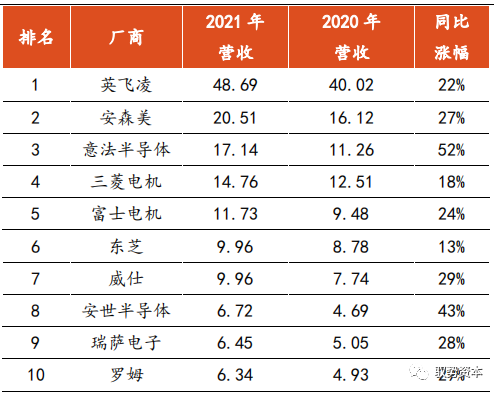

3.1.海外巨頭占據(jù)主要市場,半導體國產(chǎn)化趨勢加強

全球功率半導體市場仍主要被起步較早的美日歐廠商所把控,美日歐廠商約占據(jù)全球 60%以上的市場份額。根據(jù) Omdia 市場研究機構數(shù)據(jù),2021 年全球十大功率半導體企業(yè)分別為英飛凌、安森美、意法半導體、三菱電機、富士電機、東芝、威仕、安世半導體、瑞薩、羅姆。前十企業(yè)共占據(jù)總市場份額的 57%。排名第一的英飛凌 2021 年銷售額達 48.69 億美元,市場占有率約 21%,前身為西門子集團的半導體部門,其優(yōu)勢在于 IPM、變頻器、中壓(風電、地鐵)、高壓(高鐵、電網(wǎng))、電動車、光伏等功率半導體領域。排名第二的安森美達到了 20.51 億美元的銷售額,市場占有率約 9%。安森美以 4.3 億美元的價格從Global Foundries 手中收購了前 IBM 東菲什基爾工廠的 300 毫米晶圓廠,助力其 2021 年的營收增長約 27%。除了歐美廠商的強勢表現(xiàn)外,來自日本的三菱電機(第 4)、富士電機(第 5)、東芝(第 6)、瑞薩(第 9)、羅姆(第 10)也貢獻了榜單總營收的 33%左右份額,其中作為日本功率半導體企業(yè)龍頭的三菱電機在單管、IPM、高鐵、電網(wǎng)、電動車等中高壓功率半導體領域占據(jù)優(yōu)勢地位。

圖23 全球功率半導體行業(yè)結構

資料來源:Omdia市場研究機構,智芯通公眾號,東方財富證券研究所

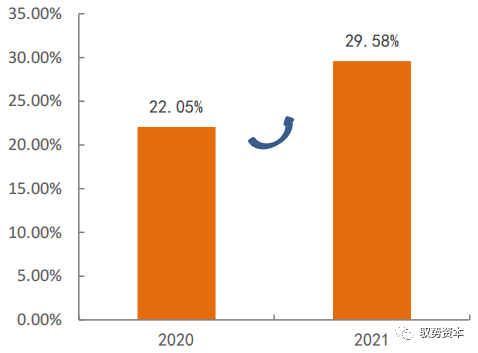

中國功率半導體行業(yè)集中度提高。中國作為全球功率半導體最大的消費國,功率二極管、功率三極管、晶閘管等功率器件產(chǎn)品基本已實現(xiàn)國產(chǎn)化,但功率 MOSFET、IGBT 等技術復雜的高端功率器件產(chǎn)品仍大量依賴進口,存在較高的國外依賴度。但隨著國內市場需求的迅速增加,加之進口產(chǎn)品多數(shù)價格昂貴,在國家產(chǎn)業(yè)政策的鼓勵和行業(yè)技術水平不斷提升等多重利好因素推動下,國內半導體行業(yè)得到迅速發(fā)展,部分企業(yè)通過引進國際先進技術并專注細分產(chǎn)品市場,競爭力不斷增強。

圖24 2020-2021 年中國功率半導體行業(yè)市場集中度-CR5

資料來源:前瞻產(chǎn)業(yè)研究院,卓研車芯公眾號,東方財富證券研究所

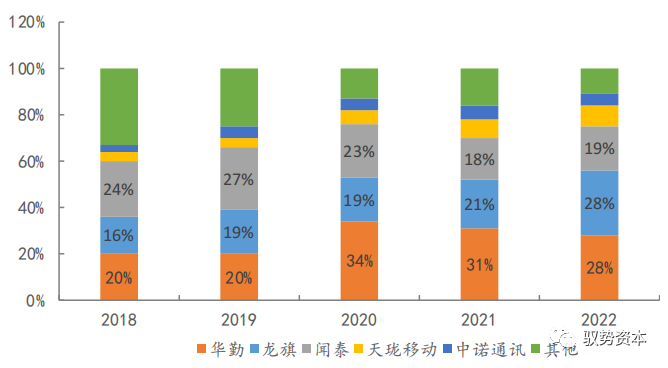

3.2.ODM 行業(yè)集中度提高,頭部效應明顯

根據(jù) Counterpoint 市場調查機構數(shù)據(jù),縱觀全球智能手機 ODM/IDH 市場, 2022 年小米和三星的強勁訂單使龍旗的出貨量激增,幫助該公司在出貨份額方面獲得了第一。華勤憑借多元化客戶組合以及 vivo 訂單的增加維持住了在智能手機委外代工中的市場地位,且在更廣泛的智能設備類別中排名第一。聞泰因業(yè)務重心分散到半導體、光學業(yè)務領域等原因,智能手機 ODM 市場份額縮水, 2022 年占據(jù)市場總額的 19%,排名第三。ODM 行業(yè)集中度較高,2021 年前三大頭部 ODM 廠商占據(jù)市場份額的比例高達 70%。

圖25 2018-2022 全球 ODM 廠商市場份額占有率變化

資料來源:Counterpoint 市場調查機構,52RD 公眾號,東方財富證券研究所

3.3.光學領域競爭逐漸加強,多品牌積極布局

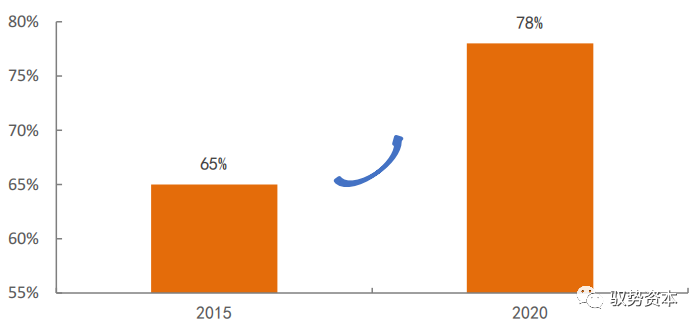

手機攝像頭模組行業(yè)壁壘高,頭部廠商優(yōu)勢突出。光學鏡頭行業(yè)整體具有較高的技術壁壘。對于手機攝像頭模組行業(yè),高技術壁壘推動行業(yè)集中度提升,主要體現(xiàn)為頭部廠商利用先發(fā)優(yōu)勢進入主流手機品牌供應鏈,后期手機攝像頭規(guī)格升級倒逼頭部廠商進行技術革新,中小廠商生存空間受擠壓。2015 年全球手機鏡頭 CR5 為 65%,2020 年上升至 78%,行業(yè)進入壟斷競爭格局,進入門檻提高。

圖26 2015-2020 全球手機鏡頭 CR5 變化

資料來源:華經(jīng)產(chǎn)業(yè)研究院,光電雜志公眾號,東方財富證券研究所

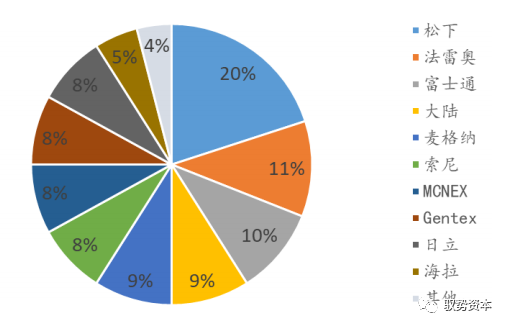

車載攝像頭模組市場格局相對分散,Tier 1 廠商有先發(fā)優(yōu)勢。車載攝像頭模組行業(yè)市場競爭格局相對分散,一級供應商處于主導地位。由于車載攝像頭模組封裝工藝較復雜,對熱穩(wěn)定性、熱沖擊性、防水性能、抗震等性能要求較高,具有早期封裝技術積累的 Tier 1 廠商較有優(yōu)勢。根據(jù)華經(jīng)產(chǎn)業(yè)研究院數(shù)據(jù),松下、法雷奧、富士通、大陸、麥格納等廠商市場占有率分別為 20%、11%、10%、9%、9%。而隨著自動駕駛級別的逐步提升,車載攝像頭感應性、高像素、小型化等性能要求提高,模組封裝工藝復雜程度顯著上升,舜宇光學、歐菲光、丘鈦科技等國內攝像頭模組廠商企業(yè)已積極布局車載攝像頭模組業(yè)務。

圖27 2021 年全球車載攝像頭模組市場份額

資料來源:華經(jīng)產(chǎn)業(yè)研究院,東方財富證券研究所

資料來源:《聞泰科技600745.SH深度研究:汽車半導體引領,三大業(yè)務協(xié)同發(fā)展》,東方財富證券

-

半導體

+關注

關注

334文章

27305瀏覽量

218179 -

晶圓制造

+關注

關注

7文章

276瀏覽量

24069 -

聞泰科技

+關注

關注

3文章

140瀏覽量

9487

原文標題:汽車半導體行業(yè)科普

文章出處:【微信號:汽車半導體情報局,微信公眾號:汽車半導體情報局】歡迎添加關注!文章轉載請注明出處。

發(fā)布評論請先 登錄

相關推薦

電子科普!什么是激光二極管(半導體激光器)

中國半導體的鏡鑒之路

半導體行業(yè)諧波監(jiān)測與治理系統(tǒng)解決方案

如何減少半導體行業(yè)溫室氣體排放

全球汽車半導體市場將迎來快速增長

意法半導體與吉利汽車簽署SiC長期供應協(xié)議,共推新能源汽車創(chuàng)新

喜訊 | MDD辰達半導體榮獲藍點獎“最具投資價值獎”

有獎征文!第二屆電力電子科普作品創(chuàng)作大賽(中國電源學會和英飛凌聯(lián)合主辦)

深入分析:如何看待汽車半導體市場

半導體發(fā)展的四個時代

半導體發(fā)展的四個時代

穩(wěn)先微:AI、新能源汽車為半導體行業(yè)帶來發(fā)展預期

汽車半導體行業(yè)科普

汽車半導體行業(yè)科普

評論