隨著 2023 年接近尾聲,Yole Group 的分析師對推動 ADAS 和 AD 的發展進行了反思。傳統傳感器將與新傳感器技術分享市場。2022 年,全球汽車市場的傳感器出貨量達到 54 億個,包括圖像傳感器、磁傳感器、MEMS 壓力傳感器等。這家市場研究和戰略咨詢公司預計,2022 年至 2028 年間,傳感器出貨量將強勁增長 7%,全球傳感器出貨量將增至 83 億個。

在今天的文章中,Yole分析師重點關注 ADAS 和 AD,并重點介紹每個行業的市場、最新創新、生態系統演變,尤其是供應鏈。

汽車熱像儀的采用未來可能會發生變化

對于標準或傳統圖像傳感器而言,主要參與者幾乎沒有變化,仍然是 onsemi、Omnivision 和 Sony。隨著安全功能的發展,分辨率不斷提高,從 1-2Mpixel 到今天與 8Mpixel 相機相關的設計成果。

2023 年 5 月 31 日,美國國家公路交通安全管理局 (NHTSA) 提議推出一項新標準,要求在發布后四年內對輕型汽車和卡車強制安裝 AEB。這項規定將更加嚴格,要求即使在黑暗條件下也能檢測到行人。后面的情況可能會改變游戲規則,因為當前的自動包圍曝光與雷達和可見光攝像頭配合良好,但該硬件在黑暗條件下的性能非常低。這意味著原始設備制造商可以采用另一個傳感器來滿足這一條件。熱感攝像機對低光發射不敏感,這使得它們優于基于攝像機和雷達的緊急制動系統。當道路彎曲、惡劣天氣或弱光條件下,熱像儀表現良好。添加行人檢測算法非常簡單,這可能是熱感攝像機最終進入汽車行業的絕佳機會,但與視覺攝像機相比,熱感攝像機的成本仍然是采用的主要障礙。門控成像相機或激光雷達等其他傳感器也可用于滿足新 AEB 法規要求的性能。

由于安全法規和芯片短缺導致需求增加和價格上漲,汽車攝像頭和圖像傳感器市場收入大幅增長。根據 Yole Group 今年發布的汽車成像報告,汽車攝像頭市場規模將于 2028 年從 54 億美元增至 94 億美元,復合年增長率為9.7%。Yole Group 分析師解釋道,到 2028 年,94% 的汽車將配備 ADAS 攝像頭,而用于 DMS 和 OMS 的車內攝像頭將快速增長。

汽車雷達:由安全法規和創新驅動的市場

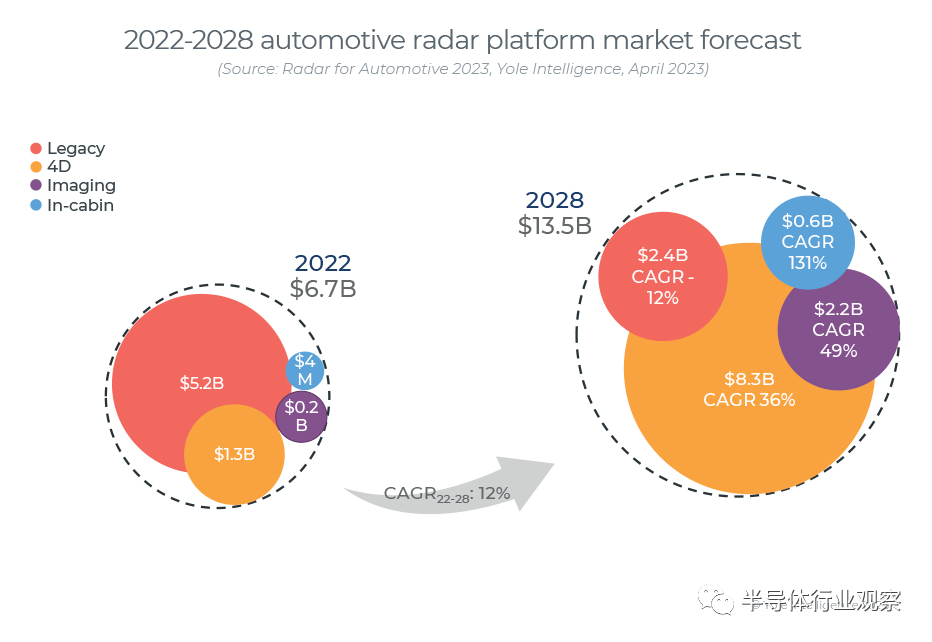

每輛車的雷達模塊數量將從 2022 年的 1.7 個增加到 2028 年的平均 3.1 個。因此,汽車雷達模塊預計在 2022 年至 2028 年期間實現 12% 的復合年增長率,從 67 億美元增至 135 億美元。Yole Group 將傳統雷達歸類為當今的標準雷達,但 4D 雷達預計將占據主導地位,其到2028 年將產生約 60% 的市場收入。

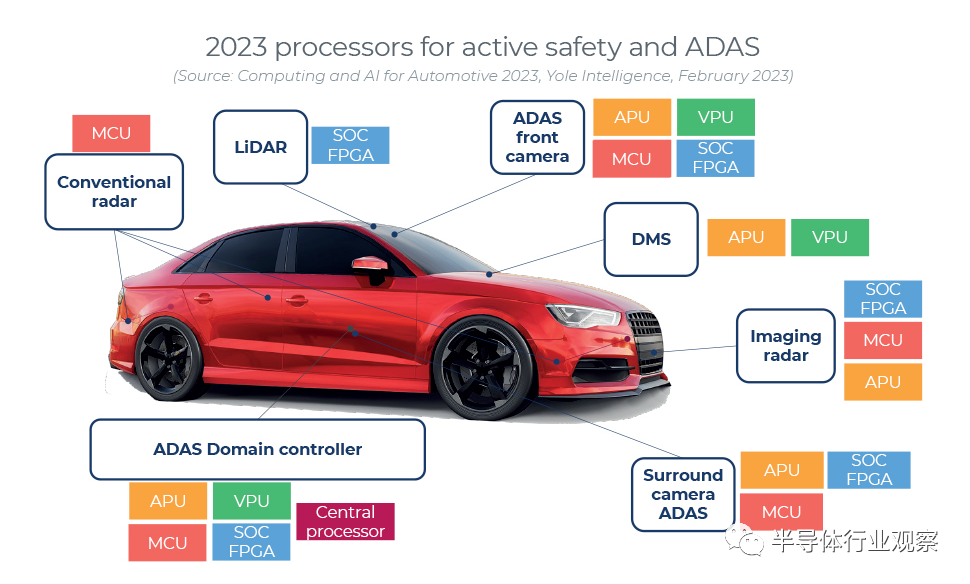

為了取代傳統雷達,4D 雷達具有仰角功能和更好的分辨率。事實上,4D 雷達具有 1° 的角分辨率,與 3D 雷達的角分辨率為 4-6° 相比,可顯著提高物體的辨別能力。但這種性能的提升需要更多的計算能力來處理所有這些數據。在這里,創新由 Arbe Robotics(更多新聞)、Uhnder 和 Metawave 推動。這些初創公司要么使用 [AMD/Xilinx] FPGA,要么(以 Arbe Robotics 為例)生產自己的 ASIC 來取代傳統的 MCU。2023年,計算通常嵌入雷達模塊中,但在未來幾年,我們預計計算部分與雷達模塊分離的情況將會增加。

用于 ADAS 的 LIDAR:市場份額正在強勁發展……

乘用車 LiDAR 市場自 2021 年起快速增長,增幅達到驚人的285%。2022 年,乘用車激光雷達市場首次超過機器人出租車激光雷達市場。激光雷達的采用是由中國原始設備制造商,特別是制造純電動汽車的新制造商推動的。

Innovusion、法雷奧、禾賽和速騰聚創引領該市場。法雷奧在乘用車激光雷達市場份額上占據主導地位,例如與奧迪和梅賽德斯合作,但隨著中國供應商的出現,法雷奧的市場份額從 2021 年的 79% 下降到 2022 年的 24%。2022 年,Innovusion 憑借與 Nio 的合作而領先市場,但由于 LiDAR 市場還相當年輕,我們預計排名可能會迅速變化。事實上,禾賽和速騰傳感分別與超過 14 家 OEM 廠商合作,他們各自的市場份額在 2023 年和 2024 年應該會發生變化。

中國整車廠正在利用本地供應商迅速實施激光雷達,到2022年,中國激光雷達制造商將控制73%的市場份額。它們在歐洲的吸引力不大,主要是因為整車廠尚未推出大型項目,而且市場僅限于高端,小批量車輛,主要由法雷奧供應。

汽車計算不斷增長:需求創造商機

越來越多的傳感器在范圍和分辨率方面具有更好的性能,直接影響乘用車對計算能力的需求。總體而言,ADAS和座艙處理器的計算收入正在快速增長,2022年至2028年的復合年增長率為13%,到2028年將達到127億美元。在這兩個類別中,ADAS是最大的細分市場, 2028 年的收入將占總收入的60%以上。

計算市場也發生了有趣的變化。Mobileye 長期主導汽車視覺處理器市場,2022 年占據 52% 的市場份額,其次是 AMD、Nvidia 或 Tesla 等廠商。

座艙處理器市場由高通主導,與競爭對手瑞薩或恩智浦相比,高通是一個新參與者。高通利用其在智能手機市場獲得的用戶體驗知識,通過駕駛艙進入汽車市場。但高通的最終目標并不是座艙市場,而是利潤更高的ADAS市場。我們預計高通將在 ADAS 領域迅速獲得一定的市場份額,并迅速成為與 Mobileye 競爭的重要參與者。

如今,地平線、黑芝麻、海思等中國公司正在贏得設計勝利,預計未來五年其市場份額將大幅增加。他們在 ADAS 和駕駛艙領域都非常活躍。

2023年,我們看到中國整車廠發布的多款車型配備的傳感器數量遠高于歐洲或美國整車廠發布的其他車型。但由于缺乏監管,這些中國汽車仍然被歸為“不干涉”類別,就像特斯拉一樣進行比較。如果法規發生變化,我們預計將通過 OTA 更新啟用更復雜的自動駕駛應用程序,因為傳感器和計算硬件已經就位。

關于閉眼應用,中國沒有允許此類應用的法規,但中國整車廠正在開發 NOA(自動駕駛導航)系統。至于世界其他地區,日本、歐洲(德國)已經實施了不加關注的監管,英國和美國的一些州(例如加利福尼亞州和內華達州)也正在加快步伐。

2028 年汽車用半導體器件將達到 1000 億個:如何實現?

毫無疑問,汽車半導體行業的主要驅動力是電氣化和 ADAS。在 Yole Group,2023 年的變化已得到明確識別、深入分析,并在專用汽車產品系列中呈現。

根據汽車半導體報告,到 2022 年,每輛汽車的半導體器件價格將達到 540 美元左右。到 2028 年,這一數字將達到完全通過兩個市場驅動因素的實施,將增長至約 912 美元。2022 年至 2028 年間,相關市場的復合年增長率高達 11.9%,在此期間達到 843 億美元的峰值。這個數字的背后,Yole集團公布了千億級的半導體器件市場。

盡管半導體對于汽車行業正在進行的顛覆性轉型至關重要,但大多數參與者(無論是原始設備制造商還是一級供應商)尚未制定明確的半導體戰略。為未來做好準備需要半導體技術和供應鏈方面的具體專業知識。需要管理半導體的復雜性。OEM 需要優先考慮必要的 ECU 和半導體,并與設備制造商和代工廠建立新的關系。

OEM 需要確保其供應鏈的安全,為此他們正在與半導體制造商制定新的戰略,無論是與英飛凌或 Onsemi 等公司合作直接采購,還是與意法半導體或富士康等公司合作共同開發, 例如。

全球供應鏈正在從原始設備制造商購買黑匣子演變為一級供應商更多地參與其產品的開發。一些原始設備制造商,如比亞迪、豐田或吉利,可以在某些領域進行垂直整合,并能夠制造自己的半導體。其他公司,如理想汽車或特斯拉,可以控制其設備的設計,并且只使用代工廠來制造它們。以下只是這些變化的幾個例子,2024 年對于所有汽車公司來說將是戰略性的一年。

-

半導體

+關注

關注

334文章

27432瀏覽量

219277 -

圖像傳感器

+關注

關注

68文章

1903瀏覽量

129577 -

攝像機

+關注

關注

3文章

1604瀏覽量

60095 -

ecu

+關注

關注

14文章

887瀏覽量

54537

原文標題:汽車芯片,明年看什么?

文章出處:【微信號:jbchip,微信公眾號:電子元器件超市】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

共筑國產汽車芯片未來,中國汽車芯片聯盟全體大會即將開啟

蘋果自研5G芯片或于明年亮相

現代汽車IONIQ 9計劃明年在美生產

SOC芯片在汽車電子中的應用

Orin芯片在汽車行業的應用

長城汽車計劃在明年推出4.0T V8大排量發動機

小米汽車明年研發投入將超300億元

英特爾調降明年AI服務器芯片出貨目標

汽車芯片,明年看什么?

汽車芯片,明年看什么?

評論