2019年汽車半導(dǎo)體市場規(guī)模大約372億美元,2020年受疫情影響縮減到355億美元,2021年增長31.5%達(dá)到467億美元,2022年增長約26%達(dá)到588億美元,2023年增長16%達(dá)到682億美元,預(yù)計(jì)2024年增長5%達(dá)到716億美元。2025年增長會(huì)加速,預(yù)計(jì)增長8%,達(dá)到773億美元。2024年大部分汽車芯片廠家都會(huì)面臨困境,特別是模擬芯片、電源管理芯片、SiC MOSFET和MCU。

2020-2023年全球10大汽車半導(dǎo)體廠家收入排名

單位:億美元,歐元按1.0845平均匯率折合,日元按140平均匯率折合。 圖片來源:各公司財(cái)報(bào)

電動(dòng)化和智能化是推動(dòng)汽車半導(dǎo)體市場強(qiáng)勁增長的主要原因,汽車半導(dǎo)體完全沒有消費(fèi)類電子半導(dǎo)體的頹勢。主要增長點(diǎn)包括功率器件,ADAS和座艙SoC,存儲(chǔ)與界面芯片,其中功率器件包括MOSFET、IGBT、SiC MOSFET,界面包括解串行、以太網(wǎng)物理層和交換機(jī)。

模擬類芯片和MCU在經(jīng)歷連續(xù)兩年的高速增長后,開始出現(xiàn)頹勢,經(jīng)銷商、Tier1或整車廠手中的庫存水平都比較高,競爭愈發(fā)激烈,從以前的瘋狂漲價(jià)到開始降價(jià)銷售。MCU供應(yīng)主要由各大芯片廠家以及臺(tái)積電這種晶圓代工廠決定,目前產(chǎn)能利用率不足60%,供應(yīng)非常寬松。

電動(dòng)車銷量暴增推動(dòng)功率器件收入大增,特別是大功率半導(dǎo)體器件如IGBT和SiC MOSFET。意法半導(dǎo)體是全球最大的SiC廠家,是特斯拉獨(dú)家供應(yīng)商,2023年業(yè)績斐然,但隨著越來越多供應(yīng)商的加入,競爭變得異常激烈。

電動(dòng)車也在瘋狂打價(jià)格戰(zhàn),逼迫上游廠家進(jìn)一步降價(jià),SiC價(jià)格還是遠(yuǎn)高于IGBT,IGBT目前還是主流,SiC初期必然面臨虧損的困境。即便是意法半導(dǎo)體對(duì)2024年也不樂觀。盡管如此,還是有不少企業(yè)持續(xù)投入SiC領(lǐng)域,博世在2023年4月以15億美元收購美國TSI,進(jìn)一步擴(kuò)大其8英寸SiC生產(chǎn)線產(chǎn)能。

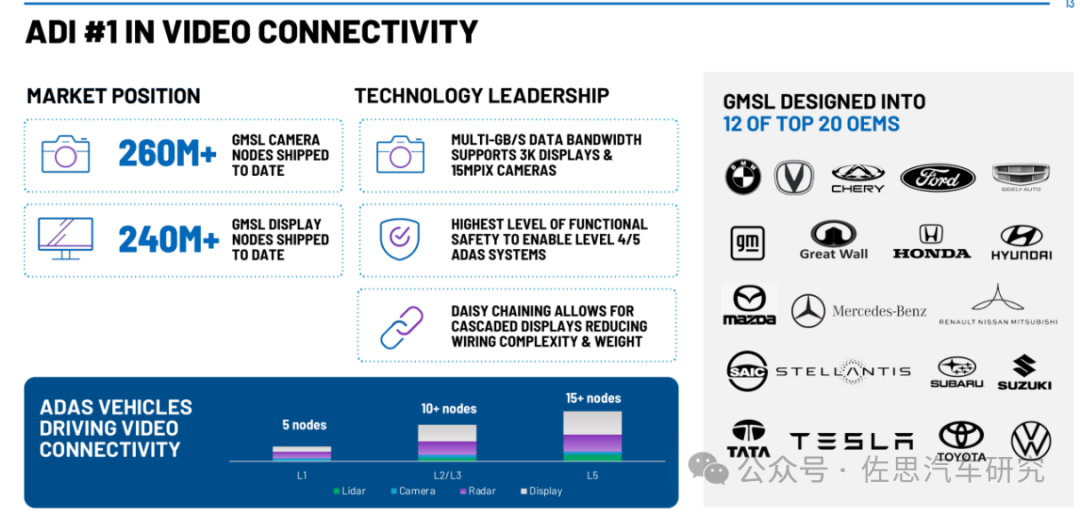

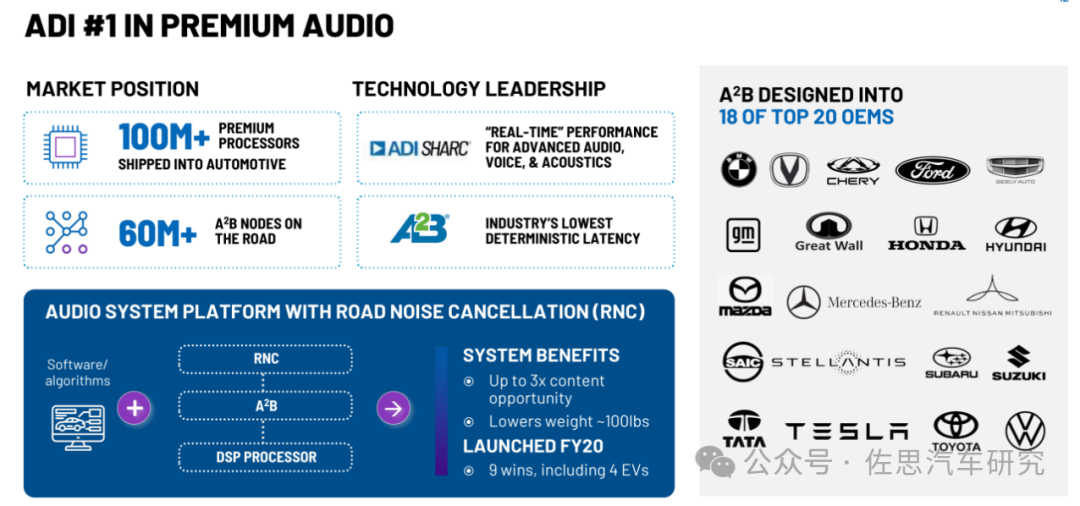

混合界面芯片是ADI一枝獨(dú)秀,業(yè)績穩(wěn)步增長,攝像頭領(lǐng)域的SerDes幾乎被ADI壟斷,而ADI最近開始發(fā)力顯示領(lǐng)域,進(jìn)一步擠壓德州儀器的市場空間。

數(shù)字類芯片,高通和英偉達(dá)高歌猛進(jìn),高通收入大漲36.7%,首次突破20億美元,2024年高通的智能駕駛和艙駕一體將發(fā)力,預(yù)計(jì)收入還能增長30%以上;英偉達(dá)則首次突破10億美元,增幅50.6%,但已連續(xù)兩個(gè)季度環(huán)比持平或下滑,2024年增長幅度不會(huì)太高。但Mobileye明顯到了天花板,平均銷售價(jià)格罕見開始出現(xiàn)下滑,顯然其業(yè)績無法再進(jìn)一步,其2024年出貨量預(yù)計(jì)與2023年持平,主要是其最大的單一市場即中國市場面臨地平線、黑芝麻智能的強(qiáng)力競爭。

數(shù)字類芯片除了高通外也都呈現(xiàn)頹勢,包括NXP和瑞薩,這背后是中國汽車芯片的崛起,未來中低端座艙和智能駕駛領(lǐng)域,這些海外巨頭會(huì)面臨來自中國企業(yè)的強(qiáng)力競爭,其收入會(huì)持續(xù)下滑。

01

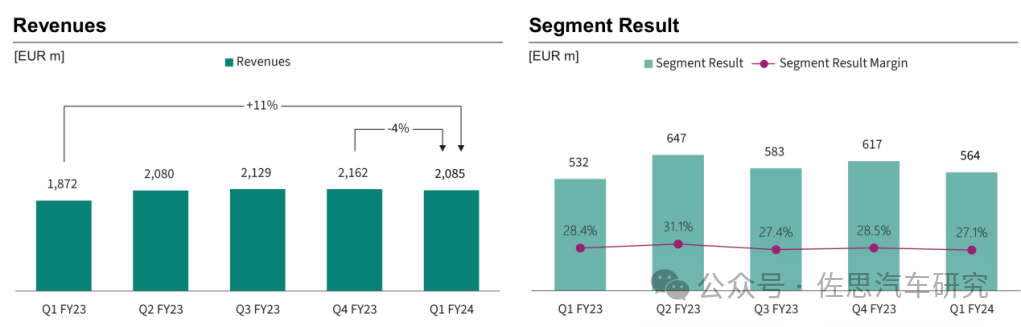

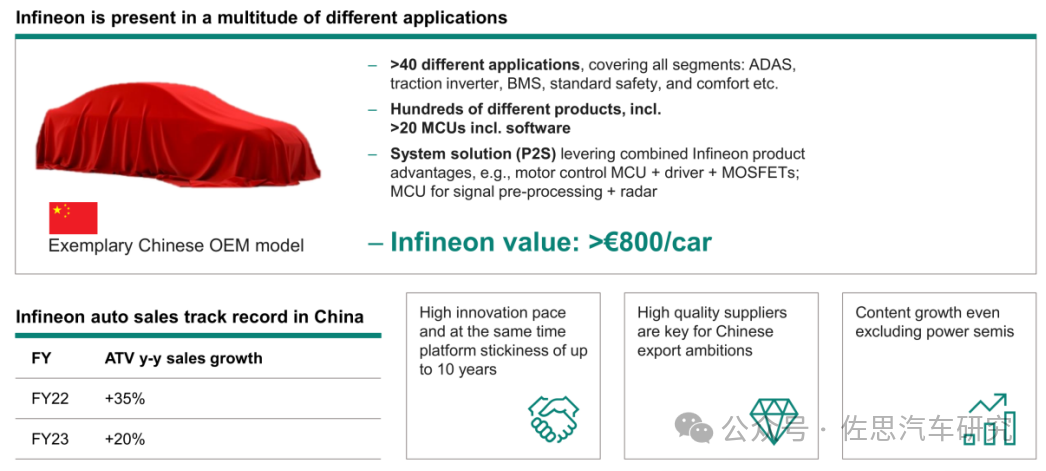

英飛凌是全球最大的汽車半導(dǎo)體廠家,2022年4季度汽車業(yè)務(wù)約占其47%的收入,2023年汽車業(yè)務(wù)占比增至56%。每年9月底結(jié)束財(cái)政年度,所以英飛凌的2024財(cái)年1季度為2023自然年4季度。英飛凌除了汽車外,主要是工業(yè)領(lǐng)域,2024年2月6日,英飛凌公布4季度財(cái)報(bào),英飛凌下調(diào)了對(duì)2024年的業(yè)績展望,由于工業(yè)客戶半導(dǎo)體需求普遍下滑,英飛凌將今年的營收預(yù)期調(diào)至155億-165億歐元,低于此前165億-175億歐元的預(yù)期。海外分析師平均預(yù)期的營收數(shù)據(jù)約為168億歐元。

2022年4季度-2023年4季度每季度英飛凌收入與營業(yè)利潤率

來源:Infineon

2019-2023財(cái)年英飛凌收入與營業(yè)利潤

來源:Infineon

英飛凌2023年業(yè)績不錯(cuò),但4季度業(yè)績不算太好,客戶庫存較高,收入環(huán)比下降4%,同比增加11%。預(yù)計(jì)2024財(cái)年?duì)I收增長將在低兩位數(shù)的百分比范圍內(nèi),除去貨幣影響,預(yù)期部門利潤率在25-28%之間。英飛凌CEO Jochen Hanebeck表示,盡管當(dāng)前電動(dòng)汽車需求放緩,但公司仍對(duì)汽車市場保持不變的預(yù)期。

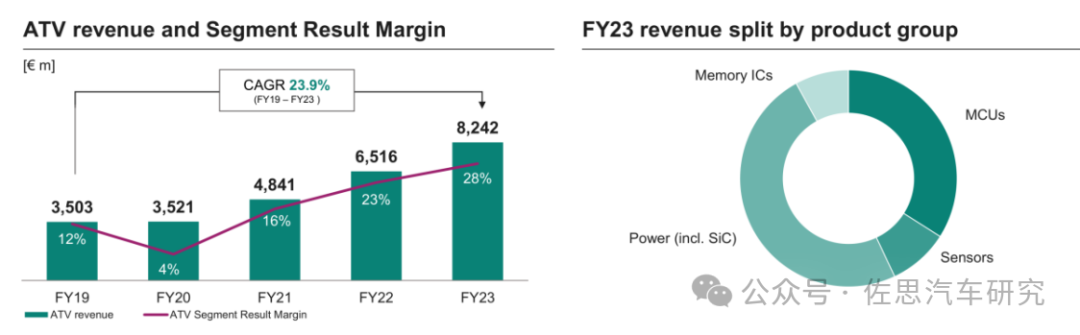

2022年英飛凌汽車事業(yè)部大約56%的收入來自功率器件,26%左右的收入來自MCU,9%左右的收入來自存儲(chǔ)器,9%的收入來自傳感器。2023年功率器件的收入占比略微下滑為52%,存儲(chǔ)器下滑為5%,MCU占比大幅上升為37%,傳感器下滑為6%,英飛凌的IGBT管與MCU供應(yīng)仍然緊張。

英飛凌汽車事業(yè)部的十二大客戶

英飛凌汽車事業(yè)部客戶包括比亞迪、科博達(dá)Keboda、安波福、日立汽車Astemo、博世、大陸汽車、電裝、現(xiàn)代汽車、法雷奧、Veoneer、Vitesco(緯湃,由大陸汽車動(dòng)力總成事業(yè)部分拆而來)、ZF。

來源:Infineon

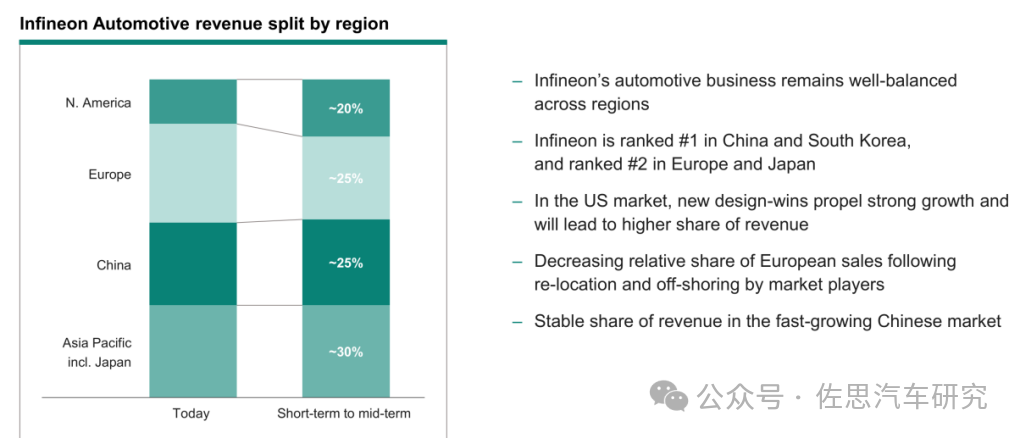

英飛凌汽車事業(yè)部中國區(qū)2023財(cái)年收入增幅為20%,低于整體汽車事業(yè)部21.9%的增幅,歐洲區(qū)的增幅預(yù)計(jì)超過30%。典型的中國純電電動(dòng)車每輛車為英飛凌貢獻(xiàn)約800歐元的收入,即6200元人民幣。

英飛凌汽車事業(yè)部收入地域分布

來源:Infineon

英飛凌汽車事業(yè)部主要拓展方向是北美。

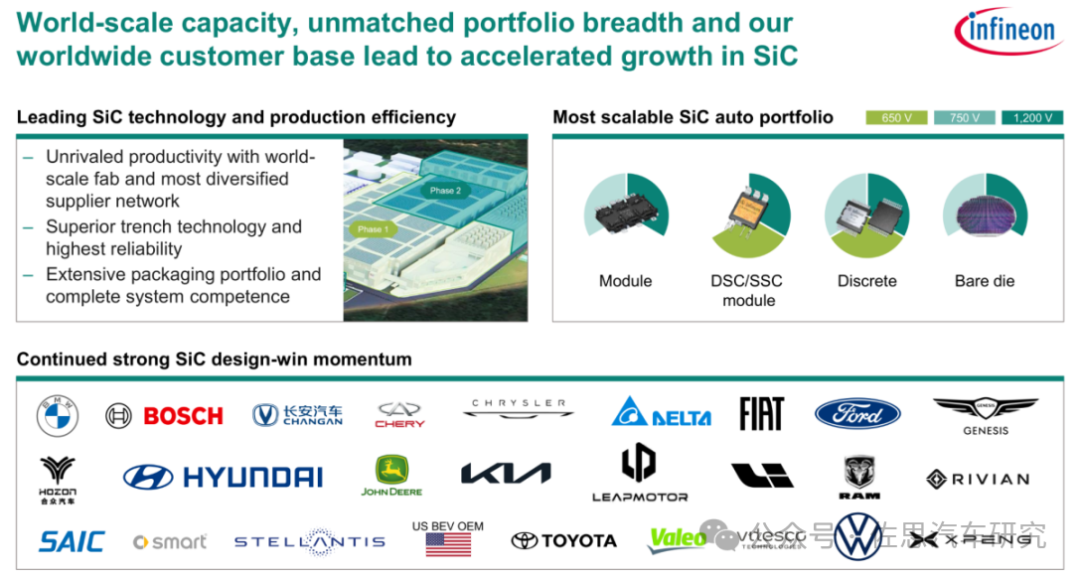

英飛凌的SiC MOSFET獲得不少中國主流造車廠家訂單,包括長安、奇瑞、理想、合眾、上汽、小鵬。

英飛凌計(jì)劃大幅度擴(kuò)展產(chǎn)能,目標(biāo)市場占有率達(dá)到30%。

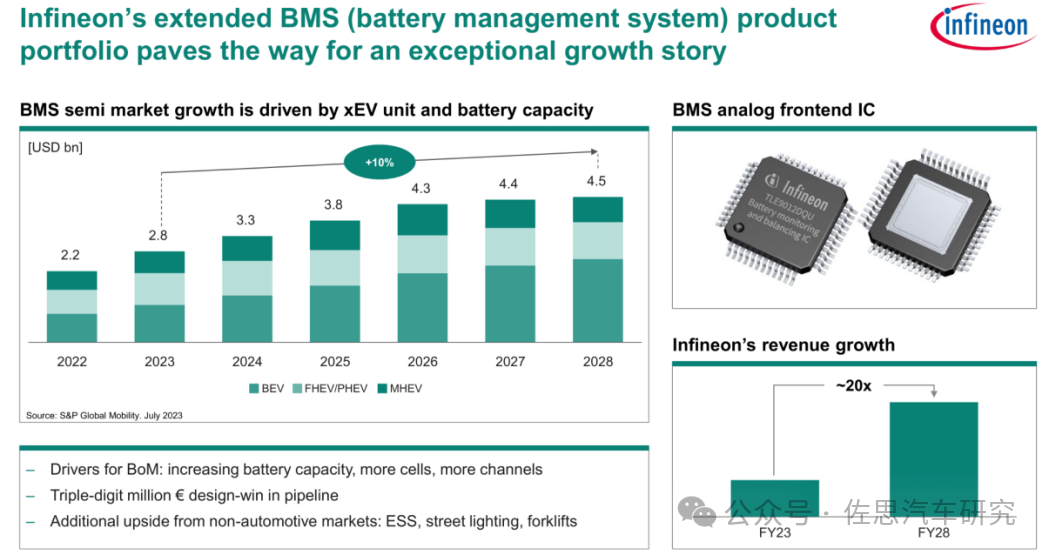

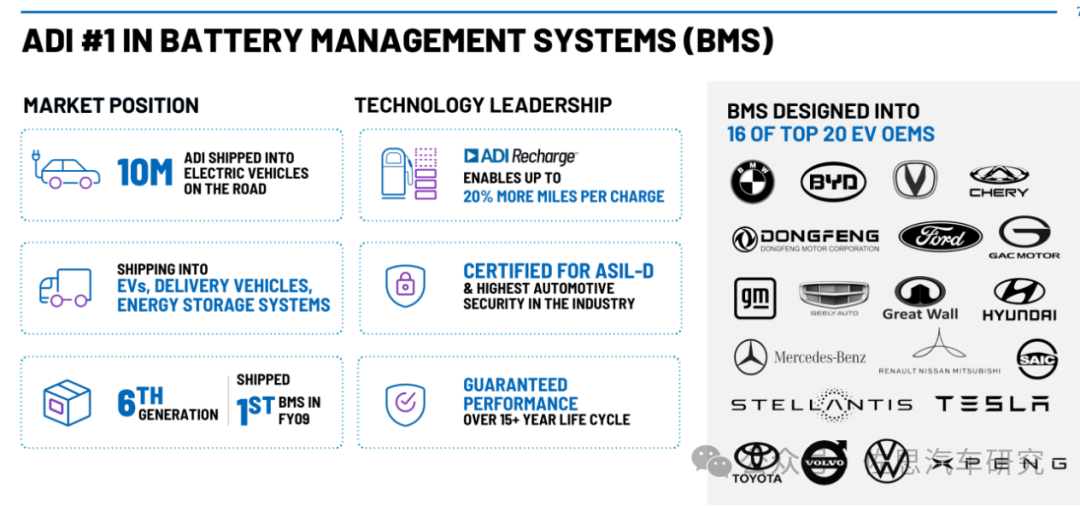

電源管理也是英飛凌的主攻方向,每輛電動(dòng)車的BMS BOM成本大約100美元,ADI在此領(lǐng)域具備絕對(duì)優(yōu)勢。預(yù)計(jì)到2028年收入增加20倍。

英飛凌是車載IGBT的絕對(duì)霸主,覆蓋除豐田外的全部主流車廠。SiC僅次于意法半導(dǎo)體,中國的小鵬、哪吒、上汽、理想、極氪、長安已決定采用英飛凌的SiC MOSFET。

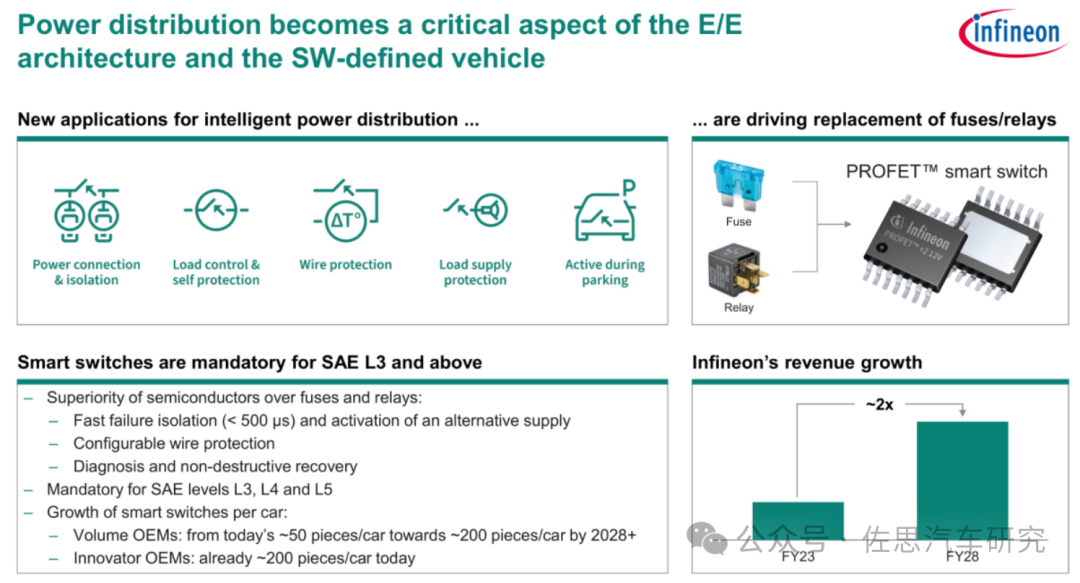

英飛凌認(rèn)為未來智能功率開關(guān)芯片也是發(fā)展方向,逐漸取代保險(xiǎn)絲和繼電器。

2023年英飛凌的MEMS鏡AR HUD也是主推,還有MEMS麥克風(fēng),英飛凌的MEMS麥克風(fēng)市占率已是全球第一。其他主推的還有LED大燈的驅(qū)動(dòng)IC和各種大功率電機(jī)。

02

NXP

NXP是全球第二大汽車半導(dǎo)體廠家,2022年汽車業(yè)務(wù)約占其52%的收入,2023年增加到56%。

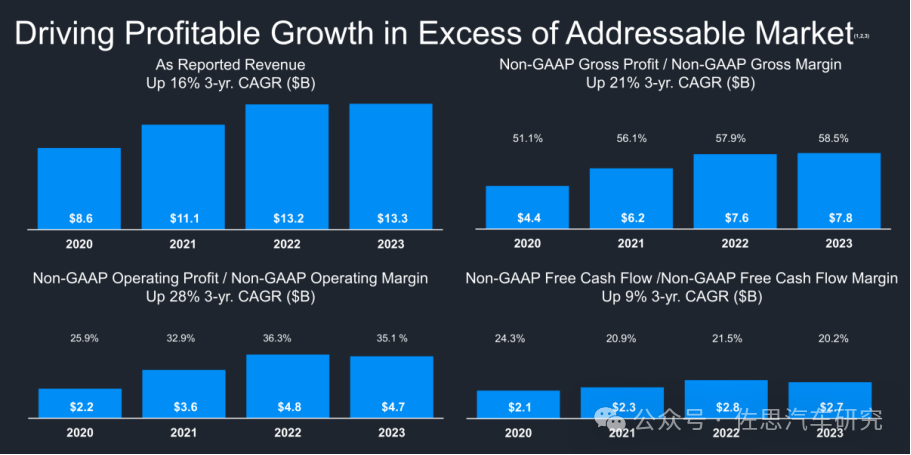

NXP最近4年收入、毛利率、營業(yè)利潤率

來源:NXP

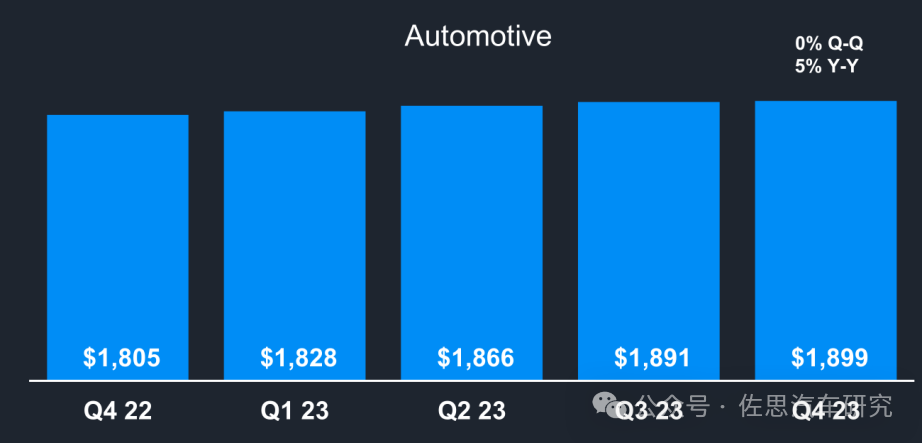

NXP最近5個(gè)季度汽車事業(yè)部收入

來源:NXP

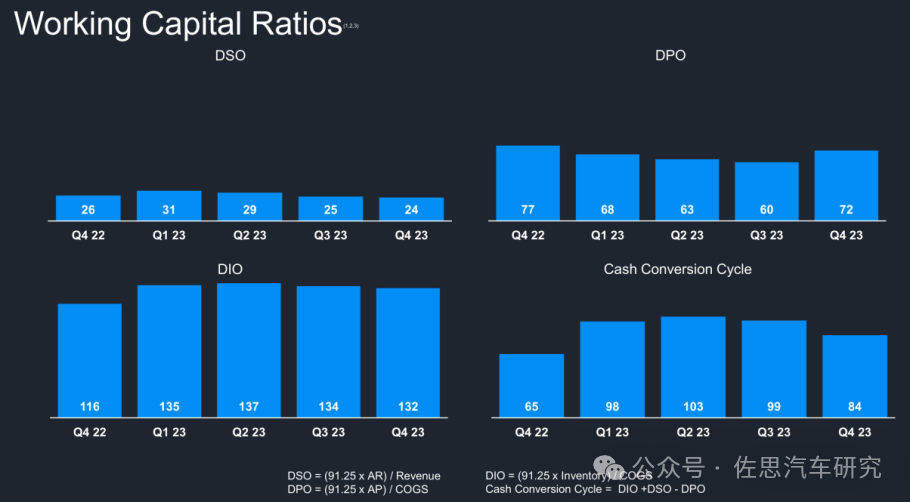

NXP整體的應(yīng)收賬款天數(shù)、應(yīng)付賬款天數(shù)、庫存周轉(zhuǎn)天數(shù)

來源:NXP

見上圖 ,NXP庫存周轉(zhuǎn)天數(shù)明顯比2022年要高,但已呈現(xiàn)緩慢下降趨勢。

NXP的2024年1季度展望只有整體說明,沒有單獨(dú)列出汽車部分,恩智浦預(yù)計(jì)2024年第一季度營收為30.25億至32.25億美元,分析師預(yù)期為31.7億美元。中點(diǎn)預(yù)期是1季度環(huán)比下滑9%,同比持平。預(yù)計(jì)全年亦是如此,汽車業(yè)務(wù)2024年增幅預(yù)計(jì)不超過5%。

NXP主要產(chǎn)品包括MCU、雷達(dá)收發(fā)器、收音IC、音頻放大、座艙SoC、無鑰匙進(jìn)入,其中后面五項(xiàng)都是全球第一。其他強(qiáng)項(xiàng)還包括V2X、車內(nèi)網(wǎng)絡(luò)物理層和以太網(wǎng)交換機(jī)。

2023年NXP主要發(fā)力還是射頻領(lǐng)域包括WiFi、UWB和4D毫米波雷達(dá),再有就是S32平臺(tái),包括MCU、網(wǎng)關(guān)和雷達(dá)領(lǐng)域。與富士康展開合作,共同開發(fā)軟件定義汽車E/E架構(gòu),與臺(tái)積電合作,推出16納米MRAM存儲(chǔ)技術(shù)IP,未來S32系列將內(nèi)嵌MRAM。

MRAM,全稱是Magnetoresistive Random Access Memory,是一種非易失性(Non-Volatile)的磁阻式隨機(jī)存取存儲(chǔ)器,是一種基于隧穿磁阻效應(yīng)的技術(shù),屬于當(dāng)前新型存儲(chǔ)器技術(shù)之一(下表為新型存儲(chǔ)技術(shù)關(guān)鍵指標(biāo)對(duì)比)。

來源:全球半導(dǎo)體觀察

不過三星早在2019年就量產(chǎn)了STT-MRAM,至今未有大規(guī)模應(yīng)用,主要是技術(shù)成熟度低導(dǎo)致性價(jià)比不高,存儲(chǔ)密度不高。NXP與臺(tái)積電的合作未提及是何種MRAM,大概率還是STT型。英特爾和格羅方德也有22納米MRAM工藝,但未有市場需求。MRAM具備超高可靠性、高速和理論上的低成本,非常適合汽車MCU領(lǐng)域。

NXP的高端MCU供應(yīng)仍然緊張,汽車類I.MX 系列、S 系列和工業(yè)類 MK系列產(chǎn)出很少,需求缺口較大,供不應(yīng)求。

03

瑞薩

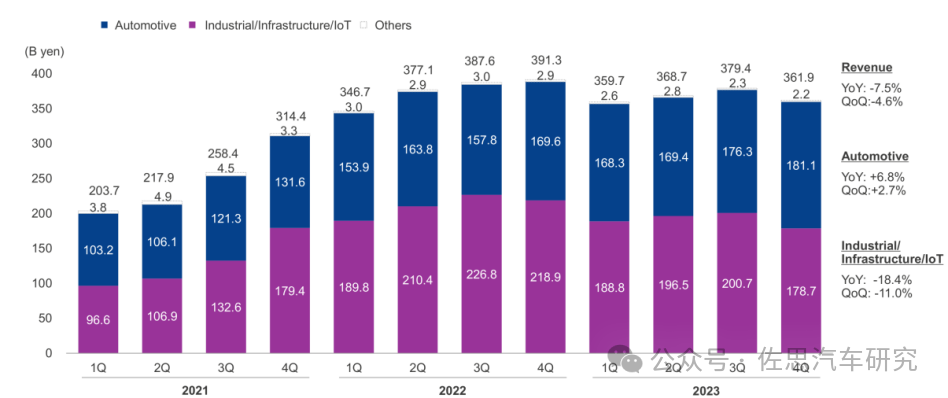

按日元計(jì)算收入,瑞薩2023年整體收入下滑2.2%,折合美元?jiǎng)t下滑9.2%。其中,汽車事業(yè)部收入按日元統(tǒng)計(jì)是同比增長7.8%,折合美元僅僅微增0.2%。2022年汽車事業(yè)部占瑞薩總收入的43%,2023年增長到47%。瑞薩也是一線汽車半導(dǎo)體大廠折合美元唯一下滑的廠家。

瑞薩連續(xù)12季度收入業(yè)務(wù)分布

來源:Renesas

考慮到日元持續(xù)升值,瑞薩的實(shí)際收入是逐漸下滑的。

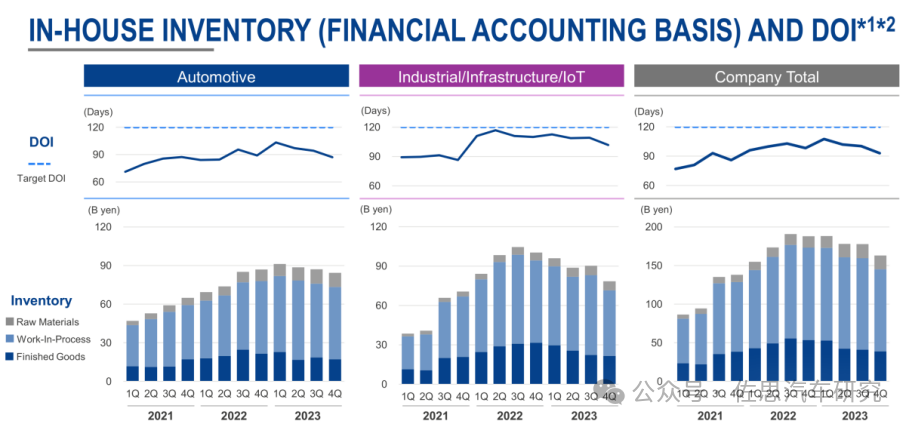

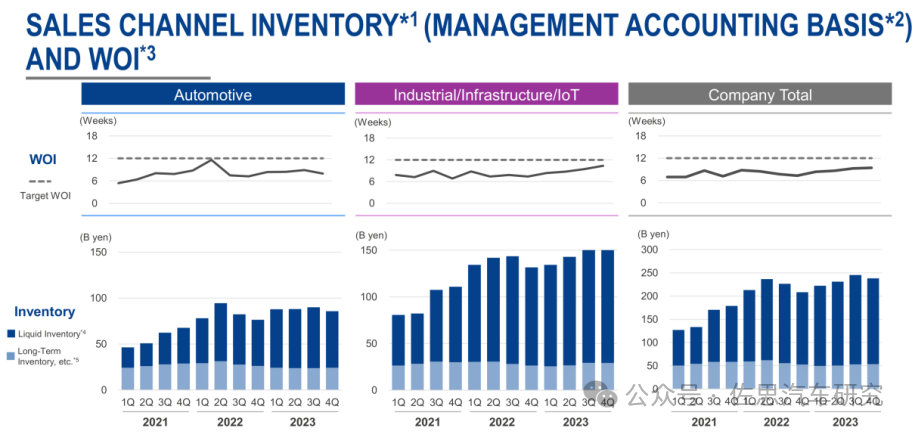

瑞薩連續(xù)12季度自有庫存

來源:Renesas

2023年1季度是庫存峰值,這之后庫存緩慢降低。

瑞薩連續(xù)12季度渠道庫存

來源:Renesas

渠道庫存處于高位。

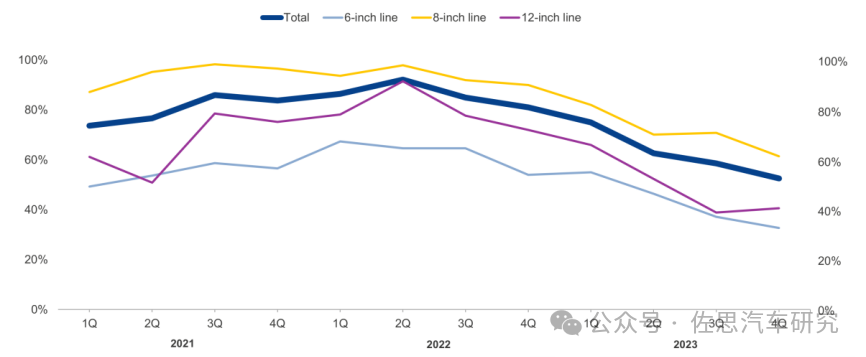

瑞薩連續(xù)12季度晶圓生產(chǎn)線產(chǎn)能利用率

來源:Renesas

2022年2季度是高點(diǎn),產(chǎn)能利用率連續(xù)下滑,尤其12英寸晶圓生產(chǎn)線,產(chǎn)能利用率僅為30%,瑞薩遲早會(huì)進(jìn)一步減少產(chǎn)能,很有可能繼續(xù)出售晶圓廠。

盡管瑞薩業(yè)績不佳,但瑞薩依舊大手筆收購。2024年1月,擬以3.39億美元收購氮化鎵供應(yīng)商Transphorm,該筆交易預(yù)計(jì)將于2024年下半年完成。

2024年2月,瑞薩宣布通過一次全現(xiàn)金交易以59.1億美元的價(jià)格收購澳大利亞設(shè)計(jì)軟件提供商Altium的100%股份。瑞薩電子一直與 Altium 合作,Altium的PCB設(shè)計(jì)軟件添加了世界上第一個(gè)用于設(shè)計(jì)和實(shí)現(xiàn)電子硬件的數(shù)字平臺(tái)Altium 365,在整個(gè) PCB 設(shè)計(jì)過程中實(shí)現(xiàn)了無縫協(xié)作。

2023 年 6 月,瑞薩電子宣布在 Altium 的 Altium 365 云平臺(tái)上實(shí)現(xiàn)了所有 PCB 設(shè)計(jì)的標(biāo)準(zhǔn)化開發(fā),即Digital Twins,并將其所有產(chǎn)品的 ECAD 庫發(fā)布到 Altium Public Vault。借助 Altium365 上的制造商零件搜索等功能,客戶可以直接從 Altium 庫中選擇瑞薩電子零件,以加快上市速度。

此次收購將 Altium 先進(jìn)的云平臺(tái)功能與瑞薩電子強(qiáng)大的嵌入式解決方案組合結(jié)合在一起,將高性能處理器、模擬、電源和連接結(jié)合在一起。此次合并還將實(shí)現(xiàn)與整個(gè)生態(tài)系統(tǒng)中的第三方供應(yīng)商的集成,以便在云上無縫執(zhí)行所有電子設(shè)計(jì)步驟。

瑞薩主要客戶是日系車企,日系車企電動(dòng)化率低,智能化低,汽車電子系統(tǒng)遠(yuǎn)遠(yuǎn)落后于歐美廠家,更不要說汽車電子系統(tǒng)最先進(jìn)的中國廠家。當(dāng)然,日系廠家并非是不具備技術(shù)能力,日系廠家具備足夠的技術(shù)實(shí)力實(shí)現(xiàn)汽車電子先進(jìn)化,但這會(huì)嚴(yán)重?fù)p害其盈利水平,所以日系廠家堅(jiān)持老舊的汽車電子系統(tǒng),這也拖累了瑞薩的業(yè)績表現(xiàn)。瑞薩核心在MCU,不過遭到英飛凌的持續(xù)擠壓。R-CAR系列座艙部分則遭到高通的持續(xù)擠壓。瑞薩汽車事業(yè)部收入下滑是不可避免的。

04

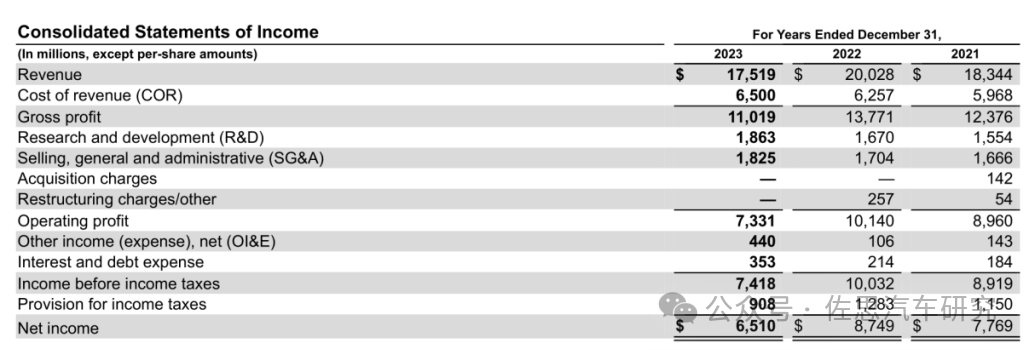

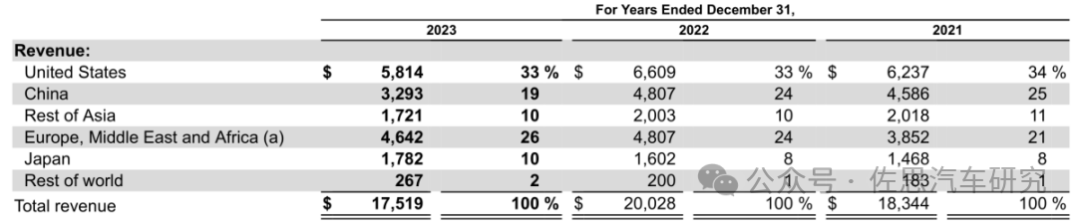

德州儀器連續(xù)3年財(cái)務(wù)狀況

來源:TI

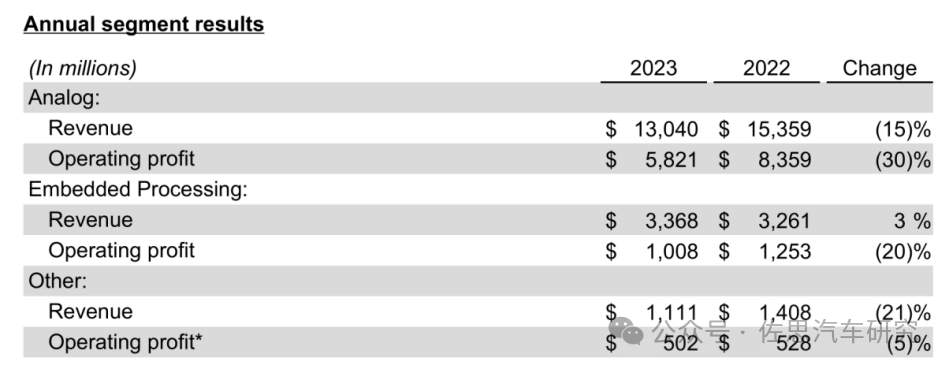

德州儀器在2023年遭遇2008年以來最大幅度的業(yè)績下滑,收入下滑13%,營業(yè)利潤下滑28%。其中模擬器件收入下滑15%,營業(yè)利潤下滑30%,嵌入式產(chǎn)品收入增長3%,營業(yè)利潤下滑20%,其他業(yè)務(wù)收入下滑21%,營業(yè)利潤下滑5%。

德州儀器模擬與嵌入式事業(yè)部收入與營業(yè)利潤

來源:TI

德州儀器連續(xù)3年收入地域分布

來源:TI

2023年中國區(qū)收入銳減32%,德州儀器在2022年調(diào)整策略,砍掉很多小的分銷商,導(dǎo)致其收入銳減。其次是德州儀器在2021和2022年大幅提高其模擬芯片價(jià)格,導(dǎo)致客戶尋找替代。2023年下半年德州儀器已開始大幅降價(jià)來搶占市場。

德州儀器2022年汽車業(yè)務(wù)收入達(dá)到50.0億美元,占其總體收入的25%。德州儀器以微弱優(yōu)勢超過瑞薩排名全球第三大汽車半導(dǎo)體廠家,德州儀器在電源管理IC領(lǐng)域擁有絕對(duì)的壓倒性優(yōu)勢,汽車電源管理領(lǐng)域估計(jì)市場占有率超過60%,電動(dòng)車對(duì)電源管理IC需求旺盛。2023年汽車業(yè)務(wù)收入達(dá)59.6億美元,增長了19%,占其總體收入比例顯著提升至34%。

在德州儀器的財(cái)報(bào)電話會(huì)議上,德州儀器財(cái)務(wù)長Rafael Lizardi表示,第4季末整體庫存天數(shù)季增14天至219天,庫存金額季增9,100萬美元至40億美元。德州儀器對(duì)2024年1季度的前瞻指引非常糟糕,預(yù)計(jì)收入只有36億美元,同比下滑18%,汽車業(yè)務(wù)可能略好,下滑幅度在10%以內(nèi)。

05

ST(意法半導(dǎo)體)

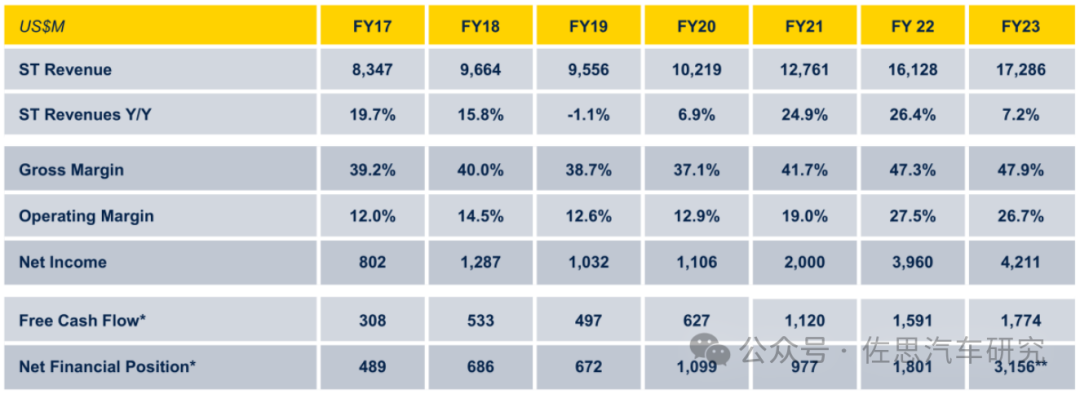

意法半導(dǎo)體最近7年財(cái)務(wù)狀況

來源:ST

意法半導(dǎo)體最近7年財(cái)務(wù)狀況,收入翻倍,營業(yè)利潤也翻倍,凈利潤更增長了5倍。

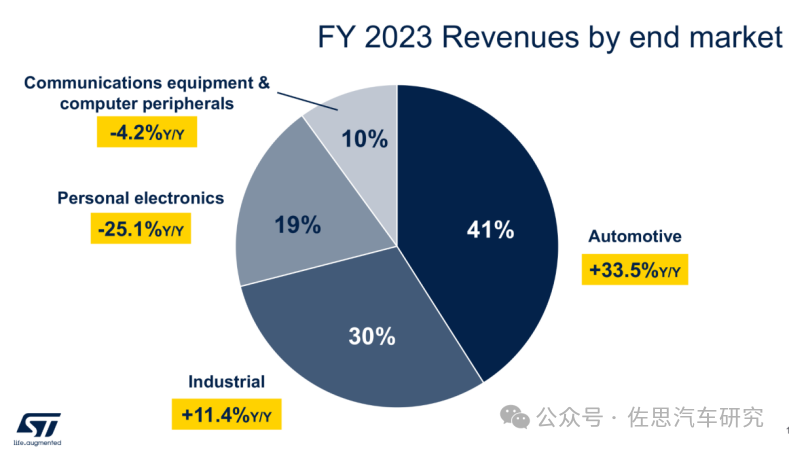

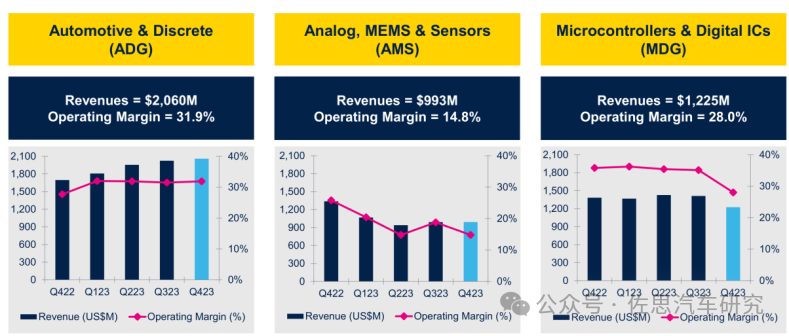

ST 2022年收入161億美元,同比增長26.4%,汽車所在的ADG事業(yè)部收入占ST總收入的37%,單汽車業(yè)務(wù)占ST的收入為33%。2023年收入173億美元,同比增長7.2%。2023年汽車所在的ADG事業(yè)部收入占ST總收入比例達(dá)45%,增長幅度很高,汽車業(yè)務(wù)同比增幅達(dá)33.5%,占ST總收入比例提升到41%。

2023年意法半導(dǎo)體收入終端市場分布

來源:ST

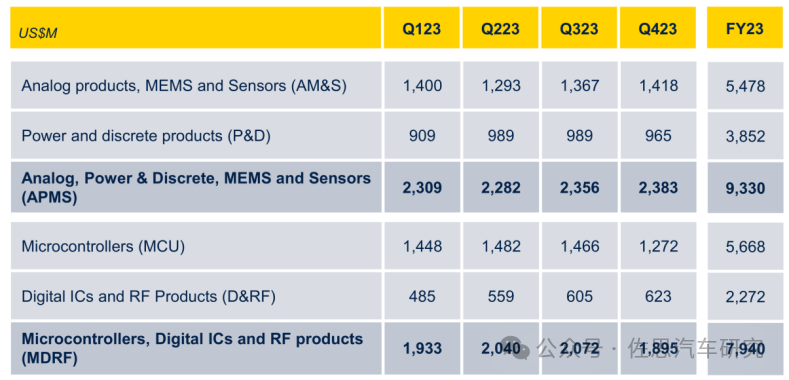

2023年意法半導(dǎo)體進(jìn)行了部門重組,從以前的三大事業(yè)部重新劃分為兩大事業(yè)部,每個(gè)大事業(yè)部下面再分為兩個(gè)小事業(yè)部。

連續(xù)4季度意法半導(dǎo)體收入部門分布

來源:ST

ST各事業(yè)部最近5季度收入與營業(yè)利潤率

來源:ST

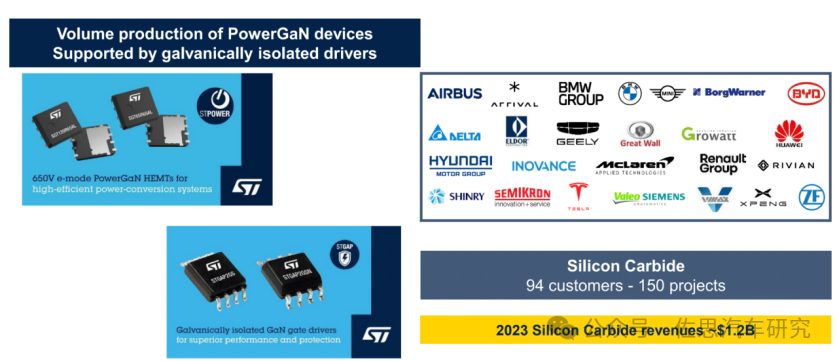

2023年4季度意法半導(dǎo)體的ADG事業(yè)部收入同比增長21.5%。2023年ST 資本支出40億美元,其中32億美元用于擴(kuò)展產(chǎn)能,包括自有的12英寸晶圓廠和8英寸SiC廠,ST是全球第一大SiC廠家,特斯拉獨(dú)家供應(yīng)商。2022年ST的SiC業(yè)務(wù)收入大約7億美元,2023年達(dá)12億美元,其中75%來自汽車領(lǐng)域,25%是工業(yè)領(lǐng)域。

ST的SiC客戶分布

來源:ST

ST的SiC客戶有特斯拉、現(xiàn)代、寶馬、雷諾,還包括不少中國車廠,包括小鵬,長城、吉利、比亞迪。

來源:ST

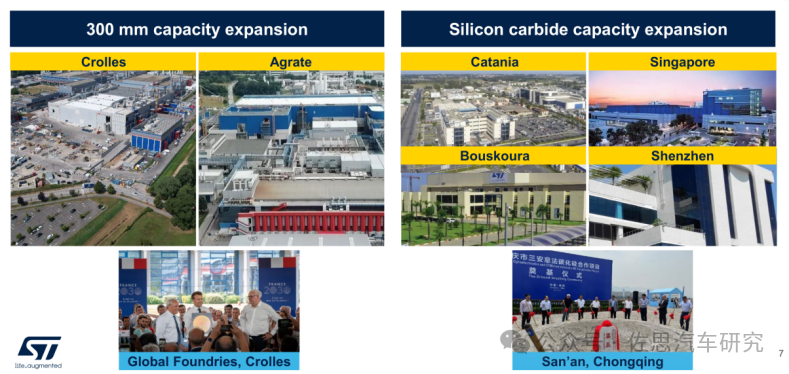

意大利卡塔尼亞新的全工序碳化硅襯底制造廠正在建設(shè)中,預(yù)計(jì)2024年開始投產(chǎn)。2023年6月,ST宣布與三安光電成立合資企業(yè),在中國量產(chǎn)200毫米碳化硅器件。該合資公司將支持中國汽車電動(dòng)化發(fā)展,滿足市場對(duì)意法半導(dǎo)體碳化硅器件不斷增長的需求。第四代SiC MOSFET技術(shù)將于2024年量產(chǎn),將增強(qiáng)意法半導(dǎo)體在性能和成本方面的競爭力。

數(shù)字芯片產(chǎn)能方面,意法半導(dǎo)體投資項(xiàng)目是與格芯(GlobalFoundries)合作在法國克羅爾建300mm晶圓廠。意法半導(dǎo)體還繼續(xù)投資建設(shè)在意大利米蘭阿格拉特新建的300mm模擬和功率晶圓廠。預(yù)計(jì)到2025年底達(dá)到設(shè)計(jì)產(chǎn)能。總之,這些投資將使300mm芯片產(chǎn)能在2022年至2025年間提高一倍。

意法半導(dǎo)體在功率半導(dǎo)體領(lǐng)域?qū)嵙軓?qiáng),排名全球第二,市占率約20%,僅次于英飛凌。MCU領(lǐng)域?qū)嵙σ膊诲e(cuò),全球排名第五,市場占有率9%。此外,在音頻放大器、衛(wèi)星接收、GPS導(dǎo)航方面排名也比較靠前,也是Mobileye主要合作伙伴。

對(duì)于2024年第一季度的業(yè)績展望,意法半導(dǎo)體預(yù)計(jì)2024年第一季度凈營收36億美元,同比和環(huán)比分別下降15.2%和15.9%;毛利率預(yù)計(jì)約為42.3%;2024年凈資本支出預(yù)計(jì)約25億美元,都遠(yuǎn)低于預(yù)期。不過意法半導(dǎo)體對(duì)汽車需求保持樂觀,雖然一季度因?yàn)榭蛻魩齑娑鴾p少需求,但2024全年仍然可以保持低于10%的增長。

06

安森美2022年收入達(dá)83.3億美元,2023年收入82.5億美元,微跌0.9%。2022年汽車業(yè)務(wù)收入33.6億美元,占其總收入的40%。2023年汽車業(yè)務(wù)收入43.2億美元,增長28.6%,占其總收入的比例達(dá)到52%,顯示出汽車業(yè)務(wù)的重要性。安森美分三大事業(yè)部,分別是智能感知、先進(jìn)解決和功率半導(dǎo)體。

安森美汽車業(yè)務(wù)主要有三大類產(chǎn)品,分別是圖像傳感器、功率半導(dǎo)體和傳感器界面。安森美是全球第一大汽車圖像傳感器廠家,市場占有率近50%,ADAS市場占有率超過70%。安森美是全球第五大汽車功率半導(dǎo)體廠家,市場占有率約10%,同時(shí)安森美也是全球最主要的MOSFET廠家,受益于電動(dòng)車比例的飛速增長,安森美的業(yè)績?cè)鲩L不錯(cuò)。

安森美汽車業(yè)務(wù)中,圖像傳感器在2023年大約10億美元,功率半導(dǎo)體大約26億美元,傳感器界面大約7億美元。目前超過90%的圖像傳感器收入來自汽車和工業(yè)市場。在2023年汽車圖像傳感器領(lǐng)域首次實(shí)現(xiàn)了10億美元的收入,同比增長超過12%。800萬像素圖像傳感器的收入同比幾乎翻了一倍,反映了ADAS系統(tǒng)分辨率更高的市場趨勢。碳化硅產(chǎn)品在2023年收入超過8億美元,是2022年收入的4倍。

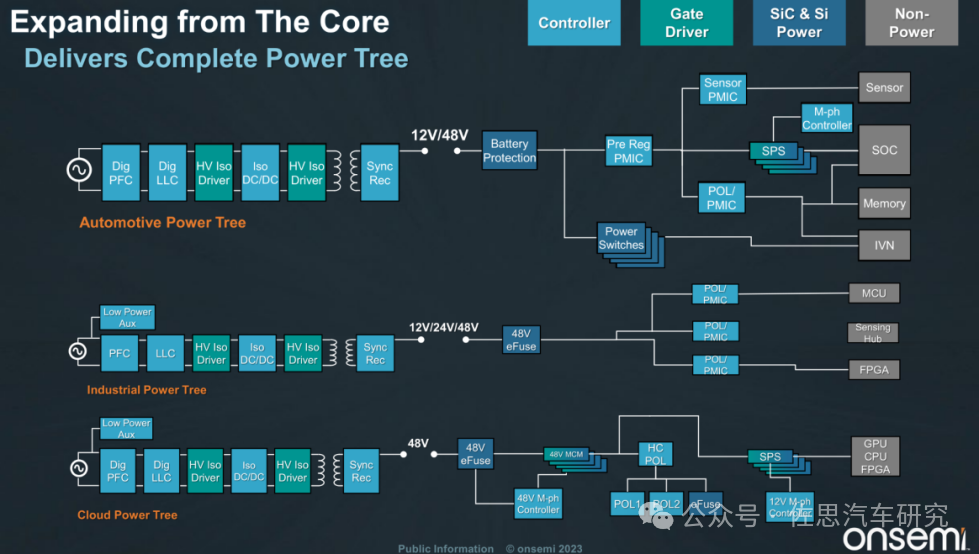

安森美能夠提供完全的功率樹

來源:安森美

安森美電動(dòng)車產(chǎn)品分布

來源:安森美

自2022年起,安森美持續(xù)加大SiC業(yè)務(wù)投入,2023年SiC業(yè)務(wù)收入增長了4倍。

2023年10月,安森美在韓國富川的SiC工廠擴(kuò)建工程正式完工,全負(fù)荷生產(chǎn)時(shí),該晶圓廠每年將能生產(chǎn)超過一百萬片 200 mm SiC 晶圓。為支持 SiC 產(chǎn)能的提升,安森美計(jì)劃在未來三年內(nèi)雇傭多達(dá) 1,000 名當(dāng)?shù)貑T工來填補(bǔ)大部分高技術(shù)職位;相比目前的約 2,300 名員工,人數(shù)將增加 40% 以上。

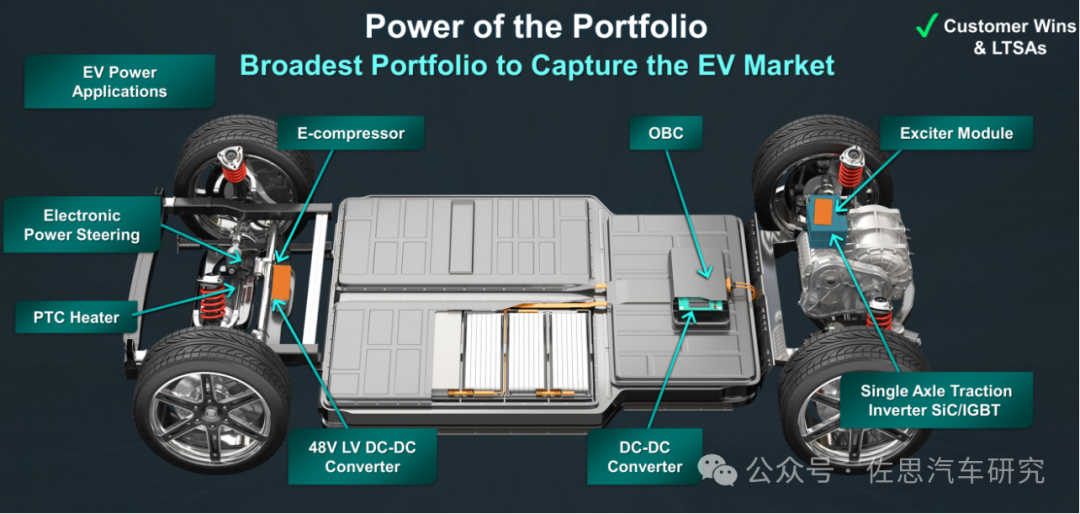

安森美為主驅(qū)逆變、車載充電(OBC)、48V、DC-DC和輔助系統(tǒng)提供包括SiC、IGBT、超級(jí)結(jié)MOSFET、門極驅(qū)動(dòng)等在內(nèi)的智能電源方案。在車載MOSFET領(lǐng)域全球第一,車載LED驅(qū)動(dòng)領(lǐng)域全球第一,主驅(qū)逆變領(lǐng)域增幅全球第一,2022年增幅超過200%。

2016年安森美通過收購仙童半導(dǎo)體獲得工業(yè)和汽車級(jí)碳化硅技術(shù)積累和位于韓國Bucheon的晶圓產(chǎn)線,使公司快速具備4寸碳化硅量產(chǎn)能力和6寸碳化硅的開發(fā)能力。2021年8月,安森美宣布以4.15億美元現(xiàn)金收購碳化硅襯底廠商GT Advanced Technologies (GTAT)。GTAT在碳化硅技術(shù)領(lǐng)域有較多積累。

安森美在2023年1月宣布與德國大眾汽車集團(tuán) (VW) 簽署戰(zhàn)略協(xié)議,為大眾汽車集團(tuán)的下一代平臺(tái)系列提供模塊和半導(dǎo)體器件,以實(shí)現(xiàn)完整的電動(dòng)汽車 (EV) 主驅(qū)逆變器解決方案。安森美豪言未來三年,SiC收入超過40億美元。

安森美2023年4季度庫存周轉(zhuǎn)天數(shù)增加13天至179天,產(chǎn)能利用率持續(xù)下滑,顯示市場需求不振。預(yù)計(jì)2024年第一季度的收入將在18億至19億美元之間,遠(yuǎn)低于分析師預(yù)期,毛利率為44.4%至46.4%。終端市場將持續(xù)疲軟,伴隨著一段庫存消化和終端需求放緩的時(shí)期,但安森美將以比之前經(jīng)濟(jì)低迷時(shí)期更好的財(cái)務(wù)業(yè)績度過2024年。

隨著客戶在工業(yè)和汽車領(lǐng)域產(chǎn)量的增加,公司預(yù)計(jì)2024年的其增長率將是市場增長率的兩倍。原本預(yù)測2024年碳化硅市場將增長30%或40%,但最新預(yù)測顯示SiC市場增長將在20%至30%的范圍內(nèi),或更低。

2023年,公司裁撤了約1900個(gè)工作崗位,以調(diào)整運(yùn)營模式,提高組織效力和效率,包括加強(qiáng)ASG運(yùn)營部門和IT支持組織之間的合作,調(diào)整員工規(guī)模,并將制造資源整合到更少的地點(diǎn),以保持公司多年來“Fab Right”制造戰(zhàn)略的一致性。ASG停止了在某些地點(diǎn)的設(shè)計(jì)和測試業(yè)務(wù),并通過將選定的IT職能轉(zhuǎn)移給戰(zhàn)略服務(wù)提供商來優(yōu)化運(yùn)營。

07

ADI

2022年ADI汽車業(yè)務(wù)收入大漲超過100%達(dá)到25.2億美元,其中部分原因是靠2021年8月完成的對(duì)MAXIM的并購。ADI的財(cái)政年度是每年的10月底結(jié)束,2022財(cái)年ADI收入120億美元,同比增長64%,營業(yè)利潤同比增長94%。

汽車業(yè)務(wù)大約占ADI收入的21%,而2021財(cái)年這個(gè)比例為17%,2020財(cái)年為14%。2023財(cái)年,ADI收入123億美元,微增2.5%,汽車業(yè)務(wù)達(dá)到29.2億美元,占總體收入比例達(dá)24%,而2023財(cái)年4季度則達(dá)到27%,2024財(cái)年1季度更達(dá)到29%。ADI其他業(yè)務(wù)還有工業(yè)(占比約48%),通訊(占比約12%),消費(fèi)類(占比約11%),工業(yè)類芯片下滑非常明顯。

來源:ADI

ADI在電池管理系統(tǒng)中穩(wěn)居全球第一,市場占有率估計(jì)超過50%,德州儀器排名第二。

來源:ADI

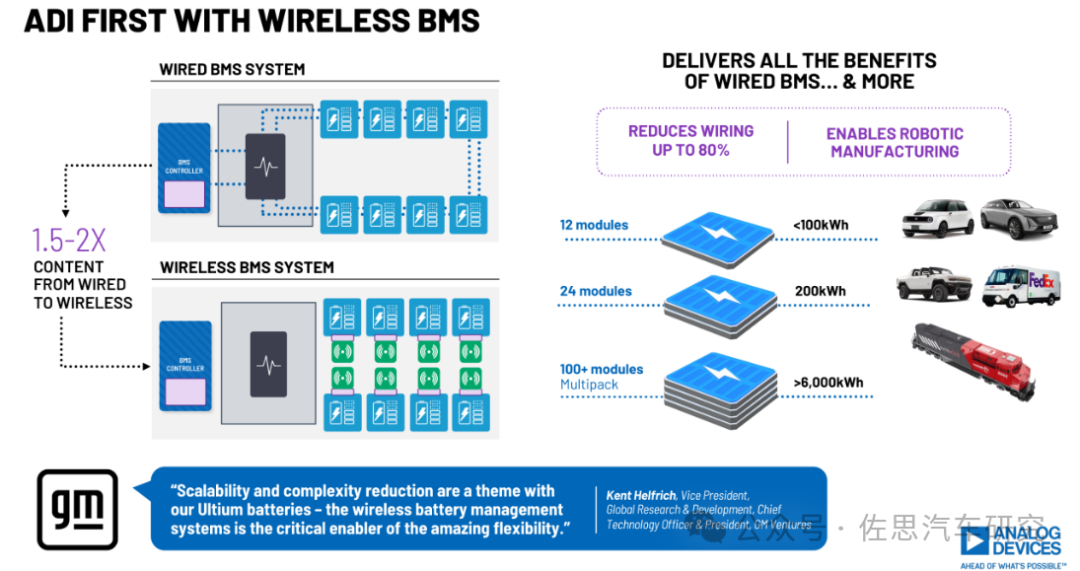

ADI第一個(gè)推出無線BMS,可以大幅節(jié)約成本,提高制造效率。

來源:ADI

ADI在攝像頭解串行領(lǐng)域優(yōu)勢明顯,市場占有率估計(jì)超60%,超過400萬像素領(lǐng)域則完全壟斷市場,市場占有率100%。

來源:ADI

汽車音頻輸出大部分采用A2B總線,由ADI獨(dú)家開發(fā),市場完全壟斷。音效DSP市場占有率超過90%,近乎壟斷。

在2010年后,ADI迎來并購高潮,2014年以20億美元并購擁有前沿射頻技術(shù)的Hittite,2016 年并購 SNAP Sensor SA、Sypris Electronics LLC 與 Innovasic,拓展物聯(lián)網(wǎng)關(guān)鍵技術(shù);同年以 148 億美元并購的電源管理巨頭 Linear,電源技術(shù)實(shí)現(xiàn)質(zhì)的飛躍;2018 年收購德國Symeo GmbH,2021年以209億美元收購MAXIM。收購MAXIM為ADI帶來一座8英寸晶圓廠,之前ADI只有6英寸晶圓廠。ADI在2023年投資10億美元擴(kuò)大俄勒岡州晶圓廠的產(chǎn)能。

ADI的2024財(cái)年1季度在2024年2月3日結(jié)束,2024財(cái)年1季度ADI業(yè)績大跌,收入同比下滑23%,營業(yè)利潤下滑48%,但汽車業(yè)務(wù)仍能維持增長,同比增幅9%,環(huán)比微增1%,顯示出比較強(qiáng)的實(shí)力,ADI的汽車芯片都是高增長領(lǐng)域,供應(yīng)一直不夠?qū)捤桑阅艹掷m(xù)增長,預(yù)計(jì)2024年仍然有10%的增長。

08

高通和英偉達(dá)

高通2023年收入大約350億美元,其中芯片與服務(wù)收入約300億美元,專利收入約50億美元,手機(jī)芯片收入約225億美元,占總體收入61%左右,同比下滑了22%,IoT芯片收入大約60億美元,同比下滑了19%,2023年汽車業(yè)務(wù)收入大約20.1億美元,約占其總體收入的5.5%,可以說微不足道,不過增幅有36.7%,可謂非常強(qiáng)勁。

增長主要來自汽車座艙芯片,2024年高通的智能駕駛系統(tǒng)逐漸開始量產(chǎn),采用SA8650和SA8775的量產(chǎn)車型在2024年底就有上市,為高通汽車業(yè)務(wù)增加新的動(dòng)能,座艙芯片中SA8255推進(jìn)順利,預(yù)計(jì)2024年底有量產(chǎn)車型采用,座艙地位更加穩(wěn)固,預(yù)計(jì)2024年汽車業(yè)務(wù)收入還能增長30%以上。

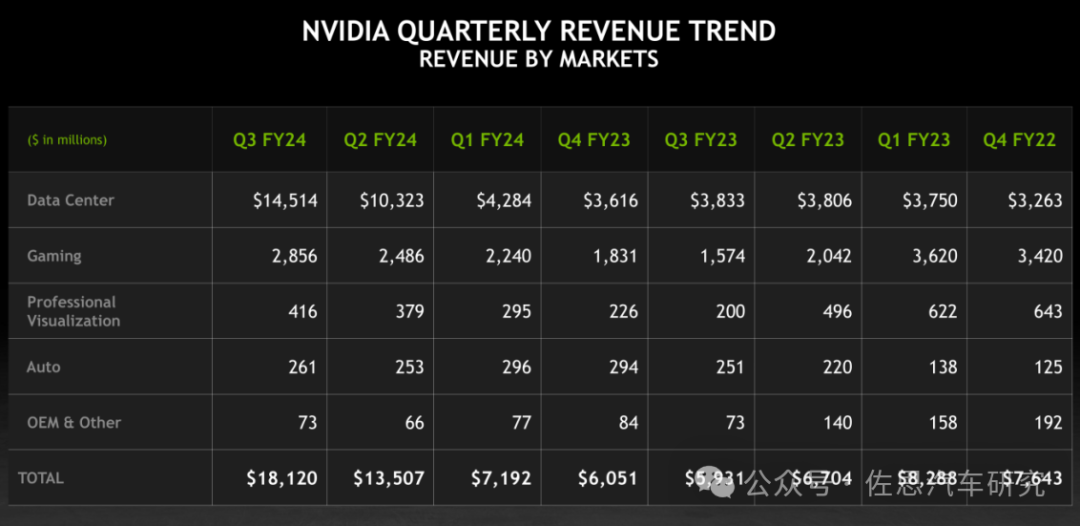

英偉達(dá)是每年的4月底作為財(cái)政年度截止日期,英偉達(dá)2024財(cái)年3季度就是2023自然年的11、12月和2024年的1季度。

英偉達(dá)最近連續(xù)8季度收入下游終端分布

來源:NVIDIA

上表中,英偉達(dá)汽車業(yè)務(wù)在2022年收入大約7.3億美元,2023年大約11億美元,占其總收入的2.5%左右,并且在進(jìn)一步降低。英偉達(dá)主要客戶是奔馳、理想、小鵬、智己、蔚來,其中奔馳主要是座艙芯片,即Xavier NX,奔馳也是英偉達(dá)汽車領(lǐng)域最大客戶,不過奔馳2023年乘用車銷量0增長。國內(nèi)新興造車主要是使用英偉達(dá)的Orin,理想是中國區(qū)最大客戶,但量都很低,英偉達(dá)在2023年2季度達(dá)到巔峰后環(huán)比開始下滑,推測理想使用Orin的高端車型銷量增幅很低或沒有增長。

09

Mobileye

2022年Mobileye收入為18.7億美元,同比增長34.5%,營業(yè)虧損3700萬美元,較2021年的5700萬美元有所收窄,凈虧損8200萬美元,比2021年的7500萬美元有所增加。2023年Mobileye收入實(shí)現(xiàn)20.8億美元,同比增長11.2%,不過營業(yè)虧損是3300萬美元,與2022年的3700萬美元相比有所收窄,凈虧損大幅收窄至2700萬美元。Mobileye的L2級(jí)智能駕駛市場占有率約為75%,盡管有如此高的市占率,但仍然難以避免虧損,主要是自動(dòng)駕駛的研發(fā)成本太高了。2023年Mobileye最大亮點(diǎn)是毛利率增了一個(gè)百分點(diǎn)。

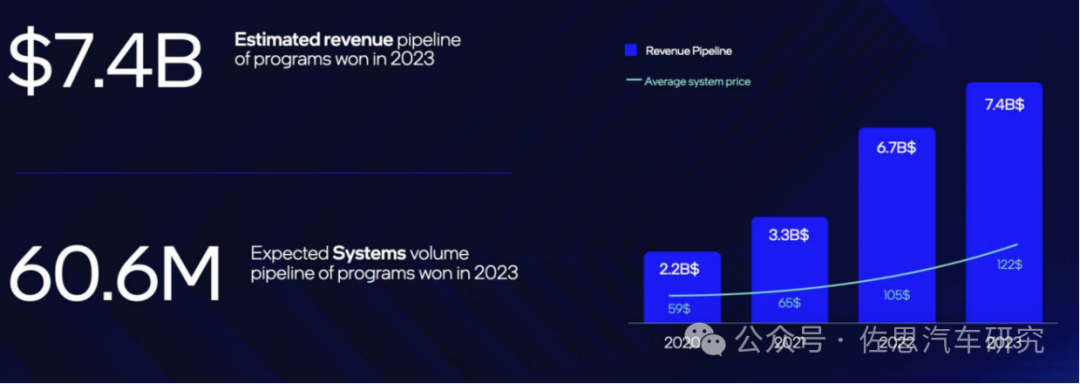

Mobileye最近4年收入管線、出貨量與平均單價(jià)

來源:Mobileye

Mobileye的收入管線可以理解為在手訂單金額,2023年底大約是74億美元,增幅僅為10%,這與2022年超過100%的增幅相比顯然很低。也就是說Mobileye的新訂單很少,或者新訂單規(guī)模很小。平均單價(jià)大幅度上升為122美元(需要注意這是按照新訂單計(jì)算的平均單價(jià),這個(gè)價(jià)格可能會(huì)下調(diào))。

2023年第四季度,EyeQ SoC和SuperVision系統(tǒng)共出貨了1160萬套,均價(jià)(ASP)為52.7美元(2022年同期為970萬套,均價(jià)56.2美元),Mobileye表示主要因?yàn)镋yeQ SoC相關(guān)收入增長16%,SuperVision系統(tǒng)出貨量持平且占總收入比例較低所致;2023年全年,以Mobileye四季度財(cái)報(bào)提供的數(shù)據(jù)計(jì)算,EyeQ SoC和SuperVision系統(tǒng)共出貨約3740萬套(此前2022年報(bào)披露合計(jì)約3370萬套),均價(jià)幾乎未變(從53.08美元提升至53.10美元),Mobileye在2024年1月4日業(yè)績預(yù)告中表示,2023年EyeQ SoC出貨約3700萬套,SuperVision系統(tǒng)出貨量略高于10萬套。

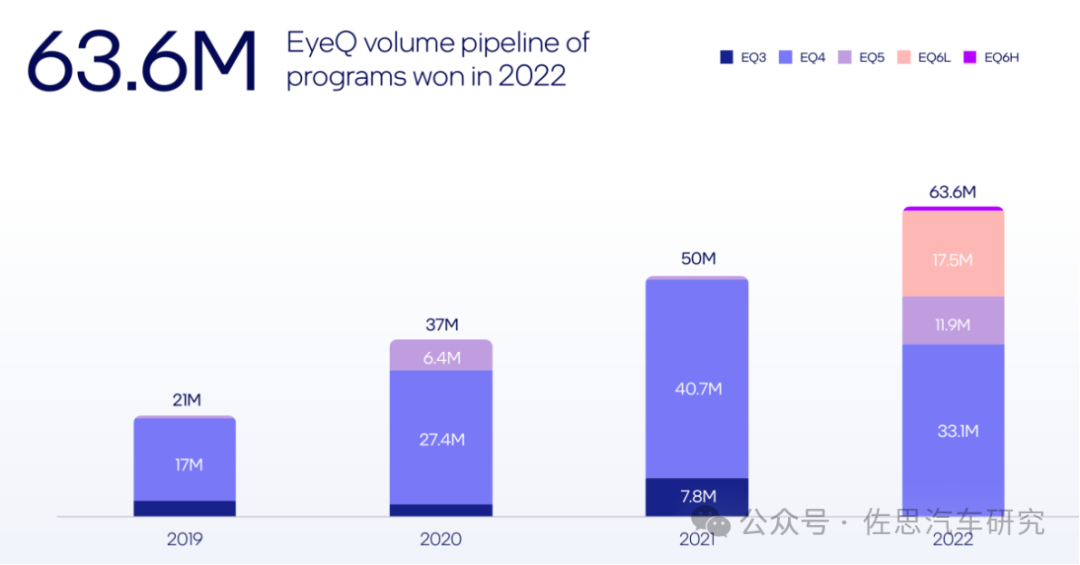

2019-2022年Mobileye 新訂單預(yù)計(jì)出貨量分布

來源:Mobileye

Mobileye新訂單出貨量中,高端產(chǎn)品持續(xù)增加,平均售價(jià)也在增加,2021年4季度的平均售價(jià)是48.3美元,2022年4季度達(dá)到56.2美元,不過2023年4季度只有52.6美元,顯然Mobileye主要出貨還是低端產(chǎn)品。

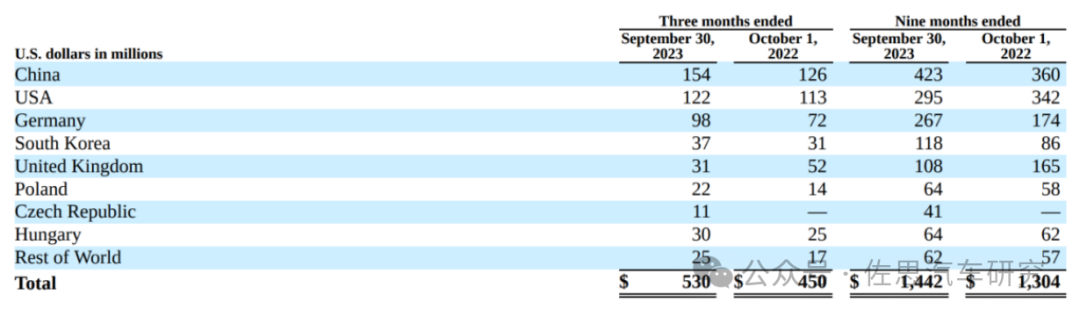

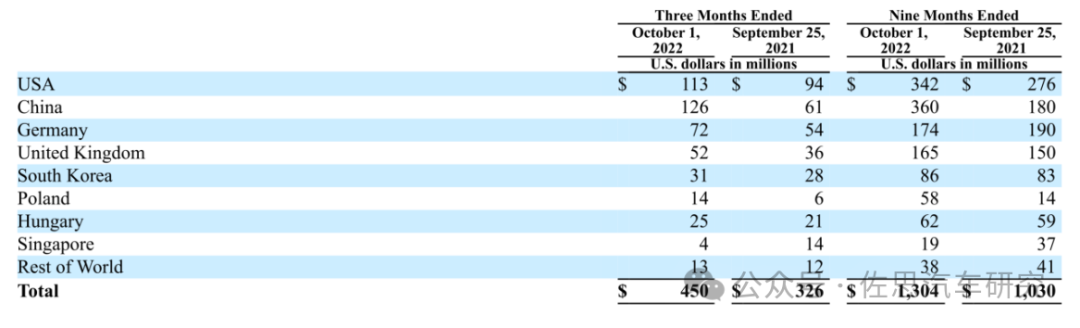

Mobileye 2021、2022、2023年前3季度收入地域分布

來源:Mobileye

中國市場增幅明顯放緩,2021年前3季度中國市場收入1.8億美元,2022年翻倍達(dá)到3.6億美元,2023年增幅僅為17.5%。德國增長幅度很強(qiáng),2023年前3季度達(dá)53%,可能是來自大眾的訂單驅(qū)動(dòng)導(dǎo)致的。

2023年新車車型配備Mobileye產(chǎn)品的品牌分布

來源:Mobileye

Mobileye第一大客戶可能是寶馬,占其約28%的收入,第二大客戶大眾,占其約26%的收入,第三大客戶通用汽車,占其約14%的收入。

Mobileye產(chǎn)品規(guī)劃

來源:Mobileye

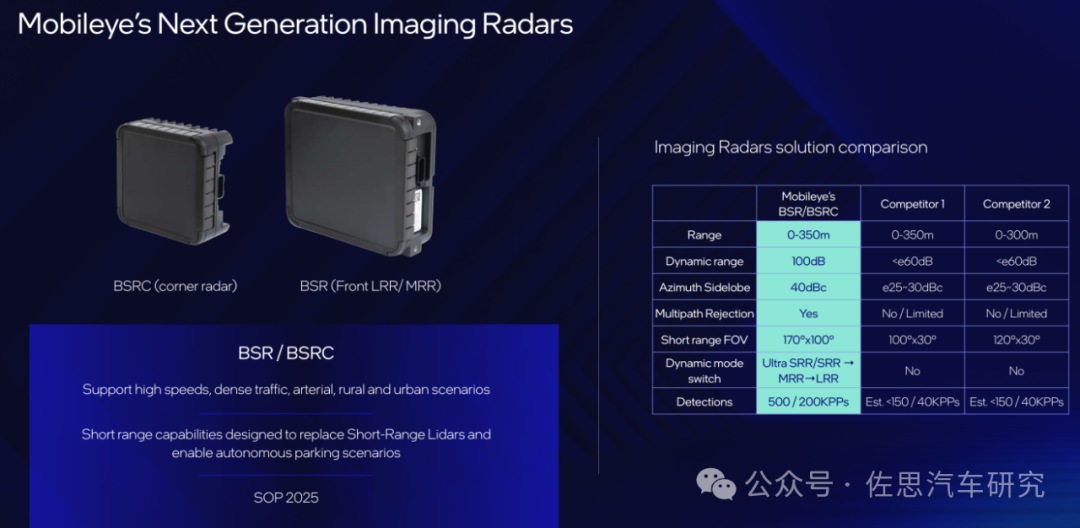

Mobileye的4D毫米波雷達(dá),性能強(qiáng)大。

Mobileye的4D毫米波雷達(dá)

來源:Mobileye

2023年SuperVsion獲得的新訂單

來源:Mobileye

Mobileye的無人出****租車的傳感器布局

來源:Mobileye

Mobileye還曾在1月4日預(yù)告四季度財(cái)報(bào)的2024財(cái)年展望中表示,已經(jīng)意識(shí)到客戶的庫存過剩,客戶目前擁有600-700萬套EyeQ SoC庫存,主要反映了一級(jí)客戶出貨量不及預(yù)期,還有部分客戶防止芯片短缺而提前下了訂單。其當(dāng)時(shí)預(yù)計(jì)2024年全年?duì)I收為18.30-19.60億美元之間,預(yù)計(jì)2024年全年EyeQ出貨量為3100至3300萬套(相比之下,2023年約為3,700萬套,這是Mobileye上市以來首次出貨量下滑),SuperVision出貨量為17.5萬至19.5萬套(相比之下,2023年約為10萬套,相對(duì)英偉達(dá),這個(gè)出貨量還是微不足道)。

Mobileye預(yù)計(jì)2024年第一季度收入將下降約50%,這是Mobilye有史以來最大幅度業(yè)績下滑,預(yù)計(jì)2024年第二季度至第四季度的總收入將大致持平,達(dá)到中個(gè)位數(shù),預(yù)計(jì)到2024年底,客戶庫存將處于正常水平。

10

AMD在2022年收入236億美元,汽車業(yè)務(wù)大約12億美元,汽車業(yè)務(wù)主要分兩部分,一部分是針對(duì)座艙的V系列嵌入式CPU和GPU,另一部分是2022年2月完成收購的Xilinx的FPGA,現(xiàn)在AMD稱之為嵌入式事業(yè)部。2022年收入45.5億美元。

特斯拉第一個(gè)使用AMD的芯片做座艙系統(tǒng),為AMD做了非常好的廣告,未來特斯拉會(huì)全線使用AMD的芯片,盡管其耗電較高,導(dǎo)致了約1.5%的巡航里程縮水。AMD和吉利旗下的億咖通在2022年8月建立戰(zhàn)略聯(lián)盟,共同推進(jìn)AMD的座艙SoC。

來源:AMD

AMD和億咖通將主推V2000系列SoC和Radeon RX 6000 系列 GPU。

廣汽旗艦ADiGO SPACE也采用了AMD的芯片,是V1000系列。

來源:AMD

Xilinx FPGA主要應(yīng)用包括ADAS、立體雙目、激光雷達(dá)、4D毫米波雷達(dá)、自動(dòng)泊車ECU、環(huán)視ECU。主要客戶包括比亞迪、大陸汽車、奔馳、麥格納、斯巴魯、特斯拉和ZF。

目前大部分立體雙目都是使用Xilinx的Zynq 7000系列的FPGA,大部分激光雷達(dá)都采用FPGA做數(shù)據(jù)處理,越高線數(shù)的激光雷達(dá)需要越昂貴的FPGA配合,如Luminar和圖達(dá)通需要400美元級(jí)的FPGA。比亞迪的預(yù)警ADAS是全線使用Xilinx的FPGA。大陸的ARS540使用Xilinx的FPGA。座艙領(lǐng)域某些外掛的360環(huán)視需要使用FPGA,還有自動(dòng)泊車ECU,如愛信的,也是Xilinx的FPGA。

賽靈思同駕駛員監(jiān)控系統(tǒng) (DMS)和艙內(nèi)監(jiān)控系統(tǒng) (ICMS) 供應(yīng)商建立了合作,如DMS供應(yīng)商自行科技(Autocruis)和佑駕創(chuàng)新,ICMS供應(yīng)商Seeing Machines和Eyeris。小馬智行(Pony.ai)、元戎啟行(Deeproute.ai)和宏景智駕都在自己的系統(tǒng)中采用了賽靈思的FPGA。

審核編輯:劉清

-

英飛凌

+關(guān)注

關(guān)注

66文章

2183瀏覽量

138646 -

MOSFET

+關(guān)注

關(guān)注

147文章

7156瀏覽量

213147 -

SiC

+關(guān)注

關(guān)注

29文章

2804瀏覽量

62607 -

電源管理芯片

+關(guān)注

關(guān)注

21文章

731瀏覽量

52638 -

汽車芯片

+關(guān)注

關(guān)注

10文章

856瀏覽量

43382

原文標(biāo)題:英飛凌、NXP、瑞薩等十大汽車芯片廠,怎么看2024行情?

文章出處:【微信號(hào):芯世相新能源,微信公眾號(hào):芯世相新能源】歡迎添加關(guān)注!文章轉(zhuǎn)載請(qǐng)注明出處。

發(fā)布評(píng)論請(qǐng)先 登錄

相關(guān)推薦

瑞薩、ST、英飛凌等最新產(chǎn)品速覽!

瑞薩電子與吉利汽車聯(lián)合舉辦汽車主控芯片軟硬解耦能力提升訓(xùn)練營

喜報(bào) | 瑞薩電子榮獲“2024年度電機(jī)控制器十大主控芯片”獎(jiǎng)項(xiàng)

瑞薩電子榮獲2024年度電機(jī)控制器十大主控芯片

“智能網(wǎng)聯(lián)汽車全球十大發(fā)展突破”在京發(fā)布

瑞薩e2studio(1)----瑞薩芯片之搭建FSP環(huán)境

中國信通院發(fā)布“2024云計(jì)算十大關(guān)鍵詞”

瑞薩電子出席2024慕尼黑電子展創(chuàng)新儲(chǔ)能技術(shù)論壇

從杰發(fā)科技AutoChips AC8015看國產(chǎn)汽車芯片突圍之路

2024年中國新能源汽車產(chǎn)業(yè)發(fā)展十大趨勢

2024年新能源汽車發(fā)展十大趨勢

英飛凌、NXP、瑞薩等十大汽車芯片廠,怎么看2024行情呢?

英飛凌、NXP、瑞薩等十大汽車芯片廠,怎么看2024行情呢?

評(píng)論