各業務部門和地區全面增長,推動凈銷售額與每股收益超預期;公司現金流創歷史新高

瑞士沙夫豪森——2017年11月6日——近日,全球連接和傳感領域領軍企業 TE Connectivity(紐約交易所代碼:TEL)公布了截至2017年9月29日的第四季度報告及全年財報。

第四財季亮點

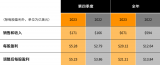

?凈銷售額超預期,達到35億美元,各部門及地區均實現增長。

?持續經營業務產生的攤薄每股收益為1.21美元,調整后每股收益為1.25美元,均超出預期范圍。

?持續經營業務產生的現金流達8.73億美元,自由現金流達6.91億美元,均創公司歷史新高。

財年亮點

?凈銷售額達131億美元,較去年增長7%。

?以52周為基礎計算,凈銷售額增長9%,有機增長8%。

?持續經營業務產生的攤薄每股收益為4.67美元,受2016年稅務優惠的影響,本財年下降11%。

?以52周為基礎計算,調整后每股收益為4.83美元,較去年同比增長22%。

?持續經營業務產生的現金流達23億美元,自由現金流達17億美元,均創公司歷史新高。

?通過股票回購和股息,返還股東12億美元。

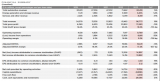

第四財季業績

本季度的凈銷售額達35億美元,持續經營業務產生的攤薄每股收益為1.21美元。調整后每股收益為1.25美元,持續經營業務產生的現金流達8.73億美元,自由現金流創公司歷史新高,達6.91億美元。不計海底通信業務,公司訂單總額達33億美元,訂單出貨比率為1.02。

全年業績

2017財年,公司凈銷售額為131億美元,持續經營業務產生的攤薄每股收益為4.67美元。調整后的每股收益為4.83美元,全年持續經營業務產生的現金流為23億美元,全年自由現金流為17億美元。

TE Connectivity 首席執行官 Terrence Curtin 先生表示:“第四季度強勁的業績表現為我們杰出的2017財年做了完美的收官。較去年同期相比,整個財年的銷售額上漲9%,調整后每股收益上漲22%。今年,來自各部門的業務增長和100點的調整后營業利潤率上漲,為我們創造了高于市場的增長。憑借TE全球化的布局和市場領先的產品,我們將繼續推動業務的強勁發展。同時我們在醫療和汽車互聯領域完成的兩項收購將幫助我們在這些快速發展的領域捕捉更多機會、創造更多價值。”

2018財年業績展望

2018年第一財季,公司預期凈銷售額在33.5億美元至34.5億美元之間,中值同比實際增長10%,有機增長5%。持續經營業務產生的攤薄每股收益預期在1.12美元至1.16美元之間,包括重組、收購相關費用及其他費用0.11美元。公司預期調整后每股收益在1.23美元至1.27美元之間,中值相較2017年第一財季將同比增長9%。

公司預期全年凈銷售額在137億美元至141億美元之間,中值同比實際增長6%,有機增長4%。持續經營業務產生的攤薄每股收益預期在4.78美元至4.98美元之間,包括重組、收購相關費用及其他費用0.35美元。公司預期調整后每股收益在5.13至5.33美元之間,中值較去年同比增長8%。

Curtin 先生表示:“我們期待保持2017財年的積極勢頭,在2018財年繼續實現高于市場的銷售額和每股收益。我們對TE的業務模式以及業務發展機會非常有信心。我們的產品線高度符合當下日益互聯世界的趨勢和需求。我們也期待與客戶、股東和員工一起,創建一個更安全、可持續、高效、互連的未來。”

以下是關于TE Connectivity使用非公認會計原則財務衡量標準(Non-GAAP Financial Measures,簡稱非GAAP衡量標準)的信息。

關于TE Connectivity

TE Connectivity(紐約證交所代碼:TEL)是全球技術與制造領導者,年銷售額達130億美元,致力于創造一個更安全、可持續、高效、互連的未來。75余年以來,TE 的連接和傳感解決方案經受嚴苛環境的驗證,持續推動著交通、工業應用、醫療技術、能源、數據通信和家居的發展。TE 在全球擁有約78,000名員工,其中7,000多名為工程師,合作的客戶遍及全球近150個國家。TE相信“無限連動,盡在其中”。

非GAAP 衡量標準

以下內容是關于非GAAP衡量標準的補充信息:

?“有機銷售凈增長” – 代表我們的銷售凈增長(最可比GAAP衡量標準),不包括外匯匯率所帶來的影響、以及在過去十二個月內發生的收購和資產剝離的影響(如有)。有機銷售增長之所以是評估我們業績的有用措施,因為它剔除了以下項目:1)不完全受控于管理層的因素,比如外匯匯率變化帶來的影響;或2)不反映公司的潛在增長的因素,比如收購和資產剝離。該指標也是我們激勵薪酬計劃中重要的組成部分。

?“經調整的營業收入”和“經調整的營業利潤率” – 分別是指扣除某些特殊項目后的營業收入和營業利潤率(最可比GAAP衡量標準)。這些特殊項目包括:重組及其他費用、收購相關費用和其他收入或費用(如有)。我們運用這些衡量標準來評估業務分部層面和經營業績并為管理層提供洞察,幫助評估業務分部的經營計劃執行和潛在的市場條件。“經調整的營業收入”也是我們激勵薪酬計劃的重要組成部分。

?“經調整的其他凈收入” – 是扣除某些特殊項目后的其他凈收入(最可比的GAAP衡量標準),這些扣除項目包括與某些調整前期報稅表和其他稅項相關的稅收分享收入(如有)。

?“經調整的所得稅費用”和“經調整的有效稅率” – 分別是指調整特殊項目的稅收影響后的所得稅費用與有效稅率(最可比的GAAP衡量標準),這些特殊項目包括與重組和其他費用相關的費用、收購相關的費用、其他收入或費用,和重要特定稅收項目(如有)。

?“經調整的持續經營收入” – 是列示了扣除某些特殊項目后的持續經營收入(最可比的GAAP衡量標準),這些特殊項目包括重組和其他費用、收購相關費用、調整前期報稅和其他稅種相關的稅收分享收入、重要特定稅收項目、其他收入或費用(如有),以及對應的稅務影響(如適用)。

?“經調整每股收益” – 是指扣除了某些特殊項目后的持續經營的稀釋的每股收益(最可比的GAAP衡量標準),扣除的特殊項目包括重組和其他費用、收購相關費用、與調整前期報稅和其他稅種相關的稅收分享收入、其他收入或費用和重要特定稅收項目(如有),以及相關的稅務影響(如適用)。這也是我們激勵薪酬計劃的一個重要組成部分。

?“除去額外一周影響的凈銷售額”、“除去額外一周影響的銷售凈增長”、“除去額外一周影響的有機銷售凈增長”、“除去額外一周影響的經調整營業收入”、“除去額外一周影響的經調整營業利潤率”、“除去額外一周影響的經調整每股收益” – 代表了除去有53周的財年中第四財季額外一周影響的GAAP和非GAAP衡量標準。額外一周的影響以財年最后一月的周平均銷售數額估計。

?“自由現金流”(FCF)– 是評估我們產生現金能力的有用指標。持續經營業務產生的凈現金(最可比的GAAP衡量標準)和自由現金流(非GAAP衡量標準)之間的差異主要由那些我們認為識別出來是有用的顯著的現金流出和流入組成。我們相信自由現金流為投資者提供有用的信息,因為通過它可以了解管理層用于監測和評估我們的經營活動產生的現金流的主要的現金流指標。

“自由現金流”被定義為持續經營活動所產生的凈現金,不包括自愿退休養老金和其他特殊項目的現金影響(如有),減去凈資本性支出。自愿退休養老金從GAAP衡量標準中被排出是因為這一活動受到經濟金融決策而非經營活動的驅動。某些特定項目,包括與分離前的稅務事項相關的凈支出以及由交叉貨幣互換有關抵押要求產生的現金付款,也不被管理層在評估自由現金流時所考量。凈資本性支出包括資本性支出減去物業、廠房和設備出售收入。這些項目被減去,是因為他們代表了長期承諾。

自由現金流減去了某些現金項目,這些項目最終會在管理層的和董事會的自由裁量權下被支配,并可能意味著對我們的項目來說具有相比最可比的GAAP衡量標準所顯示的更少或更多的現金。通過組合使用自由現金流和GAAP現金流結果,這一局限性可被最好地解決。不能由此推斷整個自由現金流金額可供日后的酌情支出,因為我們對自由現金流的定義沒有考慮到某些非酌情支出,如償還債務。此外,我們可能有其他的酌情支出未被納入自由現金流的計算中,例如酌情派發股息、股份回購及業務收購。

-

TE Connectivity

+關注

關注

5文章

148瀏覽量

46292

發布評論請先 登錄

相關推薦

MACOM第四季度營收2.01億美元

TE Connectivity第四季度銷售額超出預期

Commvault發布2024財年第四季度及全年財報

納微半導體公布2023年第四季度及全年財務業績

嘉楠科技公布2023年第四季度及全年未經審計的財報數據

理想汽車2023年第四季度及全年財報 實現歷史最佳財務業績

TE Connectivity 公布2017財年第四季度財報以及全年業績

TE Connectivity 公布2017財年第四季度財報以及全年業績

評論